Swim Protocol:建立在Wormhole之上 打造原生資產跨鏈領域的Curve

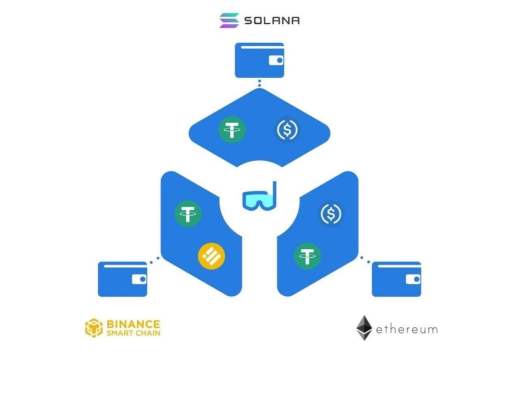

Swim Protocol將現有的穩定幣兌換AMM與Wormhole的橋接技術相結合,允許用戶將一條鏈上的原生資產交換為其它鏈上的原生資產,從而消除了對封裝資產的需求。

DeFi生態系統內的連通性依賴於跨鏈互操作性,Solana生態在這一年內大幅增長,基礎設施已逐步完善,但缺少易於使用的跨鏈基礎設施,以方便用戶將以太坊、BNB鏈上的資產轉移到Solana。因為Solana不支持EVM,已有的DeFi生態想要擴展到Solana上需要一段時間的开發,因此在跨鏈領域,誕生了Wormhole,初期主要方便用戶將其它鏈上的資產跨鏈到Solana鏈上,形成基於權威證明的封裝資產。

什么是Swim Protocol?

Wormhole的解決方案也意味着它依靠一組受信任的驗證者來確保鎖定在原鏈上的資產和目標鏈上的封裝資產相匹配,中心化程度高。Wormhole已成為Solana生態中主要的跨鏈橋,並已將業務擴展到除以太坊、Solana之外的Terra、BNB鏈等。Wormhole提供了跨鏈解決方案,但跨鏈後生成的是Wormhole封裝的資產,而非Solana原生資產,存在一定安全隱患,並會造成流動性的分散。今年2月3日,Wormhole遭到攻擊,損失3.3億美元,雖然最終由Jump Crypto彌補了損失,但也提醒了我們跨鏈中可能存在的風險,以及最好使用原生資產。

Swim Protocol是一個用於原生資產交易的多鏈AMM,旨在使跨鏈橋盡可能簡單。它將現有的穩定幣兌換AMM與Wormhole的橋接技術相結合,允許用戶將一條鏈上的原生資產交換為其它鏈上的原生資產,從而消除了對封裝資產的需求,減少用戶在執行跨鏈交易時面臨的障礙,實現了各種區塊鏈網絡之間的真正互操作性。跨鏈這一過程是短暫的,但若使用封裝資產,則可能存在長期的安全問題。Swim Protocol與Wormhole的結合消除了使用Wormhole封裝資產帶來的長期風險,並統一了跨鏈後的資產流動性。

Swim Protocol也是2021年Solana Ignition Hackathon的Wormhole Prize獲得者,團隊成員來自於Alameda、FTX、Coinbase Ventures、Cosmos等公司的量化交易員、工程師和商務人士。今年3月9日,Swim Protocol宣布獲得來自Pantera、FTX、Alameda Research、Coinbase Ventures、Solana Ventures、Jump Capital、IOSG Ventures、GBV、PANONY等的400萬美元融資。

基於AMM的多鏈橋

早期,資產的跨鏈採用的是“一對一的單线跨鏈橋”。通過將1單位的代幣在原鏈上鎖定,然後在目標鏈上鑄造1單位的代幣。典型的代表是WBTC以及Polygon的PoS跨鏈橋。

在多鏈時代,一對一單线橋的局限性逐漸暴露出來。首先,這種模式難以支持原生資產在Layer1之間的跨鏈,跨鏈得到的通常是由跨鏈橋“封裝”的資產。隨着USDC、USDT等在多條鏈上推出原生資產,原生的USDC和USDT將取代封裝資產,成為主流。

單线橋也造成了流動性的分割,並影響用戶體驗。比如,通過Wormhole將同一資產從以太坊鏈和BNB鏈跨鏈到Solana上,得到的是兩種不同的資產,其中一種可能不會被其它協議承認。Swim Protocol也可幫助Wormhole解決這一問題,統一跨鏈流動性。

二層網絡通常都有自己的官方橋,方便用戶將資產從以太坊轉移到二層網絡中,並繼承以太坊的安全性。在採用Optimistic Rollup技術的二層解決方案中,若通過官方途徑將二層網絡中的資產轉移回以太坊主網,需要經過7天的“欺詐證明”等待期,通過其它跨鏈橋則可立即完成跨鏈。因為跨鏈橋可以幫助用戶提前贖回資產,從這一角度,這類二層網絡中的資產價值和以太坊上的資產不應該1:1等價。

再考慮到不同區塊鏈上的交易手續費等的不同,Swim Protocol決定構建一個基於AMM的跨鏈橋。用戶在某些場景下愿意為不同鏈上的“差價”买單,需求較多的鏈上可能存在更多的流動性挖礦機會,在加密資產波動時,用戶可能也急需贖回資產,以補充借貸協議中的保證金。

同樣地,當用戶將資產從流動性不足的鏈轉移到其它鏈上時,為流動性不足的鏈提供了流動性,可以獲得更好的兌換比例,賺取“差價”,讓用戶通過自發行為維護Swim Protocol的流動性。

穩定幣跨鏈中的Curve:Hexa-Pool的可組合性和可互換性

Swim Protocol在AMM的設計上,一定程度上借鑑了Curve的思路,並將這一套體系用於跨鏈。在穩定幣兌換中,Curve憑借較低的滑點和交易手續費佔據了絕對優勢。首先,Curve將以太坊上主要的穩定幣USDT、USDC、DAI打包,組成流動性最好的3pool,當前3pool的流動性超過33億美元。然後,允許3pool與其它穩定幣結合,為FRAX、MIM、UST等其它穩定幣提供流動性,FRAX/3Crv(包含USDT、USDC、DAI、FRAX四種代幣)和MIM/3Crv池的流動性分別為28.8億美元和10.5億美元。Curve的pool factory v2版本开始允許任何人使用時間加權平均價格部署Curve 3Crv池,那么,一切穩定幣在都可由項目方甚至用戶自行與Curve 3Crv組合,在項目初期即可擁有足夠的流動性。

首先,Swim Protocol創建了一個包含3條鏈上6種穩定幣的Hexa-Pool,穩定幣分別為Solana上的USDC和USDT、以太坊上的USDC和USDC、BNB鏈上的BUSD和USDT。在選擇支持的資產種類時,Swim Protocol最初將專注於不同鏈上穩定幣的兌換,最終擴展到支持一切原生資產的跨鏈。以太坊是穩定幣資產最多以及最安全的區塊鏈之一,USDT和USDC也是得到廣泛認可的穩定幣;BNB鏈上的交易相對成本較低,且得到了幣安的支持,也使得BUSD成為主要的穩定幣;Swim Protocol的合約主要部署在Solana鏈上,對Solana鏈上資產的支持也是Wormhole和Swim Protocol初期能夠與其它跨鏈橋競爭的優勢之一。

將上述6種穩定幣中的任意一種或幾種存入Hexa-Pool提供流動性後,會得到LP代幣swimUSD。swimUSD具備可組合性和可互換性,將swimUSD與其它鏈上的穩定幣組成流動性池,即可將Swim Protocol的業務擴展到其它鏈上。如即將上线的UST Meta-Pool即為swimUSD與Terra鏈上的UST組成的流動性池,Avalanche USDC Meta-Pool即為swimUSD與Avalanche鏈上的USDC組成的流動性池,Polygon USDC Meta-Pool即為swimUSD與Polygon鏈上的USDC組成的流動性池。

同理,BTC Tri-Pool的作用也類似於Hexa-Pool,用於多種鏈上比特幣之間的跨鏈。BTC Tri-Pool首先支持的是以太坊上的ERC20 WBTC、BNB鏈上的BEP20 BTCB和Solana鏈上的SPL BTC。若再將BTC Tri-Pool與其它鏈上的BTC資產組合,則可實現不同鏈上BTC的跨鏈。

Swim Protocol的主網在今年3月9日上线之後,在一周內,交易量超過1500萬美元;在不到一個月的時間裏,Hexa-Pool已經積累了接近2000萬美元的流動性。

跨鏈流程

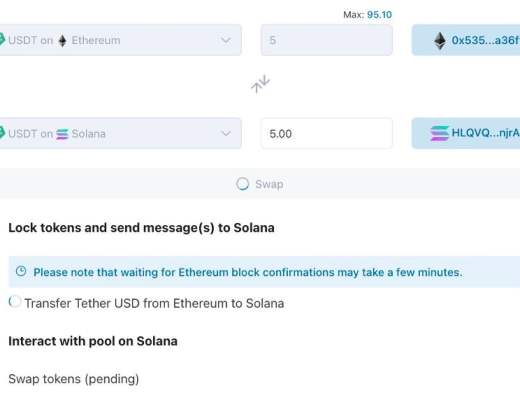

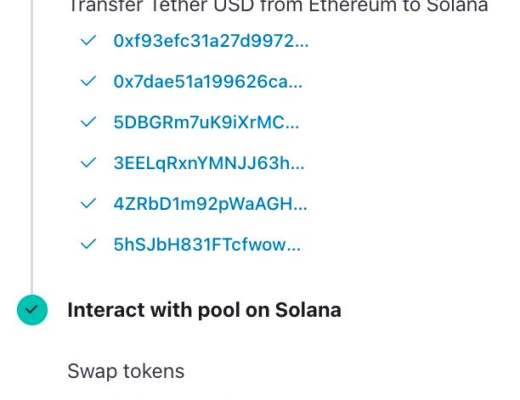

Swim Protocol在文檔頁面提供了詳細的跨鏈指南,以ERC20 USDT跨鏈到SPL USDT為例,跨鏈操作需要以太坊和Solana上需要以太坊上的兩筆交易和Solana上的多筆交易。

以太坊上:

批准跨鏈合約使用USDT

將ERC20 USDT鎖定到Wormhole的跨鏈合約中

Solana上:

發布VAA (1/3)(授權驗證人操作)

發布VAA (2/3)

發布VAA (3/3)

使用VAA從代幣橋獲取Wormhole封裝的USDT。

將Wormhole封裝的USDT兌換為原生SPL USDT。

代幣經濟

Swim Protocol的代幣SWIM一共10億枚。SWIM的質押者可以獲得跨鏈手續費的一部分,跨鏈手續費比例為0.04%,其中流動性提供者獲得0.03%,SWIM代幣的質押者獲得0.01%。

30%用於流動性挖礦;

35%用於合作夥伴關系和生態系統激勵;

10%用於IDO、IEO和提供流動性;

20%歸屬團隊,鎖定1年,之後在36個月內线性釋放;

5%分配給投資者,鎖定1年,之後在36個月內线性釋放。

小結

因為Solana區塊鏈的高TPS、低延遲以及Wormhole的技術支持,Swim Protocol在Solana上構建了一個用於原生資產跨鏈的多鏈AMM,有助於消除長期使用封裝資產帶來的安全性和易用性問題。

Swim Protocol的整體思路借鑑於Curve,依托於Wormhole的技術,首先創建一個包含以太坊、Solana、BNB三條鏈上資產的穩定幣池,再利用LP代幣的可組合性,與其它鏈上的穩定幣結合,從而實現了原生資產的跨鏈。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

PANews

文章數量

303粉絲數

0