今年Yearn TVL增长11倍 分析两个增长时期的驱动因素

原文标题:Yearn TVL今年增长11倍 一文分析其两个增长时期的主要驱动因素

撰文:Dustin Teander 本文编译自Messari

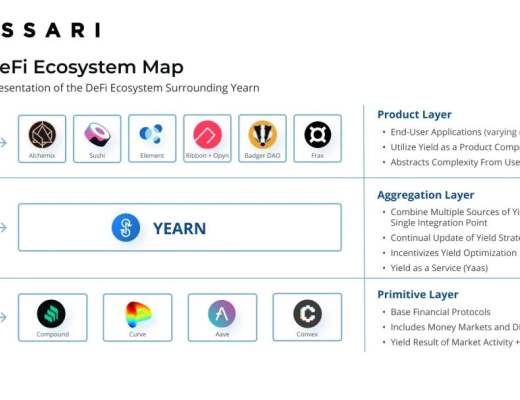

我们都知道Yearn,它是运行在DeFi的收益生成协议(如Compound、Aave、Curve和Convex)之上收益聚合器。用户只需点击一个按钮就可以被动地获得收益。在Yearn的Vaults中,策略师们不断竞争以编写最高收益率的策略,因为他们可以获得50%的收益奖励。随着时间的推移,该协议已成为领先的风险最小化收益来源。

但是,关于Yearn,我们不知道什么?自2021年开始,Yearn的TVL增长了11倍,但这种增长来自哪里?这是一个需要理解的重要问题,因为在传统理论中,代币投资的估值不过是未来现金流的折现价值。而未来的增长是在边缘定义的——那么谁是Yearn的边缘储户呢?

Yearn剖析

让我们首先分解一下Yearn的多个产品。

-

**Vaults:**作为大多数用户使用的旗舰协议,金库占Yearn TVL的67%。用户将资金存入按资产定义的金库,并执行相关的收益率策略来部署资本。作为第一次迭代,V1金库仅限于单一策略,此后已被弃用。V2在今年年初推出,提供更复杂的收益聚合,因为金库可以由多种收益策略提供支持。

-

**Eran:**本质上类似于金库,但更加简单。它最初专注于用户可以存入的稳定资产,资产在货币市场协议之间转移,具体取决于哪个协议提供最高的收益。

-

**Iron Bank(IB):**IB是一种货币市场协议,专注于为用户和协议提供服务。用户能够将批准的资产作为抵押品存入,从借款人那里赚取收益或自己借入其他资产。协议用户可以被列入白名单,以促进抵押不足的借款。

-

**Special:**这是非核心业务的统称,它包括yGov和yveccurve TVL。

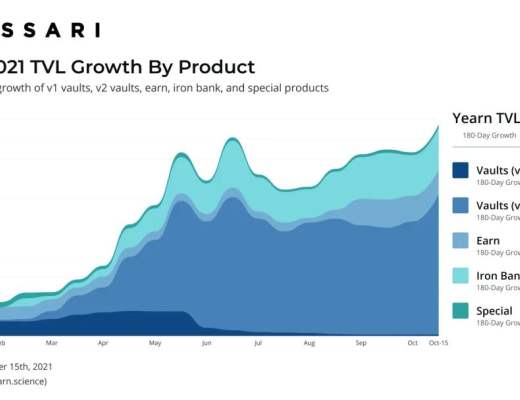

从3月到5月,Yearn TVL大幅增长,增加了超过40亿美元的TVL。在新的TVL中,68%(约28亿美元)来自新的V2 Vaults。然而,自5月以来,V2金库基本持平,直到9月中旬,金库TVL再次开始向上攀升,到10月中旬增长超过31%。

这里可以看到V2金库有两个明显不同的增长时期。一个是年初,大约从3月到5月,另一个是9月中旬开始的近期移动。正如任何从事加密货币的人可以肯定地告诉你,这两个时期都是ETH和BTC价格大幅升值的时期。引出了一个问题,这种增长是由于有机的、新的存款,还是仅仅是因为潜在的价格升值?

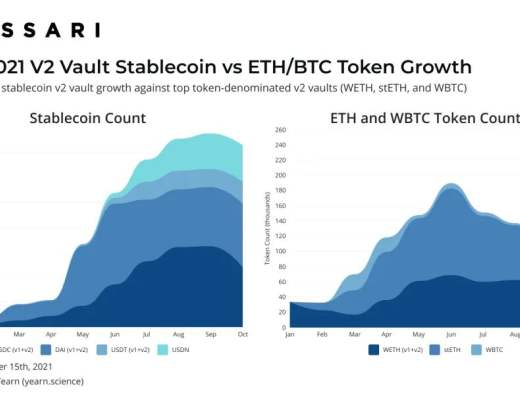

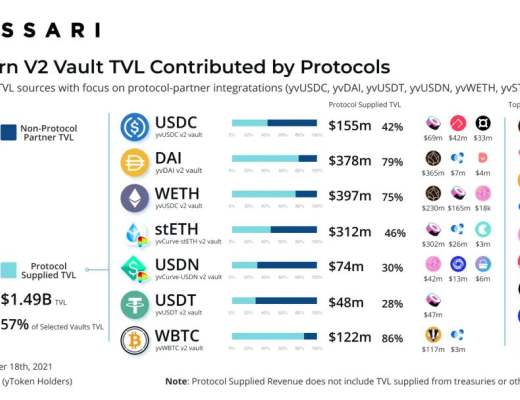

Yearn为其支持的每种资产都有不同的金库。7个金库持有超过1亿美元的存款,占V2金库TVL的76%以上。这些金库支持的资产包括稳定币,如USDC、DAI、USDT,以及ETH、staked ETH和WBTC。将这些保险库划分为稳定资产和波动性资产,并专注于原始代币数量,这表明无论价格如何,存款都在有机增长。

从3月至6月,V2增长的第一阶段来看,稳定币和波动性资产的存款均显著增加。稳定币在这段时间内增长了近5倍,增加了近10亿美元的新TVL。ETH和stETH(yvCurve-stETH)存款增长近3倍,新增TVL 40万美元。

第二个时期的增长明显不同。从9月中旬到10月中旬,金库中的稳定币代币数量实际上有所下降,而以ETH计价的金库,特别是yvCurve-stETH金库中的新代币存款急剧增加。在9月15日和10月15日之间,超过6.7亿美元(17万个ETH)已被添加到stETH金库。30天内增长了6倍。

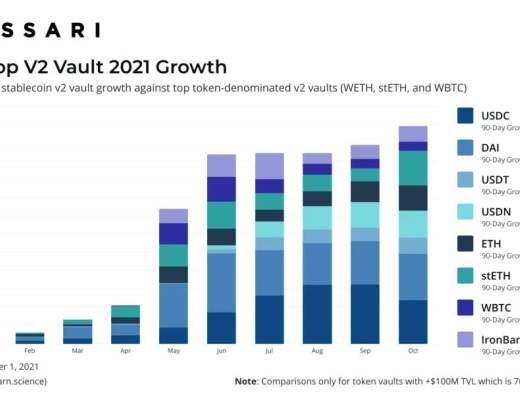

将V2金库(TVL超过1亿美元的金库,合计占V2 TVL的76%以上)的TVL细分出来,最近的增长期趋势很明显。USDC的TVL在过去90天内减少了9%。DAI小幅增加了2%。然而,ETH和stETH TVL在同一时间段内分别增长了118%和109%以上。

因此,Yearn V2金库的两个增长时期的基本驱动力不同。第一阶段受到稳定币存款的严重影响,而第二阶段则完全由ETH和stETH驱动。然而,尽管增长的来源不同,这两个阶段都有一个特点——增长的锐度。

整个4月份,稳定币存款几乎是垂直增长。自9月中旬以来,stETH和ETH一直在做同样的事情。stETH和ETH自9月中旬以来也是如此。在如此集中、快速的增长动力下,又提出了另一个问题——是大量新储户涌入,还是少数大储户的结果?

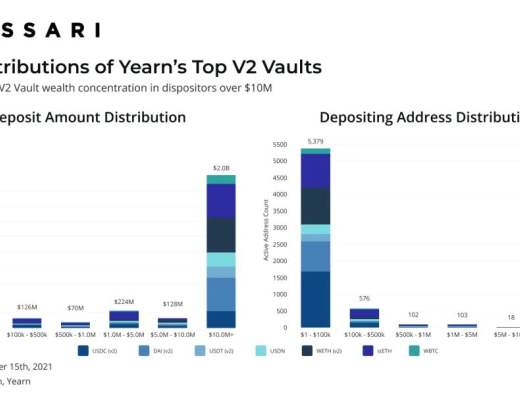

了解V2金库的财富分配情况后,根据从唯一地址存入的TVL的数量,将不同的储户群体分成若干组。例如,存款人在1美元和10万美元之间是一个,10万美元和50万美元之间是另一个,然后是50万美元到100万美元一个组,以此类推。这样做揭示了Yearn在其V2金库中的存款人类型之间的明显关系:财富集中度。

尽管在顶级V2金库中有超过6220名活跃储户,但76%的顶级V2金库TVL(约20亿美元)来自30个存款超过1000万美元的地址。从一个地址存入一千万美元是协议资金。

前七个V2 Vaults中所有TVL的57%(约15亿美元)来自18个已确定的合作伙伴协议的集成。外部协议合作伙伴正在将重要的TVL引向Yearn的金库,以便将生成的收益作为其协议中的设计组件重新使用。

Alchemix是Yearn最大的储户,在yvDAI和yvWETH金库中贡献了近6亿美元的TVL。它单独贡献了超过76%的DAI TVL和44%的yvWETH TVL。Alchemix协议接受抵押品存款,这些抵押品基本上都存入Yearn的收益金库。这些抵押品产生的收益率会自动用于支付用户在Alchemix的未偿贷款债务。

Sushi的BentoBox是第二大协议贡献者,在yvUSDC、yvUSDT、yvWETH和yvCurve-stETH金库中存入了超过5.83亿美元。BentoBox是Sushi旗下的一个协议,它充当其他协议构建的基础层协议。它的主要特点是将闲置存款分配给收益策略——其中之一是Yearn Vaults。BentoBox是yvUSDC金库中最大的存款人,贡献了yvWETH TVL的三分之一,以及yvCurve-stETH近一半的TVL(6.74亿美元)。

ETH和stETH存款最值得注意,因为它们在很大程度上可以与建立在BentoBox应用程序Kashi之上的一个Abracadabra协议相关联。yvWETH和yvSTETH是Abracadabra用来支持其稳定币MIM的前三大抵押资产中的两个。

事实上,Abracadabra(通过Sushi的BentoBox)和Alchemix在之前确定的两个增长阶段中发挥了重要作用。Alchemix最初于3月与其DAI保险库一起推出,主要负责在第一阶段增长期间在Yearn上大规模扩张DAI。从9月中旬开始,Abracadabra的TVL增加了5倍,是Yearn第二阶段增长的驱动因素,该增长主要由stETH和ETH的新存款组成。

这两个协议之间的另一个联系是它们与DeFi 2.0叙述的关联。为了了解Yearn在整个生态系统中的影响力是如何增长的,了解推动这一叙事的机制很重要。

除了协议控制的价值(PCV)功能之外,通常与DeFi 2.0叙事相关的协议主要利用Yearn的收益金库代币(yvTokens)作为设计方面,使现有流程更加有效。Abracadabra使用收益率的资产来支持抵押债务头寸。Alchemix使用Yearn收益率来自我偿付贷款。Frax使用Yearn收益率为其稳定币提供抵押。Ribbon使用Yearn yvUSDC作为抵押品,出售结构化期权策略。

Yearn已经有效地从人们的收益聚合器成长为其他协议的主要收益合作伙伴。Yearn发现其大部分增长和产品市场契合度是作为一种收益即服务协议(B2B))而不是最终用户协议(B2C)。

这并不是完全没有设计。早在3月,在第一个增长阶段之前,Yearn宣布了Yearn合作计划,在该计划中,向Yearn金库贡献资本的协议伙伴可以赚回所产生收入的一半(在策略师获得50%收入之后)。

合作计划的成功归结于Yearn在生态系统中的定位方式。Yearn能够提供一个单一的、可信赖的集成点给其他协议的收益,这样就不会浪费时间,也不会引入管理和维护策略本身的集成风险。它作为一个资本分配协议,完全由用户和协议共同支配。然而,Yearn在提供给两个不同方面的价值大小上有所不同,这体现在Yearn的增长数字的来源上。对用户来说,Yearn及其收益是最终目标。对协议来说,收益是达到目的的手段,是创造新产品的工具,是创造额外价值和效率的东西。

下一阶段

Yearn的发展在很大程度上取决于它的V3用户界面(UI)、多链战略和其地位的可防御性。

Yearn的V3用户界面最近在9月作为测试版发布,并引入了一些关键的变化,重点是改善用户体验、可扩展性、多链采用和B2B整合。到目前为止,Yearn已经能够捍卫其在DeFi中作为主导收益聚合器的地位。在过去180天里,在没有任何流动性激励的情况下,该公司实现了行业领先的2/20收费模式,创造了第四大DeFi协议收入。

维持其在以太坊的主导地位,同时通过潜在的新收益来源、新协议合作伙伴和新竞争对手在整个生态系统中扩大领先地位,这将是该协议要解决的下一个问题。

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

早报 | Lighter 24 小时交易量突破 110 亿美元;Circle Q3 财报公布;Strategy 美股市值跌破其 BTC 持仓价值

整理:ChainCatcher 重要资讯: 币安将停止币安直播平台服务,币安广场将继续提供直播服务...

24H热门币种与要闻 | Sui将推出原生稳定币USDsui;美SEC拟推出基于Howey测试的代币分类法(11月13日)

1、CEX 热门币种 CEX 成交额 Top 10 及 24 小时涨跌幅: BNB -0.78%...

元宇宙之道

文章数量

25粉丝数

0