Euler Finance(一):开放性才是DeFi 2.0的最終想象力

為什么我們經常強調开放性?因為權力下放、人人都可以成為creator才是DeFi的最根本特徵。

現在隨着這個新興市場逐漸壯大,其發展確實是多樣、復雜且有着極高融合度的。

但是隨之我們應該注意到,不論是DAO治理、團隊決策、資本方與巨鯨控制市場還是越來越多的協議逐漸擁抱各國政府的監管。大家仿佛已經逐漸默許了這種發展方向—是應該多管一管。

我們適應了枷鎖。誠然,小編認為一定程度的監管確實會給玩家們帶來更多的保障,但是項目方們的思想不應該被其所裹挾。

永遠要記得DeFi之所以產生、之所以發展、之所以被認為能從根本上改變世界經濟的運作方式的原因,就是其區別於傳統金融的過度壟斷與不透明。

為什么Uniswap會成功?

這不僅僅是因為其AMM模型,更在於它提供了一個足夠自由且不受約束的場所,人人都可以不受審批構建不同的交易對,人人都可以不用權限就注入流動性。

這必然會導致更多的不合理與欺詐性,但我們也需要理解與接受,因為自由帶來的風險負效應就是DeFi的高階門檻。

目前也有一些富有創造力的項目方團隊致力於挖掘 “开放性” 的巨大潛力,比如下面我要介紹的這個很有意思的項目—Euler Finance。

Euler Finance

專注長尾市場資產的去中心借貸協議Euler並非一個新項目(目前還尚未上线)。早在2020年6月,Euler便榮獲了由Encode Club舉辦的Spark高校黑客馬拉松在线競賽的第一名。

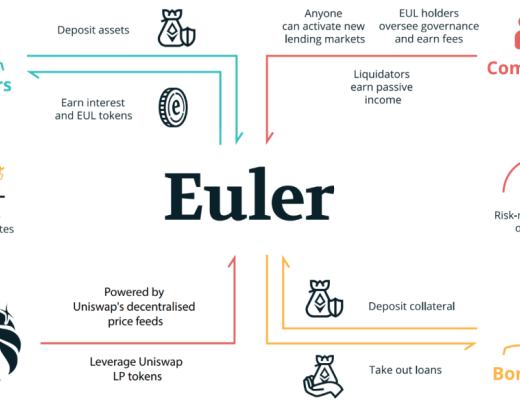

Euler是一個建立於Aave、Compound等借貸協議基礎之上的協議,它允許用戶為任何ERC-20 Token創建自己的借貸市場,同時還提供Reactive利率模型以減少治理幹預。

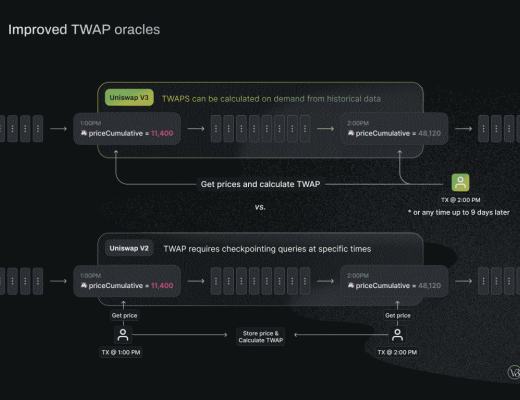

而其能夠實現為長尾市場資產提供借貸功能的最主要原因是,Euler引入了時間加權平均價格這一被Uniswap V3所使用的構建塊。

在融資方面Euler的表現也十分亮眼:

在2020年末Euler完成80萬美元種子輪融資後,在2021年8月末,Euler便完成了由知名區塊鏈投資機構Paradigm領投的800萬美元A輪融資。

Euler具有許多DeFi項目之前從未出現的創新點,包括無許可上市、Reactive利率、抗MEV清算、多抵押資產穩定池等等。

本次我們先介紹其“开放性”的特徵—無許可上市機制的妙想。

無許可上市機制

Euler借貸市場將主要依賴於Uniswap V3上有WETH交易對的資產,然後再將這些資產分為隔離層、跨層以及抵押層三個風險和收益各不相同的等級。

任何在Uniswap v3上擁有WETH對的資產都可以被任何人直接添加為Euler上的借貸市場。

1.隔離層資產:用於普通借貸,但不能用作抵押品。除此之外,借用不同的資產需要在Euler上使用不同的账戶。

2.跨層資產:可用於普通借貸,也不能用作抵押品,不過可以用一個账戶借入多個跨層資產。

3.抵押層資產:用於普通借貸、交叉借入,也可用作抵押品。(交叉借入:用戶在一個账戶中抵押資產來借入多個抵押層資產)

當然,抵押層資產的資本效率最高,允許借貸雙方在借貸市場靈活運用其資產,不過與此同時也面臨着更多的清算風險。

另外,EUL持有者(其項目Token)可以通過治理將隔離層資產升級至跨層資產或抵押層資產。

創新點解析

任何資產都可以通過Euler進行質押借貸(目前僅支持ERC-20Token):

憑借着Uniswap的去中心化時間加權平均價格(TWAP)預言機的助力,任何用戶都可以創造自己的借貸市場,而並不是像其他協議一樣需要通過社區投票以決定是否上线某一Token。

風險最小化:Euler將根據用戶抵押資產與借出資產的相關風險系數來進行調整借貸比率,這將十分有助於降低協議清算率。

Reactive利率:由控制理論作為支撐的利率模型可以確保Euler的貨幣市場能夠適應實時波動的市場環境而無需治理幹預。

時間加權平均價格

為了能夠計算出貸款是否超額抵押,Euler需要監控用戶資產的價值。

之所以不選擇使用各種系統從鏈外來源獲取價格並將其放在鏈上,是因為每當Euler需要創建新的貸款市場時,它都需要集中幹預。

所以Euler依靠Uniswap v3的TWAP預言機來評估用戶的償付能力。用於標准化Euler價格的參考資產是WETH。

時間加權平均價格(TWAP)會記錄Uniswap Token池一段時間的價格和時間長度,然後計算這段時間的平均價格。

時間加權平均價格這一機制意味着Euler市場不會受到價格短期影響,操縱者想要影響市場必須使得Token在一段時間內處於高位(或低位)。

當然,這也表明閃電貸這種需要在同一區塊內完成的借貸方式無法在Euler中使用。

審計

目前Euler已相繼完成由Solidified和ZK Labs以及Halborn進行的智能合約審計,均未發現關鍵漏洞。

鏈金研究員總結

從該項目的命名以及官方logo來看,似乎是在致敬18世紀偉大的數學家萊昂哈德·歐拉的歐拉角;而在Euler項目的設想中,任何Token都可實現抵押借貸功能。

作為一個DeFi 2.0借貸協議,Euler既能提供最大的資本效率,又能安全地降低各種類型的風險,可謂是一場革命性的創新與挑战。

本次我們從“开放性”的角度切入,深入探究了Euler的“無許可”機制,在後續文章中我們將繼續剖析Euler Finance的其他重要的突破性想法與實踐,敬請期待~

投資有風險,本文觀點和意見僅代表作者本人,並不構成任何建議。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

DeFi之光

文章數量

59粉絲數

0

評論