剛獲 a16z 領投的去中心化穩定幣協議 Angle 有何設計亮點?

穩定幣初創公司 Angle Labs 剛完成 a16z 領投的 500 萬美元種子輪融資,計劃於 10 月底上线主網。Angle Labs 團隊撰文介紹了其超額抵押和資本高效的去中心化穩定幣愿景和設計機制。

在 Angle,我們設計了一種超額抵押和資本高效的去中心化穩定幣協議,可用於發行任何類型的穩定幣。我們將很快發布第一個可靠且具有流動性的歐元錨定穩定幣。本文希望介紹一下我們構建去中心化金融(DeFi)所需穩定幣的原因和方式。

世界為什么需要更出色的穩定幣?

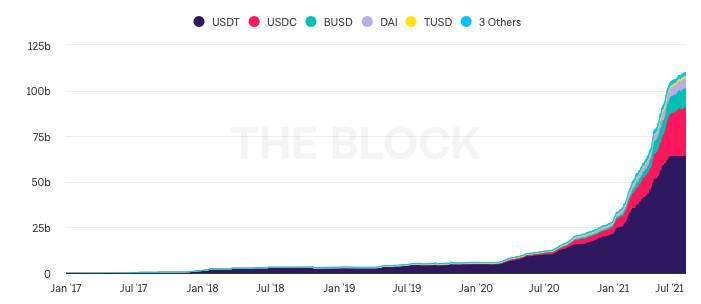

過去幾個月中,加密穩定幣的供應量呈現以前所未有的速度增長,預計未來幾個月和幾年內,穩定幣的總額將急劇增加。由於全球存在大量沒有銀行账戶和得不到足夠銀行服務的人口,人們和企業正在尋找更快捷、更便宜的跨境支付方式,另外,越來越多的機構投資者和零售企業希望獲得 DeFi、穩定幣等加密 / 區塊鏈服務,因此穩定幣確實具備巨大的發展潛力。

穩定幣供應量 (來源: The Block)

Fei 協議創始人在 FEI 白皮書 很好地總結了穩定幣的現狀:「像 USDC 和 USDT 這樣以法幣抵押的穩定幣是中心化控制的。對於希望真正去中心化的應用來說,這代表了監管風險和可能觸發失敗的弱點。 由於資本效率低下,像 DAI 這樣的加密抵押穩定幣存在可擴容性問題。」

目前存在幾種去中心化和資本效率高的設計,但它們往往依賴於抵押不足的協議,就像 Iron Finance 在 6 月份所出現的問題,或過去的 Basis Cash 一樣,這些設計機制不能抵御銀行擠兌,仍然躲不過嚴重流動性危機的影響。

此外,除了 Synthetix 等部分協議外,多數穩定幣解決方案都錨定美元,不能擴展到多種資產。 例如,目前還沒有具備流動性的歐元穩定幣。 結果是,在日常生活中使用歐元的歐洲人在與一切以美元計價的 DeFi 互動時會遭遇價值變化的風險。

簡而言之,目前沒有一種穩定幣解決方案是可擴容的、流動的、資本效率高的、穩健的、去中心化的,這意味着,目前暫時不具備完美適合完全去中心化金融的穩定幣。 這就是為什么我們花時間思考穩定幣協議最佳設計的原因。

經過數月的研究,我們很自豪地推出 Angle 協議:一種資本高效且超額抵押的去中心化穩定幣設計機制。

三言兩語說清 Angle 設計機制

Angle 的去中心化解決方案彌補了當前方法的缺陷,並充分利用了中心化和去中心化協議的長處,它還具有超額抵押設計所帶來的穩健性,同時保持與低抵押設計類似的資本效率。

Angle 的創新在於可以無滑點地以 1:1 的比率保證穩定幣和穩定幣的抵押品雙向互換:有 1 歐元的抵押品,你可以獲得 1 個穩定幣,而 1 個穩定幣總是可以贖回 1 歐元價值的抵押品。

Angle 協議涉及三組同時常見於其它 DeFi 協議中的群體,三組群體都可以從 Angle 協議中受益:

穩定幣需求者和持幣者 (或用戶),他們鑄造或銷毀穩定幣資產

對衝代理(HA),他們以某種永續期貨合約形式在協議中進行加槓杆交易,以此確保協議免受其抵押品價格波動的衝擊

標准流動性提供者 (SLP) ,他們為協議提供額外抵押,同時自動賺取利息、交易費和獎勵。

Angle 將可以支持很多不同的穩定幣種,每種穩定幣由不同的抵押資產所支持。我們首先將會推出由 USDC 和 DAI 支持的歐元穩定幣。

Angle 利益相關群體之一: 穩定幣需求者和持幣者

Angle 的設計基本上允許任何人以預言機價值和資本高效的方式輕松發行和銷毀穩定幣資產,而不會出現價格滑點,只需花上少量交易費用。

以由 USDC 和 DAI 支持且交易費用為零的歐元穩定幣為例,如果您向 Angle 協議投入價值 1800 歐元的 2000 個 USDC,您將獲得 1800 個歐元穩定幣。 稍後您可以將 1800 個歐元穩定幣交還給協議,並獲得價值 1800 歐元的抵押品,意味着如果現在 1 歐元可以兌換 1.2 美元,您可以獲得 2160 (= 1800 x1.2) USDC 或 2160 DAI。

這種可兌換性使得協議所發行的代幣非常穩定。每當代幣的市場價格偏離錨定,且不需要積極治理來維持錨定時,就會出現有利可圖的套利機會。

於是關鍵問題來了:這個協議如何設法始終擁有足夠的抵押品來維持這種可兌換性?

Angle 利益相關群體之二: 對衝代理 (HA)

當有人加入 Angle 協議並為穩定幣提供抵押品時,該協議會受到抵押品與所獲穩定幣相對價值波動性的影響。在這種情況下,抵押品價格的飆升可能對協議有利,但由於該協議的抵押品不足,因此一旦下降,將帶來嚴重後果。

為了確保協議不受支持穩定幣抵押品的波動性影響,Angle 創建了一種方法,將波動性風險轉移給愿意利用相應抵押品的槓槓作用的其他參與者:對衝代理 (HA)。 這些人從協議中獲得永永續期貨合約。從 HA 的角度而言,他們這樣做,只是對抵押品與其所支持的穩定幣的相對價格演變進行加槓杆交易。但是從協議的角度來看,他們能確保系統免遭抵押品價格下滑的衝擊,確保協議始終有足夠的資產儲備來償還穩定幣持幣者。

HA 的參與流程是他們加入 Angle,帶來一些抵押品,並選擇想要覆蓋穩定幣需求者多少抵押品的波動性風險。他們通過初始投資,加槓杆對賭標的金額的所有波動,在價格上漲時獲得槓杆收益,但在價格下跌時產生槓杆損失。

舉個例子,假設就像路线圖計劃的那樣,Angle 也接受 ETH 作為其歐元穩定幣的抵押品。

如果某人投入價值 2000 歐元的 1 ETH 來發行 2000 個歐元穩定幣,如果有一個 HA 帶來 0.5 ETH,並承諾對代幣持有者的 1 ETH 的價格變動風險承擔所有責任。HA 最後取款時,將拿到她的 0.5 ETH,加上她所覆蓋的 1 ETH 風險的資本收益。

例如,如果 ETH 的價格從 2000 歐元翻倍到 4000 歐元,那么 HA 將獲得她的 0.5 ETH ,加上她所覆蓋的 1 ETH 風險將獲得的資本收益(以 ETH 計),因此資本收益為 2000 歐元,按當前價格為 0.5 ETH。最後,她從所投入的 0.5 ETH 中拿回了 1 ETH,意味着從最初的 1000 歐元投資連本帶利拿到 4000 歐元。

該協議現在只擁有 0.5 ETH,但這並不重要,因為它足以覆蓋已發行的 2000 個代幣:這些代幣以當前市場價格可以兌換 0.5 ETH。

同理,如果 ETH 的價格下跌 25%,HA 的提現將得到她的 0.5 ETH 減去她覆蓋的 1 ETH 風險所帶來的資本損失,即 250 歐元,在新的市場價格下價值 0.333 ETH。因此,HA 將只能取回 0.1667 ETH。Angel 協議擁有 1.333 ETH,足以保證穩定幣在流通中的穩定性。

請注意,我們這裏描述的 HA 類似於 Maker 上的一些機槍池所有者或 Compound 上的借款人:他們是自愿進行槓杆交易的人。但是他們可以直接選擇想要的倍數,而無需為此進行多次交易。在 Angle 案例中,您只需要進入協議,定制您的永續期貨合約以滿足自己的需求,最終獲得所選擇的槓杆倍數。

簡而言之,對衝代理(HA):

與穩定幣需求者所帶來抵押品的波動性對賭

確保協議免受抵押品價格下跌的衝擊

以永續合約的形式獲得協議的直接槓杆合約

在上面所舉的例子中,穩定幣和抵押品之間的 1:1 兌換比例可以一直保持,因為 HA 總是准確地覆蓋穩定幣需求者所帶來的抵押品的價格變化。

不過,在某一給定的時間點,尤其是在新用戶進入或 HA 退出之後,可能會出現不匹配的情況,並非所有用戶的頭寸都可能被覆蓋,或對於以永續期貨形式對波動性進行槓槓對賭的需求不足。因此,需要一種新型 LP,來解決這些暫時的不平衡,作為用戶和 HA 之間的緩衝。

Angle 利益相關群體之三: 標准流動性提供者(SLP)

當 HA 無法完全覆蓋用戶所提供抵押品的價格波動風險時,SLP 登場作為緩衝。

SLP 將流動性委托給 Angle,就像其他協議( Compound、Uniswap、Aave)中的 LP 一樣,他們會自動從其所帶來的資產中獲得收益。他們面臨的風險是:當協議沒有得到很好的抵押,而此時他們想要套現,會出現滑點。

作為對其借出抵押品並承擔小風險的補償,SLP 會收到部分交易費用,這些費用由與協議交互的穩定幣需求者支付。

此外在每個時間點,Angle 協議都擁有由鑄造穩定幣的穩定幣需求者、HA 和 SLP 所提供的儲備資產。為了用這些資產積累一些收益,並為協議創造盈余,這些儲備資產可以借給諸如 Compound 或 Aave 之類的協議,或用於類似於 Yearn 機槍池的收益策略。 例如,Angle 的第一個收益耕種策略將涉及優化 Compound 和 Aave 之間的最佳 APY。

協議賺取的部分此類貸款利息可以提供給 SLP,這會產生有趣的乘數效應。假設協議中有 150 個 USDC,其中 50 個來自 SLP。如果所有資金都借出,意味着將獲得 150 USDC 的利息,但這些利息將分配給僅帶來 50 USDC 的 SLP,這意味着,SLP 將獲得比直接借給 Compound 高出 2 倍的利息。SLP 越少,成為 SLP 的利潤就越豐厚,因為相同數量的回報由較小的群體共享。

簡而言之,SLP:

在協議中存入抵押品並自動產生利息

作為穩定幣持有者和 HA 之間的緩衝

由於我們所描述的乘數效應,可以獲得比直接參與 Compound、Aave 甚至 Yearn 所得收益更高的收益

ANGLE 代幣和協議治理

Angle 協議最終將完全去中心化,將依賴於其 ANGLE 治理代幣。 ANGLE 代幣將通過聯合曲线和發布之後稍晚發布的質押合約進行分配,使得人們可以更廣泛和公平地獲得 ANGLE 代幣。

Angle 系統的設計使其治理最小化,且可以完全自主地工作,因為協議中的代幣穩定性不需要治理層面的任何積極幹預。

Angle,穩定幣和 DeFi 的未來

如上所述,Angle 協議與現有的穩定幣模式相比具有關鍵優勢:資本效率高、深度流動性、防銀行擠兌的穩健性、即使沒有治理層面的主動幹預也能確保強大的穩定性。

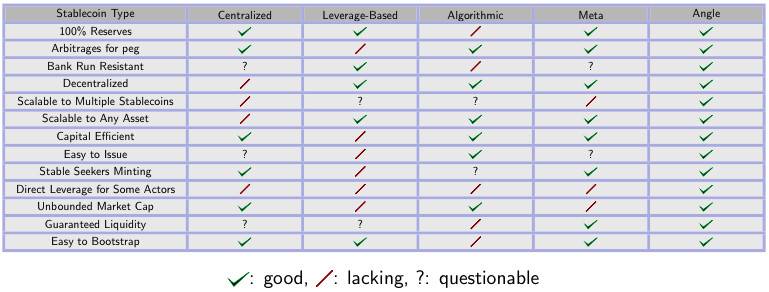

我們將很快發布一系列文章,深入探討不同的穩定幣設計機制,並具體了解 Angle 與其的優劣對比。簡單看一下:

Angle vs. 其它穩定幣類型

Angle 不僅僅是對現有穩定幣協議的改進,將 2021 年 DeFi 的大部分內容以一種極具吸引力的方式統一在一個協議中:僅僅一筆交易就融合了易於鑄造和銷毀的穩定幣,比傳統借貸平臺回報更高的收益耕種,靈活的槓杆交易和永續期貨合約。

我們接下來有哪些行動?

Angle 協議仍在由其核心團隊和社區進行开發中。我們目前正在對 Kovan 和 Rinkeby 上對協議進行高壓測試,在合約中運行了一些機器人。

智能合約的審計將於 7 月 26 日开始。Beta 測試網版本將於 8 月發布,屆時每個人都可以與協議進行交互。

我們希望於 2021 年 10 月在以太坊主網上推出由 USDC 和 DAI 支持的歐元穩定幣。我們將在推出後不久擴展到其他抵押品類型(如 ETH)和新的穩定幣幣種。

隨着 Angle 協議的發布越來越接近,我們將公布協議相關和如何參與的更多詳細信息!

撰文:Angle 團隊

編譯:Perry Wang

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

鏈聞ChainNews

文章數量

198粉絲數

0

評論