Demeter:Heco上的核心穩定幣項目

穩定幣項目向來為各個公鏈所重視,而最近一段時間,被稱為“Heco上的MakerDAO”的Demeter引起了大家的關注,今天我們來講解下Demeter的重要性重要性、優勢以及套利機會。

本文結構

Demeter的IMO數據情況

Demeter的重要性分析

Demeter的基本機制

Demeter可能存在的套利機會

Demeter的IMO數據情況

2021年9月13日剛剛進行的Mdex IMO第二期的項目就是Demeter,我們首先來看看Mdex上第一期IMO項目Coinwind的基本數據,“第一期IMO項目Coinwind於5月25日20:00-22:00(SGT)順利舉行,總參與兌換金額3.8億美金,參與兌換人數8874,CoinWind完成兌換目標超25726%”——這是募資層面的情況,而在幣價表現上,Coinwind的IMO價格為0.5U,目前是Coinwind(COW)價格為1.9U,COW IMO以來,長期保持在IMO價格的3-4倍。

Demeter的IMO同樣有很出色的數據表現,截止IMO結束,總參與兌換金額超3.5億美金,參與兌換人數6500,完成兌換目標超2500%,當期MDX質押數量2300萬,當期xMDX質押數量10億。

從邏輯上推理,Mdex和Demeter屬於Heco生態裏最重要的項目。Mdex作為DEX,是價值交換的樞紐,是重要的;而Demeter系統是提供整個生態的價值錨定,下面我會具體論述。

Demeter的重要性分析

加密世界裏最重要的賽道是什么?預言機、隱私計算、分布式存儲、基礎公鏈——每個人都有自己的答案。但是,如果回歸到比特幣的原生思想《一種點對點的電子現金系統》,目前正在實踐這個思想的不是比特幣而是各類穩定幣如USDT、USDC、DAI等等。

上圖顯示了著名穩定幣項目USDT、USDC、DAI(藍色箭頭指出)

而目前最具有潛力的公鏈設施,可以認為是ETH、Solana、BSC、Heco等等,除去ETH之外,剩下的生態較為繁榮的公鏈基本都有大型交易所的支持,比如FTX、幣安、火幣等。ETH上有著名的穩定幣鑄造平臺MakerDAO,去中心化的實現穩定幣的鑄造與價格錨定,Heco想要進一步的擴大共識,去中心化的原生穩定幣系統是必經之路,所以Demeter的出現正好實現了這一目的。

同時,火幣生態中的去中心化穩定幣項目將會受到火幣的資源、技術、資金支持,去中心化的穩定幣是各條公鏈的“兵家必爭之地”,穩定幣的作用是為整個生態系統提供“一般等價物”系統,這個系統穩固的時候,生態的根基才是牢固的。所以,怎么樣突出Demeter的重要性都不為過。

Demeter的基本機制

Demeter是一個基於Heco的去中心化穩定幣市場協議,在功能上有兩種:抵押借貸與抵押鑄造穩定幣。

在代幣系統上也有兩種:平臺通證(治理型代幣)DMT和去中心化穩定幣DUSD。

抵押物與抵押系數

Demeter鑄造和借款共用信用額度,使其鑄造穩定幣過程和借貸過程直接打通,這時候重要的一點是其“抵押物”(collateral)。不同於市場上大多數穩定幣平臺的單一抵押幣鑄幣策略,Demeter有相對豐富的抵押物品類,穩定幣、主流幣以及LP token、NFT-fi token等等,豐富了加密資產應用場景,同時,對於不同的抵押資產種類也對應着不同抵押系數,可以加強平臺的穩定性。

上圖顯示的就是風險和抵押系數隨着資產價值的波動性提高而降低,而抵押物在Demeter系統中隨着其資產價值的穩定性的提高而佔比變大(Size & Category)。

穩定幣策略

目標利率反饋機制(TRFM)

“為了維持DUSD價格錨定USD,Demeter將採用TRFM機制:當DUSD價格低於1美元時,抵押資產的抵押比例會降低,相同抵押物可以獲得的信用額度會減少,從而減少DUSD的供給。而當DUSD價格低於1美元時,持有DUSD所需要支付的穩定費率會增加,持有成本增加,促使用戶买回DUSD還款。”

動態利率供給機制

“DUSD將以動態利率的方式供給,年化超額供給率與穩定費率保持一致,超額供給產生的DUSD將在DAO收益池和DAO金庫池中分配,不存在任何主觀惡意的增發。此外,Demeter還設置了超額供給分配率的機制,超額供給收入的一定比例(0%-100%)與治理代幣的一部分會進入DAO金庫池,從而確保實際年化超額供給率處於可調節狀態。

需要特別注意的是,DUSD的動態利率供給機制與簡單的通貨膨脹機制、算法穩定幣機制存在本質區別,DUSD的超額供給的主要目的是對衝貨幣系統的內生增長需求。一方面,超額供給收入並不會直接進入流通造成通脹,而是需要先通過金庫進行調節,在必要時可以實現0%的政策目標,而在正超額增發率的情況下,調節後進入實際流通的DUSD也會通過DAO共享收益池進行完全公平的分發。另一方面,超額供給的DUSD實際上是由金庫中5%的治理代幣DMT作為抵押物作為擔保的,在有必要的時候同樣可以通過金庫治理代幣DMT進行DUSD供給的清算。”

上述內容是相關資料,從中看出Demeter的兩套機制作用下DUSD價值穩定性的保證。其中重要信息,我已經加亮變色處理,方便各位讀者快速把握重點。

清算機制

“Demeter設置了9%的清算罰金率和3%的清算稅率,適用於抵押借貸和抵押穩定幣,一旦清算人的账戶進入了清算狀態,任何人可以按照被清算人債務的103%向系統償還債務,獲得109%的抵押資產,103%還款中的100%將被用戶償還債務,3%將全額注入DAO共享收益池,用於收益分配。”

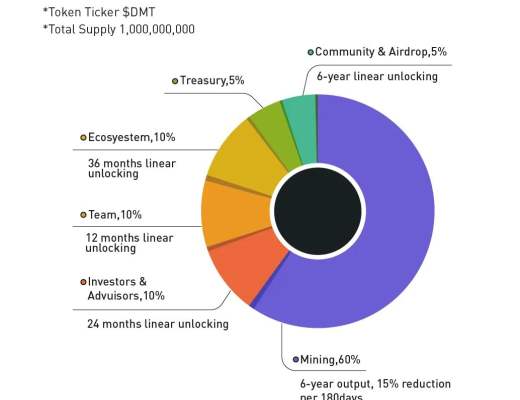

DMT經濟模型

總量:10億枚

智能合約:HRC-20

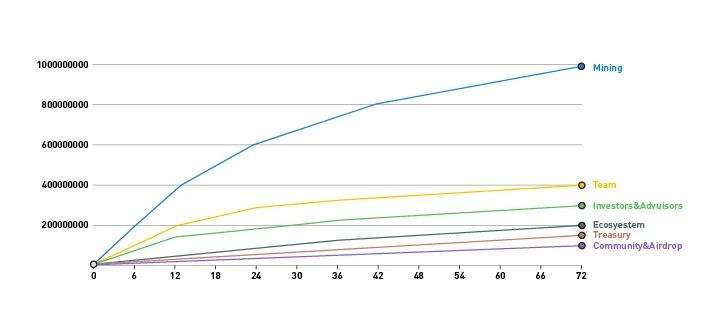

代幣釋放速度

套利機會

從上文Demeter的機制描述中,我想到的套利方式有如下幾種:

1、有風險套利

DMT本身的低买高賣,在項目早期,可以從代幣釋放速度曲线中看出在前12個月的時間DMT的代幣流通量都是不多的,尤其是上线的前幾天或者幾個星期,隨着熱度升高,生態完善,DMT作為Heco生態中的重要組成部分可能會有較強的走勢。

2、無風險套利

Demeter不單單是一個穩定幣鑄造系統,還是一個借貸系統,作為借貸平臺,Demeter會有很好的利率吸引資金過來進行挖礦,這裏可能出現短期利率極高的情況。另外,DMT的價格擡升也將促進利率的進一步攀升。

當然,我的建議是存入價值資產,在安全範圍內,可以大量借出或者鑄造DUSD,並將DUSD放入DAO收益池。對我們來說,這樣操作的獲利來源有四個,借入資金挖礦、借出資金挖礦、DAO收益池挖礦、鑄造穩定幣挖礦。

備注:DAO池的收益來自四個方面:1)存借款收入在扣除維持項目運作的必要成本後全部進入DAO收益池;2)清算收入的100%進入DAO收益池;3)超額供給的50%進入DAO收益池;4)鑄造穩定幣挖礦。

也可以,存入加密資產後,鑄造DUSD然後用DUSD和其他穩定幣組成LP進行流動性挖礦,這裏的收益率要看實時的情況。

備注:Demter已經通過了著名審計機構派盾的審計。

總結

本文重點描述了Demeter作為去中心化穩定幣系統對於Heco生態的重要地位,講解了Demeter的基本機制以及套利方法。在目前的項目熱度和huobi的資源加持下,Demeter有望成為穩定幣領域重要的參與者之一。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

東方HashKey Chain ,西方Base:合規趨勢下的TradFi之战

2025 年 1 月 Coinbase 和 EY-Parthenon 對 352 名機構決策者進行...

Endless聯合總裁熊榆教授研究登上國際頂級期刊:揭祕90%區塊鏈創業公司失敗原因

Endless Web3 Genesis Cloud聯席總裁、英國薩裏大學教授熊榆,近日在全球頂級...

Endless CTO Amit於2025香港Web3嘉年華介紹Endless Web3創世雲 推動去中心化技術未來

香港,2025年4月7日——在全球區塊鏈與Web3創新領域的頂級盛會——2025香港Web3嘉年華...

評論