Flux V3的跨鏈借貸 能否解決DeFi的流動性分割?

處在加速迭代中DeFi,正在重新定義金融的未來,不斷湧現的創新讓我們每天都處在萌新的狀態。

但是我們似乎很久沒有聽到關於去中心化抵押借貸的變革了,它仿佛成為了一成不變的基礎設施。

毫無疑問,抵押借貸賽道是一個需求明確且不斷增長的賽道,但最新的關於抵押借貸的討論,還是這兩天行情劇烈波動,造成抵押借貸市場的清算量創歷史第二高。

不要忘了今天DeFi的火爆正是由去中心化抵押借貸平臺Compound的流動性挖礦开啓的,而這條賽道的上一輪變革還是槓杆借貸。

借貸——從超額抵押到槓杆

借貸是最基礎的剛需,在DeFi領域也不例外。

最早的去中心化借貸是P2P模式的(如Aave的前身ETHLend),但因為撮合效率太低就逐漸退出了。

然後以Compound為代表的AMM模式的超額抵押借貸开始佔據主流。

超額抵押借貸的槓杆率雖然不足1,在極端行情下依然會被清算。但是超額抵押借貸在機制上簡化了傳統金融機構復雜的借貸過程,在釋放流動性方面的貢獻比Uniswap等DEX更為基礎。

超額抵押意味着如果你想獲得100美元的DAI,那就需要以價值150美元的ETH作為抵押品,這在資本利用率上無法滿足市場的需求。

於是以羊駝為代表的槓杆借貸出現了,極大地提高了借貸的頻次和額度,讓流動性釋放得更加徹底。

槓杆借貸的業務邏輯是同樣的抵押物能夠撬動更多的資金,但借出的資金只能通過平臺的智能合約去其他DEX進行流動性挖礦。也就是說,資金的使用受到平臺的嚴格控制,確保了出借人能夠收回資金。

這樣借款人(流動性挖礦者)可以撬動更大的本金來獲取絕對收益,出借人也可以獲得更高的利息,然後DEX當然也獲得了更大的流動性。

而且槓杆借貸讓挖礦用戶可以通過做空和對衝來創建高級策略,而不是必須持有多頭頭寸來提供流動性,這無疑擴充了原有借貸市場的需求。

從超額抵押借貸到槓杆借貸,整個借貸市場的空間向更縱深處拓展了,但好像至此就是橫向拓展。

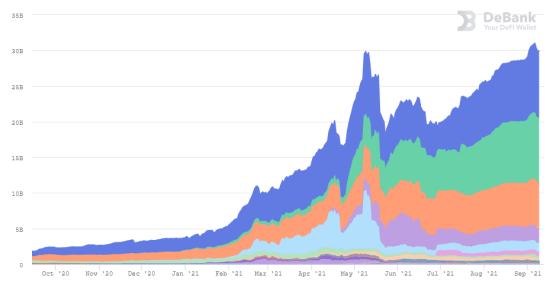

過去一年抵押借貸市場借款總量增長

Compound嘗試推出實驗性去中心化穩定幣協議Fixed Forex——以完全去中心化的形式抵押鑄造基於美元、歐元、日元等的穩定幣。

Aave將重點轉移到創建可以作為機構和DeFi之間橋梁——Aave Arc,希望能夠滿足機構對DeFi日益增長的需求。另外也嘗試建立一個以太坊版推特,計劃於今年年內推出。

另外還出現了一些為NFT提供借貸的新平臺。

但就整個DeFi借貸市場的潛力而言,現在還遠未充分釋放,最大的瓶頸是流動性割裂——流動性被分割在不同的公鏈生態,極大地限制了DeFi借貸市場的進一步擴張。

Hotpot——讓流動性跨鏈整合

由於流動性被分割在不同的公鏈上,對使用借貸產品的用戶來說非常不便——需要額外進行跨鏈及兌換的操作,而且過程中會有額外的成本損失。

此時去中心化的跨鏈借貸協議就應時而出。比如剛推出的Flux V3,可以在無損地在BSC、OEC及Heco之間跨鏈存取以及借貸。

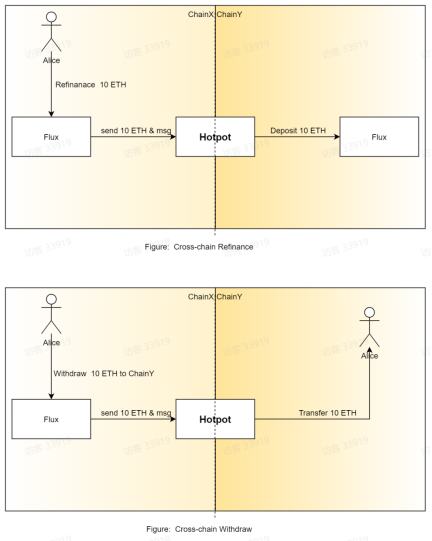

跨鏈存取

如果存款人不跨鏈的話,原先的操作是把資金直接從錢包存到Flux協議裏。

如果存款人跨鏈的話,就需要先用跨鏈橋轉到另一條鏈的錢包裏,再用這個錢包進行上一步的操作,且每一步操作都要支付Gas費或手續費。

而Flux V3則省去了這些繁瑣的步驟,存款人通過Hotpot就能直接將錢包裏的資金跨鏈存入另一條鏈的Flux中。

跨鏈借款

對於借款人而言,如果不跨鏈的話,原先的步驟是把資金存入Flux,然後再借出另一種資產。

如果跨鏈的話,也同樣要額外操作跨鏈橋。

但在Flux V3裏,借款人通過Hotpot可以直接借出資產到其他鏈的錢包裏。

這裏需要強調一下,由於Hotpot的跨鏈使用的是Flux V1的池子,所以能夠無損跨鏈借貸池的資金,所以可以實現無損跨鏈。

由此可見,Flux V3的核心組件是Hotpot,這是Flux團隊基於Poly而开發的跨鏈DEX,與市場上其他跨鏈DEX不同的是,Hotpot是內嵌於Flux協議,讓跨鏈與借貸同步進行。

目前Flux V3採用的是Poly的跨鏈技術,支持BSC、HECO和OEC之間跨鏈存取和借貸,第一階段支持ETH、BTC、USDC、DAI和USDT共5種資產跨鏈借貸。

這是最主流的加密資產,適用於大多數DeFi場景。後續還可以接入其他跨鏈橋作為跨鏈通道,從而整合更多公鏈和更多資產的流動性。

Flux V3——能否成為加密中央銀行?

不少DeFi用戶被跨鏈的繁瑣操作以及資金損耗而澆滅了參與頭礦的熱情,只能望新項目而興嘆。

Flux V3創造性地內嵌了Hotpot這個跨鏈DEX,讓用戶分割在不同鏈上的流動性可以經由Flux快速整合起來,從而去體驗更多DeFi產品以及捕獲更多利潤。

而且Flux V2本身就有槓杆借貸,再加上V3的跨鏈借貸功能,能讓用戶的資金效率再次成倍提高。

這也就意味着,Flux可以作為加密世界的中央銀行——資金可以跨鏈來回調用。

當然,單純的跨鏈閃兌項目也可以扮演中央銀行的角色,但Flux的資金跨鏈是通過跨鏈池來實現的,也就可以無損跨鏈,而且Flux還在跨鏈閃兌的基礎上還提供了借貸及挖礦等圍繞流動性的一站式服務。

據Flux官方透露,除了現在已經部署的BSC、HECO和OEC,接下來Flux V3還會繼續在新鏈上部署。

預計第二批將上线Polygon、AVAX和以太坊,然後是基於Rust語言的公鏈,如Solana以及波卡生態的平行鏈。

“我們不會錯過市場的熱度,熱度意味着需求,基本哪條鏈有熱度,我們就可以部署在哪條鏈上。”

除了盡可能多地連接分割了流動性的區塊鏈網絡,Flux V3還會盡可能多地支持幣種。

目前支持ETH、BTC、USDC、DAI和USDT共5種最主流的資產,接下來會陸續支持FLUX借貸池裏的所有資產,Flux V4甚至還會推出小幣種借貸。

總之,與那些橫向拓展的DeFi借貸平臺相比,專注於在借貸領域深耕的Flux率先有了突破。

要知道7月24Compound也宣布要做跨鏈借貸,但目前產品尚未上线。SushiSwap的社區也提議开發Sushichain來解決各區塊鏈上流動性分割的問題,目前也沒有動靜。

而Flux V3推出的跨鏈借貸具有先發優勢,很容易形成規模效應,比如在用戶粘性、池子深度和資產及公鏈種類上建立護城河,在短時間內難以被追趕。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

鏈茶館

文章數量

101粉絲數

0