空投狂歡過後 dYdX緊臨拋壓考驗

dYdX又一次掀起了DeFi空投盛宴。8月3日,這個去中心化衍生品協議宣布,向36203名交互用戶發放治理代幣DYDX,按交互程度,用戶收到的空投數量從310.75枚到9529.86枚不等。獲取空投的用戶需要在8月31日前,在dYdX Layer2協議達成相應的交易量,方可成功領取。

預計在9月8日,第一批DYDX代幣將會進入流通。區塊鏈評級及研究機構TokenInsight預估,DYDX的市場價格大約在6.22美元至12.08美元之間。

錯失空投的用戶依然有獲取DYDX的機會。根據dYdX官方介紹,在該協議進行交易、提供流動性或者質押USDC,都可以獲得挖礦獎勵。相較之下,交易挖礦是產出代幣較快的方式,協議將根據用戶花費的交易費用以及未平倉合約價值提供相應的獎勵。

發行治理代幣後的幾天裏,dYdX協議的交易量和活躍用戶數都迎來大幅增長,為它後續的發展开了個好頭。

當前,DYDX的價值主要體現在社區治理和手續費折扣上,而其長期價值還需由協議的發展狀況做支撐。dYdX用戶Fly認為,當前該協議的絲滑度可以與主流中心化交易所媲美,不足之處在於交易深度略遜一籌,不支持逐倉模式,以及費率偏高等。

不過,由於其交易挖礦和LP挖礦進行時間長達5年,拋壓問題引發了一些投資者的擔憂。此外,在這個賽道中,Perpetual等競爭者也在蓬勃發展,dYdX能否站穩DeFi衍生品「一哥」席位,還需經歷各種檢驗。

dYdX空投「設卡」

繼Uniswap、1inch等知名DeFi協議以空投形式發放治理代幣後,去中心化衍生品賽道龍頭dYdX也加入這一隊列。

8月3日,dYdX宣布推出治理代幣DYDX,代幣初始鑄造10億枚,並將在5年內完成分發。根據官方介紹,10億枚代幣中,將有50%的DYDX將分配給社區用戶,27.73%的DYDX分給投資者,其余部分則分配給創始團隊和顧問等。而在5年之後,為確保社區擁有繼續推動協議發展的資源,DYDX將有最高不超過2%的年通脹率。

作為衍生品賽道的老牌項目,「dYdX發幣」吸引了衆多DeFi玩家的關注。此前,Uniswap發放空投讓不少與其交互過的玩家獲利頗豐,此次dYdX的空投規則及代幣價值也備受矚目。

根據dYdX的官方文檔,其已於7月26日對所有dYdX協議的歷史交互用戶進行快照,共計 36203名用戶擁有領取空投資格,他們將瓜分7500萬枚代幣。而按照交互程度的不同,玩家能領取空投的數量也不一樣。

在7月26日之前,僅在dYdX有過存款但沒有交易的用戶可獲得310.75枚代幣空投;而交易量在1美元以上,即可獲得1163.51枚空投;交易量在1萬美元以上,可獲得4349.63枚代幣;交易量超過10萬美元,可獲得最6413.91枚代幣;而有787名用戶成為了最大贏家,他們的歷史交易量超過1百萬美元,可獲取9529.86枚代幣空投。

DYDX代幣空投分配規則

與Uniswap空投可直接領取不同,dYdX為了提升協議的活躍度,提出了「追溯挖礦獎勵」的概念,即取得空投資格的用戶,需在dYdX 的Layer 2協議上完成相應的交易量才可領取獎勵。

按照空投等級的不同,用戶需要完成的交易量也不一樣。獲得310.75枚代幣的用戶僅需完成一次交易就可領取空投,獲取空投較多的用戶則需要完成更高的交易量,從500美元到10萬美元不等。

根據規則,所有獲取空投資格的用戶,需在8月31日前完成對應的交易量,如果某用戶的交易量「任務」是5000美元,但他在該期限前僅交易了2500美元,該用戶將只能索取獎勵的50%。在8月31日之後,無人認領的DYDX 將被沒收並自動分配到社區金庫。

用戶最終可以領取、提取及轉讓DYDX代幣的時間大約在9月8日,屆時市場中才會有DYDX流通。也就是說,當前的DYDX尚沒有價格,此次空投「紅包」的價值還是個未知數。

不過,區塊鏈評級及研究機構TokenInsight通過比對dYdX與另一大DeFi衍生品交易協議Perpetual Protocol的交易額、鎖倉量等數據,粗略估算出DYDX的價格大致在6.22美元至12.08美元之間。但該機構強調,由於計算的過程假設條件過多、數據選取時間短等因素,此次計算不能作為投資意見,僅為研究目的。

倘若DYDX能夠達到機構預測下限即6美元,那么最低獲得310.75枚代幣空投的用戶,也將有1864.5美元入账,算得上是一個「大紅包」。

DeFi衍生品也玩「交易挖礦」

又一次空投大禮來襲,讓不少沒有與dYdX交互過的用戶再度「拍斷大腿」。不過,根據官方介紹,當前用戶只要在dYdX的Layer 2協議上進行交易,也可獲取DYDX代幣。

這種代幣獲取方式正是投資者熟悉的交易挖礦。dYdX透露,未來5年內,初始代幣供應量的25%即2.5億枚DYDX將分配給在dYdX Layer 2協議上進行交易的用戶,每個epoch周期(28天)將分配3835616 DYDX代幣。其目標是激勵所有交易者使用dYdX Layer 2協議,並加速市場流動性和整體產品使用。

dYdX設計了一個復雜的函數公式,用於計算每個周期內每個交易者可以獲得DYDX的數量。簡單來說,用戶獲取交易獎勵最重要的兩個指標是,該用戶未平倉合約的頭寸價值以及在周期內花費的交易手續費。

由於每個epoch周期分發的代幣數量固定,單個用戶的交易手續費和未平倉合約價值佔整體用戶的比例越高,可獲得的獎勵也就越多。

這一挖礦機制推出後,吸引了大量用戶湧入。根據dYdX官方的數據統計,其Layer 2協議單日成交量自8月3日以來大幅增長,在8月3日當天,該協議成交量達到2.18億美元,創造歷史新高,比前一日的0.39億美元,大漲458.97%。

dYdX交易量大幅增長

在8月1日至7日的一周裏,dYdX Layer 2協議活躍用戶數超過7000人,大幅超過前一周的1196人。其總鎖倉價值也由8月1日的5091萬美元增長至8898萬美元。

近期參與dYdX交易挖礦的用戶Fly告訴蜂巢財經,他正採用風險對衝的方式進行挖礦。「由於合約交易的風險很高,盲目开單挖礦是不可取的,一旦开錯方向,挖的礦肯定不足以覆蓋損失。」為了降低風險,Fly選擇在中心化交易平臺买入現貨,同時在dYdX做空同等數量的現貨進行挖礦,這樣一來,無論幣價漲還是跌,他的本金都不會出現損失,付出的只有交易手續費、轉账Gas費以及少量的永續合約資金費用。

在一天的時間內,Fly大概挖出800枚dYdX代幣,經他實測,最能提升挖礦速度的方式還是需要多花費交易手續費,「相當於用手續費來买DYDX代幣。」

需要注意的風險在於,dYdX是去中心化衍生品平臺,所營衍生品本身就有金融槓杆自帶的風險,且由於當前DYDX並沒有市場價格,挖礦依然存在較大的不確定性。

除了通過交易獲取DYDX之外,dYdX還提供了質押挖礦的渠道。用戶可以質押USDC至流動性池獲取DYDX,當前,每質押1000枚USDC每天預估可挖出0.14枚DYDX,獲取速度相對較慢。

根據dYdX介紹,協議的流動性提供者(LP)也可以獲得代幣獎勵。未來5年內,共計7500萬枚代幣將逐漸分發給LP,但LP挖礦不適合普通用戶。根據官方的說明,在一個epoch周期中,至少達到5% maker交易量的流動性提供者,才有資格獲取獎勵。

5年挖礦期帶來拋壓隱患

當前,dYdX正處於發幣後的第一個epoch周期。預計在9月8日,DYDX 代幣首次自動解鎖,釋放大約8110萬枚代幣,佔到初始代幣總量的8.11% 。

作為老牌衍生品交易協議,dYdX的知名度並不亞於SushiSwap、Compound等協議,因此它的後續發展和代幣價格走勢廣受關注。那么,DYDX的價值體現在哪裏?或者說,它有什么用?

與所有去中心化協議的治理代幣一樣,DYDX可以用於社區治理,對於dYdX的發展,社區用戶可以在治理論壇中發起提案並進行投票。除此之外,DYDX更直觀、實在的價值體現在——用戶持有一定數量的代幣,可以享受交易手續費折扣。

但當前,dYdX的交易費率較中心化交易平臺高出一截。其針對普通掛單用戶(Maker)收取0.05%的交易手續費,對於喫單用戶(Taker)收取0.2%的交易手續費。相比之下,OKEx普通用戶的掛單成交手續費為0.02%,喫單成交手續費為0.05%;幣安普通用戶的掛單成交手續費為0.02%,喫單成交手續費為0.04%。

與中心化交易平臺類似,dYdX用戶30天內的交易量達到一定標准,也會降低手續費收取比例。如30天內交易量超過100萬美元,掛單成交手續費降低為0.025%,喫單手續費降低為0.017%;30天交易量超過1000萬美元後,掛單成交不收取手續費,喫單手續費降低為0.11%。

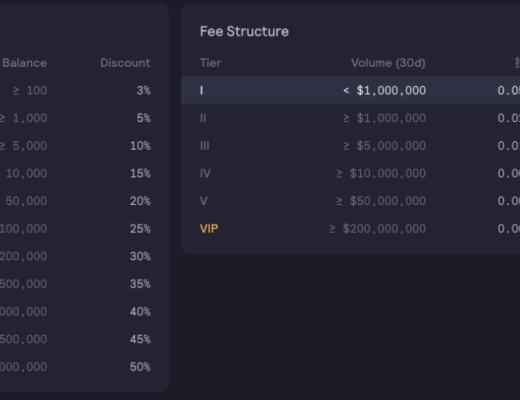

好在,用戶持有一定數量的DYDX代幣可享受手續費折扣。dYdX根據代幣持有量不同將手續費折扣比例劃分為11個等級,持有100枚以上DYDX,可享有3%的折扣;持有1000枚以上,可享受5%的折扣;以此類推,當用戶持有250萬枚DYDX時,可享有45%的折扣,持倉量超過500萬枚時,折扣可達到50%。

dYdX交易手續費詳情

為平臺通證賦予手續費折扣的權益,是中心化平臺常見的操作,dYdX如法炮制,理論上會提高DYDX的市場需求量。不過,由於其設置了長達5年的交易獎勵和LP獎勵,DYDX代幣的拋壓問題引發了一些投資者的擔憂。

在去年的DeFi「盛夏」中,流動性挖礦是這個新興世界的主旋律,但大部分DeFi資產,都因巨大的市場拋壓走出高开低走的走勢,這也讓越來越多的DeFi用戶養成了「挖提賣」的習慣。如今來看,絕大多數依賴流動性挖礦起家的DeFi協議,都在市場輪轉後消亡。最終,只有Uniswap、Compound、Maker等有用戶剛需的協議留存下來,並且它們的治理代幣也在經歷低谷後回到正軌。

值得提及的是,Uniswap在早期流動性挖礦階段,也因大量產出UNI,一度導致其代幣價格從8美元上方跌至2美元左右,而後在其停止挖礦產出後,UNI價格才开始回升。而對於dYdX來說,其面臨的一大挑战是,當代幣存在一定的市場拋壓時,協議能否提供有力的價值支撐。

從費率對比上看,dYdX的手續費相比中心化平臺不佔優勢,但其具有交易挖礦的機制,能夠給用戶代幣獎勵,這是中心化平臺所沒有的。而對於合約交易者來說,他們更關注的往往是交易平臺能否提供充足的流動性,以及交易體驗是否流暢、交易工具是否齊全等。

用戶Fly反饋,他在使用dYdX時還是比較流暢的,因為是建立在Layer2網絡上,操作不需要消耗Gas費,开平倉的絲滑度幾乎和中心化平臺沒有差別。同時,dYdX也上线了止損功能,比較實用。

在深度方面,Fly覺得dYdX相比頭部中心化交易平臺還是差了一些,「稍微大點的單子不容易快速成交,同樣的單子在主流平臺很快就被喫了。」他認為,dYdX的交易深度大概與二线中心化交易所相當。

除此之外,dYdX當前沒有逐倉全倉的選擇,用戶存入資產後,默認是全倉开單,極端行情下,用戶會有账戶資金全部被強平的風險。「但整體來說,dYdX還是顛覆了我對去中心化合約交易平臺的認知,它的絲滑程度絲毫不遜色中心化交易所,」Fly表示。

在發行治理代幣後,dYdX邁入了一個全新的發展周期。至少從目前來看,它的交易量得到快速增長,越來越多的人开始體驗它的Layer2版協議,這為它的壯大开了個好頭。不過,市場中Perpetual競爭者也在蓬勃發展,dYdX能否持續在去中心化衍生品領域保持領先,仍需要經歷各種市場考驗。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

24H熱門幣種與要聞 | Michael Saylor發布數字資產框架提案;Azuki疑似即將發幣(12.23)

24 H 熱門幣種 1、CEX 熱門幣種 CEX 成交額 Top 10 及 24 小時漲跌幅: B...