Delphi Digital 解讀 Perpetual Protocol V2 的幾大核心改進

自永續協議(Perpetual Protocol) 12 月上线以來,協議總交易量已超過 200 億美元,同時創造了約 2000 萬美元的協議收益。PERP V1 顯然取得了成功。那么近期公布的 V2 又有哪些值得期待的變化和升級呢?

Perpetual Protocol v1 取得了巨大成功是不爭的事實。自去年 12 月上线以來,該平臺推動了 200 億美元的總交易量,並創造了 2000 萬美元的協議收益。

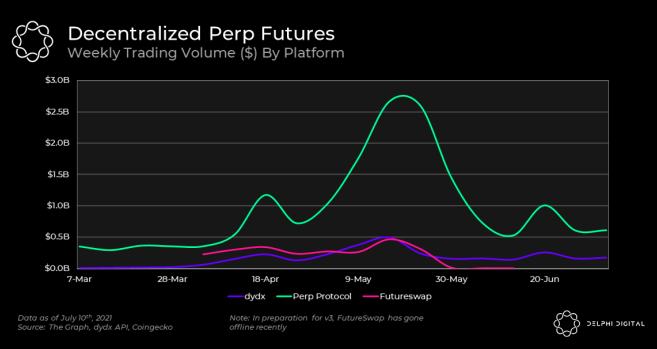

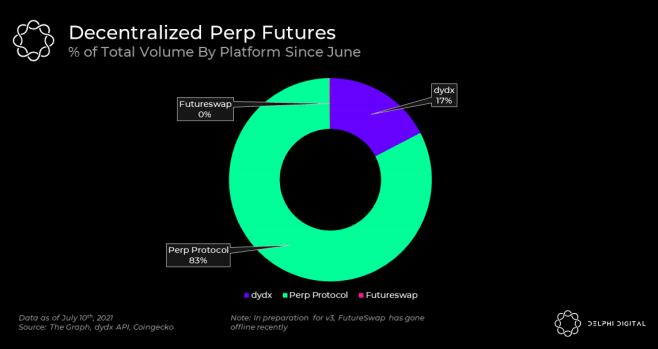

從這一水平來看,Perpetual Protocol 是目前交易量最大的去中心化衍生品交易所,自 6 月初以來,Perpetual Protocol 市場份額達到 83%。

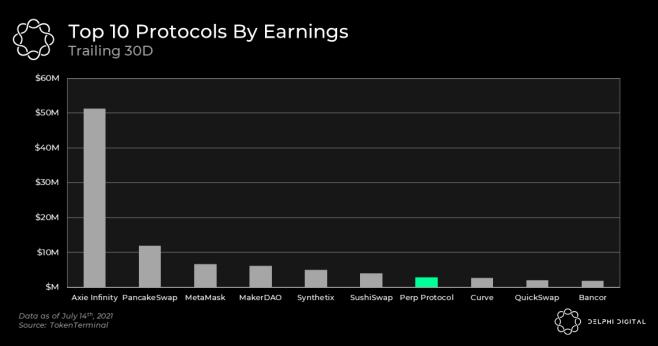

重要的是,交易產生的手續費直接計入協議。根據 Token Terminal 的數據,在過去的 30 天裏,Perpetual Protocol 在全協議收益排名中名列第 7,如下圖所示。對於一個上线不到一年來的協議來說還不錯。

話雖如此,去中心化的永續市場在充分發揮其潛力前還有很長的路要走。為了了解永續市場的成長潛力,我們有必要回顧去中心化現貨交易平臺在 2020 年所經歷的爆炸式增長。

盡管去年整個現貨交易市場都呈現增長態勢,但去中心化協議的增長速度遠遠超出中心化協議。具體而言,前 10 大中心化現貨交易平臺的總交易量增長了 285%,而前 9 大去中心化交易所的交易量增長了 17,989%(是中心化交易所增長率的 63 倍)。這一趨勢在 Uniswap 的引領下,進一步實現了去中心化現貨市場份額的增長:自 2020 年初的約 0.15% 增長到目前的約 5%(這一指標為估計值,可能存在很大偏差,中心化交易所虛報交易量是廣為所知的;為了盡量避免這一問題,我們只使用了 FTX Global Volume Monitor 上排名前 4 位的數據)。

然而,這種生機並沒有體現在去中心化的永續市場中。雖然去中心化現貨交易平臺已成功增長至佔整個市場的 5%,但去中心化永續合約平臺僅佔永續合約交易市場的 0.1%。其中一個原因是,去中心化永續市場的成熟度仍明顯低於去中心化現貨市場;這一點從許多不同的角度看都很明顯,包括競爭對手的數量、上市以來的時間以及所涉及的交易復雜度。從某種意義上說,去中心化永續市場的當前狀態與現貨市場大約 2020 年 1 月的狀態類似,當時有一些增長的早期跡象,但仍然缺乏真正的牽引力(例如,Uniswap v2 於 2020 年 5 月推出,這標志着去中心化現貨交易市場的拐點)。因此,如果我們預期去中心化永續合約市場在市場份額方面將趕上現貨市場,那么其目前的規模將有大約 50 倍的增長空間。當然這是假設整個永續市場不會保持增長,且去中心化的替代產品不會超過中心化的同類產品增長的前提下。

上述預測的情況,雖然遠遠達不到完美,但有助於理解去中心化永續市場的起點以及在這一領域內競爭的協議所面臨的機遇。

而 DeFi 的創業者們肯定已經注意到了這點,預計在未來幾個月內將有幾個新平臺(或新版本)推出。其中,包括 Perpetual Protocol v2,代號「居裏」(Curie)。在下面,我們將探討 Curie 的工作機制,以及其相較 v1 的升級和改良。

永續協議(Perpetual Protocol) v2: Curie

Perpetual Protocol v2 (Curie)不僅僅是對上一版本的改進,它代表了對協議的顛覆式設計。Curie 和 v1 之間最重要的區別在於其全新的定價機制。

在 v1 中,價格是使用基於 xyk 的模型來確定的,更重要的是,市場深度(k 參數)是由團隊在逐個市場的基礎上手動設置的。實際上,對於 v1 來說,這意味着系統內不需要流動性提供者(LPs),因此,啓動新的競爭性市場非常簡單。雖然這是一個聰明的解決方案,且貢獻了它的價值,但它也對系統造成了一些限制。具體來說,這種結構會限制永續協議擴容能力:

考慮到在這個系統中沒有流動性提供者,Perpetual Protocol 成為了每筆交易的中央對手方。從這個意義上看,保險基金的規模將對該體系的增長能力形成軟限制。

為每個市場手動設置參數(k)有兩個挑战:1)該協議需要持續監控每個市場的狀況,以維持保險基金的健康;2)考慮到設定參數(k)是啓動新市場的必要前提,去許可化的市場創建將面臨極大挑战。

雖然在處理數量有限的市場時,這些問題可能是可控的,但在 Uniswap 的規模上,可能會成為問題。而這正是 Curie 的目標:為 Perpetual Protocol 的發展創造一個堅實的基礎。考慮到 Perpetual Protocol 發展至當下的規模,推翻重來聽起來可能有悖常理,但正如前文所探討的,這個市場尚未开發的潛力仍然巨大。

Curie 在 Uniswap v3 的集中流動性模型的基礎上解決了 v1 的主要痛點。與 v1 不同的是,LPs 被整合到這個新的體系結構中,並在系統中扮演着關鍵的角色。與 Uniswap v3 一樣,LPs 將能夠在一定範圍內為 Curie 上的每個市場提供流動性。反過來,提交訂單的交易者將獲得做市商提供的流動性。從這個意義上說,對手方從保險基金轉向 LPs。此外,LPs 的加入消除了手動設置任何參數的需求,因為現在每個市場的情況都會根據 LPs 與協議的交互而有組織地波動。最後,這也使在 Curie 之上創建無許可的市場更加容易,這是任何永續市場協議實現 Uniswap 規模前的必要步驟。

另一個值得一提的關鍵點是,Curie 將上线 Arbitrum。從競爭力的角度來看,這一點尤其重要,因為其他競爭對手如 MCDEX 和 Futureswap 也將在這一 L2 平臺上推出其新版本。雖然此前永續協議運行在 xDAI 之上,而 MCDEX 和 Futureswap 則運行在以太坊主網之上,但這種 L2 上的碰撞將為這一領域提供公平的競爭環境。從這個意義上說,任何競爭優勢都需要來自其他屬性,如流動性、資產數量、品牌、區塊鏈經濟學和用戶體驗。雖然競品分析超出了本文的範圍,但我們之前的一份研究報告對這一領域內正在出現的競爭格局提供了更多思考空間。

除了上述變化,Curie 預計今年晚些時候將在其平臺上啓用交叉保證金和多抵押品交易,這將進一步增強平臺的用戶體驗。

然而,幾乎每一個決定都伴隨着權衡。這種新定價機制的主要缺點是,开拓新市場需要做市商提供真正的流動性。然而,這一問題可能會通過兩種方式得到緩解:1)Uniswap v3 的集中流動性模型比 xyk 模型具有更高的資金效率;2)流動性开採激勵措施可用於引導新市場。在接下來的幾個月裏,這個難題的關鍵解法將會如何演變,我們拭目以待。

結論

去中心化的永續市場可以說代表了 DeFi 領域最大的潛在機遇。在接下來的幾個月裏,由於幾個不同的協議將逐個上线,預計這一領域的競爭將顯著升溫。在這種環境下,Curie 代表了永續協議建立一個強大的底層架構的決心,為使其能夠擴容並順利的前進下去。

信息披露:Delphi 與 Perpetual Protocol 團隊之間正積極進行着咨詢合作,我們的團隊成員持有 PERP 代幣。Delphi Ventures 還投資了 dydx 和 MCDEX。本聲明旨在披露任何潛在利益衝突,請勿理解為對於任何代幣的推薦。此內容僅供參考,您不應僅基於此做出任何決策。本文不構成投資建議。

撰文:Jonathan Erlich,Delphi Digital 投資經理

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

24H熱門幣種與要聞 | Michael Saylor發布數字資產框架提案;Azuki疑似即將發幣(12.23)

24 H 熱門幣種 1、CEX 熱門幣種 CEX 成交額 Top 10 及 24 小時漲跌幅: B...

鏈聞ChainNews

文章數量

198粉絲數

0