五分鐘讀懂 Tokemak:如何用去中心化的方式引導流動性的去向?

2021 年 5 月,DeFi 協議 Tokemak 獲得了由 Framework Ventures 領投的 400 萬美元投資,Electric Capital、Coinbase Ventures、North Island Ventures、Delphi Ventures 和 ConsenSys 也參與了這輪融資。

用 Tokemak 自己的話說,它「要為 DeFi 打造一個去中心化的流動性引擎,由一系列反應堆(代幣池)組成」,其目標是要「將流動性去中心化」,並讓流動性具有可持續性。

這組語言聽上去很性感,但是也讓人摸不清頭腦。Tokemak 究竟是做什么的?

簡而言之,所謂「反應堆」就是一個綜合的代幣池。和傳統 DeFi 協議一樣,在 Tokemak 中,用戶可以質押闲置資產來提供流動性並獲得收益。特別之處在於,Tokemak 希望打破流動性壁壘,將這些流動性在不同的去中心化交易所和協議間打通,讓流動性變得具有开放性。具體做法,是通過 Tokemak 的網絡代幣「TOKE」來引導這些流動性:持有 TOKE 的用戶通過質押投票決定把 Tokemak 代幣池的流動性引導到哪個交易所,並在引導流動性的過程中獲得收益。

Tokemak 由 3 個核心概念組成,一個是流動性提供者 (Liquidity Provider, LP),一個是流動性引導者 (Liquidity Director ,LD),再一個是定價者 (Pricer),這些將在下文中詳細闡述。

Tokemak 不止希望流動性流向 Uniswap 這樣的大交易所,還希望幫助一些初創的去中心化項目提供流動性,因為初創項目往往需要花費大量的資源和精力來解決流動性不足問題。

舉個例子,早期互聯網公司需要花費大量精力搭建和維護自己的服務器,而亞馬遜雲 AWS 提供更加便捷的雲服務,類似的,目前的去中心化交易所和協議需要單獨建立自己的流動性,而 Tokemak 要解決這一痛點,打造一個服務所有項目的流動性引擎。

「跨池流動」如何實現?

用更通俗的話來說,Tokemak 希望通過引導流動性的「跨池流動」,來創建一個具有可持續性、流動性和資本效率的市場。

它對流動性的「可持續性」的定義是:

可持續生產,不是由通貨膨脹手段驅動

資源供給是民主的

具有資本效率

超級流動,資本流向最有利的市場

鼓勵資產深度積累以減少滑點至零

所有這些要素看上去都很美,如何實現?Tokemak 希望利用其網絡治理代幣「TOKE」來實現。

TOKE 可以被認為是「代幣化」的流動性,擁有 TOKE 就擁有流動性的決定權,因為 TOKE 持有者可以控制流動性的流向,決定哪個市場獲得流動性。Tokemak 的網絡代幣(TOKE)可以通過參與系統以收益的形式來公平的獲取,也可以從公开市場上交易獲得。TOKE 可以用來可持續地為項目提供流動性:

用戶將闲置代幣資產存入反應堆以獲得 TOKE 收益。

將 TOKE 質押到一個反應堆中也可獲得收益。

用戶質押 TOKE 後可以將代幣池資產的流動性跨池引導到任何地方,以降低利差和流動性成本。

Tokemak 網絡中的各種角色和功能

流動性提供者(LP,Liquidity Providers)將資產存入代幣反應堆(池)。LP 將以 TOKE 的形式從其單一資產存款中獲得收益。最初,將有一些項目被列入白名單,可以將有其代幣寸入反應堆(最終,將开放給更多的項目)。然後,這些資產將作為流動性部署在各種交易所的各種貨幣對中,並降低無常的損失。

「TOKE」是通過參與該協議獲得的原生網絡代幣。它用於引導流動性和治理。TOKE 持有人將組成 Tokemak DAO,該 DAO 將監督協議控制的累增資產,並增補允許的項目和市場白名單。TOKE 還充當網絡質押品(概念上類似於 AAVE,在這種情況下用於上述「降低無常損失」)。無常損失風險通過 TOKE 質押機制從 LPs 轉移到 LD。

流動性引導者(LD:Liquidity Directors)利用 TOKE 來控制流動性方向。他們將自己的 TOKE 質押到給定的反應堆(池)中,並將該質押權作為投票權,將流動性引導至他們選擇的交易所。給定反應堆(池)中 TOKE 的投票權與質押的 TOKE 數量和該反應堆(池)中的資產數量成正比。

定價者(Pricers):任何非自動做市商(AMM)需要第三方機構提供實時的價格信息。Tokemak 將引用 Pricers(通常被稱作「市商」) 來設置买單和賣單價格。

周期:Tokemak 在周期性基礎上運行," 周期 " 最初將設置為一周(DAO 以後可能會投票更改)。在周期中途,可以存入資產,LD 的選票可以重新排列。新周期开始時資產將被部署,LPs 也可以在周期中途要求取回其資產,也可以在周期結束時取回資產。

t(Assets):當 LP 將資產存入反應堆時,他們將收到相應數量的 t(Assets),這反映了他們對存入資產的贖回權。t(Assets) 在贖回其存入資金時被銷毀。這在概念上類似於 Compound 上的 c(Assets) 或 Aave 上的 a(Assets)。

平衡

如何給各方帶來利益?

對流動性提供者和收益農民:任何用戶都可以將單一資產存入網絡以提供流動性。

DAO:DAO 可以利用 Tokemak 的流動性來加強和引導其項目的流動性,為傳統流動性挖礦提供替代方案。

DeFi 新項目:新項目將能夠以低成本建立自己的代幣反應堆,並使用 Tokemak 協議控制的資產,從一开始就為其項目提供健康的流動性。

做市商:做市商可以利用網絡的資產存儲來引導各種交易所的流動性。

交易所:交易所還可以利用 TOKE 的作用來獲得深度流動性,從而提升其市場深度。

如何保持代幣反應堆的平衡?

以最簡單的形式解釋就是:用戶在玩平衡反應堆(池)的遊戲。反應堆通過可變的年收益率(APY)來激勵存入的資產價值與抵押的 TOKE 之間的「平衡」。

如果有大量其它代幣資產存入給定的反應堆,並且引導該流動性的 TOKE 數量較少,則年收益率(APY)將在反應堆的流動性引導者(LD)側增加,從而鼓勵 LD 抵押更多的 TOKE 並參與引導該流動性。反過來,如果有大量的 TOKE 抵押在反應堆中,但存入的其它代幣資產過少,則反應堆的流動性提供者(LP)會收到更高的收益率(APY)以激勵更多的代幣資產存入。

這種創造平衡的激勵反饋,鼓勵在流動性引導者 (LD) 請求時有更多的流動性流入,同時確保有足夠的 TOKE 供應來引導流動性和為系統提供抵押。

黑洞

隨着 Tokemak 在整個生態系統中推動流動性,它將帶來價值。 隨着時間的推移,這個價值可以用來補充 LP 的資產,並確保協議可以在沒有第三方參與者的情況下提供流動性和做市服務。除了提供流動性供應的基本功能外,這將使 Tokemak (和 TOKE 持有者)能夠產生更多價值。

整體邏輯是協議吸收闲置資產質押尋求收益,Tokemak 代幣隨着控制更多資產而增值,代幣獎勵和收益率推動更多的資產存入,資產的增加使 Tokemak 能夠以更窄的利差提供流動性。

項目團隊介紹與項目起源

Tokemak 項目最初起源於一個名為「Fractal」的項目。但是需要特別指出,目前有不止一個名為 Fractal 的項目,Tokemak 的前身「Fractal」是一個為 DeFi 提供流動性的做市商,而非波卡鏈上的 Fractal 項目。

Tokemak 核心團隊成員包括:

Carson Cook:物理學博士,電子工程碩士,曾在麥肯錫從事金融科技工作,具有外匯市場交易經歷。

Bruno:曾在財富 500 強科技公司工作,主要負責設計 Tokemak 的代幣經濟模型。

Craig:具有多年領導科技初創公司業務發展和市場營銷的工作經驗。

Paul:負責設計及社區工作。

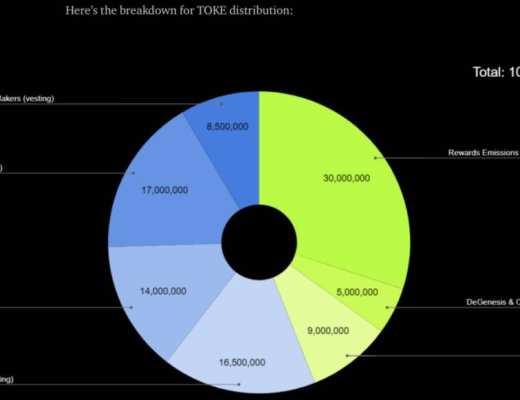

TOKE 代幣分配

總供應量:100,000,000 TOKE

30,000,000 TOKE (30%):獎勵釋放(24 個月釋放)

5,000,000 TOKE (5%):在「零周期」(Cycle Zero) 的 DeGenesis 事件和 CoRE (反應堆抵押事件)中,TOKE 將進行第一次發行

9,000,000 TOKE (9%):DAO 儲備

16,500,000 TOKE (16.5%):貢獻者(歸屬)

14,000,000 TOKE (14%):團隊(12 個月线性釋放)

17,000,000 TOKE (17%):投資者(12 個月线性釋放)

8,500,000 TOKE (8.5%):DAOs & Market Makers (12 個月线性釋放)

上述 30% 的 TOKE 獎勵釋放將獎勵給以下幾個參與者:

創世池

創世池(Genesis Pools)是流動性交易對報價資產主要存放處。在項目啓動時,這些資產是:ETH、USDC、DAI 和 sUSD。這些池能夠為單一資產質押池提供具有競爭力的、高於平均水平的年化利率。

流動性提供者 (LP)

流動性提供者,在給定代幣反應堆(池)的資產短缺或過剩的基礎上收到可變的年化利率(以 TOKE 計)。短缺或過剩取決於所提供的流動性與在同一反應堆中質押的 TOKE 數量之間的平衡。在前階段,將有一些幣種被列入白名單,可以將有其代幣寸入反應堆,往後將开放給更多的代幣種類。

流動性引導者 (LD)

在反應堆(池)中質押他們的 TOKE 以便將 LP 和創世礦池資產引導到各種交易所,也會收到可變的年化利率(也是以 TOKE 計),LD 年化利率波動性原理與 LP 的一致,由反應堆(池)質押 TOKE 和種資產和池資產的比例。

項目進展

Tokemak 計劃通過「零周期」系列事件來啓動,「零周期」由以下 3 個步驟組成:

DeGenesis :Degenesis 是一個初始階段,在此期間,DeFi 用戶將有機會質押 ETH 和穩定幣以獲得首次 TOKE 釋放。

反應堆抵押事件 (CoRE) :CoRE 將是初始抵押期,在此期間,一組列入白名單的代幣反應器將競爭成為 Tokemak 全面啓動的第一批項目。

創世礦池:將有一個額外的啓動前階段,用戶將能夠抵押單一資產:ETH、USDC、DAI 和 sUSD,以獲取 TOKE 釋放。即使在「零周期」之後,這些礦池仍將保持競爭激勵,以便繼續積累必要的代幣對以部署流動性。

今年 5 月,Tokemak 已經啓動了 DeGenesis 活動,目前隨着團隊產品的即將發布,Tokemak 目前正在結束前端和後端的开發,優化 UX,並完成了第一階段安全審查。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

Endless聯合總裁熊榆教授研究登上國際頂級期刊:揭祕90%區塊鏈創業公司失敗原因

Endless Web3 Genesis Cloud聯席總裁、英國薩裏大學教授熊榆,近日在全球頂級...

Endless CTO Amit於2025香港Web3嘉年華介紹Endless Web3創世雲 推動去中心化技術未來

香港,2025年4月7日——在全球區塊鏈與Web3創新領域的頂級盛會——2025香港Web3嘉年華...

鏈聞 ChainNews

文章數量

28粉絲數

0

評論