InstaDApp:DeFi的入口和基石

第一节 研报要点

定性的来看,InstaDApp的DSL(DeFi Smart Layer,DeFi智能层)架构在DeFi中具有独创性,其意在成为用户和DApp之间的单独一层,未来值得期待。但是如何将这么宏大的愿景逐步落地,考验团队的执行力以及运营推广能力。

DeFi聚合层的价值主张仍然需要等待DeFi生态的进一步爆发,InstaDApp在聚合层有一定先发优势,并且DSL的发展有助于提高InstaDApp作为聚合层的价值,有望真正获得规模效应。

我们评估了仅作为机枪池治理代币的$INST,通过横向评估机枪池项目的FDV/TVL,我们认为,$INST代币估值处在合理区间。

第二节 项目基本情况

1.项目业务范围

InstaDApp是一个面向用户的去中心化资产管理协议,目前提供了针对Aave、Compound、Maker的高效的资产管理功能,其目标是简化DeFi的复杂性,最终成为DeFi的统一前端。

另外,InstaDApp最近提出的DSL(DeFi Smart Layer,DeFi智能层)愿景,有望成为在用户和DApp之间聚合层,成为DeFi的基石。

2.项目历史和发展情况

与大多数的DeFi项目不同,InstaDApp是比较典型的需求驱动型项目,他们并不是先提出一套解决方案,再去寻找PMF(product market fit),而是在遇到实际问题时,解决问题的同时将其解决方案产品化。

2018年11月,InstaDApp正式上线,在上线之初仅支持对Maker协议的资金管理

2019年6月,InstaDApp开始支持Compound

2019年7月,随着Maker不断提升稳定费(Dai利率),很多用户遇到了问题:想从Maker转移到Compound,但在没有新增资金的情况下,想还清Maker的债务却并不容易。InstaDApp的创始人也遇到了此问题。在此背景下,InstaDApp上线了Maker<->Compound的资产&债务桥,允许用户在无需新资金的情况下,将Maker的资产&债务转移到Compound,InstaDApp也迎来了第一波tvl增长(从10kETH到150kETH),并且成为DeFi总锁仓量的第三名,仅次于Maker和Compound

2019年11月份,随着Dai从单一抵押切换为多抵押(并将老的Dai更名为Sai),诸多用户又面临了同样的问题:如何成本更小的将Sai债务更换为Dai债务。InstaDApp上线了Sai->Dai的桥,允许用户在无需新资金的情况下,将Sai的债务都更新为Dai债务,InstaDApp迎来了第二波tvl增长(从180k ETH到240k ETH)

2020年4月,DeFi Smart Account(DSA)正式发布,用户可以通过DSA以去信任的方式更好的管理和优化各个DeFi协议资金

2020年8月,InstaDApp支持对Aave的资产管理功能

2020年10月,InstaDApp支持Aave v2

2021年2月,InstaDApp宣布将DSA升级成为DeFi Smart Layer(DSL),同时宣布了INST的发币计划。另外还上线了“模拟模式”,方便用户更好的试用各项功能

2021年4月,DSL完成了由Peckshield进行的审计

2021年5月,InstaDApp支持Polygon

2021年6月12日,InstaDApp发布了Terminal,Terminal是一个面向开发者的应用,允许用户在浏览器内通过代码来控制InstaDApp的各项操作

2021年6月16日,InstaDApp发布了代币INST

3.现在主要产品和业务情况

InstaDApp的主要产品包括底层架构DSL和DSA,以及针对Aave、Compound和Maker所提供的一系列基于闪电贷的"策略"。

a. DeFi Smart Account(DSA)和 DeFi Smart Layer(DSL)

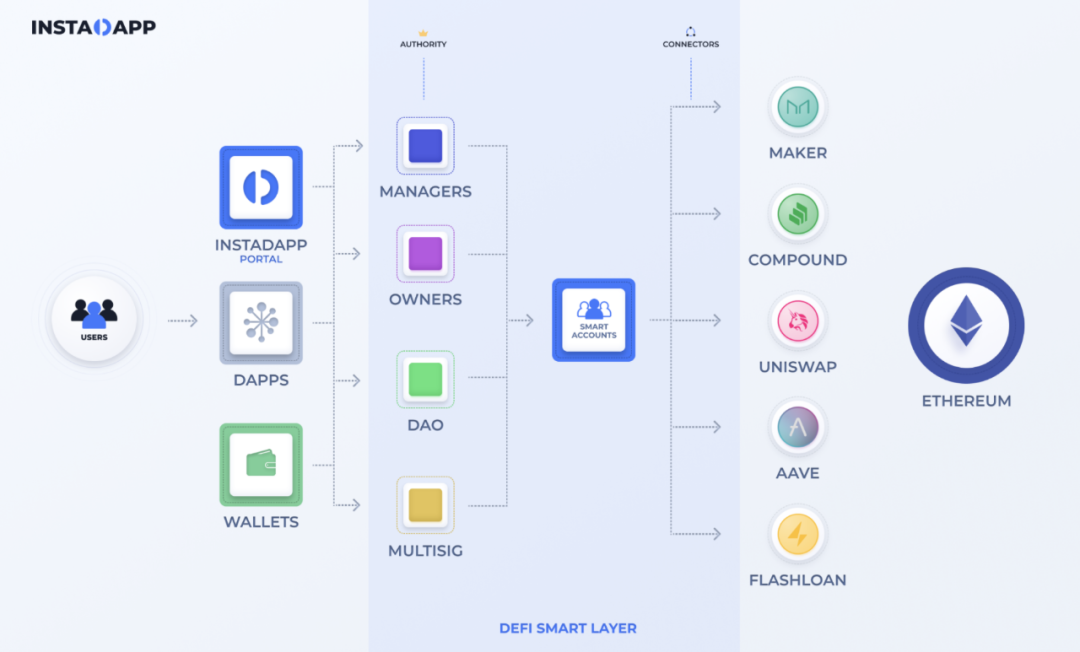

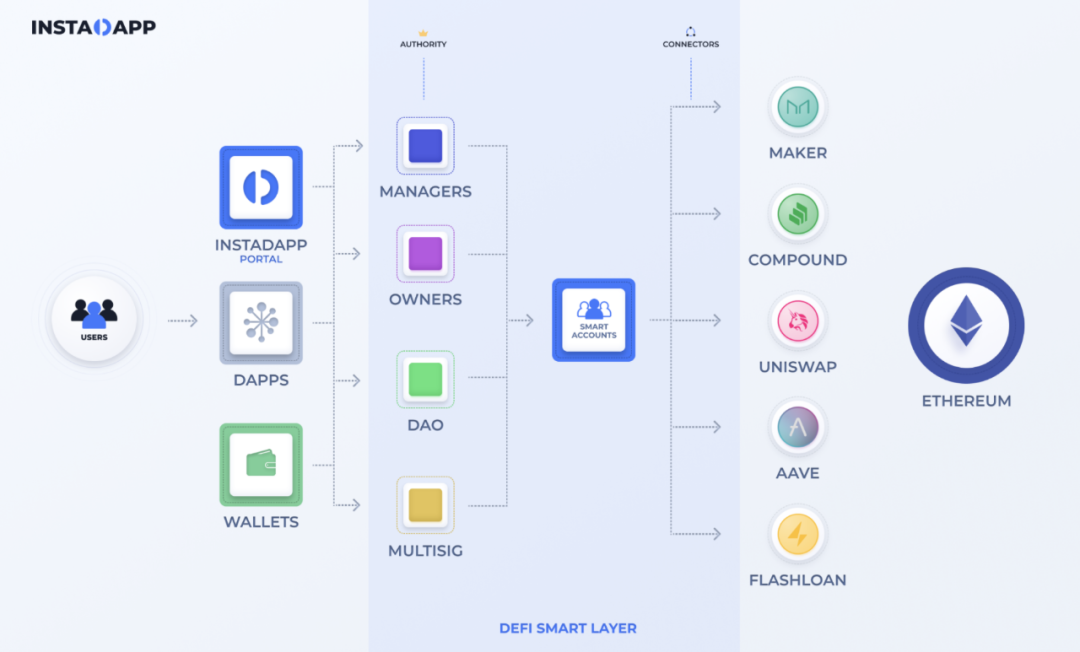

InstaDApp新提出了一个概念,叫做DeFi智能层(DSL)。DSL在21年4月正式审计通过并上线,是InstaDApp接下来将要重点发展的对象。DSL的架构如下图所示:

InstaDApp认为,以太坊的地址更适用于Token管理,并不适用于DeFi用户资产管理的需求,DSL会成为DeFi的基础设施层,可以使所有用户和开发人员都能轻松进入DeFi世界。DSL 包括核心的DSA,与基础 DeFi 协议相连的可组合连接器(Connectors)以及一个允许极端模块化的权限框架(Authority)。

DSA是可升级的合约帐户,用户可以以无信任的方式来控制DSA。用户资产存储在DSA中,DSA 可以跨连接器执行组合交易。每个地址都可以创建多个DSA,一个DSA也可以由多个地址来控制。可以理解为DSA是用户在InstaDApp的一个子账户,所有通过InstaDApp所管理的头寸,都是通过DSA来控制的。

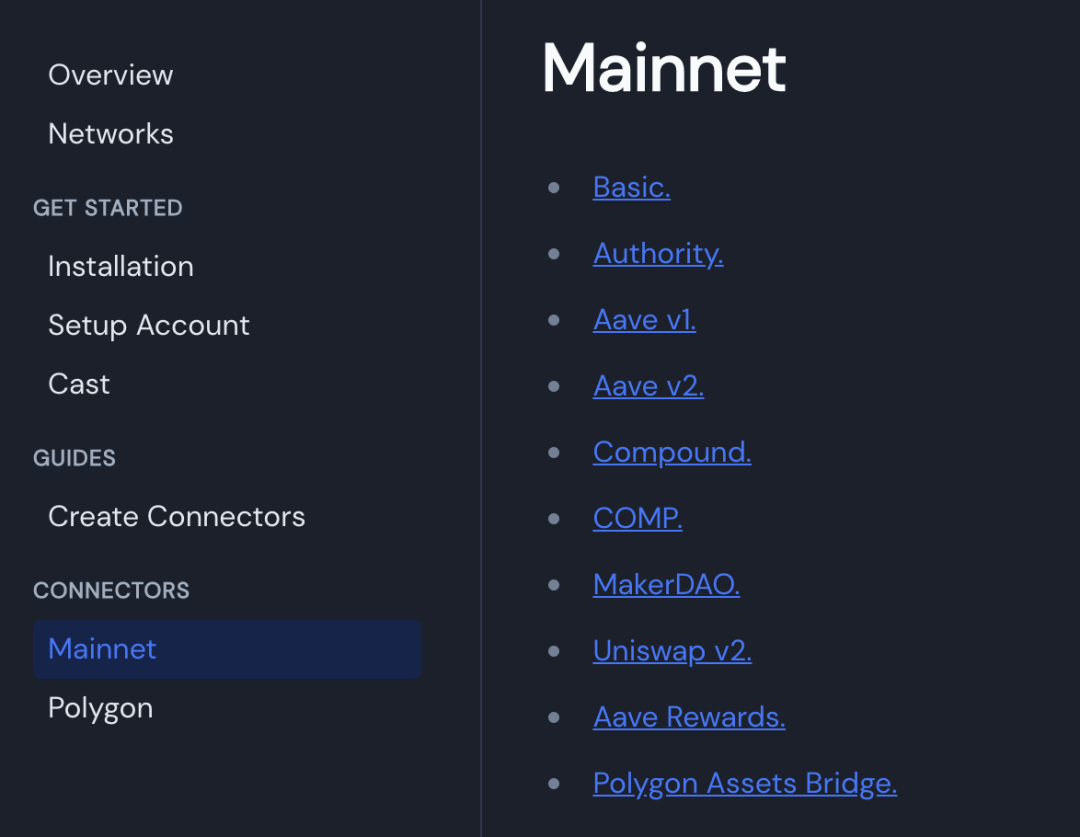

连接器(Connectors):是与各种协议进行交互的标准化模块,可让DSA访问并进行核心操作。开发人员可以使用纯 Javascript 跨协议编写复杂的 DeFi 交易。值得注意的是,连接器是所有DSA通用的,而且每个连接器会将DSA与该协议的全部交互包括授权等都聚合起来,而且所有的连接器都是经过审计的。

下图是目前在以太坊主网上的10个连接器。

在Aave v2的连接器中,集成了:存款、取款、贷款、还款、切换利率类型、设置为抵押物(EnableCollateral)等方法。

权限(Authority):用户可以用来设置监护人,管理员或自动化机器人来管理其 DSA。授权可以模块化到连接器层。例如,用户可以允许特定地址仅连接到Maker和Aave两个连接器,也就是仅允许该地址通过DSA在Maker和Aave操作;用户也可以不将从DSA提取资金的权限分配给某个地址,也就是不允许该地址进行提现操作。通过灵活的权限设计,可以支持对DSA进行更精细的管理,满足各种资产管理的需求。

除此以外,DSL还可以支持丰富的扩展,官方文档中对扩展的举例包括:

通过闪电贷扩展,用户/开发者可以从任何鲸鱼的DSL账户中的任何代币获得10亿美元的闪电贷款。

通过优化器扩展,用户可以选择利用他们的闲置抵押品,通过治理库房管理获得额外收益。

通过权限扩展,用户可以为不同的地址分配高度细化和模块化的权限管理。

通过做市商扩展,用户可以跨多个协议创建限价订单,以创建独特的非协议特定 "DeFi头寸"。

通过自动化扩展,用户可以通过赋予有限的权限来使其DeFi头寸自动化。

通过L2扩展,用户可以轻松地将他们的头寸从L1迁移到L2,或者从L2迁移到L1。同时,也可以在不同的L2之间迁移。

相对于不具有可编程性和可升级性的EOA(Externally Owned Accounts, 普通账户,也就是非智能合约账户),DSA能够更为高效的完成跨协议的操作。譬如如果我们把Aave和Compound看做两家银行,那么用户的资产就应该可以无缝的一家银行转到另一家银行,而不是和现在一样,必须先把资产从银行A转移到自己的账户,然后再将资产从自己的账户转移到银行B。而通过集成了闪电贷的DSA,InstaDApp就可以很轻松的做到这一点(下文会有详述)

b. 针对Aave和Compound

针对Aave和Compound,InstaDApp提供的功能,除了基础的存、取、借、还操作之外,支持的策略(strategy)包括:

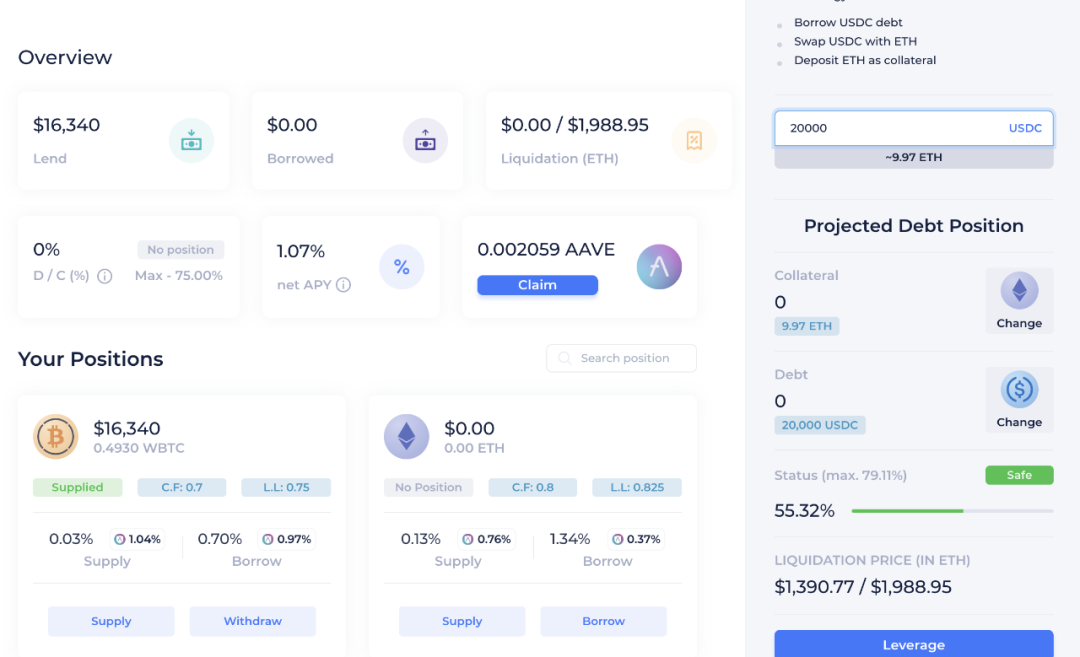

加杠杆(leverage):在一笔tx内完成加杠杆的操作。例如下图:我在目前有0.49个WBTC作为抵押物(价值16340U)的情况下,进行加杠杆操作,抵押物选择ETH,债务选择USDC,债务金额填写20000USDC,那么总体而言系统会在1笔tx内执行的操作是:

1.通过闪电贷借出20000USDC;

2.将20000USDC交易成9.97个ETH;

3.将9.97个ETH抵押进入Aave;

4.从Aave借出20000USDC;

5.偿还闪电贷20000USDC;

在这一系列操作完之后,我可以获得55.32%的健康系数(最大值为79.11%,仍然留有30%左右的安全空间)

事实上,上述操作不通过InstaDApp我也可以做到,只是需要拆分为几笔操作,因为我的抵押物只有16340U,而Aave的WBTC的借款上限为抵押物的70%,也就是说我第一次最多只能借出16340*0.7=11438U,考虑到ETH在Aave的抵押率为82.5%,我可能需要重复3次如下操作:借出USDC;将这部分USDC买成ETH,将ETH存入Aave。除了需要付出9次手续费之外,更重要的是,加杠杆的过程中,我会有相当长的一段时间,处于“债务增多但抵押物并没有增多”的危险状态,而且还需要考虑到ETH网络的拥堵情况。而通过InstaDApp,用户便可以在1个tx内简洁而又优雅的完成全部交易。

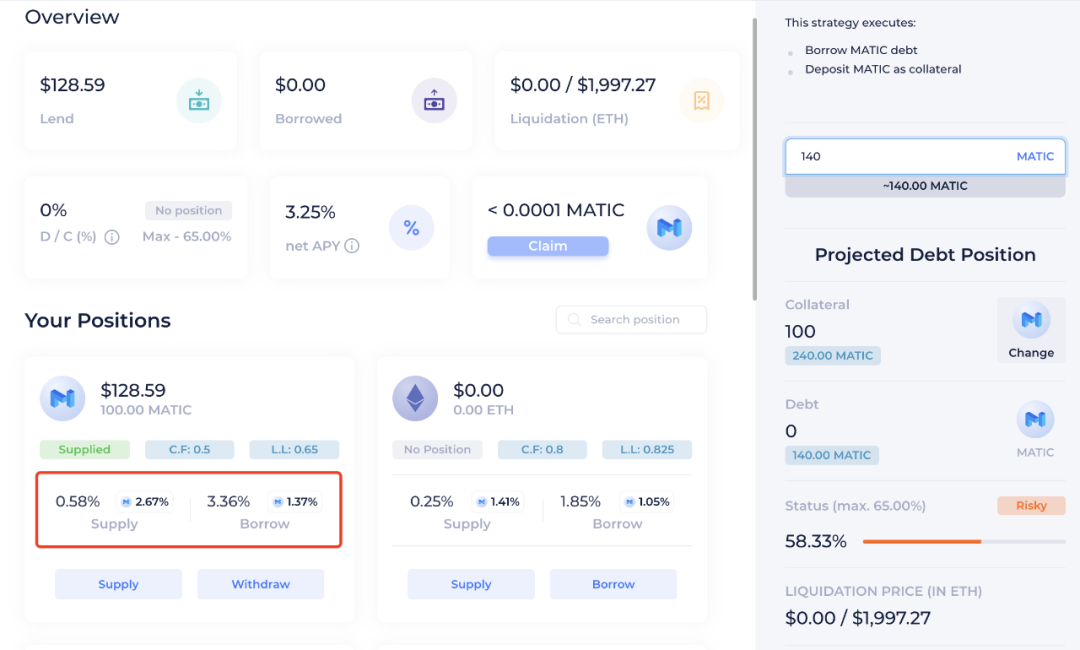

另外,加杠杆功能本身并不限制抵押物和债务的种类,比如我们在Polygon上的Aave,也可选择matic作为collateral,并选择matic作为debt进行加杠杆操作。如下图所示,在我只有100个matic作为抵押物的情况下,可以选择反复借贷matic来加杠杆,在1笔交易内新增140个matic的债务,来最大限度的获取对matic的挖矿激励(在Polygon奖励尚未减少时,此操作可以安全轻松的获得50%以上的APY)

降杠杆(save):

加杠杆的反向操作,具体操作步骤为:将抵押品取出;(如有)将抵押品swap为债务;将债务归还。

更换抵押物(collateral swap):

允许用户将抵押物全额替换为另一种资产。如原本我使用抵押物10个ETH借贷了10000USDC,通过更换抵押物的策略,我可以把全部的抵押物都更换为WBTC,系统实际执行的操作为:取回全部的ETH;将ETH交易为WBTC;将WBTC重新抵押入系统。同样的,上述操作我也可以通过Aave和1inch来自行完成,但是考虑到我仍有接近50%的USDC债务,所以整个过程需要经过非常精密的计算和漫长的执行周期。

更换债务(debt swap):

与更换抵押物相对应的操作。如原本我使用抵押物10个ETH借贷了10000USDC,后来我发现市场的供应发生了调整,Dai的借款利率变的更低,那我便可以通过更换债务的策略,将全部的债务都更换为WBTC,系统实际执行的操作为:借出Dai;将Dai交易为USDC;偿还USDC。

闪电存借(deposit & borrow):

在一笔交易内完成存和借的操作

闪电还取(payback & withdraw):

在一笔交易内完成还和取的操作

c. 针对Maker

针对Maker,除了基础的开仓、关仓、存、取、借、还操作之外,支持的策略包括:

加杠杆(leverage):

在一笔tx内完成加杠杆的操作。如针对Maker的ETH-A的vault,加杠杆操作为:借出Dai;将Dai交易为ETH;然后重新将ETH抵押进入vault。

降杠杆(save):

加杠杆的反向操作,具体操作步骤为:将抵押品取出;将抵押品swap为Dai;将Dai归还。

金库替换(vault swap):

允许用户将金库内的抵押品和债务一起迁移到另一个金库中。比如将ETH-A的vault(包括抵押品ETH和债务Dai)整体迁移到ETH-B的vault,以获得更高的安全系数;或者反向操作来降低贷款利息。

闪电存借(deposit & borrow):

在一笔交易内完成存和借的操作,例如针对ETH-A的vault,具体操作就是存ETH并借出Dai

闪电还取(payback & withdraw):

在一笔交易内完成还和取的操作,例如针对USDC-A的vault,具体操作就是偿还Dai并取出USDC

金库自动再融资(vault automation):

这是InstaDApp与galeto合作的功能,于今年2月上线,目前仅针对ETH-A的vault可以开启,具体功能可以简单描述为:当用户的ETH-A vault触及清算线时,vault automation功能会在保证安全的前提下,将资产和债务都迁移到其他抵押率更低的VAULT(包括Maker的ETH-B vault、Aave和Compound)中。若触发再融资,会收取债务总额的0.3%作为费用,这是目前InstaDApp的所有功能中唯一收费的功能。

按照官方的数据,在上线8天之后,就已经有超过4600万美元的ETH启用了金库自动再融资功能。

d. 针对uniswap

InstaDApp除了INST的耕种之外,目前仅支持uniswap-v2的基础功能,导入流动性、导出流动性、添加流动性等等。相比于用户直接去uniswap交易,主要的好处是可以省去与uniswap各个合约授权和交互步骤。

e. 再融资(refinance)

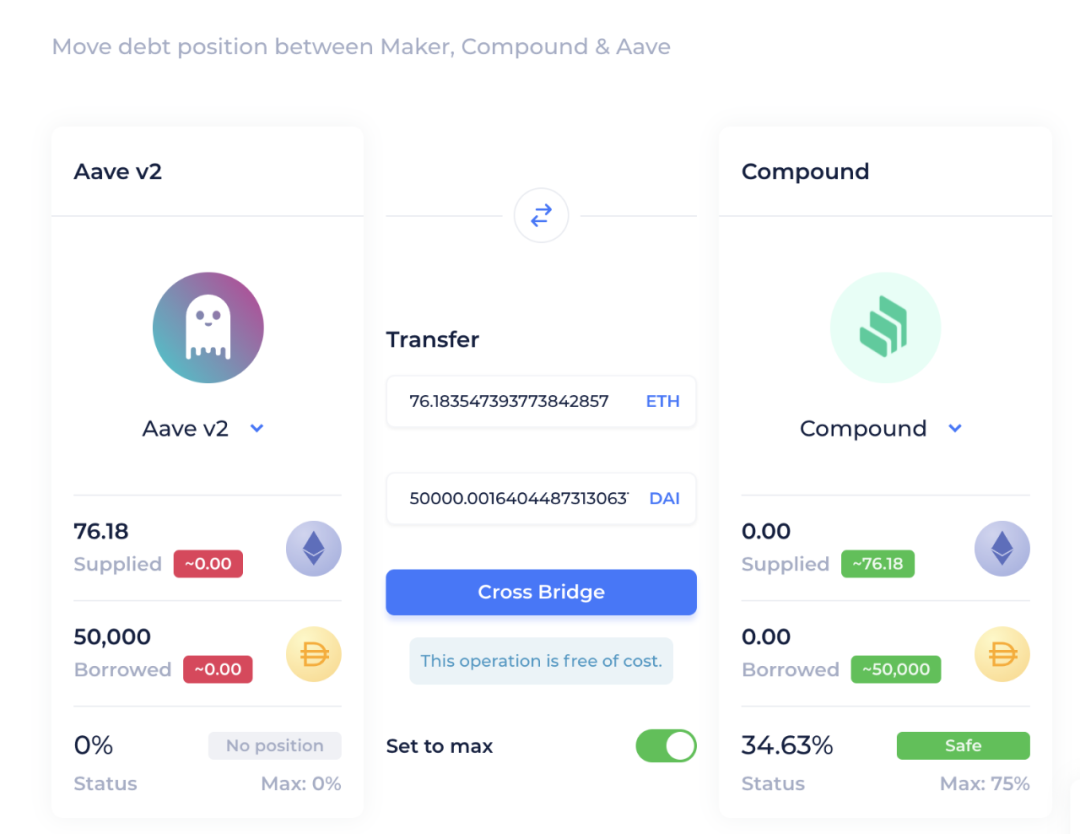

通过闪电贷的支持,InstaDApp的再融资功能可以支持用户在Aave、Compound和Maker之间自由的切换头寸,这也就是InstaDApp得以大火的“桥”的功能。如下图,是一个使用桥的示例:可以允许用户在1笔交易内将在Aave v2的资产(ETH)和负债(Dai)迁移到Compound中

再融资功能,包括针对Maker的金库自动再融资功能,InstaDApp事实上提供了“DeFi借贷三巨头免费过桥资金”,让资金可以在三巨头中找到自己的更符合自己风险偏好的点,并且在极端行情下,承担了“协议间资产&债务调节器"的功能,对于借贷三巨头的整体稳定,起着相当重要的作用,所以从这个层面,InstaDApp是维持DeFi稳定的重要一环。

f. 一键导入

针对Aave、Compound和Maker,InstaDApp提供了一键导入的功能,可以方便的把用户在这些平台的资产和负债平移到InstaDApp的DSA内。

导入操作也是基于闪电贷的,以导入Aave的头寸为例为例,大体而言导入的步骤为:

首先,InstaDApp读取用户在Aave的存款和欠款,也就是读取用户账号中的aToken(存款)和Variable debt token(负债)

通过闪电贷借款将用户所有的欠款还清

将用户所有的资产取出

将用户的资产存入DSA,并存入Aave

通过InstaDApp借出用户原有的欠款

还清闪电贷

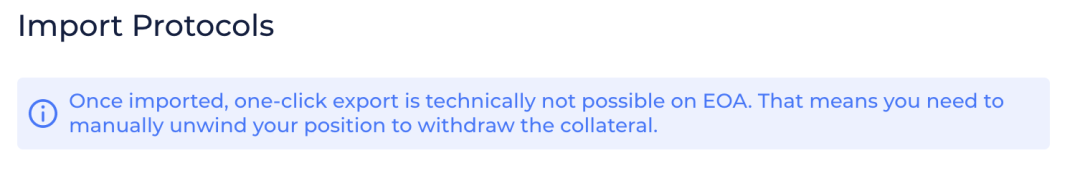

但是导入之后,并不能一键导出,也就意味着导入InstaDApp的头寸如果想要导出,目前需要手动操作。在导入之前页面上也有如下提示:

"一旦导入,一键导出对于EOA来讲在技术上是不可行的,这意味着您必须手动平仓来提取抵押物"(EOA: Externally Owned Accounts,以太坊的非智能合约账户)

如果想要把InstaDApp的头寸导出到Aave,并不是InstaDApp可以操作的,而是需要Aave有一个智能合约账户来做a和b:也就是读取对应DSA上用户在Aave上的存款和借款,并通过闪电贷来完成还款和资产取出的操作。因而项目方提示这是在技术上不可行的。

所以需要提醒尚未领取INST空投的各位,在领取了INST的奖励之后,如果不需要继续使用InstaDApp来继续管理Aave、Compound和Maker的头寸,从DSA取出的过程会比较痛苦。

g. 协议数据

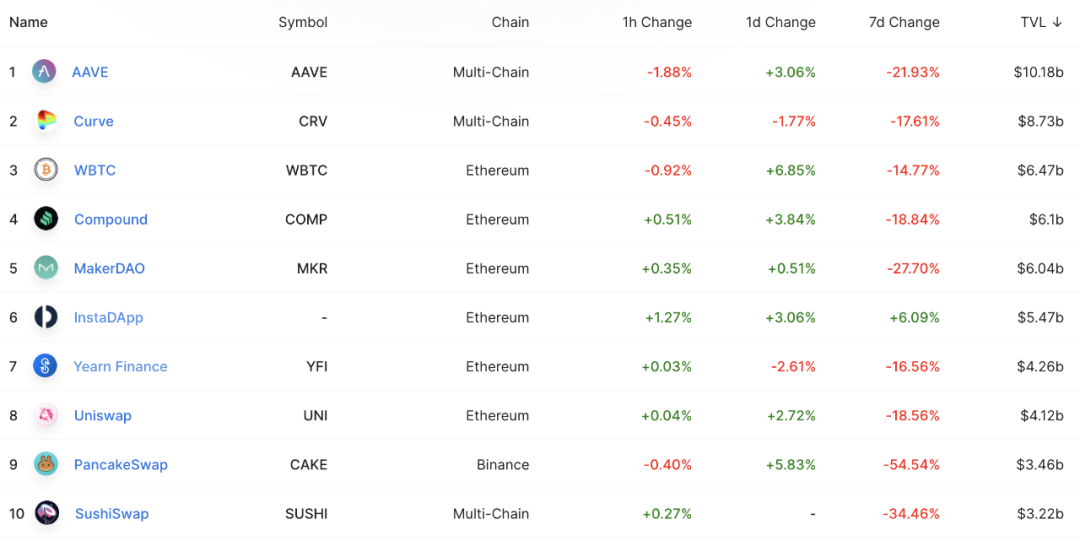

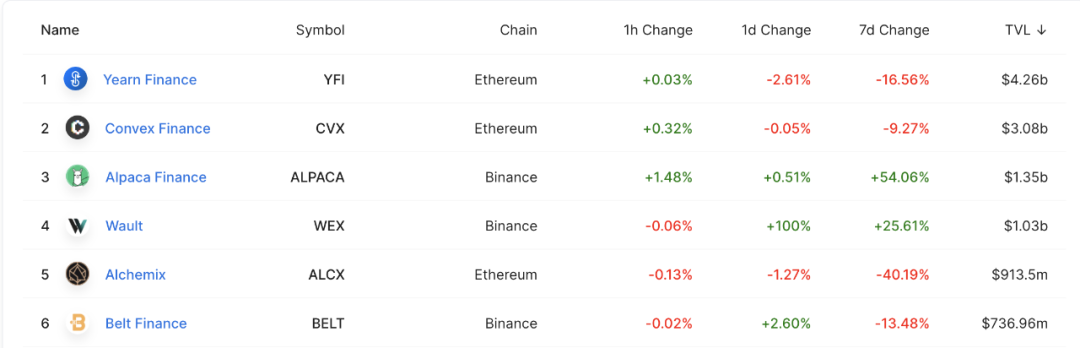

DeFi协议TVL排名 数据来自https://defillama.com/home

InstaDApp目前是DeFi TVL排名前五(不计算WBTC)的协议。其TVL要高于yearn、uniswap和pancakeswap。

另外,在INST发行的BLOG中,团队披露,InstaDApp创建了超过55000个DSA;同时触发了ETH链上超过50%的闪电贷。

4.团队和投资方

InstaDApp的创始人是来自印度的兄弟俩:Sowmay Jain和Samyak Jain,辍学前读金融的哥哥Sowmay是CEO,读计算机的弟弟Samyak是CTO,目前两个人的年龄分别是23岁和21岁。18年8月份,正在读大学的兄弟俩参加了ETHindia的黑客松,创造了Makerscan(一个针对Maker的工具),得到了kybernetwork的CEO Loi Luu的赏识,loi luu给了他们第一笔资助(grant),从此,他们便开始进行InstaDApp的研发。在此之前,哥哥Sowmay是quora上一个有几十万粉丝的投资/财经类答主。他们兄弟俩本身也是DeFi的重度参与者。

除了创始人兄弟俩外,InstaDApp的团队人数不是很多,在LinkedIn上的团队人数仅为4人(并非所有员工都用linkedin),并且都是研发。在InstaDApp的官网上,我们也可以发现,他们目前正在招聘运营负责人,也侧面反应了团队虽然研发能力较强,但在运营和推广方面的短板相对严重。

除了最初Loi luu的grant之外,InstaDApp总计有两轮投资:

2019年10月份,InstaDApp宣布获得 240 万美元种子轮融资,投资方包括 Pantera Capital, Naval Ravikant(投资了uber和twitter等的著名天使投资人,coinlist创始人), Balaji Srinivasan(A16Z的前合伙人和Coinbase的前CTO), Coinbase Ventures, IDEO Colab, Robot Ventures (Robert Leshner of Compound Finance), Loi Luu (Kyber Network)等,并且邀请了Blockfolio 首席执行官 Edward Moncada加入 InstaDApp 的顾问委员会。

2021年6月12日,InstaDApp 通过代币销售融资 1000 万美元,Standard Crypto 领投,DeFi Alliance、Longhash Ventures、Yearn 创始人 Andre Cronje 参投。本轮融资将用于 InstaDApp 向 DeFi 中间件协议的过渡,并支持建立在 InstaDApp 协议上的生态。

第三节 业务分析

1.行业空间和潜力

InstaDApp的愿景目前看来是想要成为DeFi的入口:既包括面向普通小白用户的,也包括面向开发者和资产管理方的。

在互联网行业,相当多的成功互联网公司(google、淘宝、uber、airbnb等),本质上都是聚合器或者说“平台”(Ben Thompson https://stratechery.com/2015/aggregation-theory/)。聚合器是非常能够理解的好的商业模式,并且在充分竞争下,聚合器也更容易成为行业内的赢家。为什么聚合器能捕获这么高的价值?因为聚合器:

服务用户的边际成本为0

通过供需之间的良性互动,能够提高对供应商和用户两方的吸引力。

两者结合,很形成赢家通吃效应。

但是在目前的DeFi领域,用户直接对接终端应用的特征还是非常明显。包括各种钱包以及zerion、zapper等可以被看做聚合层的应用都暂时无法有效的捕获价值。参照互联网行业发生的情况,有人因此认为DeFi聚合层的价值被低估了。

我们认为,长远来看,DeFi聚合层的价值确实将会提高,但是聚合层价值主张可能仍然需要较长的时间才能实现,这主要是因为:

1.目前DeFi发展仍然处于早期阶段,产品供应仍然太少

一方面,在供应少的时候,聚合的价值就难以成立,用户完全可以略过聚合层(InstaDApp)直接去和供应商(Aave)交互,因为供应商才是真正不可或缺的。所以在此阶段一定是聚合层来适配供应端做服务,比如InstaDApp大获好评的Maker-Compound桥和Sai-Dai桥,本质上都是InstaDApp这个聚合层来适配供应层的变化;

另一方面,供应端的过于强大,会使得供应端本身开始做“聚合”这件事情,比如我们可以肉眼看到的各个DeFi头部项目的混业经营犬牙交错的态势。

是目前所有DeFi聚合层产品,包括聚合交易项目和机枪池类的项目,虽然都能达到“服务用户的边际成本为0”,但是都还没有办法做到“通过供需之间的良性互动,能够提高对供应商和用户两方的吸引力”,也就是说,规模化并不能产生赢家通吃效应。

如果要成为真正具有规模效应的聚合层,需要在机制和激励方面多下功夫,使得平台能够对供应商和用户两端都产生规模化效应。(InstaDApp的DSL如果能做起来,确实可能会产生这种效应:DSL体系内的应用具有平滑的体验和大批用户;供应商争相成为DSL中的connectors来获取用户和TVL;用户也能通过InstaDApp能无缝接入多个DeFi协议获取更高收益)。2.最后,在一切公开透明的区块链上,传统互联网行业的某些渠道逻辑很容易失效。如果不伴随良好的价值捕获机制,“流量”的意义将被无限缩小(想想钱包),换句话说,DeFi聚合层如果不能真正的给用户和供应商带来“非我不可”的好处,将很难有站得住脚的价值。

如果暂时先放开聚合层,那么InstaDApp目前的产品形态,是一个“策略原子化的借贷产品机枪池"。

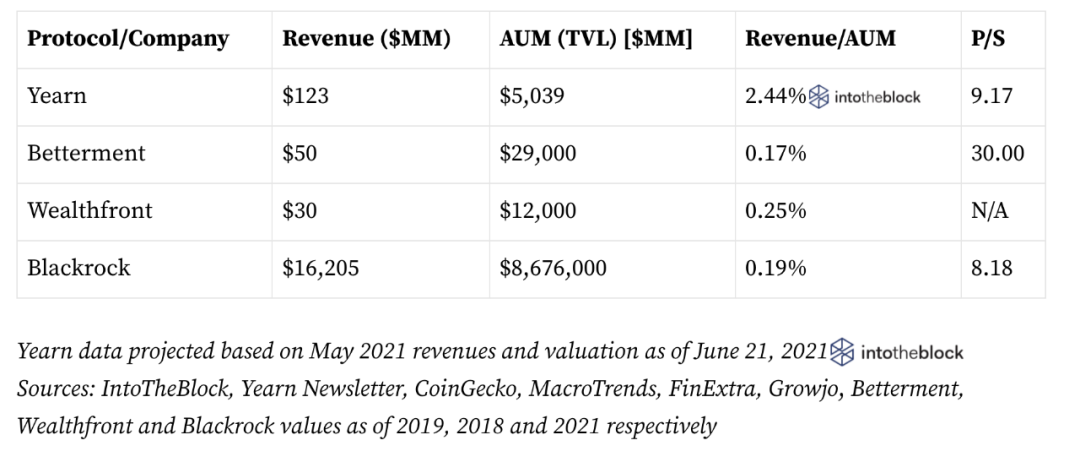

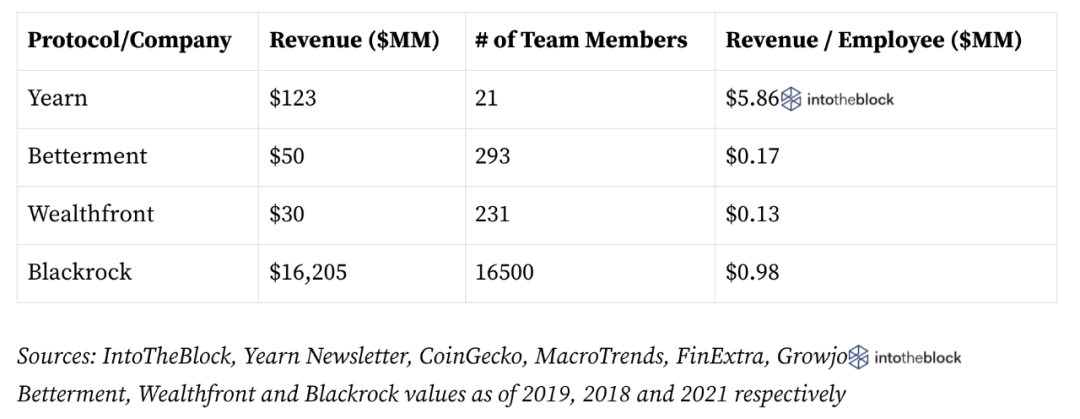

机枪池可以对标到现实世界中万亿规模的资产管理行业,Intotheblock的研究员Lucas Outumuro将yearn与机器人投顾的Betterment 、Wealthfront,以及传统资管巨头blackrock做了比较,认为yearn在投资收益率(收入/管理资产规模)方面有显著优势,估值(P/S)不高,而且单雇员收入更高

虽然这种对比不少底层逻辑有待商榷(如YFI并不捕获yearn的收入,以及DeFi如此高的无风险收益率是否可以维系等等),但是仍然体现了DeFi针对传统金融的巨大优势。

InstaDApp目前提供的产品也可以看做机枪池,只是相比Yearn这类典型的机枪池产品,有如下区别:

InstaDApp提供了更原子化的策略,用户其实可以通过InstaDApp提供的策略模拟出各个机枪池的单币池策略

InstaDApp在此过程中不收费,无需与yearn一样付出资产管理费

资金通过InstaDApp的DSA与底层协议直接交互,用户可以免于信任其他的合约(机枪池的合约)

理解门槛、上手相对较高,并不太适合新手用户使用

由于DSA的采用导致扩展底层资产成本更高:InstaDApp想要扩展一个新的底层资产,需要支持用户将底层资产导入到DSA,这就要求DSL内的一系列开发

不过,从产品形态上而言,目前的InstaDApp仍然可以看做一个机枪池.

综上我们认为,即便DSL的宏大愿景和DeFi聚合层的价值主张短期内都难以实现,但是目前的“策略原子化借贷机枪池”也仍然存在相当的空间。

2.通证模型分析

a.代币经济

INST并不捕获InstaDApp的协议收入(事实上,目前InstaDApp的绝大部分功都不收费,所以其也基本不产生协议收入),是作为一个纯粹的治理代币而出现的,其治理主要是针对整个DSL,具体包括——

(1).权限框架

权限框架通过模块化的账户授权和合同的具体权限,将DSA开放给新的使用案例。开发人员可以围绕DSA账户中的闲置资产创建新的用例,通过开发新的流动性路径或建立自动化账户经理,找到提供收益或提高资本效率的方法。

(2).系统升级

合约升级由治理代币合约执行和管理,代币持有人将对系统升级、平台参数和其他代码更改进行投票。

(3).流动性和桥

InstaDApp为再融资和跨链资产管理维护多个流动性和桥,代币持有人将管理这些流动性和桥。

(4).生态系统基金

代币持有者将管理生态系统资金的分配和DAO的财政,用于建立伙伴关系、流动性、整合和DAO和社区可能需要的任何其他资金。

(5).DSA扩展

DSA目前支持对Maker、Compound 和 Aave的协议进行管理,后续支持哪些应用,将也由INST持有者来治理

b.代币分配

INST代币总结100,000,000(一亿)枚,分配如下:

55%(55,000,000 INST)给InstaDApp社区成员。依据6月15日快照时用户在Maker、Compound 和 Aave的头寸净值情况,初始空投1100万个INST。

23.79%(23,794,114 INST)给目前的团队成员,设有4年归属期。

12.07%(12,078,714 INST)给投资者,设有4年归属期。

7.85%(7,851,941 INST)给未来的团队成员和生态系统合作伙伴。

1.27% (1,275,231 INST) 给顾问,设有4年归属期。

除了初始的代币分配之外,从6月16日开始,目前通过DSA管理的以太坊主网上的 Maker、Compound 和 Aave 头寸,可以按周按比例获取INSTA的代币奖励,此部分奖励总计300万个INST,持续3个月,也就是每个月发放100万个INST。

同时,uni-v3的INST-ETH LP可以参加持续3个月的LP质押奖励,总计奖励100万个INST

3.项目竞争格局

a.基本市场格局

InstaDApp的DSL目前是唯一概念,市场上并没有竞品。

作为DeFi的聚合层或者说入口,与InstaDApp形态最相近的项目包括DefiSaver、Zapper、Zerion

DefiSaver:就产品形态而言与InstaDApp最相近的项目。DefiSaver最初是针对Maker的CDP的一个工具类优化产品,目前除Maker之外,还支持对Aave、Compound、Liquity、Reflexer几个协议的资产和负债进行管理。使用defisaver的资产管理功能之前,用户也需要创建一个智能合约账户(与InstaDApp的DSA一样)。目前DefiSaver的TVL在4亿美元左右,与InstaDApp差距在10倍左右。DefiSaver目前尚未发币,也未公布融资。

由于产品形态几乎完全一致,defisaver可以看做InstaDApp的竞品,只是目前规模差距较大,尚不对InstaDApp构成实质威胁。

Zerion 上线于 2018 年,其定位是一站式构建和管理 DeFi 产品组合的平台,曾在 19 年 12 月获得 Placeholder、Blockchain Ventures 和 Gnosis 的 200 万美元融资。

目前,用户在 Zerion 官网使用 Matemask 钱包连接该网页即可使用该应用,其主要功能模块包括视图、投资、储蓄、贷款与交易历史。

Zapper.fi 由 DeFiZap 和 DeFiSnap 于 2020 年 5 月合并而成,其定位是去中心化金融的最终枢纽,使 DeFi 更易于使用与访问,曾于 2020 年 8 月获得 Framework Ventures、Coinfund、The LAO、CoinGecko 等机构的 150 万美元融资,几个月后再度获得 Coinbase Ventures 和 Delphi Ventures 的种子拓展轮融资。

目前,Zapper主要功能包括资产数据仪表盘、聚合交易、添加交易对流动性、收益种植、layer2 转账以及查看交易历史等。

此外,如果我们把InstaDApp看做机枪池,那么所有的机枪池类项目都可以算作InstaDApp的竞品,不过由于目前InstaDApp核心功能是对Aave、Compound和Maker的策略优化,所以与机枪池的竞争并不直接。

b.项目护城河和竞争优势来源

如果我们抛开InstaDApp成为DeFi智能层的愿景不谈,DeFi入口和机枪池项目其实很难形成真正的护城河,但是InstaDApp仍然具有以下竞争优势——

用户视角和卓越的产品能力:

从将InstaDApp的TVL一跃拉升至第三的“桥”的功能,就是从用户视角出发,解决所遇到的实际问题,并将其产品化给用户使用。这是我们从InstaDApp的发展过程中看到的一条主线,也是InstaDApp能积累这么高TVL的决定性因素。

对DeFi的深刻理解:

两位创始人是从18年就开始深度参与DeFi的开发者,对DeFi的理解深刻。

与头部DeFi项目和开发者的深厚友谊:InstaDApp与Aave、Maker、Compound、Uniswap等项目都建立了良好的合作关系;另外由于创始人出身黑客松,InstaDApp也对黑客松也比较关注,因此与开发者也建立了比较好的友谊。

4.风险

a.运营&推广问题

目前InstaDApp还是过于极客,相当一部分DeFi用户对InstaDApp仍然缺乏了解,给人的直观感受就是用户对InstaDApp的认知与其TVL远远不成正比。不过团队应该是认识到了这一点,一方面在招聘运营主管,另一方面,6月份宣布了与ADN(Asia Defi Network,longhashVC创办)的合作,由ADN协助InstaDApp的社区运营。

b.产品规划问题

目前并没有看到有明确的项目路线图,过往来看,除了本次将要强推的DSL,在近1年多的时间里,项目方大部分成就也源自于见招拆招,而并非针对特定目标的有意为之,背后也显示出团队并不长于规划。

产品扩展问题:目前InstaDApp的产品形态所能比较容易支持的,仅限借贷类或基于借贷的产品。但是后续如果这的要成为DeFi的入口,InstaDApp需要整合的DeFi产品类型(如衍生品交易、保险等)还相当之多。而在InstaDApp的DSL框架之下,想要接入一个新类型的协议,需要比较多的开发工作量。

c.智能合约风险

虽然DSL经过了Peckshield的审计,但是DSL仍然是DeFi世界内的新事物,独特性带来了特殊的风险。

第四节 初步价值评估

1.五个核心问题

项目处在哪个经营周期?是成熟期,还是发展的早中期?

项目的核心产品上线时间较早,在众多DeFi产品中,处于较为成熟阶段;但是DSL仍然处于概念落地期,并不成熟

项目是否具备牢靠的竞争优势?这种竞争优势来自于哪里?

项目具有一定的竞争优势,源自创始人对DeFi深刻的理解、和早期迅速解决问题并产品化所积累的声誉、以及与头部DeFi项目、顶级投资机构建立的深厚友谊。但是这种竞争优势并不牢靠。

项目中长期的投资逻辑是否清晰?是否与行业大趋势相符?

项目中长期的目标是使得defi更加易用,通过激励开发者以提升用户在使用defi时的体验。随着defi的逐步发展,作为聚合层的InstaDApp的意义将会进一步凸显。项目发展方向与行业大趋势相符。

项目在运营上的主要变量因素是什么?这种因素是否容易量化和衡量?

目前项目的运营水平在同TVL项目中属于较差水准,需要继续寻找人才来强化运营推广。

项目的管理和治理方式是什么?DAO水平如何?

项目刚刚发布治理代币INST,将治理改为DAO,目前尚未实际进行治理,无法衡量DAO水平。

2.估值评估

InstaDApp的DSL虽然愿景很好,并且也能够有效的和现有产品结合,但目前仍然处于概念落地阶段,还并没有成规模的应用上线,我们无法对这块业务进行估值。

对于作为DeFi入口的InstaDApp,由于业务形态最为相似的DefiSaver、Zapper、Zerion都尚未发币/上市,虽然并且Zapper、Zerion也都获得了一些顶级机构的投资,但是坦率的讲,这类产品目前都还没找到一个良好的价值捕获模型,我们认为,DeFi聚合层的爆发尚有待时日。因此目前,我们也无法准确评估InstaDApp作为流量入口的估值。

因此,我们将InstaDApp作为机枪池来进行横向估值评估。

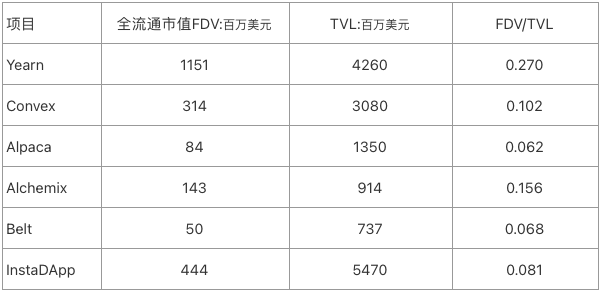

在选择具体评估维度时,由于绝大部分机枪池项目并没有统一的口径定期披露协议的总收入(包括InstaDApp),所以我们只能非常粗略的比较他们的TVL,我们选取defillama上yield分类下TVL前5名(Wault产品也包括swap所以我们不算做同类产品)的数据进行分析,数据截止时间6月25日9时——

对上述项目代币的经济模型做简单的分析,我们可以发现$YFI、$ALPACA、$ALCX、$BELT与$INST一样,都是纯粹的治理代币并不捕获协议收入,只有$CVX则可以捕获Convex的部分协议收入。而且相当部分代币的流通率都还较小,针对流通市值的比较意义不大。因此我们选取全流通市值/TVL,作为横向估值评估的观测点——

可以看出,在与机枪池类项目的横向估值比对中,$INST估值处在合理区间。

3.估值评估

定性的来看,InstaDApp的DSL(DeFi智能层)架构在DeFi中具有独创性,其意在成为用户和DApp之间的单独一层,未来值得期待。但是如何将这么宏大的愿景逐步落地,考验团队的执行力以及运营推广能力。

DeFi聚合层的价值主张仍然需要等待DeFi生态的进一步爆发,InstaDApp在聚合层有一定先发优势,并且DSL的发展有助于提高InstaDApp作为聚合层的价值,有望真正获得规模效应。

我们评估了仅作为机枪池治理代币的$INST,通过横向评估机枪池项目的FDV/TVL,我们认为,$INST代币估值处在合理区间。

第五节 参考资料

https://coinmarketcap.com/

https://blog.InstaDApp.io/

https://medium.com/InstaDApp/seed-round-503b689fc71c

https://www.chainnews.com/articles/015309074840.htm

https://stratechery.com/2015/aggregation-theory/

https://thedefiant.io/yearn-revenues-projected-to-surpass-tradfis-fueled-by-thriving-community/

如果以上内容存在明显的事实、理解或数据错误,欢迎给我反馈,我将对研报进行修正。

研究机构:Mint Ventures

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

早报 | Lighter 24 小时交易量突破 110 亿美元;Circle Q3 财报公布;Strategy 美股市值跌破其 BTC 持仓价值

整理:ChainCatcher 重要资讯: 币安将停止币安直播平台服务,币安广场将继续提供直播服务...

24H热门币种与要闻 | Sui将推出原生稳定币USDsui;美SEC拟推出基于Howey测试的代币分类法(11月13日)

1、CEX 热门币种 CEX 成交额 Top 10 及 24 小时涨跌幅: BNB -0.78%...

巴比特资讯

文章数量

141粉丝数

0