Terra:進入主流應用的DeFi巨人

原文:Messari Research

以下為全文翻譯:

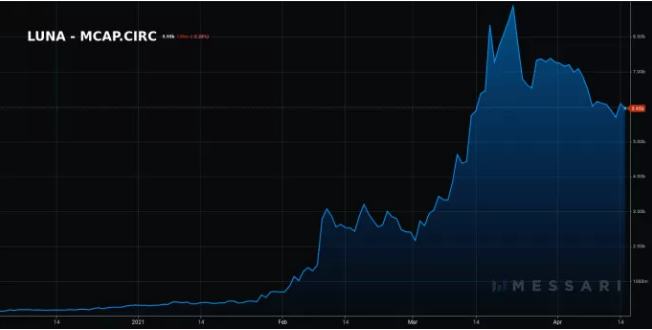

自今年年初以來,Terra原生代幣LUNA呈爆炸式增長,從3億美元的市值飆升至60億美元。那么,背後的原因是什么呢?

在這份報告中,我探討了推動Terra生態系統需求的因素,包括對Chai、Mirror和Anchor的概述,以及Terra正在建設的大環境。

是什么推動了這種爆炸性的增長?

為了理解為什么最近Terra生態系統獲得了如此大的吸引力,我們必須首先了解Terra背後的團隊和創始理念。Terra的聯合創始人Do Kwon和Daniel Shin都曾就職於YCombinator,而該公司曾孵化過Stripe、Airbnb和Coinbase等領先的技術公司,他們明白用戶體驗和採用是項目最重要的指標。

他們意識到,太多的加密貨幣項目在技術上過於復雜,難以理解,容易讓用戶感到恐懼,是許多新人進入圈子的一大障礙。因此,他們並沒有把DeFi的所有復雜性拋給用戶,而是設法建立一個生態系統,為用戶提供一個友好的門戶來進入DeFi。

理解Terra的最簡單方法是,把它想象成類似於自動化的傳統銀行,為支付、轉账、投資、貸款和儲蓄提供便利。它以公鏈的形式實施,由社區擁有並管理,世界上任何有互聯網連接的人都可以進行訪問。用戶通過Terra穩定幣進入該生態系統,並通過一套應用程序和協議訪問上述銀行功能。Terra通過全球可訪問和不尋租改進了現有的銀行模式。

穩定幣

Terra的第一個產品是一籃子的算法穩定幣--與美元等現實世界貨幣掛鉤的加密貨幣,從而減少比特幣等加密貨幣固有的價格波動性。Terra選擇了自己的穩定幣設計,因為他們覺得目前的選擇中有太多的問題。像USDT和USDC這樣的穩定幣是中心化的(USDT的供應由Tether控制),而像Dai這樣試圖去中心化的算法穩定幣則必須過度抵押,它們的資本效率很低,且難以擴展。

Terra穩定幣是算法性的,但不需要抵押品,因為它們是由一個叫做LUNA的儲備代幣支持的,且有固定供應。每當一個UST(美元Terra)被鑄造出來,就必須燒掉價值一美元的LUNA。

LUNA通過套利機制幫助維持UST與美元的掛鉤。每當UST交易高於掛鉤時,用戶可以向系統發送價值1美元的LUNA,並收到1個UST。反之,當UST交易低於掛鉤時,用戶可以向系統發送1美元的UST,以獲得1美元的LUNA。在這兩種情況下,用戶被激勵進行套利,從而幫助維持UST與美元的掛鉤。

LUNA代幣有效地捕捉了Terra生態系統的價值,因為只要對UST的需求增長,供應就會被燒毀。因此,對Terra穩定幣產生現實需求一直是Terra團隊的“北極星”。目前,Terra生態系統已經建立了繁榮的生態系統,用戶可以使用其穩定幣用於支付、投資和儲蓄。

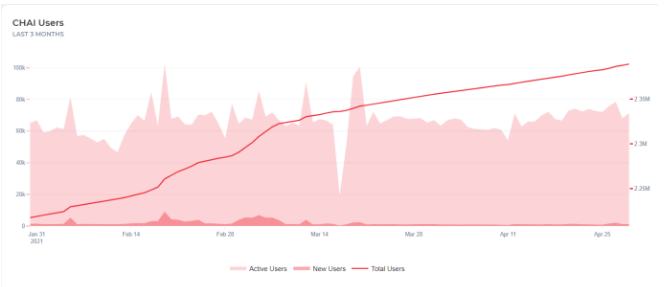

CHAI - 更好的支付網關

Terra的第一個主要應用是與移動支付應用程序CHAI進行合作。與銀行的主要功能(結算轉账和付款)類似,CHAI允許商家輕松結算交易。憑借低於信用卡交易(2-3%)的0.5%的費用以及結算的及時性,CHAI的總用戶數已經達到了韓國人口的5%,約230萬。

此外,CHAI應用程序還提供了 "boosts",通過CHAI支付的用戶可以獲得相應積分,並可在耐克、星巴克等特定商店使用這些積分來兌換促銷產品。這是一種雙贏的局面,商家可以享受到比信用卡結算更好的結算方式,而用戶也可以立即使用他們的穩定幣(並獲得折扣),而無需兌現回法幣。

MIRROR - 去中心化投資平臺

Mirror是一個建立在Terra上的協議,允許用戶交易合成股票(mAssets)。mAssets通過鑄幣過程創建,任何用戶都可以通過存入最低比例為150%的抵押品來實現鑄幣。在Mirror上交易鑄幣資產是通過AMMs或與UST配對的鑄幣資產的流動性池來完成的。mAssets的價格通過套利者和清算獎勵與現實世界的對應物軟掛鉤。做多某些股票的交易員會买入並持有mAssets,而鑄造mAssets實際上是做空mAsset。

那么,為什么我們需要一個去中心化的平臺來交易合成股票呢?事實上,在Robinhood-Gamestop(Robinhood直接拒絕用戶購买Gamestop的股票)的事件之後,去中心化的價值變得尤為明顯。

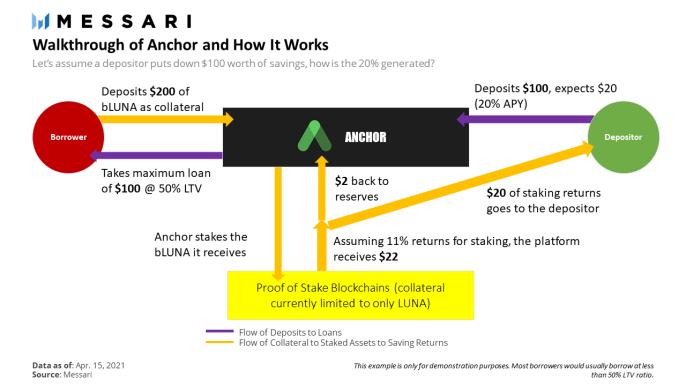

上圖中的設置與傳統銀行的設置非常相似。有2方需要與Anchor交互,即借款人和儲戶。儲戶的存款被用來資助借款人的貸款。而借款人則必須以最高50%的LTV(貸款與價值比率)來抵押他們的貸款。這種抵押品必須是產生收益的資產,主要是PoS代幣,目前只有LUNA。以下是一個具體的例子:

1. 儲戶投入100美元,期望在一年內獲得20美元的儲蓄利息。

2. 借款人投入價值200美元的LUNA作為抵押品,並以50%的貸款利率借入最多100美元。這100美元是由存款人的資金提供的。

3. LUNA由Anchor質押,質押獎勵歸Anchor所有。假設目前的質押獎勵是11%的年利率。那么,Anchor將獲得22美元的回報。

4. 20美元歸儲戶,作為他們的年回報,而多余的2美元會被放入Anchor的資金庫,作為流動性儲備,或可用於將來回購ANC。

Anchor的最終愿景是通過在其他支付應用程序或生態系統中輕松實現,以成為 "儲蓄界的Stripe"。使用Anchor的平臺將獲得粘性,因為所有用戶都能獲得20%的儲蓄账戶。未來的一個可能例子是CHAI,商家們可以把其現金流留在Anchor來產生20%的年利率。對於其他支付應用程序(如Paypal、Square)來說,不採用Anchor將等同於商業自殺。此外,當Anchor能夠採用其他PoS第一層的抵押品,如ETH、SOL、DOT或ATOM,它將大大增加對DeFi生態系統其他方面的曝光,並帶來更多的用戶。

在Anchor上,儲戶是主要的優先事項。如果缺乏流動性,可以提高利率以激勵債務的償還。另外,違約或破產也不會發生,因為如果總貸款對價值超過50%,抵押資產就會被清算。

不過,Anchor的一個可預見的問題是,來自PoS網絡的通脹獎勵在未來可能會減少,所以這可能不是無限持續的。借款人目前以ANC代幣的形式獲得其借款金額40%的淨年利率,但是目前還不清楚當這些獎勵在4年內用盡時,借款人是否會繼續留在協議當中。

生態系統的復原力 - 整體大於部分之和

憑借支付(CHAI)、儲蓄(ANCHOR)和投資(MIRROR)的三重功能,Terra已經建立了一個充滿活力的生態系統,為其穩定幣提供了多種用途。它消除了必須將加密貨幣轉換回法幣的基本問題,因為已經有商家愿意接受CHAI上的穩定幣支付。此外,隨着這些服務的需求增長,對UST的需求以及隨後LUNA的價格也在增長。

<img src="https://img.jinse.com/5124169_image3.png" auto";'>

當LUNA的價格增長時,Anchor的借款人便能提高其槓杆率,並借入更多的UST,這些UST將進入系統用來購买Mirror上的資產或在Anchor中進行儲蓄,從而進一步促進了對UST的需求,形成良性循環,最終強化LUNA的價值。

此外,彈性也以市場周期的形式出現。當市場看漲時,用戶會轉向股票並开始使用Mirror。當市場看跌,人們對投資持謹慎態度時,他們便會將資產轉回現金,並存入Anchor的20%儲蓄账戶,形成一個飛輪,有效保留和提高貨幣流入。

Terra的發展方向是什么?

憑借表現良好的團隊,容易獲得的產品,以及提供比傳統金融更多的東西,Terra正在成為DeFi和TradFi交匯處的一支顛覆性力量。

Terra即將推出的計劃包括發布ETF協議(Nebula),以進一步匯總各種合成物和資產的收益率,為用戶建立更強大的UI體驗(Kash),並與大型公司和法幣到加密貨幣的onramps(Local Terra)整合,使UST對普通大衆來說更容易獲得。Terra團隊行動迅速,生態系統正在不斷加入新的項目。

Terra的主线是粘性、可用性和靈活性。Terra生態系統有適當的激勵措施,讓用戶進行交易或提供流動性。Terra也是使用Cosmos SDK構建的,允許在未來輕松地與Cosmos生態系統中的其他項目合作或配合。隨着Thorchain實現了跨鏈交換,Secret Network實現了保護隱私的智能合約,不難想象Terra將如何形成Cosmos IBC生態系統更大愿景的金融樂高模塊。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

Endless聯合總裁熊榆教授研究登上國際頂級期刊:揭祕90%區塊鏈創業公司失敗原因

Endless Web3 Genesis Cloud聯席總裁、英國薩裏大學教授熊榆,近日在全球頂級...

Endless CTO Amit於2025香港Web3嘉年華介紹Endless Web3創世雲 推動去中心化技術未來

香港,2025年4月7日——在全球區塊鏈與Web3創新領域的頂級盛會——2025香港Web3嘉年華...

巴比特資訊

文章數量

141粉絲數

0

評論