如果有加密大熊市 真的有“金子”可以回來撿嗎?

有這么一句話,“牛市最容易虧錢,而熊市才是真正的撿錢的時候”,不少人感到困惑為什么感覺像是反着來的?牛市怎么能虧,熊市不是應該割肉嗎?不過對於那些真正穿越過牛熊的人來說是深有體會的,因為大多數人都是在牛市過於貪婪追高虧掉的錢,而恐慌蔓延的熊市才是撿便宜低估籌碼的好時機。

近期由於周期和大環境的雪上加霜,不少大V开始預測熊市的到來,那么假如真的將會有大熊市,可以回撿哪些便宜的“金子”?

從過往經驗看,可以關注符合下列幾個條件的項目:

1、有“未來”的賽道方向

2、具有長期存在價值的項目(能穿越牛熊長期活下去)

3、熊市期間市值較為低估的項目

符合上述條件貌似並不難,下問將按不同賽道例舉一些確定性較高的項目。

元宇宙

“下一代互聯網”元宇宙作為最具潛力的一個賽道是毋庸置疑的,而且現在還是元宇宙發展的初期,未來必然有大量“金礦”待發掘。元宇宙概念不僅有加密項目,還有傳統互聯網公司、硬件公司的積極參與,也帶來了多樣化的關注“標的”。如果說元宇宙就是未來,那么下列公司或者項目大概率會是該領域的大贏家:

作為兩個最接近元宇宙理想形態的沙盒遊戲平臺,Decentraland 與 The Sandbox 也算是穿越過牛熊的項目了,也是上輪熊市為數不多的“金子”。

這兩大加密元宇宙平臺已經獲得了大量外部機構、明星、KOL的認可,合作不斷,以近期為例,Decentraland吸引了諸如:摩根大通、三星、林俊傑、蘇富比等影響力機構和人物的入駐;The Sandbox則吸引了:匯豐銀行,南華早報、狗爺、育碧、舒淇等的傾力合作,甚至上個月還有大V發推特透露“Meta要收購The Sandbox”的傳言(未經證實),隨後The Sandbox母公司Animoca Brands聯合創始人、執行主席兼董事總經理Yat Siu回應稱,Meta收購The Sandbox一事並非事實,但Animoca Brands公司官方尚未就此事發表相關置評。

Decentraland 在2017年創立,算是一個老牌去中心化虛擬世界了,基於先發優勢,它也沉澱了豐富的內容。相對於The Sandbox 來說除了先發優勢外,畫面更細膩、視覺效果更好,未來使用VR的遊覽體驗更好。

而The Sandbox 相對於 Decentraland來說,雖然體素畫面看起來像素感更強,但這反而是它的優點,它的Game maker軟件可以在不具有任何專業知識的情況下快速的進行遊戲設計,可以靈活的實現更多構想,設計出來的遊戲遊玩起來可玩性更強,更开放。

Layer 2

近日,路透社報道NFT二層擴容解決方案Immutable X以25億美元估值完成2億美元融資,淡馬錫領投,參投方包括 Mirae Asset、ParaFi Capital、Declaration Partners、騰訊控股等。而不久前,以太坊二層擴容方案Polygon完成新一輪4.5億美元融資,由紅杉印度領投,軟銀、Galaxy、Tiger、Republic 等參投。就在機構紛紛大額砸向Layer 2領域的時候,我們就該明白,這就是下一個大風口。

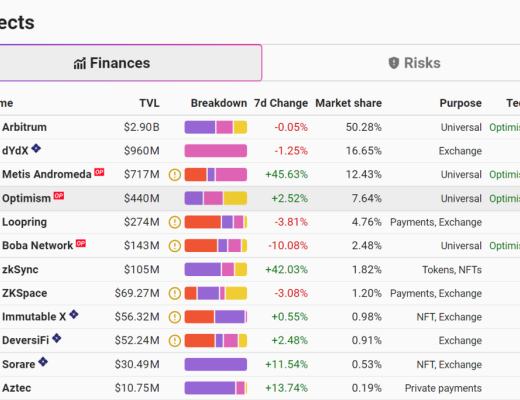

來源: L2beat

除了Token已經上线的L2,還有幾個知名度高,且尚發布Token的項目,比如TVL第一、生態發展迅速的Arbitrum、 zkSync是第一個兼容EVM的zk-rollup,萬衆矚目的StarkNet等等。

簡而言之,若這些項目在深熊上线,非常值得關注。

更多“Fi”

金融作為加密應用落地的強有力切入點,人們先後看到了DeFi、GameFi、SoicalFi等概念的應用落地。

作為區塊鏈最具應用價值的DeFi,已經有一些項目穿越了牛熊,並且成為了DeFi不可或缺的基礎設施。這些重要的DeFi基礎設施中包括Maker Dao、AAVE、Curve、Uniswap等等,都是具有長期存在價值的。

幾天前,有媒體報道巴西央行選擇Aave等9個合作夥伴協助开發CBDC;去年10月,法國興業銀行子公司計劃通過MakerDAO融資2000萬。

現在這些DeFi應用已然作為不可或缺的金融科技基礎設施,未來也將不斷吸引傳統金融機構的參與。

GameFi和SoicalFi相比DeFi概念來說要新穎很多,因為DeFi從2018年起陸續开始提及,而GameFi和SoicalFi真正頻繁登臺亮相於2021年,因此這兩個概念的項目也比較新穎,大部分尚需時間去沉澱和驗證來提高成功的確定性。

SoicalFi目前還沒有特別突出的項目,目前我們看到比較知名的GameFi項目有:將GameFi推向高潮的Axie Infinity、傳統專業遊戲廠商背景的遊戲平臺Gala,還有很多曇花一現的項目沒有較高確定性,這邊就不再提及。

哪有那么多金子

務必量力而行

开頭那三個條件,看似很寬泛,實際並沒有。對於一些我們本身就看好的東西,很多時候都會過於自信,特別是它已經比較成功了,看起來哪都好,比如說進入了TOP10,被稱為“主流”。然而即便進入了主流,又如何呢?如果回過頭去看的話,往期進入TOP10的項目,每年都在洗盤,甚至很多都退下來甚至是消失了。

以柚子為例,誰會想到當年除了比特幣以太坊之外熱度最高,最有希望的項目,18年上线那會兒的巔峯再也回不去了。所以,你以為的“具有長期存在價值的項目”,很可能是錯的。要么就需要嚴格限定熊市撿“金子”的範圍,要么就只少量參與,安全第一。

小結

盡管,很多人說加密越來越主流化了,往後可能不會有太大的波動了,有沒有大熊市還尚無定論,但我們完全可以為那些注定要到來的事情,諸如元宇宙、Layer2、以太坊2.0、GameFi、SoicalFi、隱私計算等做好准備。而在這“黑天鵝”滿天飛的年代,“世事無常,就像大腸包小腸”,務必也注意控制風險,畢竟熊市本身就很兇險,不是所有人都能夠“熬”出頭的。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。