解析Sui生态流动性协议龙头NAVI:NAVX借贷+LSD双轮驱动

更多优质内容请点击「Odaily星球日报」官网进行阅读:https://www.odaily.news/

引言

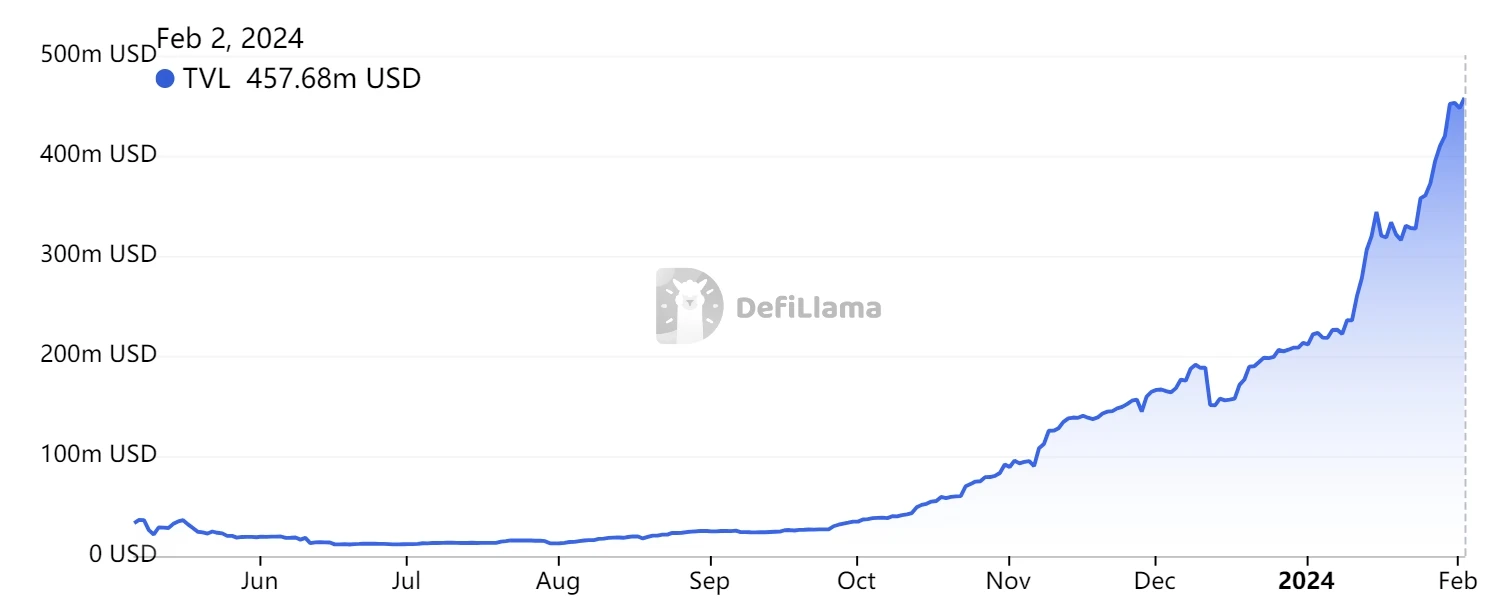

交易、借贷协议是所有链生态发展的基石,前者是用户的基本需求,而后者满足了用户的流动性、杠杆、对冲等多样化需求。近期,Sui 生态迎来了爆发增长, 1 个月前 Sui TVL 突破 2 亿美元,相较 9 月份其 TVL 增长近 500% ,而就在上周 TVL 再次爆发增长突破 4 亿美元。

随着 Sui 的爆发,Sui 上首个原生一站式流动性协议 NAVI Protocol 的用户、TVL 和战略发展也迎来长足增长。1 月 31 日,NAVI Protocol 的 TVL 突破 1.5 亿美元,周涨幅超 80% ,一跃成为 Sui 生态 TVL 最高的 DeFi 项目。SuiVision 数据显示,NAVI 已达成超 540 万笔交易,活跃地址数达 111 万个。此外,NAVI Protocol 近日收购了流动性质押协议 Volo,获取了 Sui 生态流动性质押赛道近 35% 的份额,NAVI 旨在战略性同步发展借贷+流动性质押,通过双轮驱动在助力 Sui 爆发的同时获取领先地位。

一站式流动性协议

主流与长尾借贷

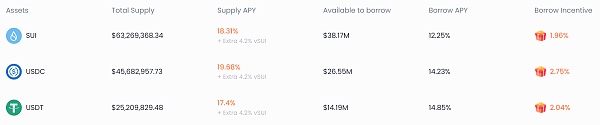

NAVI 提供一系列主流代币(包括 SUI、USDC、USDT 等)的借贷服务,存入量分别超 6326 万美元、 4568 万美元、 2520 万美元,相较于全生态的 4 亿美元 TVL 资金充盈,且相关代币池均支持跨池借贷,对于各资金体量的生态用户,都能够充分地利用 NAVI 的资金池进行 DeFi 应用。

NAVI 的借贷利率模型为双折线利率模型,根据资金池不同的利用率借贷的利息不同,用户能够按照充分市场定价后的利率借款,并将获得 NAVI 的借款激励,如下官方数据显示,SUI、USDC、USDT 的供应利率分别达 18.3% 、 19.6% 和 17.4% 。尤其在市场需求巨大进入第二折线后,叠加 NAVI 所提供的 Boosted 奖励,对于贷方而言,也有着显著收益。

Sui 上的三个头部借贷协议中,NAVI 的用户借款额达 6000 万美元,Scallop 的借款额为 1410 万美元,OmniBTC 为 2240 万美元,市场份额占比高达 62% ,凸显了协议设计构架和运营的显著竞争优势,用户利用 NAVI 作为主要借贷途径的意愿强烈。此外,NAVI 的资金利用率为 40% ,再次展现借方的应用意愿,另一方面充分的利用率也对贷款人产生较大的吸引力。

除以上资产外,NAVI 还支持 CETUS(Sui 上 TVL 第一的 DEX)、vSUI(LSD 协议 Volo 发行的 SUI LSD 代币)、haSUI(LSD 协议 Haedal 发行的 SUI LSD 代币)等代币,通过丰富的借贷支持币种,确保用户的 DeFi 可组合性,也为协议带来第二增长曲线。

稳健风控设计

在向用户提供丰富借贷资产和深度的同时,NAVI Protocol 还建立了一系列机制,降低了坏账和其他极端情况的风险,为用户资产提供有效的风控。

长尾资产存入限制:NAVI 限制了抵押资产供应上限,旨在避免来自特定长尾资产的风险。具体而言,对于各种小市值、高 FDV 且流动性较弱的代币,此类代币的超量供应将带来结构性风险,无论是天量解锁或受攻击,发生后此类资产支持的头寸很可能无法清算,从而发生坏账,该机制旨在避免此类情况发生。

长尾资产借款限制:NAVI 还设置了以特定池子为抵押物,在全资金池借款的上限。与供应上限类似,债务上限可以确保某些长尾资产不能用于抵押借款过大头寸,从而实现精细风控。

借款限额:NAVI 对所有账户都设置了强制借款限额,通过抵押物的价值百分比计算,确保用户维持安全的抵押比率并保护贷款池免受违约影响。

目前 NAVI 1.5 亿 TVL 的流动性均衡分布,据 Leaderboard 数据,最大贷款者提供了 790 万美元的流动性,前十的其余 9 个地址提供了 2770 万美元的流动性。另据官方数据, 50% 的流动性提供者供应资金在 5000 至 50 万美元之间,平台的流动性层级分布合理,不会有大户占比过多流动性突然撤离的风险,而大量的用户参与进一步奠定了资金池稳定的基石。

综上,通过借款端机制、数值的限制,和贷款端分布的掌控,NAVI 的借贷资金池在不影响高效运转的基础上,提供了安全而稳定的保障。

一站式平台

如前文所述,交易、借贷协议乃至进一步的杠杆、对冲是用户的基本活动,也是链发展的基石,绝多数活动都属于这个范围,协议使用需求旺盛。而在当前的用户参与特定生态的过程中,用户往往面临着寻找满足需求的协议复杂、协议过多管理成本高、安全性不足等问题。而 NAVI Protocol 通过构建一站式平台,链接用户使用需求的前后端,有效解决以上难点和问题。

在活动的最前端即资金转入,NAVI 整合了 HeroSwap,允许用户从其他链直接跨链交易 ETH、BTC 和 SOL 等多种资产至 Sui,此外还纳入了跨链协议 Portal Bridge,增强了 Sui 的可访问性和用户引入的快速通道。

而在中间的核心部分,即 NAVI 的核心业务借贷,NAVI 提供了主流和长尾资产的深度借贷池,确保了用户的多种 DeFi 需求都能满足。NAVI 支持的资产类目还在不断扩充当中,对 Volo 的收购更表明了其纵向扩张的宏伟目标。

在后端部分,即生态参与后的管理、监控方面。NAVI 推出集中式奖励管理页面,为所有的基础参与者提供最直接的 Farming 渠道。NAVI 与 BlockVision 合作,推出了交易历史一键查询功能,为进阶用户提供最详实的数据以进一步指导 DeFi 交易。其 Leaderboard,旨在以系统化方式帮助用户判别社区和早期支持者,助力大型交易者决策。

多维战略扩张

融资情况

1 月 31 日,NAVI Protocol 宣布完成 200 万美元融资,OKX Ventures、dao 5 和 Hashed 三家一线加密货币基金共同领投,Mysten Labs、Comma 3 Ventures、Mechanism Capital、GeekCartel Capital、Nomad Capital、Coin 98 Ventures、Cetus Protocol、Maverick、Viabtc、Assembly Partners、Gate. io、Hailstone Labs、Benqi、 LBank Labs 等参投。

NAVI Protocol 表示,将利用此轮融资资金扩展其一站式借贷和 LSD 平台。

收购 Volo,扩展 LSD 版图

1 月 17 日,NAVI Protocol 宣布收购 Volo,Volo 是去中心化流动性质押协议。流动性质押协议允许用户将原锁仓资产存入协议,代用户存入锁仓协议并向用户发放资产凭证,用户在保留资产收益权的同时释放了流动性,代表资产包括 stETH、CRX、stATOM 等。Volo 允许用户质押 SUI,并向其发放流动性质押代币 vSUI,目前 vSUI 没有锁定限制,可用于在 NAVI Protocol 等一系列生态协议中使用,也可以在 Cetus、FlowX、Turbos 和 Kriya Dex 等 DEX 中进行交易。

DefiLlama 数据显示,当前 Sui 生态的流动性质押(Liquid Staking)分类的 TVL 为 2480 万美元,Volo 占比达 26.6% ,NAVI Protocol 通过这一收购快速入场 LSD 赛道,并占据重要战略地位。

NAVI LSD 战略意图解析

不论是代币、协议还是生态,Web3用户最关注的要素之一是流动性,包括资金进出场的流动性、资产的流动性。现在的 DeFi 设计中,为避免恐慌踩踏,往往对代币的质押解除设有等待期限制,最知名的在生态方面有 ETH PoS 质押、ATOM 节点质押,协议方面有 CRV(Curve)等。对于流动性的广大需求,相应地诞生了 stETH、stATOM、CRX 等流动性质押衍生品(LSD),用户能够在不损失抵押品价值的情况下,获得流动性。

然而并非所有的 LSD 协议都能确保抵押资产和流动性质押代币(Liquid Staking Token, LST)保持或接近在 1: 1 的比例。即使 stETH 都曾在 22 年出现过 10% 以上的脱锚,例如 Arbitrum 上 ARB 质押协议 PlutusDAO,其 ARB 的 LST plsARB 目前脱锚 47% ,并维持在这一脱锚数量级已达数月。因此对于一个生态而言,一个能够提供充足流动性、有效运营以保证锚定比例的 LSD 协议至关重要。

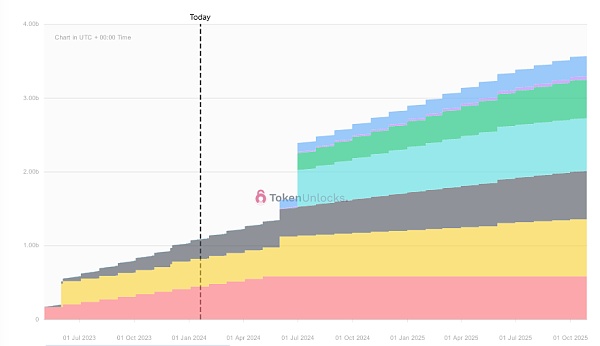

TokenUnlocks 数据显示,SUI 当前流通量为 11 亿枚,除月度常规解锁外,将在 24 年 7 月进行两次大规模解锁,至 24 年末流通量将接近 29 亿枚。

随着 24 年牛市预期的增强,SUI 的流通量与市值预期将随之上升,需要有合适的协议承接 SUI 需求,确保其流动性和稳定性。NAVI 对 Volo 的收购确保了其战略地位,奠定了进一步发展的基础,作为生态级的 LSD,SUI 可观的体量和收益将有效地推动 NAVI 的发展。此外 LSD 业务更能够与 NAVI 的借贷业务相结合,充分释放其 DeFi 组合性,综合、持续地发挥纵向双轮驱动的优势。

开启治理代币 NAVX IDO

宣布融资的同时,NAVI 也公布了在 Cetus 上进行治理代币 NAVX 的 IDO 计划,此次 IDO 活动将于 2 月 4 日 20: 00 (UTC+ 8)开始,持续三天。IDO 代币数量占 NAVX 总量的 1.2% (1200 万枚), 0.96% 分配给 NAVX-SUI 池, 0.24% 分配给 NAVX-CETUS 池。其中:

NAVX-SUI 池采取了白名单+超募公售的形式,白名单配额最高可达 75% ,即在募资超过目标额度时,将优先分配给白名单参与者,然后由公售用户按比例分配,超募资金返还。

NAVX-CETUS 池则为 100% 超募参与,未设置白名单。

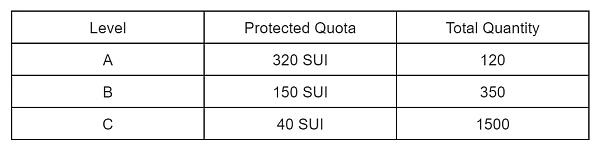

白名单将向社区用户、合作伙伴和 xCEUTS 前 500 持仓地址发放,名单数量和对应额度如下图所示:

价格方面,NAVX-SUI 池按照每枚 NAVX= 0.021 SUI 募资,当前 SUI 的价格约为 1.5 USDT,则 NAVX 的单价和 FDV 分别为 0.0315 USDT 和 3150 万美元。

NAVX-CETUS 池募资价为每枚 NAVX= 0.26 CETUS,CETUS 当前价格约为 0.11 USDT,对应单价和 FDV 分别为 0.0286 USDT 和 2860 万美元。

结语

NAVI Protocol 借贷用户在充分享受协议优势深度资金池,有效构建 DeFi 策略的同时,还将享受协议进一步的激励加成。Sui 生态的增长势头也仍在持续,NAVI 通过核心借贷业务和 LSD 赛道的战略布局双轮驱动,有望迎来新一轮爆发增长。

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

XRP 涨至 7.5 美元?分析师告诉 XRP 大军为纯粹的烟火做好准备!

加密货币分析师 EGRAG 表示,XRP 即将迎来关键时刻,价格可能大幅上涨,这取决于能否突破关键...

今晚ETH迎来暴涨时代 op、arb、metis等以太坊二层项目能否跑出百倍币?

北京时间7月23日晚上美股开盘后 ETH 的ETF开始交易。ETH的里程碑啊,新的时代开启。突破前...

Mt Gox 转移 28 亿美元比特币 加密货币下跌 ETH ETF 提前发行

2014 年倒闭的臭名昭著的比特币交易所 Mt Gox 已向债权人转移了大量比特币 (BTC),作...

星球日报

文章数量

11042粉丝数

0