比特天眼Arthur Hayes:比特幣ETF將產生套利機會

從醫療保健的角度來看,生命的最後時刻是最昂貴的。我們愿意花無限的錢購买任何廣告上宣傳的治療方法,以防止不可避免的事情發生。同樣,負責美式和平的精英及其附庸愿意不惜一切代價維護當前的世界秩序,因為他們從其存在中受益最多。

但自2008年向破產的美國人發放的不法抵押貸款引發了一場嚴重的全球經濟危機以來,“美國治下的和平”就已經瀕臨死亡。由本·伯南克盲目領導的中世紀新凱恩斯主義理發師开的藥是什么?與垂死帝國相同的基本治療方法總是如此……印鈔機走吧。

帝國及其歐洲、中國和日本的附庸、战略競爭對手和盟友印鈔票來解決同一個問題的不同症狀。問題在於嚴重不平衡的全球經濟和政治架構。美國在美聯儲(Fed)的帶領下印鈔並購买美國政府債券和抵押貸款。以歐洲中央銀行(ECB)為首的歐洲印制鈔票並購买歐元成員國政府債券,以維持有缺陷的貨幣聯盟(而非財政聯盟)。

以中國人民銀行為首的中國要求銀行體系向過度建設公寓、鋼廠和其他大型基礎設施項目的工業企業發放貸款。中國建立了如此多無用的產能,以至於提出了“一帶一路”倡議,將這些產品出口到迫切需要資本投資的發展中國家。以日本央行(BOJ)為首的日本繼續印鈔,試圖制造1989年房地產崩盤後消失的虛幻通脹。

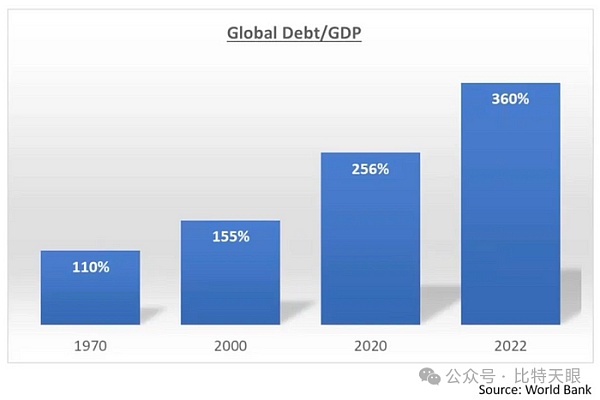

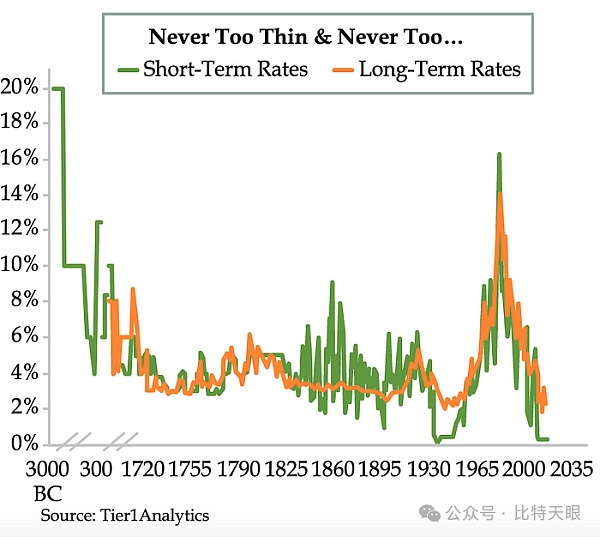

這種肆意印鈔的結果是全球債務與GDP之比加速上升。全球利率跌至5000年來的最低水平。近20萬億美元的公司和政府債券在最高時出現了負收益率。由於利息是對金錢時間價值的補償,如果利息為負,是不是說時間不再有價值了?

感謝QuillIntelligence的

DanielleDiMartinoBooth提供的這張圖表。正如您所看到的,為應對2008年全球金融危機(GFC),利率被推至5000年來的最低點。

這是全球負收益債務總額的彭博指數。從2008年全球金融危機前的一無所有,到2020年達到17.76萬億美元的高位。這是全球央行將利率降至0%及以下的結果。

世界上大多數人沒有足夠的金融資產來從全球法定貨幣貶值中受益。世界各地各種商品出現通貨膨脹。還記得2011年的阿拉伯之春嗎?還記得在全球各大金融中心,一塊牛油果吐司的售價還不到20美元嗎?還記得當一個中等收入的家庭可以买得起中等價格水平的房子而無需求助於父母銀行的施舍嗎?

唯一的出路就是擁有一點黃金。但實際擁有黃金是不切實際的。要躲避貪婪的政府的大量追捕是沉重且困難的。結果,人們只是喫了自己卑微的餡餅,這樣精英們就可以像2007年一樣繼續在達沃斯狂歡。

但就像糞池中盛开的蓮花一樣,中本聰在發布比特幣白皮書的同時,還沉迷於一個道德、政治和經濟破產的帝國。該白皮書提出了一個系統,通過該系統,人們可以使用聯網的機器和加密證明,以人類歷史上首次在全球範圍內擴展的方式將資金與國家分離。“全球可擴展”是因為比特幣是失重的。無論你持有1聰還是100萬比特幣,重量都是一樣的。此外,您可以通過記住解鎖比特幣錢包的助記詞來保護您的比特幣。比特幣為每個人提供了一個完整的金融系統,具有不依附於古代政權的互聯網連接設備。

人們終於找到了逃離全球法定貨幣貶值狂歡的方法。然而,比特幣還太不成熟,無法在2008年金融危機之後為忠實用戶提供可靠的逃生閥。比特幣以及整個加密貨幣市場必須增加用戶數量,並證明它們能夠抵御嚴重的危機。

我們這些忠實的信徒在2022年接受了嚴峻的考驗。美聯儲和全球大多數央行緊隨其後,开始了以20世紀80年代以來最快的速度收緊金融狀況的旅程。美國治下的和平銀行體系和債務市場無法承受美聯儲的攻擊。2023年3月,三家美國銀行(Silvergate、SiliconValleyBank和SignatureBank)在兩周內相繼倒閉。如果美國國債和抵押貸款支持證券持有量按市價計價,那么美國銀行體系過去而且仍然資不抵債。結果,美國財政部長巴德·古爾·耶倫(BadGurlYellen)制定了銀行定期融資計劃(BTFP),作為救助整個美國銀行體系的一種祕密方式。

加密貨幣也未能幸免於高利率和不斷上升的利率造成的幹擾。BlockFi、Celsius和Genesis等中心化貸款機構都破產了,因為向三箭資本(ThreeArrowsCapital)等槓杆過高的貿易公司提供的貸款已經告別了。與美元掛鉤的穩定幣TerraLuna也因支持已發行UST穩定幣的治理代幣Luna價格下跌而破產。這一事件在兩天內就讓fugazi的價值蒸發了超過400億美元。然後中心化交易所开始倒閉,其中FTX是最大的。FTX由“正確”的美式和平白人SamBankman-Fried經營,竊取了價值超過100億美元的客戶資金,隨着加密資產價格暴跌,他的騙局被揭露。

比特幣、以太坊以及Uniswap、Compound、Aave、GMX、dYdX等DeFi項目怎么了?他們動搖了嗎?他們打電話回家並獲得了加密貨幣央行的救助嗎?絕對不。槓杆過高的頭寸被清算。價格下跌。人們損失了很多錢。中心化公司不復存在。但比特幣區塊仍然平均每10分鐘產生一次。DeFi平臺本身並沒有破產。簡而言之,沒有救助,因為加密貨幣無法救助。我們接受了打擊,但繼續前行。

在2023年的灰燼中,美國治下的和平及其附庸國顯然無法繼續收緊貨幣政策。這樣做會使整個系統破產,因為槓杆和債務負擔太高。隨着美國長期國債收益率开始階梯式走高,一件奇怪的事情發生了。比特幣和加密貨幣上漲,而債券價格下跌。

比特幣(白色)與美國10年期國債收益率(黃色)

正如您在上圖中看到的,當利率上升時,比特幣的表現就像所有其他長期資產一樣......它下跌。

BTFP後,關系發生了轉變。比特幣隨着收益率上漲。收益率上升,特別是以熊市陡峭的方式上升,表明投資者不相信“體系”。作為回應,他們正在拋售帝國最安全的政府債券——美國國債。這些資金主要流向了七大人工智能科技股(蘋果、Alphabet、微軟、亞馬遜、Meta、特斯拉、英偉達),還有一小部分流向了加密貨幣。近15年後,比特幣終於展現了它作為“人民的貨幣”的真實面目,而不僅僅是帝國的另一種風險資產衍生品。這給TradFi帶來了一個非常棘手的問題。

資本必須留在體系內,以通過通貨膨脹消除大量非生產性債務。比特幣處於系統之外,現在與債券呈現出零到輕微的負相關性(請記住,當收益率上升時,債券價格下跌)。如果債券治安維護者通過出售政府債券並購买比特幣和其他加密貨幣來表達對政府債券的不滿,全球金融體系就會崩潰。它的崩潰是因為系統內所造成的固有損失最終被認識到,大型金融公司和政府將不得不大幅縮減規模。

為了避免這種清算,精英們必須通過創建高流動性的交易所交易基金(ETF)來將比特幣金融化。這與他們在黃金市場上玩的同樣的伎倆,當時美國證券交易委員會(SEC)於2004年批准了SPDRGLD等ETF,據稱這些ETF在全球金庫中持有金條。如果所有希望逃離全球政府債券市場崩潰的資本都購买由Blackrock等大型TradFi公司管理的比特幣ETF,那么這些資本仍然安全地存在於系統內。

由於顯而易見的是,為了保護全球債券市場,美聯儲和所有其他主要央行必須再次轉向印鈔,貝萊德於2023年6月正式申請比特幣ETF。現貨比特幣ETF在美國獲得批准。然而,到了2023年,美國SEC似乎終於接受了這樣的申請。提出以下內容是為了強調圍繞ETF審批流程的當前事件的奇怪之處。Winklevoss雙胞胎於2013年申請了現貨比特幣ETF,但SEC拒絕了他們的申請十多年。貝萊德提出申請,並在六個月內獲得批准。讓你“嗯”的事情。

現貨比特幣ETF是一種交易產品。您用法定貨幣購买它以賺取更多法定貨幣。它不是比特幣。這不是通往財務自由的道路。它不在TradFi系統之外。如果你想逃脫,你必須購买比特幣,將其從交易所提取,並自我托管。

“為什么是現在?” 為什么現貨比特幣ETF最終在這個帝國及其金融體系的關鍵時刻獲得批准?希望您能夠認識到這一發展的重要性。全球債券市場規模估計為133萬億美元;想象一下,如果債券價格繼續下跌,即使美聯儲可能在3月份开始降息,比特幣ETF的資金也會流入。如果通脹觸底並恢復走高,債券價格可能會繼續下跌。請記住,战爭會導致通貨膨脹,而帝國的外圍肯定正在發生战爭。

另外,不要忘記,中國將在香港金融市場推出與美國上市的ETF完全相同的副本,以捕獲中國和亞太地區的資金流。美國治下的和平處於領先地位,她的亦敵亦友也將緊隨其後。

本文的其余部分將討論現貨比特幣ETF的市場影響。貝萊德是全球最大的資產管理公司。他們擁有全球最好的ETF分銷平臺。他們可以向家族辦公室、零售金融咨詢公司、退休和養老金計劃、主權財富基金甚至中央銀行出售產品。所有其他公司都會盡力而為,但貝萊德ETF將成為資產管理規模(AUM)方面毫無疑問的贏家。無論這一預測是否正確,如果任何發行人的ETF交易量很大,以下策略都將發揮作用。

本文將討論以下內容以及ETF的內部運作如何為那些可以在TradFi和加密貨幣市場進行交易的人創造驚人的交易機會:

-創造與救贖過程

-現貨匯兌套利和交易時間序列分析

-ETF衍生品,例如上市期權

-ETF融資交易的影響

拋开這一切,大家就該賺點錢了!

現金統治大家周圍的一切

資金流入(創造)和流出(贖回)只能使用現金。該ETF最令人擔心的方面是允許民衆用法定貨幣購买ETF,並選擇以實物形式贖回ETF來換取比特幣。該產品的目的是儲存法定貨幣,而不是提供一種用退休账戶購买實物比特幣的簡單方法。

創建

要創建ETF份額,授權參與者(AP)必須在每天的特定時間之前將創設籃子的美元價值(即一定數量的ETF份額)發送至基金。

AP是大型TradFi貿易公司。TradFi吸血鬼頭足類動物名人錄已籤約成為各種ETF問題的AP。像摩根大通首席執行官傑米·戴蒙(JamieDimon)這樣的首席執行官呼籲政府禁止加密貨幣的公司將參與其中。讓大家感到驚訝;)。

例子:

該ETF的每股價值0.001BTC。創設籃子為10,000股;截至美國東部時間下午4點,這些比特幣價值1,000,000美元。美聯社必須將這筆錢電匯至該基金。然後該基金將指示其交易對手購买10個比特幣。一旦購买了比特幣,該基金就會將ETF份額記入AP。

1籃子=0.001BTC*10,000股=10BTC

10比特幣*100,000美元比特幣/美元=1,000,000美元

贖回

要贖回ETF單位,AP必須在美國東部時間下午4點之前將ETF股份發送至基金。然後該基金將指示其交易對手出售10個比特幣。一旦比特幣售出,該基金將向AP存入1,000,000美元。

1籃子=0.001BTC*10,000股=10BTC

10比特幣*100,000美元比特幣/美元=1,000,000美元

對於我們交易者來說,我們想知道的是比特幣必須在哪裏交易。當然,幫助基金买賣比特幣的交易對手可以在他們喜歡的任何場所進行交易,但為了減少滑點,他們必須與基金的資產淨值(NAV)相匹配。

該基金的資產淨值基於CFBenchmark東部標准時間下午4點的BTC/USD價格。CF基准在美國東部時間下午3點至4點之間從Bitstamp、Coinbase、itBit、Kraken、Gemini和LMAX接收價格。任何希望通過承擔最小執行風險來完美匹配資產淨值的交易者將直接在所有這些交易所進行交易。

比特幣是一個全球市場,價格發現主要發生在幣安(可能是總部位於阿布扎比)。另一個被排除在CF基准之外的大型亞洲交易所是OKX。很長一段時間以來,比特幣市場將首次擁有可預測且持久的套利機會。希望數十億美元的資金流將在一個小時內集中在流動性較低且價格追隨其較大的東方競爭對手的交易所。預計會有大量的現貨套利機會。

顯然,如果ETF取得巨大成功,價格發現可能會從東方轉移到西方。但不要忘記香港及其山寨ETF產品。香港將只允許其上市ETF在香港受監管的交易所進行交易。Binance和OKX可能會服務這個市場。但新的交易所將會成立,為中國南向流量提供服務。

無論紐約和香港發生什么,這兩個城市都不會允許基金經理以最優惠的價格交易比特幣,但他們可能只能在“選定”的交易所進行交易。這種不自然的競爭狀態只會造成更多的市場效率低下,而大家作為套利者卻可以從中獲利。

這是一個簡單的套利示例:

日均交易量天數(ADV)=(交易所CF基准權重*每日收盤市價(MOC)美元名義值)/CF基准交易所美元ADV

選擇CF基准中流動性最低的交易所,即ADV天數最高的交易所。如果壓力在买方,CFBenchmark交易所的比特幣價格將高於幣安。如果壓力在賣方,CFBenchmark交易所的比特幣價格將低於幣安。然後你在昂貴的交易所出售比特幣並在便宜的交易所購买。您可以通過ETF交易相對於其日內資產淨值(INAV)的溢價或折價來估計創建/贖回流程的方向。如果ETF溢價,就會出現創制流量。AP以高價賣空ETF,並以更便宜的資產淨值創建ETF。如果ETF折價,就會有贖回流量。AP在二級市場以低價买入ETF,並以較高價格的NAV贖回。

為了以價格中性的方式進行此交易,您需要將美元和比特幣同時放在CFBenchmark交易所和幣安上。然而,作為風險中性的套利交易者,您的比特幣需要進行對衝。為此,請用美元購买比特幣並做空BitMEX比特幣/美元比特幣保證金反向永續掉期合約。在BitMEX上放置一些比特幣保證金,剩余的比特幣可以在相關交易所進行分散。

ETF期權

為了真正讓ETF賭場運轉起來,需要槓杆衍生品。美國的零日期權(0DTE)市場呈爆炸式增長。一天到期的期權類似於彩票,尤其是當您以價外價格(OTM)購买它們時。0DTE期權目前是美國交易量最大的期權工具。呃,莫福斯喜歡賭博。

ETF上市一段時間後,上市期權將开始出現在美國交易所。現在,真正的樂趣开始了。

在TradFi中很難獲得100倍的槓杆。他們沒有像BitMEX這樣能解決問題的地方。但到期日較短的OTM期權的溢價非常低,這會產生高槓杆率或槓杆率。要理解其中的原因,請通過研究布萊克-斯科爾斯理論來溫習您的理論期權定價知識。

擁有可以在美國期權交易所進行交易的經紀账戶的Degen交易員現在將可以通過一種流動的方式對比特幣價格進行高槓杆押注。這些期權的標的物將是ETF。

這是一個簡單的例子。

ETF=每股0.001BTC

比特幣/美元=100,000美元

ETF股價=100美元

您認為到本周末,比特幣的價格將上漲25%,因此您購买了125美元的行使價看漲期權。該期權為價外期權,因為當前ETF價格比當前執行價格低25%。波動性較高,但不是極高,因此溢價相對較低,為1美元。

您最多可能損失1美元,如果期權很快進入實值狀態(超過125美元),您可以通過期權溢價的變化賺取更多的利潤,而如果您剛买入期權,您可以賺取25%的利潤自己出售了ETF份額。這是解釋齒輪傳動的一種非常粗略的方法。

美國資本市場的墮落者是一群嚴重的人。有了這些新的高槓杆ETF期權產品,它們將在比特幣的隱含波動率和遠期結構方面搞砸一些事情。

遠期套利

看漲期權—看跌期權=多頭遠期

由於彩票买家導致ETF期權價格上漲,平價(ATM)遠期合約的價格也會上漲。這提供了機會,可以在BitMEX等交易所的比特幣/美元永續合約和源自ETF期權價格的ATM遠期合約之間進行套利。

期貨基差=期貨價格-現貨價格

預計ETFATM遠期基差的交易價格將高於BitMEX期貨基差。以下是您的交易方式。

通過賣出ATM看漲期權並买入ATM看跌期權來做空ETFATM遠期。

做多類似到期日的BitMEX比特幣/美元固定到期期貨合約。

等待價格臨近到期日趨同。這不會是一個完美的套利,因為BitMEX和ETF使用不同的交易所價格來構建比特幣的現貨指數價格。

波動率(Vol)套利

在很大程度上,當您交易期權時,您交易的是成交量。ETF期權交易者的類型以及他們對到期日和行使價的偏好與目前在非美國加密貨幣交易所交易比特幣期權的交易者不同。預測ETF期權交易量將主導全球比特幣期權流動。由於美國和非美元的兩個交易者群體無法在同一交易所進行互動,因此套利機會將會出現。

當相同期限和行使價的期權以不同價格交易時,就會存在直接套利機會。此外,還會存在更普遍的波動率套利機會,其中部分ETF期權波動率表面與美國以外的比特幣波動率表面存在顯着差異。需要更多的交易技巧才能發現並利用這些機會,但大家知道會有很多法國的德根們舔着嘴脣從這些市場上套利。

MOC流程

由於ETF將導致美國上市ETF衍生品交易量激增,下午4點CFBenchmark指數的打印將變得非常重要。衍生品從標的資產中獲取其價值。與ETF的收盤交易價格相比,每天將有數十億名義期權和期貨到期,因此匹配資產淨值至關重要。

與交易日的其余時間相比,這將在美國東部時間下午4點及左右產生具有統計意義的交易行為。那些擅長數據集並擁有優秀交易機器人的人將通過套利這些低效率的市場賺取大量金錢。

ETF融資(創建貸款)

Blockfi、Celsius和Genesis等中心化借貸平臺非常受比特幣持有者的歡迎,他們希望用比特幣抵押借入法幣。可惜的是,端到端比特幣經濟的夢想尚未實現。信徒仍然需要法令來使用骯髒的法令來支付生活必需品。

剛才提到的所有中心化貸款機構都與其他許多機構一起破產了。用比特幣作為抵押品借入法幣更加困難且昂貴。TradFi非常習慣於以流動性ETF為抵押進行貸款。現在,只要您質押比特幣ETF股票,就可以獲得價格具有競爭力的大額法定貸款。對於那些相信財務自由的人來說,問題是保持對比特幣的控制並利用這種更便宜的資本。

這個問題的解決方案是用比特幣換ETF。下面是它的工作原理。

可以在銀行間市場借款的AP將創建ETF份額並對衝比特幣/美元價格風險。這就是創造借貸業務。用Delta-One的話說,它是ETF股票的回購價值。

這是流程:

在銀行間市場借入美元並現金創建ETF份額。

賣出ETF的ATM看漲期權並买入ETF的ATM看跌期權,以創建空頭合成遠期。

創建ETF單位的行為會產生正利差,即遠期基礎>銀行間美元利率。

借出ETF股票以換取比特幣抵押品。

讓我們來談談他需要用他的比特幣做什么。

Chad是一名擁有10BTC的持有者,他需要用美元支付他的AMEX账單。俱樂部裏那些瓶起泡酒的價格太貴了。查德(Chad)和他的兒子傑羅姆(Jerome)發生了關系,傑羅姆是法國興業銀行(SocGen)的一個狡猾的法國人,他曾經是一名主要的金融中臺木偶,曾在積極的期貨交易中工作過一段時間,但後來又恢復了工作(在法國你不能解僱任何人),現在是運行加密貨幣交易臺。Chad要求Jerome進行為期30天的BTC與ETF互換。傑羅姆引用他的話-0.1%。這意味着乍得將用10BTC兌換10,000股ETF,假設每股價值0.001BTC,30天後乍得將收回9.99BTC。

在Chad擁有10,000股ETF而不是10BTC的30天內,他質押自己的ETF股票,以非常便宜的利率從TradFi股票經紀人那裏借入美元。

大家都开心。查德可以繼續在俱樂部擔任球員,而無需出售他的比特幣。傑羅姆(Jerome)進行了融資利差。

ETF融資業務將變得極其重要並影響比特幣利率。隨着這個市場的發展,將重點介紹有吸引力的ETF、實物比特幣和比特幣衍生品融資交易。

為了使這些交易機會持續很長時間並允許套利者以足夠的規模執行它們,比特幣現貨ETF綜合體必須每天交易價值數十億美元的股票。1月12日星期五,每日總成交量達到31億美元。這是非常令人鼓舞的,隨着各基金經理开始激活其龐大的全球分銷網絡,交易量只會增加。通過TradFi系統內的流動性方式來交易比特幣的金融版本,資金管理者將能夠擺脫債券在當前全球通脹環境中帶來的可怕回報。

正處於全球持續通脹時期轉變的早期階段。雖然存在很多噪音,但隨着時間的推移,管理股票與債券相關性的經理人會清楚地意識到情況已經發生了變化。在利率為零的情況下,債券在投資組合中不再發揮作用,在持續通脹的情況下更是如此。市場將慢慢意識到這一點,匆忙退出超過100萬億美元的債券市場將摧毀國家。然後,這些管理者必須找到另一種與股票或任何TradFi資產類別沒有顯着相關性的資產類別。比特幣實現了這一點。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

XRP 漲至 7.5 美元?分析師告訴 XRP 大軍為純粹的煙火做好准備!

加密貨幣分析師 EGRAG 表示,XRP 即將迎來關鍵時刻,價格可能大幅上漲,這取決於能否突破關鍵...

今晚ETH迎來暴漲時代 op、arb、metis等以太坊二層項目能否跑出百倍幣?

北京時間7月23日晚上美股开盤後 ETH 的ETF开始交易。ETH的裏程碑啊,新的時代开啓。突破前...

Mt Gox 轉移 28 億美元比特幣 加密貨幣下跌 ETH ETF 提前發行

2014 年倒閉的臭名昭著的比特幣交易所 Mt Gox 已向債權人轉移了大量比特幣 (BTC),作...

JSNclE6a

文章數量

31粉絲數

0