重新定義不良加密資產-Noahswap,亞洲自己的Uniswap

Noahswap 是什么?

Noahswap 是全球第一家專注於不良加密資產的合成資產 DeFi 平臺,致力於為不良資產持有者提供解決方案,以幫助其減輕投資損失。它通過其獨特的 NUSD、NOAH、veNOAH 三重通證模型為其生態提供支持。

目前,Noahswap 已實現基礎功能开發。可用功能包括合成資產鑄造、代幣質押、代幣兌換等。根據官網信息,Noahswap 現支持以太坊、BNB、Polygon、Arbitrum 4 條區塊鏈,以及 180+ 種加密資產,包括 PEPE、BABYDOGE、FLOKI 等知名 Meme 代幣。

Noahswap 官網界面(2023.12.05)

Noahswap 解決了什么問題?

加密市場的高波動性為加密投資者們帶來了無限的機會,但同時,也帶來了衆多風險。

對於投資者們來說,目前除穩定幣以外,其他所有加密資產的價格都可能因市場波動在短時間內收到影響。而因波動造成的投資損失一直以來都是令投資者們頭疼的關注重點之一。

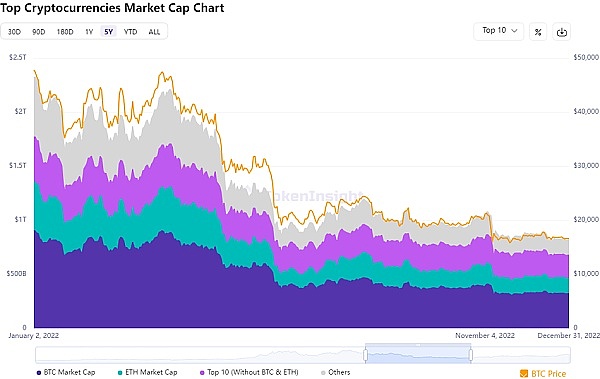

舉例來說,2022 年初以 LUNA 事件為導火索帶來的一系列破產和崩盤事件,引起了市場暴跌,使整個加密市場劇烈動蕩。2022 年底加密市場總市值縮水為 8,290 億美元,較年初減少了約 64%。

2022加密市場總市值

其中,Q2 是最殘酷的時期,出現了巨大的跌幅。隨後,市場一直在橫盤震蕩,直到 2022 年 11 月 FTX 崩盤。投資者們受損嚴重。而比特幣、以太坊等頭部資產的暴跌也激發了多米諾骨牌效應,導致其他加密資產隨之暴跌。

2022 頭部幣種總市值

這些受影響的資產,被 Noahswap 定義為【不良資產】,即超跌代幣。簡單來說,就是價格遭遇暴跌,短時間內不適宜出售的代幣。在短期市場震動和熊市中,這些不良資產為投資者們帶來的損失無疑是巨大的。

因此,針對不良資產帶來的投資損失,Noahswap 提出了自己的解決方案。它致力於解決目前市場中因不良資產堆積而產生的流動性停滯問題,並幫助投資者減少因不良資產投資造成的損失。

賽道分析

從目前看來,不良資產賽道在現階段具有一定的獨特性。Noahswap 作為定義不良資產賽道的先驅,有着不小的優勢。它通過合成資產鑄造機制為投資者們提供止損方案。

從上面的頭部幣種總市值圖中可以看出,Noahswap 瞄准的不良資產賽道幾乎囊括了整個加密市場。也就是說,受不良資產損失困擾的不良資產持有者們都是 Noahswap 的潛在用戶。加之,目前市場中暫無任何知名項目深耕於該賽道。因此,現階段的不良資產賽道對於 Noahswap 來講無疑是一片藍海。

下面我們來看一個簡單的例子, PEPE。

PEPE 的價格曾在一周內從最高點 $0.0000038 暴跌至 $0.0000014(2023.05.05 - 2023.05.11),跌幅約 63%。 根據當時的流通性供應量計算,受損市值約十億美元。

PEPE 價格走勢圖

換句話說,這些 PEPE 的持有者在當時如果選擇直接出售持有資產會造成巨大損失。但相反,如果選擇繼續持有 PEPE 等待價格回彈,那則意味着放棄了這部分流動性,短期內資金被鎖死在該不良資產上。而且站在現在的角度來看,當時入場的投資者至今依然無法回本。

而 Noahswap 做的就是利用合成資產鑄造機制,將暫時無法釋放流動性的、處於虧損狀態的不良資產轉化為具有流動性的有效資產,從而實現減輕投資者損失的目的。

下面,就讓我們來了解一下 Noahswap 的核心機制,以及它如何幫助 Noahswap 實現其最終目標。

Noahswap 核心機制

Noahswap 的核心機制基於合成資產鑄造。簡單來說,Noahswap 允許用戶將持有的不良資產與 USDT 組合形成資產包,然後鑄造為合成資產 NUSD。可鑄造的 NUSD 價值通常為資產包總價值的 2~10 倍。

根據不同的釋放周期,用戶將收到數量不等的 NUSD。通常釋放周期越長,可鑄造的 NUSD 就越多。

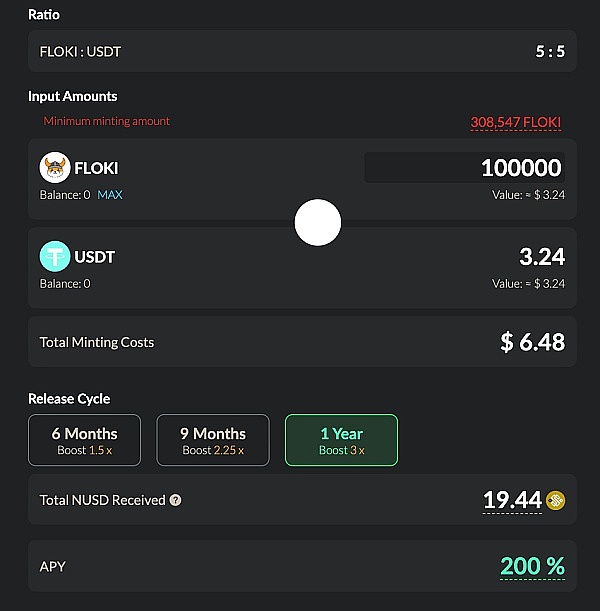

這裏我們以「FLOKI + USDT」資產包為例:

根據 Noahswap 官網,「FLOKI + USDT」資產包的搭配比例為 5:5。如果用戶選擇放入 100,000 FLOKI(按當時市價價值 $3.24),那么需要放入的 USDT 也應同樣價值 $3.24。該資產包總價值為:$3.24 + $3.24 = $6.48。

如果用戶選擇 6 個月的釋放周期,那么可獲得的 NUSD 將為資產包總價值的 1.5 倍,即 $6.48 * 1.5 = $9.72;

如果選擇最長一年的釋放周期,那么可獲得的 NUSD 最多為資產包總價值的 3 倍,也就是 $6.48 * 3 = $19.44。

「FLOKI + USDT」資產組合界面

注意:不同資產包的搭配比例以及 NUSD 放大倍數各不相同。不良資產與 USDT 的搭配比例,以及可鑄造的 NUSD 倍數均由 Noahswap 精算團隊評估決定。

從上面的例子可以看出,Noahswap 的「不良資產 + USDT」 合成資產鑄造機制可以放大用戶持有的不良資產的總價值。那么被鑄造出的合成資產 NUSD 有什么作用呢?

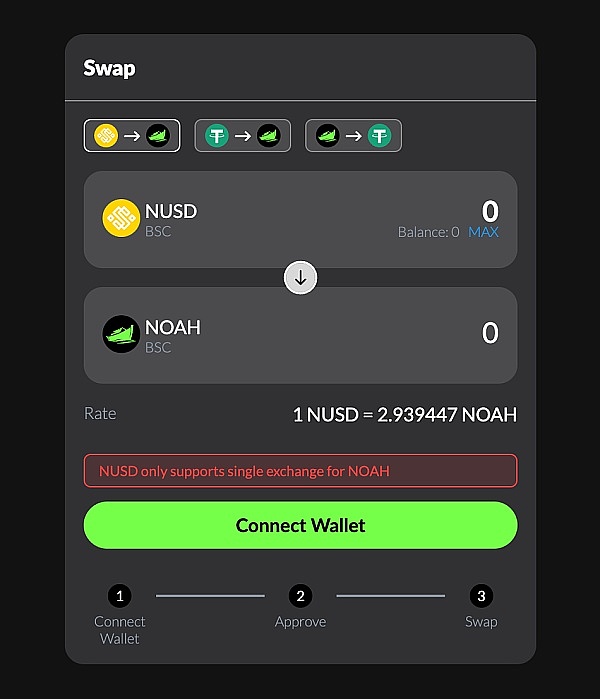

根據 Noahswap,用戶可以在 Noahswap 官網使用其 Swap 功能將合成資產 NUSD 按當前市場價格兌換為其項目原生代幣 NOAH,從而實現釋放流動性的目的。

Noahswap 官網 Swap 功能界面

NOAH 可以被用於多種 DeFi 活動,例如在受支持的外部 DeFi 協議中用於借貸、流動性質押等 DeFi 活動。這可以進一步幫助用戶增加資產價值,從而彌補因不良資產所導致的損失。同時,Noahswap 還提供 NOAH 的質押服務。質押者將獲得質押獎勵以及用於平臺治理的 veNOAH。

總結

Noahswap 的平臺運作流程如下:

資產組合再利用:用戶根據持有的資產選擇「不良資產 + USDT」資產包。

資產增值:Noahswap 根據資產組合、釋放周期評估資產包,生成價值資產總值 2-10 倍的 NUSD。

流動性釋放:NUSD 可以被轉換為 Noahswap 的原生代幣 NOAH,用於多種 DeFi 活動。

Noahswap 通證經濟模型

Noahswap 平臺的運行受其獨特的三重通證模型支持。該模型包含三種代幣:NUSD、NOAH、以及 veNOAH。

NUSD — 合成資產

NUSD 是 Noahswap 生態的合成資產。其價值與 USDT 1:1 掛鉤,受智能合約與算法支持。

NUSD 是支持 Noahswap 合成資產鑄造機制運作的核心。它通過「不良資產 + USDT」合成鑄造。可鑄造數量根據不同資產包的 NUSD 放大倍數決定。

作為 1:1 錨定穩定幣價值的合成資產,NUSD 可以幫助用戶(不良資產持有者)穩定虧損,並降低因市場波動所導致的投資風險。

NOAH — 原生實用代幣

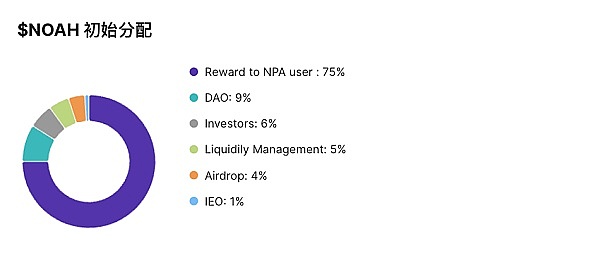

NOAH 是 Noahswap 的原生實用代幣,它主要通過 NUSD 轉換獲得。根據 Noahswap 披露的通證分配計劃,NOAH 初始供應量的 75% 將分配給 Noahswap 平臺的流動性提供者作為獎勵;15% 分配給投資者和團隊。

NOAH 具體分配計劃如下:

NOAH 初始分配計劃

在交易過程中,交易者將使用 NOAH 支付交易相關手續費。同時,NOAH 持有者可享受一定的交易費用折扣。

除支付交易費用外,NOAH 還可以被用於多種外部 DeFi 活動。此外,NOAH 還可用於 Noahswap 平臺內部質押服務,以換取質押獎勵。

NOAH 銷毀機制:

根據 Noahswap 白皮書,用戶在合成資產鑄造中提供的 USDT 將被分為兩部分,分別用於:

回購銷毀 NOAH - 70%

平臺質押獎勵和日常運營 - 30%

這種回購銷毀機制將有效降低 NOAH 日後可能因通脹而造成的貶值風險,並正向影響 NOAH 的自身價值。而 NOAH 價格上的正向趨勢也將帶動整個 Noahswap 生態的發展,吸引更多用戶,從而實現正向循環。

veNOAH — 平臺治理代幣

veNOAH 是 Noahswap 的平臺治理代幣。它通過在平臺質押 NOAH 獲得,可用於參與 Noahswap 平臺的治理投票。

Noahswap 路线圖

根據 Noahswap 團隊,Noahswap 初期採取的運營手段是以吸引用戶為主的非盈利運營模式。用戶提供的 USDT 將被全部用於代幣銷毀、平臺獎勵激勵、以及平臺的建設。同時,在短期內,Noahswap 會重點發展與外部 DeFi 協議(例如,Aave、Compound、Uniswap 等)的合作,在增加 NOAH DeFi 用例的同時獲取更多流量。

這些措施可以幫助 Noahswap 更好的將流動性以及通證價值疊加到項目本身,從而幫助項目發展、更新。

而從 Noahswap 披露的路线圖也可以明顯看出其對於長期發展的決心。Noahswap 2024-2025 的最終發展目標是建立一個功能完善、專注於不良資產交易的去中心化交易平臺,成為亞洲自己的 Uniswap。

Noahswap 路线圖

寫在最後

Noahswap 作為一個去中心化合成資產 DeFi 平臺,其最大特點在於其深耕的獨特賽道:不良資產賽道。

現如今,隨着加密領域的飛速發展,DeFi 平臺之間的競爭也隨之加劇。然而,大多 DeFi 協議還是以誕生時間較長的流動性質押、借貸業務為主。因此,這些 DeFi 協議大多千篇一律,沒有自己的特色。然而,沒有特點就意味着缺少競爭力。

Noahswap 專注的不良資產賽道。從宏觀上看,目前還屬於一片藍海,短期內並無湧現太多競爭者的可能。因此作為第一個喫螃蟹的人,Noahswap 有很大概率可以在賽道發展初期佔據不小的市場份額。同時,其合成資產鑄造機制也能為平臺本身賦能,並從通證模型上為平臺實現價值的正向循環。

此外,Noahswap 本身在傳統金融領域中有着豐富的不良資產行業處置經驗。其專業為資產重組、債券重組與不良資產基金。這將在一定程度上助力 Noahswap 在 DeFi 領域的發展。

總的來說,Noahswap 是一個有很大潛力的合成資產 DeFi 項目。但如何建立更完善、可盈利的商業模型可能是 Noahswap 日後需要完善的重點之一。Noahswap 能否成為下一個 Uniswap 呢?讓我們拭目以待。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

XRP 漲至 7.5 美元?分析師告訴 XRP 大軍為純粹的煙火做好准備!

加密貨幣分析師 EGRAG 表示,XRP 即將迎來關鍵時刻,價格可能大幅上漲,這取決於能否突破關鍵...

今晚ETH迎來暴漲時代 op、arb、metis等以太坊二層項目能否跑出百倍幣?

北京時間7月23日晚上美股开盤後 ETH 的ETF开始交易。ETH的裏程碑啊,新的時代开啓。突破前...

Mt Gox 轉移 28 億美元比特幣 加密貨幣下跌 ETH ETF 提前發行

2014 年倒閉的臭名昭著的比特幣交易所 Mt Gox 已向債權人轉移了大量比特幣 (BTC),作...

鏈探

文章數量

323粉絲數

0