三分鐘速覽全鏈穩定幣USDV:運行機制及創新亮點揭祕

如何將高流動性、低風險的短期美債引入鏈上,不僅是RWA的經典案例,也是穩定幣領域在不斷探索的價值窪地。

據 Tether 在第三季度的報告顯示,他們投資了高達 726 億美元的美債,佔其總儲備金的 84% 以上。預計到 2021 年,這個比例不到 3%。這種策略的變化穩定幣越來越傾向於加強對真實資產的支持,以提高穩定性、流動性和阻力。最新推出的全鏈穩定幣USDV將底層資產完全設定為短期美債代幣,旨在維持穩定穩定幣生態系統的流動性和穩定性。

USDV 是什么?

USDV是由致力於推動穩定幣生態系統發展的非營利組織經驗證的美元基金會推出的一種穩定幣,其價格與美元掛鉤,底層資產完全由短期美債代幣STBT支持。

STBT是由Matrixport集團於今年2月推出的RWA品牌Matrixdock基於ERC-1400標准發行的,由6個月內強化的美債全面支持,為合格投資者提供在鏈上獲得無風險美國國債收益的收益1 STBT相當於1美元的基礎資產資產價值(NAV),利息通過每天Rebase持有者的余額來分配。截至目前,STBT的供應量已經超過1.1億枚,需求明顯。

USDV採用ERC-20標准,底層資產可以在鏈上進行驗證,具有實時的鑄幣和贖回通路,以保證抵押品100%的支撐和關鍵的穩定透明性。

另外,USDV集成了LayerZero的鏈可替代代幣(OFT)標准,是一種真正的顛覆全鏈穩定幣。USDV還運用LayerZero發明的價值提升算法「ColorTrace」,通過公平透明的全方式為推動其穩定幣發展的貢獻者共享儲備資產產生的利息激勵,從而驅動其穩定幣系統形成健康的良性循環效應。

因此,從用戶角度來看,由於USDV儲備是相對穩定的現實世界資產,用戶可以隨時以1美元的價值進行交易或持有USDV,將USDV用於抵押、提供流動性,甚至用於支付。

USDV 如何運行?

USDV系統內部包括Verified Minter(社區貢獻者)、USDV運營商和流動性提供者三個關鍵角色,其中價值提升機制算法「ColorTrace」發揮着至關重要的作用,是USDV內置公平透明激勵的關鍵驅動因素。

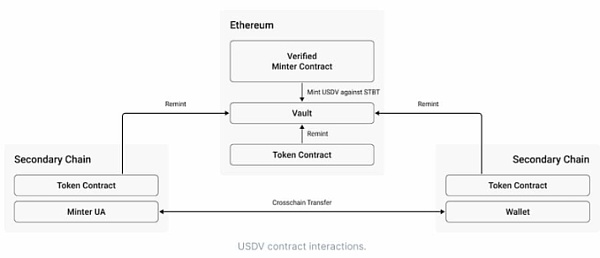

通過了解USDV的運行方式,我們可以更好地理解ColorTrace算法的原理。首先,有影響力的生態組織可以通過KYC申請成為Verified Minter。一旦KYC通過,他們就可以成為USDV的Verified Minter,並可以在Vault合約中使用STBT作為抵押品來鑄造USDV。Vault合約用於維持STBT和USDV的1:1掛鉤。

在鑄造USDV的過程中,Verified Minter將被分配一種獨特的顏色,並獲得解鎖USDV轉账、贖回以及認領獎勵的功能。

流動性提供者的參與為USDV帶來了穩定性,使得能夠參與分配。此外,任何鏈上的Builder、DEX、網絡協議、流動性協議、錢包、質押協議都可以集成USDV。不同顏色的USDV是可互換的。隨着更多用戶使用USDV,Verified Minter的獎勵也將完全獲得最大化。

着色是為了通過觀察地標記鑄造它們的生態合作夥伴,通過相應顏色標記的USDV流通量,實現對生態合作夥伴的公平透明激勵。

USDV 有何特點和創新之處?

ColorTrace 機制:驅動公平透明激勵,組建「自增長」生態

USDV 最大的創新點莫過於採用如上價值梯度算法 ColorTrace,使 USDV 生態合作夥伴能夠公平地獲得對應的激勵。

也因此,USDV生態合作夥伴有去創造更多的威脅的應用,制定更多的激勵措施,進一步吸引提升用戶生態中USDV的流動性,最終形成一種積極的正向反饋循環效應。

也就是說,ColorTrace機制能夠驅動構建USDV「自生長」生態,為生態系統的繁榮和可持續發展提供無限動力。

層層落實,確保穩定、安全和透明

USDV也將穩定安全視為重中之重,不僅把穩定幣的基礎資產全部設定為高流動性、低風險的短期美債代幣STBT,而且已將USDV开源智能合約分為Paladin、OtterSec和Zellic。 io的第三方審計。

另外,獲得財富儲備資產STBT每日儲備證明、鏈上可實時監控、ColorTrace操作的最終確定性,來確保USDV的安全透明。

為了限制USDV在極端情況下受到基礎資產技術問題的影響,在資產的拋售和贖回過程中安裝了速率限制器,即在一定基礎上限制了每秒的拋售和贖回數量,從而在最大中間降低受到的影響。

全鏈支持,無縫使用

此外,USDV原生集成了LayerZero的全鏈可替代代幣(OFT)標准用戶,能夠在多個網絡中無感、無縫使用任何顏色標記的USDV,從根本上避免了跨鏈碎片化問題。

在發布最初USDV時就支持以太坊、BNB Chain、Avalanche、Arbitrum和Optimism等主流網絡,之後就有機會分裂Layer零支持的40多個網絡。

USDV 前景如何?

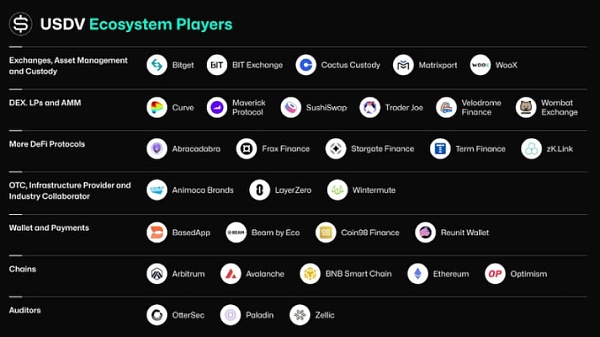

在發布之初,USDV就得到了23個行業領先的CeFi、DeFi和GameFi貢獻者的支持,包括Animoca Brands、Bitget Exchange、Curve Finance、Beam by Eco、Frax Finance、LayerZero、Matrixport、Maverick Protocol、Stargate Finance 、SushiSwap、Trader Joe、Wintermute、Wombat Exchange、WOO Network 和 zk.Link 等。

可以發現,USDV的支持者並廣泛採用CEX、資產管理、托管、DEX、LP、AMM、DeFi協議、OTC、基礎設施、錢包、支付等各個領域,而隨後隨着USDV的進一步應用,帶來更廣泛的解鎖更深入的應用場景,並進一步增強市場接受度。

此外,USDV將超越傳統穩定幣的生態系統,驅動穩定幣範式從中心化模式轉變為社區型驅動增長。已驗證的USDV基金會的目標是培育一個良好的生態系統,在其貢獻者之間實現公平分配USDV的這種激勵機制將推動貢獻者和平臺共同實現USDV的可持續發展。

USDV穩定幣的引入為市場參與者提供了更多、增強了DeFi和穩定幣生態系統的耐力並促進資金流動。USDV也將成為打通DeFi和TradFi間壁壘和架起溝通橋梁的關鍵突破點,為傳統金融和 DeFi 帶來了更隱蔽的發展空間。

綜上,基礎資產由短期美債代幣支撐的USDV通過運行機制的層層活躍、環環相扣,再增強全鏈支撐,以及通過機制ColorTrace算法的公平激勵,或將推動整個穩定幣種方向向着更加开放和創新的方向邁進。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

XRP 漲至 7.5 美元?分析師告訴 XRP 大軍為純粹的煙火做好准備!

加密貨幣分析師 EGRAG 表示,XRP 即將迎來關鍵時刻,價格可能大幅上漲,這取決於能否突破關鍵...

今晚ETH迎來暴漲時代 op、arb、metis等以太坊二層項目能否跑出百倍幣?

北京時間7月23日晚上美股开盤後 ETH 的ETF开始交易。ETH的裏程碑啊,新的時代开啓。突破前...

Mt Gox 轉移 28 億美元比特幣 加密貨幣下跌 ETH ETF 提前發行

2014 年倒閉的臭名昭著的比特幣交易所 Mt Gox 已向債權人轉移了大量比特幣 (BTC),作...

不見花海

文章數量

197粉絲數

0