现货ETF通过会有多少资金买入BTC 会拉动BTC上涨多少?

美国现货比特币 ETF 的批准将成为采用比特币(以及加密货币作为资产类别)最有影响力的催化剂之一。

为什么比特币ETF很重要?

比特币现货 ETF的重要影响因素包括两个主要方面:首先,它扩展了各种投资者的机会,让更多人能够轻松参与比特币市场;其次,通过获得官方监管机构的认可和信誉良好的金融服务品牌的支持,它提高了比特币的合法性和大众接受程度。

扩大散户和机构的影响力

当前,可以用于比特币投资的基金范围有限,其中包括主要由财富顾问驱动或通过机构平台提供的产品。ETF(交易所交易基金)是一种更受监管的产品,它增加更多投资者的投资机会。ETF使得更广泛的投资者可以参与进来,包括那些不依赖财富管理机构,而是通过经纪公司或RIA进行直接购买,而不必购买实际的比特币。

通过更多的投资渠道进行分配

如果没有像现货 ETF 这样经过批准的比特币投资解决方案,财务顾问/受托人就不能在其财富管理策略中考虑比特币。财富管理领域管理着大量的资产,但它们通常无法通过传统途径直接获得比特币投资。通过批准的现货 ETF,财务顾问能够为其财富管理客户提供比特币投资的指导。

更大的财富机会

尽管婴儿潮一代及更年长的人(年龄在59岁及以上)掌握了美国财富的大约62%,但仅有8%的50岁以上成年人曾 投资过加密货币。与之相比,18至49岁年龄段的成年人中,有超过25%的人已经涉足了加密货币市场。通过引入由知名、可信赖的品牌提供的比特币ETF产品,有望吸引更多尚未涉足这一领域的老年和富裕人士。

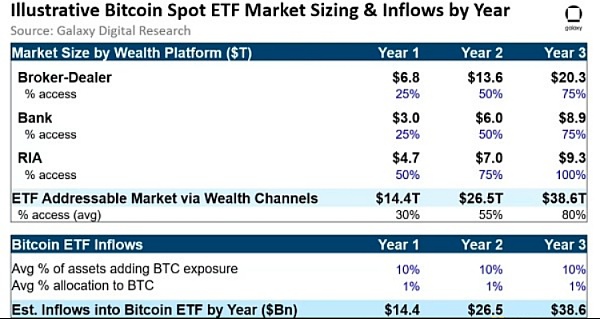

估算比特币ETF批准带来的资金流入

考虑到上面提到的可访问性原因,美国财富管理行业很可能是最具潜力的市场,通过获得批准的比特币ETF,可以获得最多的可访问性。截至2023年10月,由经纪商(27万亿美元)、银行(11万亿美元)和RIAs(9万亿美元)管理的资产总额达到了48.3万亿美元。

随着渠道开放准入,比特币 ETF 跨这些细分市场的准入周期可能会持续数年。RIAs通常由独立注册的投资顾问组成,他们的准入速度可能会比附属于银行和经纪商的顾问更快,因此在初始阶段可能占据更大的市场份额。至于银行和经纪商渠道,我们假设其增长速度较为缓慢,首年仅有25%的顾问能够提供比特币ETF产品,随后逐渐增加,第三年达到75%。

基于上述假设,我们可以估算美国比特币ETF在首年推出后的潜在市场规模约为14万亿美元,第二年约为26万亿美元,第三年则达到39万亿美元。

进一步估算比特币ETF的资金流入:如果我们假设每个财富管理渠道中的总资产的10%将配置到比特币,而平均配置比例为1%,那么我们可以预期,比特币ETF在首年将吸引到约140亿美元的资金流入,第二年增至约270亿美元,第三年则增至390亿美元。

对 BTCUSD 的潜在影响

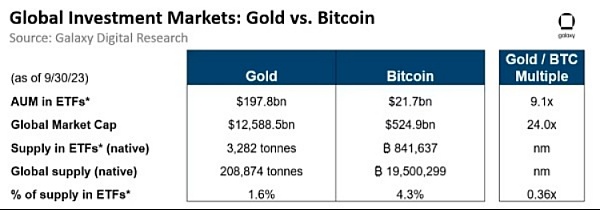

根据最新数据,截至2023年9月30日,全球黄金ETF总共持有约3,282吨黄金,相当于总资产管理规模约1,980亿美元,占全球黄金供应量的1.7%。

另一方面,截至同一日期,投资产品(包括 ETP 和封闭式基金)中持有的比特币总计 84.2 万枚 BTC(资产管理规模约 217 亿美元),占发行总量的 4.3%。

对比黄金市场,比特币市值估计高出大约24倍,但供应量较少,减少了36%。因此,我们可以合理假设,相对于黄金市场,美元等值的资金流入对比特币市场的影响大约是8.8倍。

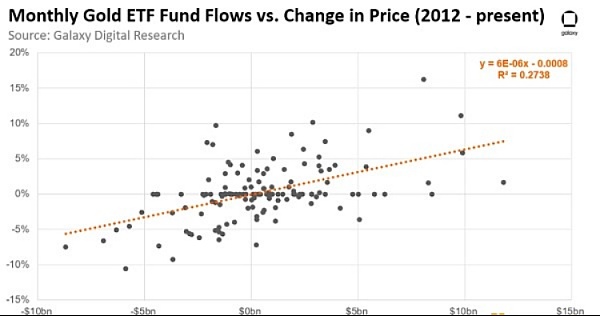

如果我们将第一年预计的资金流入量为144亿美元(平均每月大约12亿美元,或者按照8.8倍的调整因子,大约相当于105亿美元),并将其应用于黄金ETF资金流入和金价变化之间的历史关系,我们预计第一个月对 BTC 的价格影响将增加 6.2%。

假设资金流入量保持不变,但由于比特币价格上涨导致的黄金/比特币市值比率变化,每月调整乘数,我们可以看到每月回报率从第一个月的+6.2%逐渐下降,到第一年最后一个月的+3.7%。根据这个模型,我们可以预计,在第一个ETF获批准的年度内,比特币价格将上涨74%(以2023年9月30日比特币价格26,920美元为基准)。

ETF 对比特币市场更广泛的财务影响

上述分析估计了美国比特币 ETF 产品的潜在资金流入,但比特币ETF批准的二阶效应可能会对 BTC 需求产生更大的影响。

在短期内,我们可以预期其他国际市场会效仿美国,批准并向更多投资者提供类似的比特币 ETF 产品。除了 ETF 之外,各种其他投资工具也可能将比特币纳入其投资策略,包括共同基金、封闭式基金和私募基金等,这涵盖了不同的投资目标和策略。例如,比特币可能会在另类基金(如货币、商品和其他替代品)以及主题基金(如颠覆性技术、ESG和社会影响)中得到更多关注。

从更长远的角度来看,比特币投资产品的市场潜力可能会进一步扩展到所有第三方资产管理领域(根据麦肯锡的数据,资产管理规模约为126万亿美元),甚至扩展到全球财富管理市场(根据瑞银的数据,资产管理规模为454万亿美元)。有观点认为,随着比特币的货币属性不断凸显,它将系统性地减少用于购买房地产或贵金属等其他资产的货币溢价,从而极大地扩大比特币的 TAM。

综合考虑这些市场规模,并基于我们的假设(即比特币被10%的基金采用,平均配置占1%),我们估计比特币投资产品可能在未来较长一段时间内吸引的新增资金规模可能在1250亿美元至4500亿美元之间。

总结与结论

在过去十年中,申请人一直在寻求上市现货比特币 ETF。在这段时间里,比特币的市值从不到10亿美元增长到今天的6000亿美元(2021年曾达到1.27万亿美元)。

与此同时,全球范围内比特币的持有者和使用者数量急剧增加,出现了多种不同类型的钱包、加密货币原生交易所、托管机构以及传统市场准入工具。

然而,尽管如此,美国这一全球最大的资本市场仍然没有现货比特币ETF这一最为有效的市场准入工具。人们对 ETF 很快获得批准的预期不断上升,我们的分析表明,这些产品可能会出现大量资金流入,主要是因为目前无法大规模获得安全高效的比特币敞口的财富管理渠道推动的。

来自 ETF 的资金流入、有关即将到来的比特币减半(2024 年 4 月)的市场叙述,以及利率可能会在短期内达到峰值的可能性,都表明2024年可能成为比特币市场的重要一年。观著宫粽浩:拾光里的鸡汤

感谢阅读,下期见

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

XRP 涨至 7.5 美元?分析师告诉 XRP 大军为纯粹的烟火做好准备!

加密货币分析师 EGRAG 表示,XRP 即将迎来关键时刻,价格可能大幅上涨,这取决于能否突破关键...

今晚ETH迎来暴涨时代 op、arb、metis等以太坊二层项目能否跑出百倍币?

北京时间7月23日晚上美股开盘后 ETH 的ETF开始交易。ETH的里程碑啊,新的时代开启。突破前...

Mt Gox 转移 28 亿美元比特币 加密货币下跌 ETH ETF 提前发行

2014 年倒闭的臭名昭著的比特币交易所 Mt Gox 已向债权人转移了大量比特币 (BTC),作...

加密拾光

文章数量

14粉丝数

0