在利率上升的時代裏破解 USDC 供應下降的困局

穩定幣增長的勢頭強有力地表明,對公共區塊鏈上數字化美元的需求正在蓬勃增長——這些平臺每周 7 天、每年 365 天全天候運轉,跨越國界和時區。 在穩定幣巨頭中,Circle 作為最大的國內穩定幣 USDC 的運營方,其崛起令人印象深刻。然而,2023 年的开局給它帶來了一系列新的挑战。 以太坊上 USDC 供應量(佔 USDC 總供應量的大部分)已經從年初的 415 億美元下降到現在約 230 億美元,下降了 44%,因為贖回量超過了新增發行量。

在本文中,我們將分析 USDC 供應量損失及其對 Circle 的影響。我們將當前 USDC 供應量細分為各種類別,以准確定位衰減最明顯的區域。一個緊迫的問題仍然存在:這種供應縮減是否令人擔憂? 更進一步說,在利率不斷攀升的宏觀經濟環境中,這種業務模式能否保持彈性?

通過融合鏈上分析和鏈下金融洞察,主要來自公开的 SEC 備案和 Circle 的驗證報告,我們全面審視這不僅對區塊鏈生態系統,也對 Circle 作為一個企業實體的影響,特別是考慮到 Circle 要上市的愿景。 通過這種鏈下和鏈上的數據合成,我們評估了加密本土化方面的問題以及對 Circle 更廣泛的商業影響。

失蹤的 180 億美元 USDC

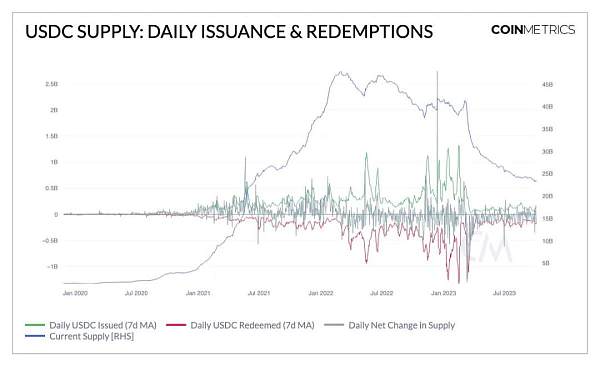

盡管目前為 230 億美元,但 USDC 的供應格局很復雜。 與僅三年前的供應量相比,這仍然代表了近 10 倍的增長,但它也從 2022 年初超過 470 億美元的高點大幅下滑。 2022 年 USDC 供應量損失最劇烈的階段發生在第一季度,與硅谷銀行(SVB)的崩潰同時發生——我們之前已經深入剖析過這一事件。 在此事件之後,僅 3 月份 USDC 供應量就下降了驚人的 100 億美元。

但 SVB 並非一個孤立事件; 不斷升級的國內穩定幣運營商的政府和監管審查(有人稱之為「窒息行動 2.0」)增加了另一層復雜性。境外發行人如 Tether 受益匪淺,其供應量僅在 2023 年 3 月的時間段內就從 700 億美元漲至 770 億美元。

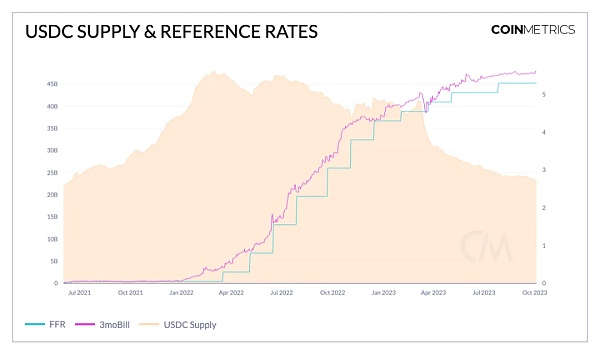

當前利率上升的格局也是一個重要變量。 對於 USDC 持有人來說,這種轉變帶來了明確的機會成本。 Circle 等穩定幣的現有運營商不會將准備金產生的利息直接傳遞給鏈上 USDC 代幣持有人——這一點我們將在後面深入探討。

但是,USDC 供應量的大量流失似乎正在放緩,如下圖所示。 然而,贖回和發行的日交易量仍遠遠低於 SVB 倒閉前的水平。

2023 年 USDC 供應量收縮的結構呈現出一個多方面的敘述,但幾個趨勢凸顯出來。 在這裏,我們按不同類別劃分供應量:

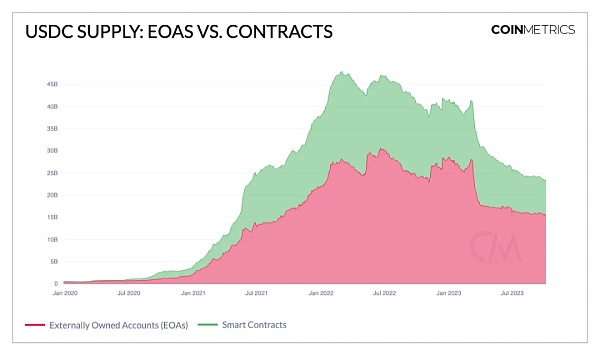

按 EOA 和智能合約劃分

首先,我們比較智能合約中持有的 USDC 與普通以太坊账戶(在以太坊術語中也稱為外部擁有账戶 EOA)中持有的 USDC。 目前,約 76 億美元的 USDC,約佔總數的三分之一,由智能合約持有。 這標志着從 2023 年初的 130 億美元下降了 44%。 EOA 也經歷了類似的收縮,從 280 億美元下降到 150 億美元。 有趣的是,自 SVB 危機的直接後果緩解以來,供應量損失的更大比例來自智能合約。

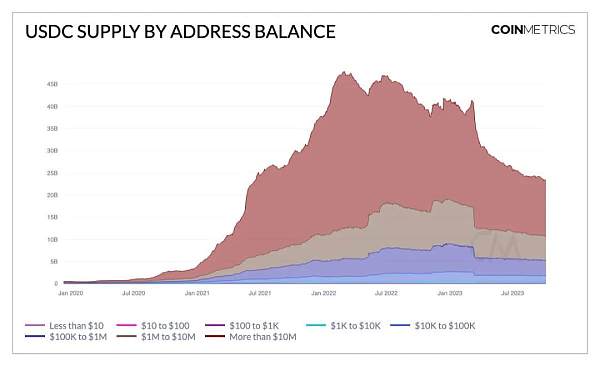

按地址余額規模劃分

我們還可以按各種錢包規模劃分 USDC 供應量。 如預期的那樣,損失最嚴重的細分市場規模較大。 當前持有超過 1000 萬美元 USDC 的錢包佔 125 億美元,而今年早些時候為 225 億美元。 雖然這種下降在一定程度上是錢包持有分布偏斜的函數,但就百分比而言,最大的錢包見證了最顯著的收縮。 相比之下,持有 100 美元至 1000 美元 USDC 的錢包,其集體持有的 USDC 供應量年初至今已增長 28%。 大型錢包類別的大部分損失發生在 SVB 倒閉期間,這對於大持有者多元投資具有邏輯性。

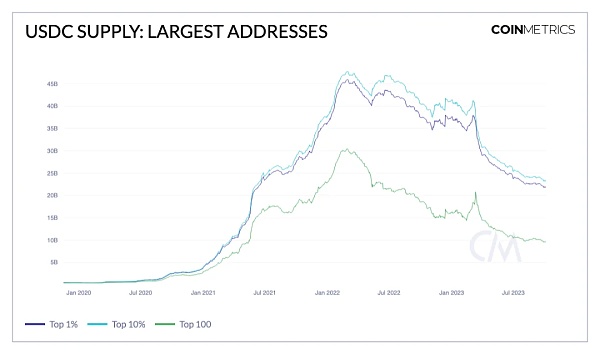

頂級持有者

我們進一步檢查 USDC 的頂級持有者。 前 1% 和前 10% 的地址現在佔據總 USDC 供應量的比例大於他們在 2023 年初時的比例。 這種集中度在 SVB 危機周圍達到頂峯,可能是由於 USDC 被匯入了去中心化交易所池或交易所錢包。 然而,今年持有 USDC 的账戶總數已從 160 萬增加到 180 萬。

2023 年 USDC 的供應格局充滿復雜,但主要由兩個總體趨勢驅動:SVB 後向離岸穩定幣的遷移以及利率攀升激勵資本追逐更高的收益率。盡管供應方面可能蒙上不確定性的陰影,但不斷上升的利率正在提振 Circle 的業務運營。

Circle 的國庫

穩定幣設計的一個優勢是供應透明度,這在實時內可審核(至少就區塊鏈上的數據而言)。 然而,如果我們還考慮 Circle 的財務報表和每月的驗證報告,我們可以开始建立 Circle 的 USDC 國庫模型及其運作方式,特別是它的盈利能力。

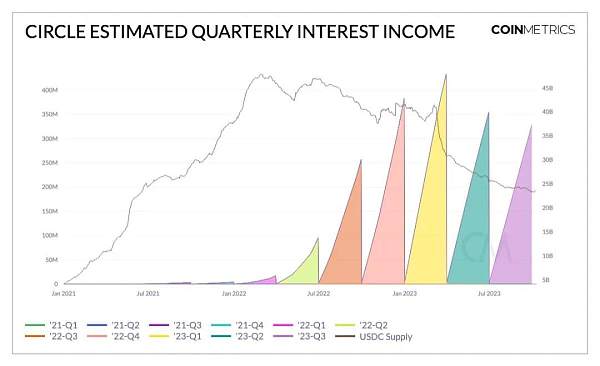

如果我們看一下貝萊德的 Circle 儲備基金,我們會發現它列出了投資組合按投資資產到期日細分,所有到期日在 2 個月以內的資產,以及 65% 的到期日在 1-7 天之間的資產。 這個估計基於對隔夜逆回購和 4 周期票據的恆定比例組合分配,分別為 70% 和 30%。

投資組合的規模估計恰好是當前的 USDC 供應量,這也許不能完全代表 Circle 的國庫運營,尤其是贖回運營,但應該成比例且一致。 然而,這應該構成這些投資預期日收益率的樸素估計,因為它忽略了交易成本、展期成本和管理費用,這些費用在管理這個投資組合中會發生。

根據 FRED 的數據,我們可以估計這些證券將產生的收益,使用有效聯邦基金利率估計隔夜逆回購投資的收益,使用 4 周期國債利率估計這些資產其余部分的收益,分別為 70% 和 30%。

如上圖所示,每日回報率與利率高度相關。 盡管 USDC 供應量在 2022 年初達到峯值,但估計的每日收入實際上在 2023 年初達到峯值——供應量減少近 70 億美元之後。 即使今天,供應量比今年早些時候的水平低 180 億美元,利息收入仍遠高於 2021 年的水平,當時 USDC 供應量與目前水平相當。 這很好地說明了法定貨幣抵押穩定幣的商業模式,表明利率敏感性越來越成為驅動其盈利能力的決定性因素。

使用上圖的季度數據,我們可以將這些數據與 Circle 在財報中披露的儲備利息收入進行比較。我們可以看到,他們報告稱 2022 年第三季度的利息收入為 2.74 億美元,與我們估計的 2.4 億美元相似——但是,當我們考慮到當前年度的所有數據和贖回時,這個簡單的模型似乎無法奏效。 2022 年後沒有公开的財務報表阻礙了我們的模型驗證。盡管如此,值得注意的是,Circle 據報告稱,僅在今年上半年的營收(考慮到 Circle 的所有業務)就比去年整年還要高,分別為 7.79 億美元對比 7.72 億美元。

即使在 Paypal 穩定幣的新聞刺激下,人們對穩定幣的興趣日益濃厚,推動穩定幣採用的結構性因素正在發生變化,最重要的因素就是利率上升。 持有現金的機會成本不斷增加可能會推動穩定幣用戶向貨幣市場基金等收益性投資轉移,後者提供超過 5% 的實質性回報,而過去幾年的年化收益率不到 2%。 此外,收益穩定幣开始獲得採用,例如 sDAI 和 sFRAX,Coinbase 也正在提供 USDC 5% 的收益。

總結

2023 年 USDC 供應量的劇烈波動,包括 SVB 危機的後果和監管審查的加劇,為業務帶來了充滿挑战的環境。 盡管其供應量顯着下降,但 Circle 已經成功利用完全相同的利率動態來提振其業務運營。 不斷變化的宏觀經濟條件和不斷發展的穩定幣格局,以收益穩定幣為代表的替代方案凸顯了適應性和創新需求。 Circle 與 Coinbase 的战略合作夥伴關系,後者為 USDC 提供有競爭力的回報,證明在這種快速發展的環境中採取積極措施的必要性。 在 Circle 考慮上市之際,其在順利渡過這些動蕩的能力,將證明其商業頭腦和對數字化貨幣未來的愿景。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

XRP 漲至 7.5 美元?分析師告訴 XRP 大軍為純粹的煙火做好准備!

加密貨幣分析師 EGRAG 表示,XRP 即將迎來關鍵時刻,價格可能大幅上漲,這取決於能否突破關鍵...

今晚ETH迎來暴漲時代 op、arb、metis等以太坊二層項目能否跑出百倍幣?

北京時間7月23日晚上美股开盤後 ETH 的ETF开始交易。ETH的裏程碑啊,新的時代开啓。突破前...

Mt Gox 轉移 28 億美元比特幣 加密貨幣下跌 ETH ETF 提前發行

2014 年倒閉的臭名昭著的比特幣交易所 Mt Gox 已向債權人轉移了大量比特幣 (BTC),作...

評論