回首2022,加密市场将何去何从

2022年是最混乱、最动荡、金融最残酷的年份之一,不仅对数字资产行业,对更广泛的金融市场也是如此。随着银行的货币政策出现了180度的大反转,在经历了几十年极其宽松的信贷条件之后,紧缩政策导致了大多数资产类别的严重和快速缩水。

本文,我们将对过去一年的比特币和以太坊提供一个高度概述。在这篇文章中,我们将涵盖:

比特币链上供应结构和集中度。

比特币 Minning 行业的冷却。

以太坊合并后的供应动态。

以太坊gas费消耗占比演变趋势。

稳定币市场的变化趋势和主导地位。

平静的未来

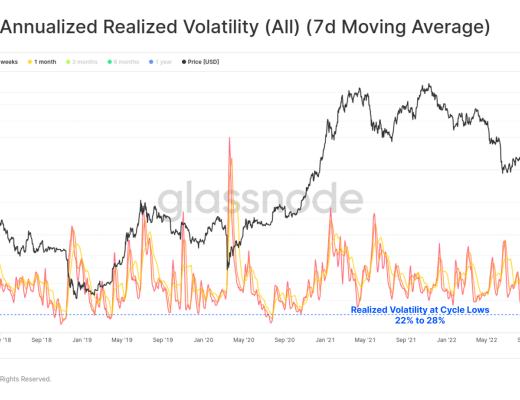

在经历了真正混乱的一年后,比特币市场在进入12月后变得非常平静。目前BTC的短期已实现波动率创下2020年10月以来的最低点,为22%(1周)和28%(2周)。

比特币:年化已实现波动率 (7天移动平均线)

期货交易量也同样低迷,目前正在探寻多年来的低点。目前BTC和ETH市场的日交易量都在95亿美元到105亿美元之间。这显示了流动性收紧的巨大影响,广泛地去杠杆化,以及该领域的许多借贷和交易平台的损害。

市场:BTC与ETH的期货量

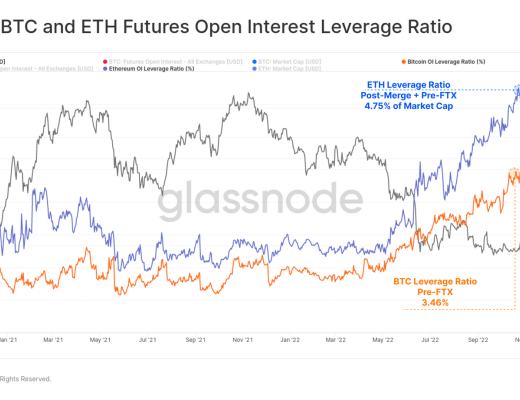

在FTX暴雷之后,期货市场的未平仓合约已经大幅回落。下图显示了杠杆比率,计算为期货未平仓合约与相应资产市值之间的比率。

11月ETH的期货杠杆增加和解除更为严重,这可能是剩余的 “合并交易 ”被平仓的结果。ETH的未平仓合约占市值比例已从4.75%下降到3.10%。BTC市场杠杆率比ETH市场提前一周到达顶峰,并在过去的一个月中从市值的3.46%下降到2.50%。

市场:BTC和ETH期货开盘利息杠杆比率

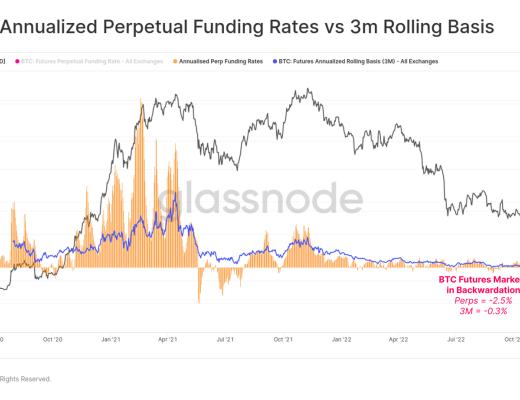

比特币期货和永久掉期的交易都处于低迷状态,年化率分别为-0.3%和-2.5%。持续的低迷非常少见,唯一类似的时期是在2021年5月至7月之间的盘整期。这表明市场对进一步的下行风险有相对的 “对冲”并会有更多的空头投机者。

比特币:年化永久融资利率与三个月的滚动基础

回馈市场

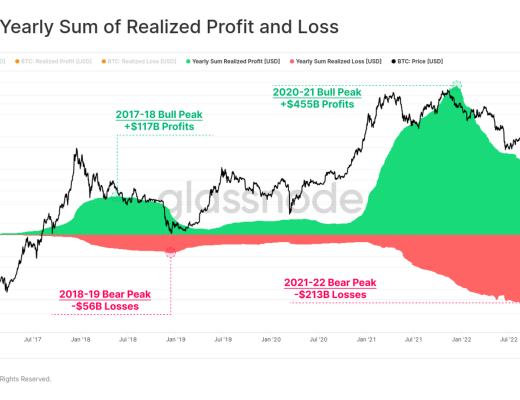

2020-21年宽松货币政策时代的流动性过剩泡沫,创造了链上年度实现利润总额的记录。比特币投资者在链上转移资金时,每年获利超过4550亿美元,在2021年11月的ATH后不久就达到了峰值。

从那时起,熊市到来,市场产生了超过2130亿美元的已实现损失。这相当于2020-21年牛市利润的46.8%,这与2018年熊市的相对幅度非常相似,当时市场回吐了47.9%。

比特币:每年实现的利润和损失的总和

值得注意的是长期持有者,他们在这个周期实现了历史上两个最大的相对损失高峰。截至11月,长期持有者的日损失达到了市值的-0.10%的峰值,其规模仅与2015年和2018年的周期低点相当。6月份的抛售也同样令人印象深刻,日损失达到市值的-0.09%,长期持有者锁定了-50%至-80%的损失。

按回报率分类的损失(长期持有者)

放眼长远

尽管有这些惊人的巨大损失,但随着市场上供应的币龄(被持有,没有用作交易的时间)老化趋势重,以及那些留下来的参与者HODLing倾向继续上升。长期持有者的供应已经完全恢复了FTX惨败后的恐慌性消费,达到了1390.8万个BTC的新ATH(占流通供应的72.3%)。

该指标的近乎线性上升趋势反映了2022年6月和7月发生的大量比特币积累,这是在3AC和该领域失败的贷款人所激发的去杠杆化事件之后立即发生的。

比特币:长期持有者持有的总供应量

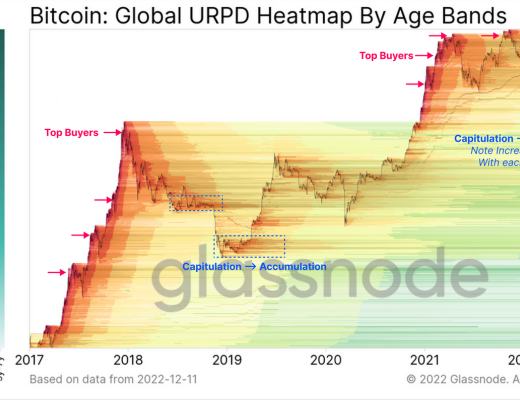

下面的图表提供了对比特币供应的密度和分布的看法,并按币龄区分颜色。

暖色表示币龄大的比特币大量分布,通常出现在市场的顶部和抛售的底部。

冷色表示币龄增长,因为投资者积累并留下未用的比特币。

深色的条形图表示比特币密度较高(浅色的条形图则相反)。

在2022年的每一次市场下跌后,我们可以看到比特币的重新分配(并因此重新积累)的密度已经增加。特别是在2022年6月至10月期间非常突出,许多比特币在1.8万至2.4万美元之间被收购,现在币龄已经增长到6个月以上的区间(因此上面的LTH供应上升)。

比特币:按币龄段划分的全球URPD指标热图

Miner的艰难时刻

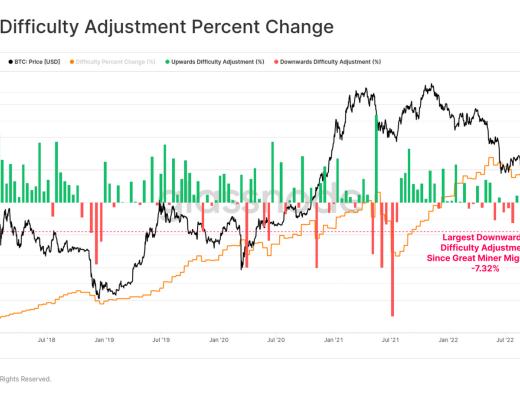

上周出现了自2021年7月Miner大迁徙以来最大的难度下调。难度下降了7.32%,意味着相当大一部分活跃的算力被关闭,可能是持续财务压力的结果。

比特币:难度调整百分比变化

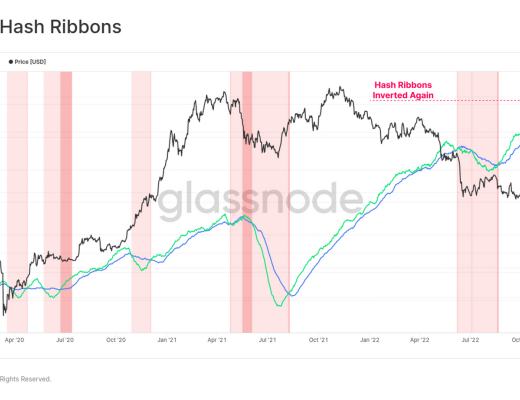

因此,哈希值再次下跌,交叉点出现在11月下旬。这意味着Minning 行业承受着巨大的压力,一些运营商正在将ASIC钻机下线。这通常与Miner的收入低于他们的OPEX(运营费用)支出有关,使他们无利可图。

比特币:哈希值

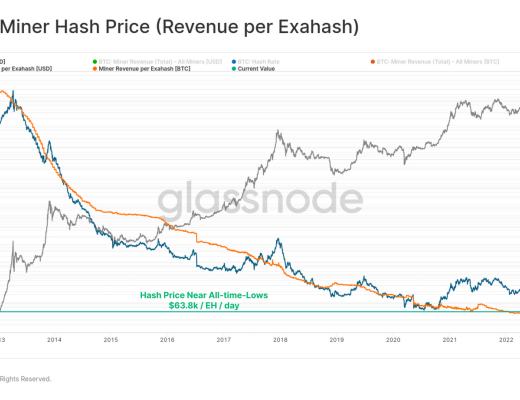

然而,这并不太令人惊讶,因为哈希价格只是勉强高于历史最低点。尽管现货价格(约17000美元)比2020年10月(约10000美元)高出70%,但现在竞争寻找下一个比特币区块的哈希值却高出70%。

比特币:Miner哈希值价格(每小时收入)

合并结束后

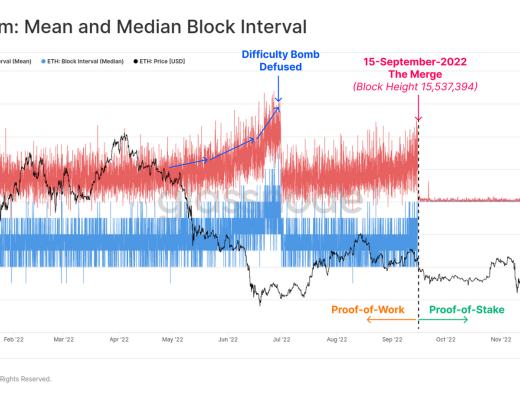

9月15日完成的以太坊合并,可以说是今年最令人印象深刻的工程壮举。为了直观地了解这一事件的即时性,下面的图表显示了2022年期间区块间隔的平均值和中位数。很明显,工作证明(Proof-of-Work)的精确预测的12秒一个区块开始生效。

以太坊:平均数和中位数区间

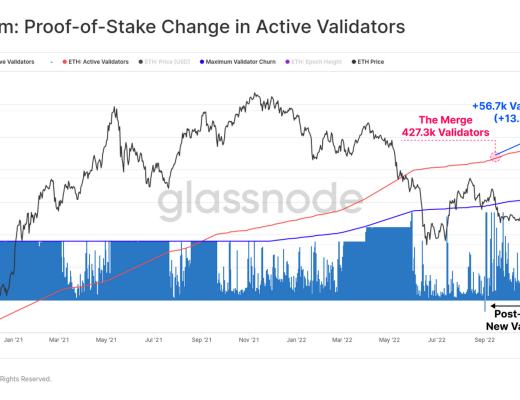

自合并以来,活跃的验证者数量增加了13.3%,现在有超过48.4万个验证者在运行。这使得ETH的总质押达到1561.8万ETH,相当于流通量的12.89%。

以太坊:质押证明下活跃验证人变化

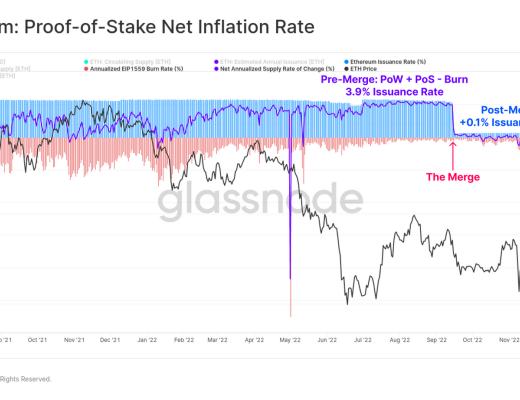

伴随着向POS的过渡,以太坊的政策被调整为一个明显较低的排放时间表。名义上的发行率(蓝色)约为+0.5%,然而在考虑到EIP1559燃烧机制(红色)后,这几乎完全被抵消,一天的消耗约为+0.1%。与之相比,合并前的净通货膨胀率为+3.9%,这表明发行量的变化是多么的巨大。

以太坊:质押证明下净通货膨胀率

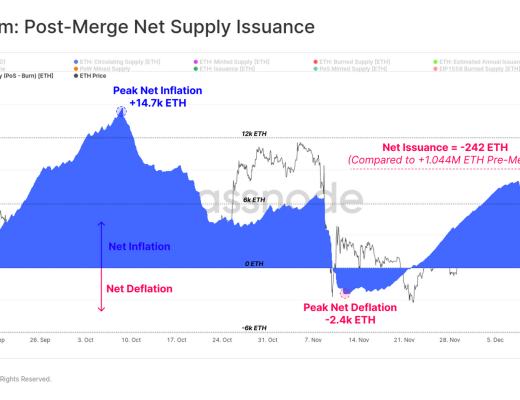

自合并以来的ETH供应变化刚刚变成了净通货紧缩,目前的以太坊供应量比合并时低了-242 ETH。相比之下,按照之前的发行计划,估计会有104.4万枚ETH被发行到流通领域。

DeFi的去杠杆化

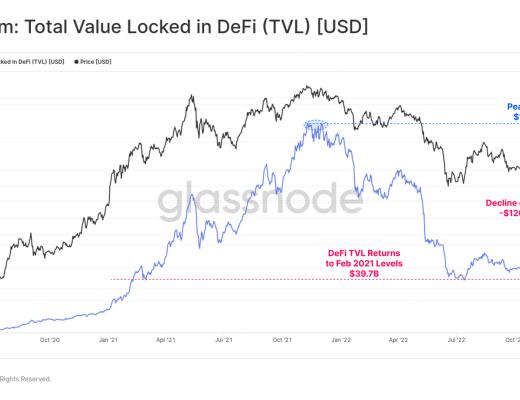

随着以太坊价格的极度缩水,以及流动性的严重收缩,锁定在DeFi中的总价值急剧下降。在2021年11月的市场ATH达到1600亿美元的峰值后,DeFi 锁仓值已经下降了超过1203亿美元(-75%)。这使得DeFi抵押品价值下降到397亿美元,回到了2021年2月的水平。

以太坊:DeFi中总锁仓量(USD)

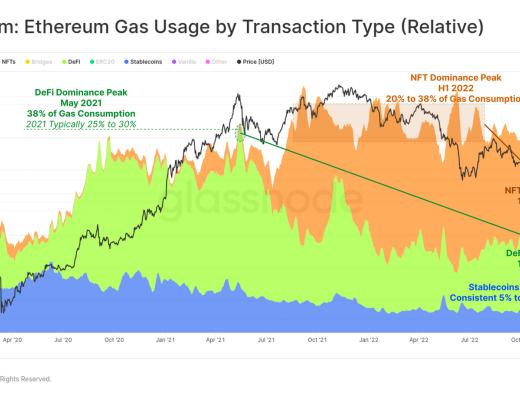

过去两年,按交易类型划分的gas费消耗占比也显示出市场偏好的变化。从2020年7月到2021年5月,DeFi协议占据了所有gas费消费的25%至30%,但此后下降到只有14%。

在类似的繁荣-萧条周期中,到2022年上半年,NFT相关交易占gas费用量的20%至38%,但现在也下降到14%。今年全年,稳定币一直保持着5%至6%的占比。

以太坊:以太坊按交易类型划分gas费

稳定币流出

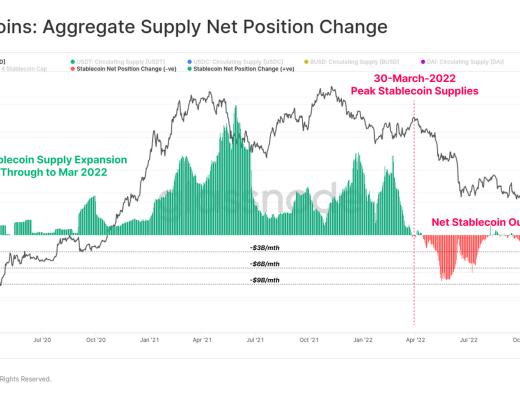

自2020年以来,稳定币已成为该行业资产的基石,按照市值,前6大资产中的3种是稳定币。2022年3月,稳定币的总供应量达到了1615亿美元的峰值,然而此后出现了超过143亿美元的大规模赎回。

总体而言,这反映了每月从该空间净流出的资本在-40亿至-80亿美元之间。然而,同样值得注意的是,这只反映了稳定币供应峰值的8%,这表明大部分资本仍然留在这种新的数字美元格式中。

稳定币:总体供应净头寸变化

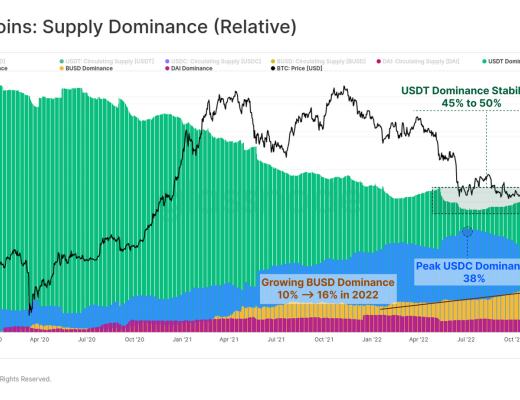

相对稳定币的供应主导地位也发生了明显的变化。

BUSD脱颖而出,其市场份额从10%增加到2022年的16%,现在代表220亿美元的总资产价值。

Tether一直保持着相对稳定的45%至50%的市场份额,尽管自5月以来,USDT的赎回总额为184.2亿美元。

USDC的主导地位在6月达到38%的高峰,但此后下降到31.3%,现在占447.5亿美元的价值。

稳定币:供应主导地位(相对)

虽然稳定币目前正在经历赎回阶段,以及资本净流出,但以太坊的发送量在整个2022年下半年持续攀升。在2021-22年的大部分时间里,稳定币的总发送量稳定在每天160亿美元左右,但自7月以来继续攀升至每天200亿至300亿美元之间。

在5月、6月和11月的高波动性抛售事件中,稳定币的总发送量在370亿至510亿美元之间达到峰值,表明在去杠杆化事件中对美元流动性的极端需求。

稳定币:转移量

总结

今年,BTC和ETH的跌幅都超过了11月创下的历史最高点-75%。自5月以来,大规模的去杠杆化事件打断了这一趋势。这导致了显著的信贷收缩,许多企业破产,数十亿美元的庞氏骗局(LUNA-UST)不幸崩溃。令人可悲的是,FTX的情况似乎是欺诈行为。

2022年是残酷的一年,随着流动性和投机性的枯竭,它将波动性和交易量推向了多年来的最低点。随着投机者的离开,比特币长期持有者的供应已经推到了另一个ATH,而投资者似乎正在介入,在每一个价格下跌的过程中,交易量不断增加。以太坊合并也在9月成功执行,稳定币继续显示出有意义的产品市场适应性。

Decentralized系统的弹性是通过多年的试验和战斗的伤痕建立起来的,然而这些事件最终造就了HODLer群体,即最后的买家。在经历了2022年的所有挑战之后,数字资产行业仍然屹立不倒,吸取教训。

无论2023年会发生什么,我们相信这个行业将经受住时间的考验,我们相约在2023年,下一个区块见。

原文作者:Checkmate, Glassnode

文章来源:https://insights.glassnode.com

原文链接:https://insights.glassnode.com/the-week-onchain-week-50-2022/

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

XRP 涨至 7.5 美元?分析师告诉 XRP 大军为纯粹的烟火做好准备!

加密货币分析师 EGRAG 表示,XRP 即将迎来关键时刻,价格可能大幅上涨,这取决于能否突破关键...

今晚ETH迎来暴涨时代 op、arb、metis等以太坊二层项目能否跑出百倍币?

北京时间7月23日晚上美股开盘后 ETH 的ETF开始交易。ETH的里程碑啊,新的时代开启。突破前...

Mt Gox 转移 28 亿美元比特币 加密货币下跌 ETH ETF 提前发行

2014 年倒闭的臭名昭著的比特币交易所 Mt Gox 已向债权人转移了大量比特币 (BTC),作...