Arthur Hayes:忽略特朗普噪聲,用加倉迎接暴跌

原文作者 | Arthur Hayes (BitMEX 聯合創始人)

編譯|Odaily星球日報( @OdailyChina )

譯者|Ethan( @jingchun333 )

編者按:昨夜行情急轉直下,詳見《 “川皇喊單”藥效一日,加密市場一夜熊回 》。Arthur Hayes 最新發布文章《KISS of Death》,深入剖析了特朗普團隊可能通過債務貨幣化推動“美國優先”战略的路徑,並對美聯儲與財政部之間可能的政策博弈進行了詳細探討。他認為, 特朗普可能會通過“創造性破壞”主動制造經濟衰退,迫使美聯儲放松貨幣政策,從而為市場提供新的流動性,這也為加密貨幣市場帶來了新的機會。

Arthur 預測,比特幣將在即將到來的金融風暴中表現突出,成為全球流動性波動中的“避險資產”,可能迎來新的上漲周期。具體到價格點位,Arthur 認為 BTC 近期或跌至 7 萬美元附近,但此後將大概率快速反彈、暴力拉升。因此,建議投資者採取"非槓杆定投+暴跌加倍"策略,並密切關注兩大數據指標 ——美國財政部账戶(TGA)余額變動,中國央行外匯操作。

以下為 Arthur 原文內容,由 Odaily 星球日報編譯。由於 Arthur 行文風格太過灑脫,文中會存在較大篇幅與主幹內容無關的自由發揮,為了方便讀者理解,Odaily 在編譯時會對原文進行一定刪減。

KISS 原則:大道至簡

許多讀者在面對特朗普政府海量的政策信息時,往往忽視了一個基本准則——KISS(Keep It Simple, Stupid)極簡原則。 特朗普的媒體战略本質是通過每日制造戲劇性事件 ,讓你在清晨睜眼時就忍不住驚呼:"天啊!特朗普/馬斯克/小羅伯特·肯尼迪昨晚又搞了什么大新聞?"無論你對其行為是熱血沸騰還是深惡痛絕,這種"帝國真人秀"的敘事手法確實具有極強的情緒煽動力。

這種持續的情緒震蕩對加密貨幣投資者尤為危險。 你可能因一則利好消息匆忙建倉,轉眼又被後續報道動搖立場選擇拋售。市場在劇烈波動中反復收割,你的資產就在這種情緒化操作中悄然蒸發。

請始終銘記:大道至簡。

特朗普究竟是誰?本質上,他是深諳房地產資本遊戲的表演型商人。在這個領域,核心能力在於以最低融資成本撬動巨額槓杆,繼而通過誇張營銷將鋼筋水泥包裝成時代地標。比起他如何挑動民衆情緒,我更關注他如何運用金融工程實現政治抱負。

我認為特朗普正試圖通過債務貨幣化來推行"美國優先"战略。若非如此,他本應放任市場出清系統性信貸泡沫,但這樣將引發遠超 1930 年代的大蕭條。歷史給了兩個參照系:被詬病"印鈔遲緩"的胡佛,與被神化為"救市先驅"的羅斯福。 顯然,渴望青史留名的特朗普絕不會選擇通過財政緊縮來摧毀帝國根基。

胡佛時代的財政部長安德魯·梅隆曾對經濟危機开出"休克療法"藥方:

這種論調在現任財長斯科特·貝森特(Scott Bessent)口中絕不會出現。

若我的判斷成立——特朗普將通過債務擴張推進國家战略,這對加密貨幣等風險資產意味着什么?要解答這個問題,需要預判兩大核心變量的走向:貨幣/信貸的供給量(印鈔規模)與價格(利率水平)。這本質上取決於 美國財政部(斯科特·貝森特)與美聯儲(傑羅姆·鮑威爾,Jerome Powell)之間將形成何種政策協同。

權力博弈:誰在操控美元閘門?

貝森特與鮑威爾究竟效忠何方?他們是否服務於同一政治陣營?

作為特朗普 2.0 時代的財長人選,貝森特的公开言論與決策邏輯都深度契合"帝王心術"。反觀鮑威爾——這位特朗普 1.0 時期提拔的美聯儲主席,卻早已轉向奧巴馬-克林頓政治遺產的守護者陣營。其在 2024 年 9 月強行降息 50 基點的操作堪稱政治投名狀:當時美國經濟增速超預期,通脹余溫猶存,本無寬松必要。但為挽救傀儡總統哈裏斯的支持率,鮑威爾選擇透支央行信用進行政治獻金。雖然最終未能扭轉選情,但在特朗普勝選後,這位"通脹鬥士"突然宣布將堅守崗位繼續加息。

債務重組:溫水煮青蛙的違約藝術

當債務規模突破臨界點,經濟將陷入雙重困境:利息支出吞噬財政空間,市場風險溢價飆升阻斷融資渠道。此時唯有通過債務期限延長("債務長期化")與利率壓降進行軟性違約——這兩項操作本質上都是通過折現率調整降低債務現值。在我的深度分析《 魔法瓶 》中曾詳細拆解這套財政煉金術,其核心在於:通過時間換空間重塑資產負債表,為新一輪借貸周期創造條件。理論上,財政部與美聯儲本應協同完成這場金融手術,但現實是兩位掌門人分屬不同陣營,政策協調已成奢望。

信貸操控:美聯儲的魔法工具箱

掌握着美元水龍頭的鮑威爾擁有四大政策槓杆:逆回購工具(RRP)、准備金利率(IORB)、聯邦基金利率上下限。這些復雜機制的本質,是賦予美聯儲無限印鈔權與利率定價權。若兩大機構真能同心協力,我們本可輕易預判美元流動性潮汐與中國、日本、歐盟的政策響應。但現實是,特朗普需要破解一個不可能三角:既要迫使鮑威爾放水降息刺激經濟,又要維持央行抗擊通脹的公信力。

經濟衰退:美聯儲的致命开關

這裏存在一個鐵律:當美國經濟陷入(或面臨)衰退時,美聯儲必定啓動印鈔機或降息按鈕。此刻擺在特朗普面前的战略選擇是——是否主動制造經濟收縮來迫使美聯儲轉向?這種"創造性破壞"雖然痛苦,卻可能成為打破政策僵局的終極武器。

歷史驗證:美聯儲的衰退應對機制

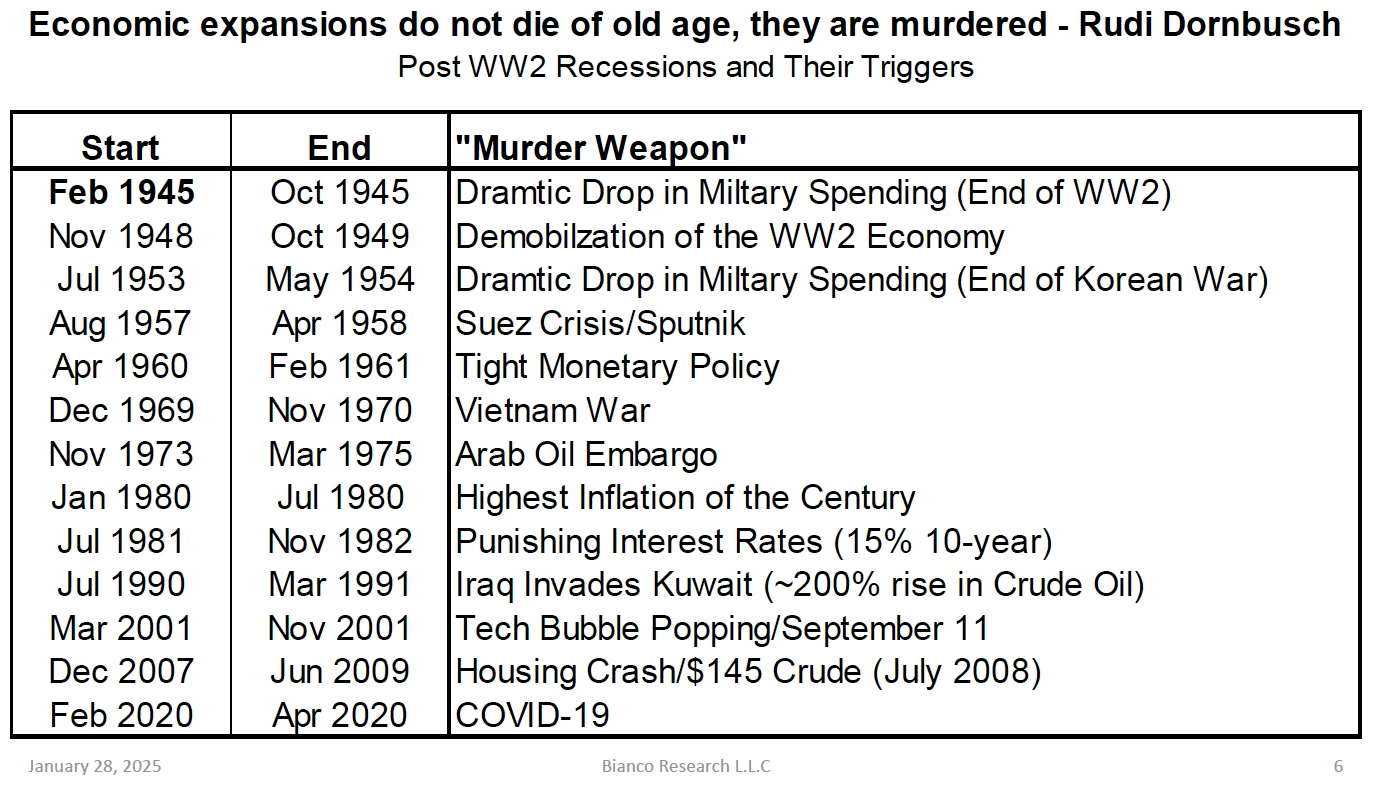

這是現代二战後美國經濟衰退的直接原因列表。衰退被定義為季度環比 GDP 負增長。筆者特別關注 1980 年代至今的情況。

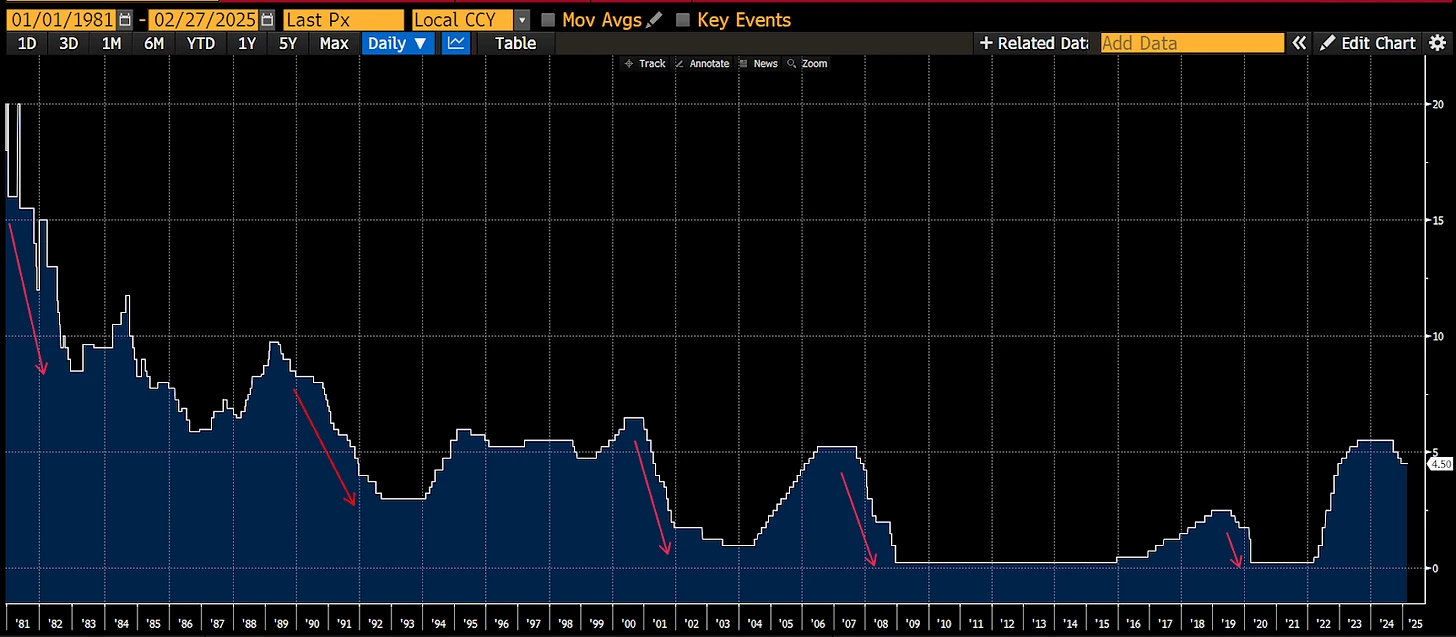

這是美聯儲基金利率下限的圖表。每個紅色箭頭代表一個降息周期的开始,這些周期與衰退同時發生。很明顯,美聯儲至少會在衰退期間降息。

通過 Bianco Research 的歷史數據回溯(見圖表),我們可以清晰看到二战後美聯儲的衰退應對模式——每當季度 GDP 環比轉負(即技術性衰退),聯邦基金利率下限必定开啓下降通道(圖中紅色箭頭標注)。這種政策慣性在 1980 年後的五輪經濟周期中尤為顯著,形成牢不可破的"衰退-寬松"條件反射。

債務經濟的致命軟肋

現代美國經濟本質是建立在三層債務火藥桶之上的:

1. 企業端 :標普 500 公司通過發債融資維持運營與擴張,其債務憑證構成銀行體系核心資產。當營收增速失速,債務違約風險將直接動搖金融系統根基。

2. 家庭端 :美國家庭負債率高達 76% ,消費行為高度依賴抵押貸款、車貸等槓杆工具。收入波動將引發連鎖違約,衝擊銀行資產負債表。

3. 金融端 :商業銀行通過存款負債與風險資產(企業債/MBS 等)的期限錯配賺取利差,任何資產端貶值都將觸發流動性危機。

央行的囚徒困境

面對這種結構性脆弱,美聯儲實際上喪失了政策自主權。當經濟出現衰退跡象(或市場形成衰退預期),其必須立即啓動以下至少一項救市工具包:

● 降息(降低債務展期成本)

● 停止量化緊縮(停止抽離流動性)

● 重啓量化寬松(直接購买風險資產)

● 放松銀行監管指標(如暫停 SLR 對國債持有的限制)

特朗普的危機博弈術

此刻,特朗普團隊深諳這套機制的死穴。其政策工具箱暗藏兩種引爆方式:

1. 實質性衰退制造 :通過貿易战、監管收緊等政策主動刺破經濟泡沫

2. 預期管理操縱 :利用總統 bully pulpit(輿論特權)強化衰退敘事

無論採取哪種路徑,最終都將迫使鮑威爾打开貨幣閘門。這種"創造性毀滅"雖然短期衝擊市場,但能為債務重組贏得战略空間——恰如美聯儲前主席伯南克所言:"有時你需要讓房子失火,才能重建更堅固的防火系統。"

DOGE 衝擊波:特朗普的衰退制造術

政府支出:美國經濟的雙刃劍

美國經濟增長的引擎正從私營部門轉向政府支出——無論這些支出是必要基建還是"僵屍項目",都在制造 GDP 數據繁榮。華盛頓特區以 122, 246 美元的家庭收入中位數(全美前 4% ),成為這種財政驅動的活標本。這裏的"政策食利階層"通過復雜的財政轉移機制,構建起美國特色的"旋轉門經濟"。

DOGE 利刃:精准財政手術

由馬斯克領銜的"政府效能部(DOGE)"正在實施史無前例的財政清算:

● 欺詐性支出狙擊 :社會保障局(SSA)每年近萬億美元的"幽靈支付"成為首要打擊目標,通過 AI 審計系統追溯已故受益人账戶

● 官僚體系瘦身 :預計 2025 年裁減 40 萬聯邦僱員,僅初期裁員已導致華盛頓特區房價暴跌 11% (Parcl Labs 數據)

● 預期管理威懾 :建立"數字紅牆"監控系統,使灰色收入從業者主動終止違規行為

這種"創造性破壞"已顯現經濟傳導效應:

● 華盛頓特區失業救濟申請量激增(福克斯商業)

● 可選消費市場萎縮(低於分析師預期 23% )

● 經濟學家預警Q3可能陷入技術性衰退(經濟時報)

美聯儲的救贖時刻

面對即將到期的 2.08 萬億美元企業債與 10 萬億美元國債再融資壓力,鮑威爾被迫啓動"三重流動性引擎":

1. 利率武器庫 :每降息 25 基點≈ 1000 億美元 QE,若降至零利率可釋放 1.7 萬億美元流動性

2. QT 剎車機制 :提前終止量化緊縮可釋放 5400 億美元存量資金

3. 監管松綁 :重啓 QE+SLR 豁免組合拳,允許銀行無限槓杆購买國債

流動性海嘯推演

保守測算 2025 年將注入 2.74-3.24 萬億美元流動性,相當於新冠放水規模的 70-80% 。參照歷史規律:

● 2020 年 4 萬億刺激推動比特幣上漲 24 倍

● 當前 3.2 萬億注入可能催化 10 倍漲幅(對應比特幣百萬美元關口)

關鍵假設檢驗

1. 債務貨幣化成為"美國優先"核心燃料 ✔️

2. DOGE 政策成功制造可控衰退 ✔️(華盛頓特區已成試驗場)

3. 美聯儲被迫啓動危機應對程序 ✔️(歷史規律+政治壓力)

战略儲備:政治宣言 vs 市場現實

周一清晨,特朗普在 Truth Social 發布的"加密貨幣战略儲備計劃"引發市場異動。盡管這只是對既有政策的重新 PR(其競選綱領早有類似表述),但比特幣仍應聲暴漲 12% ,以太坊及若幹 meme 幣更出現 30% +的"暴力拉升"。這揭示了一個深層市場心理: 在傳統法幣體系動蕩之際,任何主權級加密貨幣背書信號都會被成倍放大。

但我們需清醒認識政策落地門檻:

1. 財政約束 :要建立實質性儲備,美國需通過債務上限提升或黃金儲備重估(當前账面價值 vs 市價存在數萬億差異)來融資

2. 法律障礙 :需國會批准數字資產納入官方儲備資產類別

3. 執行時滯 :從立法到建倉至少需要 18-24 個月周期

這波由槓杆資金驅動的反彈可能很快消退,但長期來看,此舉標志着加密貨幣正式進入大國博弈棋盤。

比特幣:全球流動性的先知

當前加密貨幣市場已成為最敏銳的流動性監測器:

● 比特幣在 1 月特朗普就職前觸及 11 萬美元峯值

● 隨後回調至 7.8 萬美元(-30% ),提前預警流動性收縮

● 同期美股卻創歷史新高,形成危險背離

這種分化暗示:聰明錢正在加密貨幣市場對衝法幣體系的尾部風險。

危機推演與战術布局

● 美聯儲及時放水 3 萬億美元級流動性

● 比特幣回踩 7 萬美元前高支撐後开啓主升浪

● 未來目標(快速反彈): 100 萬美元甚至更高

● 標普 500 暴跌 30% 觸發全面流動性危機

● 比特幣短期下探 6-7 萬美元

● 央行开啓史詩級救市後暴力反轉

無論哪種路徑, 建議採取"非槓杆定投+暴跌加倍"策略。重點關注兩大信號:

1. 美國財政部账戶(TGA)余額變動(即時流動性指標)

2. 中國央行外匯操作(防止人民幣競爭性貶值)

地緣博弈暗流

需警惕中國的反向操作:若美聯儲开啓印鈔,中國可能同步放水維持匯率穩定,這將形成全球流動性共振。屆時比特幣將不僅是抗通脹工具,更成為法幣信用坍塌的終極對衝品。

終極法則

穿越政策噪音,把握核心邏輯:

1. 主權債務貨幣化不可逆轉;

2. 加密貨幣是唯一非主權高流動性資產;

3. 每次深度回調都是上車機會。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

auto.fun上线,這個新Launchpad會成為ai16z的下一個增長點嗎?

作者:Asher 千呼萬喚始出來,上周末,ELIZA 生態 Launchpad 平臺 auto.f...

Gate.io 鏈上賺幣:BTC 挖礦新品上线,Web3 錢包任務助力收益升級

2025 年 4 月 22 日,Gate.io 鏈上賺幣正式推出 BTC 挖礦產品 ,基礎年化收益...

SOL 重回 150 美元,Upexi 化身 “Solana 版微策略”,無限增長要开始了?

隨着特朗普宣布將下調對中國的關稅,全球市場情緒迅速回暖。比特幣強勢突破 94,000 美元,Sol...

星球日報

文章數量

9047粉絲數

0

評論