Hack VC:以太坊模塊化之路的得與失

原文作者:Alex Pack & Alex Botte

原文編譯:深潮 TechFlow

執行摘要

-

以太坊的表現不如比特幣和 Solana。 批評者認為,這主要是由於以太坊選擇了模塊化的战略。這是真的嗎?

-

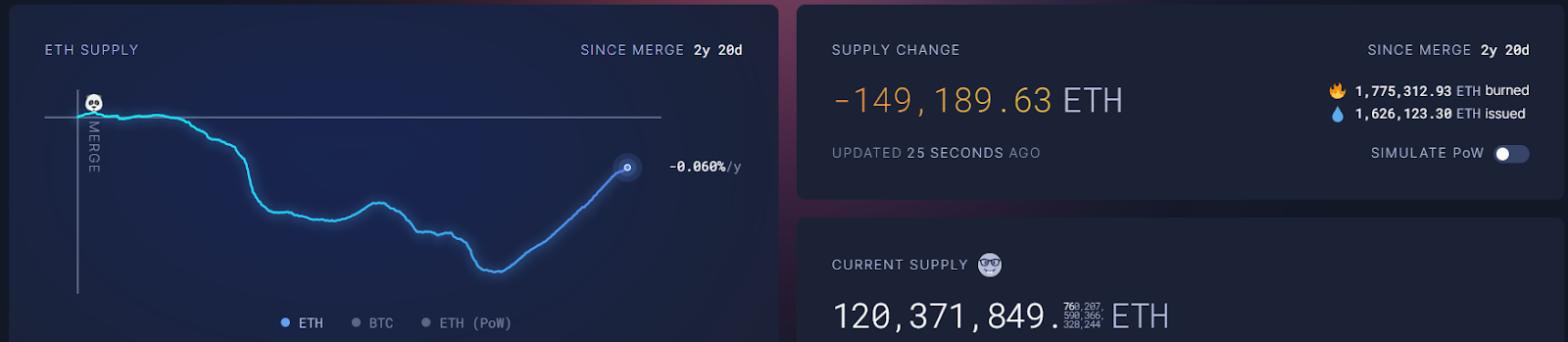

在短期內,確實如此。我們發現,以太坊轉向模塊化架構導致了 ETH 價格的下跌,因為費用減少和 Token 銷毀量減少。

-

如果將以太坊和其模塊化生態系統的總市值結合來看,情況有所不同。 2023 年,以太坊的模塊化基礎設施 Token 產生的價值與 Solana 的總市值相當,約為 500 億美元。但在 2024 年,它們整體表現不如 Solana。此外,這些 Token 的收益主要流向了團隊和早期投資者,而非 ETH Token 的持有者。

-

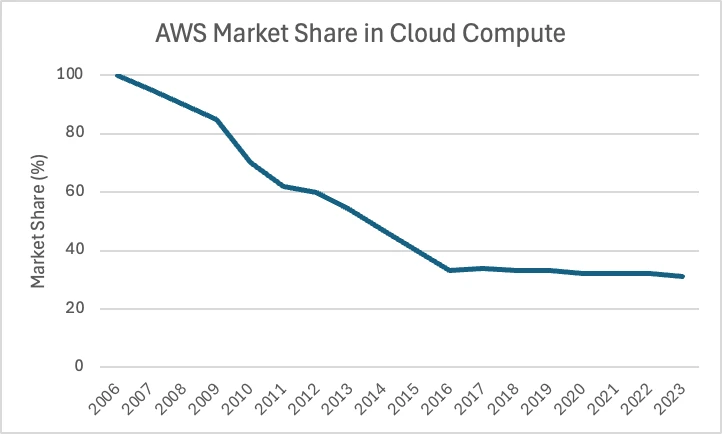

從商業战略的角度來看,以太坊的模塊化轉型是為了保持其生態系統的主導地位。 區塊鏈的價值體現在其生態系統的規模上,盡管以太坊的市場份額在過去九年中從 100% 降至 75% ,這一比例仍然相當可觀(我們將其與 Web2 雲計算領域的領導者 Amazon Web Services 相比較,其市場份額從接近 100% 降至 35% )。

-

從長遠來看,以太坊的模塊化策略的最大優勢在於使網絡具備應對未來技術進步的能力,以避免被淘汰。 通過其 Layer 2 ,以太坊成功度過了 Layer 1 區塊鏈的第一次重大挑战,為其長期的韌性奠定了基礎(盡管存在一些權衡)。

引言:問題出在哪裏?

在本輪市場周期中,以太坊的表現不如比特幣和 Solana。自 2023 年初以來,ETH 上漲了 121% ,而 BTC 和 SOL 分別上漲了 290% 和 1452% 。為什么會出現這種情況?有很多觀點認為,市場不夠理性,技術路线圖和用戶體驗落後於競爭對手,以太坊的生態系統正在被 Solana 等競爭對手搶佔市場份額。以太坊會不會成為加密貨幣領域的 AOL 或 Yahoo! 呢?

導致這種表現不佳的主要原因是以太坊在大約五年前做出的一個有意的战略決策:轉向模塊化架構,同時去中心化並解構其基礎設施發展路线。

在本文中,我們將探討以太坊的模塊化策略,通過數據分析來評估這一策略對 ETH 短期表現、以太坊市場地位及其長期前景的影響。

以太坊向模塊化架構的战略轉型:這究竟有多大膽?

2020 年,Vitalik 和以太坊基金會(EF)做出了一個大膽且頗具爭議的決定,即解構以太坊基礎設施的各個組成部分。以太坊不再獨自處理平臺的各個方面(如執行、結算、數據可用性、排序等),而是鼓勵其他項目以可組合的方式提供這些服務。這一過程始於鼓勵新的 Rollup 協議作為以太坊的 Layer 2 (L2)處理執行(參見 Vitalik 2020 年的文章《 以 Rollup 為中心的以太坊路线圖 》),如今已有數百種不同的基礎設施協議在競爭提供曾經是 Layer 1 (L1)專屬的技術服務。

要理解這個想法有多么激進,可以想象一個 Web2 的類比。以太坊在 Web2 中的一個相似例子是 Amazon Web Services (AWS),這是一個用於構建集中式應用程序的領先雲基礎設施平臺。想象一下,如果 AWS 在 20 年前剛推出時,只專注於其旗艦產品,如存儲(S 3)和計算(EC 2),而不是發展到今天提供的幾十種不同服務。AWS 可能會錯失通過擴展服務套件來增加客戶收入的巨大機會。此外,通過提供全面的產品服務,AWS 可以創建一個“圍牆花園”,讓客戶難以與其他基礎設施提供商整合,從而鎖定客戶。事實正是如此。AWS 現在提供幾十種服務,其生態系統的黏性使得客戶難以離开,收入也從早期的數億美元增長到如今預計年收入達 1000 億美元。

然而,結果是 AWS 的市場份額逐漸被其他雲服務提供商蠶食,例如 Microsoft Azure 和 Google Cloud 每年都在穩步增長。最初接近 100% 的市場份額現在已經降至約 35% 。

如果 AWS 採取另一種策略會怎樣?假如它承認其他團隊可能在某些服務上表現更佳,選擇开放其 API,優先考慮模塊化和互操作性,而不是試圖鎖定用戶呢?AWS 本可以讓开發者和初創公司構建互補的基礎設施,從而創造出更專業化的服務,形成一個對开發者更友好的生態系統,提升整體用戶體驗。雖然這可能不會在短期內增加 AWS 的收入,但可能會讓 AWS 擁有更大的市場份額和更活躍的生態系統。

盡管如此,對於 Amazon 來說,這樣做可能並不劃算。作為一家上市公司,它需要關注當下的收入,而不是一個“更活躍的生態系統”。因此,解構和模塊化對於 Amazon 來說可能不合適。然而,對於以太坊來說,這可能是合理的,因為以太坊是一個去中心化協議,而不是公司。

去中心化協議與公司

去中心化協議與公司類似,也會產生使用費,甚至在某種程度上有“收入”。但這是否意味着協議的價值應該僅基於這些收入來衡量?答案是否定的。如今,這並不是衡量標准。

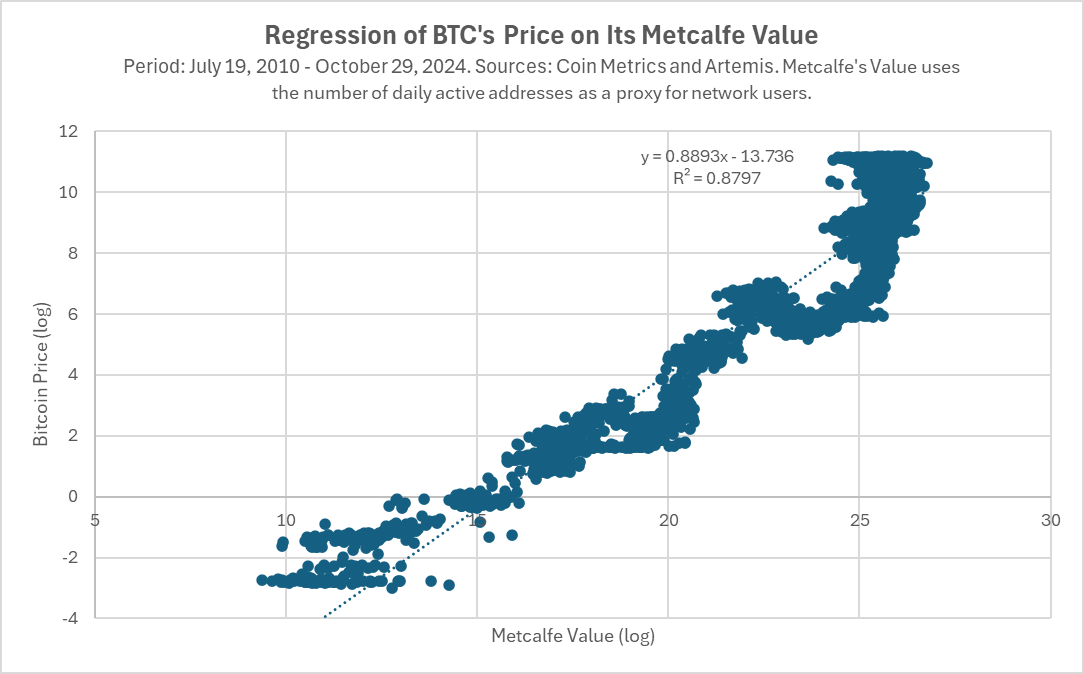

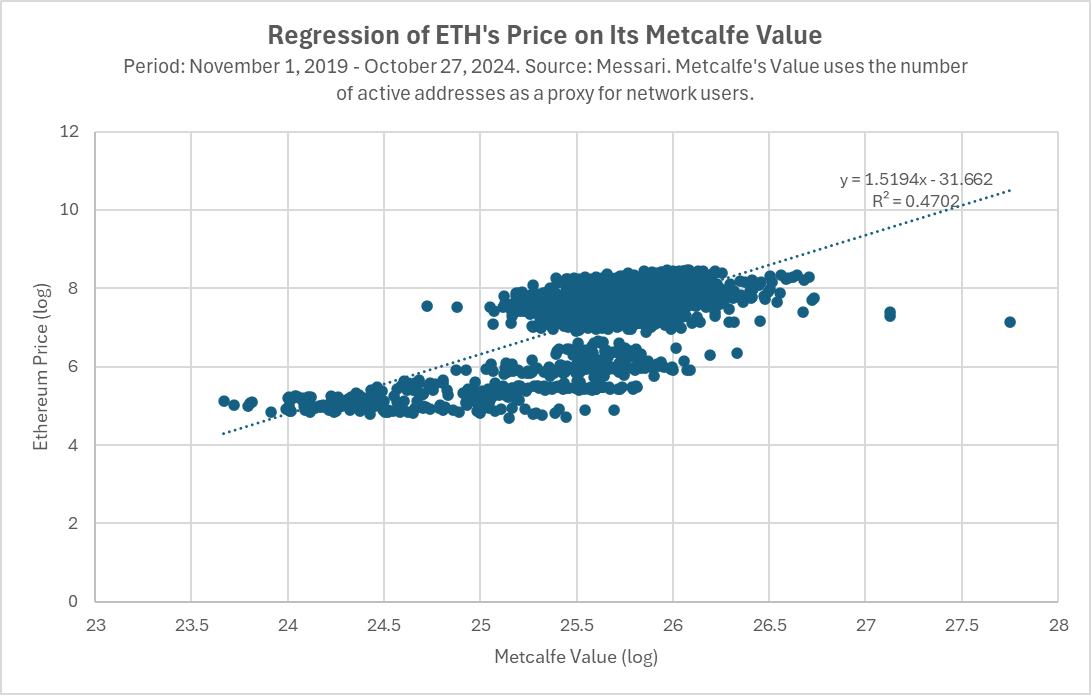

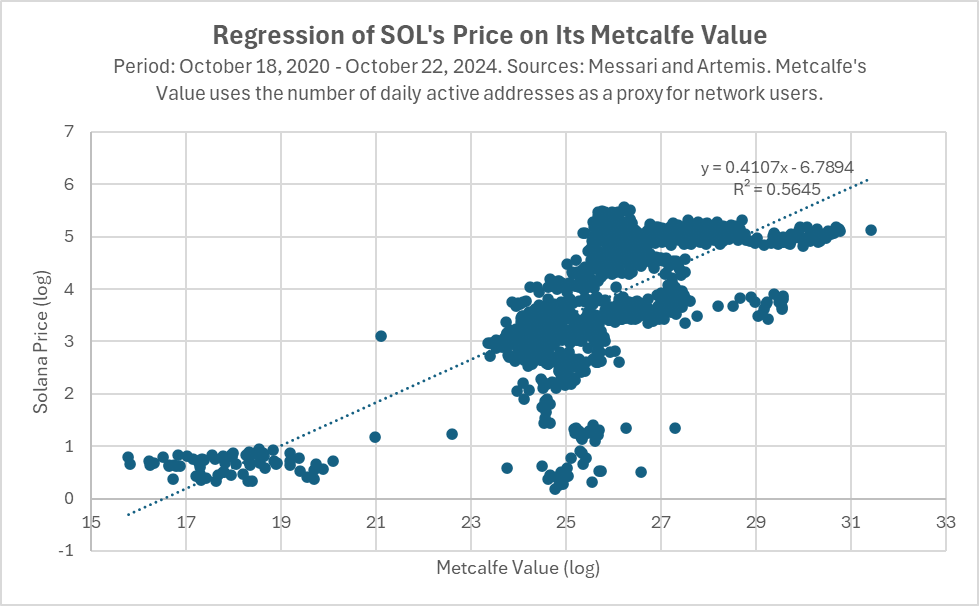

在 Web3 領域,協議的價值更多取決於其平臺上的整體活動量,以及是否擁有最活躍的开發者和用戶生態系統。請看我們對比特幣、以太坊和 Solana 的分析,Token 價格與 Metcalfe 值(衡量網絡用戶數量的指標)之間存在高度相關性,這種關系在比特幣的案例中已經持續了十多年。

為什么市場在給這些 Token 定價時如此重視生態系統的活躍度?畢竟,股票的定價通常基於增長和收益。然而,目前關於區塊鏈如何為其 Token 增值的理論仍處於初步階段,並且在現實世界中尚未展現出強大的解釋力。因此,按網絡活躍度來評估加密網絡更為合理:包括用戶數量、資產、活動等因素。

具體來說,Token 的價格應該反映其網絡的未來價值(就像股票價格反映的是公司的未來價值,而非當前價值)。這也引出了以太坊考慮模塊化的第二個原因:通過這種方式“未來保護”其產品路线圖,增加以太坊長期保持主導地位的可能性。

在 2020 年,Vitalik 撰寫了他的“以 Rollup 為中心的路线圖”一文,當時以太坊正處於 1.0 階段。作為首個智能合約區塊鏈,以太坊顯然將在區塊鏈的可擴展性、成本和安全性等方面實現數倍提升。對於先行者而言,最大的風險在於無法迅速適應新的技術變革,從而錯失下一個飛躍的機會。對於以太坊來說,這意味着從 PoW 轉向 PoS,以及實現 100 倍更高的區塊鏈可擴展性。以太坊基金會(EF)需要培育一個能夠擴展並實現重大技術進步的生態系統,否則就有可能成為其時代的 Yahoo 或 AOL!

在 Web3 世界中,去中心化協議取代了傳統公司,以太坊認為,培育一個強大且模塊化的生態系統在長期內比完全掌控基礎設施更有價值,即使這意味着放棄對基礎設施路线圖和核心服務收入的控制。

接下來,我們通過數據來探討模塊化決策的實際結果。

以太坊模塊化生態系統對 ETH 的影響

我們從以下四個方面分析模塊化對以太坊的影響:

1. 短期價格(不利影響)

2. 市值(對某些人有利)

3. 市場份額(表現出色)

4. 未來技術路线圖(有待討論)

1. 不利影響:費用和價格

在短期內,以太坊的模塊化策略對 ETH 的價格產生了明顯的負面影響。盡管 ETH 從低谷反彈顯著,但其表現仍不如 BTC、一些競爭對手如 SOL,甚至在某些時期不如納斯達克綜合指數。這在很大程度上是由於其模塊化策略。

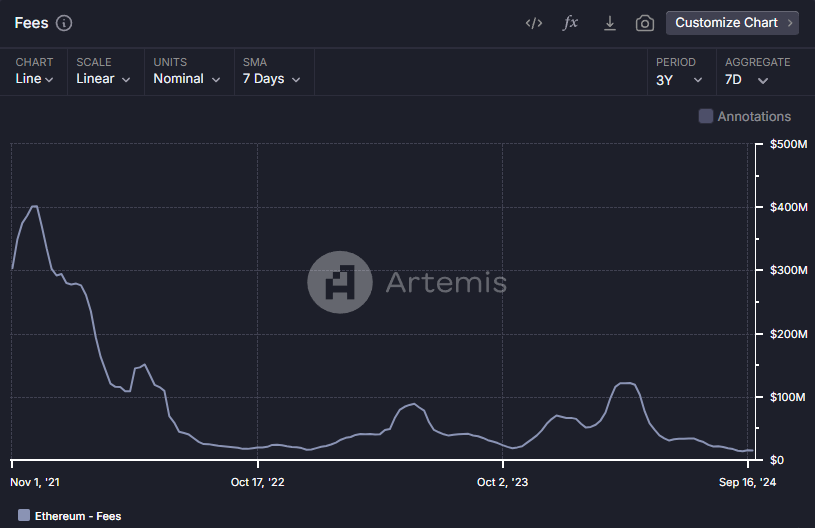

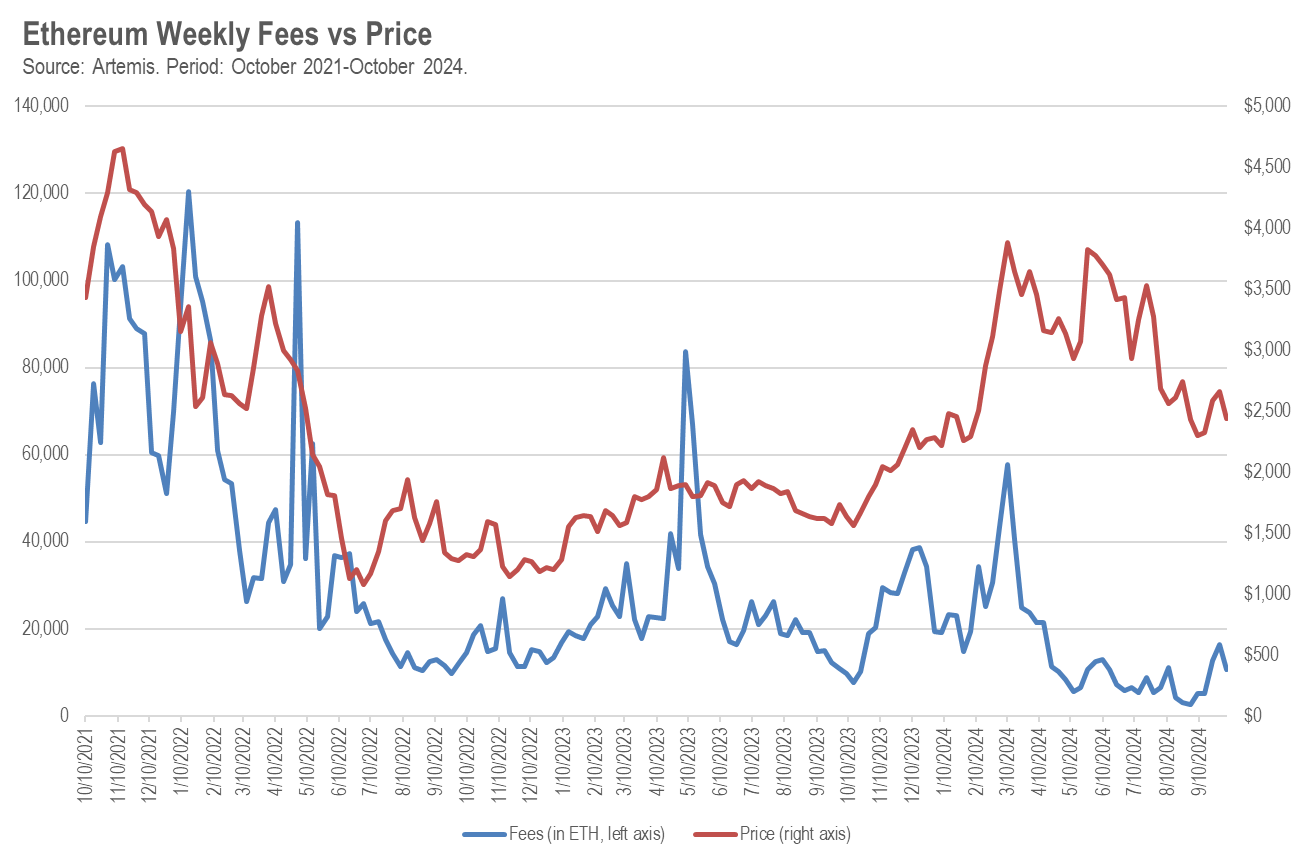

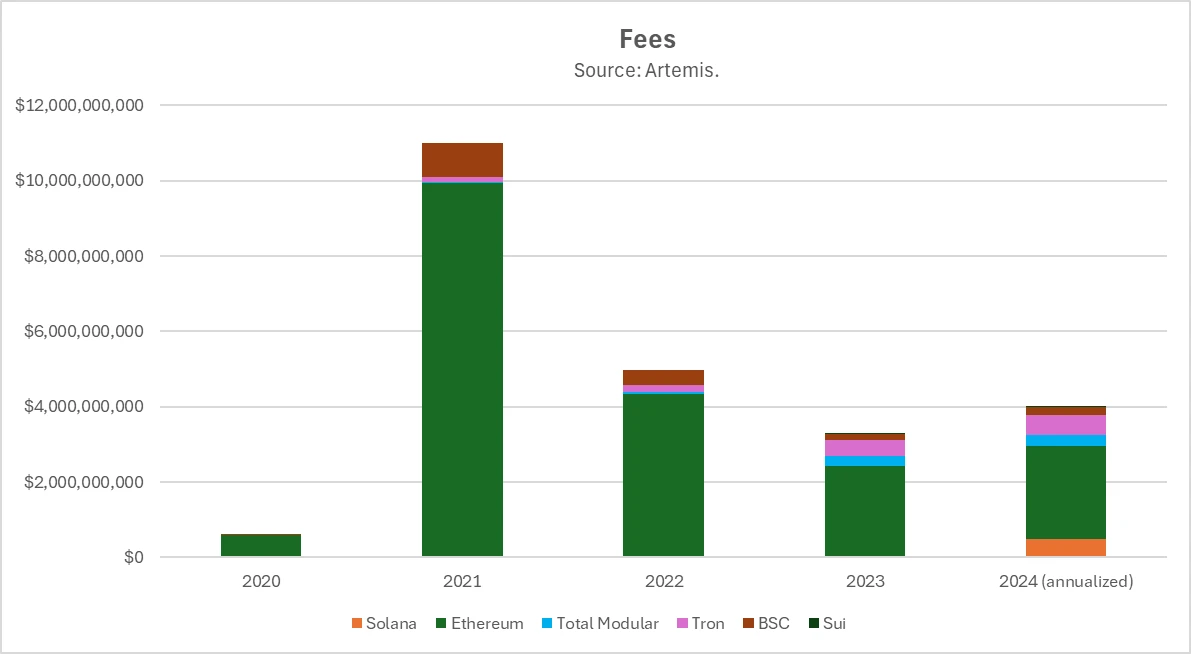

以太坊的模塊化策略首先通過降低費用影響了 ETH 的價格。2021 年 8 月,以太坊實施了 EIP-1559 提案,網絡中多余的費用會被“銷毀”掉,從而減少 ETH 的供應量。這類似於股票市場中的股票回購,理論上應對價格產生積極影響,並且確實在一段時間內起到了作用。

然而,隨着 L2 執行層和像 Celestia 這樣的替代數據可用性層的推出和發展,以太坊的費用开始下降。由於放棄了核心的收入來源,以太坊的費用和收入減少,這對 ETH 的價格產生了顯著的影響。

過去三年中,以太坊的費用(以 ETH 計)與 ETH 價格之間存在顯著的統計相關性,周頻率上的相關系數為 + 48% 。如果以太坊區塊鏈在一周內的費用減少 1, 000 ETH,ETH 的價格平均會下降 17 美元。

因此,將執行外包給 L2 導致 L1 的費用降低,進而減少了 ETH 的銷毀,導致價格下滑。至少在短期內,這並不是一個好消息。

然而,這些費用並沒有消失,而是流向了新的區塊鏈協議,包括 L2 和 DA 層等。這也導致模塊化策略可能對 ETH 價格造成的第二個影響:大多數這些新區塊鏈協議都有自己的 Token。過去,投資者只需購买一個基礎設施 Token(ETH)就能參與到以太坊生態系統的所有增長中,現在他們需要在許多不同的 Token 中進行選擇( CoinMarketCap 在“模塊化”類別中列出了 15 個 ,還有更多由風投支持的項目正在开發中)。

新的模塊化基礎設施 Token 類別可能通過兩種方式影響了 ETH 的價格。首先,如果將區塊鏈視作公司,那么理論上所有“模塊化 Token”的市值總和本應歸屬於 ETH 的市值。這類似於股票市場中的公司分拆,通常舊公司的市值會減少,與新公司的市值相當。

然而,對 ETH 來說,情況可能更為不利。許多加密貨幣交易者並不是特別成熟的投資者,當他們需要購买幾十種 Token 才能參與“以太坊上的所有創新增長”時,可能會感到無所適從,甚至選擇不买。這種心理負擔以及購买多種代幣而非單一代幣的交易成本,可能對 ETH 和模塊化代幣的價格都產生了不利影響。

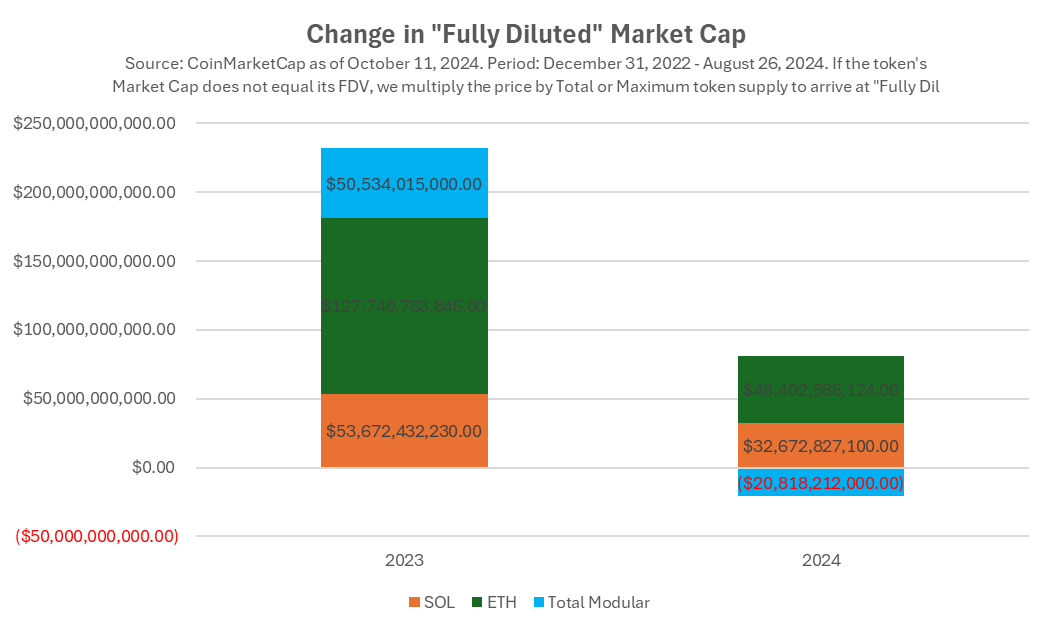

2. 積極的一面(對某些人而言):市值的故事

評估以太坊模塊化策略對其成功的影響的另一種方法是觀察其市值的變化。2023 年,ETH 的市值增長了 1280 億美元。相比之下,Solana 的市值增長了 540 億美元。盡管 ETH 的絕對增長更高,但 Solana 從一個較低的基數出發,因此其價格增長了 919% ,而 ETH 增長了 91% 。

然而,如果考慮到所有通過以太坊模塊化策略發展起來的新“模塊化” Token 的市值,這幅圖景就有所不同。2023 年,這些 Token 的市值增長了 510 億美元,與 Solana 的市值增長基本持平。

這說明了什么?一種解讀是,以太坊基金會(EF)通過模塊化策略的轉變,為以太坊相關的模塊化基礎設施生態系統創造了與 Solana 相當的價值。此外,它為自身創造了 1280 億美元的市值,這相當了不起!想象一下,Microsoft 或 Apple 花費多年和數十億美元來構建自己的开發者生態系統,看到以太坊的成就會多么驚嘆。

然而,這種趨勢在 2024 年並未持續。SOL 和 ETH 繼續增長(盡管增速放緩),而模塊化區塊鏈的市值整體下降。這可能是市場在 2024 年對以太坊模塊化策略的信心減弱,也可能是由於 Token 解鎖的壓力,或者市場因購买多個 Token 而感到負擔過重,而他們可以選擇只購买一個 Token 以投資 Solana 的技術生態系統。

讓我們從價格走勢和市場反饋轉向實際的基本面。也許 2024 年的市場判斷有誤,而 2023 年的市場判斷是正確的。以太坊的模塊化策略究竟是幫助還是阻礙了它成為領先的區塊鏈生態系統和主流加密貨幣?

3. 卓越表現:以太坊生態系統和 ETH 的主導地位

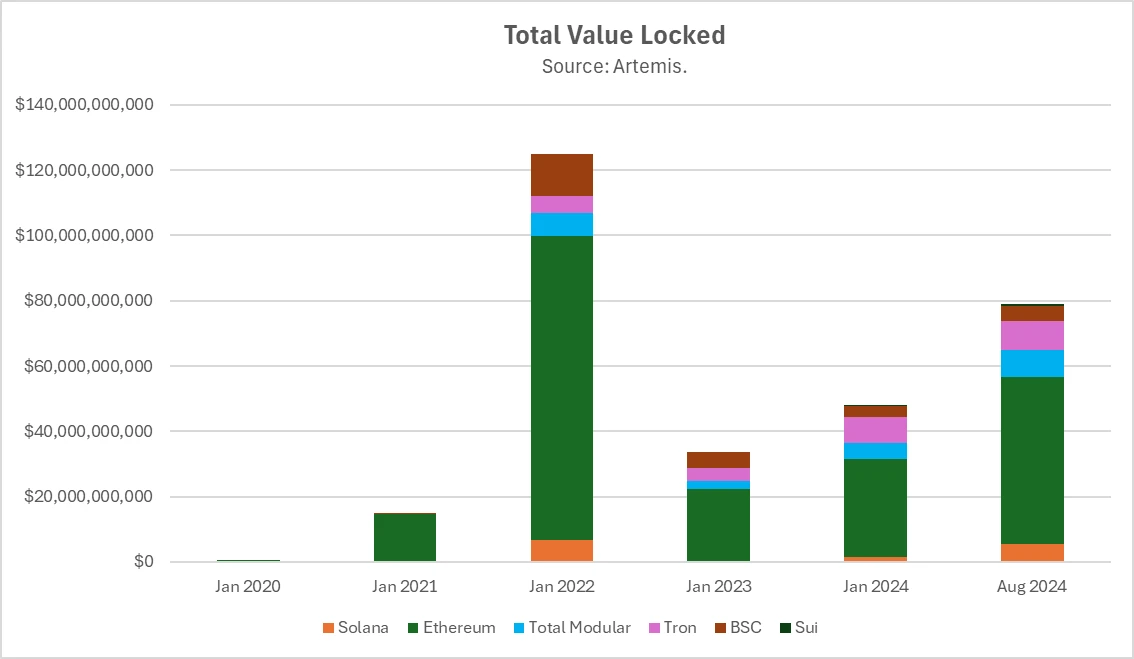

從基本面和使用情況來看,以太坊相關的基礎設施表現非常出色。在同類項目中,以太坊及其 L2 擁有最高的總鎖定價值(TVL)和費用。以太坊及其 L2 的 TVL 是 Solana 的 11.5 倍,即便僅考慮 L2,其 TVL 也超過 Solana 53% 。

從 TVL 的市場份額角度來看:

以太坊自 2015 年推出以來,最初佔據了 100% 的市場份額。盡管面臨數百個競爭的 L1 項目,以太坊及其模塊化生態系統至今仍保持約 75% 的市場份額。9 年間從 100% 降至 75% 的市場份額表現相當優秀!相比之下,AWS 在大約相同的時間段內從 100% 降至約 35% 的市場份額。

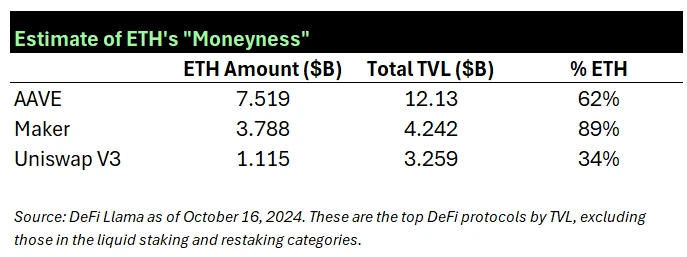

那么,ETH 是否真正從“以太坊生態系統”的主導地位中受益呢?或者說,以太坊及其模塊化部分在蓬勃發展,卻沒有使用 ETH 作為資產?實際上,ETH 是廣泛的以太坊生態系統中的重要組成部分。當以太坊擴展到 L2 時,ETH 也同步擴展。大多數 L2 使用 ETH 作為 gas(網絡貨幣),並且大多數 L2 的 TVL 中,ETH 的數量至少是其他 Token 的 10 倍。請查看下表,了解 ETH 在以太坊生態系統中三大 DeFi 應用中的主導地位,包括主網和 L2 實例。

4. 值得討論的:技術發展故事

從技術路线圖的角度來看,以太坊將 L1 鏈模塊化為獨立組件的決定使得項目可以在其特定領域內進行專業化和優化。只要這些組件保持可組合性,去中心化應用程序(dApp)开發者就能利用最佳的基礎設施進行構建,從而確保效率和可擴展性。

模塊化的另一個更大的優勢在於使協議具備未來適應性。設想一項改變遊戲規則的新技術創新,只有那些採用它的協議才能生存。這種情況在技術歷史上屢見不鮮:AOL 因錯過從撥號上網到高速寬帶的轉變,其估值從 2000 億美元跌至 45 億美元。雅虎因未能及時採用新的搜索算法(如 Google 的 PageRank)並錯過向移動端的轉變,其估值從 1250 億美元跌至 50 億美元。

然而,如果你的技術路线圖是模塊化的,作為 L1,你無需親自追逐每一個新的技術創新浪潮——你的模塊化基礎設施合作夥伴可以為你做到這一點。

這種策略是否奏效?讓我們來看看以太坊相關基礎設施的實際構建情況:

-

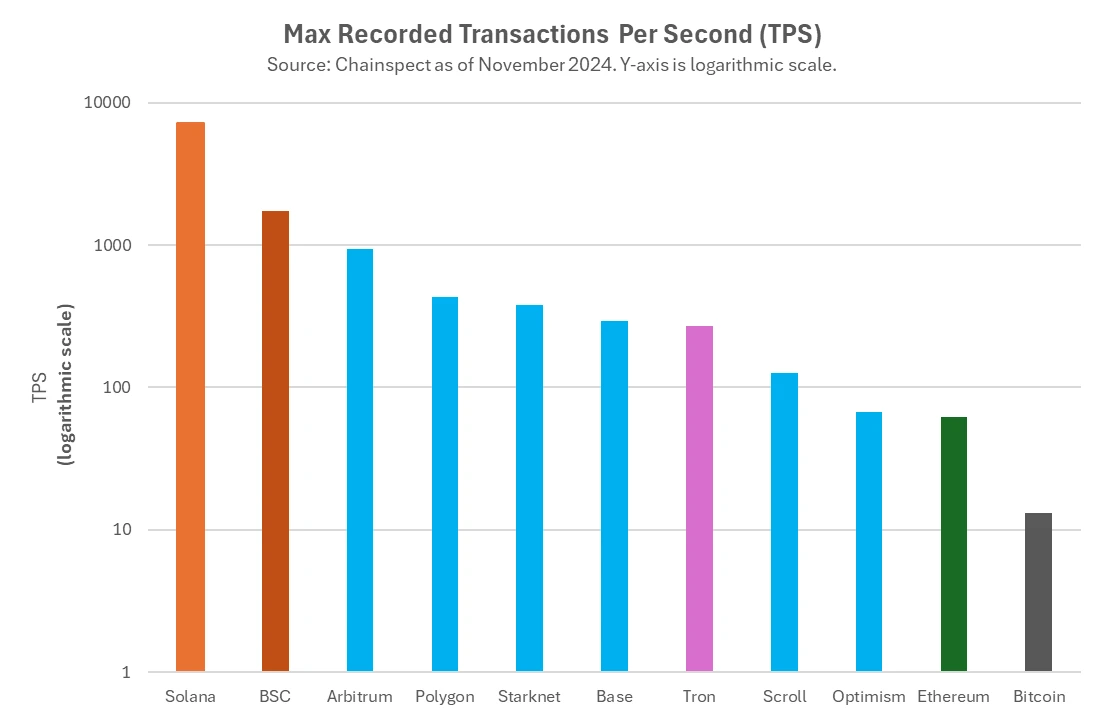

以太坊的 L2 層具備卓越的可擴展性和執行成本。 至少有兩種創新技術在這裏取得了成功:樂觀匯總(optimistic rollups),如 Arbitrum 和 Optimism,以及基於零知識(zk)證明的匯總,如 ZKSync、Scroll、Linea 和 StarkNet。此外,還有許多其他高吞吐量、低成本的 L2。這兩種區塊鏈技術的推動,使以太坊在可擴展性上取得了數量級的提升,這絕非易事。在以太坊之後推出的幾十個甚至上百個 L1 仍未能實現具有 100 倍可擴展性和成本改進的 2.0 版本。有了這些 L2,以太坊成功度過了區塊鏈的“首次大規模淘汰事件”:實現了每秒交易數(TPS)增加至 100 倍。

-

新的區塊鏈安全模型。 在區塊鏈安全領域的創新對於協議的生存至關重要——看看如今每個主要 L1 如何從 PoW 轉向 PoS。EigenLayer 开創的“共享安全”模型可能是下一個重大變革。盡管其他生態系統中也有類似的共享安全協議,如 Bitcoin 的 Babylon 和 Solana 的 Solayer,但在以太坊中,EigenLayer 是先驅和規模最大的。

-

新的虛擬機(VM)和編程語言。 對以太坊的一個主要批評是其以太坊虛擬機(EVM)及其編程語言 Solidity。雖然編寫代碼相對簡單,但它是一種低抽象的編程語言,容易出錯且難以審計,這也是以太坊智能合約頻繁遭受攻擊的原因之一。對於非模塊化區塊鏈,嘗試多種 VM 或更換初始 VM 幾乎是不可能的,但以太坊則不同。新一波作為 L2 構建的替代 VM 允許开發者使用其他語言進行編碼,並且不依賴 EVM,但仍在以太坊生態系統內構建。例子包括 Movement Labs,它採用了由 Meta 开發並由 Sui 和 Aptos 等領先 L1 推廣的 Move VM;zk-VMs 如 RiscZero、Succinct,以及由 A16Z 的研究團隊开發的實現;以及將 Rust 和 Solana VM 引入以太坊的團隊,如 Eclipse。

-

新的可擴展性策略。 類似於互聯網基礎設施或 AI,預計每隔幾年就會出現數量級的可擴展性提升。即便是現在,Solana 也已經等待了數年,期待 Jump Trading 團隊开發的下一次重大改進——Firedancer。此外,還有新的超高可擴展技術正在开發中,例如 Monad、Sei 和 Pharos 等 L1 團隊的並行架構。如果 Solana 無法跟上,這些技術可能對其構成生存威脅,但以太坊則不然,因為它可以通過新的 L2 輕松整合這些技術進步。這也是 MegaETH、Rise 等新項目正在嘗試的策略。這些模塊化基礎設施合作夥伴幫助以太坊將加密領域的重大技術創新納入自身生態系統,避免被淘汰,並與競爭對手共同創新。

然而,這也帶來了折衷。正如我們之前提到的,只要各個組件保持可組合性,模塊化技術架構就能良好運作。正如我們的朋友“可組合性凱爾”所言,以太坊在採用模塊化架構時增加了用戶體驗的復雜性。普通用戶在使用像 Solana 這樣的單一結構鏈時會更容易上手,因為他們無需處理跨鏈橋接和互操作性等問題。

從長遠來看

那么,這一切將引導我們走向何方?

-

模塊化生態系統引發了廣泛討論。市場在 2023 年對以太坊相關的模塊化基礎設施 Token 的增長預期與 Solana 相同,但在 2024 年情況有所不同。

-

至少在短期內,模塊化策略確實對 ETH 的價格產生了負面影響,主要是因為這導致了費用和銷毀的減少。

-

如果從商業策略的角度來看模塊化方法,就會發現其合理性。以太坊在過去 9 年中,市場份額從 100% 下降到 75% ,而與之對比的是 Web2 的亞馬遜網絡服務,其市場份額在同一時期降到了約 35% 。在去中心化協議的世界裏,生態系統的規模和 Token 的主導地位比收費更為重要,這對以太坊來說是個好消息。

-

從長遠的角度來看,以太坊的模塊化策略以及其為了避免成為加密界的 AOL 或 Yahoo! 而進行的未來技術升級保護,同樣表現良好。通過 L2,以太坊已經成功度過了 L1 區塊鏈的首個“大滅絕事件”。

然而,這也帶來了折衷。模塊化後的以太坊在可組合性上不如單一鏈時高,這對用戶體驗造成了一定影響。

目前尚不清楚,模塊化的優勢何時能夠抵消費用減少以及與模塊化以太坊相關的基礎設施 Token 競爭對 ETH 價格的影響。對於這些新模塊化 Token 的早期投資者和團隊來說,能夠從 ETH 的市值中分得一杯羹當然是好事,但模塊化 Token 以獨角獸估值推出的情況表明,這些經濟收益的分配並不均衡。*

從長遠來看,以太坊可能會因為在推動更廣泛的生態系統發展方面的投入而變得更加強大。不同於 AWS 在雲計算市場中失去部分市場份額,或 Yahoo! 和 AOL 在互聯網平臺競爭中幾乎全軍覆沒,以太坊正在為適應、擴展並在下一波區塊鏈創新中取得成功奠定基礎。在這個成功依賴於網絡效應的行業中,以太坊的模塊化策略可能是維持其在智能合約平臺中主導地位的關鍵。

致謝

特別感謝 Kyle Samani (Multicoin)、Steven Goldfeder (Arbitrum)、Smokey (Berachain)、Rushi Manche (Movement Labs)、Vijay Chetty (Eclipse)、Sean Brown 和 Chris Maree (Hack VC) 對本文草稿、論點和數據的審閱。

尾注

*我們需要在此聲明,我們可能存在一定的偏見,因為我們的風險投資公司 Hack VC 是許多與以太坊相關的模塊化基礎設施 Token 的早期投資者,如前文腳注所述。因此,在某些情況下,我們也是那些從以太坊市值中獲利的人,這可能在短期內對 ETH Token 持有者不利。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

星球日報

文章數量

8144粉絲數

0