Coinbase Q3财报解读:选举行情推动股价暴涨,Base持续领跑L2

原文作者: insights 4.vc

原文编译:深潮 TechFlow

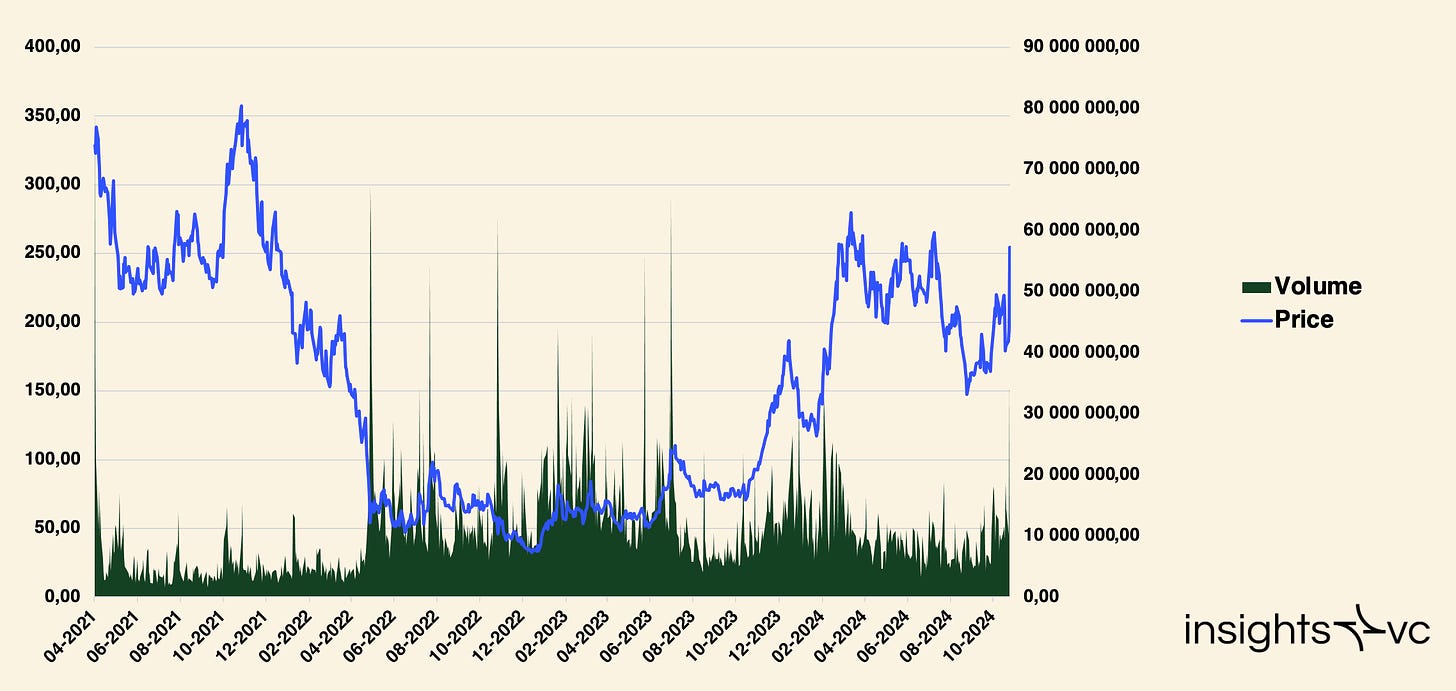

在 11 月 5 日至 6 日期间,Coinbase Global (NASDAQ: COIN) 的股价因选举结果上涨了 31% ,从 193.96 美元升至 254.31 美元。本报告深入分析了 Coinbase 的当前财务状况以及其 Layer 2 区块链 Base 的性能指标。

Coinbase (COIN) 收盘价: 254.31 美元 | 交易量: 3546 万 - 2024 年 11 月 6 日

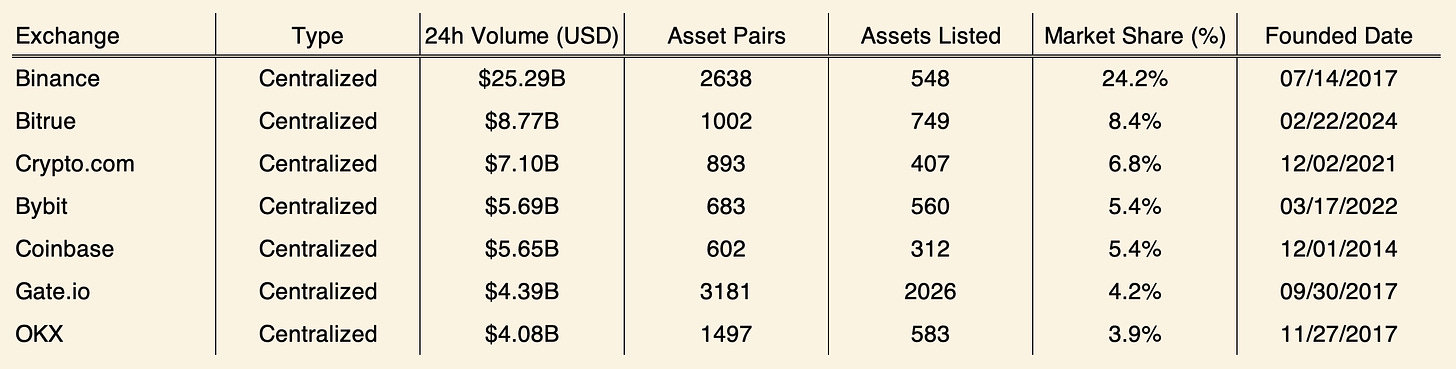

Coinbase 竞争对手:关键指标概览

收入分析

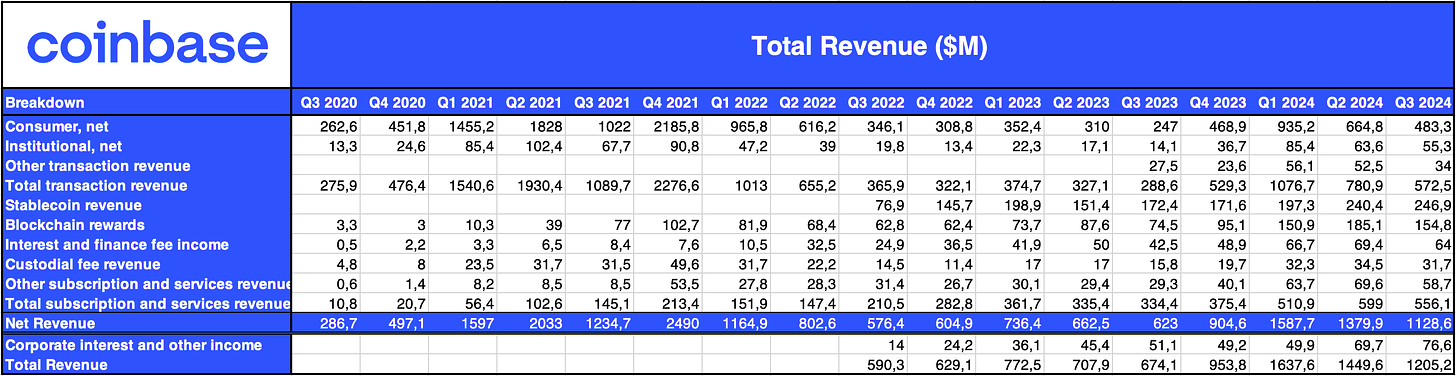

收入分解 ( 2020 年第三季度 - 2024 年第三季度)

收入

-

2024 年第三季度总收入: 12.052 亿美元,低于 2024 年第二季度的 14.496 亿美元,但较 2023 年第三季度的 7.725 亿美元有所增长。

-

收入趋势: 自 2021 年第四季度达到峰值后,自 2022 年第二季度起,总收入趋于稳定但处于较低水平。

按细分市场的收入

-

消费者交易: 2024 年第三季度为 4.833 亿美元,较第二季度的 6.648 亿美元有所下降,显示出对市场波动的敏感性,但仍是主要收入来源。

-

机构交易: 从 2024 年第二季度的 6, 360 万美元略降至 5, 530 万美元,波动较小,但贡献的收入比例较低。

-

区块链奖励: 2024 年第三季度为 1.548 亿美元,虽低于第二季度的 1.851 亿美元,但同比增长,提供了与区块链发展相关的稳定收入。

-

稳定币收入: 2.469 亿美元,各季度保持稳定,显示出 Coinbase 在数字货币领域的重要作用。

-

利息和金融费用: 第三季度为 6, 400 万美元,尽管市场变化,仍提供稳定的收入来源。

-

订阅和服务: 第三季度为 5.561 亿美元,低于第二季度的 5.99 亿美元,表明服务有所增长,但受到当前市场压力影响。

费用分析

-

交易费用: 1.718 亿美元(占净收入的 15% ),比 2024 年第二季度下降 10.3% 。

-

技术和开发: 3.774 亿美元,环比增长 3.6% 。

-

销售和市场营销: 1.648 亿美元,略微下降 0.3% 。

-

一般和行政: 3.304 亿美元,增长 3.2% 。

-

其他营业净收入:- 860 万美元,表明该类别的净收入。

-

总营业费用: 10.357 亿美元,比 2024 年第二季度下降 6.4% 。

交易量和资产收入贡献

-

2024 年第三季度总交易量: 1, 850 亿美元,低于 2024 年第二季度的 2, 260 亿美元,也低于 2023 年第三季度的 920 亿美元。

-

消费者交易: 340 亿美元,较 2024 年第二季度的 370 亿美元有所下降。

-

机构交易: 1, 510 亿美元,低于 2024 年第二季度的 1, 890 亿美元。

资产收入明细

-

比特币: 占总交易量的 37% ,高于 2024 年第二季度的 35% 。

-

以太坊: 交易量稳定在约 15% ,显示出稳定的市场兴趣。

-

注: Solana 在过去两个季度中被突出为第三大资产,其总交易收入份额从 10% 增加到 11% 。

-

其他资产: 在 2024 年第三季度下降到 33% ,反映出多元化的努力,但目前重点仍在比特币和以太坊上。

资源分配和投资分析

流动性概况

-

USDC 持有: 2024 年第三季度为 5.08 亿美元,略低于 2024 年第二季度的 5.89 亿美元。这表明 USDC 仍然是一个稳定的流动性来源,减少可能意味着战略性资产重新部署。

-

存放在第三方机构的公司现金: 为 9200 万美元,略低于之前的 9700 万美元,显示出对第三方风险的最小化。

-

货币市场基金和政府债券: 增加至 60.88 亿美元,高于 2023 年第三季度的 40.68 亿美元,表明在市场波动中向低风险、流动性强的金融工具的保守转变。

-

公司现金: 从 2022 年第二季度的 35.49 亿美元的峰值减少至 15.44 亿美元,可能是由于战略投资或运营需求导致的减少。

-

总流动性资源: 在 2024 年第三季度增长至 82.32 亿美元,显示出坚实的财务基础,并为应对战略机会或市场下滑做好准备。

投资和融资活动

-

经营现金流: 2024 年第三季度为 6.87 亿美元,显示出企业在核心业务中产生现金的强大能力和韧性。

-

资本支出: 仅为 1900 万美元,反映出对固定成本的保守策略,以支持财务灵活性。

-

战略投资: 流出量较小,包括 1400 万美元的风险投资 (Coinbase Ventures 的活动细节在 Google 表中可查) , 1800 万美元的加密投资,以及 1.73 亿美元用于法币贷款和抵押品,强调了谨慎的风险管理。

-

融资活动: 2024 年第三季度没有发行新的长期债务,表明战略重心在于有机增长和内部流动性使用。

劳动力指标和其他数据

-

2024 年第三季度的总员工人数: 从 2024 年第二季度的 3, 486 人增加到 3, 672 人。

-

每月活跃用户(MTUs): 780 万人,比 2024 年第二季度下降 4.9% ,同比下降 16.4% 。

-

网站流量: 从 2024 年第二季度的 4070 万下降到 3780 万,可能反映兴趣减弱或季节性变化。

-

Google 趋势: 9 月份的峰值为 74 ,显示出公众兴趣的波动。

-

应用下载量: 从 8 月的 14, 189 次下降到 9 月的 8, 928 次,表明新用户获取速度放缓。

-

招聘信息: 10 月份降至 818 ,可能表明招聘趋于稳定或正在进行重组。

财务比率

注:以下解释基于当前数据提供见解,并非最终结论。建议对数据进行独立审查,详细数据可在 Google 表格 中找到。

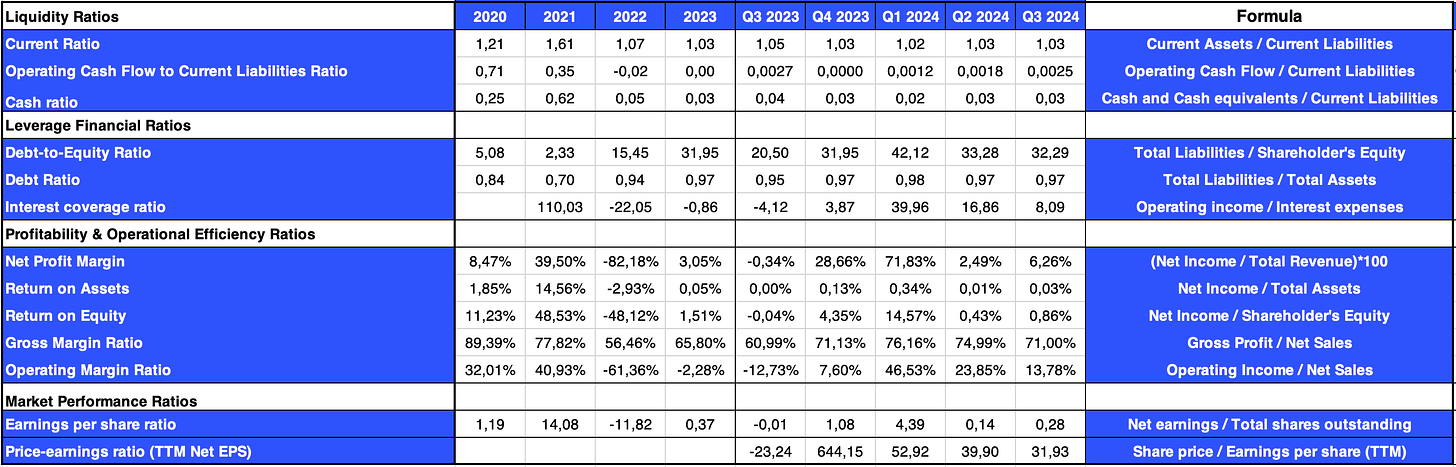

财务比率 ( 2020 - 2023; 2023 年第三季度 - 2024 年第三季度)

流动性分析

-

流动比率 ( 2024 年第三季度: 1.03): 保持稳定,表明流动资产对负债的覆盖范围有限。

-

经营现金流与流动负债比率 ( 2024 年第三季度: 0.0025): 略有上升,显示出现金流生成能力的部分恢复。

-

现金比率 ( 2024 年第三季度: 0.03): 维持在较低水平,强调了对现金管理的严格要求。

杠杆比率

-

债务权益比率 ( 2024 年第三季度: 32.29): 高杠杆率表明财务风险增加。

-

负债比率 ( 2024 年第三季度: 0.97): 负债几乎等于资产,显示出对债务的高度依赖。

-

利息覆盖率 ( 2024 年第三季度: 8.09): 正值,表明营业收入足以支付利息费用,反映出良好的偿债能力。

盈利能力和效率比率

-

净利润率 ( 2024 年第三季度: 6.26% ): 从 2023 年第三季度的亏损中改善,显示出净收入生成能力的提升。

-

资产回报率 (ROA) ( 2024 年第三季度: 0.03% ): 资产利用效率较低,表明可能存在运营效率问题。

-

股本回报率 (ROE) ( 2024 年第三季度: 0.86% ): 虽有小幅提升,但仍然偏低,表明股东权益收益不够理想。

-

毛利率 ( 2024 年第三季度: 71.00% ): 有所提高,显示出有效的成本控制。

-

营业利润率 ( 2024 年第三季度: 13.78% ): 明显改善,表明对营业费用的更有效控制。

市场表现比率

-

每股收益 (EPS) ( 2024 年第三季度:$ 0.28): 从负收益中恢复,显示 盈利能力的增强。

-

市盈率 (P/E) 比率 (TTM 净 EPS) ( 2024 年第三季度: 31.93): 适中的市盈率表明投资者对未来持谨慎乐观态度。

Base

关于 Base 的起源和发展的详细信息,请参阅我们的 June newsletter 。在 Jesse Pollak 的带领下,Base 于 2023 年 7 月 13 日正式启动。

概述

-

平台使命 :Base 是 Coinbase 在以太坊上的 Layer 2 解决方案,旨在创造一个全球链上经济,优先推动创新、创造力和经济自由,为去中心化应用 (dApp) 的开发提供安全、低成本的环境。

-

基础设施和治理: Base 基于 OP Stack 构建,以实现可扩展性和成本效益。Base 已确认不会发行原生 Token (如 CEO Brian Armstrong 于 2023 年 12 月 1 日所述)。Base 正与 OP Labs 合作,积极开展去中心化治理和研究项目,包括 EIP-4844 和 op-geth 客户端,符合 Coinbase 的逐步去中心化愿景。

-

生态系统发展: Base 在开发者社区中受到广泛欢迎,专注于产品的实质性创新,而非依赖 Token 激励。Coinbase 的内部团队利用 Base 部署智能合约,提升了面向消费者和机构的产品体验,并通过便捷的入门和直观的界面推动链上应用的普及。

-

核心产品: Base 被定位为去中心化的“应用商店”,为开发者提供开放平台,包含 Base 名称以简化链上身份管理,以及智能钱包,为用户提供安全且可编程的资产管理方案。

-

战略定位: Base 不仅在 Layer 2 生态系统中具有竞争力,还通过提供能够媲美传统 Web 应用的链上体验,与传统在线平台展开竞争。

关键指标

在 Base 的应用活动中,DeFi 类别表现突出,地址活动从 2024 年第二季度的 14.36 万大幅增长至第三季度的 40.57 万。然而,第三季度的收入下降至 730 万美元,低于第二季度的 2420 万美元。稳定币转账量显著增长,从第二季度的 978 亿美元增加到第三季度的超过 4150 亿美元,显示出交易需求的上升。新用户与回访用户的比例也发生了变化:第二季度为 10.7 万对 27.8 万,第三季度为 42 万对 45 万,第四季度达到 50.9 万对 82.7 万。Sybil 地址在第四季度减少至 17.8 万,而非 Sybil 地址达到 120 万,第三季度的 Sybil 地址为 55 万,非 Sybil 地址为 32 万。

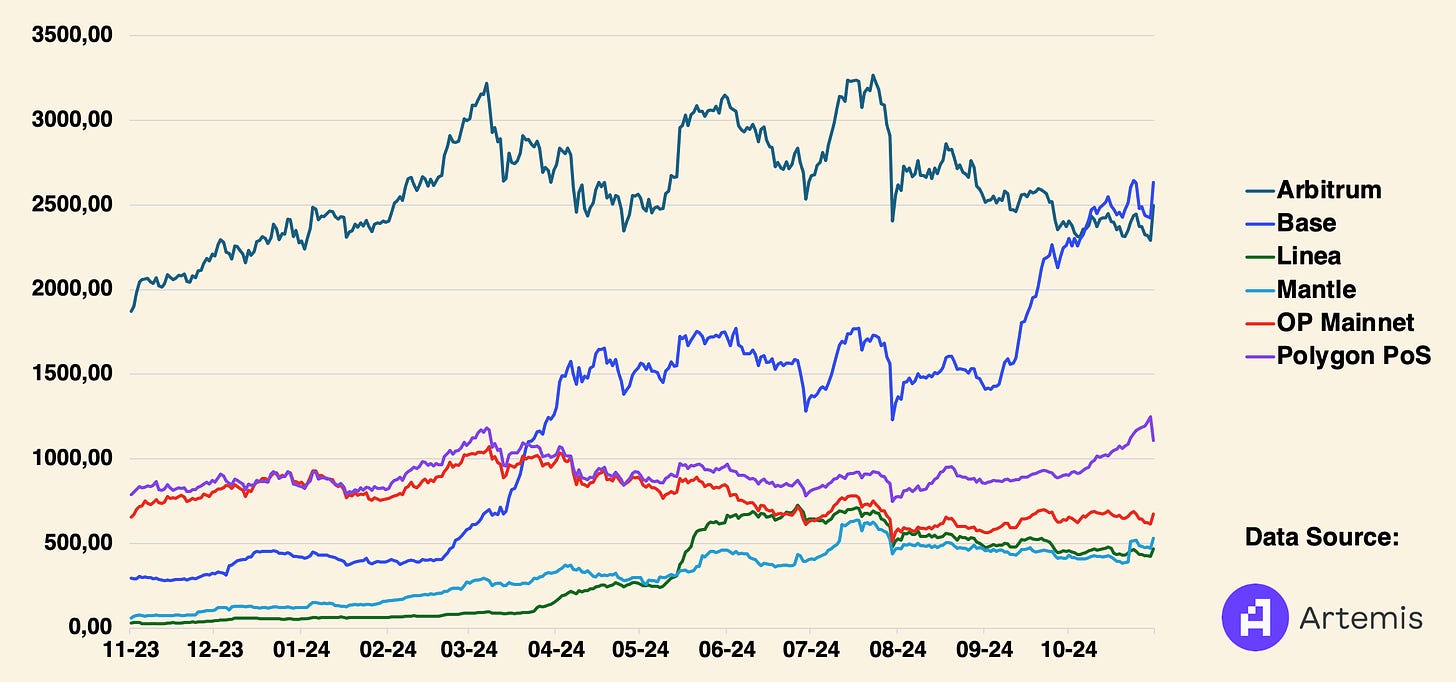

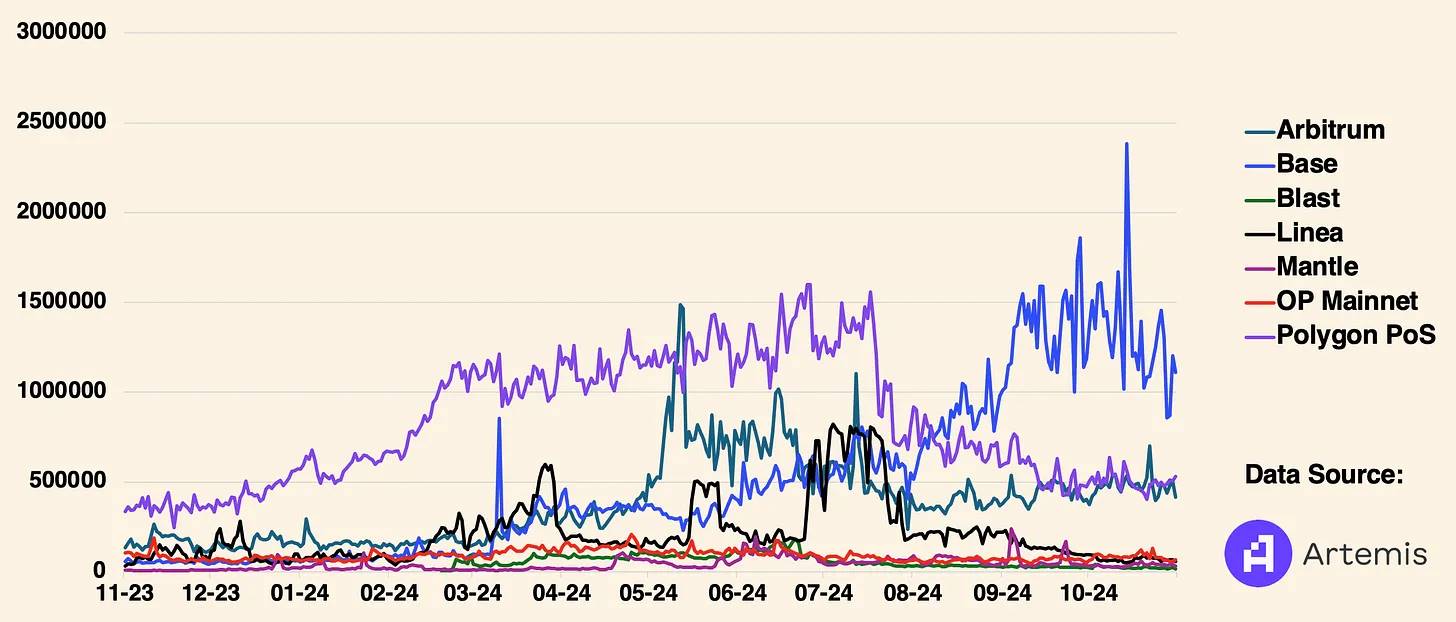

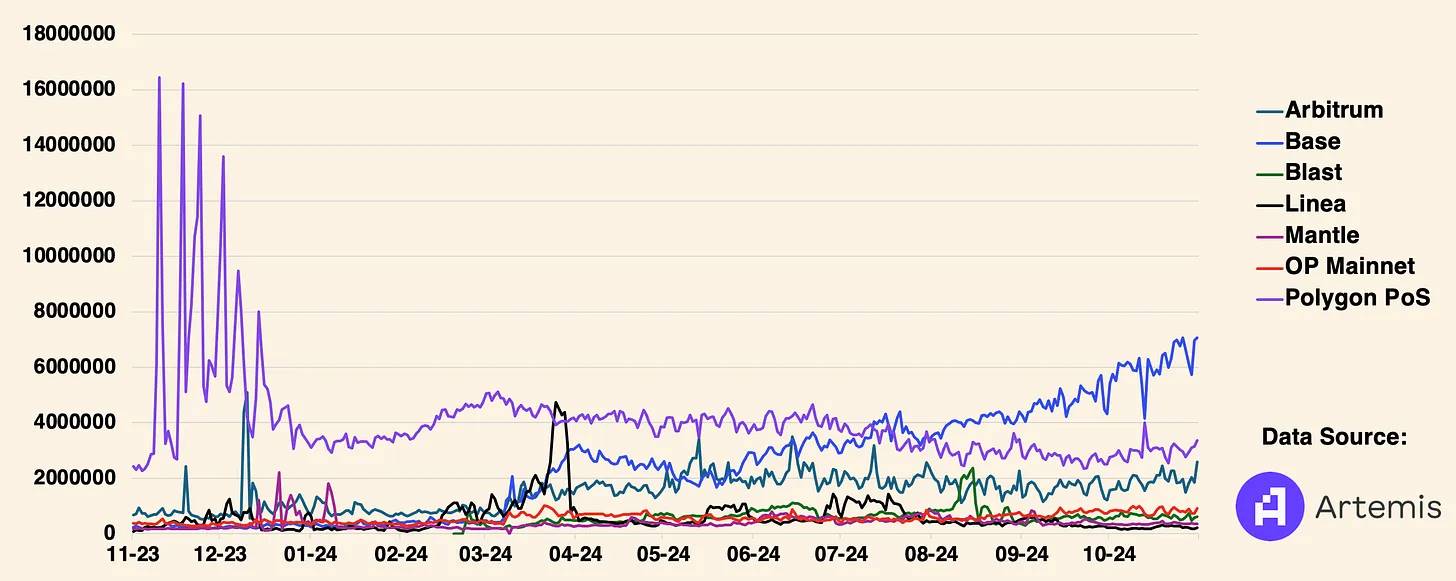

正如我们在图表中看到的,截至 11 月 7 日,Base 是领先的 Layer 2 区块链。几周前,它在总锁定价值 (TVL) 上超过了 Arbitrum,并在每日活跃地址和每日交易类别中连续数月保持其作为第一 Layer 2 的地位。

智能合约中的总锁定价值(单位:百万美元)

每日活跃地址(每天与协议交互的独立链上钱包数)

每日交易(协议的独立链上交互次数)

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

早报 | Lighter 24 小时交易量突破 110 亿美元;Circle Q3 财报公布;Strategy 美股市值跌破其 BTC 持仓价值

整理:ChainCatcher 重要资讯: 币安将停止币安直播平台服务,币安广场将继续提供直播服务...

24H热门币种与要闻 | Sui将推出原生稳定币USDsui;美SEC拟推出基于Howey测试的代币分类法(11月13日)

1、CEX 热门币种 CEX 成交额 Top 10 及 24 小时涨跌幅: BNB -0.78%...

星球日报

文章数量

11042粉丝数

0