LRT之爭:在劇烈波動中賺取AVS獎勵

一、LST、LRT 簡介

什么是 LST

用戶通過 Lido 等流動性質押協議獲取的 stETH

LST 背後:PoS 網絡安全、Staking 利息

什么是 LRT

用戶將 stETH 這類 lsdETH 資產委托給流動性再質押協議,協議替用戶將 lsdETH 存入 EigenLayer 再質押,獲得抵押憑證代幣,即 LRT 資產

*Restaking(再質押)是由 Eigenlayer 首先提出的概念。

二、LRT 獎勵數據一覽

EigenLayer 最近這期的獎勵,是由 Renzo 率先(甚至是獨家)公布了分配數據並執行了分發。我們來看看數據:

“在 2023 年 8 月 15 日至 10 月 8 日期間,ezETH 通過復押產生了 769.01 ETH(593, 727.31 EIGEN)的獎勵。

ezEIGEN 從 10 月 1 日至 10 月 8 日短短一周內生成了 1, 731.05 EIGEN”

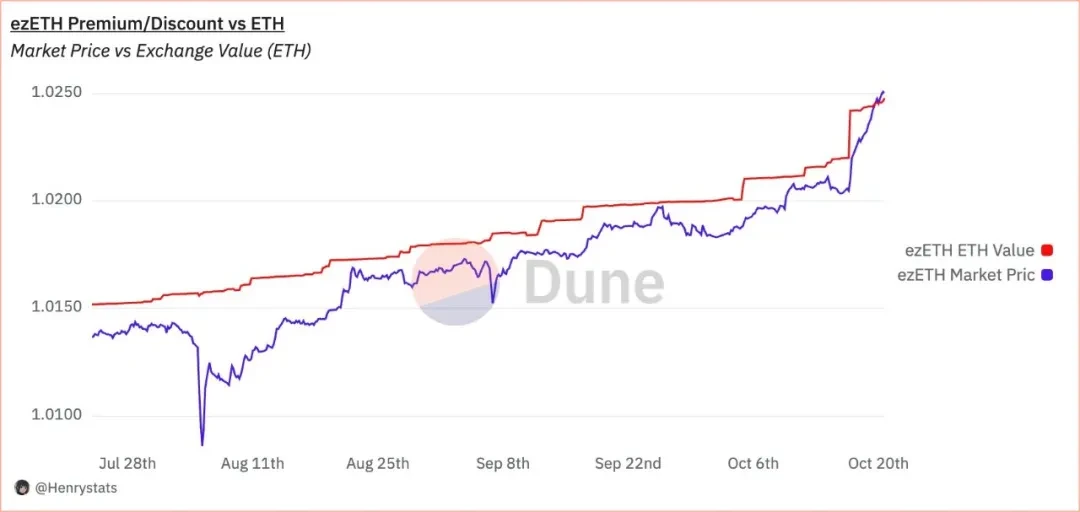

用戶在 2023 年 8 月 15 日至 10 月 8 日期間,通過 EigenLayer 的復押獎勵獲得了超過 200 萬美元的收益,這些獎勵通過自動復利機制直接到達用戶账戶。與此同時,ezETH 的價格從 1.0224 躍升至 1.0242 ,目前以 0.043% 的溢價交易。總計超過 200 萬美元的復押獎勵被分發並持續滾動復利。這些獎勵通過自動復利機制直接分配到用戶账戶,無需用戶手動領取,極大提升了參與體驗。

三、LRT 復押優勢

1、高復押率

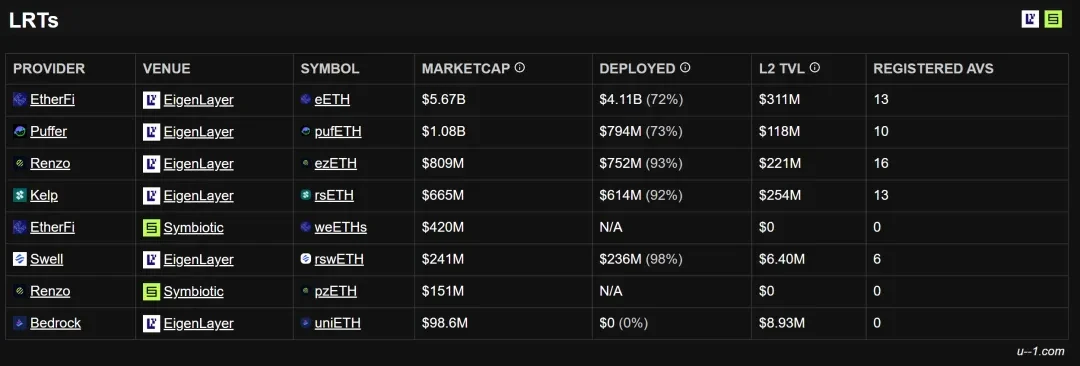

從上圖第三方的數據我們可以看到,在 EigenLayer 衆多協議中 Swell、Renzo、Kelp 以高復押率的優勢遙遙領先,相較於 Puffer(73% )和 EtherFi(72% ),總復押的 TVL 比例明顯高出一大截,從而最大化了 AVS 獎勵的收益。

2、自動復利收益

傳統的再質押操作流程不僅復雜,還伴隨高昂的 gas 費用和繁瑣的手動管理。以 EigenLayer 為例,用戶通常需要通過 EigenLayer App 選擇操作員,管理風險,並手動領取和處理獎勵。此外,EIGEN 質押者還需面對較長的解鎖周期和頻繁的稅務事件。對於大多數用戶而言,這一系列操作既耗時又費力。

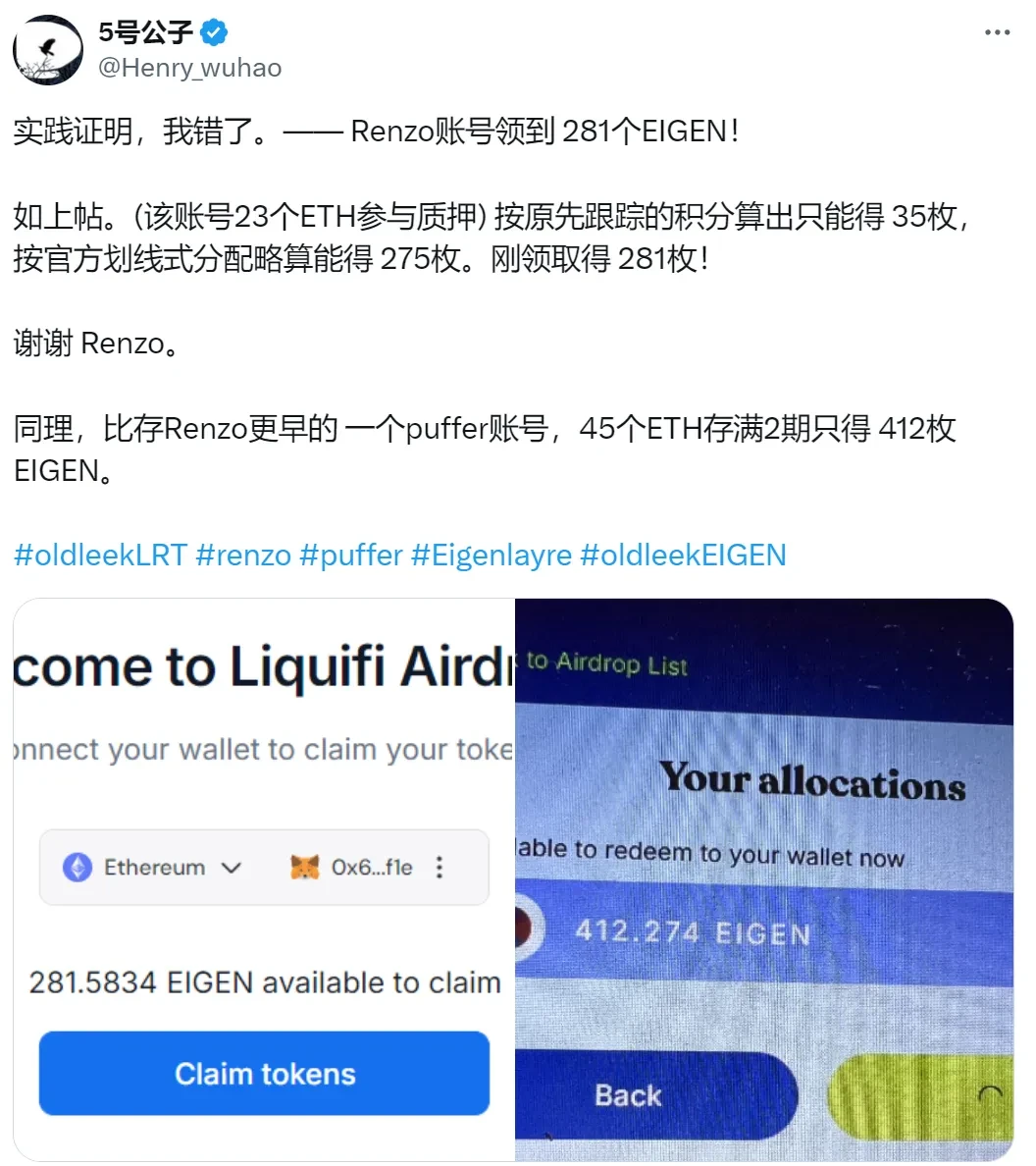

$ezEIGEN 針對這些痛點,提供了一種自動化的解決方案。通過自動管理操作員和驗證者服務(AVS),$ezEIGEN 大大減少了用戶的負擔,同時每周自動領取獎勵並進行復利操作,從而降低了 gas 費用,提升整體收益率。也許就是因為這一點(當然不止!)我們才會看到社區用戶的“真情流露”

四、LRT 收益效率計算

EigenPods 是以太坊驗證節點與 EigenLayer 交互的工具,能夠確保 UniFi AVS 服務可以罰沒違反預確認承諾的驗證節點。隨着 EigenPods 數量的增加,領取獎勵的 Gas 費用大幅上升。Renzo 僅有 5 個 EigenPods,每周的 Gas 費用保持在幾百美元範圍內,而其他協議,如 EtherFi,可能擁有數千個 EigenPods,每周 Gas 花費高達 35 ETH。通過更少的 EigenPods,Renzo 不僅降低了 Gas 成本,還確保了高效的獎勵分配。

此外,AVS 獎勵的分配將每周進行,這進一步提升了用戶的參與價值和收益頻率。

綜合來看,Renzo 本身就不僅是提供基礎的質押或再質押服務,而是更注重為 AVS 提供專業的運維支持和技術服務,比如網絡管理、節點運維等。所以 Renzo 通過高復押比例、自動復利和更低的 Gas 成本,再加上對 EigenPods 的高效使用,在 AVS 獎勵競爭中脫穎而出我覺得只能算合情合理。

我們再拿 Renzo 和 Ether.Fi 做一組對比:

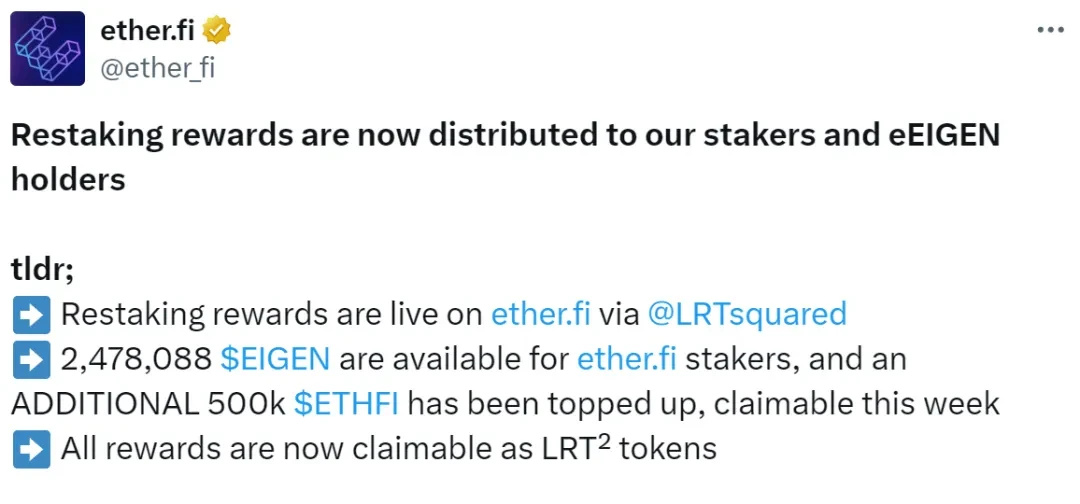

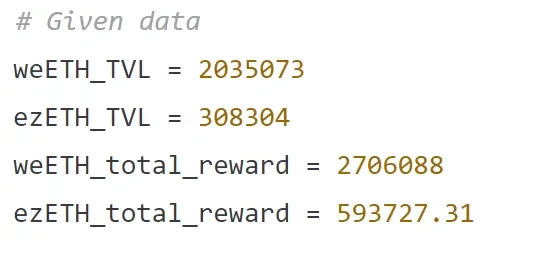

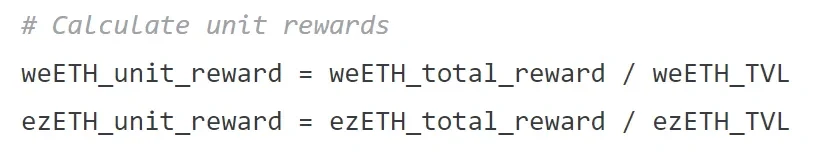

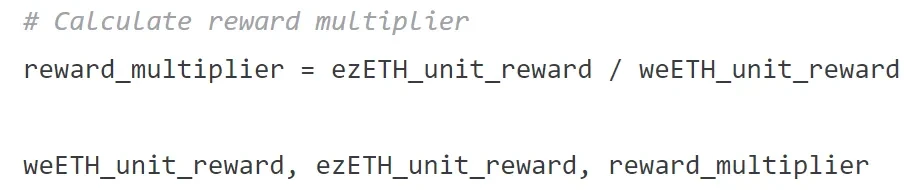

TVL 和再質押:根據 EtherFi 最新發布的獎勵分配推文,它首批再質押獎勵分配中有 2, 478, 088 EIGEN,外加 500 K ETHFI 可領取。ezETH 質押者獲得了 593, 727.31 EIGEN,而 weETH 質押者獲得了 2, 478, 088 EIGEN,表面上看 weETH 質押者獲得了 4.17 倍的獎勵。然而結合 TVL 考慮單位收益,Let’s do the math.

根據計算結果,每單位 weETH 的獎勵為 1.33 EIGEN,而每單位 ezETH 的獎勵為 1.93 EIGEN。因此,ezETH 用戶的單位獎勵是 weETH 用戶的 1.45 倍。因此這套分配流程走下來,EtherFi 總獎勵金額看起來很大,實際收益其實並不盡如人意。

Renzo 的自動復利 vs. EtherFi 的手動領取:Renzo 的自動復利機制為用戶節省了高額的 Gas 費用。用戶無需手動領取獎勵,所有收益自動復利到再質押中。而 EtherFi 的獎勵則需要用戶手動領取,導致較高的 Gas 費用,降低了實際收益。

Gas 費用問題:由於 EtherFi 用戶需要手動領取獎勵,尤其是在以太坊網絡上,這意味着用戶會面臨高額的 Gas 成本。而 Renzo 的自動復利功能消除了這一成本,使得用戶不需要支付 Gas 費用即可獲得和復投他們的獎勵。

五、各 LRT 激勵規則

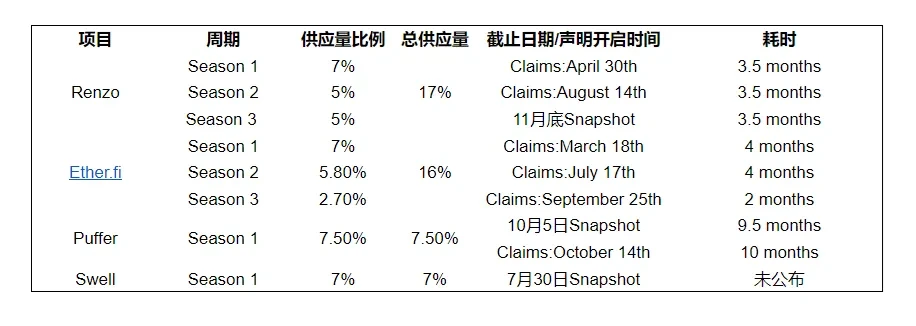

隨着基於 Eigenlayer 的再質押賽道的持續發展,以及市場份額被逐步瓜分完畢,目的在於“搏空投”而不是(那么)在乎質押獎勵的用戶們已對自己的收成了解的七七八八了。我們還可以從激勵規則再來看看這個賽道的基本情況。

很明顯,各項目的激勵規則在不同方面各有千秋:

期望耗時短:Ether.fi 和 Renzo 的激勵活動耗時最短,相比於例如 Puffer 的第一個賽季近 10 個月的耗時,用戶在 Ether.fi 和 Renzo 上花費的時間更少,可以更快完成參與並獲得收益。

期望代幣分配:Puffer 的單期供分配比例為 7.5% ,在所有項目中最高,但綜合考慮市場、復押率,筆者認為 Puffer 只是一場紙面富貴,相較之下 Ether.fi 和 Renzo 顯得更具誠意

期望長期參與:相對於一輪遊的其他項目,能持續參與並且盈利的項目才是當今市場波動下的最優選擇,賽季總時長 10.5 個月的 renzo 和年末衝數據 10 個月的 Ether.fi 都是非常好的選擇

六、再質押行業的未來展望

目前基於 Eigenlayer 的相關協議還都是初始階段,最後肯定是一到兩家通喫市場的,看哪個協議能持續保持增長,並與第二、第三拉开絕對差距,基本龍頭就能確定了,每一輪的牛市總會帶來新的敘事,lido 經過時間的檢驗站住了腳跟,那么在質押賽道誰會是下一個“lido”呢?

再質押平臺層出不窮,誰又真的將用戶的收益和平臺利益計算的清清楚楚明明白白?這是一個需要時間檢驗的賽道,而時間恰恰是大家最缺少的,那么該如何在市場中排除魚目混珠的項目,每個人都有屬於自己的一套指標,筆者不做任何傾向言論。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

Uniswap公告Unichain主網明年初上線!首測路線圖兩功能,UNI強彈17%

去 中心化交易所(DEX)龍頭 Uniswap 於 10 月宣佈推出專為 DeFi 設計的 Lay...

下周必關注|LayerZero決定是否开啓“費用开關”;Aligned空投注冊結束(12.23-12.29)

下周重點預告 12 月 23 日 Aligned 將向 891322 個地址空投 26% 的 AL...

空投周報 | OpenSea基金會官推上线;Azuki、Doodles疑似即將發幣(12.16-12.22)

@OdailyChina @web3_golem Odaily星球日報盤點了 12 月 16 日至...

資金費率的演變:從2021年黃金時代,到2024-2025年套利復興

資金費率起源 資金費率起源於加密貨幣衍生品市場,特別是從永續期貨合約中發展而來。它作為一種機制,用...

星球日報

文章數量

7670粉絲數

0