「產能過剩」的基建領域,到底誰在賺錢?

基建似乎是 Crypto 永恆的話題。

Infra 雖不如 DeFi 等應用直接和用戶面對面,但在幕後卻總能獲得頂級機構的站臺。從 Crypto Native 到 Old Money,以基建為扶手創業仿佛成為了一門「穩定」的生意。賽道穩定,模式可鑑,躺着收租,穩賺不賠。技術主義信徒和資源大鱷們似乎並不想染指高風險的 Mass Adoption,越來越多的高 FDV 項目如同工廠復制粘貼一般湧現。

最終,投機者的百倍夢和項目的估值泡沫被市場無情刺破。VC 幣一夜之間成為了人人喊打的過街老鼠,無盡的基建為行業帶來了終極疑問:我們是否真的需要這么多基建?帶着這一疑問,本文選取 Crypto 基建領域主流的項目作為代表對其經營情況進行分析,給予讀者一個判斷當前市場基建是否應該出清的視角。

BlockBeats 注:在 Crypto 市場中並沒有明確的監管,所以項目方與傳統的上市公司不同,沒有義務完全披露自身具體的業績情況。其中,項目方的收入來源不乏錢包轉账、鏈下收入以及代幣出售等方式。因此,本文將可以收集到的公开披露的鏈上數據為主要參考和評估依據。

預言機

預言機不僅可以應用在 Crypto 中為各種 dapps 提供報價,彌補鏈上和鏈下的信息差距,同時也會為傳統金融產品如債券、信用違約掉期服務。同時,在監管合規尚未完全跟進的 Crypto 中,我們無法通過現有途徑獲得第三方審計後的完整營收情況,僅通過鏈上公开途徑獲得數據進行分析。

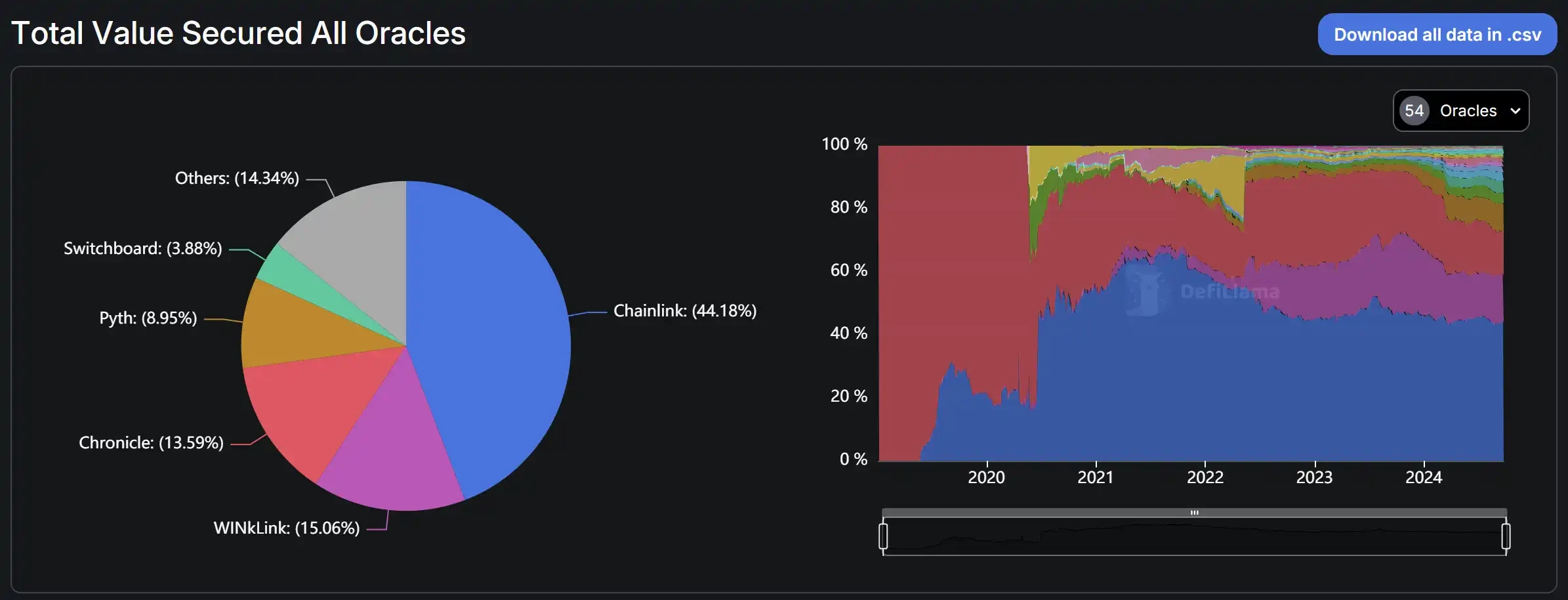

在預言機賽道中,通常使用 TVS(Total Value Secured)作為關鍵的衡量指標。根據 DefiLlama 數據,目前 Chanlink 依舊保持王者風範,在總 TVS 中佔有 44% 的市場份額,具有壟斷性。其余前 5 名協議的 TVS 市佔率依次為 WINKlink( 15% )、Chronicle( 13.59% )、Pyth( 8.95% )、Swithboard( 3.88% )。然而其中的 WNLink 和 Chronicle 分別主要應用於波場生態以及 MakerDAO,都背靠各自的「大樹」乘涼並不具有普遍的市場應用。所以在預言機領域選取了 Chainlink 以及 Pyth 作為分析對象。

預言機 TVS 佔比情況,數據來源:DefiLlama

Chainlink

Chainlink 作為老牌預言機項目,其主要業務包括喂價(data feeds)、CCIP 以及 VRF、合約自動化(keepers)等。其市佔率自 2020 年突破 40% 後一直維持該水平,並保持市場的絕對壟斷地位。其業務不僅涵蓋鏈上,也包括和鏈下的實體合作,例如 SWIFT、Google Cloud 等。Chainlink 的市場應用範圍和規模暫時是其他預言機協議、甚至是其他基建項目無法比擬的。從具體的業務佔比來看,AAVE V3 佔據了 Chainlink TVS 中的 51% ,佔比最多並且總 TVL 高達 114 億。排在後 4 位的分別是 Spark、Venus Core Pool、 Compound V3 和 Eigenpie。

Chainlink TVL 分布情況,數據來源:DefiLlama

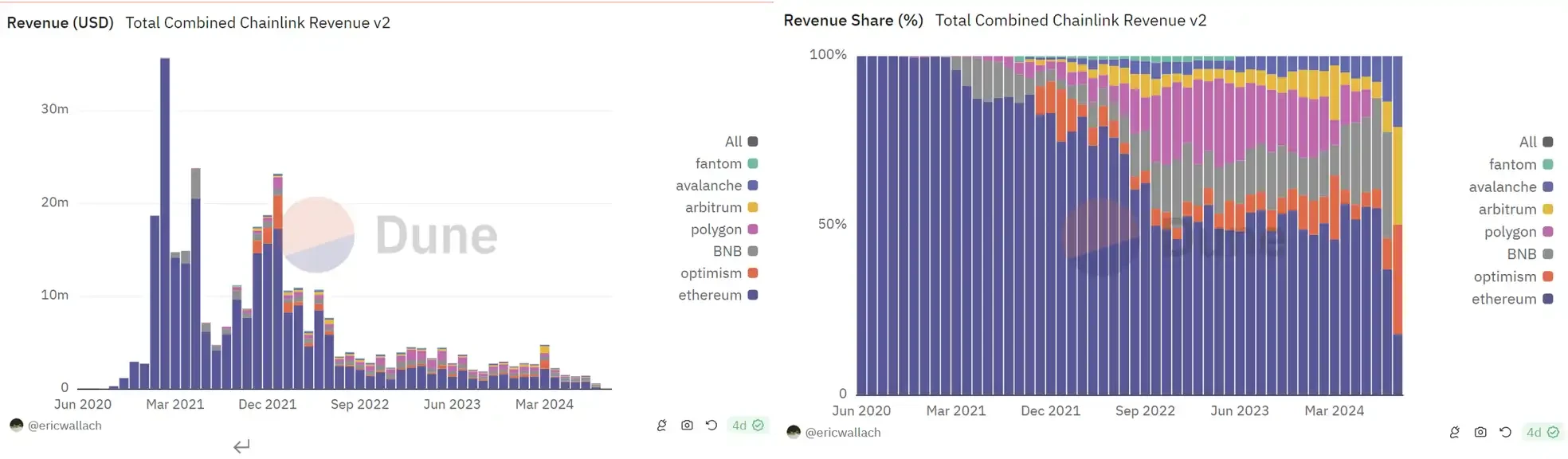

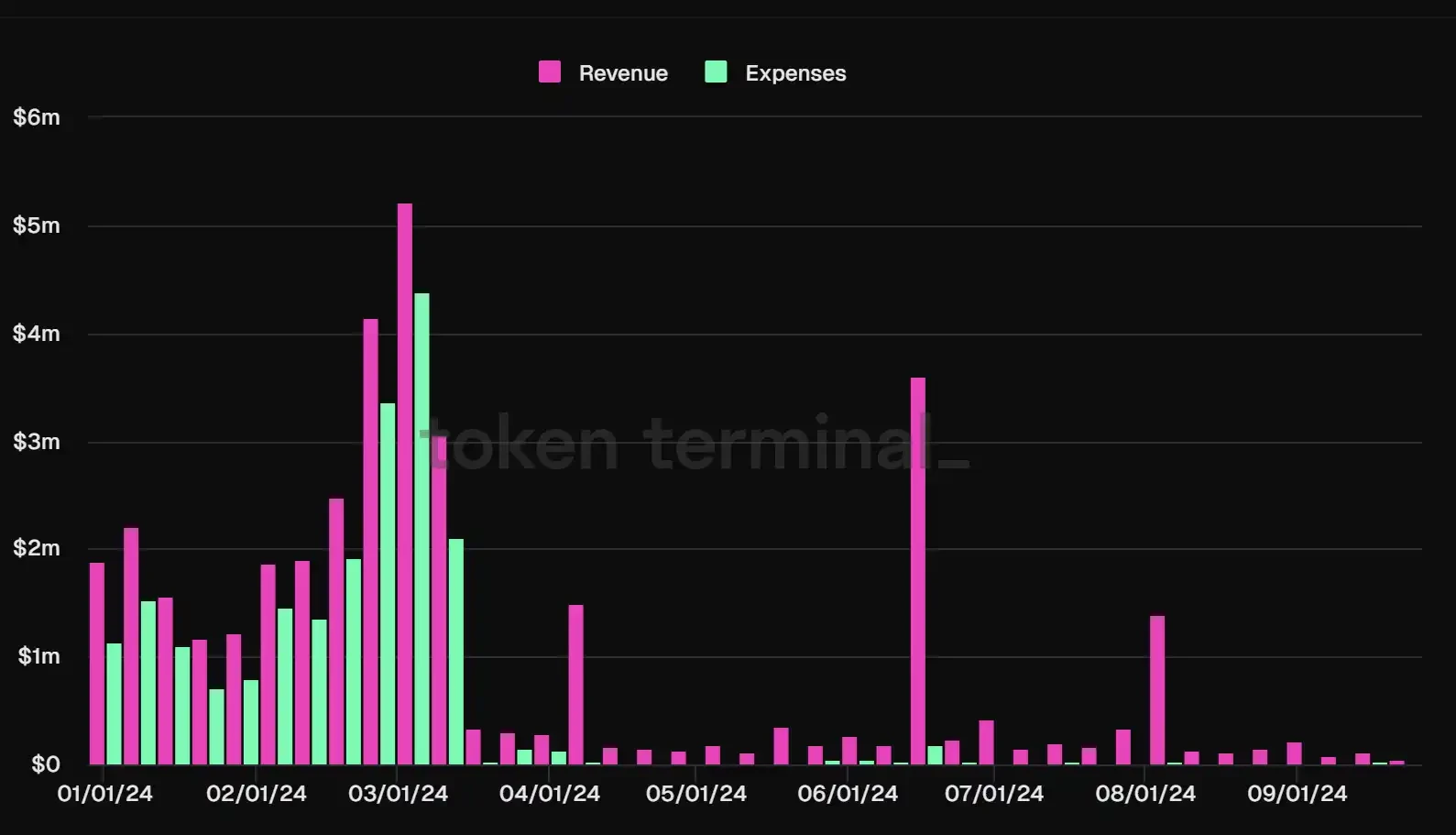

根據 Dune 數據顯示,自 2022 年 9 月進入熊市周期後,Chainlink 的單月收入維持在 400 萬美元 左右。在本輪周期下,Chainlink 的整體鏈上收入並未能回到 2021 年牛市的水平,在今年 3 月的小牛市頂峯勉強達到 470 萬美元。

值得注意的是,AAVE 作為 Chainlink 最大收入貢獻者 其協議費用收入在今年屢創新高,並在總體表現上逼近上一輪牛市的水平。同時,自 2023 年末,AAVE 的日活用戶便不斷再增長,即使在市場行情降溫的情況下也不受影響。但是,Chainlink 的收入並沒有因此而得到顯著的提升。

在收入佔比層面,上輪周期中以太坊一家獨大,貢獻收入超 60% 。自各類 L2 興起後,以太坊在 Chainlink 中大而不倒的現象有所減輕,佔比便逐漸下降。以 Optimism 和 Arbtrium 為代表的新興 L2 佔比顯著上升。一方面,Chainlink 的收入來源更加分散,更加多元,但另一方面也反映了 L2 帶來了生態流動性的割裂。

Chainlink 收入來源及佔比,數據來源:Dune

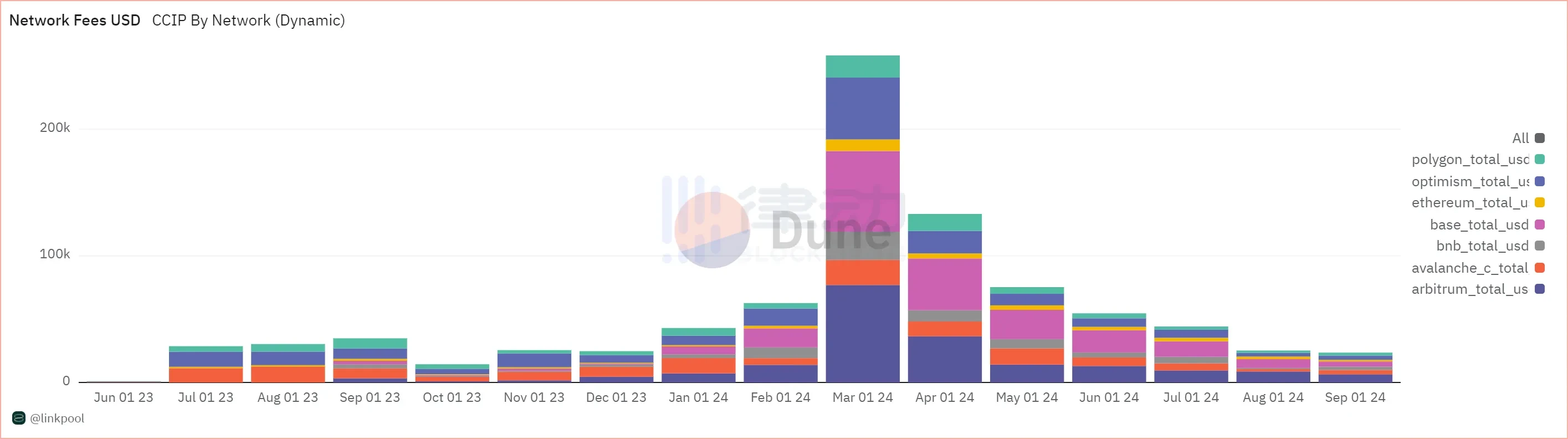

CCIP 作為 Chainlink 進軍跨鏈賽道的拳頭產品,於 23 年 7 月正式發布。Chainlink 支持市面上幾乎所有的主流公鏈和協議,同時掌握一手的數據信息,CCIP 的業務集成可謂「天時地利人和」。

根據 Dune 數據顯示,CCIP 以 Cross-chain fee 作為主要的業務收入來源,並主要由 Arbitrum、Base、Optimism 等主流 L2 貢獻。跨鏈收入很大程度上取決於市場的景氣程度,對市場反應較為敏感。在今年 3 月,BTC ETF 通過後的利好催化下其跨鏈收入達到頂峯,約為 25.8 萬美元。待鏈上行情遇冷後,Q2 收入減少 30% ,並在 Q3 市場達到極度冰點,收入再度下跌 70% 並最終維持在的 2.5 萬美元每月。

跨鏈費用及來源,數據來源:Dune

在代幣表現上,其原生代幣$LINK 在更新以前沒有任何的價值捕獲功能,並且隨着對節點獎勵的不斷釋放,微觀層面只會不斷地對$LINK 的價格起到稀釋作用。自 2022 年發布了代幣經濟學 2.0 後,其代幣的實用性有所改變,主要通過$LINK 的質押功能體現。在 Staking 1.0 中僅允許社區和節點運營商質押代幣, 2.0 版本發布後不僅擴大了質押規模,也降低了質押門檻並开放解除質押機制。目前,$LINK 的流通數量約為 60% ,雖然未完全解鎖但是憑借其質押機制,$LINK 的代幣價格在本輪牛市中的表現良好。

Pyth

Pyth Network 作為後起之秀,採用了與傳統預言機不同的「拉取」式喂價服務,將以往不斷推送式的服務改進為按需取用。DeFi 協議开發相應的合約即可享受 Pyth 的喂價服務,可以節省更多時間和开發成本去打磨自己的產品。憑借着簡潔的服務模式和 Solana 生態的支持,Pyth 已經成為 Solana 最大的預言機協議。

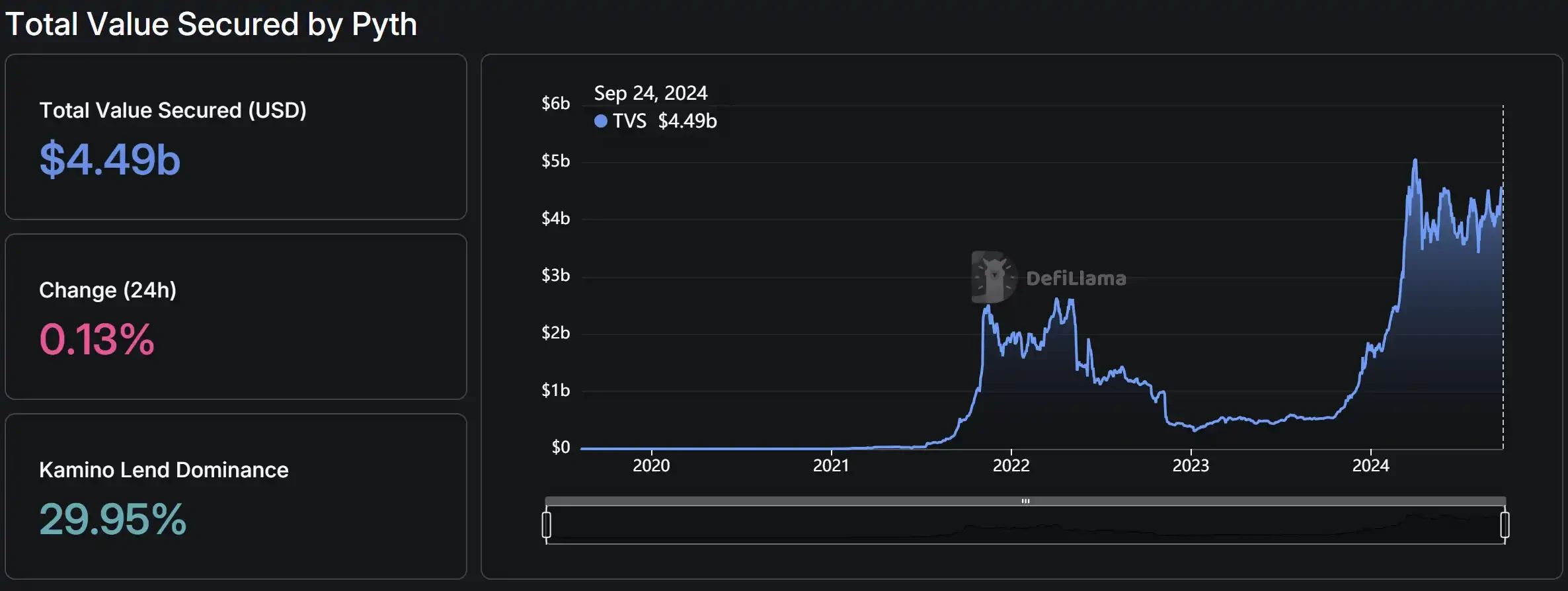

根據 DefiLlama 數據顯示,Pyth 的業務集中於 Kamino Lend,TVL 為 13.2 億美元,約佔據總 TVS 的 30% 。同時,Pyth 的總 TVS 正隨着時間的推移而不斷增加,在今年總 TVS 比 2022 年高點還要翻一倍多,其發展規模依然在不斷擴大。

Pyth TVL(TVS) 增長情況,數據來源:DefiLlama

Pyth TVL(TVS) 分布,數據來源:DefiLlama

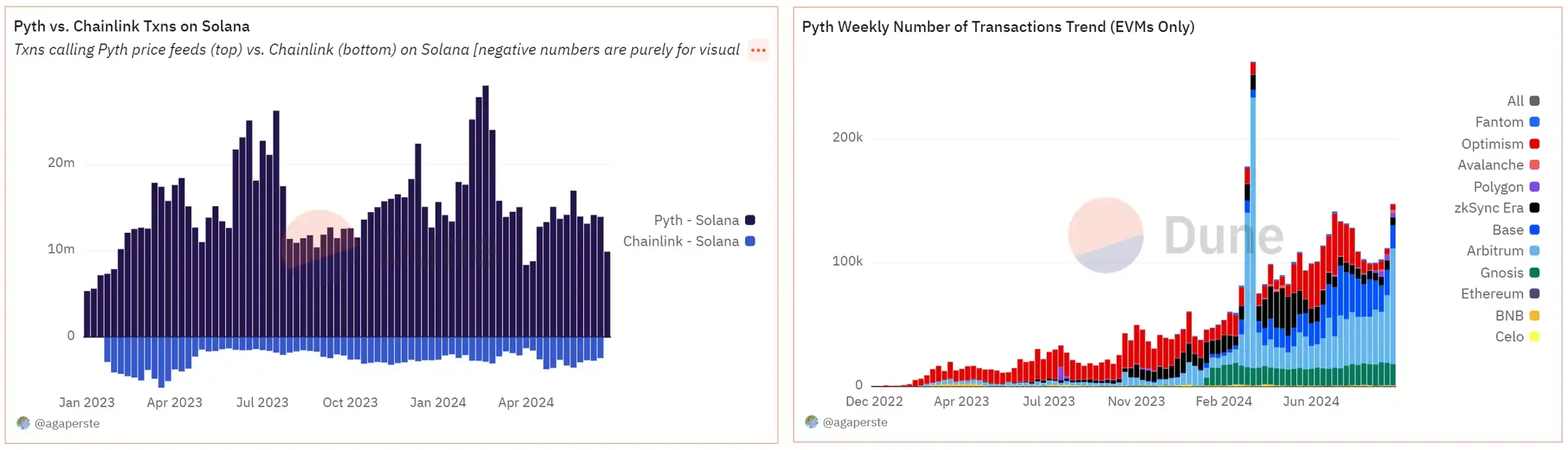

市場上並無公开資料可以查詢 Pyth 的收入和費用,因此我們從運營數據「管中窺豹」來推斷 Pyth 整體情況是否良好。和龍頭 Chainlink 相比,「黑馬」Pyth 在 Solana 上 Price Feeds 的業務規模具有絕對優勢。以周為單位,Chainlink 在 Solana 上喂價的交易數量遠遠少於 Pyth,周均交易數量不及 100 萬筆。Pyth 則基本維持在 100 萬筆之上,佔 solana 總喂價交易量的 85% 。Solana 作為 Pyth 的「快樂老家」成為其後方大本營也是理所應當。考慮到 EVM 鏈的業務規模,Pyth 處於穩步增長期中,其處理的周均交易數量突破 100 K 後逐漸穩定並以 Arbitrum、Fantom、Optimism 等公鏈為主。

左圖:Pyth 處理 Solana 交易筆數(與 Chainlink 對比);右圖:Pyth EVM 鏈處理交易筆數以及來源,數據來源:Dune

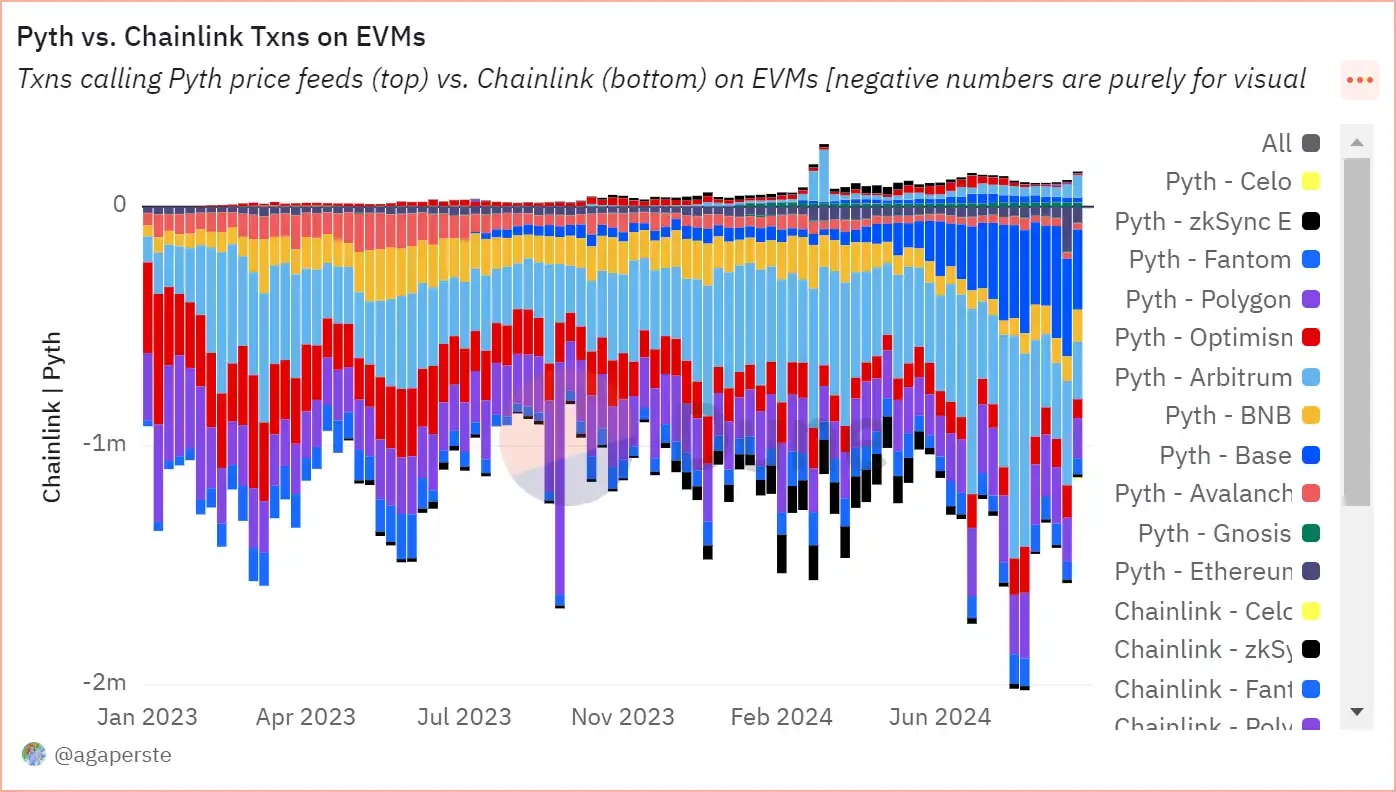

然而,Pyth 在 EVM 鏈的市場拓展依然任重道遠。根據 Dune 數據顯示,以周為單位來看 Chainlink 依然處於絕對的壟斷地位,佔據約 92.7% 的 EVMs 市場份額,雖然 Pyth 發展迅猛,但是其 EVM 鏈的處理交易數只佔 Chainlink 的零頭。

Pyth 和 Chainlink EVM 鏈處理交易筆數對比,數據來源:Dune

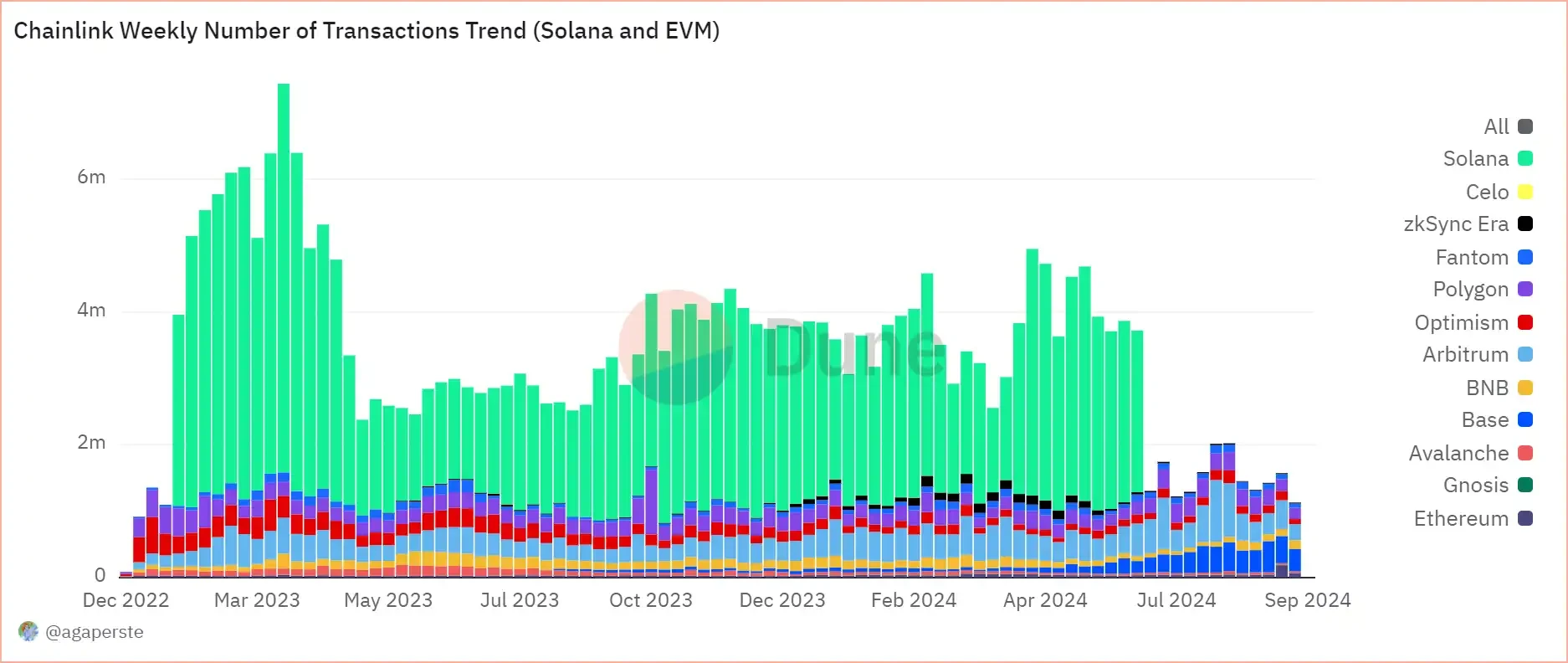

值得注意的是,根據 Dune 的數據顯示,對於整個 Crypto 市場而言 Chainlink 處理交易筆數最多的來自 Solana,來自 EVM 的交易筆數約佔 Solana 的一半。

Chainlink 處理周交易筆數(Solana VS EVM),數據來源:Dune

在預言機賽道逐漸淪為 Crypto 中紅海市場的大背景下,無論是從成本端還是從生態端,Pyth 需要向用戶解決「WHY YOU」的問題,才能搶奪出更多的 EVM 份額。

從代幣投資的角度來看,$PYTH 的價值捕獲和$LINK 類似,可以通過質押進行社區投票治理。除質押功能外,用戶無法分享到 Pyth 發展的紅利。同時,$PYTH 的總數為 100 億枚,現階段流通量僅為 36% 。在經歷 5 月份的大額解鎖並疊加市場行情遇冷後,$PYTH 的價格一蹶不振。從最高的 1.2 附近一路絲滑下跌至近期的 0.3 附近。

Pyth 的基本面雖然勢頭正盛,但對於其代幣的投資者而言,需要了解這些生意是否和自己手上的代幣有關。

跨鏈互操作

自 Crypto 形成以太坊獨佔鰲頭、其他公鏈衆星捧月的多鏈格局,跨鏈彌補了由於公鏈割裂而造成的流動性分散問題,成為加密基建不可或缺的一環。

在跨鏈互操作領域,選取了跨鏈協議御三家 Wormhole、Layerzero 和 Axeler 以及跨鏈應用 Across 和 Stargate。本篇僅從財務和運營角度分析跨鏈基建的盈利能力並進行對比。但是對於跨鏈的使用者而言,「公鏈千萬條,安全第一條」,放在項目評估首位的應該永遠是用戶資產的安全性。

Wormhole

Wormhole 是 Solana 與 Certus.One 合作开發的跨鏈通信協議並於 2021 年 9 月 22 日推出,最初主要用來實現以太坊和 Solana 之間的代幣資產跨鏈。截止目前 Wormhole 已經可以支持包括 BSC、Avalanche、Terra、Base 等多個鏈上的資產轉移功能。Wormhole 作為御三家當中市值最高的一位,其費用結構略有不同。根據官方披露,對於 Wormhole Gateway 而言,目前源鏈的 GAS 是唯一的成本,用戶僅需支付 GAS 即可。

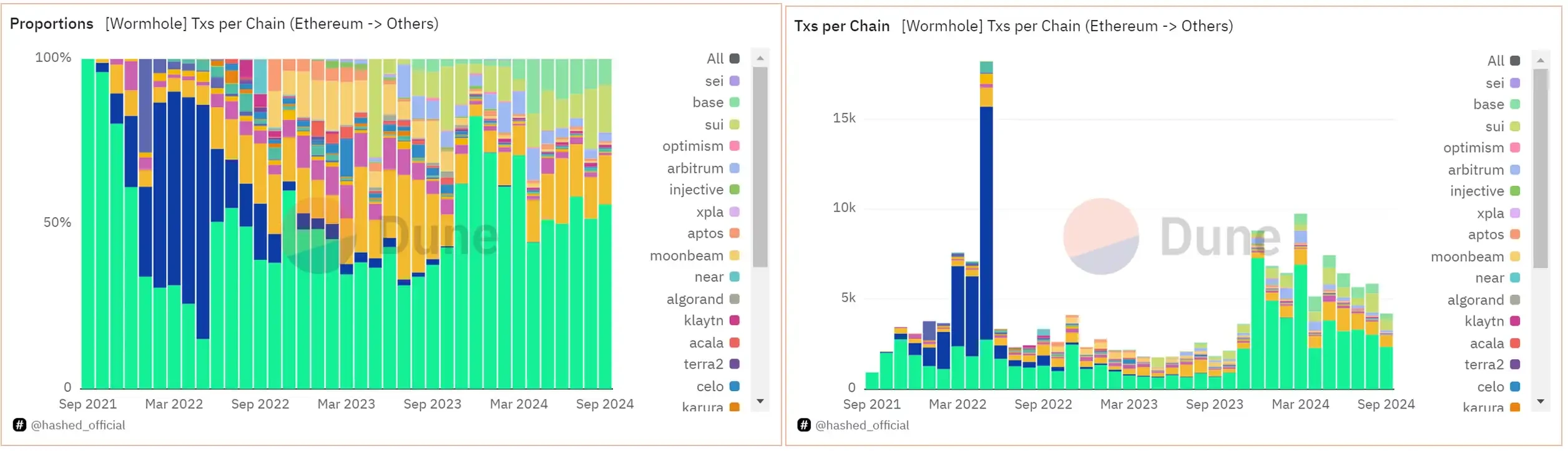

根據 Dune 數據顯示,截止目前絕大部分的跨鏈交易依然來自於 Ethereum 跨鏈至 Solana,佔比在 50% 上下波動,其次為 Bsc,佔比約 15% 。與其他跨鏈協議的市場切入點不同的是 Wormhole 跨鏈的 L2 份額佔比較少。

Wormhole 跨鏈來源和交易筆數(從 Ethereum 到其他鏈),數據來源:Dune

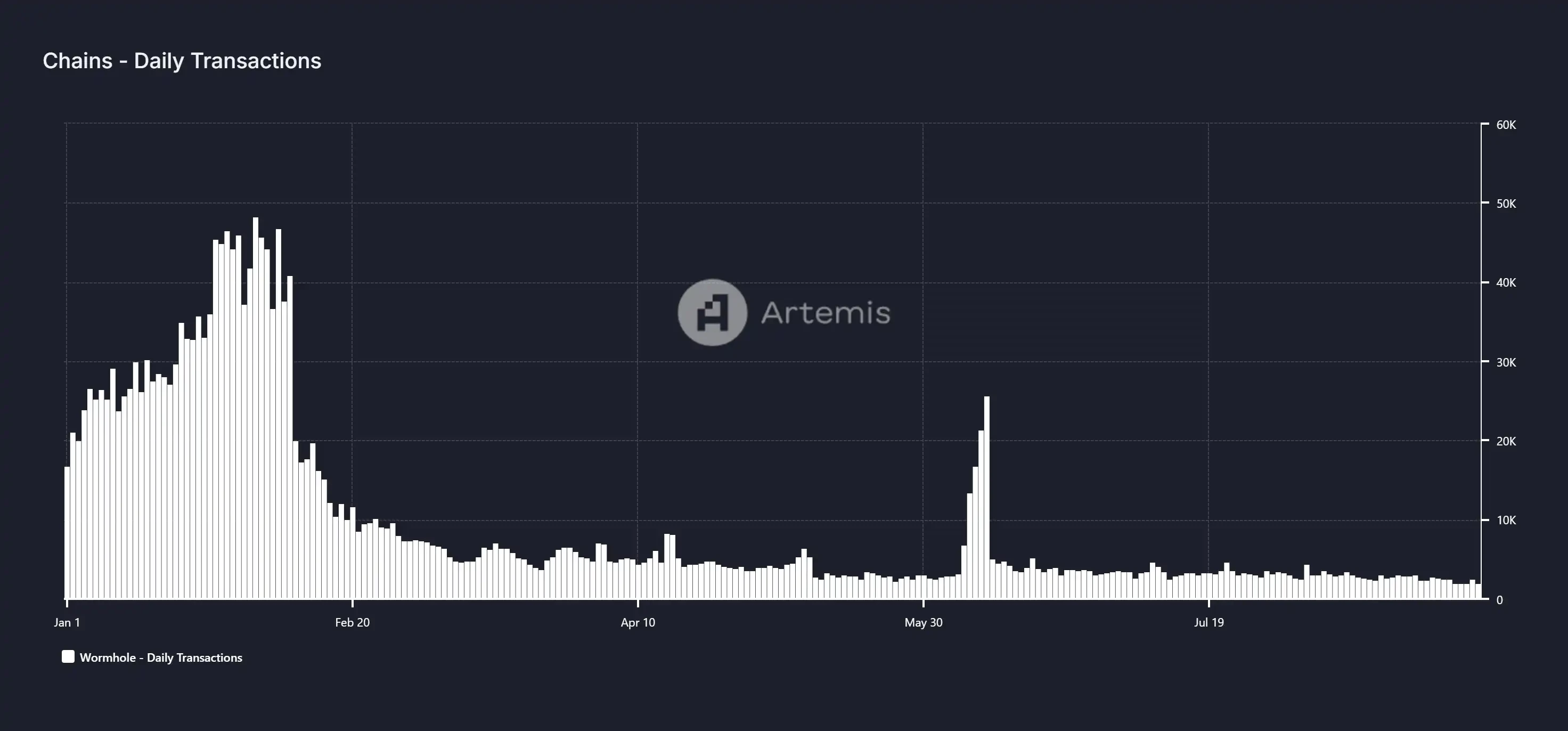

由於協議費用機制的設計,我們並不能獲得直觀的收入數據。因此,我們從用戶活躍度和交易量的側面角度來衡量 Wormhole 的經營情況。Wormhole 在今年 Q1 的表現亮眼,最高的日交易量逼近 5 萬筆。在 1 月份交易量的增加主要由於 Solana 生態 MEME Coin 造富效應所導致的鏈上交易活躍,而跨鏈至 Solana 的交易又佔據其總量的半壁江山,最終出現了 1 月份交易量暴漲的現象。但是隨着 Solana MEME 敘事的逐漸疲軟,Wormhole 的交易量也肉眼可見的下滑。在今年絕大部分時期,穩定的保持在 3 千到 5 千左右的水平。

Wormhole 日跨鏈交易量,數據來源:Artemis

對於代幣投資者而言,Wornhole 原生代幣 $W 價值捕獲能力局限性較強。$W 的主要功能集中在質押後進行鏈上治理。與其他跨鏈協議不同的是,Wormhole 採用了 POA 共識機制,驗證者由 19 位「值得信賴」的大型機構驗證者組成並且在驗證鏈間消息時無需進行代幣質押。這樣不僅減少了代幣 $W 的應用場景,另一方面 POA 機制下驗證者缺乏足夠的經濟激勵,作惡成本顯著降低。

LayerZero

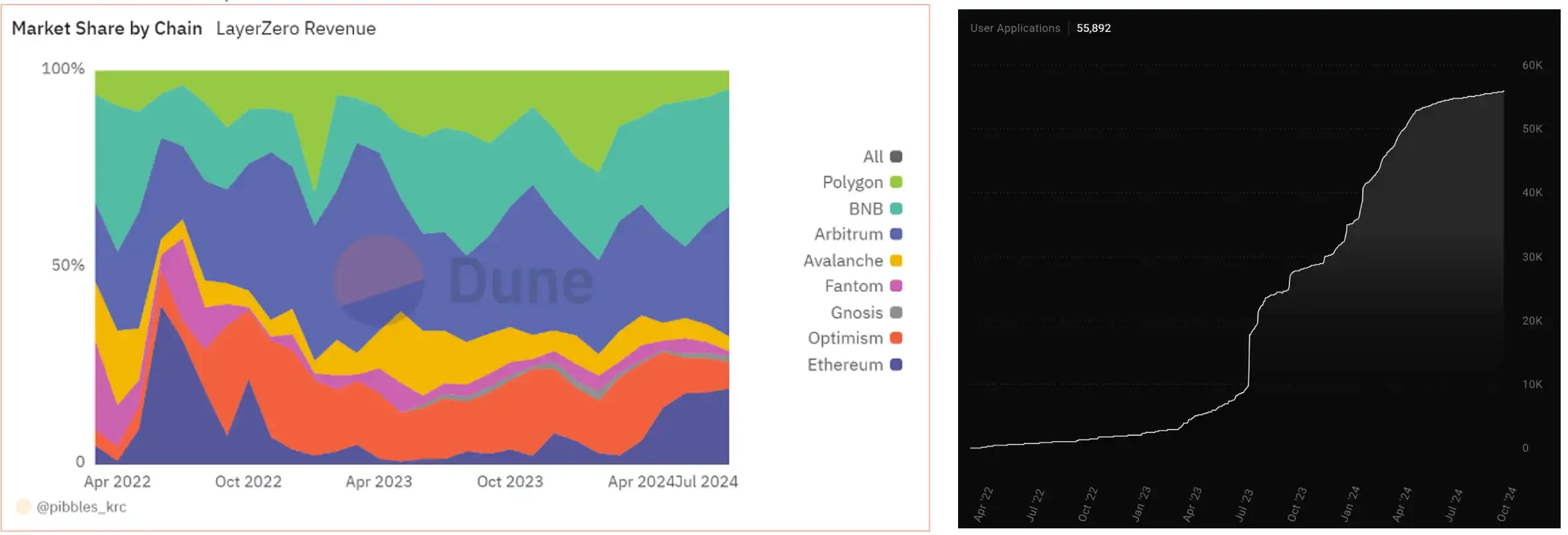

LayerZero 作為全鏈通信的底層協議,目前最主要的應用場景為代幣資產的轉移,同時還有 NFT、跨鏈治理等操作用例。LayerZero 的收入來源主要來自於跨鏈信息費:當用戶將自己的代幣資產從源鏈轉移至目標鏈時,LayerZero 協議會以幣本位的形式從源鏈收取費用。在最近一個季度(2024 Q3),LayerZero 最主要的收入來源為 Arbitrum、BNB Chain 和 Ethereum。同時在今年 Q2,由於 GAS 降低,Arbitrum 和 Optimism 網絡的跨鏈交易佔比明顯增加。作為跨鏈賽道的頭部協議,在今年其集成的 dapps 也成功突破了 5 萬 大關。

左圖:LayerZero 收入來源佔比情況;右圖:LayerZero 累計集成應用數量,數據來源:Dune、LayerZero 官網

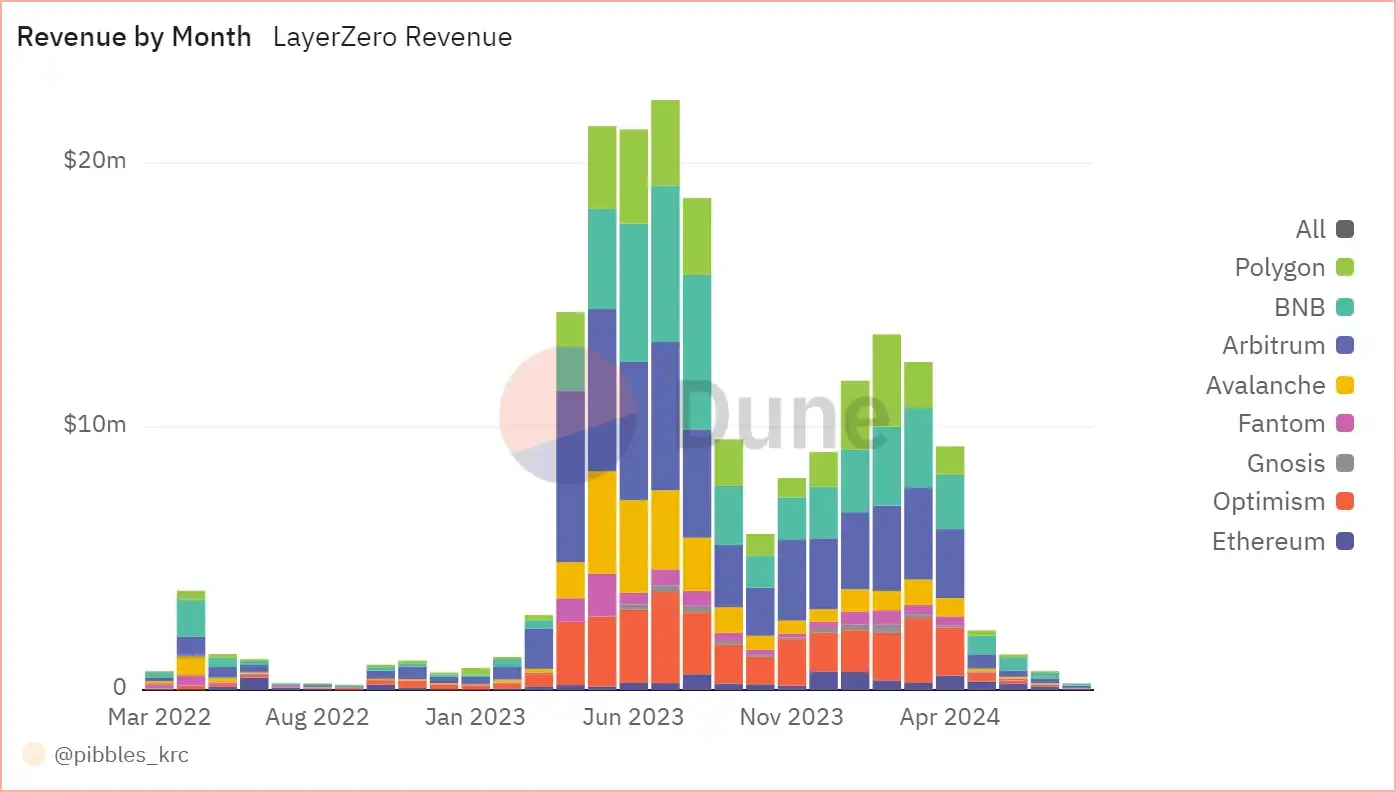

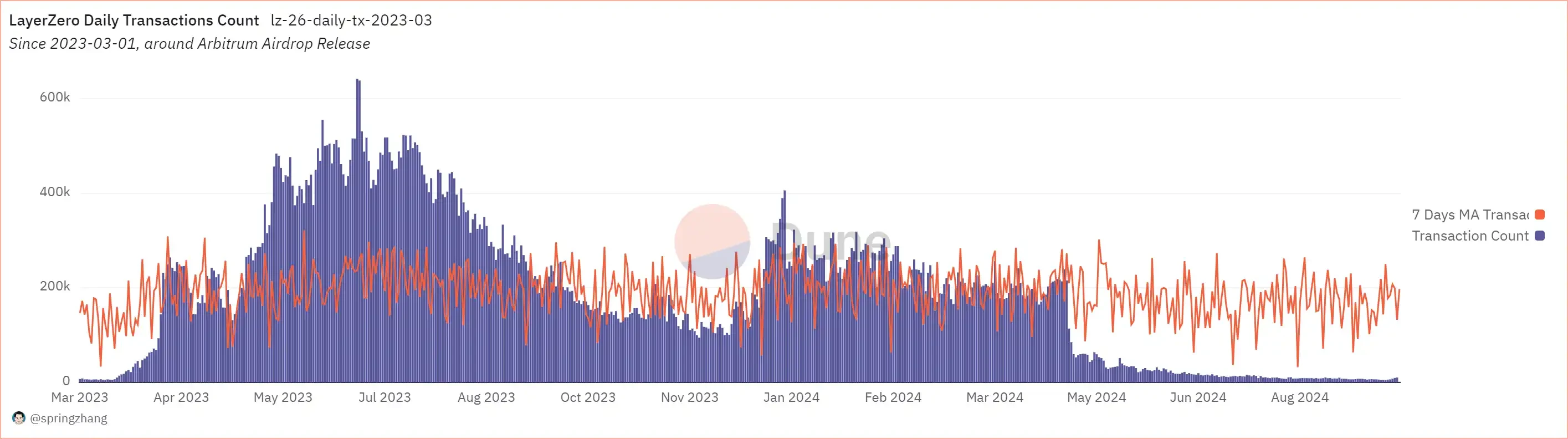

根據 Dune 數據顯示, 2024 年的三個季度 LayerZero 的收入分別為: 3768.79 萬美元, 1286.26 萬美元 和 97.27 萬美元 (截止 8.31 日)。可以明顯地看到,LayerZero 的協議收入和在步入 Q2 後开始大幅減少並一蹶不振。一方面,由於 LayerZero 官方於 6 月進行代幣發放,並在此之前採取了反女巫措施,清洗掉了許多數據粉飾;另一方面,整體市場環境在 5 月份走熊,各個主要公鏈代幣的大幅下跌導致其收入雪上加霜。

LayerZero 月收入以及佔比,數據來源:Dune

LayerZero 日交易數量統計,數據來源:Dune

LayerZero 的整體經營情況與鏈上市場活躍度息息相關,當鏈上行情走牛時 Layerzero 的經營數據也隨之起飛。在今年 5 月後市場走熊,其收入接近「腳斬」,略高於上一輪熊市水平。其中不僅有市場環境的原因,坎昆升級帶來 GAS 費的大幅降低也是 Layerzero 收入下降一個量級的重要因素。

LayerZero 的原生代幣為$ZRO,在今年 6 月剛剛推出時市值高達 10 億,現在已經腰斬至 4.33 億。$ZRO 作為 Layerzero 的治理代幣並且可以在跨鏈消息傳遞時消耗。在基本面上,Layerzero 由於市值的跌幅小於收入跌幅,P/F ratio 仍然處於高估狀態。

Axelar

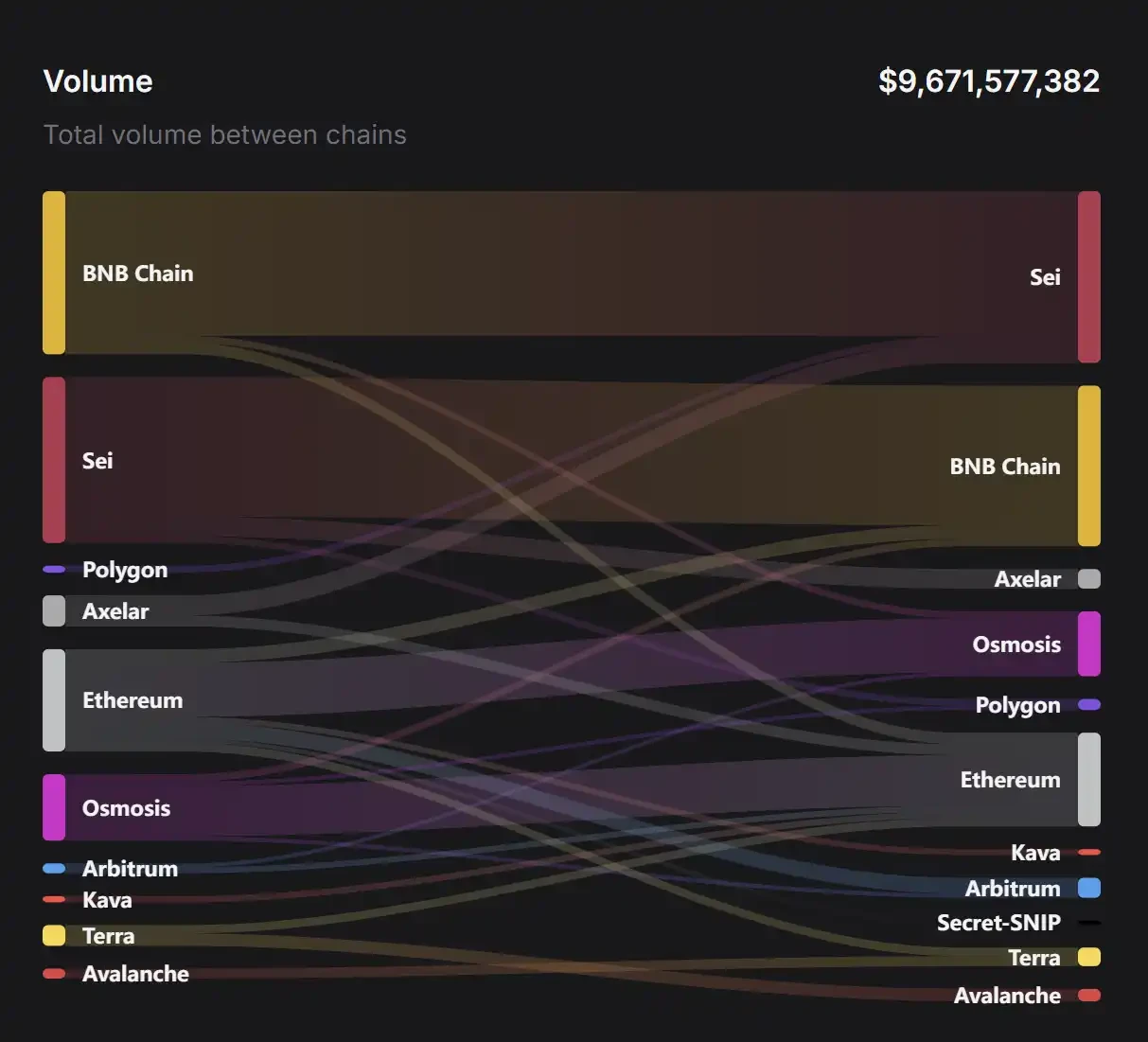

Axelar 的商業模式依然沿用傳統的「收租」方式。在 Axelar 網絡上進行的交易和智能合約執行會產生相應的費用,這些費用以 AXL 代幣支付並為網絡帶來直接收入。用戶進行跨鏈交易會向 Axelar 網絡支付 GAS,隨後 Axelar 網絡將其重新分配給質押者。Axelar 的主要支出在於支付給驗證者的$AXL 代幣獎勵。同時,Axelar 也在开發 AVM,意圖打通跨鏈層面的智能合約开發。根據官方數據顯示,目前最主要的跨鏈交易來自於 BNB Chain 和 Sei。二者的交易規模為 34 億美元,約佔總交易量 40% 。

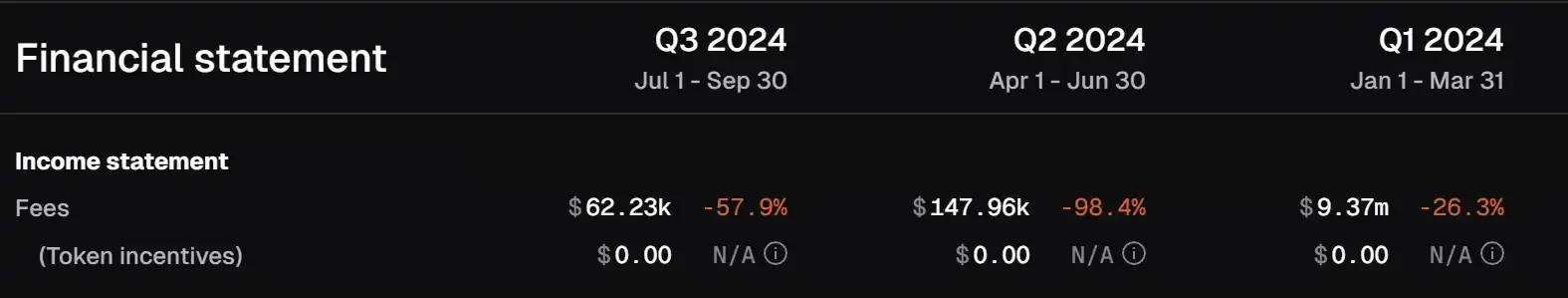

Axelar 官方統計跨鏈交易分布圖,資料來源:Axelar 官網

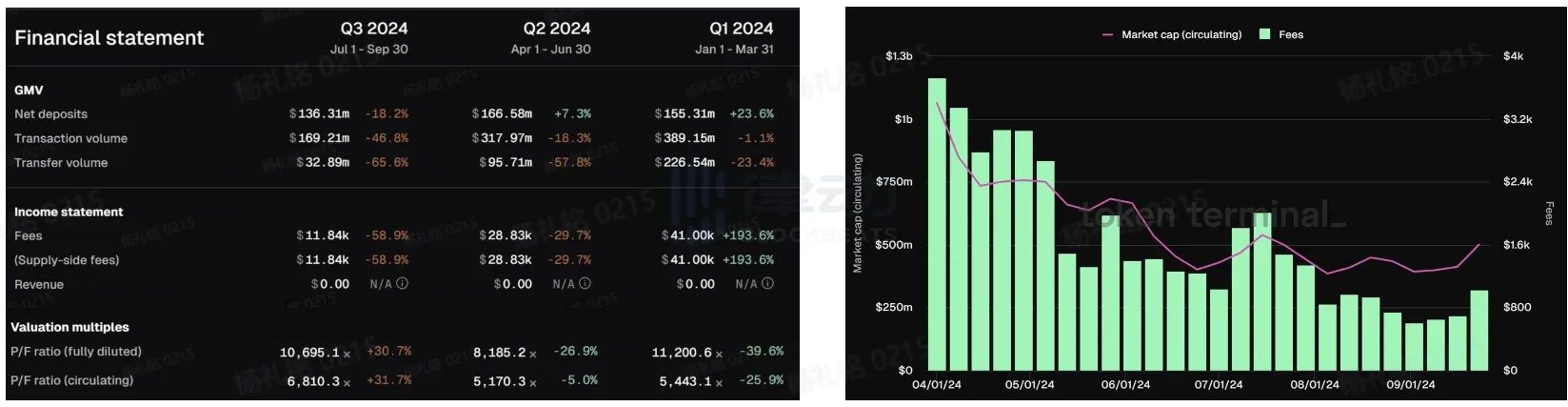

自 2024 Q1 到 2024 Q3,無論是從交易量還是跨鏈費用來看,以美元計價下 Axelar 的各項指標不容樂觀,同比銳減 50% 以上,均呈現出加速遞減的趨勢。以市盈率角度審視,Axelar 第三季度的 P/F ratio 不減反增。主要原因是其市值下滑約 30% ,相較於跨鏈費用的收入腰斬而言下降程度較低,因此 P/F ratio 整體虛高。

左圖:Axelar 季度財務指標變動情況;右圖:Axler 流通市值和交易費用對比圖,數據來源:Tokenterminal

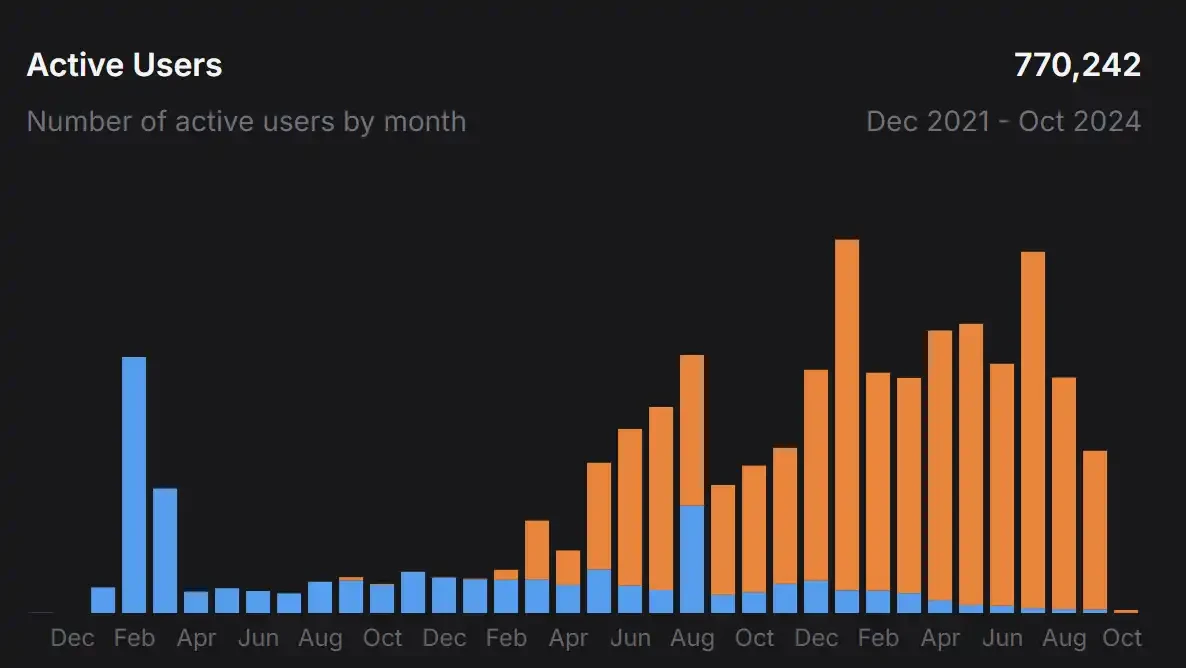

在用戶數據方面,Axelar 的日活用戶在今年 1 月中旬和 7 月中旬形成雙峯,最高日活用戶可達 4.5 K。但在 7 月中旬後便逐漸回落至 1.5 K 左右。與 2023 年相比,Axelar 今年的用戶整體保持活躍。值得注意的是,Axlear 網絡中 GMP(通用消息傳遞)的佔比不斷增加,已經幾乎完全取代了簡單的資產跨鏈,佔據總活躍用戶的 98% 。

Axelar 月活數據,數據來源:Axelar 官網

Axelar 目前已經鏈接包括 Ethereum、BNB Chain、Arbitrum、Fantom 等主流公鏈在內的 66 條鏈。隨着鏈接的網絡增多,驗證者的門檻也會增加,相應的代幣獎勵也水漲船高。最初這樣的方案會導致$AXL 的通脹率增加,官方意識到該問題後用 GAS 燃燒機制取而代之。整體代幣通脹機制的改變利好代幣$AXL 投資者,其年通脹 11.5% 可以通過 GAS 燃燒而抵消 10% 。

Across

Across 是由 UMA 支持的跨鏈協議,依靠 UMA 的樂觀預言機機制實現 L2 至 L1 之間的跨鏈。目前已支持的鏈有 Arbitrum、Optimim、Base、Linea、Blast 等主流的 L2 公鏈。

在跨鏈的技術設計原理上,Across 引入了中繼器 ReLayer,並依靠其將源鏈的代幣資產鎖定並在目標鏈中釋放相應的代幣。完成中繼執行後樂觀預言機會進行後續數據驗證,以保證資產安全並對中繼器進行獎勵。Across 網絡中的 Relayer 在橋接時依賴於 LP 在目標鏈上所提供相應代幣的流動性,如果流動性耗盡將導致用戶的跨鏈成本激增。

所以,Across 的良好運營離不开左右手「Relayer」和「LP」的參與。二者在 Across 上承擔任何橋梁事件中包含的各種風險,用戶在使用跨鏈服務時向其支付費用。一方面,流動性池的運營模式本質上類似於 AAVE 或者 Compound,其定價方案也參考了 AAVE 的定價設計採用了利率定價的模式:通過模型計算出利率 R,並以一周的交易周期為基准來計算 LP 費用。另一方面,中繼器在跨鏈時會墊付 GAS,交易驗證成功後則會收到費用補償。因此在評估 Across 的運營是否良好時,交易量和交易費用會是較為公允的評估標准。

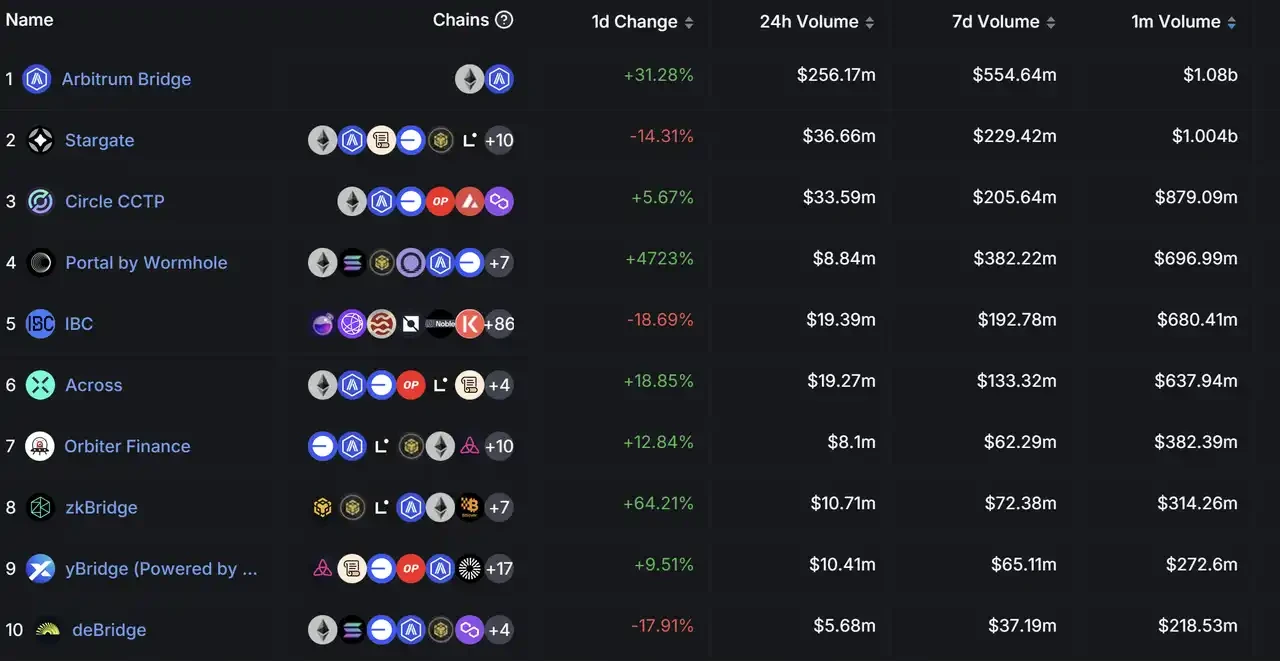

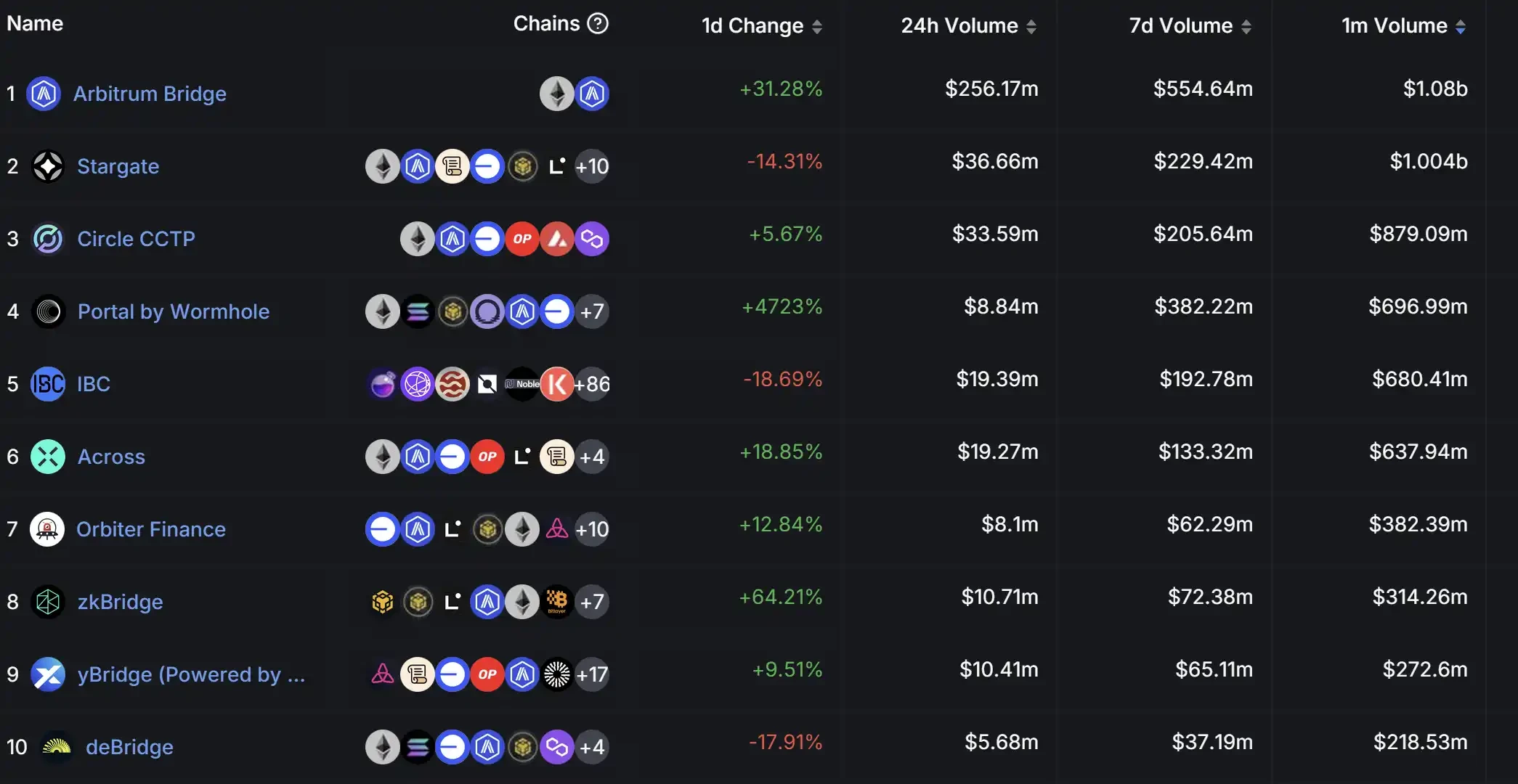

根據 DeFiLlama 數據顯示,Across 近一個月的交易量為$ 637.94 m,位於跨鏈應用的第 6 名。截止 9 月 11 日,Across 的累計用戶已超過 200 萬,月活用戶穩定在 20 萬上下。

跨鏈應用排名(以交易量大小排序),數據來源:DefiLlama

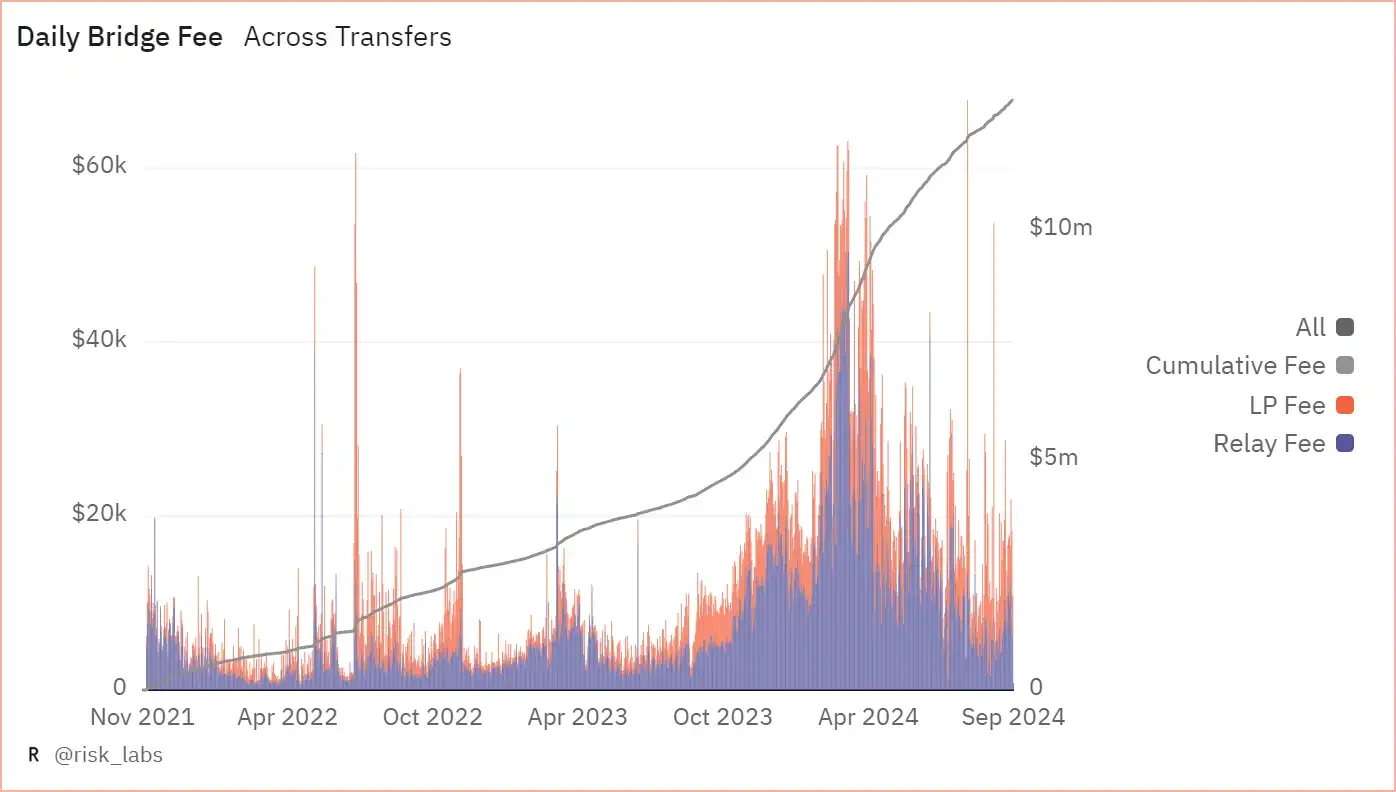

同時,根據 Dune 提供的數據,在今年 Q2 Across 引致的跨鏈交易費用已經和上輪周期牛末的日交易費相當。達到了每日 6 萬美元的水平。Across 雖然沒有其他跨鏈應用的名氣響當當,但在市場上依然具有一定的競爭力。

Across 日跨鏈交易費用以及組成,數據來源:Dune

在跨鏈交易量方面,Across 的跨鏈數量在年初 Q1 達到在 24 億美元的較高水平。隨後 Q2 的 MEME 熱將跨鏈交易量維持在 25 億美元 之上。然而與之相背離的是鏈上轉账雖然增多,但是手續費並沒有提升到其應有的水平。反而是在今年 Q1 達到了頂峯,隨後在 Q2 下跌 33% ,Q3 腰斬 66% 。Q2 下降的原因在於坎昆升級使 L2 的跨鏈 GAS 下降了很多。Q3 則是由於市場不景氣導致的交易量下滑。

Across 各項財務指標變動情況,數據來源:TokenTerminal

從代幣投資的角度來講,Across 的原生代幣$ACX 的價值捕獲能力較弱。$ACX 可以用於管理 DAO 資金的決策並用作 LP 的鎖倉獎勵。Across 提出了 LP 鎖倉獎勵計劃,鎖倉時間越久獲得的乘數獎勵和$ACX 代幣激勵越多。自 2023 年 9 月 Snapshot 提案獲得通過後,Across 將流動性池的 APY % 提高 50% ,並將原來的 3 倍乘數減少到 2 倍。

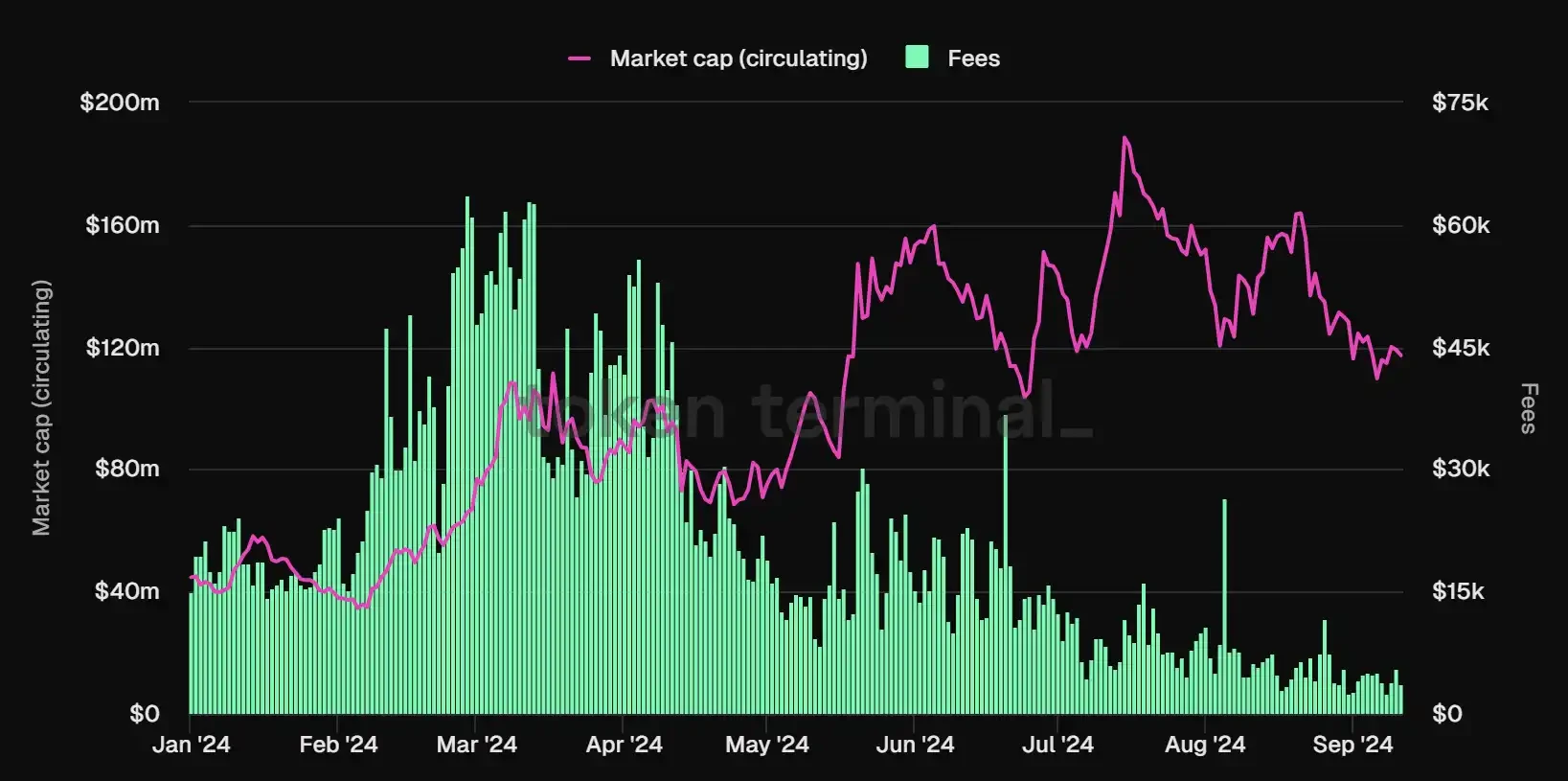

顯然,對於 Across 項目本身而言,其盈利能力和代幣的價格與市值並無直接關聯。盡管 Across 網絡的交易費用經歷了腰斬再腰斬,但是其代幣$ACX 的市值依然穩定,維持在 1.2 億美元左右。因此,交易費用的遞減導致了 P/F ratio 的增加,整體項目處於高估的狀態。但是對於投資者而言,整體 P/F ratio 的虛高似乎並不會對$ACX 的投資決策產生直接的影響。

Across 交易費用和流通市值對比圖,數據來源:Tokenterminal

Stargate

Stargate 是由 LayerZero 官方推出,基於 LayerZero 技術开發的可組合流動性傳輸協議。Stargate 的定位更加聚焦於成為全鏈 DeFi 的跨鏈應用,目前已涵蓋包括 Abriturm、Scroll、Base、Linea 等 10 余條公鏈,根據 DeFiLlama 數據在近一個月中其規模僅次於 Arbitrum Bridge 達到$ 1 b,穩居第二。

數據來源:DefiLlama

除了進行跨鏈交互,Stargate 還有構建流動性池和質押挖礦等業務。Pool 的模式類似於 Across,在進行全鏈跨鏈的構建時 Stargate 跨鏈的目標鏈上需要 LP 提供相應的流動性。投資者可以作為 LP 提供流動性而獲取相應收益。另一方面,用戶可以質押 LP 代幣以獲得$STG 代幣獎勵。

Stargate 的收入渠道主要是來自代幣轉账而收取的手續費,對於非$STG 代幣的轉账每筆將收取 0.06% 的費用。其中 LP 和 veSTG 的持有者將分別獲得 0.01% 的費用分配。

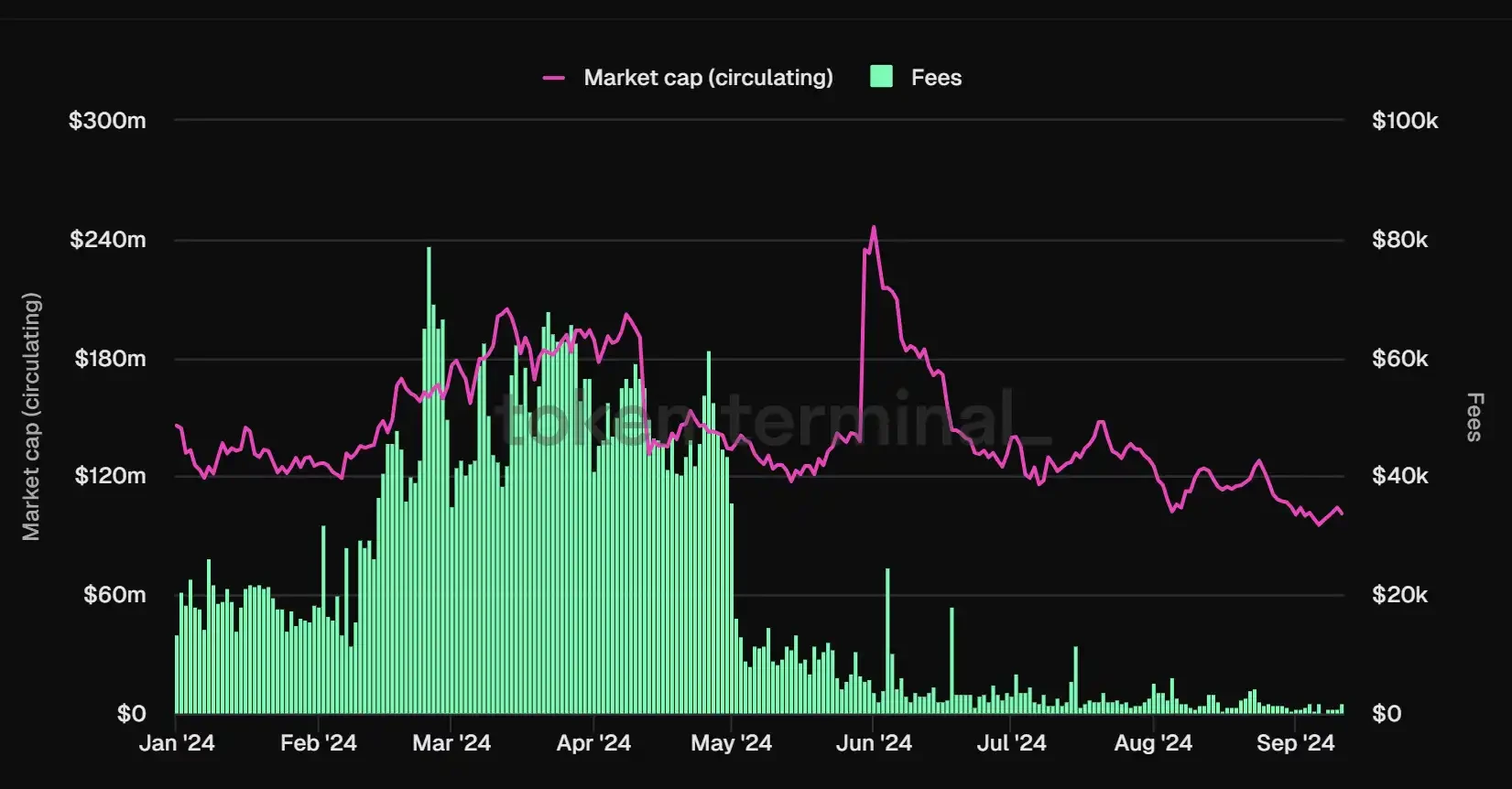

然而,Stargate 的交易費用自年初以來一直在下降。最高達到 334 萬美元,在 Q3 已經低至$ 196 K。但是比起 Across,Stargate 的業務流依然龐大,交易量在前兩個季度保持在 30-50 億美元 之間,但是 Q3 下滑嚴重,僅有$ 226.82 M。

Stargate 各項財務指標變動情況,數據來源:Tokenterminal

Stargate 收取的協議費用在今年 5 月以後开始暴跌,今年 Q3 的費用總收入相較於 Q2 蒸發 90% 。然而$STG 的流通市值並沒有隨總費用的減少而降低,始終維持在 1.2 億 左右。從而導致 P/F ratio 在 Q3 的激增,在該角度下 $STG 的價格處於嚴重高估的狀態。

Stargate 交易費用和流通市值對比圖,數據來源:Tokenterminal

相較於$ACX,Stargate 的原生代幣$STG 在代幣經濟學方面採取了 ve 模型的設計,具有更強的價值捕獲能力。代幣的持有者通過質押$STG 獲得 veSTG,對 Stargate 的費用標准、流動性池調整等事項進行投票,參與社區治理。同時,隨着質押 STG 代幣時間的延長,用戶可以獲得額外的 veSTG 獎勵從而增加在社區治理的權重,正向的飛輪得以加速展开。另一方面,用戶可以將$STG 提供給平臺增加流動性,也可以通過挖礦獲得$STG 獎勵。整體而言,$STG 的市值相對穩定。

存儲

如果 Web3 在不久的將來可以實現真正的 Massive Adpotion,那么數據的去中心化存儲至關重要,會成為不可或缺的一部分。雖然 Web3 整體的數據存儲規模相比傳統 Web2 存儲而言微不足道,但這也意味着未來 Web3 的存儲項目具有更高的天花板和巨大的存量市場。在存儲基建領域,我們選擇了 Filecoin 和 Arweave 兩大項目進行對比分析。

Filecoin

Filecoin 採用按次收費的模式,而非 Arweave 的一錘子买賣。Filecoin 的存儲提供商(即礦工)通過向 Filoin 的用戶提供存儲服務或在網絡上承諾存儲容量來挖掘$FIL。為鼓勵長期網絡協調,礦工獲得的區塊獎勵中有 25% 可以立即使用,而 75% 會在 180 天內线性解鎖。其次,若用戶需要使用存儲服務需要支付一定的$FIL 費用。同樣的,在後續需要檢索和取回時,用戶也需要支付一定的費用。

總體而言,Filcoin 的營業收入主要由用戶交互 GAS 和對礦工進行的罰沒收入構成,對礦工的代幣$FIL 獎勵則為其商業模式下的主要支出。同時,Filecoin 正在積極的向鏈上計算轉型,开發了 FVM 便於开發者在 Filecoin 上开發應用完成生態建設。

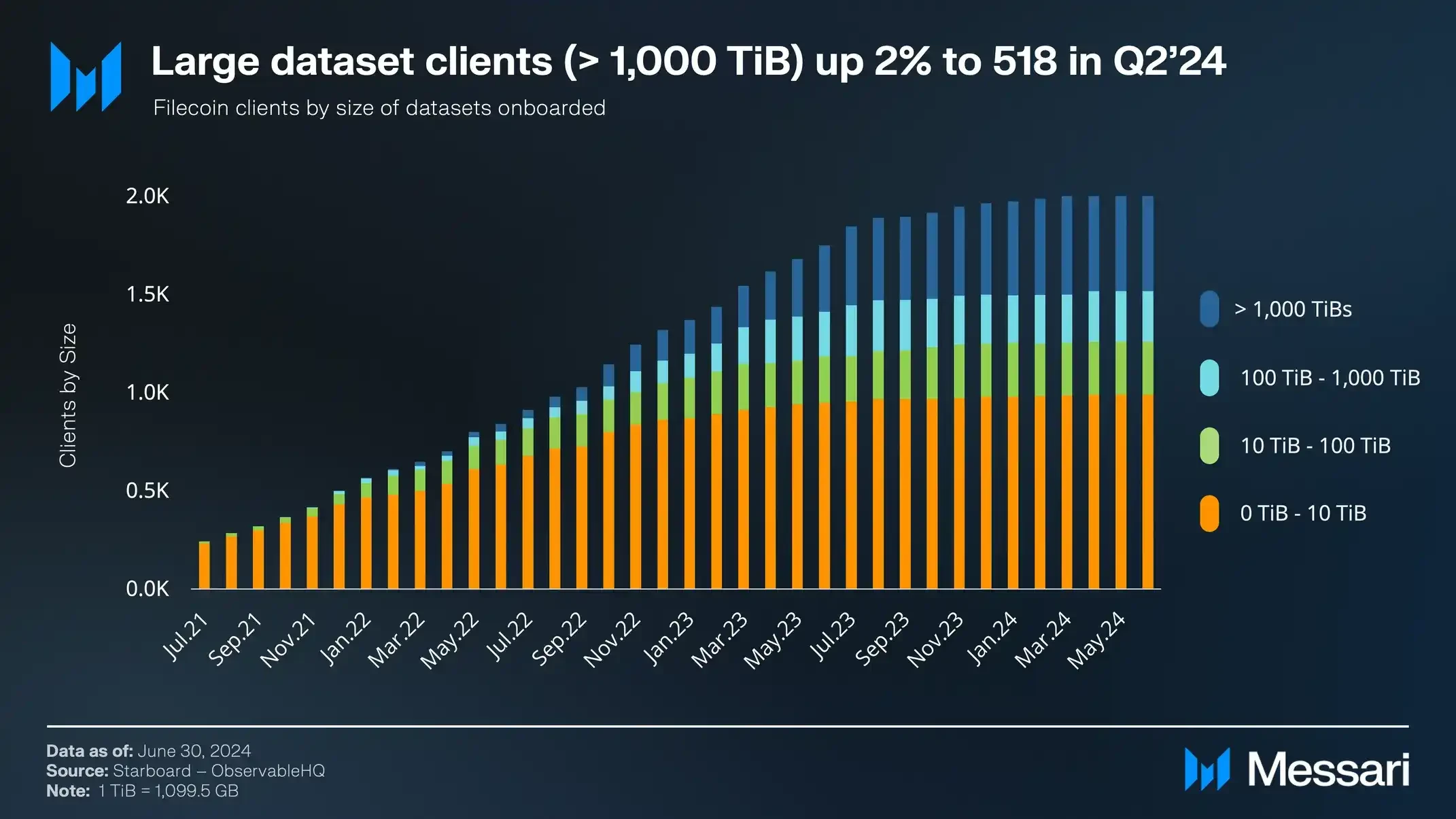

根據 Messari 的數據顯示,Filecoin 大於 1, 000 TiBs 存儲規模的用戶數量在不斷增加,這類用戶通常為企業級用戶,數據存儲量大且粘性好。

Filecoin 大於 1, 000 TiBs 存儲用戶變動情況,數據來源:Messari

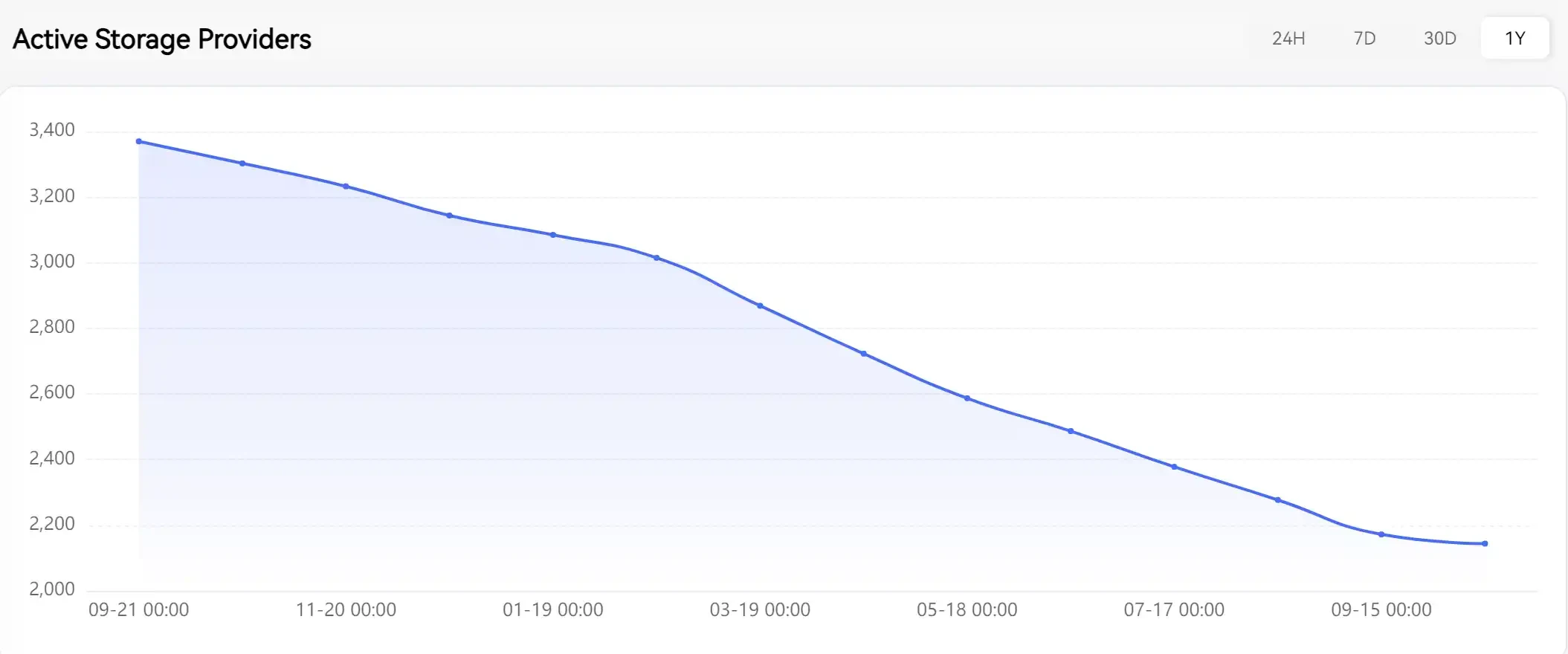

根據 TokenTerminal 數據顯示,可以看到 Filecoin 的費用收入從年初到 6 月末保持持續的增加,增幅高達 151% ,但是進入 Q3 後整體的費用發生了銳減。從支出端來看,Token incentive 作為區塊獎勵,自 Q1 結束後开始了加速下跌。造成這樣的現狀不僅是因為 Filecoin 代幣經濟學螺旋式的設計,背後的主要原因體現在礦工的日益流失。根據 Filscan 的數據顯示,自 23 年末 Filecoin 活躍存儲提供商「提桶跑路」的頹勢難掩。從傳統的估值角度來看,由於費用的降低導致其 P/F Ratio 在 Q3 出現虛高。

Filecoin 各項財務指標變動情況,數據來源:Tokenterminal

活躍存儲提供商統計,數據來源:Filecoin 官網

在代幣的價值捕獲層面,其代幣$FIL 不僅作為 Filecoin 網絡中的 GAS,也可以用於「礦工」提供存儲服務的代幣激勵,並且「礦工」在提供存儲服務時需要質押$FIL 代幣以確保網絡的安全性和服務質量。Filecoin 整體的代幣經濟學設計呈現出螺旋飛升的模式。

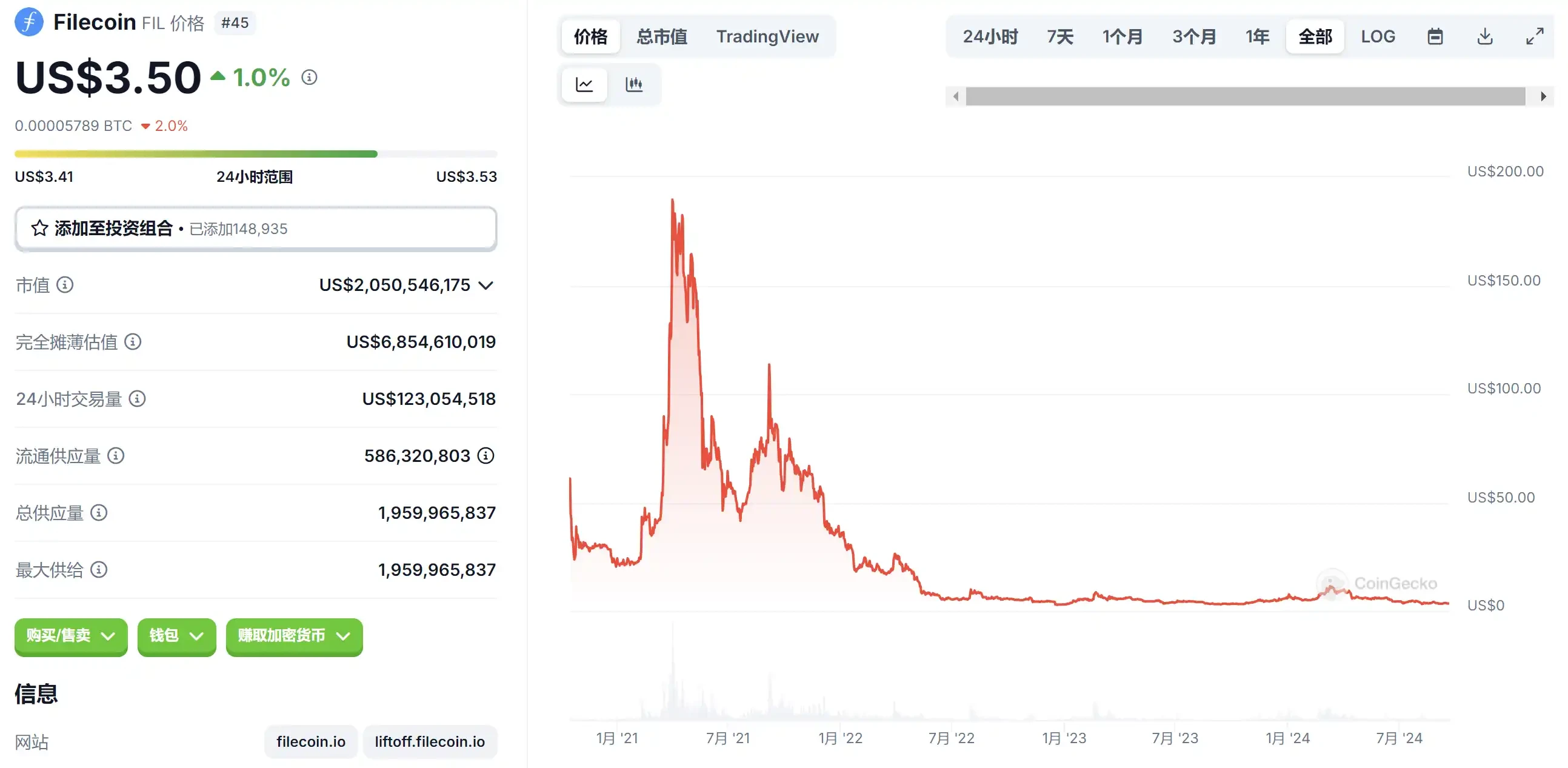

Filecoin 在上一輪牛市的價格十分誇張,在頂峯時期$FIL 的幣價達到 200 美金一枚,其 FDV 更是達到誇張的 3800 億。造成價格飆升的原因一方面在於$FIL 的解鎖量較少,另一方面,由於礦工獎勵為$FIL 幣本位,當幣價拉升時會吸引礦工入場,礦工購买更多的$FIL 用於質押。得益於代幣經濟學的設計,最終導致了$FIL 價格的飆升。

然而,在今年比特幣 ETF 通過市場迎來小牛後,$FIL 的幣價並沒有迎來像上一輪牛市的暴漲,截止筆者完稿$FIL 近一年的幣價漲幅僅為 4.6% ,反觀同賽道的 Arweave 其原生代幣$AR 的價格在一年內漲幅高達 313% 。

數據來源:CoinGecko

一方面,市場大環境並不如預期;另一方面,不同於$AR 已經接近全流通的狀態,$FIL 的流動量約為 30% ,還有大量的未解鎖代幣,對整體代幣價格造成一定拋壓。在投資項目和項目代幣兩者之間,投資者需要仔細斟酌。

Arweave

Arweave 不同於前文中的 Filecoin,其賣點在於對用戶數據實現鏈上去中心化的永久存儲。Arweave 協議建立在 HTTP 協議之上,用戶可以通過例如 Google Chrome 等 Web2 瀏覽器的方式訪問 Arweave 並允許擁有闲置硬盤空間的個人以 AR 代幣交換的方式存儲數據

Arweave 採用了一次性收費的商業模式,用戶只需要根據存儲數據的容量支付相應的費用即可實現永久存儲。用戶支付的一次性費用中,一部分用於初始存儲成本,另一部分進入捐贈 Arweave 基金用於未來的存儲費用。

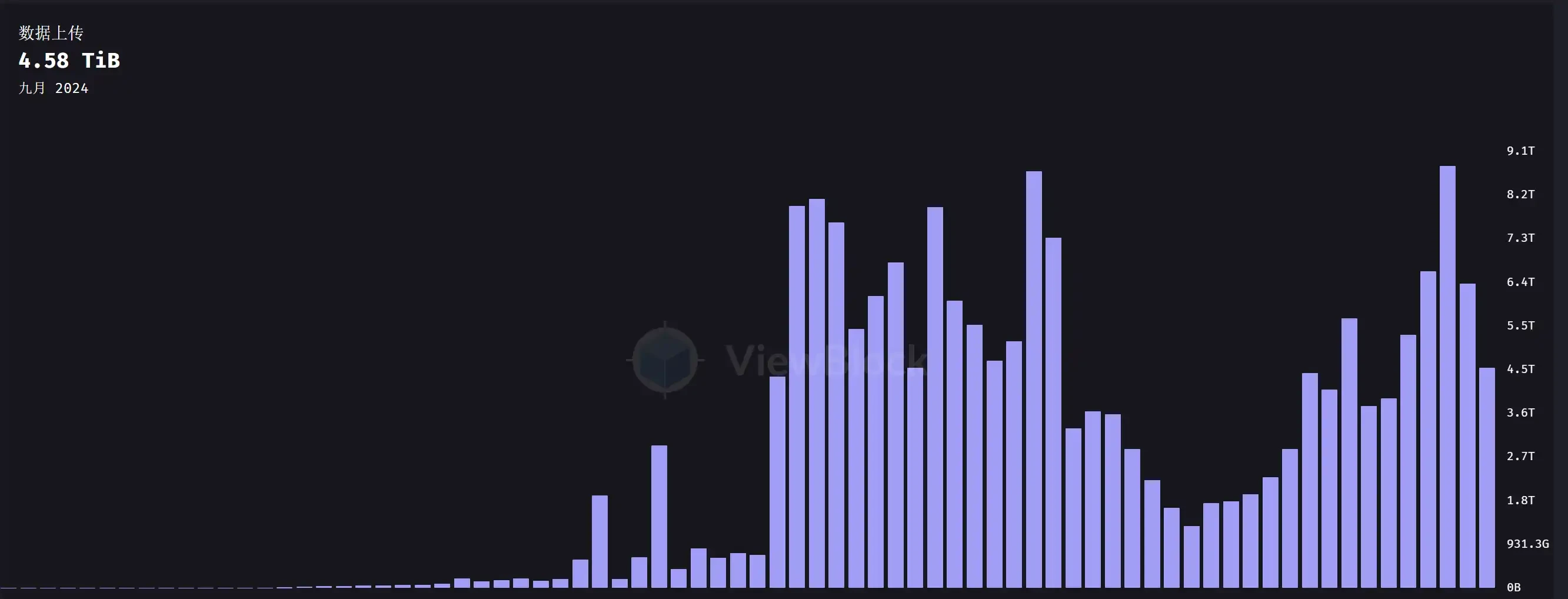

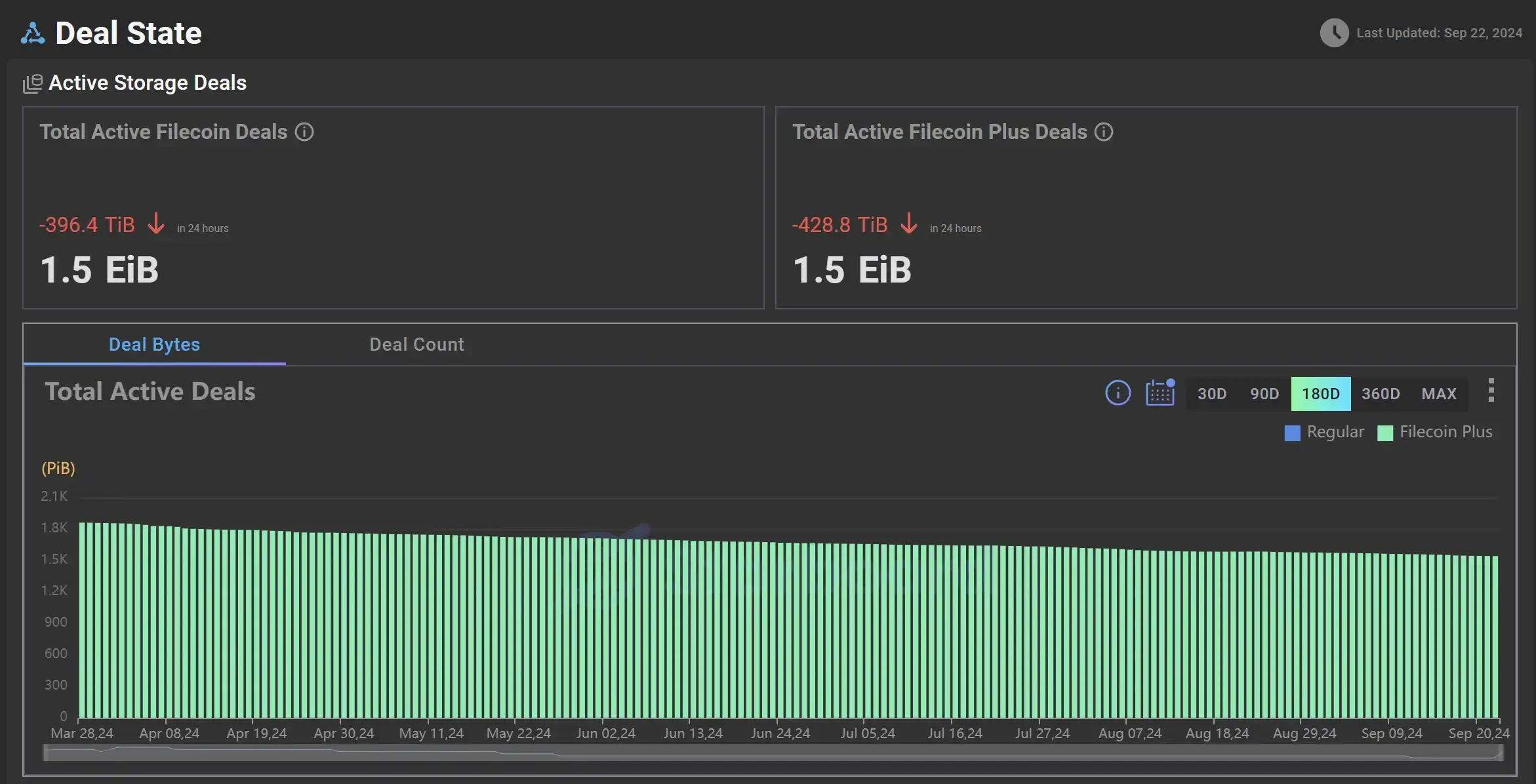

Arweave 的用戶上傳數據雖然和上個牛市持平,甚至略微趕超,最高達到 8.79 T/月。但是和 Filecoin 的用戶上傳數據進行對比仍不及預期。根據 Starboard 數據顯示,Filecoin 的日上傳量達到了 1.5 E 的級別(其中 1 EiB= 1024 TiB),Arweave 的存儲規模和 Filecoin 有着數量級的差別。

Arweave 日上傳數據量,數據來源:ViewBlock

Filecoin 日上傳數據量,數據來源:Starboard

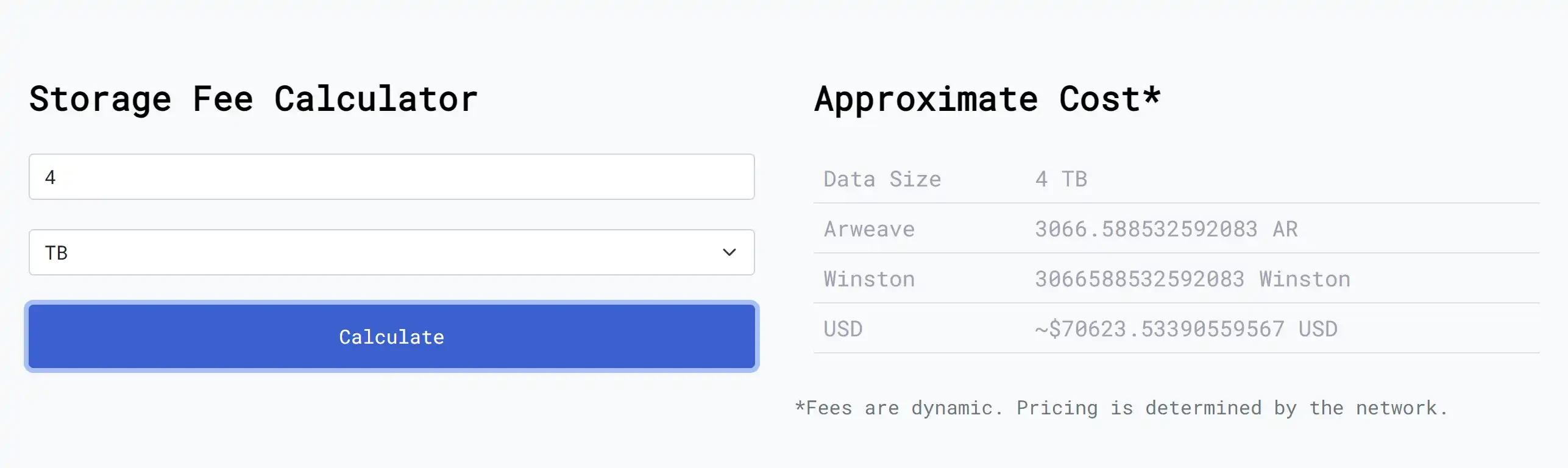

按照月份來估計,以 Arweave 的平均存儲為 4 T 為例,根據 ar-fee 網站的計算結果得出,存儲 4 T 的數據大約需要$ 7 w 的費用。根據 CoinGecko 數據顯示,Filecoin 存儲 4 T 的數據存儲費用為$ 0.76 每月。在同樣花費$ 7 W 的情況下,使用 Filecoin 可以存儲 7675 年。7675 年相比於「永久存儲」顯然不值一提,但是對於一個企業或者個人而言這幾乎相當於永恆。

Arweave 存儲費用計算,數據來源: https://ar-fees.arweave.dev/

當我們重新審視 Arweave 的「一次付費,永久存儲」的商業模式時,這樣的敘事從基本面邏輯來講並不是一個 sexy story。首先,Arweave 的本質類似「時光膠囊」,其定位針對於小而美的項目。對於大型企業在不具有吸引力,大型企業需要存儲的數據通常為私密信息並非公开信息;另一方面,從成本角度而言,企業的很多數據並不需要花費這么昂貴的存儲費用進行永久存儲,採取 Filecoin 的存儲方案更加劃算。所以在基本面上,Arweave 很難吸引大型客戶,這也是為什么其數據上傳規模維持在 4 T 的原因。

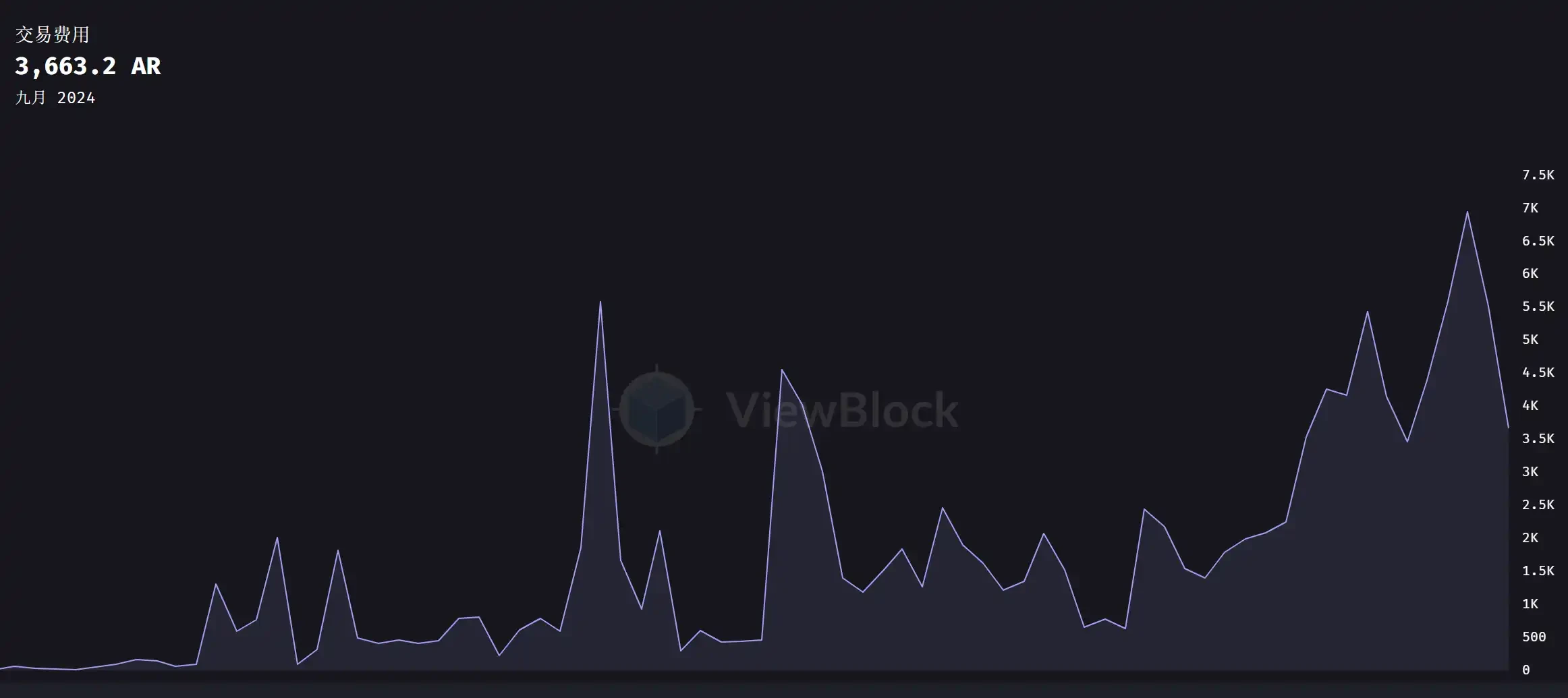

雖然 Arweave 比起 Filecoin 受衆有限、產品天花板相對較低,但是微觀數據來看,若以幣本位計價 Arweave 的交易費用僅略低於上一輪牛市。2021 年 9 月交易費用為 4468 $AR,價值約為 $ 223400 (50*$ 4468);2024 年 8 月的交易費用為 6685 $AR, 價值約為 $ 167125 (25*$ 6685)。

Arweave 幣本位交易費用,數據來源:ViewBlock

對於$AR 代幣的投資者而言,$AR 承擔起了貨幣基本的支付功能。Arweave 的原生代幣為$AR。一方面$AR 可以作為支付手段,用於支付數據存儲費用。當用戶在 Arweave 網絡上存儲數據時,需要使用 AR 代幣支付一次性存儲費用。這些費用保證了數據的永久存儲。另一方面,礦工通過存儲和驗證數據來獲得 AR 代幣作為獎勵。關於代幣價格表現可參考前文分析。

DA 數據可用性

我們熟知的大公鏈通常採用一體化、整體式的設計,單一的區塊鏈處理所有交易。然而,無論是社會分工還是 Crypto,精細化的分工發展似乎成為必然。自模塊化开展以來,數據可用性 (DA) 成為了以太坊樂高積木中不可或缺的一塊組件。其中,比較有代表性的是 Celestia、EigenDA 和 Avail。由於 EigenDA 和 Avail 的數據有限,我們選取 Celestia 進行分析。

Celestia

Celestia 的原生代幣為$TIA,Celestia 可以支持开發者开發新的公鏈並使用$TIA 支付 GAS,用戶也可以質押$TIA 獲得獎勵。由於$TIA 的空投大熱,在其上线之初造福效應明顯,最高可達$ 20/TIA。在市場行情遇冷後,$TIA 價格也逐漸回歸正常水平。

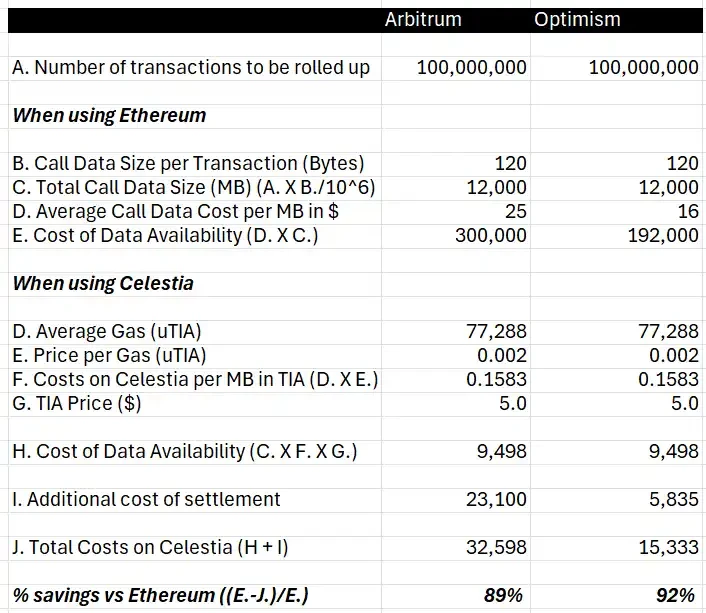

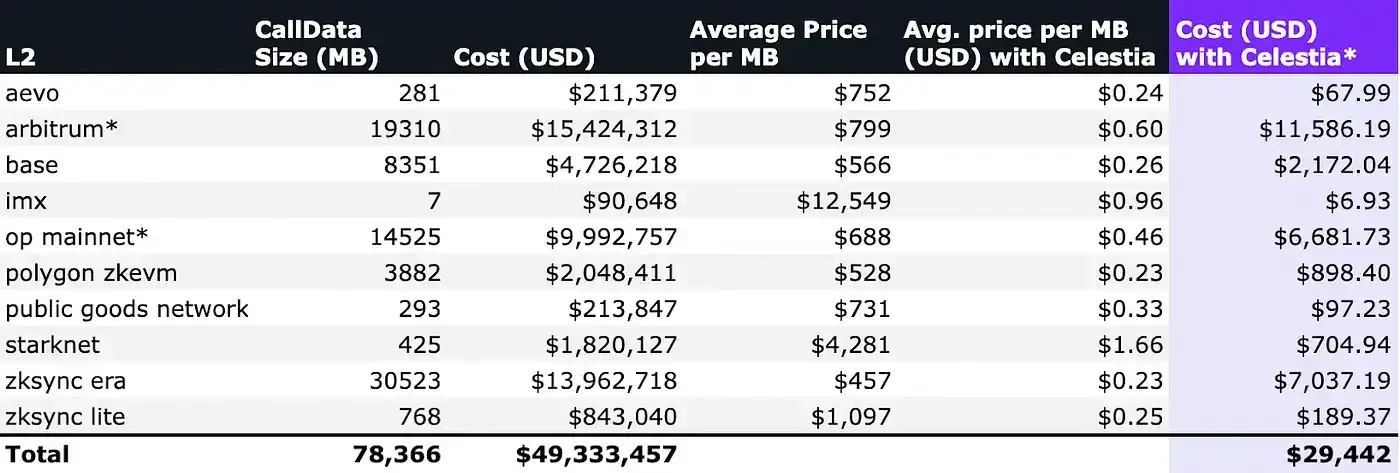

Celestia 的用戶畫像主要集中在 Rollup 中。市場上的 L2s 使用以太坊進行數據可用性和交易的結算會導致高昂的成本,而採用 Celestia 後會使成本產生「質」的變化。以 Arbitrum 和 Optimism 為例,如果選擇 Celestia 而非以太坊,那么每 1 億筆交易將分別會引致$ 32, 598 和 $ 15, 333 的 DA 成本,使總成本分別降低 89% 和 92% 。

Arbitrum 和 Optimism 對比以太坊使用 Celestia 的 DA 成本節約程度,數據來源: hashedem.substack.com

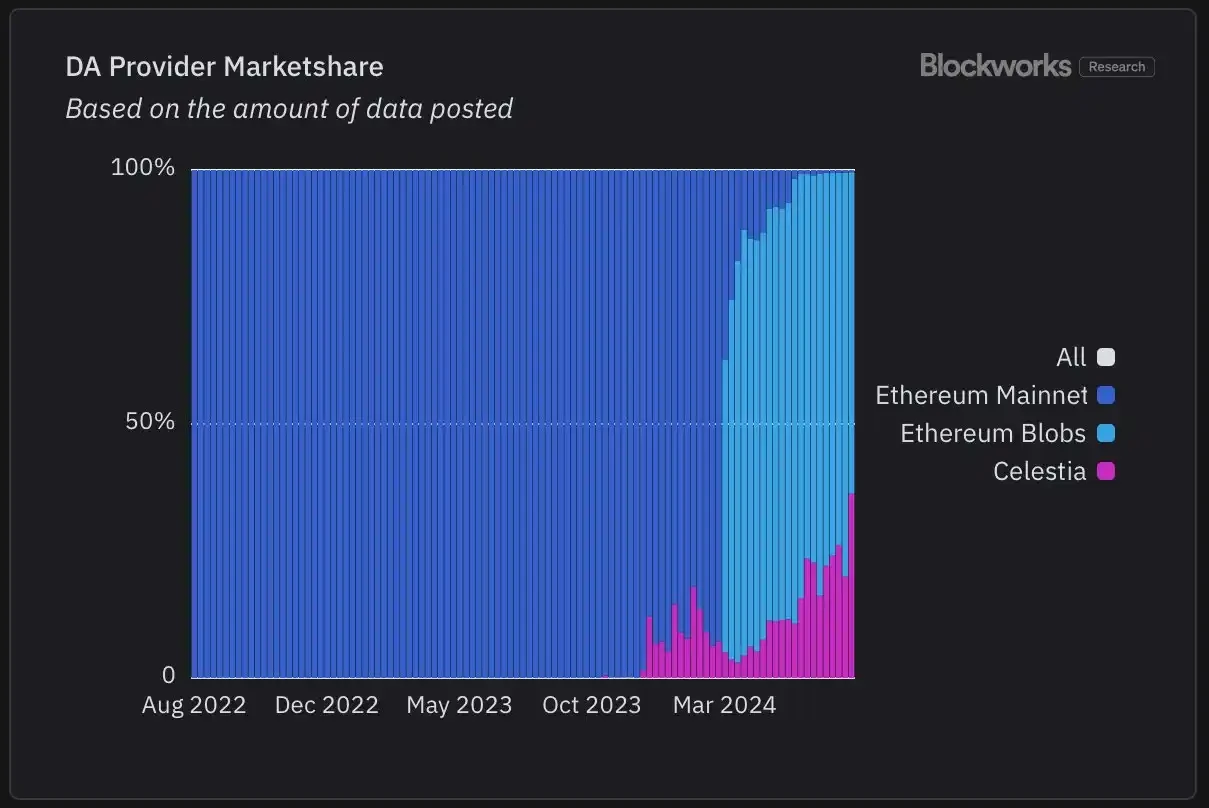

Celestia 這樣的模塊化項目給 L2 帶來了極大的方便。反映在基本面數據上的是 Celestia 的市佔率正逐步攀升,根據 Blockworks 的數據,目前已達到 44% 的市佔率水平。雖然 Celestia 的安全性無法和以太坊進行比擬,但是在比起安全性,市場更需要的是低廉的 DA 成本。低價策略有效地幫助了 Celestia 拓展市場規模。

DA 市場份額(按 Data post 統計),數據來源:Blockworks

從下圖可以直觀的看出,各個項目採用 Celestia 後,平均成本可以縮減至原來的 80% -90% 左右。

各項目採用 Celestia 的成本節約情況,數據來源: numia.data

既然 Celestia 可以以如此低價的方式提供 DA 服務,那么 Celestia 還在賺錢嗎?

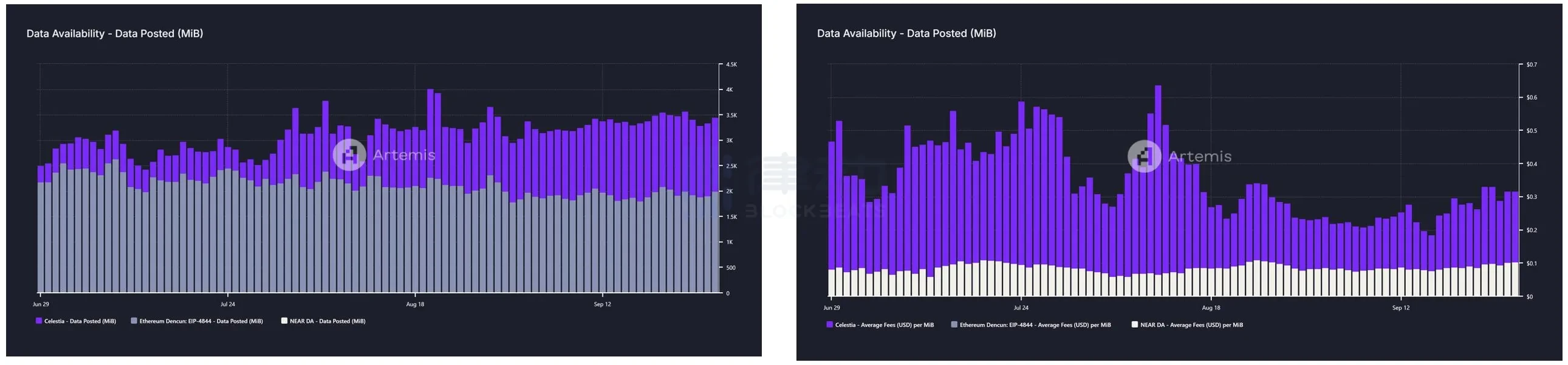

根據 Aremis 數據顯示,Celestia 的日均上傳數據大約為 3.5 K/MiB,按 USD 計價的數據上傳費用從 6-7 月的$ 0.5/MIB 減少至 8-9 月的$ 0.3/MIB,再加上需要消耗的 GAS。所以實際上 Celestia 的潛在年收入較低大約在百萬美元的級別。

Celestia 在數據層面雖然依然盈利,但是和其估值已出現較大程度的背離。根據 CoinGecko 數據表明,其 FDV 為 64 億。或許對於 FDV 64 億 並沒有直觀的感受,我們不妨類比一下文章开頭的 Chainlink,其市值目前約為 70 億,其 FDV 約為 120 億。對於 Celestia 百萬級別的收入情況,顯然對標 Chainlink 一半的估值摻雜了不少水分。實際落地的商業

模式和運營不足以支撐其虛高的市值。

左圖:Celestia/Ethereum Data Post 情況;右圖:Celestia/Ethereum 每 MiB 的平均費用,數據來源:Artemis

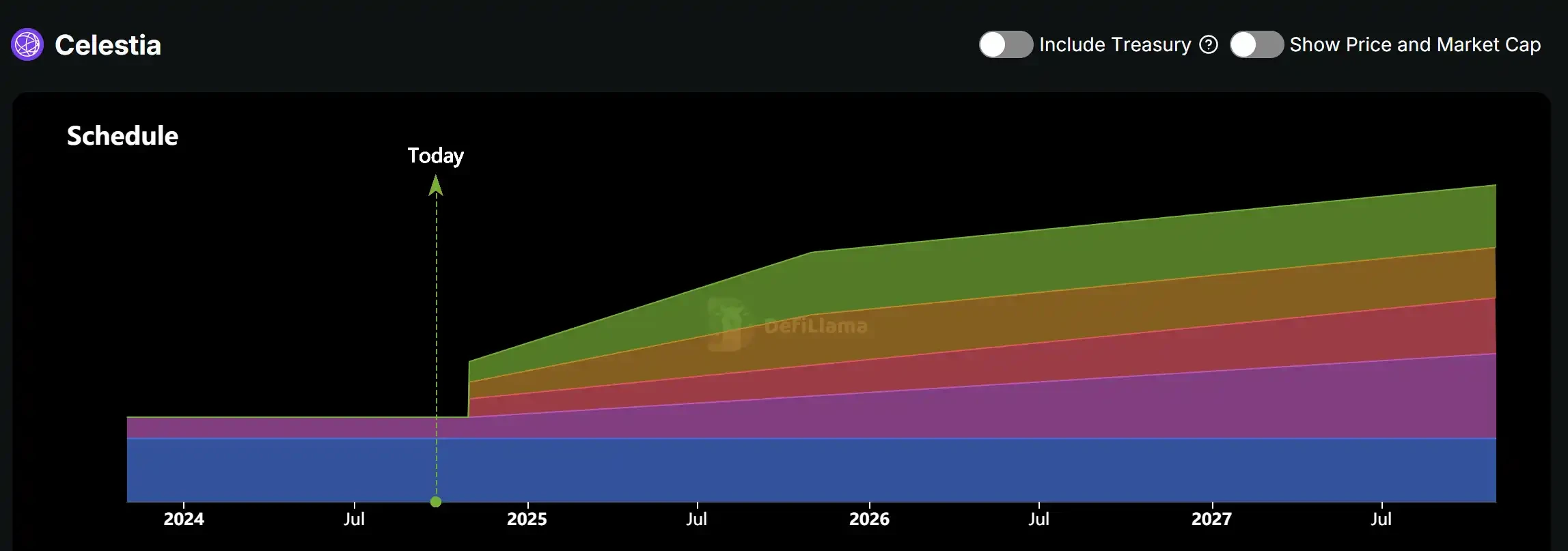

另一方面,目前$TIA 僅解鎖 26% ,並於 10 月 30 日面臨價值 10 億美金的大額解鎖。同時,TIA 並沒有最大供給量的限制。並且值得注意的是,Celestia Foundation 在 9 月 24 日宣布完成了由 Bain Capital Crypto 領投 Syncracy Capital、1kx 等多家機構領投的 1 億美元的融資。官方在即將解鎖前發布完成 1 億美金融資的消息耐人尋味。

代幣$TIA 解鎖情況,數據來源:DeFiLlama

對於 DA 賽道而言,其主要的客戶雖然是各式各樣的 Roll up,但是目前主流的 L2 依然採用以太坊主網作為 DA,選擇 Celestia 的 L2 少之又少。決定 Celestia 生死的,除了自身商業模式能否落地之外,更重要的是以太坊和各個 L2 之間微妙的關系。選擇了 Celestia 無異於公开和以太坊唱反調,在這個抱團取暖才能勉強生存的周期,市場經濟似乎不是那么重要。

L2s

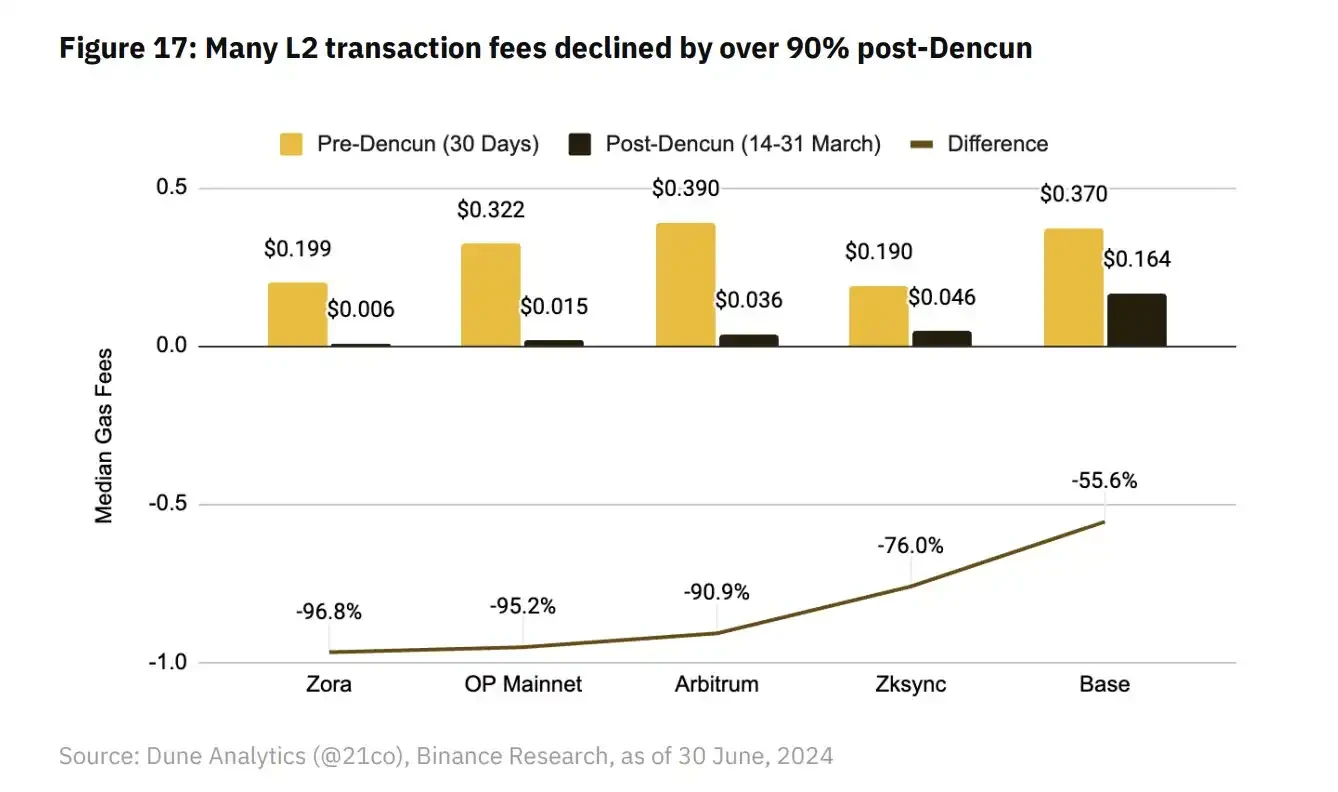

作為本輪基建的主旋律,L2 相比於動輒瘋狂燒錢的 L1,已經實現了「躺賺」。在 OP STACK 的技術支持下,L2 的开發成本已經顯著降低,真正的實現了「一鍵發鏈」。通常 L2 的成本由排序器、DA、开發等幾部分構成,在經歷坎昆升級之後,L2 的 GAS 普遍減少了 50% -90% 不等。市場在享用 L2 低 GAS 的優勢的同時,也逐漸發現了 L2 的缺點,我們真的需要這么多 L2 嗎?秉着這一疑問,我們根據技術原理和市值進行劃分,選取了 OP 系的 Arbitrum、Optimism、Base 以及 ZK 系的 Starknet、zkSync 進行分析。

L2 坎昆升級前後交易費用對比,數據來源: hashedem.substack.com

Arbitrum

具體來說,Arbitrum 的營收在 Q1 後經歷了暴跌。與 Q1 2738 萬美元 相比,其 Q2 737 萬美元 和 Q3 334 萬美元 的數據顯得不堪入目,一部分原因是由於 Q2 期間市場環境的不景氣,另一部分原因來自於其他 L2 的流量爭奪。

值得注意的是,由於坎昆升級的緣故,Arbitrum 的成本也大大降低,於是表現在淨利潤上僅僅只有 7.3% 的跌幅。相比於其他大部分基建動輒 70% 的利潤回撤,Arbitrum 的表現已經遠好於多數同行。

Arbitrum 各項財務指標變動情況,數據來源:Tokenterminal

如前文所述,L2 最大的支出在於向 L1 支付 DA 和結算成本。以 Arbitrum 為例,處理 1 億筆交易的 L1 成本達到了 2.5 萬美元每月,當然如果採用 Celestia 的服務會更低。如果 GAS 覆蓋這些成本後,那么運行 L2 只需要考慮如何降低排序器和前期的开發成本。當這些成本足夠低時,L2 就是門躺賺的「收租」生意,然而事實也確實如此。

Arbitrum 收入和費用統計,數據來源:Tokenterminal

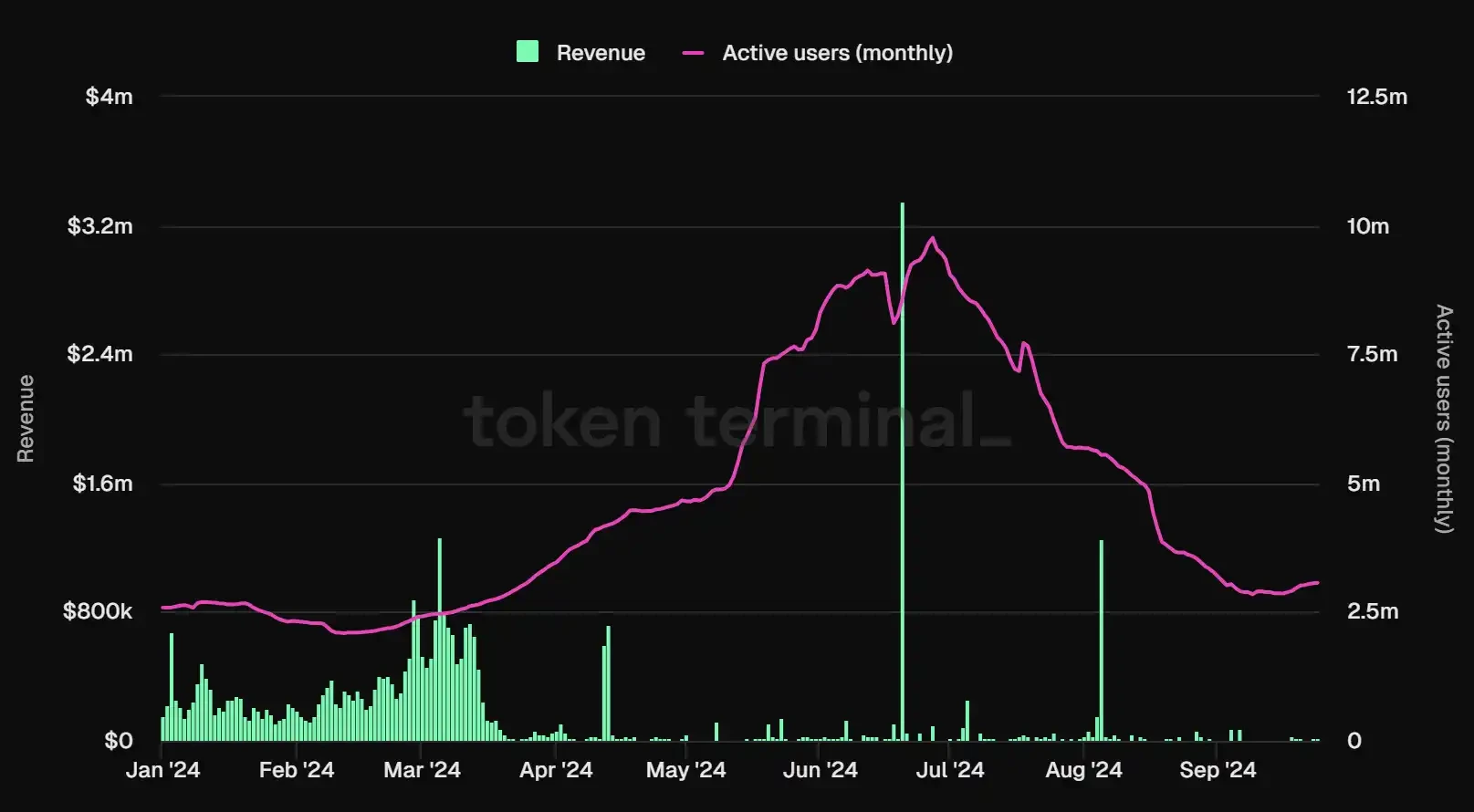

用戶瓶頸始終是制約其發展的桎梏。Arbitrum 的活躍用戶數量在達到 1000 萬 後便難以突破,如今隨着市場遇冷,月活用戶也降低至 280 萬 左右的水平。一方面,Arbitrum 有被 Base 趕超之勢,另一方面,Arbitrum 的生態不僅難以吸引增量用戶,同時,更需要生態創新盤活存量用戶。

Arbitrum 月活用戶數據,數據來源:Tokenterminal

Optimism

OP 整體的經營情況與絕大部分類似,其營收在 Q1 時達到 1883 萬美元 的頂峯,在 Q2 Q3 依次腰斬,分別降至 895 萬美元, 332 萬美元。雖然從「政治正確」的角度來講,Optimism 項目團隊與以太坊技術社區和基金會關系較近,代表了 L2 中以太坊意志的繼承者,比起 Arbitrum 的藤校圈子更加正統。但是市場給出的正確答案並不是 Optimism:Arbitrum 與其難分伯仲,後文介紹的 Base 更勝一籌。

Optimism 各項財務指標變動情況,數據來源:Tokenterminal

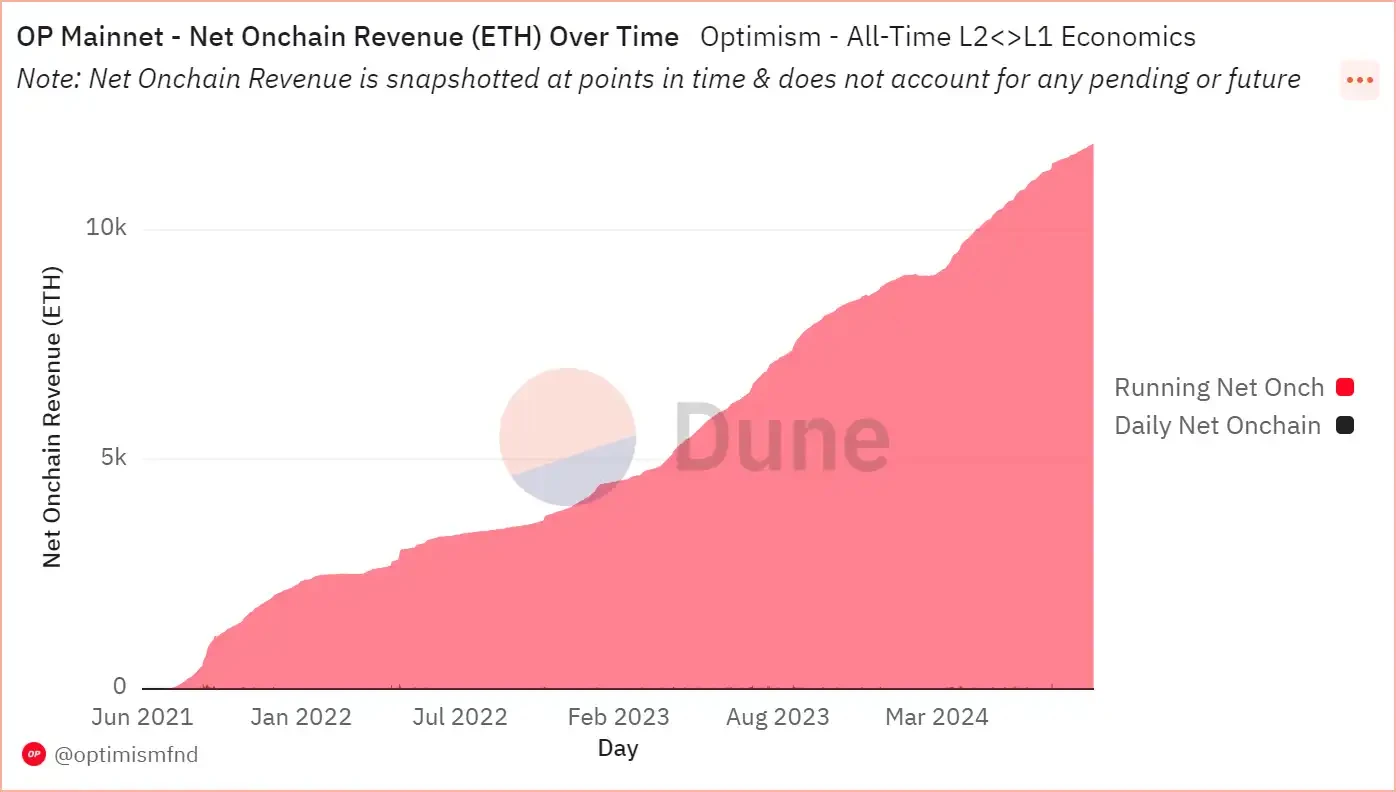

值得注意的是,Optimism 和 Arbitrum 的在留存收益有着不同之處。雖然其鏈上淨收入在不斷增加,但當考慮了 Token incentives 的影響之後,Optimism 入不敷出。按照 U 本位計價,今年前 3 個季度分別需要支付 9100 萬美元, 3400 萬美元 和 16 M 的代幣費用,遠遠高於其運營成本。

Optimism 鏈上淨收入,數據來源:Dune

在活躍用戶數據方面,雖然 Optimism 活躍用戶最高僅為 160 萬,沒有其他 OP 系 L2 動輒 1000 萬的數據漂亮,但是其下限卻很穩定,穩定的「衰退」在 120 萬附近。比起 ZK 系的難兄難弟,OP 系的整體用戶數據都要好看很多,不僅天花板較高,而且下限也拖得住。

Optimism 月活用戶數據,數據來源:Tokenterminal

對於 Optimism 而言,團隊整體的氛圍和定位更加 tech-oriented,OP Labs 开發的 OP Stack 已經幫助了衆多 L2 實現一鍵發鏈,同時也進一步升級為 OP Succinct 和 ZK Stack 搶奪流量。至於 SuperChain 的愿景能否實現,這個答案需要交給團隊,也要交給市場。

Base

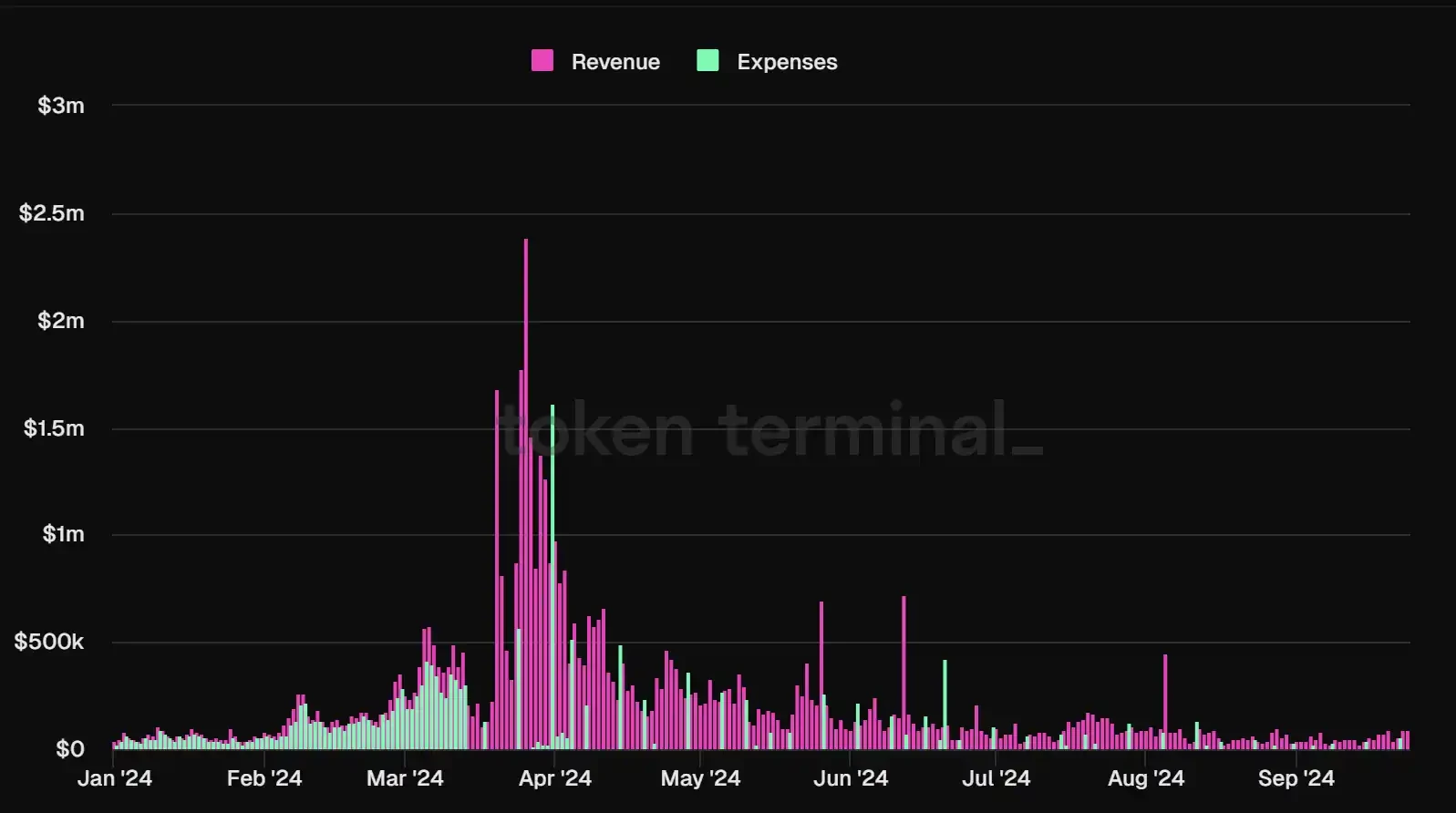

背靠交易所 CoinBase,Base 從一开始便含着金湯匙誕生,相比其他 L2 的基本面要健康很多。作為後起之秀,如今已經成為 L2 牌棋桌上的頭部玩家。今年 Q1,Base 的交易費用環比暴漲 400% 。在此之前,Base 依托「MEME」和「社交」螺旋升天。Base 因其較低的交易費用,重走 Solana 的老路,引起了 MEME 熱潮。BALD、BRETT、DEGEN 相繼點燃 BASE 的 MEME 熱。隨後,BASE 集成社交應用 friend.tech 和 Farcaster,成為名副其實的 Social-L2。

一套組合拳下來,Base 實現了後發制人,完成了對 Arbtrum、Optimism 的趕超。其 Q1 營收達到 27 M 與 Arbitrum 持平,盡管經歷了 Q3 收入減少 70% 的打擊,淨利潤也依然高達 584 萬美元。

Base 各項財務指標變動情況,數據來源:Tokenterminal

從 TVL 的角度來看,Base 的成功取決於兩次難以復制的社交裂變。從一开始的不溫不火,到 Friend.tech 上线後大量新用戶和資金的湧入,助推 Base 走出了新手村,TVL 達到了 50000 萬的級別。隨後,今年 3 月坎昆升級 GAS 降低,Base 展开了和 Solana 一樣的 MEME 熱潮,鏈上用戶开始活躍,並隨着 Farcaster 等 Social-Fi 的推波助瀾,Base 的 TVL 已經達到了 15 億的量級。截止目前,Base 的 TVL 依舊穩步提高。

Base TVL 增長情況,數據來源:DeFiLlama

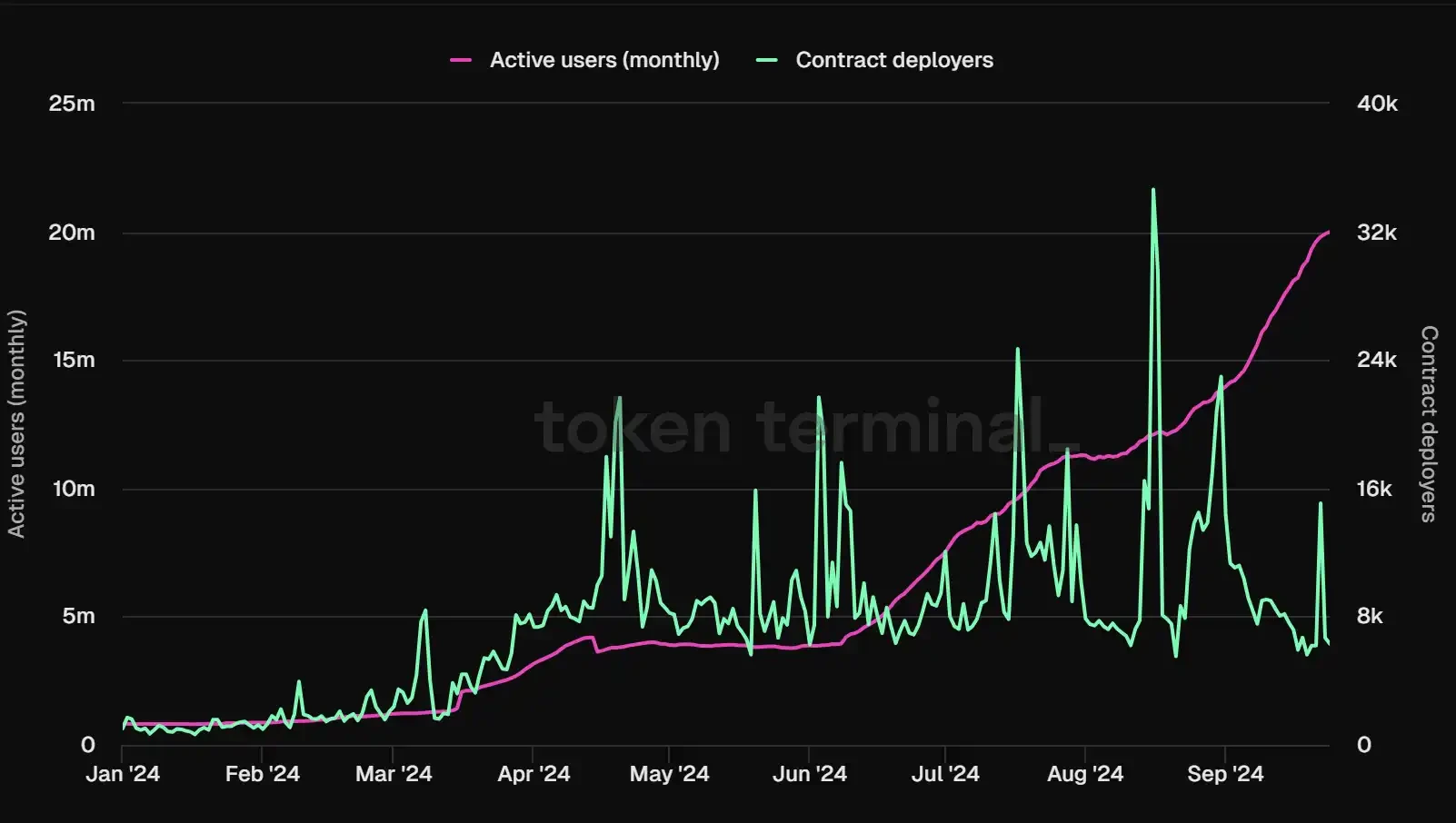

與其他 L2 不同,用戶數據並不是制約 Base 發展的瓶頸。Base 在用戶數據方面一路穩中向好。月活用戶在 9 月達到了 2000 萬,趕超其他「天王」級別的 L2。依托着 CoinBase 龐大的用戶流量,對於其他 L2 而言最難捕獲的活躍用戶反而成為了 Base 得天獨厚的護城河。

Base 月活用戶數據,數據來源:Tokenterminal

同樣的,Base 也是穩賺不賠。除了 Base 的項目團隊會營銷、懂玩法,將流量做到極致之外,Base 能擁有漂亮的財務數據更在於 Coinbase 的扶持。Coinbase 作為 Base 上唯一的排序器,將刨去 DA 外的成本壓縮到了最低。因此,根據 TokenTerminal 的數據,除了個別時間點外,絕大多數時間 Base 的營收遠遠 cover 其成本。

Base 收支情況,數據來源:Tokenterminal

Starknet

作為 ZK 技術的太子,Starknet 一直備受追捧,但是其基本面表現差強人意。自步入 2024 年以來,Starknet 的收入和其幣價一樣只有下跌沒有反彈。其中, 2024 Q2 的下滑程度最為嚴重,與 Q1 937 萬美元相比僅有 14.79 萬美元的交易費用產生。

Q2 除了市場環境蕭條帶來的負面影響外,EIP-4844 和坎昆升級也是又一個重要因素。雖然坎昆升級帶給使用 Blob 的 L2s 極低的 DA 成本,不過禍兮福之所倚,同時帶來的也是網絡交易費用的下降。自坎昆升級後,Starknet 的鏈上交易費用便一蹶不振。從下圖可以直觀的看出,Starknet 的收入自 Q1 後便一蹶不振。

Starknet 交易費用季度變動情況,數據來源:Tokenterminal

從用戶角度來看,Starknet 逐漸淪為「鬼城」。24 年 1 月,Starknet 突破了 120 萬月活用戶的瓶頸,隨後在達到了巔峯時的 220 萬。此後开始活躍用戶批量流失,用戶泡沫最終被刺破。現如今月活用戶穩定在 13 萬左右。無論是在一級還是二級,推特還是群聊,Starknet 的身影漸漸淡去。

Starknet 月活用戶數據,數據來源:Tokenterminal

zkSync

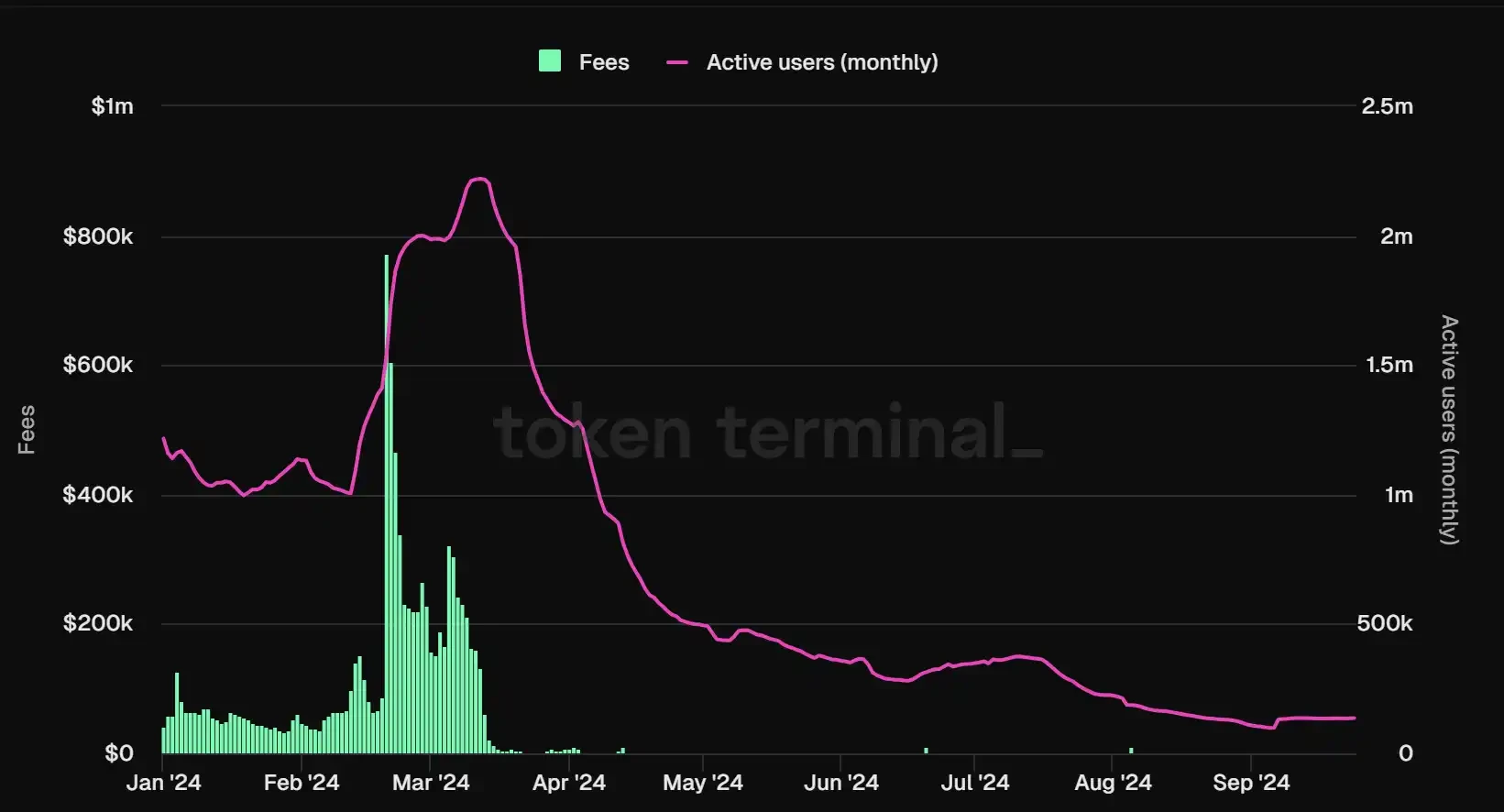

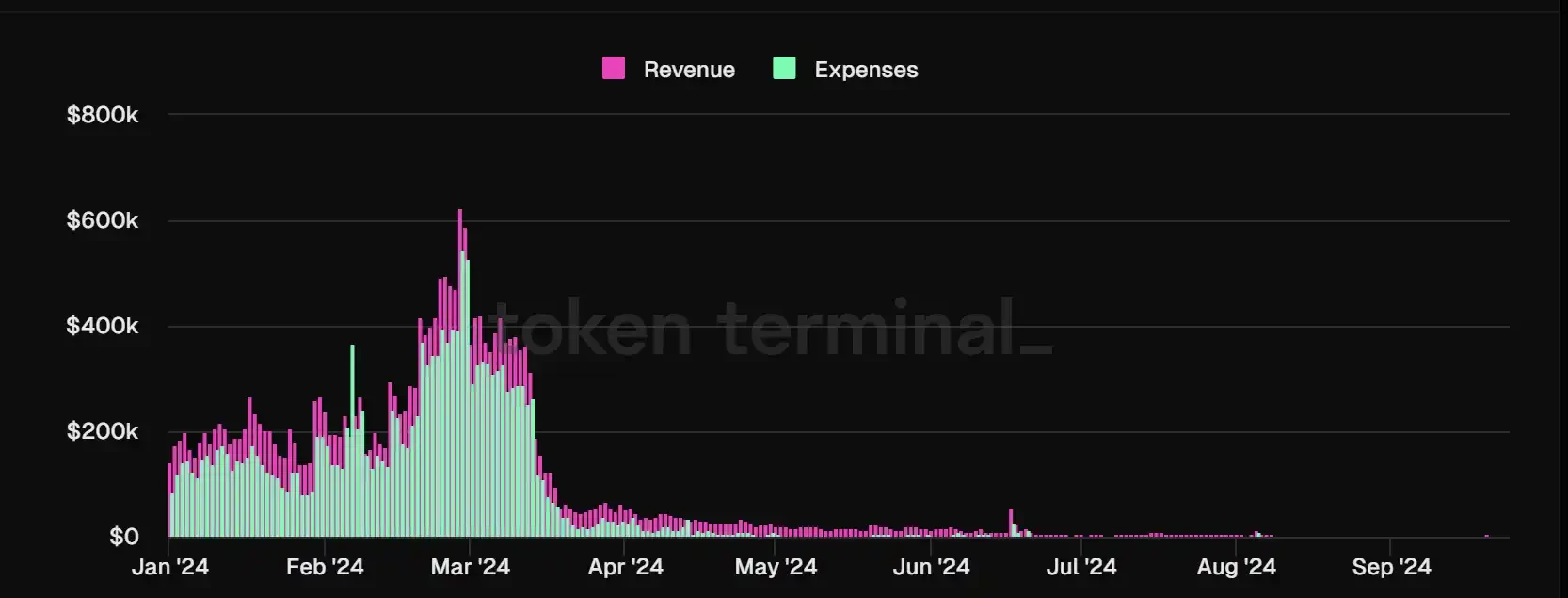

L2 四天王最後上幣的 zkSync,從出道开始到上幣安結束都備受市場和輿論的關注。zkSync 2021 年發布了測試網,但是开發進展緩慢,直至 2023 年才正式推出主網。zkSync 雖然有頂級資本站臺,但是其生態建設不如預期,沒有一款現象級甚至可以引起大衆關注的 dapp,頗有「雷聲大,雨點小」之勢。在今年 6 月 17 日其原生代幣$ZK 發放之前,市場的主要流量也都集中在如何給 zkSync「刷數據」以博取空投。

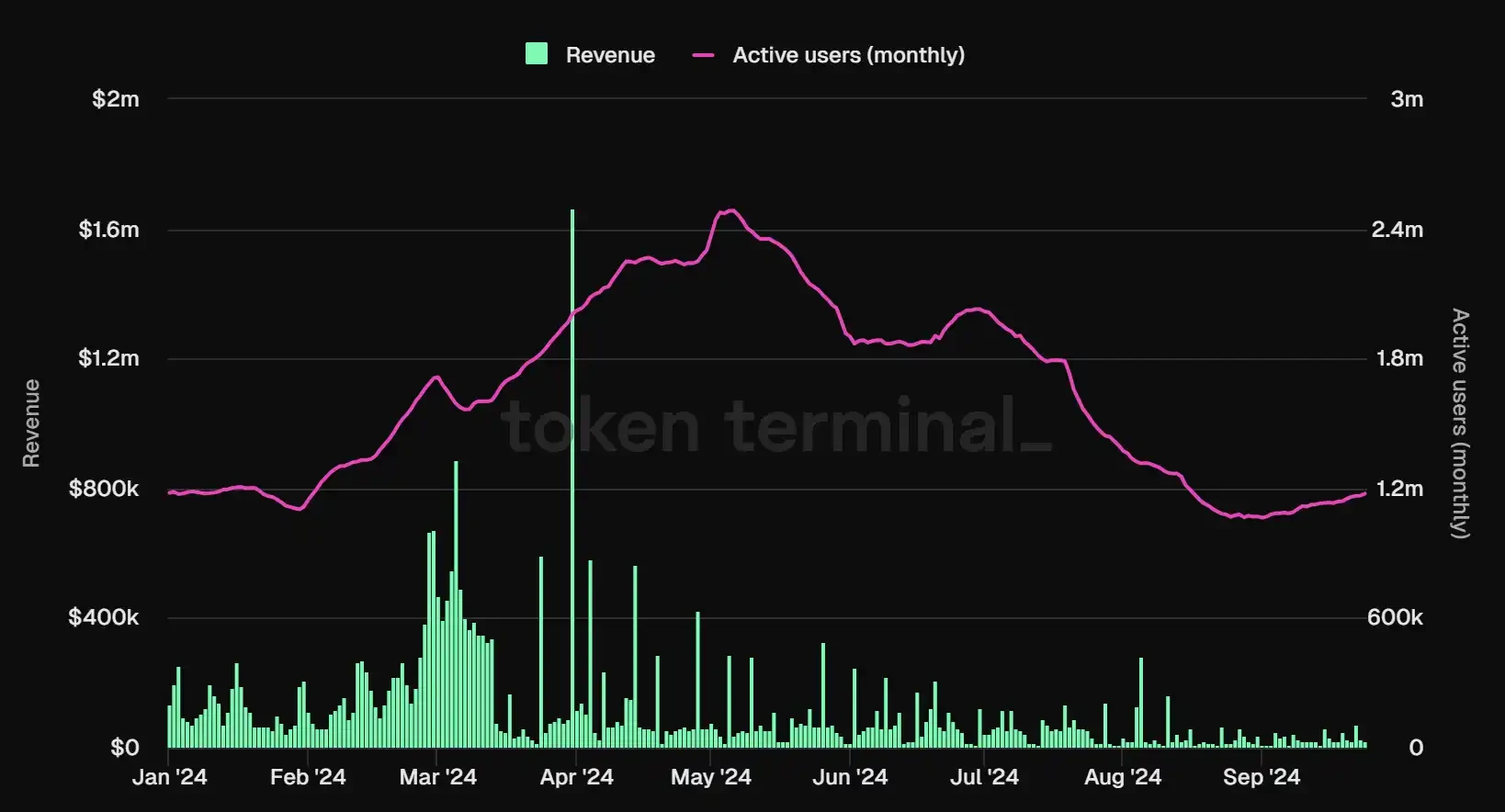

zkSync 各項財務指標變動情況,數據來源:Tokenterminal

雖然 zkSync 的營收和大部分 L2 一樣不堪入目,但這僅僅意味着 zkSync 是賺少了,起碼還在「利潤回撤」的 level。根據 Tokenterminal 數據顯示,其總體收入依然可以覆蓋支出。但是淨利潤相較於其他 L2 處於較低的水平,從 Q1 的 470 萬美元下滑至現在的 37 萬美元。

zkSync 收支情況,數據來源:Tokenterminal

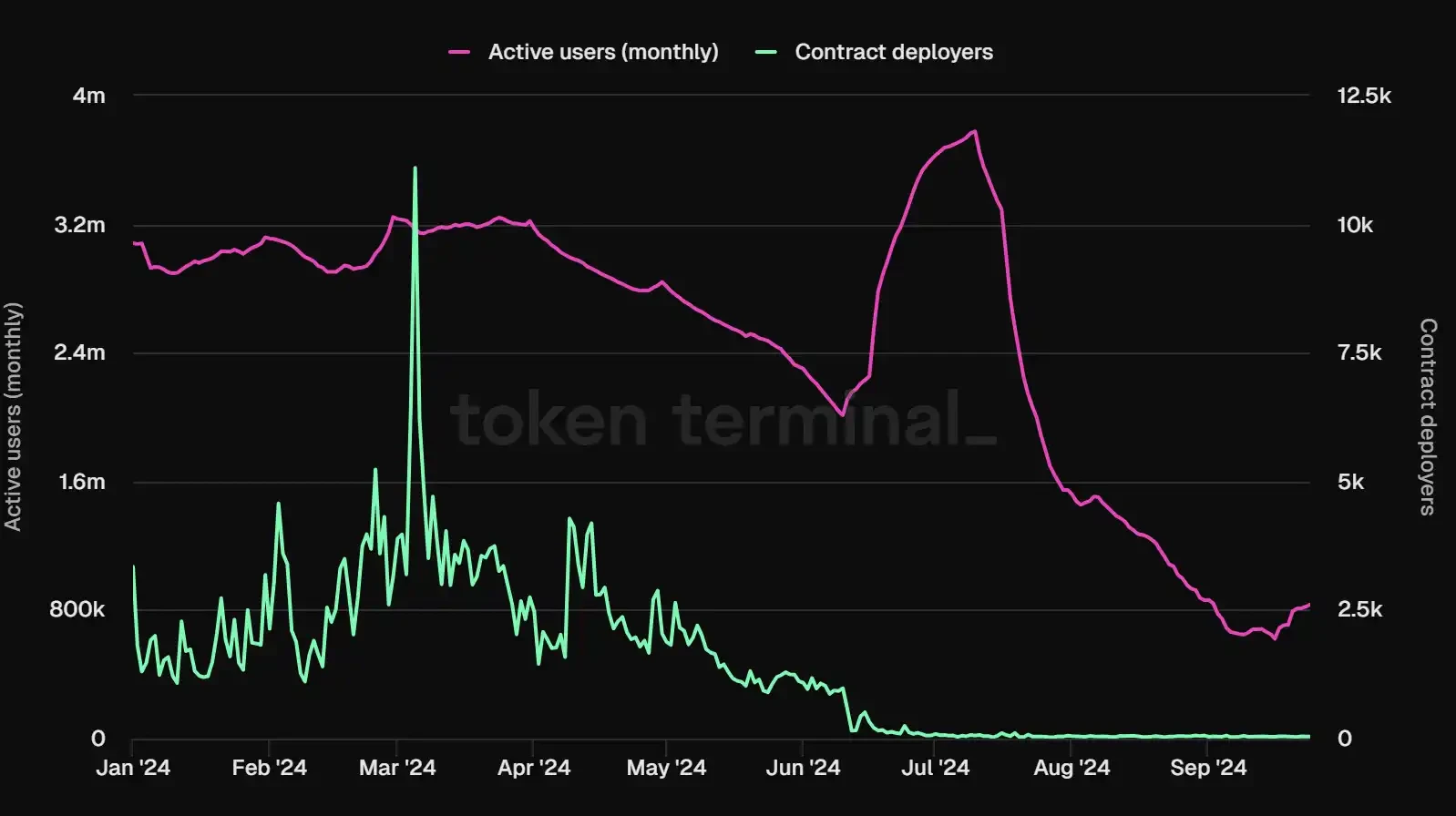

值得注意的是,在今年 7 月,zkSync 遭遇了收入和开發者數量的雙殺,但其活躍用戶卻回光返照,從 6 月 200 萬 逆勢增加至 380 萬,隨後月活用戶暴跌至 80 萬 的水平。對於 zkSync 而言,不僅需要考慮如何打造自己的生態讓資金和用戶流入進來,爭取在 L2 之爭的牌桌上拿到更大的籌碼,更需要注意的是如何避免自身的空城化帶來的惡性循環。

zkSync 月活用戶數據,數據來源:Tokenterminal

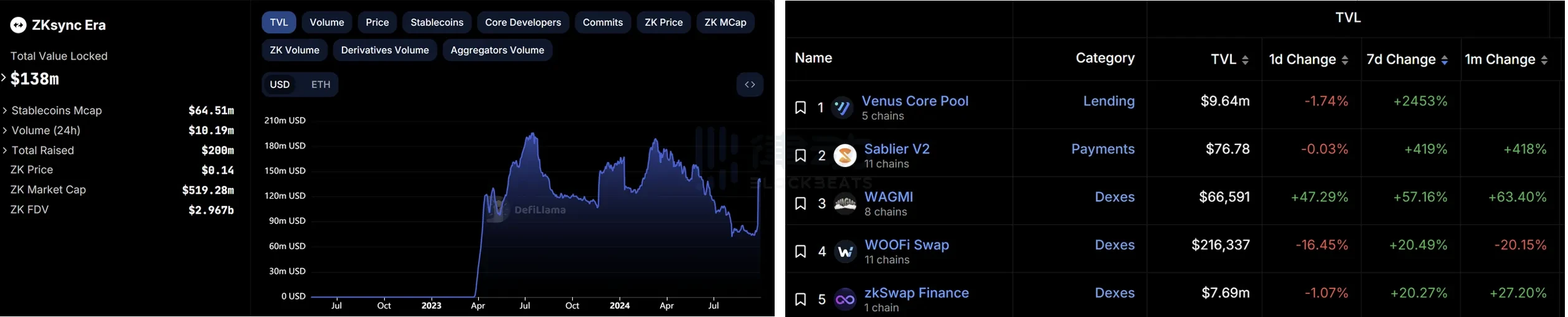

顯然,zkSync 在激烈的 L2 競爭格局下已經意識到了自身生態薄弱、存量用戶流失的問題。zkSync 的 TVL 自 9 月 20 日开始從 7600 萬 增加至 1.4 億,順利實現翻倍。對於最近 TVL 的異動,主要由 Venus Core Protocol 貢獻,在一周內增長 2434% 。同時,最近 zkSync 成為周活用戶排名第 3 的 L2,但是和 Arbitrum 和 Base 依然存在着數量級的差別。zkSync 雖然在近期奮起直追,但依然任重道遠。

左圖:zkSync TVL 增長情況;右圖:zkSync TVL 佔比分布,數據來源:DefiLlama

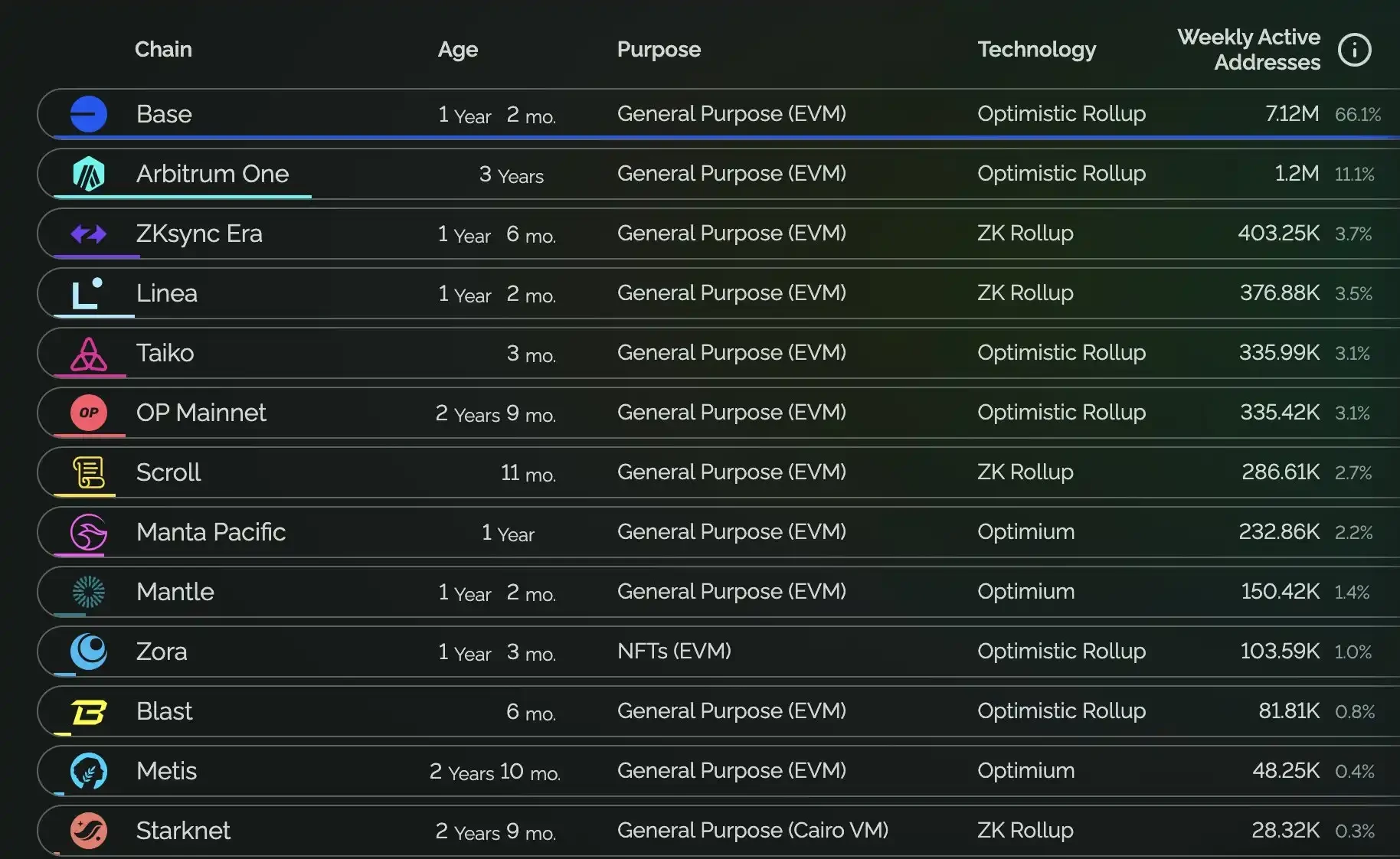

L2 周地址活躍度排名,數據來源:L2 BEAT

至於以上 L2 的代幣經濟學,除了 Base 未發幣外,其余 L2 的原生代幣幾乎只起到了治理功能。雖然 L2 貴為以太坊的左右手,但實際交易時用戶並不需要消耗其原生代幣,而依然是以 ETH 作為 GAS 支付。這也決定了如果各個 L2 沒有發展出吸引用戶的生態,那么只能作為一條省錢的「中轉鏈」。作為擁有以太坊生態的最高話語權的 Vitalik 近期發文倡導讓整個以太坊生態系統對齊。現在,L2 賽道的發展除了需要考慮市場運行的客觀經濟規律之外,又增加了許多不可控的「政治」因素。

總結

對於當前估值龐大的基建項目而言,維持天價 FDV 更多依賴於其敘事的想象空間。然而,基建項目誇張的估值與其實際經營狀況不符的現狀,不僅會讓市場陷入上一輪牛市「繁華未盡」的泡沫之中,這樣人人都想躺賺收租的思維模式也為 Crypto 帶來了公地悲劇的隱患。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

Coinbase研報》2025年加密市場全賽道展望,一覽可埋伏熱點

展 望 2025 年,加密市場將迎來變革性增長。隨著機構採用率的提高和各個領域的用例不斷擴大,資產...

為何說「牛市最容易虧錢」?幣圈老兵的15條生存法則給你了

在 上一輪市場週期中,無論是熊市還是牛市,我都因為缺乏經驗而犯了很多錯誤。然而,這些錯誤對我來說卻...

Gate Ventures研究洞察:ReFi革新,开啓消費者應用新時代

引言 Web3通過區塊鏈技術構建了一個和鏈下世界截然不同的經濟範式和文化體系。這種範式的轉變展現了...

市場恐慌升級,關注轉向DeFi與AI Agent賽道|Frontier Lab加密市場周報

市場概覽 市場主要趨勢 市場整體概況 當前市場處於極度恐慌狀態,情緒指數從 53% 跌至 7% ,...

星球日報

文章數量

7665粉絲數

0