觀點:為什么我對BTCFi持懷疑態度?

投資者常引用的比特幣主要上漲理由是“數字黃金”情景,即 BTC 將作為對抗通脹的對衝工具。在傳統金融中,黃金被用作通脹對衝工具,因為其價值通常隨着通脹而上漲。黃金並不產生收入;其回報僅來自於價格升值。事實上,由於儲存和保險成本,黃金甚至可能帶來負收益。投資者購买黃金是為了保持購买力,而不是為了獲得收入。世上沒有免費的午餐:你不能兩者兼得。

回到比特幣,大多數 BTCfi(BTC L2s 等)投資者共享的主要理論是,即使只有 5% 的流通 BTC 進入收益生成協議,也可能使該領域擴大 100 倍。因此,大多數投資者押注於自上而下的增長:這個領域相對於其他領域的增長速度更快。

雖然 BTCfi 的故事引人注目,但我認為 BTC 更像黃金而不是收益生成資產:至少這是許多投資者堅持的理論,他們將 BTC 視為宏觀資產和通脹對衝工具。即使只有 5% 的 BTC 進入 BTCfi 生態系統,這個預期也可能過於樂觀。

第一個結論是:如果這是基本情況,一些估值可能已經偏高。

第二個結論是:如果你已經接受 BTC 是對抗通脹的工具,那么可能需要重新審視你的 BTCfi 理論。你可能同時看好兩個相互矛盾的觀點。從哲學角度來看,BTC 持有者和收益追求者之間的重疊很小。

反方觀點

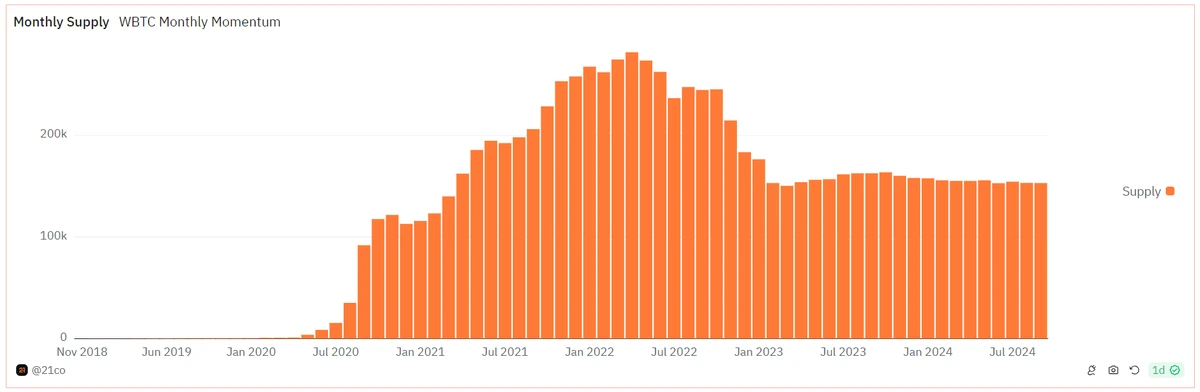

盡管我對 BTCfi 理論持懷疑態度,但也有必要考慮相反的情況。上一個周期中 wBTC 的供應量以及 Celsius、BlockFi 和 Voyager 的 BTC 持有量可以很好地反映 BTC 持有者和收益追求者之間的重疊情況。目前,wBTC 佔 BTC 供應量的約 0.7% ,而 Celsius、BlockFi 和 Voyager 共持有約 50 億美元的 BTC,佔總供應量的約 1.1% 。無論是這些平臺的衰退還是 wBTC 供應的停滯(見下文),這些指標都沒有顯示出 BTC 收益需求的積極變化。

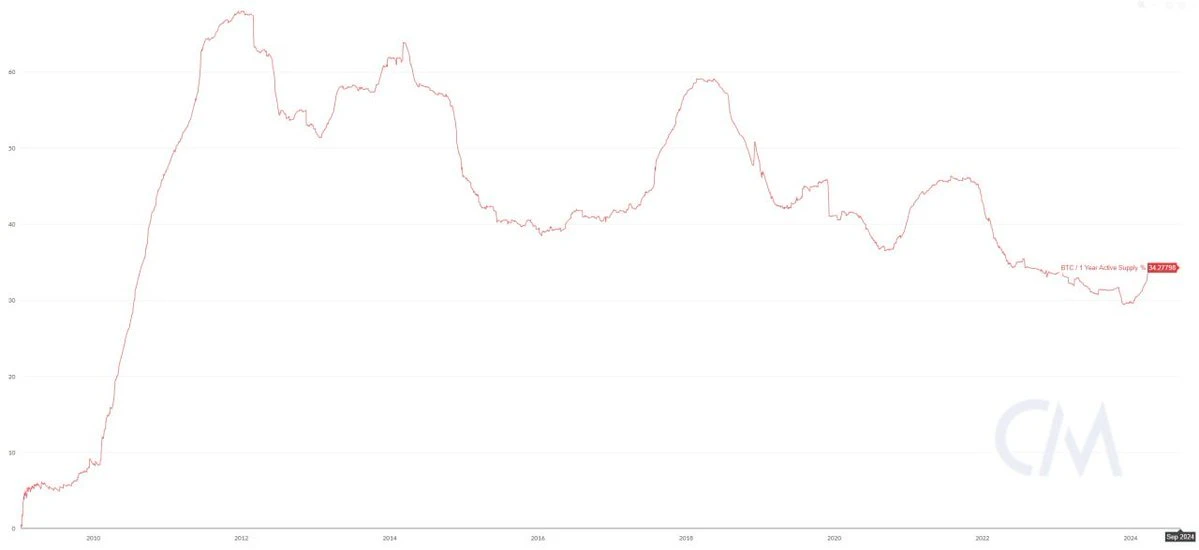

最後,有人可能會認為,由於 BTC 比黃金更容易存儲和交易,可能會因為其更高的流通性而產生對收益生成機會的更高需求。然而,自 2012 年以來,BTC 的活躍供應一直在下降。

總之,在當前估值下,我仍然對 BTCfi 理論持懷疑態度,因為在哲學和經濟上,BTC 持有者與收益追求者之間的重疊很小。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

Uniswap公告Unichain主網明年初上線!首測路線圖兩功能,UNI強彈17%

去 中心化交易所(DEX)龍頭 Uniswap 於 10 月宣佈推出專為 DeFi 設計的 Lay...

下周必關注|LayerZero決定是否开啓“費用开關”;Aligned空投注冊結束(12.23-12.29)

下周重點預告 12 月 23 日 Aligned 將向 891322 個地址空投 26% 的 AL...

空投周報 | OpenSea基金會官推上线;Azuki、Doodles疑似即將發幣(12.16-12.22)

@OdailyChina @web3_golem Odaily星球日報盤點了 12 月 16 日至...

資金費率的演變:從2021年黃金時代,到2024-2025年套利復興

資金費率起源 資金費率起源於加密貨幣衍生品市場,特別是從永續期貨合約中發展而來。它作為一種機制,用...

星球日報

文章數量

7670粉絲數

0