一個比特幣價值20萬美金?4種估值方法理解比特幣價值

原文作者:Biteye 核心貢獻者 Viee

原文編輯:Biteye 核心貢獻者 Crush

最近 BTC 震蕩下跌至 56000 美元附近,而 7 月份美國資管公司 VanEck 預測了 2050 年 BTC 的價格將達到 290 萬美元,相較之下,這的確是十分驚人的數據。

那么比特幣的合理價格應該是多少? 0 美元、 5 萬美元還是 100 萬美元?甚至更高?在這篇文章中,Biteye 將探討 4 種比特幣估值方法,有助於大家更全面地理解比特幣的價值。

比特幣估值方法

股票和債券等傳統資產已經建立了多種成熟且有效的估值方法。然而,評估比特幣的價值卻面臨更多挑战,目前還沒有明顯優於其他方法的單一估值方式。以下是 4 種比較普遍的比特幣估值方法:生產成本模型、庫存流量模型、梅特卡夫定律以及 AHR 999 囤幣指標。

-

生產成本模型:挖礦不僅消耗大量電力,還需要其他資源,因此挖礦成本可以視為比特幣的基本價值。

-

庫存流量模型:庫存流量比越高,通常意味着比特幣的稀缺程度越高,這可能會推動其價格上漲。

-

梅特卡夫定律:這一理論強調,網絡用戶數量的增加對價值增長的影響是指數級的。

-

AHR 999 囤幣指標:由微博用戶 ahr 999 創建,輔助比特幣定投用戶結合擇機策略做出投資決策。

01 生產成本模型

與歐元或美元等法定貨幣幾乎沒有成本的生成方式不同,比特幣是通過復雜的挖礦過程產生的。因此,比特幣的生產成本主要指的是挖礦成本。

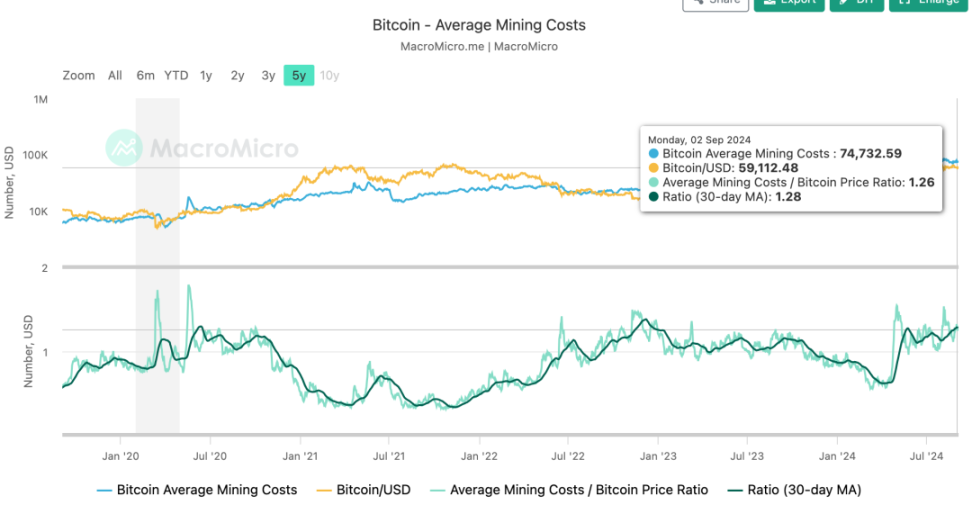

長期來看,挖掘一個比特幣的成本通常與比特幣的市場價格相近。挖礦成本可以視為比特幣價格的底线,因為歷史上比特幣的價格很少長時間低於挖礦成本。這一現象部分是由於比特幣價格與用於挖礦的總計算能力(即哈希率)之間的相關性,以及挖礦競爭環境的影響,效率較低的礦工往往會被迫停止運營。下圖為比特幣的平均挖礦成本:

數據來源:https://en.macromicro.me/charts/29435/bitcoin-production-total-cost

根據 MacroMicro 網站的數據,截至 2024 年 9 月 2 日,一枚比特幣的平均挖礦成本約為 74000 美元,這也是根據生產成本模型計算的比特幣目前估值。

由於現在比特幣的價格低於這一挖礦成本(生產成本模型計算的估值),這意味着在不久的將來可能會發生以下兩種情況之一:一是礦工數量減少,二是比特幣的價格上漲至超過挖礦成本的水平。

02 庫存流量模型

庫存流量模型又被稱作 S 2 F(Stock-to-Flow),是一種常用於評估大宗商品價值的方法。具體來說,「庫存」指的是某種資產當前的總供應量,而「流量」則是每年新增的供應量

庫存 / 流量兩者比值越高,表明越稀缺,因為要達到當前存量水平需要的時間越長。比如,如果一種商品的庫存是流量的 100 倍,那么要補充當前存量需要 100 年的時間。相比之下,如果一種商品的庫存只有流量的 10 倍,那么它就不太稀缺,因為要補充當前存量只需要 10 年時間。因此,庫存流量模型為我們提供了一個衡量商品稀缺性的簡單有效的方法。這種稀缺性是影響價格的一個重要因素。

比特幣的庫存流量比

截至 2024 年 8 月,當前流通中的比特幣數量約為 19750000 個(庫存),根據礦工目前得到的每個區塊獎勵是 3.125 個比特幣,每十分鐘挖出一個區塊,每年大約有 164359 個 BTC 的產量。因此,比特幣的庫存流量比為:

19750000 / 164359 ≈ 120.1

這個比值表明以當前的增長速度(流量),需要大約 120 年才能達到當前的流通量(庫存)。

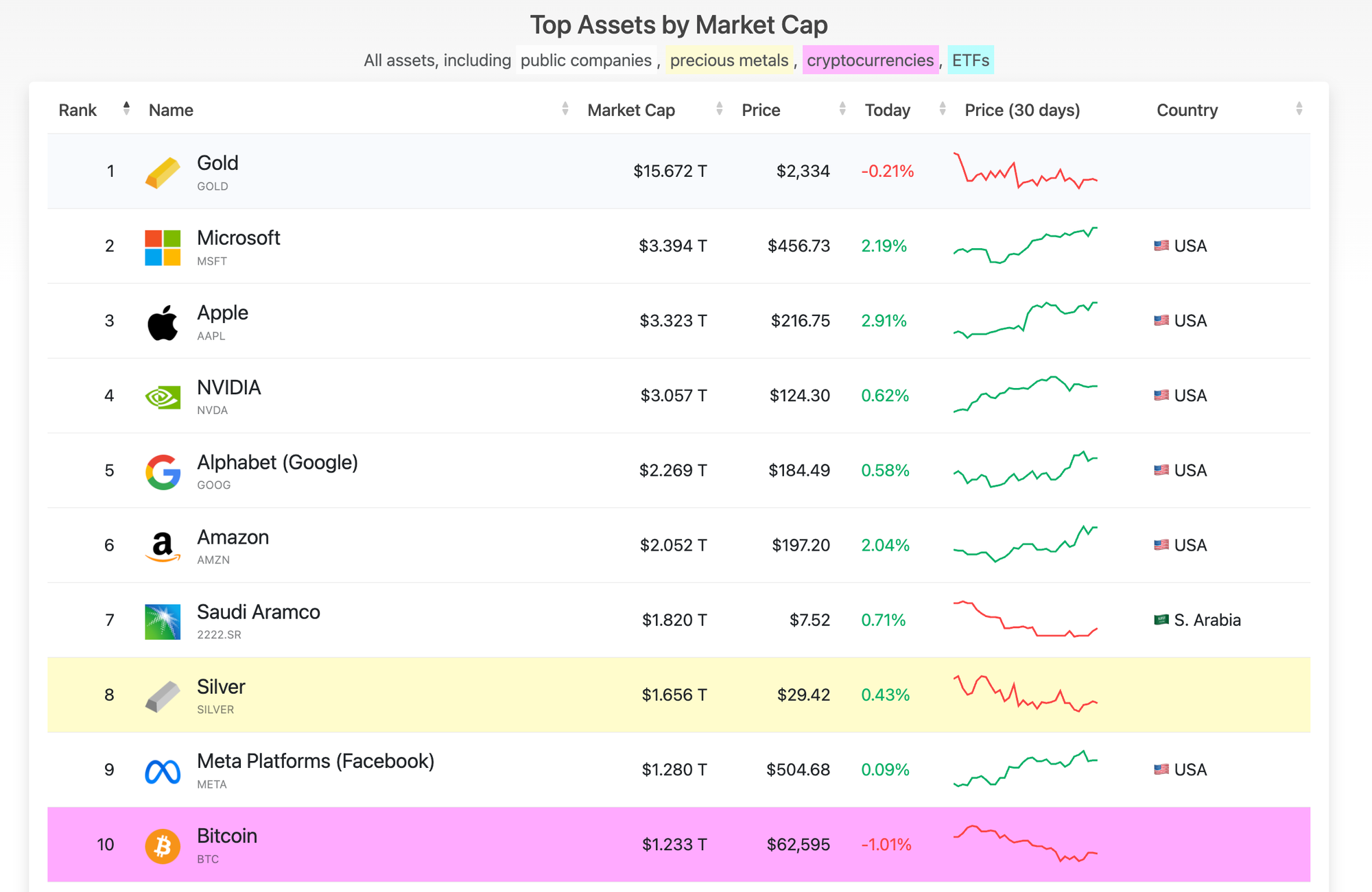

接下來,讓我們看看全球最重要的儲備資產——黃金。根據世界黃金協會 2023 年的數據,黃金的庫存流量比為:

209000 / 3500 ≈ 59.7

參考前文所說,較高的庫存流量比意味着資產的稀缺性更高。那么按照庫存流量模型,比特幣的稀缺性約為黃金的兩倍!

然而,在 2024 年 8 月,黃金的市場總值約為 16.8 萬億美元,而比特幣的市場總值約為 1.1 萬億美元,後者僅為前者的十六分之一。

數據來源:https://companiesmarketcap.com/assets-by-market-cap/

因此,通過庫存流量模型計算可得,比特幣稀缺性為黃金的兩倍,如果我們簡單粗暴把比特幣市值也算作黃金的兩倍,那結果會是 33.6 萬億美元。如此一來,比特幣估值將達到驚人的 170.8 萬美元,為當前的 30.5 倍。

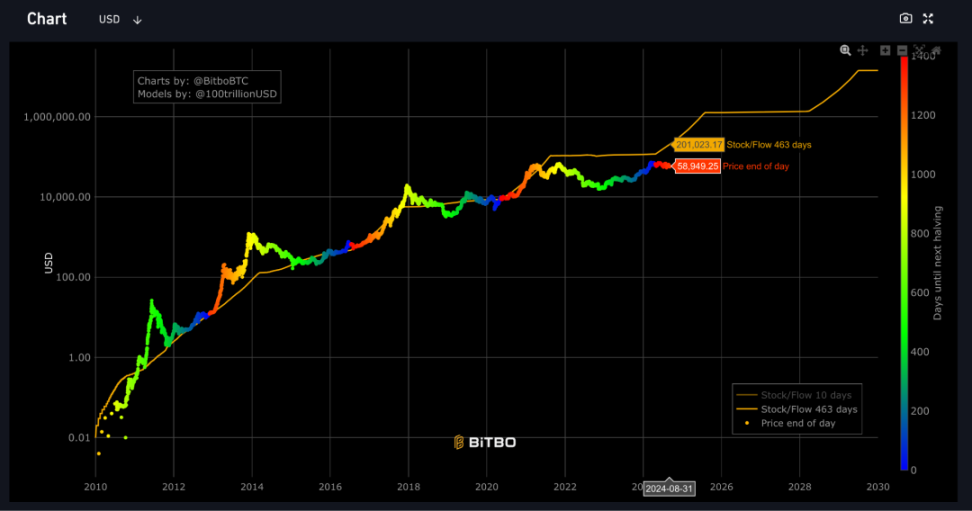

當然,這么計算是缺乏一定依據的,畢竟稀缺性無法量化。所以,我們也可以參考「比特幣庫存流量比實時圖表」,此圖表對比特幣估值進行了更詳細的計算。在下圖中,黃色线代表模型所計算出的比特幣價格,而彩色线代表比特幣在市場上的實際價格。需要注意的是,從 2022 年以來該指標开始出現偏差,模型預測價格持續高於比特幣實際價格,僅供參考。

根據「比特幣庫存流量比實時圖表」,比特幣的當前估值應該是 21 萬美元。

數據來源:https://charts.bitbo.io/stock-to-flow/

03 梅特卡夫定律

梅特卡夫定律主要用於評估通信網絡的價值,但也適用於區塊鏈技術(如比特幣)。

根據這一理論,網絡或技術的用戶越多,其吸引力和價值就越大,並且網絡的價值與用戶數量的平方成正比。舉個例子,如果一個網絡有 10 個用戶,那么網絡的價值與用戶數量的平方成正比,即 10 * 10 = 100 。如果用戶數量增加到 20 ,網絡的價值將增加到 20 * 20 = 400 。這表明,網絡的價值隨着每個新用戶的加入呈指數級增長,而非线性增長。

截至 2024 年 9 月 4 日,比特幣地址數量在過去 5 年中從約 2600 萬個翻倍至 5400 萬個,約為 2.076 倍。根據梅特卡夫定律,比特幣持幣用戶增長的平方和市值變化成正比,那么比特幣市值應該為 5 年前的 4.3 倍,現在一枚比特幣大概是 41000 美元估值。

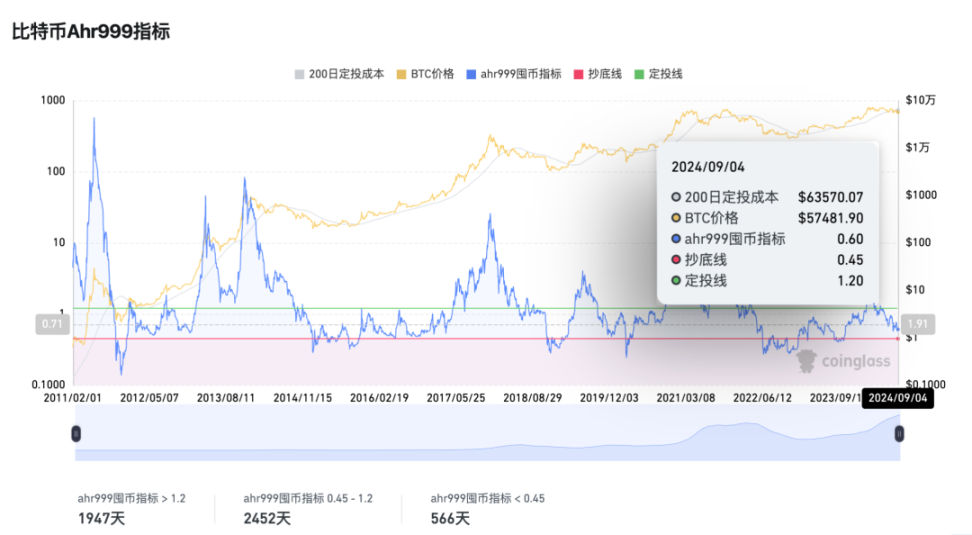

04 AHR 999 囤幣指標

該指標隱含了比特幣短期定投的收益率及比特幣價格與預期估值的偏離度。

-

當 ahr 999 指數 < 0.45 ,就可以抄底;

-

當 ahr 999 在 0.45-1.2 之間,則適合定投;

-

當 ahr 999 >1.2 ,那么幣價已經比較高了,不適合操作。

從長期來看,比特幣價格與區塊高度呈現出一定的正相關,同時借助定投方式的優勢,用戶可以控制短期定投成本,使其大都位於比特幣價格之下。

ahr 999 指標=(比特幣價格 /200 日定投成本)*(比特幣價格 / 指數增長估值)

按照 9 月 4 日比特幣價格 57481.9 美元來計算:

0.6 =(57481.9/63570.07)*(57481.9/ 指數增長估值)

得出,BTC 指數增長估值為 86628 美元

雖然這個指數增長估值每天都在變動,不過目前看得出的比特幣幾乎是在 8 萬以上。

05 總結

這些估值方法各有特點,有助於我們更全面地理解比特幣的價值。不過,最終比特幣的價格變化還需要時間來觀察和驗證,謹慎將此作為投資依據。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

星球日報

文章數量

9079粉絲數

0

評論