美聯儲降息板上釘釘,或引燃加密新一輪市場激情,下半年將現建倉良機

鮑威爾最新演講明示降息周期即將到來,但市場也在擔憂美國宏觀經濟出現問題,交易降息和交易衰退兩種邏輯相互交織,增加了全球金融市場的動蕩;英偉達公布最新財報,超預期但難擋市場失望和猶豫之情;加密市場強綁定宏觀走勢,建議靜靜等待,減少操作,同時關注下半年以太坊建倉良機。

8 月初,美國率先公布了最新的 7 月非農數據:非農就業人口僅增長 11.4 萬人,大幅低於預期的 17.5 萬人,且較前值 20.6 萬人大幅下滑。數據一出,立刻引發市場對美國經濟衰退的擔憂,並直接影響到隨後兩天的全球資產大暴跌。不過,恐慌之余更多的是給投資者帶來了更充足的降息預期,期待全球流動性會進入新的擴張周期。

隨着就業市場的降溫,CPI 數據如同“打配合战”一樣超預期回落:美國 7 月最新 CPI 增長 2.9% (預期 3.0% ),市場立刻押注 9 月降息概率。在隨後的 FOMC 會議,鮑威爾終於明示降息周期即將开啓:“我對通脹回到 2% 越來越有信心,現在是時候調整政策了”。這無疑已經向市場表明 9 月降息即將开始。

距離美聯儲上次降息已經有四年之久(2020 年 3 月)。不過,與上次不同的是,這次降息屬於預防式降息,而上次是因為疫情美聯儲緊急开啓紓困式降息。

所謂預防式降息,是指經濟尚未出現明顯危機之前進行降息,以防止可能發生的經濟風險。從數據回測看,歷次降息也未必會帶來市場的回調,且一般紓困式降息會帶來經濟衰退和熊市,而預防式降息會帶來牛市。可以說,並不是降息帶來熊市,而是經濟已經發生問題帶來了熊市,與降息無關。

從薩姆指標上看,美國確實可能處於衰退邊緣。薩姆指標指的是,一旦失業率當前的三個月移動平均值超過過去 12 個月中最低的三個月移動平均值 0.5% 或更多,就預示着衰退可能开始。根據美聯儲的數據,目前的讀數為 0.43% 。然而,真實的經濟世界錯綜復雜,單一的經濟指標不可能反映經濟的真實情況。

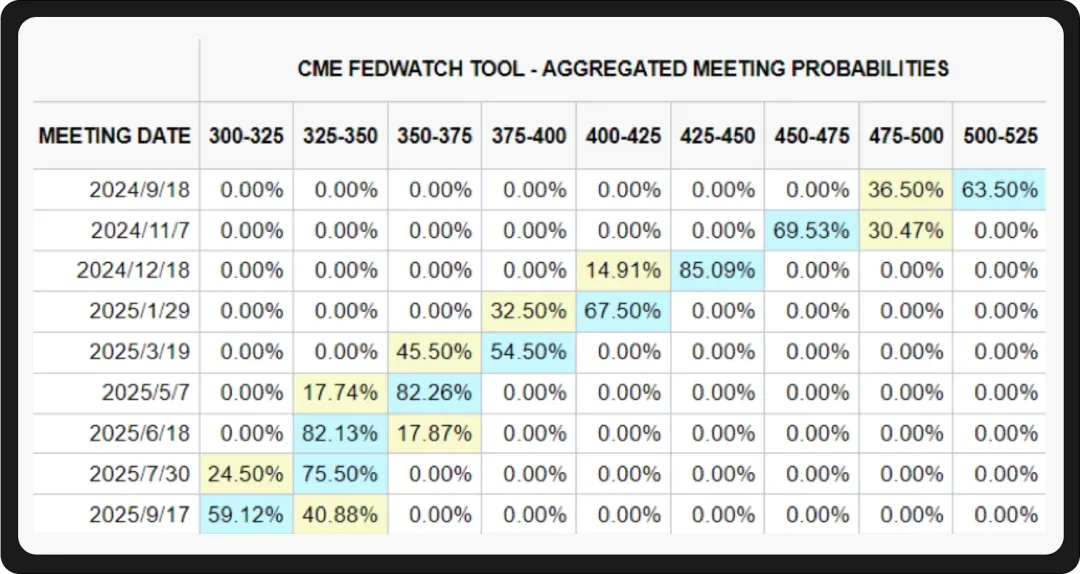

因此,對於美國經濟是否真的會進入衰退,並無需急於給出定論,我們且看美聯儲後續操作,如果 9 月降息幅度超預期,那么可能美國經濟確實出現一些問題了。從 FedWatch Tool 上看,目前市場更偏向於降息 25 個基點而不是 50 個基點。降息幅度和經濟衰退本身就是此消彼長的關系,衰退利空資產價格,但會導致更大幅度的降息,而這利好資產價格,反之同理。我們無需過於擔心,靜候市場的變化。

(來源:FedWatch Tool)

8 月全球股市經歷了巨大的波動,全球股民可謂是經歷了難忘的一個月。8 月 5 日,日經 225 大跌 12.4% ,帶崩全球市場。納斯達克指數當天低开 6.36% ,但隨後被拉起。不過,在經歷恐慌拋盤之後,全球市場進入穩步回升狀態,道瓊斯工業平均指數甚至又繼續創下歷史新高。

美聯儲政策轉向之際,疊加美國經濟衰退擔憂,這正是全球投資者心理最脆弱的時候,任何微小的波動都可能引發恐慌式拋盤。日本股市下跌的原因還有日本央行加息和日元持續升值的影響。

最萬衆矚目的,還屬英偉達在美國時間 8 月 28 日盤後公布的第二財季財報。英偉達第二財季營收 300 億美元,同比增長 122% ,分析師預期 288.6 億美元;第二財季數據中心營收為 263 億美元,同比增長 154% ,分析師預期 250.8 億美元;預計第三財季營收 325 億美元,上下浮動 2% ,分析師預期 319 億美元;第二財季遊戲營收 29 億美元,同比增長 16% ,分析師預期 27.9 億美元;第二財季調整後毛利潤率 75.7% ,上年同期 71.2% ,分析師預期 75.5% ;第二財季調整後每股收益為 0.68 美元,上年同期 0.27 美元,分析師預期 0.64 美元;第二財季淨利潤 165.99 億美元,同比增長 168% ,分析師預期 146.4 億美元;維持每股季度派息 1 美分不變;批准額外 500 億美元的股票回購計劃。

然而,如此超預期的財報並沒有給市場帶來良好的反饋,英偉達盤後下跌 6.89% 。目前來看,市場主要擔憂英偉達未來增長乏力,從而導致市場拋售。英偉達業績持續超預期,這對於投資者心理刺激的邊際效果越來越小,最終迫使投資人淡化 AI 邏輯,宏觀考慮开始佔領交易邏輯。目前處於宏觀流動性變革的前夕,美日央行政策相悖給投資環境蒙上了厚厚的陰影,現在或難以看清後續的走勢。

不過,WealthBee 認為,AI 依舊是當下的主流敘事,英偉達或許並不會延續此前瘋牛的走勢,而是會在不確定中震蕩,逐漸出清此前的獲利籌碼。正如前文提到的,預防式降息往往不會帶來熊市,我們或許還可以抱有牛市繼續的期待。

8 月加密市場走勢並不友好, 8 月 5 日的全球資產暴跌也影響到了比特幣,比特幣價格最低跌破了 5 萬美元,隨後便开始震蕩回升,在美聯儲降息信號釋放之後回升至最高 6 萬 5 千美元,但目前仍舊在 6 萬美元附近徘徊。

加密市場同股市一樣,投資人也在宏觀環境不確定中猶豫。但價格並不能反映市場真實的環境。根據 ChainCatcher 消息,持有至少 10 枚 BTC 的比特幣地址數量在 2024 年有所下降。今年年初,此類地址的數量約為 155, 500 個,第一季度有所下降, 3 月下旬達到約 152, 600 個的低點。這一下降與同期比特幣的價格走勢背道而馳,反映了聰明資金的獲利回吐。然而,隨着比特幣價格穩定在 6 萬美元附近,持有超過 10 枚 BTC 的地址數量在 8 月份出現逆轉,回升至 153500 個,這表明在震蕩中已經有地址开始進行抄底和建倉。美國比特幣現貨 ETF 也在持續淨流入。

加密市場本身目前並沒有出現新的敘事,因而比特幣價格走勢向宏觀環境靠攏,美國經濟狀況決定了比特幣中短期的走勢。美國經濟狀況並不容易預測,但美國此次預防式降息所釋放的天量貨幣大概率會讓比特幣這種固定數量的資產價格走高,畢竟無法用數量稀釋通脹,那就只能走出比通脹更高的漲幅。

然而以太坊的表現卻不如比特幣,截至 29 號,美國以太坊現貨 ETF 已經出現了連續 9 天的淨流出:

目前 ETH/BTC 匯率已經來到了 0.4 的關口,創下了 2021 年以來的新低。導致以太坊持續疲軟的因素是多方面的,其中灰度的持續拋售是核心原因之一。行業 KOL、 10 k ventures 的創始人 Zixi.eth 在其分析文章中表示,ETH 今年下半年非常適合建倉,ETH 於今年 7 月 23 日开始在納斯達克交易後,會重復今年年初灰度拋售 BTC 的過程,拋售過程可能會持續半個月到 1 個月,直到市場能夠接住灰度的拋售,一旦達到這個臨界點,就是非常好的建倉時機。WealthBee 建議,今年下半年關注 BTC/ETH 匯率,一旦到了灰度淨流出結束,就是建倉的時機。

因此,既然加密目前已綁定宏觀,我們只需坐穩扶好,減少操作。同時注意以 ETH 為代表的超跌資產的走勢,超跌資產往往會具有更強的反彈動能。

美聯儲的降息決策點燃了市場激情,為加密貨幣領域帶來積極轉變。隨着通脹放緩和就業市場穩定,投資者情緒由悲觀轉向樂觀,預期資產價格經歷短暫調整後將強勁反彈。比特幣展現了其作為避險資產的吸引力,即便在波動中也獲得機構增持,預示着其價值將得到進一步確認和提升。特別是隨着灰度對 ETH 的拋售結束,ETH/BTC 匯率的變動將成為投資者不容錯過的建倉信號。在這一貨幣寬松的大潮中,加密貨幣市場,特別是比特幣和以太坊,將迎來新的增長周期,為投資者提供寶貴的入場時機。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

Uniswap公告Unichain主網明年初上線!首測路線圖兩功能,UNI強彈17%

去 中心化交易所(DEX)龍頭 Uniswap 於 10 月宣佈推出專為 DeFi 設計的 Lay...

下周必關注|LayerZero決定是否开啓“費用开關”;Aligned空投注冊結束(12.23-12.29)

下周重點預告 12 月 23 日 Aligned 將向 891322 個地址空投 26% 的 AL...

空投周報 | OpenSea基金會官推上线;Azuki、Doodles疑似即將發幣(12.16-12.22)

@OdailyChina @web3_golem Odaily星球日報盤點了 12 月 16 日至...

資金費率的演變:從2021年黃金時代,到2024-2025年套利復興

資金費率起源 資金費率起源於加密貨幣衍生品市場,特別是從永續期貨合約中發展而來。它作為一種機制,用...

星球日報

文章數量

7670粉絲數

0