OKX Ventures:一文詳解RWA賽道六大核心資產市場

原文作者:Esme Zheng, OKX Ventures

當前市場環境中,「Real-World Assets」(RWA,真實世界資產)正迅速崛起。今年 7 月,CoinGecko 在 2024 年第二季度加密行業報告中指出,Meme Coin、人工智能和 RWA 成為最熱門的類別,佔據了 77.5% 的網絡流量。

花旗、貝萊德、富達和摩根大通等傳統金融巨頭也紛紛入局。根據 Dune Analytics 的數據顯示,今年以來,RWA 敘事的增長幅度位列第二,上漲 117% ,僅次於 Meme。本文將全面梳理 RWA 賽道的發展現狀及未來機遇。

TL;DR

1. RWA 是增長最快的 DeFi 領域之一, 2023 全年 TVL 翻倍且 2024 年初至今鏈上資產價值也已增長 50% ,高達 120 億美元 (不包括穩定幣)。而其中增長最快的且佔比最大的分別是私人信貸市場(佔 76% ),美債產品(佔 17% ),其余的較大佔比則是黃金為首的貴金屬穩定幣、房地產代幣等。

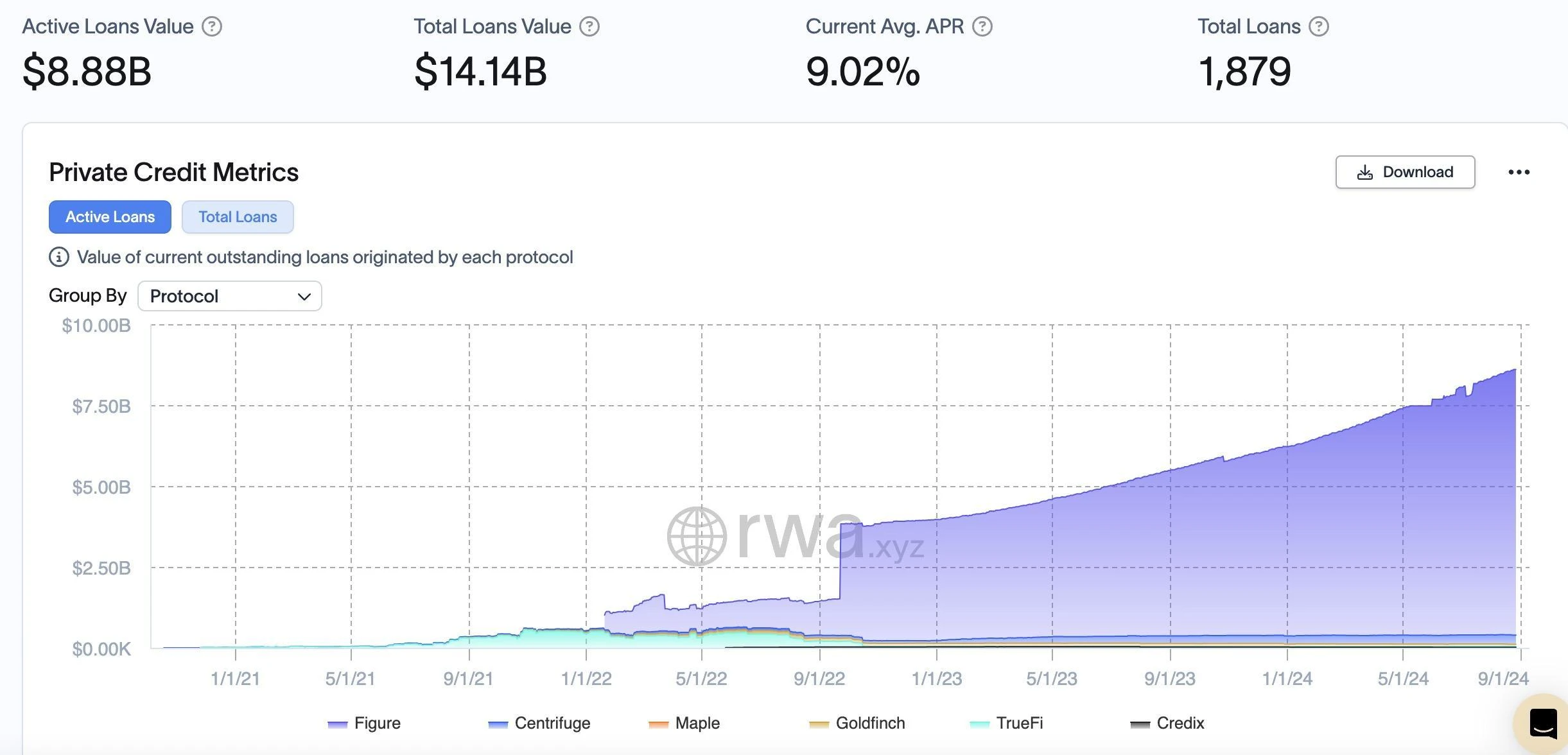

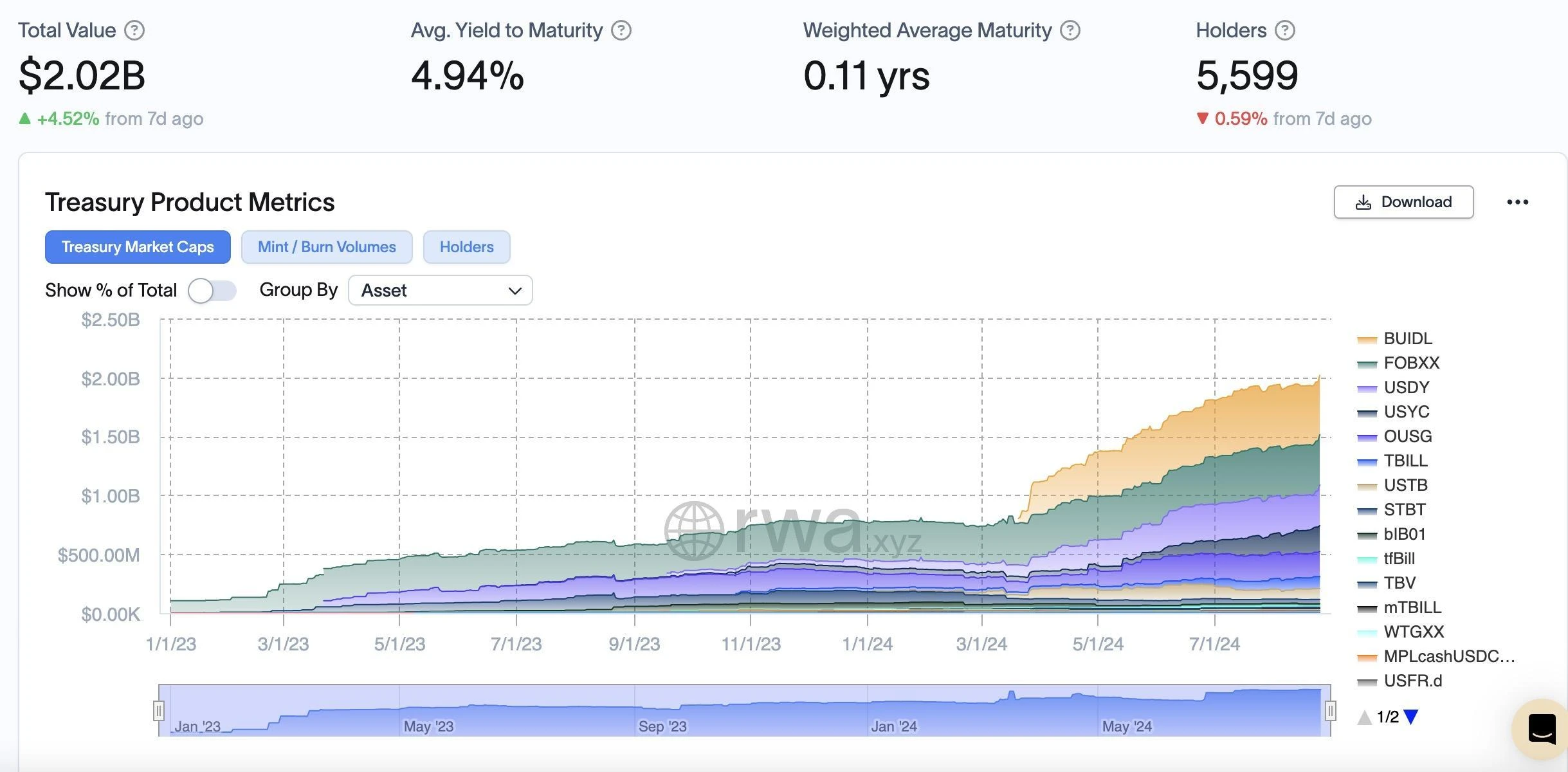

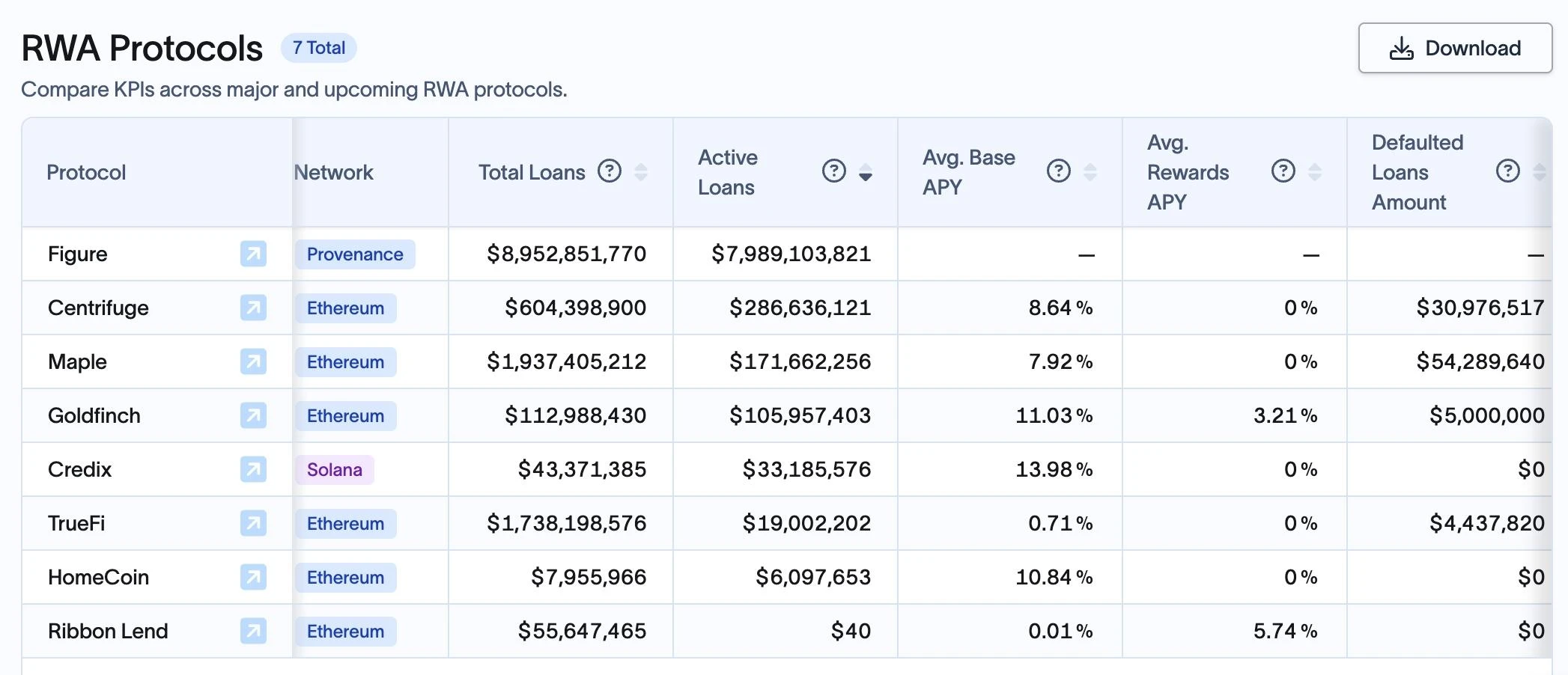

2. 當前有近 15 家主流發行商提供超過 32 種代幣化的美債相關產品,資產總額超過 20 億美元,相比年初有了 1627% 的增長。主流的六種鏈上信貸協議 Figure, Centrifuge, Maple, Goldfinch, TrueFi, Credix 等合計活躍貸款總額 88.8 億美元,較年初增長 43% 。

3. 繼穩定幣在鏈上成功採用以及鏈下中心化發行者獲得極具吸引力的淨息差之後,RWA 演變的下一階段將由代幣化的美國國債發行推動。在此過程中,代幣持有者通過直接投資於期限短、流動性強且由美國政府支持的現實世界資產,獲取了淨息差的最大份額。

4. 鏈上私人信貸借貸市場在中心化金融壞账崩潰後面臨重大挑战,如今在 RWA 敘事的推動下正在經歷復蘇,盡管目前鏈上信貸總額僅佔傳統 1.5 萬億美元私人信貸市場的不到 0.5% ,但大幅的上升趨勢表明鏈上信貸領域具有進一步擴張的巨大潛力。

5. 現實資產代幣化在傳統金融領域的應用場景中涉及到大量的資產發行、交易等操作,對於掌握核心資產的金融機構來說,合規和安全保障是主要的訴求。RWA 需要存在於“可信金融”或“可驗證金融”中,並且需要是“受監管的加密貨幣”。尤其是在穩定幣的背景下,它們仍然需要鏈下中介機構的大量參與,以進行審計、合規和資產管理,這些都需要信任基礎。

一、RWA 賽道現狀

1、市場供需

1. RWA 的核心邏輯是將現實世界中的金融資產(如美國國債、固定收益證券等生息資產,以及股票等權益類資產)的收益權映射到區塊鏈上,並通過抵押鏈下資產獲取鏈上資產的流動性。而對於黃金、房地產等實物資產,則是通過將其引入鏈上,利用區塊鏈技術來提升交易的便利性和透明度。

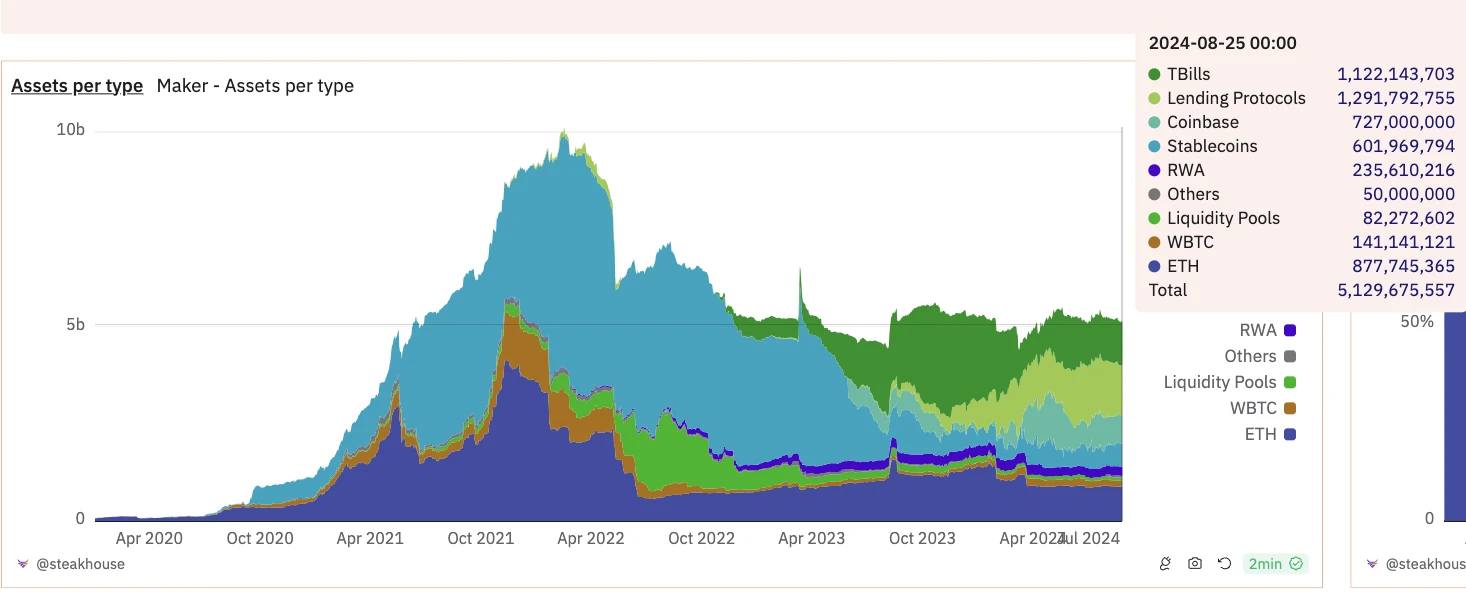

2. 在早前美聯儲不斷加息縮表的大背景下,高息大幅影響風險市場的估值,縮表大幅抽取了加密市場流動性,導致 DeFi 市場的收益率不斷下降,彼時高達 5% 的美債無風險收益率成為了加密市場的香餑餑。熱度最高的有類似 MakerDAO 大舉購买美債作為儲備資產的行為,除了增加資產多樣性,穩定匯率,減少單點風險,其中最重要的是滿足 Crypto 世界對於現實世界金融資產收益率的單方面需求。

Source: Dune / @steakhouse

3. 市面上流通大量穩定幣,在高利率環境下,持有者根本得不到任何收益,實際上是在付出機會成本。中心化穩定幣將利潤私有化,將損失社會化。需要更多種類的 RWA 資產以有效利用這些穩定幣,給用戶產生收益,並且給 DeFi 市場帶來更多流動性。

4. 對於 Franklin Templeton 和 WisdomTree 等大型知名資產管理公司而言,代幣化代表着开闢新的分銷渠道,以接觸新的客戶群,這些客戶更愿意將資產以數字形式存放在區塊鏈上,而不是存放在傳統的經紀或銀行账戶中。對他們來說,代幣化國庫券是他們的“灘頭市場”。

5. 傳統金融領域越來越注重與 DeFi 技術的結合,通過資產通證化來降本增效,並解決傳統金融中的固有問題。將現實世界資產(如股票、金融衍生品、貨幣、權益等)映射到區塊鏈上,不僅擴展了分布式账本技術的應用範圍,還使得資產的交換和結算更加高效。除探索新的分銷渠道外,更着重於技術為傳統金融體系帶來的顯著的效率提升和創新。

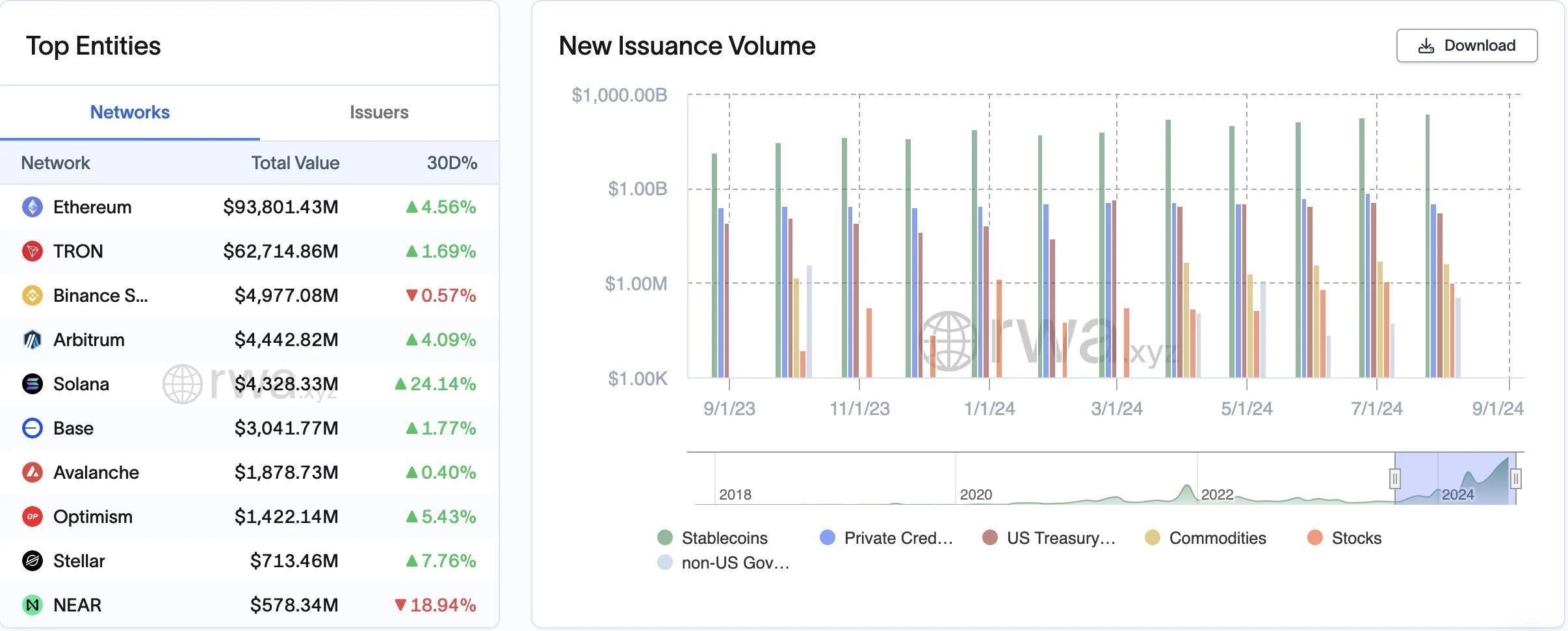

2、市場規模:

-

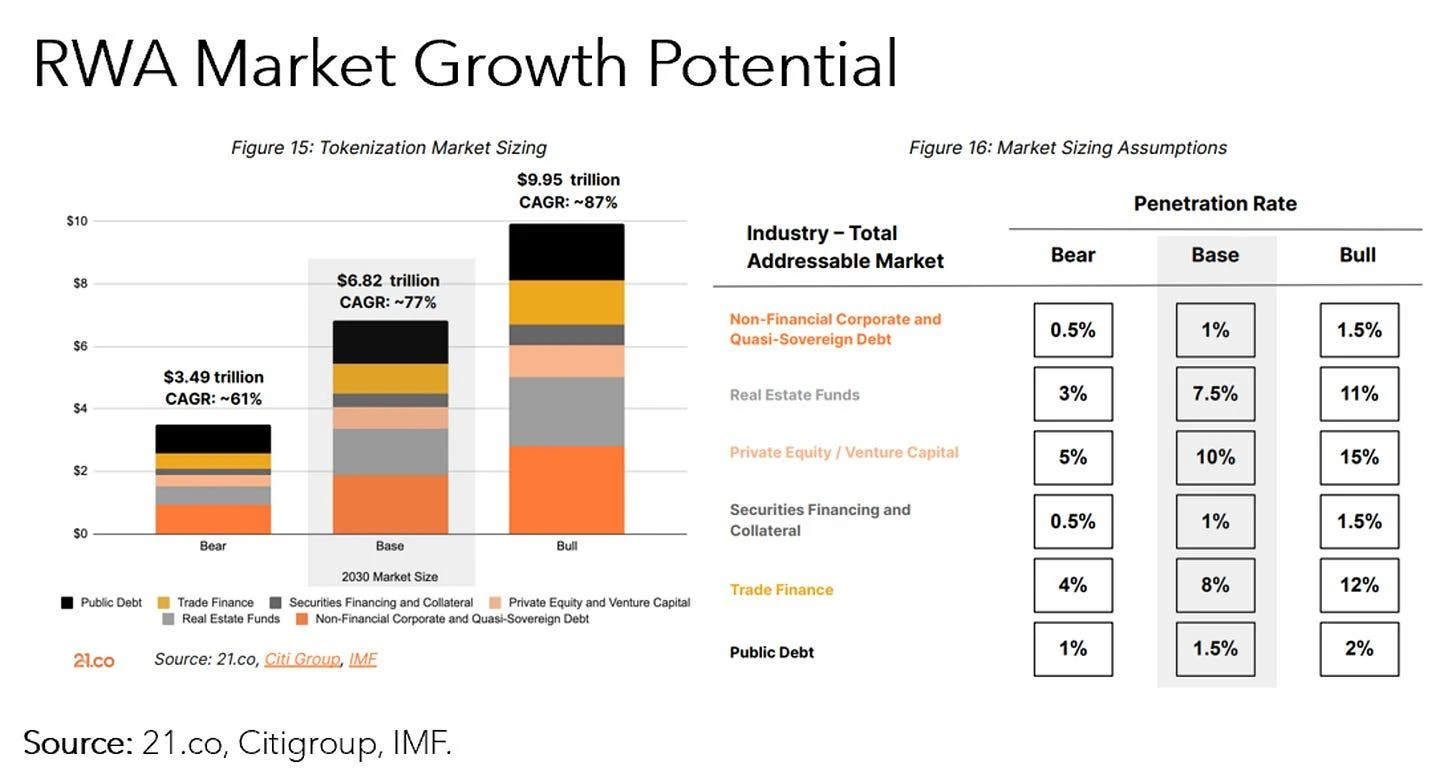

RWA 鏈上資產規模約 120 億, 加上穩定幣市值總體超過 1800 億美元。通過區塊鏈技術,將傳統金融資產數字化,不僅能夠提高透明度和效率,還能吸引更多用戶進入這個新興市場。根據 21.co,花旗以及 IMF 的報告, 2030 年代幣化資產的總價值在基本市場情況下預計有機會增長到 6.8 萬億美元。

Source: 21.co, Citigroup, IMF

-

私人信貸和美國國債是代幣化的主要資產——這兩個市場分別從數百萬美元增長到總貸款價值 88 億美元的借貸市場(63% 年增長)和超 20 億美元的國債市場(2100% 年增長)。代幣化國債仍然是一個具有巨大潛力的新興領域——富蘭克林鄧普頓、貝萊德和 Wisdomtree 是這個領域的早期領導者。

Source: rwa.xyz

-

美聯儲的政策對 RWA DeFi 領域的擴張和格局產生直接的重大影響:

-

2022 年第三季度,私人信貸支持的 RWA 佔 RWA 總 TVL 的 56% ,而美國國債支持的 RWA 的份額為 0% 。

-

2023 年第三季度,私人信貸支持的 RWA 在 RWA TVL 總額中的份額下降至 18% ,而美國國債支持的 RWA 的份額上升至 27% 。

-

2024 年 8 月底截止本文發布前,私人信貸支持的 RWA 佔總 TVL 的 76% , 美國國債支持的 RWA 的份額回穩至 17% 。

Source: rwa.xyz

1)市場推手:

收益化(生息、固收)RWA 的增長迅猛。2024 年至今,非穩定幣 RWA 的鏈上價值增加了 41.1 億美元,大多來自國債、私人信貸和房地產代幣。當前的整體增長和生態完善主要歸因於以下三個方面:

1. 機構興趣和新產品, 例如

-

貝萊德、Superstate 等機構推出新的鏈上國債產品和 T-bills 基金。

-

Ondo 推出 USDY, Centrifuge 與 Maker 及 BlockTower 的合作等。

2. 基礎設施完善, 例如

-

M^ 0 Labs 开發機構級穩定幣中間件, 可用作其他產品的構建模塊。

-

Ondo Global Markets 創建雙向系統,實現鏈上代幣和鏈下账戶之間的無縫轉移。

3.DeFi 的結合, 例如

-

Morpho 允許創建非托管保險庫,將 RWA 收益傳遞給 DeFi 用戶;與 Centrifuge 結合支持抵押借貸。

-

TrueFi 推出 Trinity,讓用戶存入代幣化美債作為抵押品,鑄造可在 DeFi 中使用的與美元掛鉤的資產。

-

DAO 的持有資產多元化 (Maker)

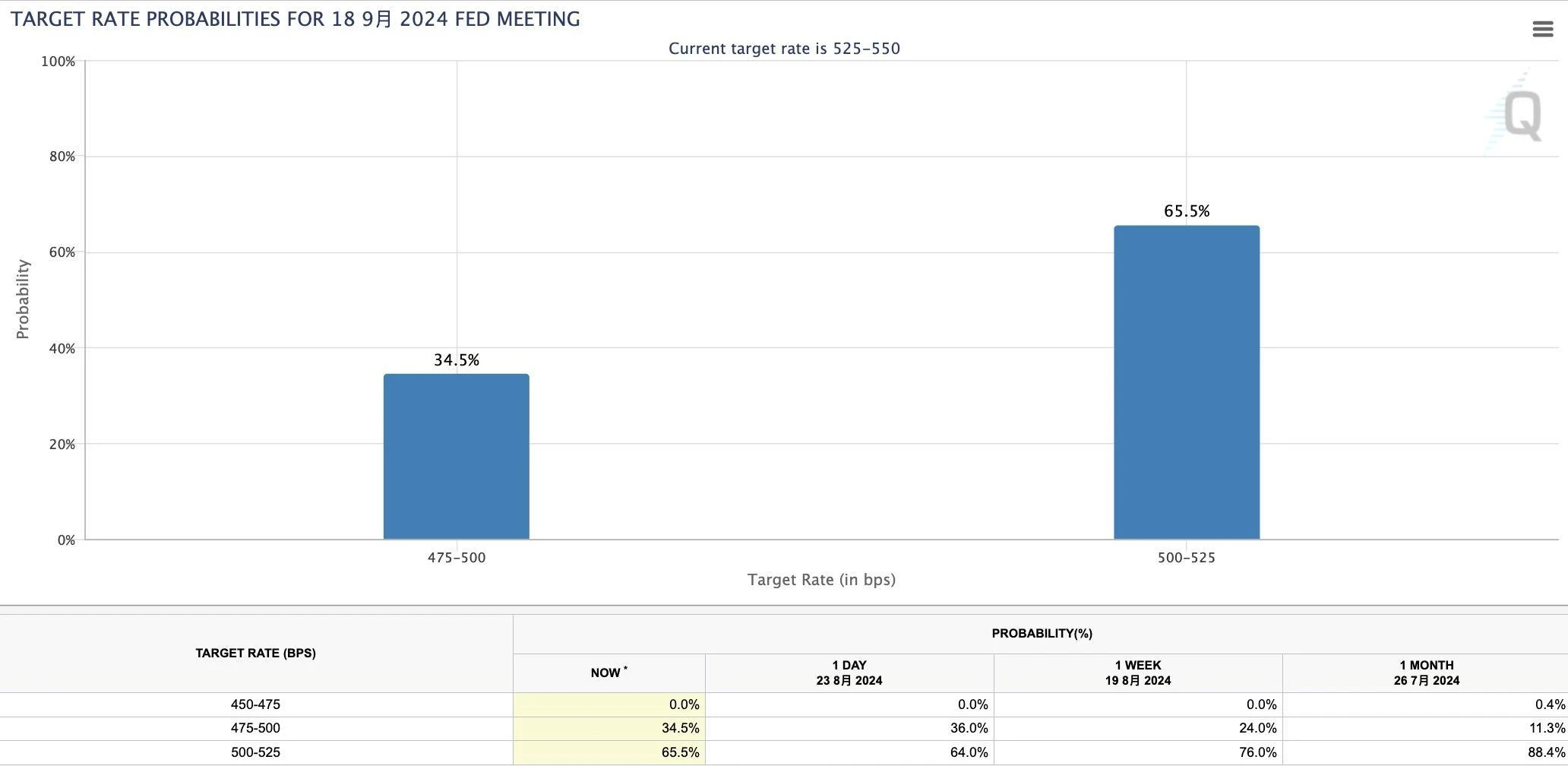

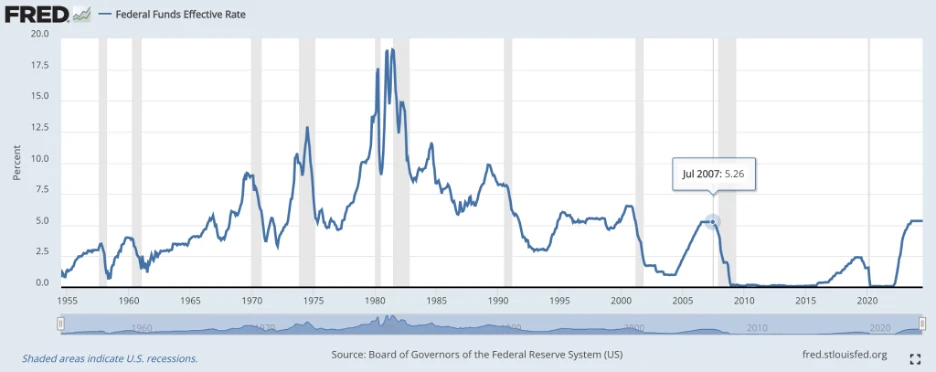

鑑於美聯儲主席鮑威爾的最新表態,自加息周期开始以來,聯儲首次傳遞出鴿派信號,顯示其重點正在從控制通脹轉向支持經濟增長和就業。降息周期的趨勢已逐步形成,預計將刺激槓杆資金回流。目前,CME 美聯儲觀察工具顯示, 9 月降息 25 個基點的可能性最大。然而, 8 月 CPI 和非農數據即將公布,若數據超出預期, 9 月降息 50 個基點的概率將上升。

高利率政策持續下 T-bill 仍將是闲置資金的首選,而連續降息趨勢則會對市場帶來深遠影響。一方面,低利率環境可能會刺激投資者尋求更高收益的機會,推動資金流入高收益的 DeFi 領域。另一方面,傳統資產的收益率下降,可能促使更多的 RWA 進行代幣化,以在 DeFi 平臺上尋求更高的回報率。屆時,市場競爭格局可能會發生變化,更多的資本將流入結合 DeFi 技術的高收益 RWA 應用場景,進一步推動整個鏈上經濟的發展。

Source: CME FedWatch

2)主要用戶畫像:

根據 Galaxy Digital 的 2023 年全年統計數據,大多數 RWA 的鏈上需求主要由少數原生加密貨幣用戶推動,而非新進入的加密貨幣採用者或轉向鏈上的傳統金融用戶。這些與 RWA 代幣交互的地址大多在這些資產創建之前就已在鏈上活躍。以下數據僅針對持有代幣化國債和主流私人信貸資產的地址進行了分析:

-

唯一地址:截至 2023 年 8 月 31 日,共有 3, 232 個 UA 持有 RWA 資產。而 2024 年 8 月 26 日有共計 61, 879 個持有地址,增長 1, 815% 。

-

地址平均年齡: 882 天(約 2.42 年),表明這些用戶自 2021 年 4 月左右以來一直活躍。

-

RWA 平均年齡: 375 天,表明這些資產對比地址而言相對較新。

-

與 RWA 交互的最老地址可以追溯到 2016 年 3 月 22 日,已有 2, 718 天。

-

分布顯示錢包地址集中年齡在 700-750 天左右。

按年齡組劃分的地址數量:

-

<1 年: 17% (545 個地址)

-

1 至 2 年: 27% (885 個地址)

-

2 至 3 年: 36% (1, 148 個地址)

-

3 年以上: 20% (654 個地址)

而根據 Transak 報告統計, 2024 年中僅以太坊鏈上的 RWA 代幣持有者總數就超過 97, 000 人,共擁有超過 205, 000 個 唯一地址。這些代幣在去年增加了約 38, 000 名持有者。

自 2024 年初以來,RWA 代幣的整體 DEX 交易量也出現了大幅增長。2023 年 12 月的 DEX 交易量約為 23 億美元,到 2024 年 4 月飆升至 36 億美元以上。

而 2024 年迄今,隨着傳統金融機構對 RWA 的採用大幅增加,我們可以預見越來越多的傳統金融用戶將逐步進入加密領域,帶來新的增長動力和增量資金。

二、六大核心資產詳解

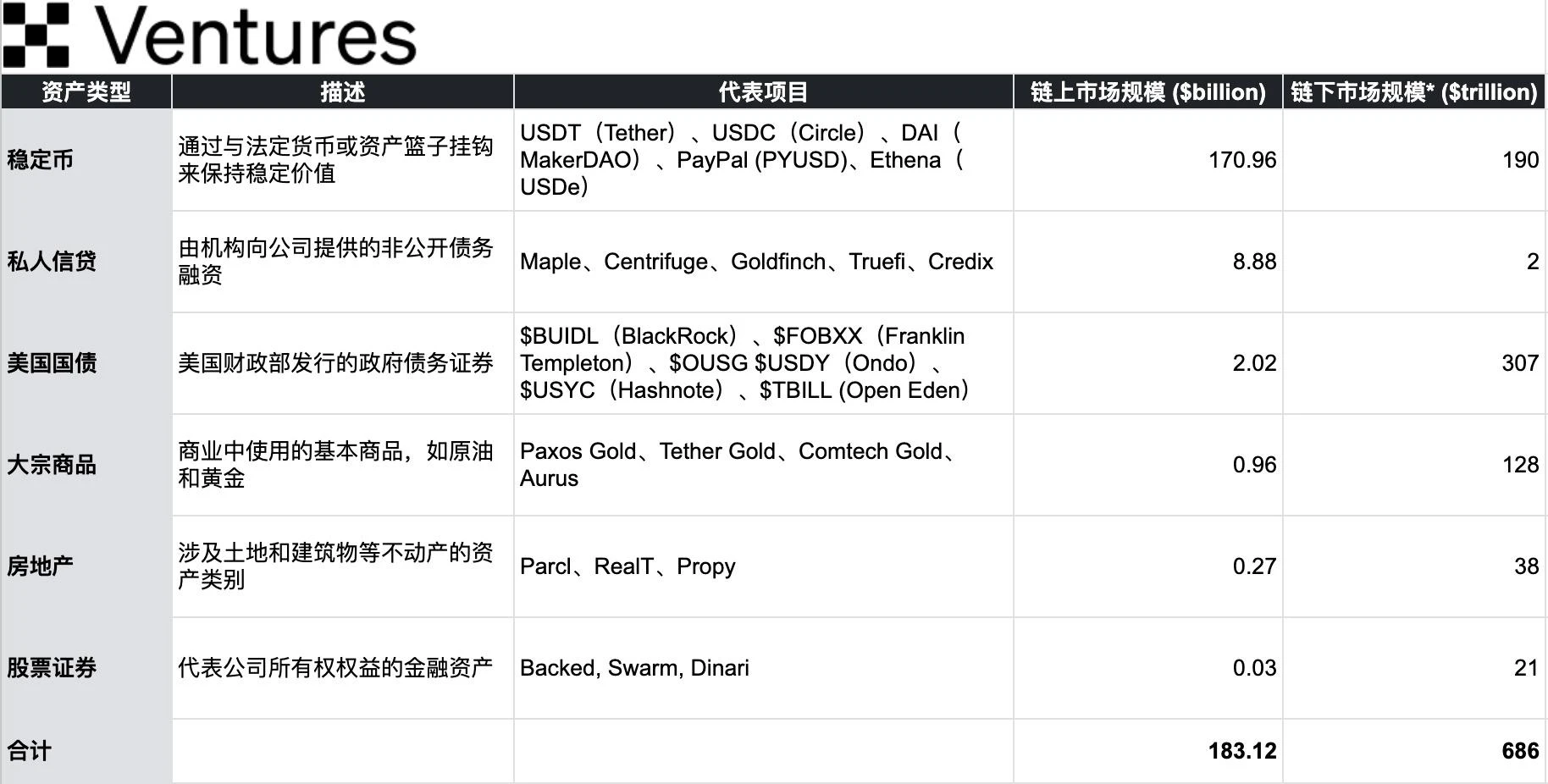

代幣化 RWA 市場按照資產類別分為 6 個大類,依據市值排名順序分別是:穩定幣,私人信貸,政府債券(美債),大宗商品,房地產,股票證券:

Source: OKX Ventures, rwa.xyz, Statista, 21.co

鏈上現實世界資產(RWA)的總市值為 183.12 億美元,而鏈下傳統資產的總市值為 685.5 萬億美元。假設鏈下傳統資產的總市值每天增加 1 個基點(1 bps, 0.01% ),這將帶來約 68.5 億美元的增量,接近鏈上資產市值的 37% 。從這個角度看,鏈下資產即使是微小的增長,也能對鏈上資產產生巨大的推動作用。

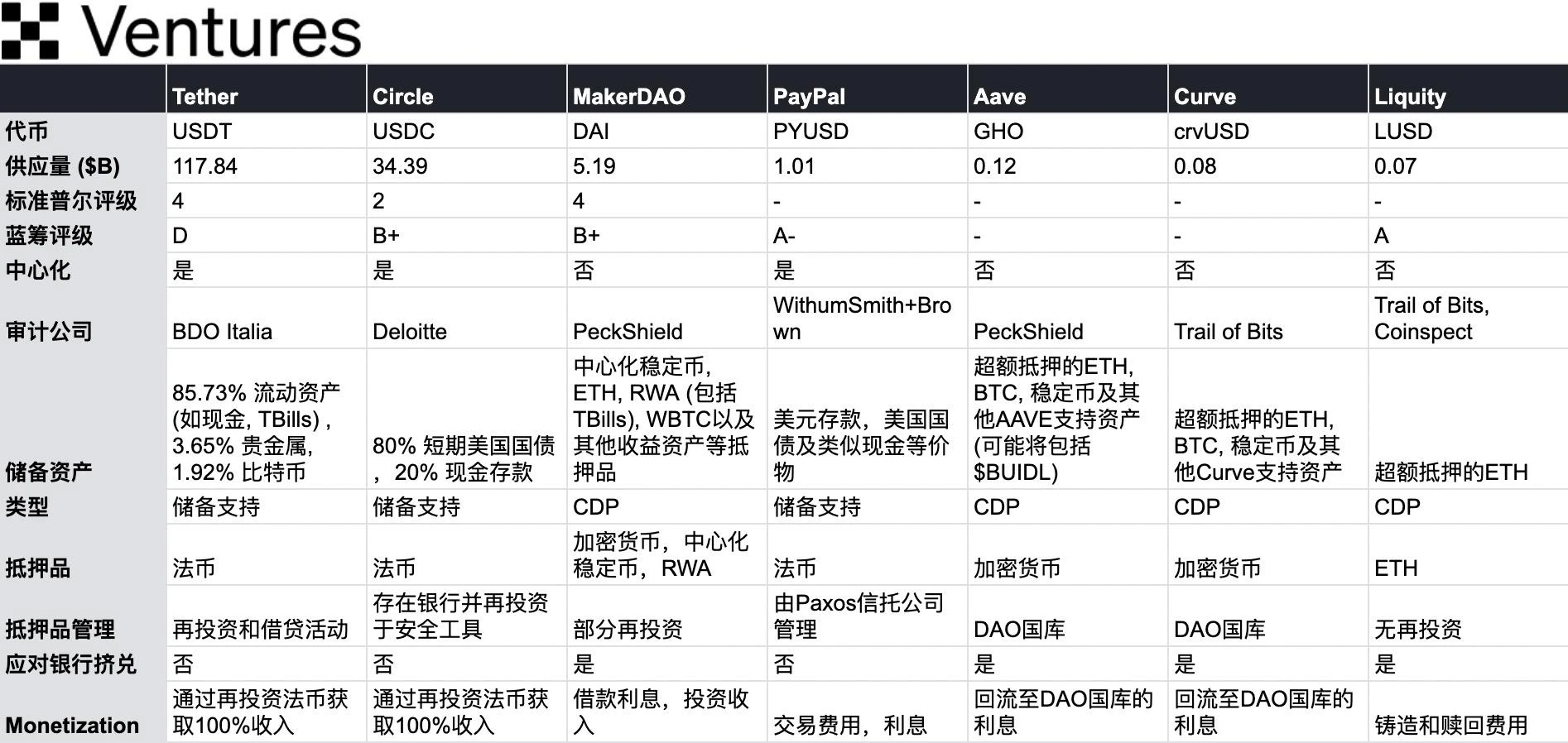

1. 穩定幣

穩定幣在市場中展現了明確的產品市場匹配(PMF),並創造了顯著的貨幣化機會。以今年第一季度為例,盡管 Tether 管理的資產規模僅為 Blackrock 的一小部分(700 億美元 vs 8.5 萬億美元),但其盈利卻超過了 Blackrock(14.8 億美元 vs 11.6 億美元)。

市場情況:

-

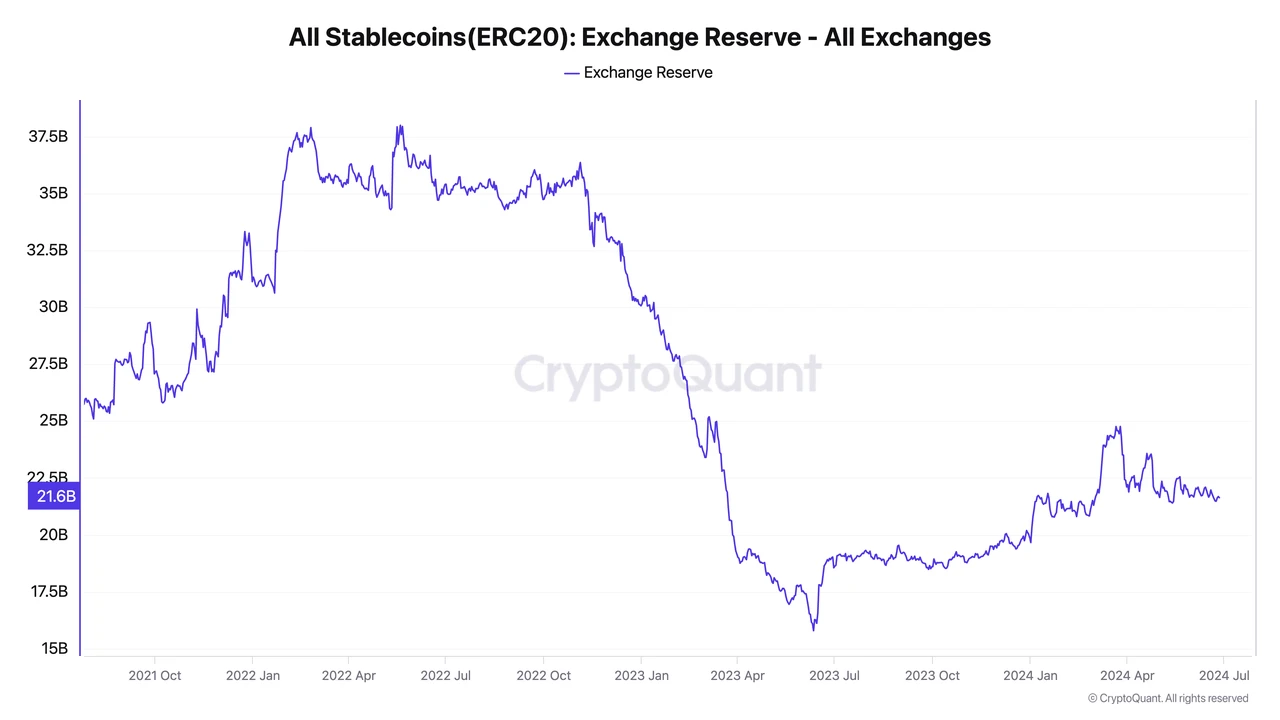

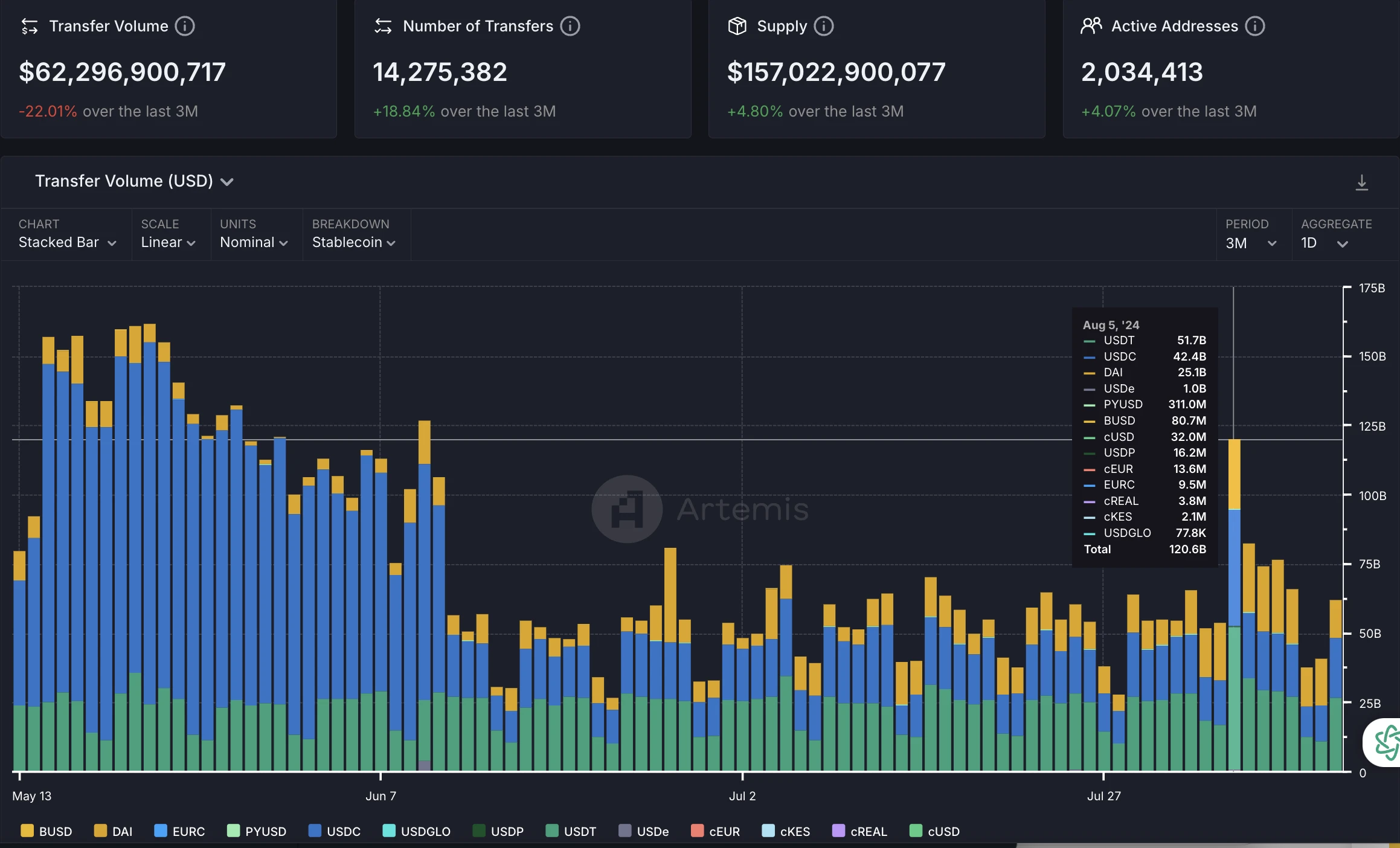

穩定幣目前的市值約 1700 億美元 ,月交易額高達 1.69 萬億,超過 1700 萬個月活躍地址,總持有人數超 1.17 億。

-

中心化穩定幣依然佔據絕對主導地位: USDT 佔有近 70% 的市場份額,約 1145.7 億美元;USDC 佔 20% , 市值約 334.4 億美元;

-

去中心化穩定幣市佔率保持穩定: DAI 佔 3% ,市值約 51.9 億美元;Ethena 佔 2% ,市值約 33.1 億美元;

-

存放在中心化交易所中的穩定幣約有 216.3 億,佔總供應的 13.2% ;其余流通約 48.38% 存在以太坊上, 35.95% 在以太坊上,以及 1% -3% 左右分別在 BSC, Arbitrum, Solana, Base, Avalanche, Polygon 鏈上。

Source: CryptoQuant, Artemis

主要市場問題:

-

價值分配失衡: 中心化穩定幣往往將利潤私有化,卻將潛在損失社會化,導致利益分配不均。

-

透明度缺失: 像 Tether 和 Circle 這樣的中心化穩定幣在透明度上存在嚴重問題,用戶被迫承擔不必要的風險。例如,在 SVB 破產期間,市場無法獲知 Circle 或 Tether 是否與 SVB 有任何財務敞口,也不清楚它們的儲備金存放在哪些銀行。同樣,Tether 一直利用部分儲備進行借貸和投資活動。根據 TBO 出具的 審計報告 ,大約 6.5% 的儲備金已被借出,約 4% 投資於貴金屬,另有約 2.5% 被歸類為其他投資。Tether 的這種運作模式使其容易受到銀行擠兌的影響,流動性緊縮可能成為潛在的黑天鵝事件。

-

去中心化穩定幣的擴展性受限: 去中心化穩定幣面臨擴展難題,因為它們通常需要超額抵押大量資產。而隨着穩定幣市場需求的增長,僅依賴單一的加密資產作為抵押可能無法滿足需求。此外,設計不佳的算法穩定幣已經多次失敗,暴露了抵押不足和機制不穩定的風險。

熱門選手

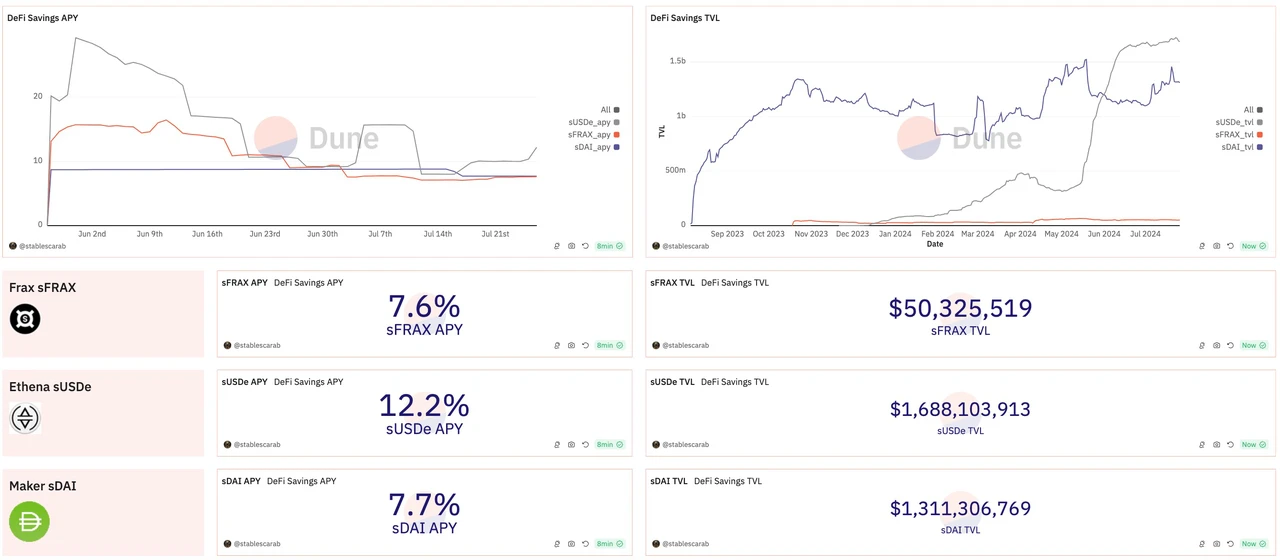

-

Ethena: 提供相對較高的 APY,高達 12.2% ,當前 sUSDe TVL 約 17 億;從年初推出至今市值增長了 978% 。Ethena 採用的 Delta Hedge 策略在牛市環境中特別有吸引力。在多頭頭寸佔主導地位的情況下,資金費率對空頭持有者來說通常是有利的。這種策略允許 Ethena 在保持穩定的同時,吸引那些希望對衝市場波動並在牛市期間從正的資金費率中獲利的交易者。

-

Maker (now Sky): APY 7.7% , 當前 sDAI TVL 約 13 億;存入 DSR 的 DAI 超過 20 億,是市面上流通的所有 DAI 的 38% ,自去年 8 月創始人 Rune 宣布提供高達 8% 的收益率以來存款提升 197% ,市值穩定在 50 億美元出頭。抵押品 TVL 為 77.4 億美元,抵押率為 147% 。Maker 將美國國債整合到其投資組合中,使其收入來源多樣化並增強了收入穩定性。整合質押 stETH 並將其作為抵押品來鑄造 DAI。還解除了質押的 15% 削減懲罰,促進穩定性並使持有者的利益與生態系統的可持續性保持一致。

Source: Dune / @stablescarab

主流穩定幣一覽

Source: OKX Ventures

未來展望:

-

DAI 之所以能蓬勃發展,很大程度上依賴於 Curve 持有者向 3 pool 支付的巨額補貼,提供了強大的護城河。隨着 Maker 轉型為更加中心化的 Sky 生態,這一策略雖然務實,卻引發了社區的廣泛爭議。許多人擔心 USDS 的轉變會導致 Maker 失去原有的去中心化優勢,最終被更可靠的替代品吞噬其份額。未來能否實現其結合美債以及 subDAO 的模型以快速提升 Sky 生態規模的愿景還有待觀察。

-

與之對應的是 Liquity 則選擇了一條截然相反的道路。其v2 $BOLD,僅由 ETH(和 LST)支持的完全以太坊原生的穩定幣,按照目前的機制來看將吸引大量抵押品。堅持最大程度去中心化和彈性的 CDP 是否會使其成為一種小衆利基市場產品?我們期待用戶用他們的真金白銀做出投票。

-

穩定幣領域中低波動性資產的日益普及。市場經過上一周期的教育, 大家對加密金融資產的底層風險控制更加保守和嚴謹,尤其體現在對於貨幣發行背後的抵押物選擇和風險控制措施上, 上一輪周期拿高波動及內生資產作抵押品的項目,比如 LUNA 為代表的大部分高風險算法穩定幣項目已經銷聲匿跡。

-

由於業務线清晰簡單,監管成本也更為可控且具有一貫性。大型金融公司开始瞄准相對盈利且易切入的穩定幣業務。 Paypal 推出的 PYUSD 已經達到 10 億發行量,而自 5 月 29 日宣布進入 Solana 以來市值增長了 155% ,PYUSD 的 Solana 鏈上供應量也增長近了 4685% 。同理,京東計劃推出的與港幣掛鉤的穩定幣也是試圖在此分一杯羹,同時尋求數字金融的新增長點。

-

圈子仍在等待更多的立法指導,尤其是在 儲備金報告和流動性要求 方面。Circle 一直強調透明度,並從 Grant Thornton 轉向德勤 Deloitte 進行審計,以增強對其儲備金的信心。Tether 的透明度問題長期以來備受爭議。雖然 Tether 聲稱其所有 USDT 都是由等值的法定貨幣儲備支持,但關於其儲備金的具體細節和獨立審計一直缺乏透明度。2024 年,美國監管機構正在推動更多的透明度和合規性要求,預計 Tether 也將受到這些要求的約束。

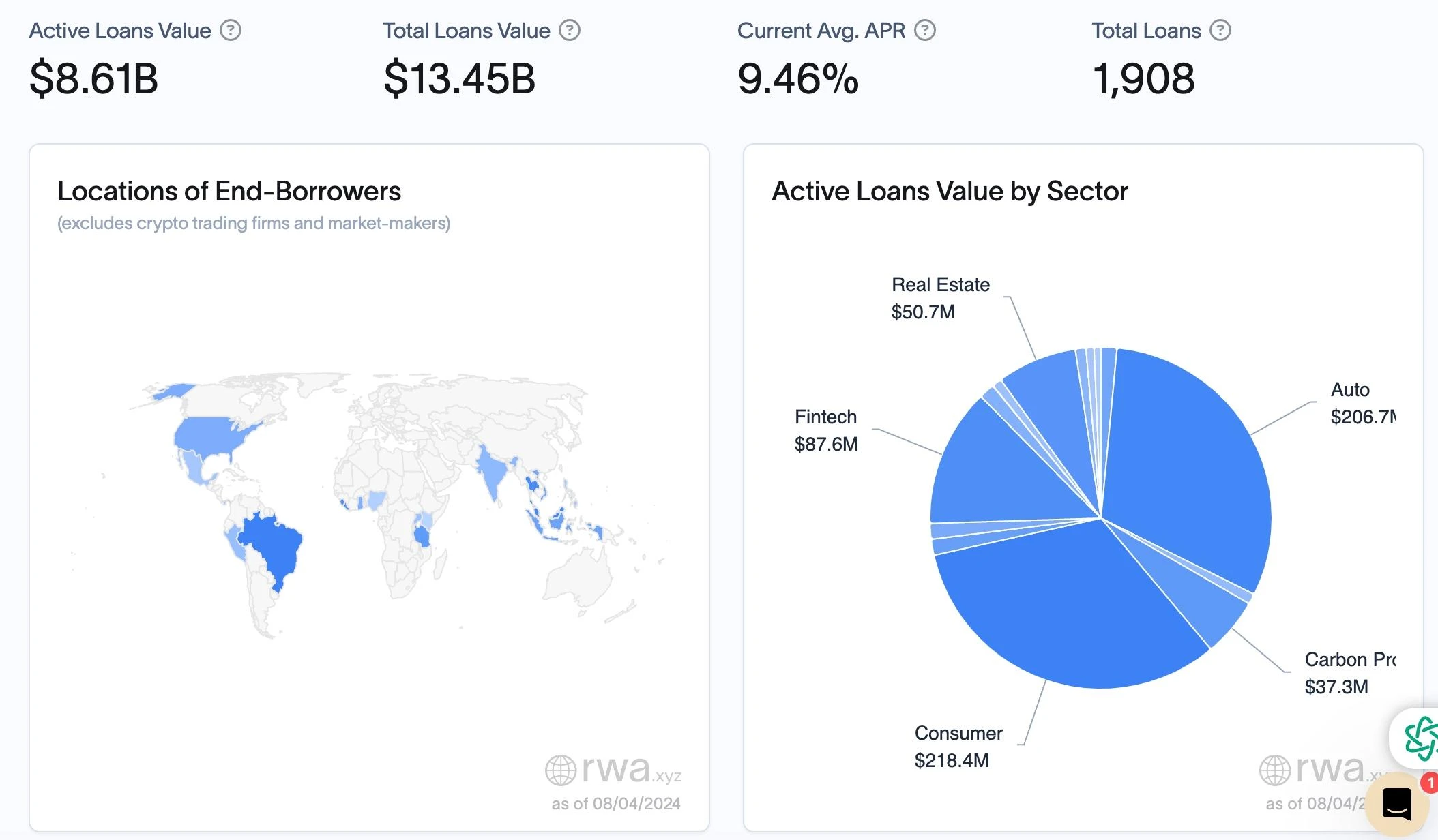

2. 私人信貸:

通過信用協議代幣化,金融機構通過債務工具向企業提供貸款。

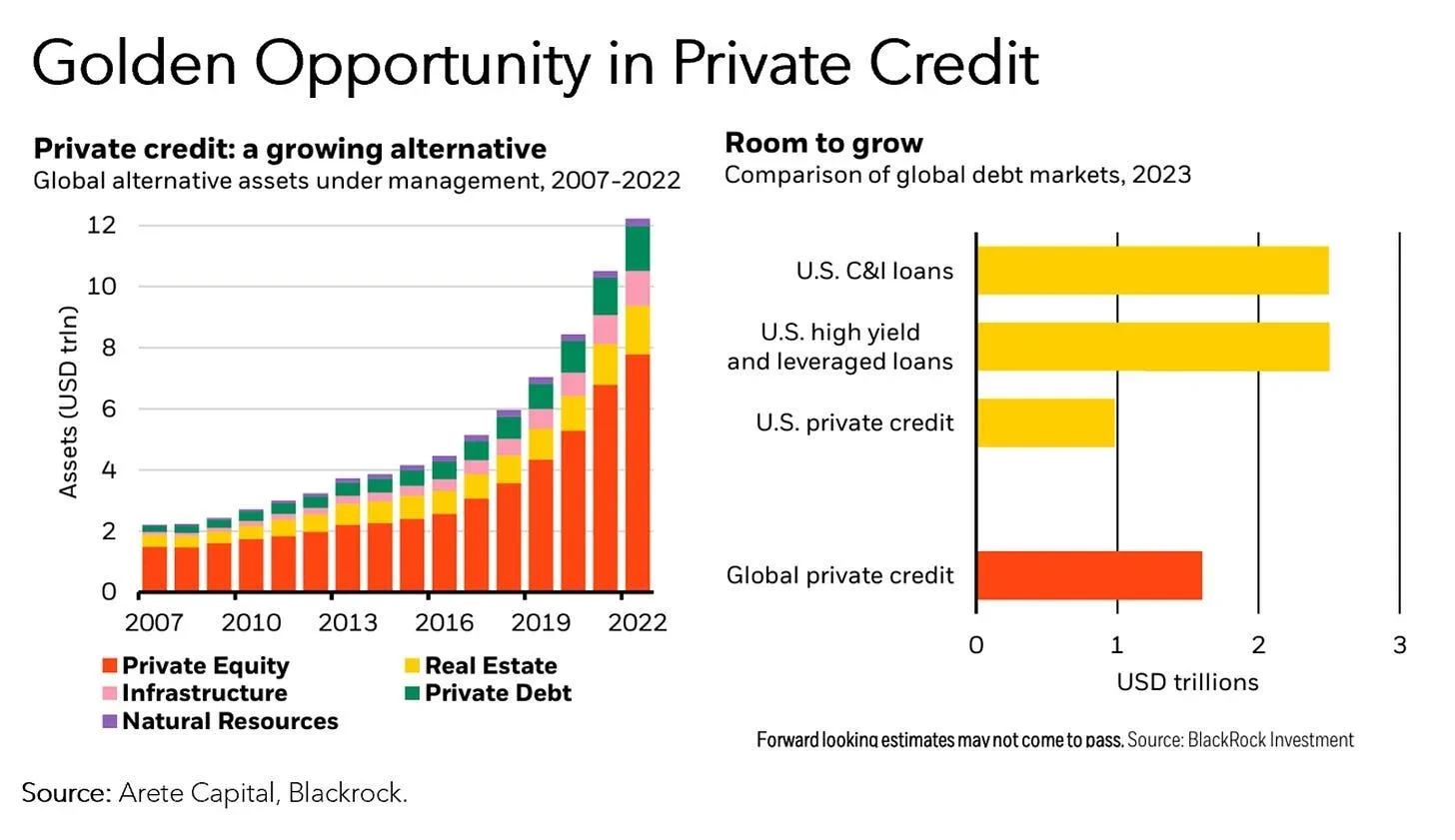

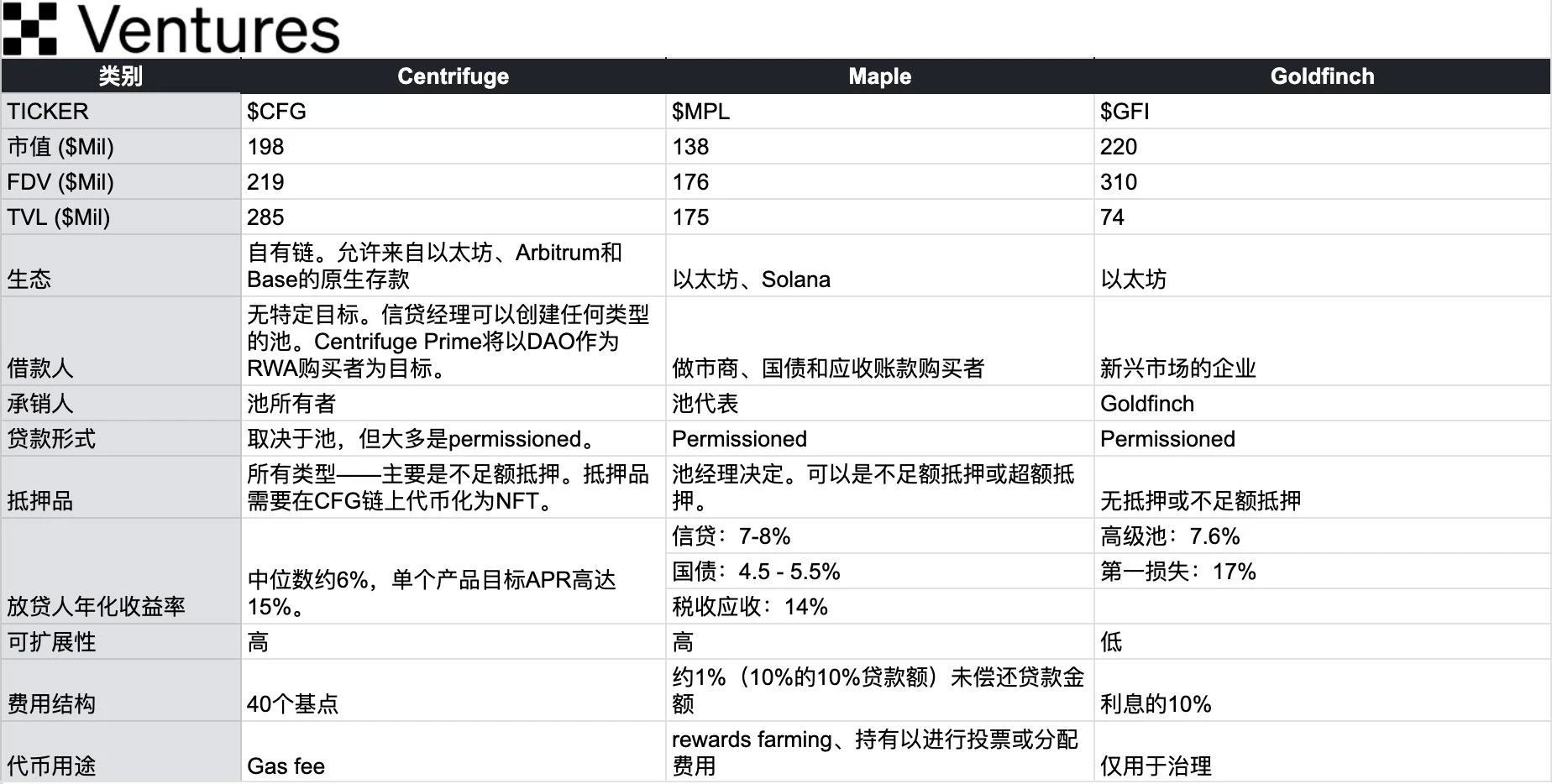

在傳統金融中,私人信貸是一個價值 1.5 萬億美元的巨大市場。加密信貸協議已經將超過 130 億美元的貸款代幣化,目前有超過 80 億美元貸款給現實世界的企業,為鏈上貸方創造了回報。對於鏈上交易者來說,私人信貸因其更高的收益潛力而具有吸引力。例如,通過 Centrifuge 等協議借出穩定幣可獲得 8.7% 的平均年化收益率,超過 AAVE 等平臺通常的 4-5% 年化收益率,當然風險也隨之增加。

Source: rwa.xyz

在整個貸款組合中,Consumer 類貸款佔據了 $ 218.4 M,佔比最大,顯示出其在整體貸款中的強勁需求。汽車行業貸款緊隨其後,金額為 $ 206.7 M。金融科技行業的貸款額為 $ 87.6 M,盡管佔比相對較小,但顯示了快速增長,反映了科技創新對金融市場的影響。房地產——包括住宅和商業地產融資($ 50.7 M)和碳項目融資($ 37.3 M)雖然佔比更小,但也在其特定領域中發揮着重要作用。

鏈上信貸發行和分配的優勢最明顯地體現在顯著降低的資本成本上,運營效率更高的機構 DeFi 基礎設施能夠顯著節省資本成本,並為現有和新的私人信貸產品提供新的分銷渠道。在銀行業務緊縮的推動下,正在傳統金融領域中开闢出一個重要的利基市場。這種向非銀行貸款的轉變為私人信貸基金和其他非銀行貸款機構提供了良好的機會,吸引了尋求更平穩、更高回報的養老金計劃和捐贈基金的興趣。

私人信貸作為另類資產的一部分,已經在過去十幾年中顯著增長,盡管目前在全球債務市場中的佔比還相對較小,但其作為一個不斷擴大的市場,具有巨大的增長空間。

需求端邏輯

1. 融資需求:

-

企業: 現實世界中,許多企業(尤其是中小企業)需要低成本的融資,以支持運營、擴展或短期資金周轉。

-

融資困難: 傳統金融機構的貸款程序復雜且時間長,導致企業難以迅速獲得所需資金。

2. 信用協議代幣化:

-

Tokenization: 通過將信用協議代幣化,金融機構可以將債務工具轉化為可在鏈上交易的代幣。這些代幣代表了企業的貸款或應收账款等債務工具。

-

流程簡化: 代幣化簡化了融資流程,使企業能夠更快、更高效地獲得資金。

出借方邏輯

1. 相關機會:

-

高收益: 投資私人信貸通常可以獲得比傳統債務工具更高的收益,因為企業愿意支付更高的利率以換取快速融資。

-

多樣化投資組合: 私人信貸為用戶提供了多樣化的機會,分散風險。

2. 風險和挑战:

-

理解困難: 用戶可能難以理解私人信貸的運作機制,特別是涉及鏈下資產的部分。

-

違約風險: 用戶擔心借款人可能會跑路,導致貸款違約。特別是如果鏈下資產審計不透明,借款人可能會利用一筆應收账款憑證在多個平臺上借錢,增加了違約風險。

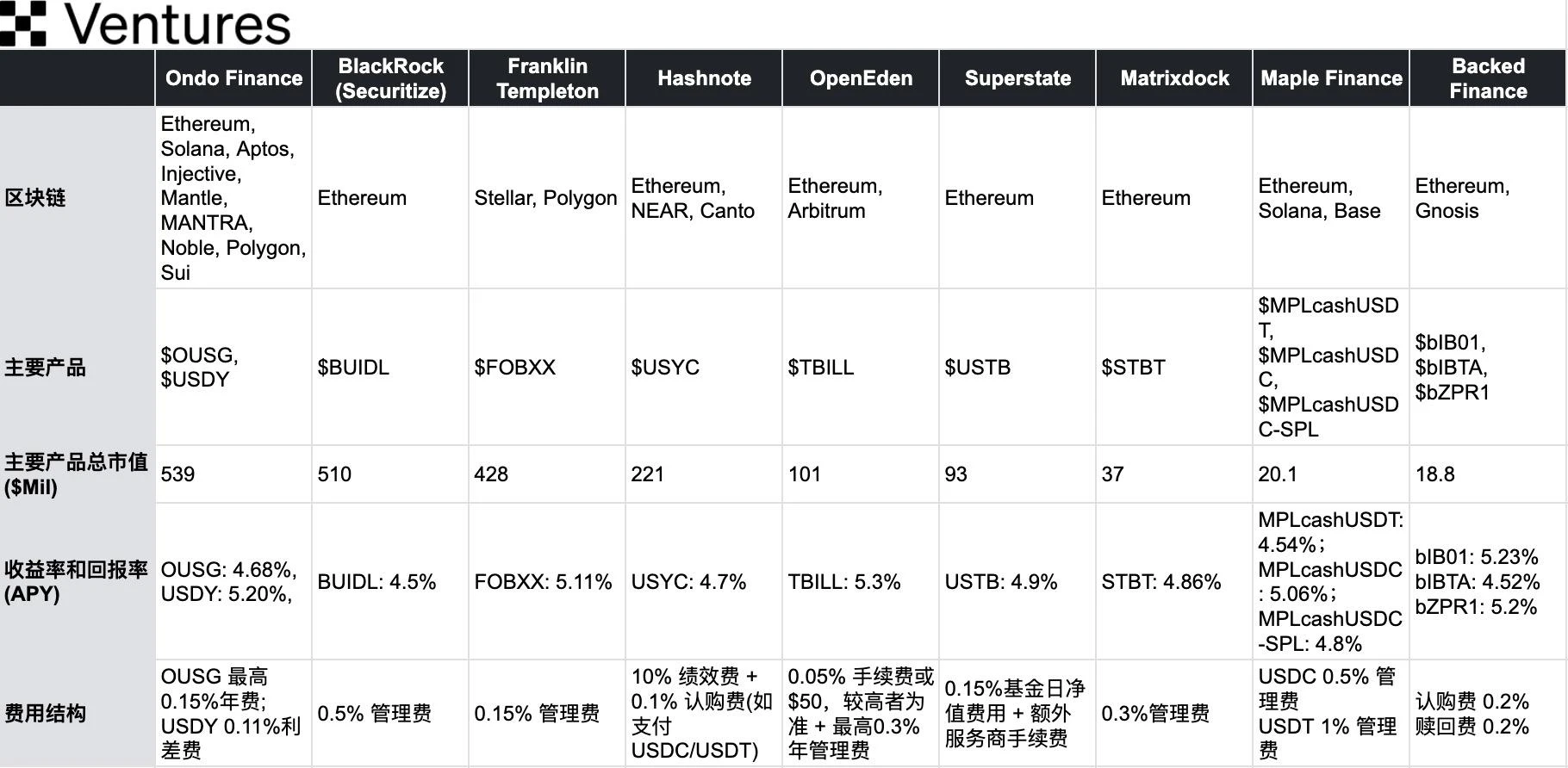

代表項目:

1. Maple Finance: 提供鏈上私人信貸,通過代幣化的信用協議,為企業提供快速融資,同時為出借方提供高收益的投資機會, 類似的模式還有 TrueFi (和 Maple 一樣也提供美國國債產品)以及 Goldfinch。

2. Centrifuge: 撮合平臺; 將應收账款和其他債務工具代幣化,通過鏈上市場撮合出借方和借款企業,簡化融資流程,降低融資成本, 滿足中小型企業信貸需求。

Source: OKX Ventures

鏈上供應鏈金融的用例:

-

智能合約自動支付: 在滿足預定義條件後,智能合約可以自動向供應商發放付款。設定清晰的違約處理機制,通過智能合約自動觸發,保護用戶利益。

-

Invoice 代幣化: 發票可以代幣化以促進其交易,為供應商提供流動性。

-

透明審計: 區塊鏈提供了不可篡改的分類账,簡化了審計和盡職調查。但仍需通過獨立的第三方審計機構對鏈下資產進行嚴格審計,確保資產的真實性和唯一性,減少多平臺借款的風險。

-

風險評估: 引入基於鏈上的信用評分系統,對借款企業進行風險評估,幫助用戶做出更明智的決策。

鏈上解決的問題:

-

交易緩慢且不透明: 區塊鏈提高了供應鏈金融的透明度並加快了交易速度,使所有參與方受益。

-

交易成本高: 智能合約可以自動化供應鏈金融中的許多流程,減少文書工作和中間人,從而降低成本。

-

信貸渠道: DeFi 可以為傳統上議價能力較弱的中小企業 (SME) 提供更民主的融資渠道。

3. 國債產品:

代幣化的政府債務工具。參考 ETF 的概念, 可以把這類資產比喻為 BTF(Blockchain Transfer Fund)。鏈上的 RWA 美債產品代幣代表持有和分配這些債務所產生的收益權,而不是國債本身的所有權,其中涉及更多出入金和合規問題。

在高利率環境下,一些加密貨幣玩家开始關注傳統金融資產,以實現配置多元化。隨着利率的上升,需求方尋求安全且收益穩定的資產,像國債這樣的產品自然成為了他們的選擇。

代幣化國債的採用浪潮是由以下兩個因素共同推動的:DeFi 收益機會減少(因為對鏈上槓杆的需求降低);以及交易者對受益於美國緊縮貨幣政策的短期類貨幣工具的需求轉變。這一趨勢還體現在大量鏈下銀行存款流入貨幣市場基金,這是由低銀行存款利率和長期未實現資產損失敞口推動的。機構 DeFi 基礎設施的出現預計將進一步推動全球對安全、創收和流動性強的現實世界資產的需求不斷增長的趨勢。

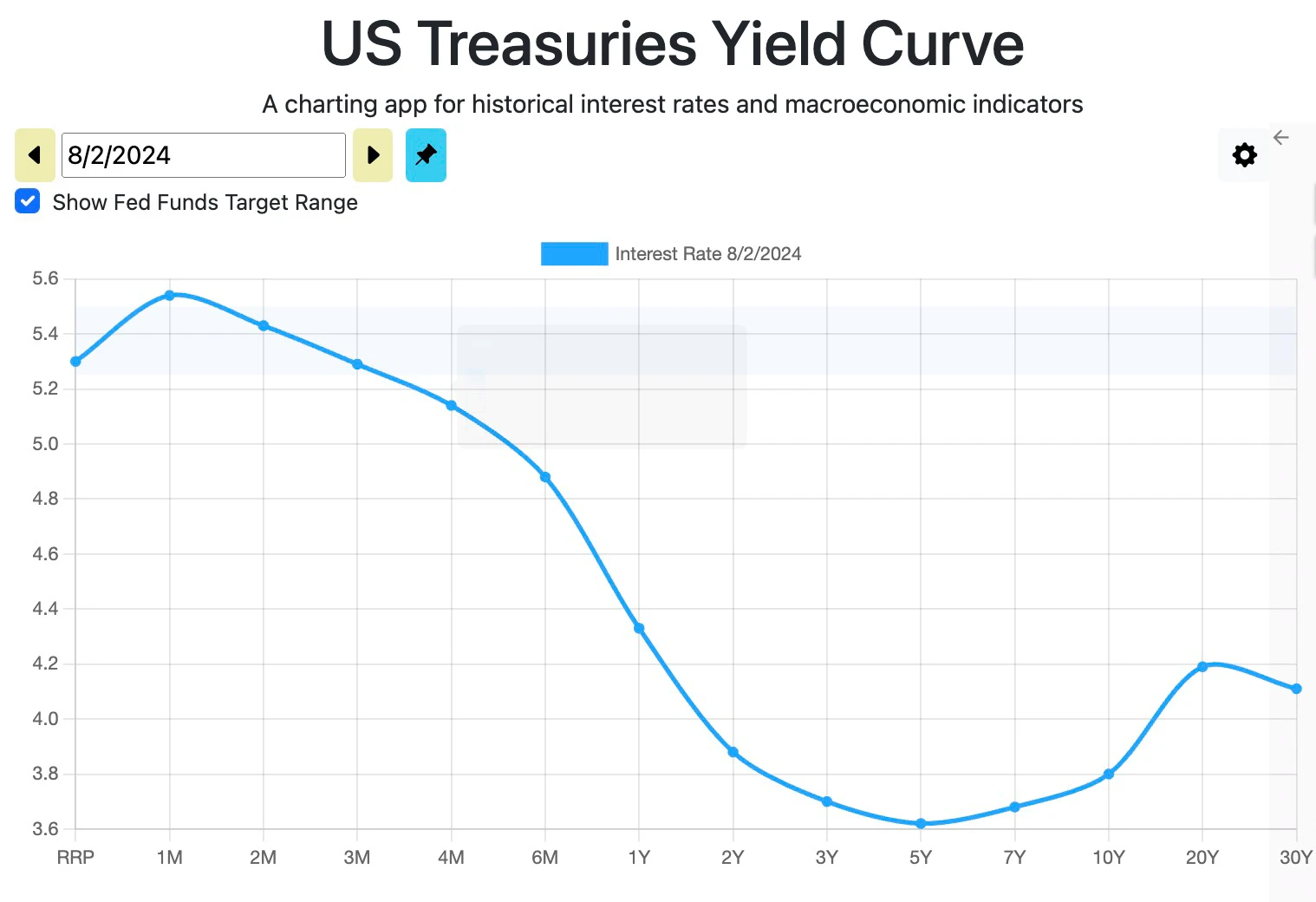

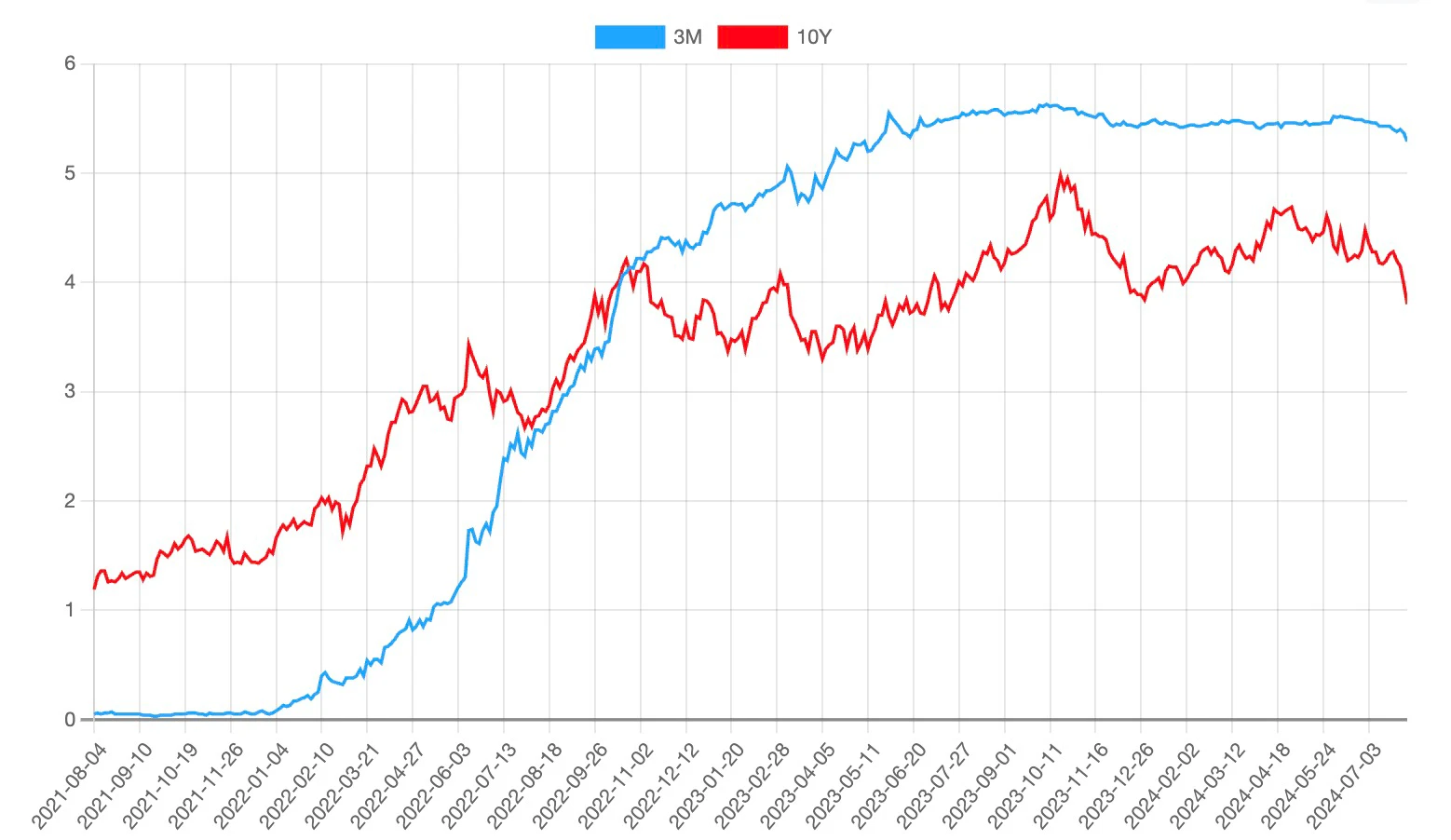

當前收益率曲线的形狀表明短期利率較高,長期利率較低。大多數產品選擇持有 1 個月至 6 個月的國庫券,有些產品甚至持有隔夜逆回購和回購證券以尋求更高收益。

為什么選美債:

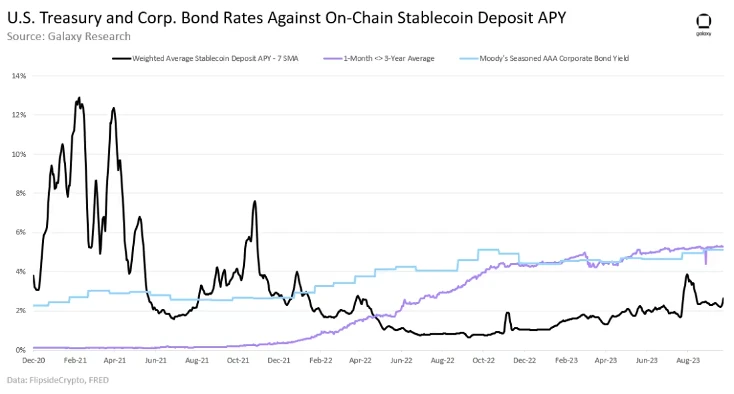

1. 收益率:短期美國國債 > AAA 公司債券 > DeFi 穩定幣存款 (代幣化國債吸引力強)

Source: Galaxy Research

2. 此前美聯儲貨幣政策的大幅轉變已將基准利率推高至 2007 年以來的最高水平( 5.33)。為尋求更高加密資產收益的 native-DeFi 用戶帶來了對某些類型的 RWA 的新需求

Source: fred.stlouisfed.org

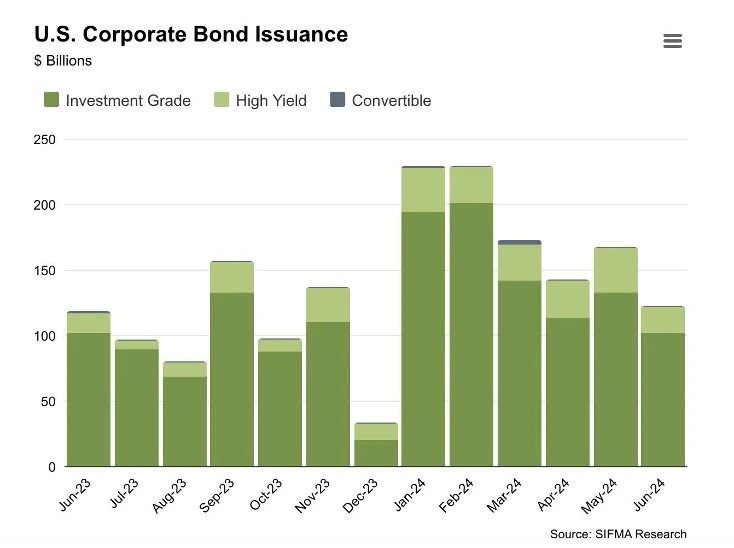

3. 美國國債是政府支持的債務證券(被廣泛認為是相對安全、可靠的收益資產類型,風險只有美國政府違約)。相比之下,公司債券是由公司發行的債務證券,與國債相比可能提供更高的收益率,但風險也更高。全球債券市場規模增至約 140.7 萬億美元,同比增長 5.9% ,表明全球固定收益市場仍大幅增長。僅 2024 年前 2 個季度,美國公司就發行了 1.06 萬億美元的公司債券 (超過 2023 年的前 3 個季度總和的 1.02 萬億)。

Source: SIFMA Research

利率上升刺激了美國國債代幣化的項目的啓動,例如:

-

富蘭克林鄧普頓:於 2021 年推出了 富蘭克林鏈上美國政府貨幣基金 (FOBXX),這是第一只在美國注冊的公鏈基金。該基金收益率為 5.11% ,市值高達 4 億美元,躋身最大的鏈上美債產品之列。

-

貝萊德(Securitize):於 2024 年 3 月在以太坊上推出了 貝萊德美元機構數字流動性基金 ($BUIDL) 。目前,它以超過 5 億美元的資產管理規模領先市場。

-

Ondo:推出了 Ondo 短期美國政府國債 (OUSG) ,該債券提供購买短期美國國債的渠道,收益率為 4.68% ,市值約為 2.4 億美元。OUSG 的很大一部分投資於貝萊德的 BUIDL。Ondo 還提供 USDY 收益穩定幣,市值超過 3 億美元。

利率上升,美債收益率變得更具吸引力,這一類別出現了大幅增長。其他項目包括 Superstate、Maple、Backed、OpenEden 等。

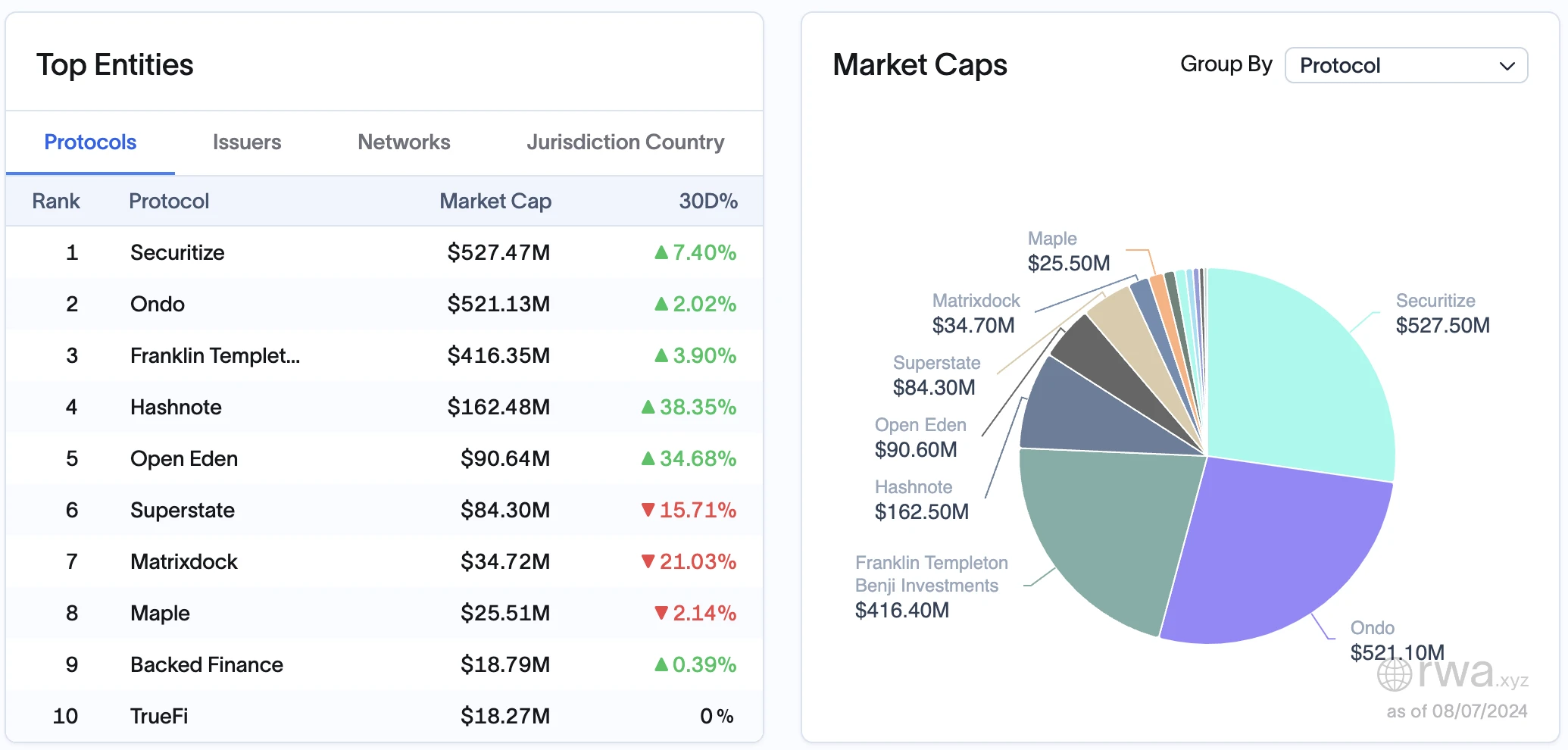

市值與市佔率:

Source: rwa.xyz

按照市值來看,前 5 名的協議分別是 Securitize, Ondo, Franklin Templeton, Hashnote 以及 OpenEden;而單個產品發行最高是:

-

$BUIDL(通過 Securitize 發行的貝萊德基金),$ 510 Million ,季度增長 74% ;

-

$FOBXX(Franklin Templeton),$ 428 Million,季度增長 12% ;

-

$USDY (Ondo),$ 332 Million,季度增長 155% ;

-

$USYC (Hashnote), $ 221 Million, 季度增長 156% ;

-

$OUSG (Ondo),$ 206 Million, 季度增長 60% ;

-

$TBILL (OpenEden), $ 101 Million, 季度增長 132% 。

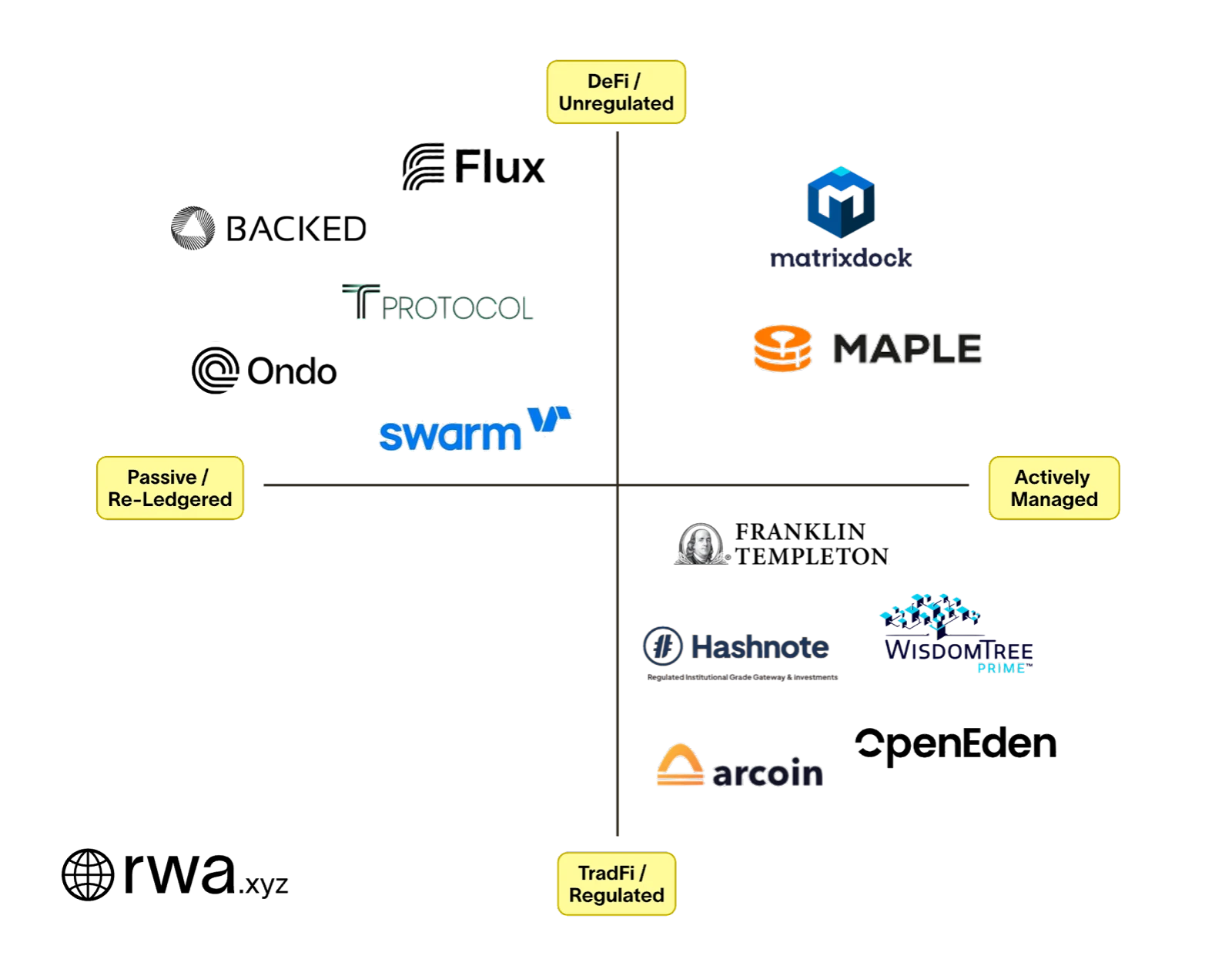

資產分類:

主動管理(Actively Managed)

-

定義:美債產品由公司指定的投資組合經理主動管理,經理負責管理底層資產的投資組合。

-

特點:通過積極的投資策略來優化收益和管理風險,管理方式更接近於傳統的主動管理基金。

鏈上重新登記(Reledgered)

定義: 美債產品旨在簡單地代表或鏡像某種金融工具,例如公开上市的 ETF,這些工具本身並不在鏈上。

特點: 通常是被動管理的,其目的在於通過區塊鏈技術重新登記現有的金融工具,使其在鏈上進行交易和管理。

Source: rwa.xyz

Ondo Finance、Backed 和 Swarm 這三家公司,都在映射 BlackRock/iShares 短期國債 ETF。Ondo 從納斯達克的美國發行人處購买(CUSIP: 464288679),而 Backed 和 Swarm 從愛爾蘭發行人/UCITS(ISIN:IE 00 BGSF 1 X 88)處購买。簡單打個比方,Ondo 並不主動管理國債投資組合。相反,它將管理工作“外包”給 SHV,而 SHV 又由貝萊德/iShares 管理。像 Ondo 這樣的公司將充當貝萊德的分銷商,因為 DeFi 協議不會直接與資產管理人互動。這對貝萊德來說更簡單,它不必管理數千個希望接觸其基金的項目的合規性。

Source: OKX Ventures, rwa.xyz

對於每個協議下面的產品, 機構和合格投資人可以根據三個最重要准則進行相應的決策判斷: 1) 本金保護; 2) 收益最大化; 3) 便利性。

Principal Protection(本金保護):

-

一些大型機構產品在受監管的司法管轄區內運營,確保最低的法律和合規性風險;它們依賴於受監管的基金管理人和托管服務提供商,提供了更高的透明度和投資者保護。部分其他產品則更依賴於投資經理履行其管理職責,投資者需要仔細評估這些產品所在的司法管轄區的法律環境和監管情況。

Yield Maximization(收益最大化):

-

主動管理產品依賴於基金經理的投資策略和執行能力來優化投資組合,最大化收益。這些產品主要集中在短期國債和回購協議,符合當前收益率曲线的形態。而重登記產品則更多將投資組合管理外包給 ETF 的管理者,投資者可以直接查看這些管理者的歷史表現,選擇與自己收益目標和風險偏好相匹配的產品。

Convenience(便利性):

-

一些大型機構產品通過官方手機應用程序提供訪問,增強了用戶體驗,簡化了投資流程,適合自我管理的散戶。部分其他產品流程較為復雜,涉及多步驟的手動操作,並需要較高學習成本。

未來,主動管理型產品可能會通過壓縮其定價來削弱鏈上重新登記產品的競爭優勢。此外,用戶還應考慮這些美債代幣是否僅僅作為其投資持有的憑證,或者是否也能夠被用作支付代幣或抵押品,以拓展使用場景並增加收益來源。

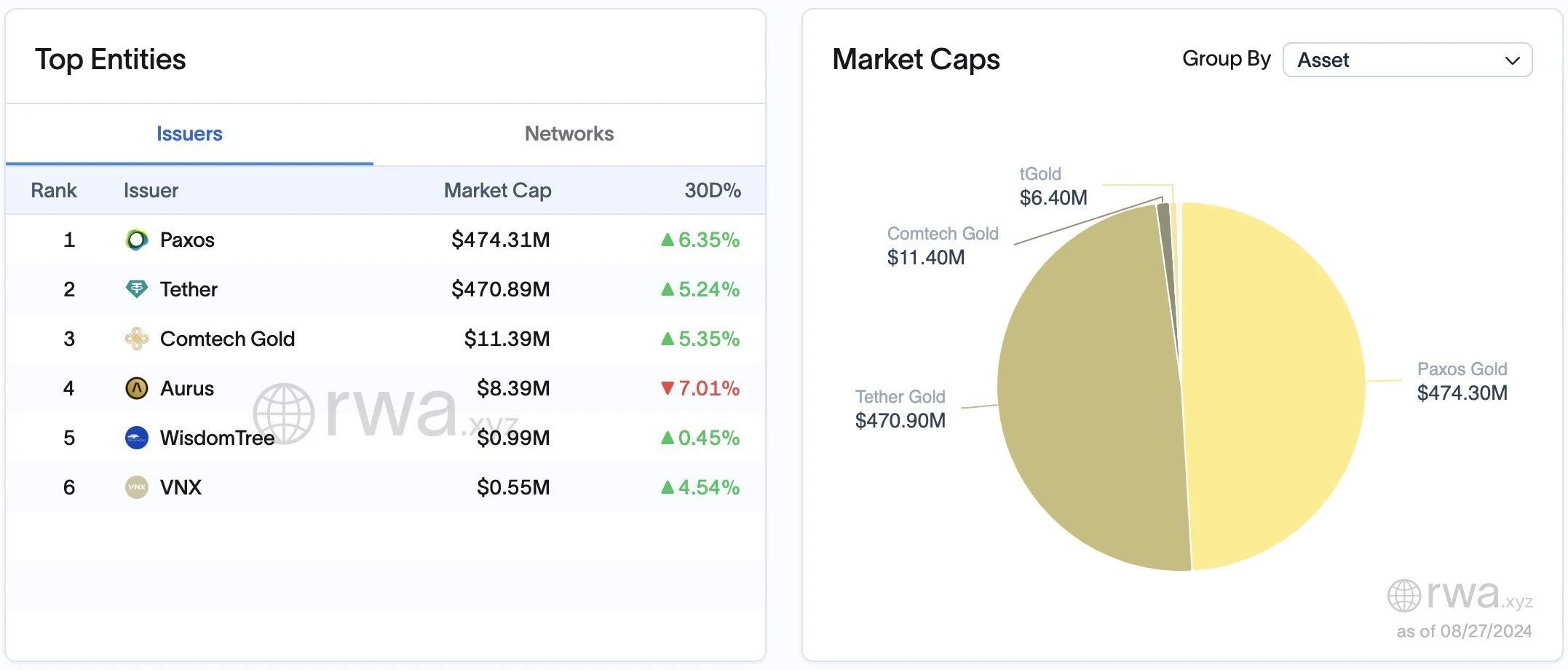

4. 大宗商品

自然資源代幣化,代表實際商品的權益。當前大宗商品代幣市場的總市值接近 10 億美元,其中貴金屬(特別是黃金)獲得了最多的關注。PAX Gold (PAXG) 和 Tether Gold (XAUT) 等黃金支持的穩定幣佔據了代幣化商品市場市值的近 98% 。隨着黃金價格突破每盎司 2, 500 美元,全球黃金的總市值已超過 13 萬億美元,也為黃金的代幣化和在 DeFi 平臺中的集成提供了巨大的市場空間。

Source: rwa.xyz

其他佔據市場份額的金屬還包括白銀與鉑金。隨着 RWA 代幣化領域的成熟,我們可能會看到其他商品(如原油)甚至農作物的代幣。比如烏幹達的農民可以使用與紐約貿易商相同的金融工具來經營他們的咖啡作物,從而擴大市場准入。全球貿易有機會更多地轉向區塊鏈。

5. 房地產

將住宅、土地、商業建築和基礎設施項目等實物資產代幣化。通過代幣化使房地產在鏈上可交易引入了一種新穎的投資模式,提高了可訪問性,實現了部分所有權,並有可能增加流動性。盡管如此,房地產固有的流動性不足限制了其鏈上採用的步伐。房地產交易的長期性和买家規模較小使得在鏈上將賣家與买家聯系起來變得具有挑战性,尤其是考慮到該行業傳統上是在傳統系統上運作的。

難點挑战:

1. 市場需求:

-

房產市場狀況: 代幣化房地產項目的成功很大程度上取決於房地產市場的健康狀況。在一些房地產市場低迷的地區(如日本某些地方和底特律),缺乏投機價值和投資者興趣,導致代幣化項目難以吸引足夠的买家和投資者。

2. 長期租金收入分配:

-

持續管理: 代幣化房地產涉及到長期租金收入的分配,這需要持續的物業管理和維護。這增加了運營的復雜性和成本,需要專業團隊的支持,以確保租金收入的穩定性和物業的保值。

-

操作摩擦: 房租的法幣出入金與再分配難度,是否真實支付房租的驗證與信息透明 。

3. 流動性不足:

-

交易挑战: 盡管代幣化提高了房地產投資的可訪問性和部分所有權,但房地產固有的流動性不足限制了其在鏈上的採用速度。房地產交易的長期性和买家規模較小,使得在鏈上將賣家與买家聯系起來變得具有挑战性。

-

傳統運作: 該行業傳統上是在傳統系統上運作的,轉換到區塊鏈平臺需要時間和適應,尤其是對於習慣於傳統交易模式的市場參與者。

RealT 和 Parcl 等平臺致力於通過簡化財產分割為市場注入流動性,使賣家能夠輕松分割資產,並獲得代幣化股份。此外,Parcl 平臺還允許用戶通過其鏈上交易機制對不同地點(例如不同美國城市)的房地產價值進行投機,從而進一步拓寬了房地產市場的投資渠道。

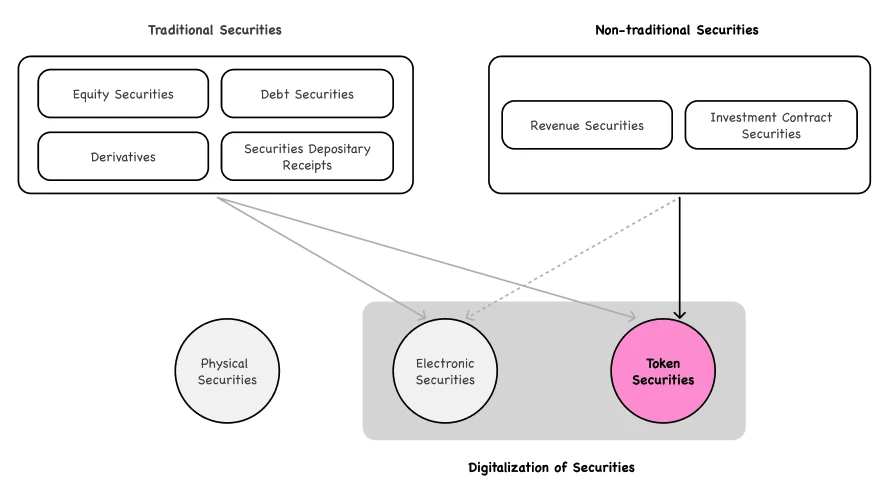

6. 股票證券:

Security Token Offering 本質上是通過區塊鏈技術將傳統企業難以 IPO 的部分資產或權益進行代幣化,從而允許用戶通過購买這些代幣來投資企業證券。然而,STO 賽道已經存在了相當一段時間,目前許多 STO 項目的上市公司多為傳統企業,往往缺乏新穎性和高增長潛力,因此對投資者的吸引力不足。此外,STO 通常只允許經過 KYC 驗證的用戶參與交易,投資門檻較高且交易復雜性較大,且面臨合規和監管障礙,遵守跨司法管轄區的法律非常困難。

相比之下,直接的 crypto tokens 的交易更為靈活且活躍,且往往能夠提供更多的盈利機會。因此,對許多用戶而言吸引力遠勝於 STO。

運作模式, Source: Tiger research

Swarm 和 Backed 等一些項目還是突破了監管限制,允許在鏈上交易全球股票和基金,例如美國市場的 COIN 和 NVDA,以及核心標准普爾 500 等指數基金。通過將股權和基金的收益權通證化,Solv Protocol 也可以創建代表股票和基金的 FNFTs,使這些資產可以在 DeFi 市場上交易;並且也為這些資產提供合規工具,通過智能合約和鏈上身份驗證(如 KYC/AML)來確保所有交易符合法規要求。

難點挑战:

然而,如果僅是代幣化現有證券的商業模式在長遠來看並不具備足夠的競爭力和吸引力,尤其是在全球金融巨頭介入市場後。因為面對大型資產管理公司的競爭時,初期通過收取服務費的盈利模式難以維持,市場會進入價格战,利潤空間被壓縮。

假設,代幣化現有證券(例如特斯拉股票)可以通過向用戶收取服務費(假設 5 個基點)來獲利。這些費用是代幣化服務的提供者為了處理和管理這些代幣而收取的。 然而,如果這種服務變得非常受歡迎並且獲得大量用戶,全球大型資產管理公司(如黑石集團等)可能會進入這個市場。這些大公司擁有更強的資本和資源,可以提供相同的服務以更低的費用。 隨着更多公司進入市場,提供代幣化服務的費用會逐漸降低,最終可能引發一場價格战(race to the bottom),即競爭對手不斷降低費用,以吸引更多客戶。這將使得最初通過收取服務費盈利的模式變得不可持續,因為較高的費用會被更低的收費取代,最終導致利潤微薄甚至消失。

三、未來展望

DeFi 與 RWA 的融合: DeFi 協議與代幣化資產的結合是未來的主要趨勢之一。 通過將 DeFi 協議與代幣化資產整合,比如允許美債代幣進行抵押和借貸,更多的金融產品將實現可組合性、免贖回的即時流動性,將激發 DeFi 領域的飛輪效應。 尤其是許可產品撬動無需許可產品的結合將帶來更廣泛的應用場景,推動 TVL 的增長。這種創新不僅吸引機構客戶,也將吸引更廣泛的加密用戶,特別是在支付和金融服務領域,代幣化的資產有望替代部分中心化穩定幣的角色。

新興服務與專業需求: 隨着資產代幣化的推進,新的服務提供商將應運而生,以滿足對專業技能和知識的需求。例如, 智能合約法律專家、數字資產托管人、鏈上財務經理、以及區塊鏈財務報告和監控提供商 等將成為關鍵角色,推動市場進一步成熟。同時,機構合規性和監管框架的完善將為這些服務提供商帶來更高的市場准入和信任度。有爭議的是,未來匿名性或許將成為一種愈發稀缺的資產,因為機構的參與和監管的透明性要求將不斷增加。

跨境交易與全球市場: 區塊鏈技術的跨境交易能力將進一步推動代幣化資產進入國際市場,簡化傳統的國際資產交易流程。這對於新興市場尤為重要,使它們能夠吸引全球資本並推動經濟增長。未來,能夠幫助在不同區塊鏈平臺間實現無縫互操作的 RWA 項目,尤其是那些 提供更廣泛資產選擇和優化流動性的平臺,將具備明顯的競爭優勢。

技術進步與流程優化 RWA 代幣化的成功在很大程度上依賴於高效、安全的技術。隨着區塊鏈技術的進步,特別是在可擴展性、安全性和標准化協議方面的改進,RWA 代幣化將變得更加高效。新協議的开發將簡化代幣化流程,增強平臺間的互操作性,並為用戶提供更友好的體驗。這些技術進步將繼續推動 RWA 在各行各業中的採用率增長,最終重塑全球金融業的格局。

免責聲明

本文僅供參考。本文僅代表作者觀點,不代表 OKX 立場。本文無意提供 (i) 投資建議或投資推薦; (ii) 購买、出售或持有數字資產的要約或招攬; (iii)財務、會計、法律或稅務建議。我們不保證該等信息的准確性、完整性或有用性。持有的數字資產(包括穩定幣和 NFTs)涉及高風險,可能會大幅波動。您應該根據您的財務狀況仔細考慮交易或持有數字資產是否適合您。有關您的具體情況,請咨詢您的法律/稅務/投資專業人士。請您自行負責了解和遵守當地的有關適用法律和法規。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

星球日報

文章數量

8894粉絲數

0

評論