為Meme PVP推波助瀾,這屆DeFi們業務轉型的新選擇

原文作者:深潮 TechFlow

從創新匱乏到投機盛行,市場逐漸陷入尷尬境地。

Solana 上 Meme 橫行,Pump.fun 收入節節高,發幣從未如此直接和簡單...

隨之而來的是,加密市場逐漸演變成了一個殘酷的"玩家對玩家"(PvP)遊戲。在這個零和博弈中,參與者的目標不是創造價值,而是從其他參與者那裏獲取利益。每一個贏家的背後都意味着有人成為輸家。

每個人都是當下加密現狀的接受者、參與者而非改變者;而更多敏銳的人,則做起了“推動者”的生意:

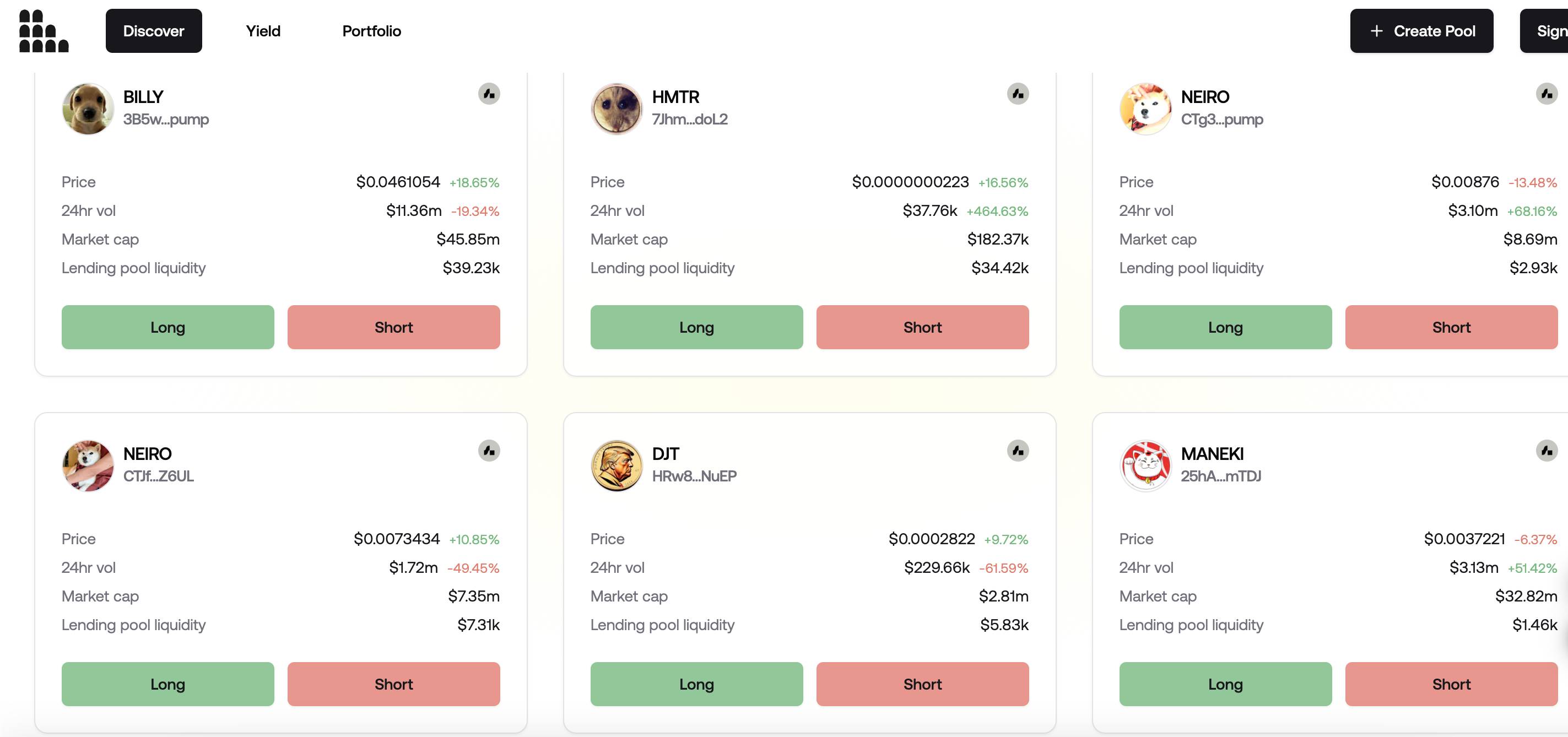

比如在昨日,Solana 生態上一個叫做 The Arena 的平臺出現,其業務非常“貼合”當下市場 --- 允許玩家在鏈上對任意新出現的 Solana 代幣進行做多、做空或者對衝。

平臺的名字(Arena,即鬥技場)已經赤裸的揭示了該業務的本質,在現貨之外進一步放大了 PVP 的程度,槓杆之上的一場殘酷角鬥。

而在 Arena 的背後,是另一個知名 DeFi 協議 Marginfi 在提供借貸資金池,以支持 Arena 的做多做空邏輯能夠順利運行。

PVP 鬥技場,Marginfi 提供借貸池

The Arena 這個業務如何實現?

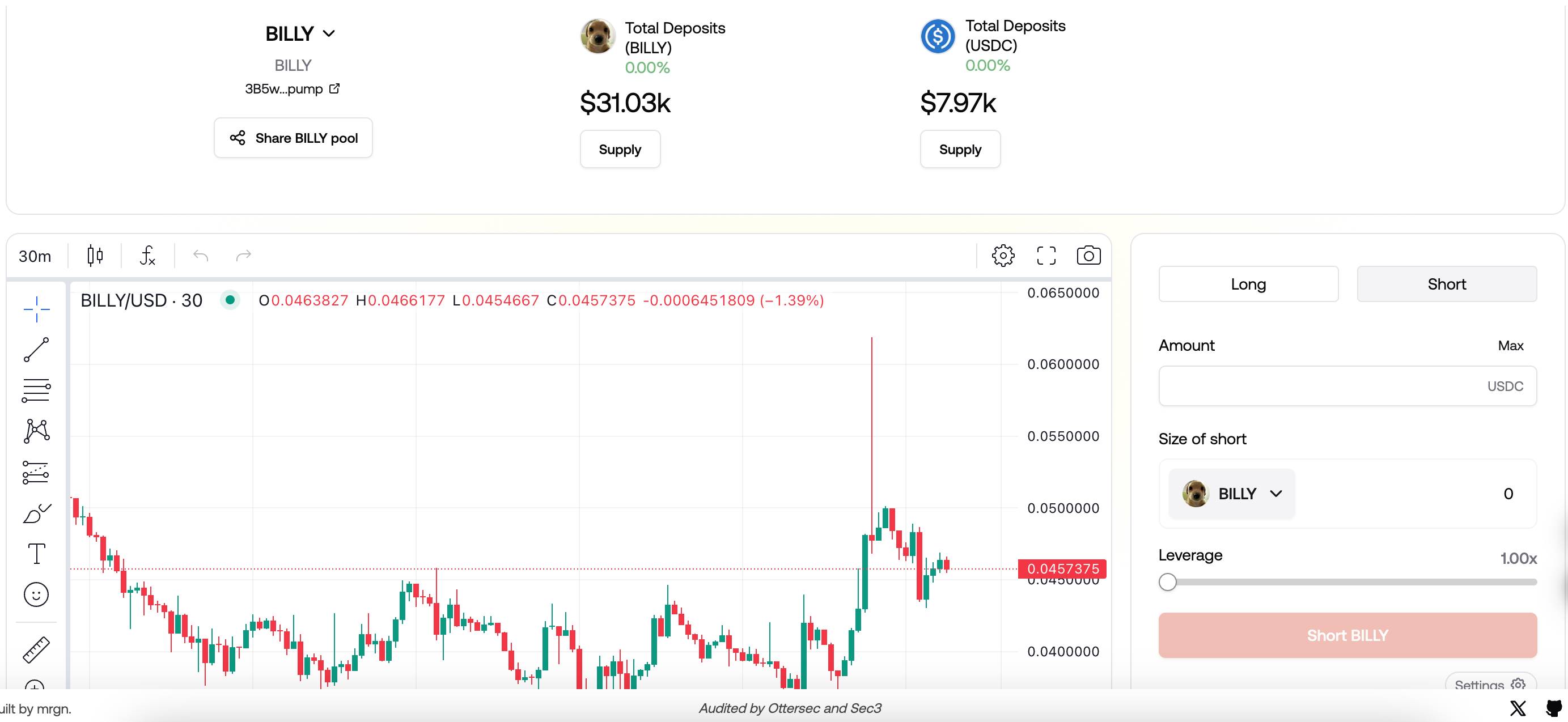

簡單說,The Arena 是一個基於獨立借貸池的交易平臺,允許用戶對 Solana 上的新代幣進行槓杆多空操作。

用戶可以創建經過審計的开源的借貸池,且沒有無常損失。

The Arena 特別強調了它針對 Solana 上的新代幣。正如他們所說,Solana 每天都在產生大量新代幣,但傳統上交易者對這些新代幣的操作非常有限。

怎么理解獨立的借貸池?

通俗來說,這意味着每個代幣都有自己的專用池,而不是像 Uniswap 那樣的 AMM 配對池。同時池中的資金是過度抵押的,這意味着存入的資金比借出的更多,以確保安全性。

而這個借貸池源自於去中心化的借貸協議 marginfi,提供必要的 DeFI 基礎設施。

讓我們用個更通俗的例子來理解這種運作模式:

想象 The Arena 是一個特殊的"遊戲場",裏面有很多不同的"遊戲房間",每個房間代表一種代幣。

假設有一個新幣叫 DOGEE,在 DOGEE 的"遊戲房間"裏:

你可以成為"房主",把自己的 DOGEE 或其他認可的代幣(比如 USDC)放入這個房間。

你的收益:其他人使用這個房間時,會付給你一些費用(利息)。

你的風險:如果有人借走 DOGEE 但沒還回來,你可能會損失一部分存入的代幣。

為什么要做房主?答案是賺取利息,就像把錢存在銀行裏一樣,但收益可能更高。

其他人可以來"玩遊戲"(交易),做多/空 DOGEE。

這裏面借貸具體怎么發生的?

想象 The Arena 有一個"魔法箱",可以快速借出和歸還代幣。

做多 DOGEE 的過程如下:

-

玩家把一些抵押品(比如 USDC)放入遊戲房間。他們從"魔法箱"借出 USDC。

-

立即用這些 USDC 买入更多的 DOGEE。

-

如果 DOGEE 價格上漲,他們就賺錢了。

-

最後,他們需要賣出一部分 DOGEE,還回借的 USDC,並支付一些費用。

做空 DOGEE 的原理類似,不再贅述。

當用戶在 The Arena 上進行交易時,實際的借貸操作通過 Marginfi 完成,同時還可以使用 Marginfi 的閃電貸功能,允許在同一交易中完成借入和歸還。

如果 The Arena 是加劇 PVP 的槓杆遊戲,Marginfi 就像是背後的遊戲引擎。你只需要關注遊戲界面(The Arena),而不需要了解引擎(Marginfi)如何工作。

DeFi 推波助瀾,交易不停歇

在古羅馬,競技場是角鬥士進行生死搏鬥的地方,觀衆們則在周圍歡呼喝彩。

在加密市場,The Arena 這類項目則會讓 Meme PVP 變得更加激烈,但項目本身可以通過收手續費獲益,同時背後的 DeFi 協議 Marginfi 等也能盤活自己的借貸業務,同樣獲取收益。

收取“臺子費”必然是穩賺不賠的生意,擂臺上 degen 們的生死,恐怕並不是首要考慮因素。

和吸煙有害健康類似,競技場門口寫着“槓杆有風險”,你猜能不能攔住 degen 那顆想要入場的心。

無獨有偶,我們之前也在 《解讀 dumpy.fun :Solend 更名後的新產品,允許做空 Meme 幣》 中提到,名字和 Pump.fun 對標的 dumpy.fun,也是允許做空 Meme 幣,背後同樣也是另一個 DeFi 協議 Solend。

你很容易看到,如今 DeFi 們業務轉型的方向之一,便成了為 PVP 推波助瀾。

交易越頻繁,他們的收入就越豐厚。但 DeFi OG 們賦能這樣的 PVP 平臺,是否正在加劇市場的投機行為?

這個問題恐怕沒有正確答案。

但“ 注意力在哪裏流動性就在哪裏,流動性在哪裏機會就在哪裏,機會在哪裏注意力就在哪裏 ”。在這個加密市場邏輯閉環中,鼓勵投機加速波動,已然成為協議和开發者們難以拒絕、近乎本能、有利可圖的最優解。

交易不停歇,對战更猛烈。

做好風險管理,且看市場浮沉。

原文鏈接

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

評論