Arthur Hayes新文:美联储的金库,耶伦的抉择,和加密牛市的排期

Arthur Hayes

@ Od a ilyCh in a

@azuma _ eth

编者按:本文系 BitMEX 联合创始人 Arthur Hayes 今晨所发布的新文《Water, Water, Every Where》。在文中,Arthur 概述了美国财政部长耶伦在选择利用国库券套出美联储逆回购资金及银行准备金方面的倾向,并解释了这些资金的流动将如何改深市场流动性状况,Arthur 还提到了这一趋势对于加密货币市场的影响,并预测了市场接下来的走向时机以及 BTC、ETH、SOL 等主流代币的价格表现。

以下为 Arthur 原文内容,由 Odaily 星球日报编译。由于 Arthur 行文风格太过洒脱,文中会存在较大篇幅与主干内容无关的自由发挥,为了方便读者理解,Odaily 在编译时会对原文进行一定删减。

权杖的转移

在投资领域,流动性(或是“水”)对于资产的积累至关重要。 这是我在以往文章中曾反复提到的一个主题,但许多人却往往忽视它的重要性,转而专注于那些他们认为会影响其赚钱能力的小事情。

如果你能够认识到在什么时候、哪里、为什么以及如何产生法币流动性,那么你在投资中将很难亏钱 —— 除非你是 Su Zhu 或 Kyle Davies(二人均为已破产的三箭资本的前创始人,风格极度激进)。如果金融资产以美元和美国国债(US Treasuries,UST)为定价基准,那么全球货币数量和美元债务就将是最关键的变量。

我们不能只关注美联储(Fed),我们必须关注美国财政部,这是我们在美式和平环境下确认法币流动性增减的可行方法。

我们需要重新审视“财政主导”(fiscal dominance)这一概念,以此理解为什么美国财政部长耶伦可以让美联储主席鲍威尔成为她的“小跟班”。关于此事的具体分析,你可以阅读我此前曾发布过的文章《 Kite or Board 》,我在那篇文章中进行过更深入的探讨。

简而言之, 在“财政主导”时期,对国家进行“资助”的必要性将压倒央行对于通胀的任何担忧。这意味着,即便可能导致持续的高通胀,银行信贷和名义 GDP 增长也必须维持在高水平。

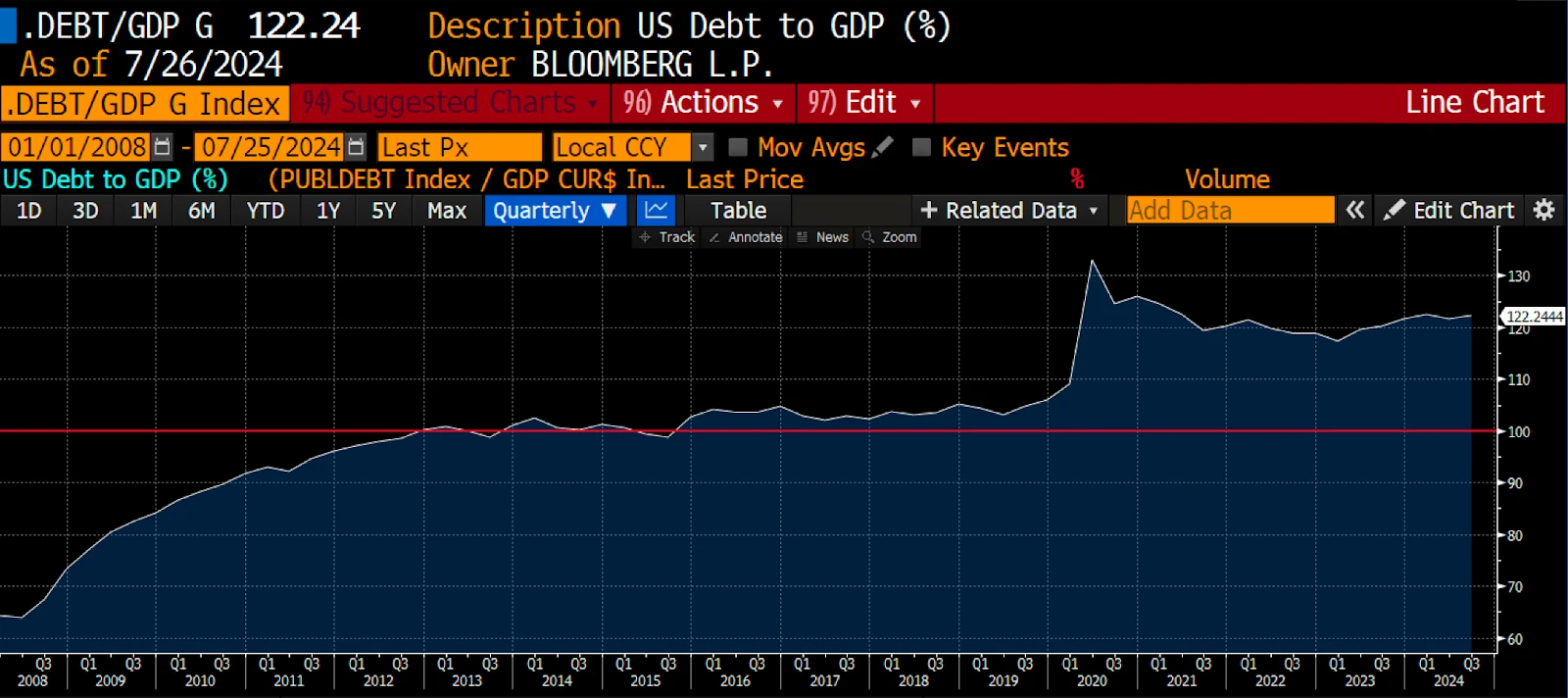

时间和复利决定了权力何时会从美联储转移至财政部。 当国债占 GDP 的比例超过 100% 时,在数学层面上债务增长的速度将明显超过经济增长的速度。当突破了这一临界点之后,控制债务供给的机构便将成为“做出决策的帝王” —— 因为财政部可决定债券的发行时间、规模及期限。此外,鉴于政府现在已深陷债务驱动增长的依赖,为了勉强维持现状,它最终也会指令央行动用印钞机来兑现财政部的支票。美联储的独立性已不复存在。

美联储的金库

COVID-19 的爆发以及美国政府的应对措施(封禁以及经济刺激)导致了国家债务占 GDP 的比例急剧上升至超过 100% 。这决定了耶伦转向只是个时间问题。

在美国彻底进入高通胀阶段之前,耶伦可以通过一个简单的方法来创造更多的信贷,以刺激资产市场。 美联储的资产负债表上有两大处于隔离状态的资金池,如果这些资金被释放至市场,将促使银行信贷增长并推高资产价格。 第一笔资金是“逆回购程序”(RRP),货币市场基金(MMF)会把现金过夜寄存于美联储并获得利息,我此前也已对此进行过详尽讨论;第二笔资金是银行准备金,美联储就此也向银行采取了类似的付息措施。

只要资金仍留在美联储的资产负债表上,它就不能被重新投入金融市场以生产广义货币或是推动信贷增长。通过向银行和 MMF 分别支付准备金利息和逆回购利息,美联储的量化宽松(QE)计划导致了金融资产价格的上涨,而非银行信贷的激增。若量化宽松没有以这种方式被隔离,银行信贷将会流入实体经济,推高产出并提高商品/服务的价格水平。鉴于美国当前的高负债率,政府实际上需要的是强劲的名义 GDP 增长及商品/服务/工资通胀,以此来增加税收并减轻债务负担。因此,耶伦需要出手纠正这一局面。

耶伦的抉择

耶伦并不真正关心通胀问题,她的目标是促进经济的名字增长,从而提升税收,减少债务与 GDP 的比例。 由于没有任何政治团体或其支持者愿意削减开支,因此预计财政赤字将继续存在。此外,由于联邦赤字已创下了和平年代的峰值,她必须利用手头的所有工具来为政府筹集资金。具体而言, 就是要尽可能多地将美联储留在资产负债表上的资金引入实体经济。

耶伦需要给银行和 MMF 一些他们想要的东西。他们希望有一种类似现金、能产生收益、没有信用风险且利率风险最小的工具,来替代他们在联邦储备银行持有的可产生收益的现金。 期限不足一年、收益略高于储备余额利息(IORB)或逆回购协议(RRP)的国库券(T-bill)是完美的替代品。 国库券是一种可以在市场上被加杠杆的资产,它将促进信贷和资产价格的增长。

耶伦有能力发行价值 3.6 万亿美元的国库券吗?联邦政府正面临每年 2 万亿美元的财政赤字,这必须通过财政部发债融资来解决。

然而,耶伦或者某个可能在 2025 年一月接替她的人并不一定非要发行国库券来筹集资金。她/他还可以选择出售更长期的、流动性较差、利率风险更高的债券,但一来这些债券并非现金等价物,二来由于收益率曲线的形态,长期国债的收益通常会低于国库券。出于逐利的本性,银行和 MMF 可能不会将他们在美联储持有的资金换成除国库券以外的任何东西。

加密货币的契机

为什么加密货币市场的投资者们应该关心资金在美联储负债表以及更广泛的金融系统之间的流动呢?请看下面这张图。

随着逆回购协议(白线)的规模从高点下降,比特币(黄线)的价格也从低点开始上涨。如你所见,这两者之间存在非常紧密的关系。随着资金离开联邦储备银行的资产负债表,它增加了市场流动性,这推动了像比特币这样的金融资产的价格飙升。

为什么会发生这种情况?让我们看看财政部借款咨询委员会(TBAC)是怎么说的。在其最新报告中,TBAC 清楚地阐述了国库券发行量的增长与货币市场基金在逆回购协议中持有的资金量之间的关系。

“大量的隔夜逆回购(ON RRP)余额可能表明对国库券的需求不够。在 2023-2024 年间,隔夜逆回购曾出现过资金流失的状况,因为货币市场基金几乎一对一地将资金投入了国库券。这种轮换顺利地消化了创纪录的国库券发行。”

只要国库券的收益略高于逆回购协议,货币市场基金就会将资金投入国库券 —— 目前,一月期国库券的收益率比逆回购协议中的资金收益率高出约 0.05% 。

下一个问题在于,耶伦是否能将逆回购协议中剩余的 3000 亿到 4000 亿美元资金吸引到国库券之中?在最近的 2024 年第三季度季度性融资公告(QRA)中,财政部表示将在今年年底之前发行 2710 亿美元的国库券。这是个好消息,但逆回购协议中仍有一些剩余资金,耶伦还能做更多吗?

让我快速谈谈财政部回购计划。通过这个计划,财政部可以回购流动性较差的非国库券债券。财政部可以通过动用其总账户(TGA)或发行国库券来资助这一购买行为。如果财政部增加国库券供应并减少其他类型债券的供应,它将实际上增加市场流动性。资金将离开逆回购协议,这有利于美元流动性的增长;于此同时随着其它类型债券供应的减少,其持有者们也可能会转向风险型资产。

最近发布的回购计划显示,从现在到 2024 年 11 月,美国财政部将回购总计 300 亿美元的债券。这相当于另外发行了 300 亿美元的国库券,将逆回购协议的资金外流增加了 301 亿美元。

财政部还可以选择将 TGA 从 7500 亿美元左右降至零,以此来注入大量的流动性。他们可以这么做是因为债务上限将在 2025 年 1 月 1 日生效,法律规定财政部可以动用 TGA 资金以避免或推迟政府关门。

总而言之,耶伦将在今年年底之前向市场至少注入 3010 亿美元资金,最多甚至可达 1.05 万亿美元。这将为包括加密货币在内的所有类型的风险资产创造一个辉煌的牛市。

同样的情况也有望发生在另一个“金库”之上 —— 银行准备金。目前,国库券的收益要低于美联储所持有的银行储备金收益,因此银行将不会竞购国库券。

但是从明年开始,当逆回购接近于零且财政部继续在市场上大肆倾销国库券时会发生什么呢?持续性的供应以及需求的削减(货币市场基金无法再使用逆回购资金购买国库券)意味着国库券的价格必定下跌,这反过来则意味着收益率的上升。 一旦国库券的收益率能够反超银行储备金的利息,银行将开始使用它们的资金吸纳国库券。 这意味着额外的 3.3 万亿美元银行储备流动性正等待着注入金融市场。

流动性的意义

没有水,人会死;没有流动性,市场就会完。

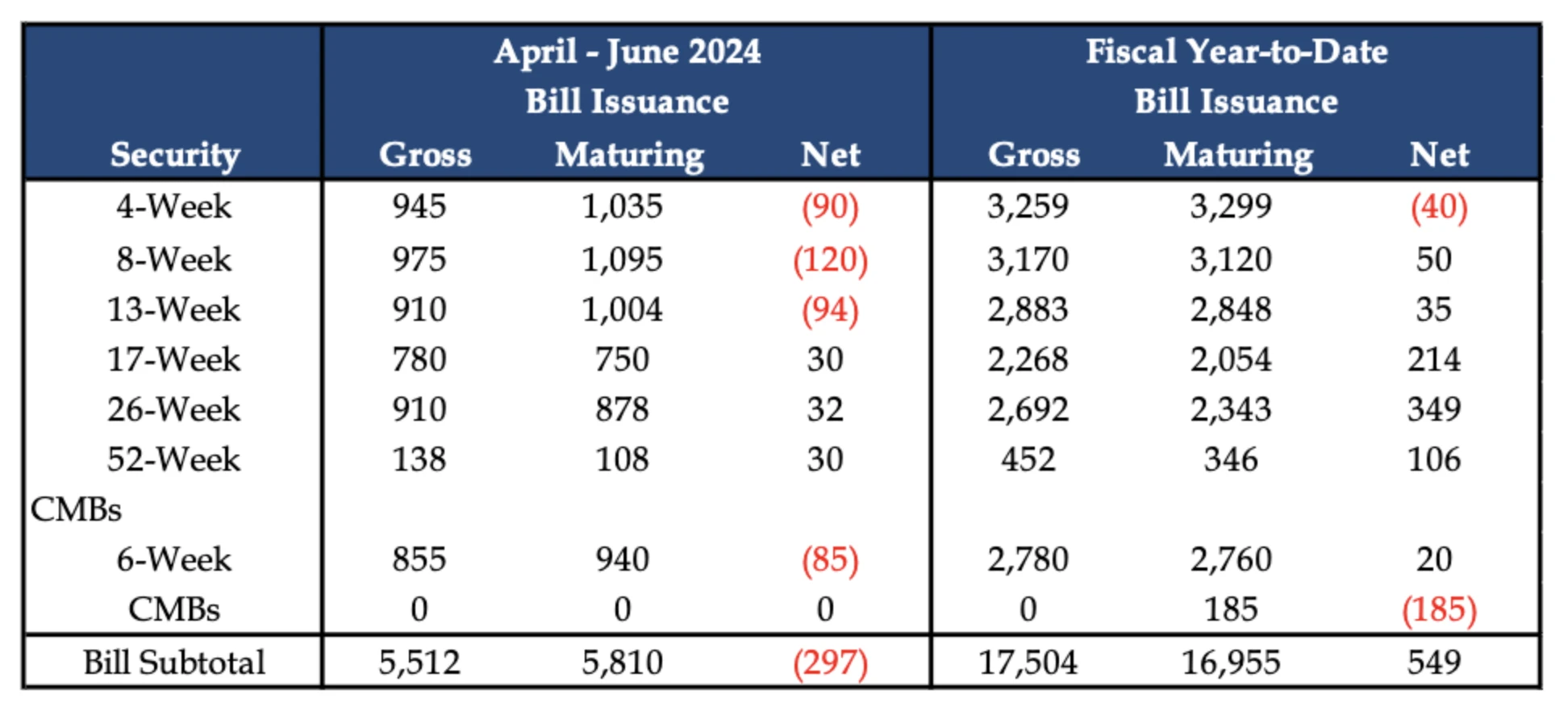

为什么自今年 4 月以来,加密货币风险市场一直横盘甚至下跌? 大部分税收都在 4 月到账,这就减少了财政部的借贷需求。 我们可以从 4 月到 6 月间发行的国库券数量中观察到这一点。

由于国库券的发行出于“净减少”状态,系统中的流动性被抽走。 即使政府总体上增加了借贷,财政部所提供的类现金工具的减少也会从市场抽走流动性。简单来说就是,现金仍然被困在联邦储备银行的资产负债表上(即逆回购市场),无法推动金融资产价格的增长。

这张比特币(黄色)与逆回购(白色)的图表清楚地显示了: 在 1 月到 4 月期间,当国库券处于“净发行”状态时,逆回购规模下降,比特币价格将会上涨;4 月到 7 月,当国库券处于“净减少”状态之时,逆回购规模上升,比特币处于横盘状态,期间还伴随几次剧烈的下跌。

如果你相信耶伦的话,从现在到年底我们将看到 3010 亿美元的国库券净发行。如果这种关联性保持稳定,比特币将迅速收复由于日元升值所引发的暴跌。比特币的下一个目标是 10 万美元。

山寨币的希望

山寨币是 beta 值更高的比特币。在本轮周期中,BTC 和 ETH 因为 ETF 的上线而有了结构性的支持。

自四月份以来,虽然 BTC 和 ETH 均有所回调,但并未出现山寨币(shitcoin)那般的“大屠杀”状况。 只有在 BTC 和 ETH 分别突破 70000 美元和 4000 美元后,山寨币行情才会回归。 SOL 届时也将攀升至 250 美元以上,但由于市场份额的差异,SOL 的拉盘对市场整体的影响远不如 BTC 和 ETH 那样强烈。 年底随着美元流动性的增加,BTC 和 ETH 的价格可能会进一步上涨,这将为山寨币行情的回归奠定坚实基础。

我(Arthur Hayes) 的策略

随着国库券的发行以及回购计划的执行,市场的流动性状况将得以改善。如果哈里斯表现不稳,需要通过强劲的股市来作为其政治资本,耶伦将会动用财政部的现金账户余额(TGA)。无论情况如何, 我预计从 9 月开始,加密货币将结束其目前横盘或下行的趋势。因此,我打算利用北半球夏末最后的这个市场疲软期,积极增持风险型加密资产。

美国总统大选将在 11 月初进行。10 月将是耶伦的操盘高峰期,今年不会有比这更好的流动性时机了。 因此,我打算在市场强势时卖出部分资产。 我不打算清仓,而是将在更具投机性的动态交易中获利,并把部分资本投入到套利协议 Ethena 的 sUSDe 中。

随着加密市场的上升,特朗普胜选的可能性也随之增加。 选举的结果无法预测,我更愿意旁观这场乱斗,并在美国债务上限提高之后再次进入市场。我预计这将在 1 月或 2 月发生。

一旦美国债务上限的问题被解决,大量的流动性将会从财政部,甚至可能是联邦储备银行涌出,以帮助市场恢复正轨。那时真正的牛市耶将开启, 100 万美元的比特币仍是我的看涨目标。

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

早报 | Lighter 24 小时交易量突破 110 亿美元;Circle Q3 财报公布;Strategy 美股市值跌破其 BTC 持仓价值

整理:ChainCatcher 重要资讯: 币安将停止币安直播平台服务,币安广场将继续提供直播服务...

24H热门币种与要闻 | Sui将推出原生稳定币USDsui;美SEC拟推出基于Howey测试的代币分类法(11月13日)

1、CEX 热门币种 CEX 成交额 Top 10 及 24 小时涨跌幅: BNB -0.78%...

星球日报

文章数量

11042粉丝数

0