孫宇晨“入主”WBTC,百億美元的比特幣流動性基石會動搖嗎?

@OdailyChina

@wenser2010

近日,WBTC 項目官方托管人 BitGo 發文 稱 “將與 Bit Global 建立獨家合作夥伴關系和合資企業,其 WBTC 業務將轉變為全球首個跨司法管轄區和跨機構托管業務” ,後者是一家由孫宇晨和 Tron 生態系統支持的全球托管平臺。

因 WBTC 在 DeFi 領域扮演的重要“橋梁”角色(據 WBTC 官網 信息顯示,目前以太坊鏈上 WBTC 托管數量超 154, 738 枚,資產總額超 90 億美元), 消息既出,業界紛紛予以高度關注。

Odaily星球日報將於本文 對 WBTC 及近期變動進行簡要介紹及評述,透視其對比特幣及以太坊價格等方面的影響,並就“中心化風險”和連鎖反應展开解讀。

WBTC 的誕生:嫁接起比特幣與以太坊的“關鍵橋梁”

對於很多日常僅活躍在以太坊網絡的加密玩家們來說,與 WETH(Wrapped Ether,即封裝的 ETH)相比,WBTC(Wrapped BTC)或許是個相對陌生的字眼。但對於資深 DeFi 玩家來說,WBTC 是曾經為 DeFi 領域的諸多 Dapp 帶來流動性的重要“工具”和“橋梁”。

流動性問題新解法:將比特幣引入以太坊

早在 2018 年,BitGo CTO Benedict Chen 就曾 發文 對 WBTC 進行了簡要說明,在开篇他強調道:

WBTC 旨在將比特幣作為 ERC20 代幣引入以太坊網絡。該代幣將為以太坊廣泛的去中心化應用生態系統帶來比特幣的穩定性和價值。

借此,WBTC 用戶將能夠在各種新的去中心化用例(Dapps)中使用比特幣,用於包括在去中心化交易所 (DEX) 上作為穩定幣或借貸抵押品在內的以太坊生態系統的支付和兼具靈活性的智能合約。

2019 年,在 BitGo、Kyber Network 和 Ren 三家機構的倡導下 ,包括 Kyber Network 、 Republic Protocol 、 MakerDAO 、 Dharma 、 Airswap 、 IDEX 、 Compound 、 DDEX 、 Hydro Protocol 、 Set Protocol 、 Prycto 、 RadarRelay 和 Gnosis 在內的衆多去中心化項目开始對 WBTC 提供對應支持,以此實現了 WBTC“ 以完全儲備證明的方式首次對比特幣實現代幣化”,並“以 1: 1 的比例與比特幣掛鉤”。後續,AAVE、Uniswap、0x、Coinlist 等明星項目也加入了這一“共同體”。

WBTC 官網支持項目界面

可以說,WBTC 為用戶和 DEX、

ERC20

錢包或其他 DApp 提供了極大的方便——

在不需要單獨運行比特幣節點的同時,比特幣市場相關的流動性被帶到了以太坊鏈上,大大縮短了交易時間和交易路徑。

早有先例的新嘗試:黃金代幣化之後的又一進展

2017 年,BitGo 就與英國皇家鑄幣廠和芝加哥商品交易所集團等行業合作夥伴合作創建了英國皇家鑄幣廠黃金 (RMG),實現了“黃金代幣化處理”。而 WBTC 的落地,則實現了對“數字黃金”——比特幣的代幣化,可以說,這是一次已有成熟案例的“新嘗試”。

同時,WBTC 也可以視為對諸多機構有着濃厚興趣的“證券、商品和房地產等資產的代幣化”的有力回應,甚至,一定程度上,為近年來的 RWA 提供了可資借鑑和參考的實際用例。

WBTC 的重要作用:減少比特幣流通量,助推價格上漲

值得一提的是,在將 DeFi 與比特幣市場連接起來的基礎上,WBTC 的出現也意味着,除非持有者贖回,否則,作為 WBTC 抵押品持有的比特幣基本上是處於托管狀態(與長期持倉無異),這在 一定程度上減少了比特幣的流通數量,由此成為推動比特幣價格上漲的積極因素。

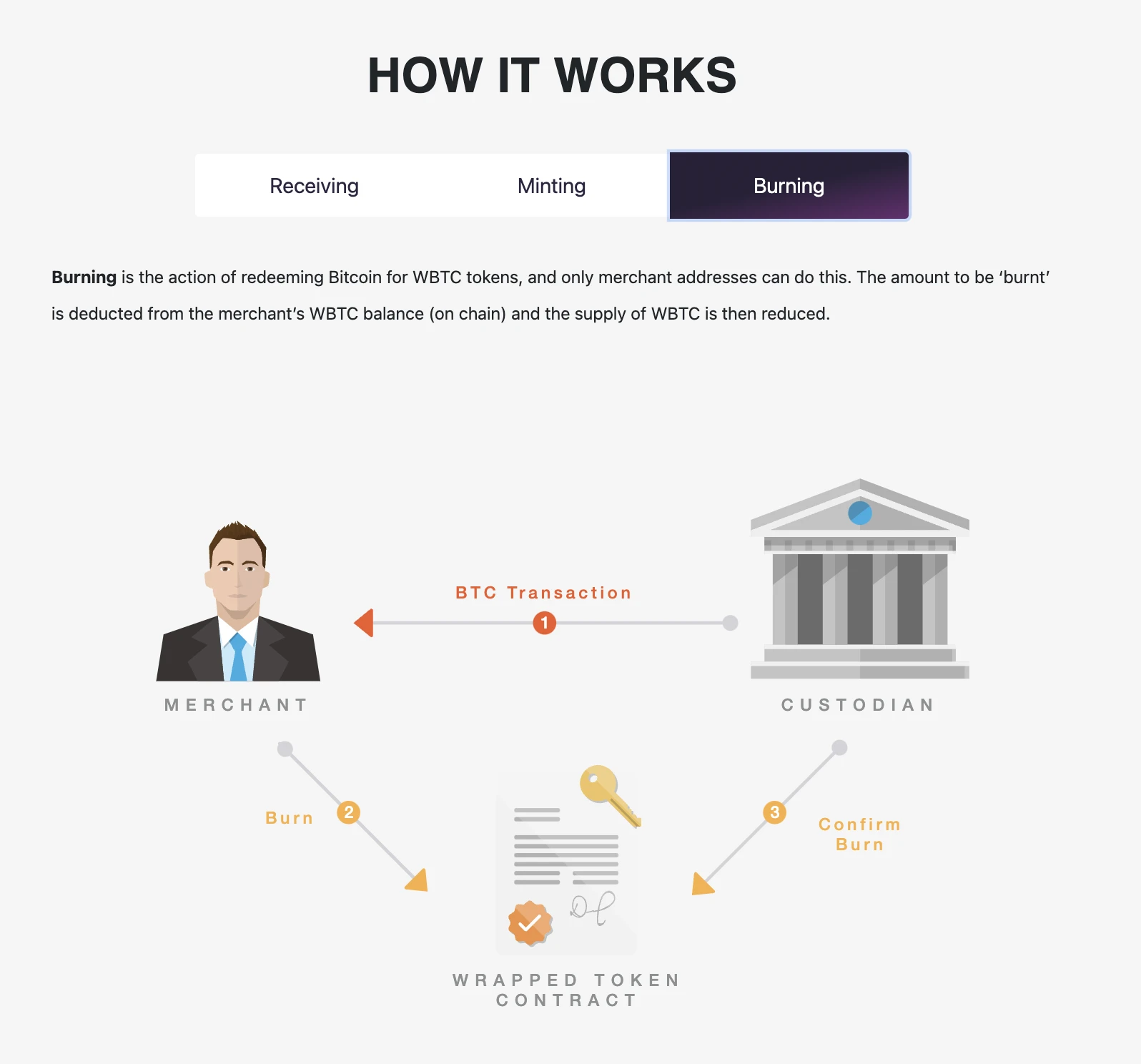

此外, WBTC 項目官網提到的 Burning 環節也對 WBTC 供應量減少的可能進行了說明,且“只有 Merchant 地址可以執行銷毀操作”。

WBTC 官網介紹界面

WBTC 的崛起:DeFi Summer 與以太坊生態的繁榮

從用戶、Dapp 以及以太坊整體生態來看,WBTC 都是一件“多方共贏”的事情,畢竟,流動性的增加以及靈活調取有利於市場的高效運轉與穩定增長。但 WBTC 的發展也並非“一日之功”。

狂飆猛進的开始:DeFi Summer

2019 年 1 月,第一枚 WBTC 成功完成鑄造。

2020 年 7 月,WBTC 日交易量突破 100 萬美元。

2020 年 10 月,WBTC 的日交易量超 5000 萬美元。

2020 年 10 月底 ,得益於 DeFi Summer 熱潮中越來越多的“流動性挖礦項目”的出現,WBTC 市值突破 15 億美元,成為以太坊網絡第 6 大加密貨幣,僅次於 CRO、USDC、LINK、BNB 和 USDT,彼時,其市值躍居加密貨幣市場市值第 18 名。

2020 年 12 月 ,WBTC 數量超過 11.5 萬枚,市值達到 25 億美元,位居 DeFi 項目的首位。

2021 年 6 月 ,超過 60 億美元的比特幣在以太坊上被代幣化為 WBTC,這意味着“(當時)比特幣總流通供應量的 1% 已經被代幣化為 WBTC”。

當然,資產份額的增長以及 WBTC 基於以太坊生態產生等原因,也為黑客攻擊事件埋下了伏筆。

WBTC 失竊案:層出不窮的黑客攻擊

2022 年, Inverse Finance 遭遇閃電貸攻擊,損失 53.2445 WBTC;

2023 年,Nirvana 遭到黑客攻擊,後續攻擊者分別將 3.3 枚 WBTC 兌換為 48 枚 ETH 、 2.9 枚 WBTC 兌換為 41 枚 ETH 。

2024 年, 5 月初,某巨鯨因釣魚攻擊產生惡意交易 損失 1155 枚 WBTC ,價值 6800 萬美元;當月 15 日, Sonne Finance 攻擊者 將 59 枚 WBTC 兌換為 1, 185 枚 ETH 及 18.3 萬枚 DAI。

不僅如此,此前 Balancer、Poly Network、Harmony 跨鏈橋、HopeLend、Nomad 跨鏈橋、Euler Finance、Orbit Chain 等平臺的攻擊事件中,WBTC 都是黑客“青睞”的代幣之一。

Alameda Research:曾經的 WBTC 最大鑄造者

WBTC 另一次引起廣泛關注的事件,是 2022 年 11 月的“脫錨風波”——WBTC/BTC 在 11 月 23 日一度跌至 0.9276 , 11 月 24 日回升至 0.99 上方。當時,受 FTX 暴雷影響,已申請破產的 Alameda Research 是 WBTC 最大的鑄造者,共計鑄造 101746.1 枚 WBTC,銷毀 29435.3 枚。 Kyber Network CEO Victor Tran 於 11 月 25 日提出將 WBTC Big DAO 遷移到新的籤名合約 相關投票 ,投票人數由原來的 11/18 變更為 8/13 ,FTX 相關的 Blockfolio(FTX)地址將被刪除。新的成員包括 B.Protocol、Badger、Balancer、BitGo、Chainlink、Compound、Gopax、Krystal、Kyber、Loopring、Multichain、Ren、Tom Bean。

後續因 Alameda 僅能鑄造 WBTC 而不能托管 BTC, 並未對 WBTC 產生系統性影響 。而在 FTX 破產前夕, Alameda 某匿名代表 曾申請贖回 3000 枚 WBTC,最終因不符合流程被 BitGo 拒絕。

WBTC 新變局:引入 Tron 生態及孫宇晨支持為哪般?

根據過往信息來看,BitGo 近日宣布引入 Tron 生態及孫宇晨支持並非“大腦一熱”的舉動,而是早有端倪。

資金遊戲:收購與反收購

2022 年 11 月, 消息人士稱 BitGo 正初步討論以 12 億美元的估值籌集新資金,且強調其沒有對 FTX、Alameda 或 Three Arrows Capital 和 Celsius 等公司的風險敞口。此前,因未按時提供符合要求的財務報表,Galaxy Digital 於當年 4 月 宣布 終止對 BitGo 的收購;9 月,BitGo 正式起訴 Galaxy Digital,並向後者尋求 1 億美元賠償。

2023 年 6 月,特拉華州法院 認定 Galaxy 因“有效依據”終止收購 BitGo。當月,BitGo 先是宣布計劃對受內華達州監管的加密托管公司 Prime Trust 進行收購,隨後在當月下旬又 決定終止 此次收購。

不得不說,BitGo 的資金遊戲或許在那時就已开始“酝釀變局”。

峯回路轉:融資 1 億,估值 17.5 億

2023 年 8 月,BitGo 以 17.5 億美元估值 完成 1 億美元融資 ,但 關於具體投資方信息,BitGo 僅表示投資者來自美國和亞洲。 而最近“BitGo 將對 WBTC 進行多司法管轄區托管”的公告一出,大家才恍然大悟:原來彼時的投資人或許就包括孫宇晨。

而後續將與 BitGo 共同成立合資公司、成立於 2023 年 8 月 9 號的 Bit Global 正是與孫宇晨、Tron 生態系統有着千絲萬縷關系的“战略合作夥伴”,BitGo 在新合資企業中則僅為少數股東。

有鑑於此,盡管孫宇晨 表示 “參與 WBTC 項目僅提供战略支持,不影響項目安全與去中心化核心”,但也無怪乎包括 Jupiter 聯創 Meow、BODL 基金創始人劉峯以及 Maker DAO 風險管理團隊 Block Analitica Labs 在內的業內人士及組織對 WBTC 的“中心化危機”提出質疑並做出反應了。

中心化隱憂:WBTC 恐引發連鎖反應

據 Dune 數據 顯示,目前超 41% 的 WBTC 用於借貸生態,最大承兌商就是 MakerDAO(行業內最大的抵押借貸協議,鏈上管理資產近 50 億美元,目前其已發起《減少 WBTC 擔保品規模提案》,以應對托管權變更潛在風險),另外近 32% 的用於直接交易。

而由於很多 DeFi 項目受到 WBTC 流入影響,一旦 WBTC 再次發生脫錨,大量 DeFi 項目及 L2 生態都將處於風險之中,或許引發連鎖反應。這也是 BitGo 此次動作引發多方反應的關鍵原因。

沒有人想把自己的“身家性命”托管在一個可能引發“連環爆炸”的“火藥桶”上。

不過,有人恐懼,就有人“貪婪”。 此前 ETH/BTC 匯率堅定多頭 James Fickel 就曾於 8 月 6 日至 9 日花費 1200 萬枚 USDC 买進 211 枚 WBTC,均價 56824 美元,不知其現在作何感想,但 WBTC 的市場地位目前仍佔主流。

結論:WBTC 本就是中心化產物,托管權歸屬才是關鍵

總結而言,BitGo 本身就是一個中心化托管商,WBTC 則是一種中心化合成資產,但得益於其自 2019 年以來為確保資產安全用於保護比特幣的多重籤名和冷存儲技術及鏈上儲備證明,市場和用戶才相信“ WBTC 是一種可信資產”並將之利用於多個場景。

所以,盡管 BitGo CEO Mike Belshe 表示 “Bit Global 有單獨的客戶資金保管團隊,且不能貸出資金,不能隨意處置資金”,並強調“在認證方面, wbtc.network 將繼續運行。”但還是無法完全打消市場多個主體對“托管權歸屬”相關的疑慮。

而 WBTC 是否能夠繼續成為“以太坊與比特幣之間的關鍵橋梁”,或許取決於 BitGo 下一步的“自證行動”。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

評論