回顧加密風險投資15年演變:步履維艱,但總體向上

本文將介紹過去 15 年來區塊鏈相關實體的風險投資動態演變,重點介紹一些公司向流動性投資的轉變。在這些投資中,VC 沒有收購股權,而是收購了具有歸屬計劃的代幣。此外,將列出像a16z這樣的著名投資機構在加密領域進行首次投資,如 2013 年 4 月他們投資了 OpenCoin(後來的 Ripple Labs)。

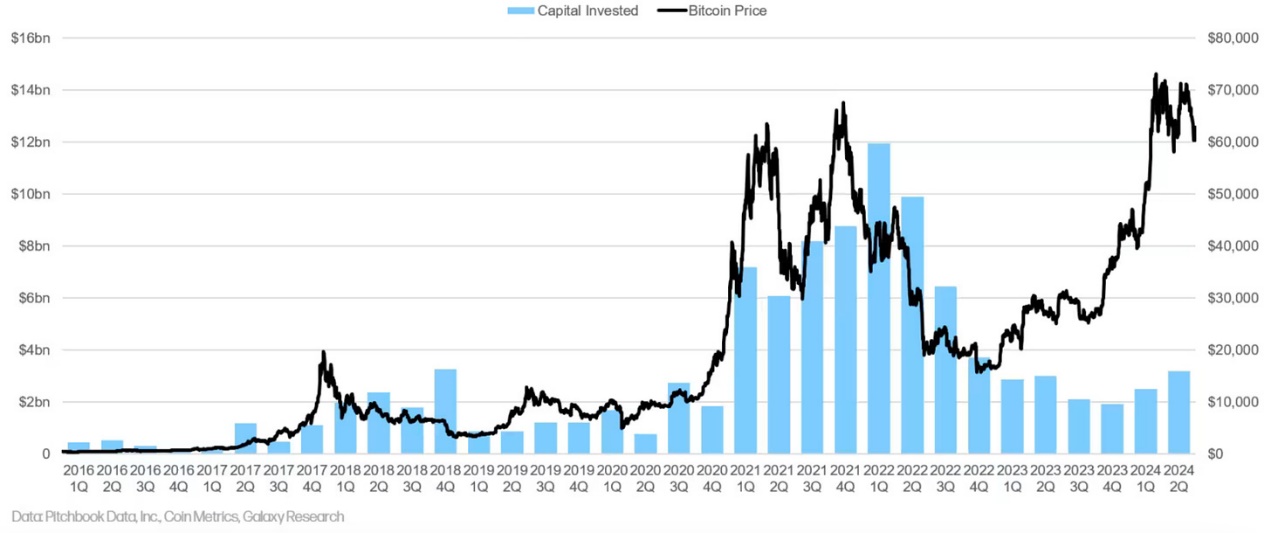

在比特幣發展的早期,即 2009 年至 2012 年,風投對加密領域的興趣不大。因此,本文將從 2012 年开始分析。同樣值得注意的是,比特幣價格與融資金額之間的長期相關性直到 2023 年才消失。

風險投資與比特幣價格

2009 - 2018 :比特幣的第一個 10 年以及 VC 开始在區塊鏈領域投資

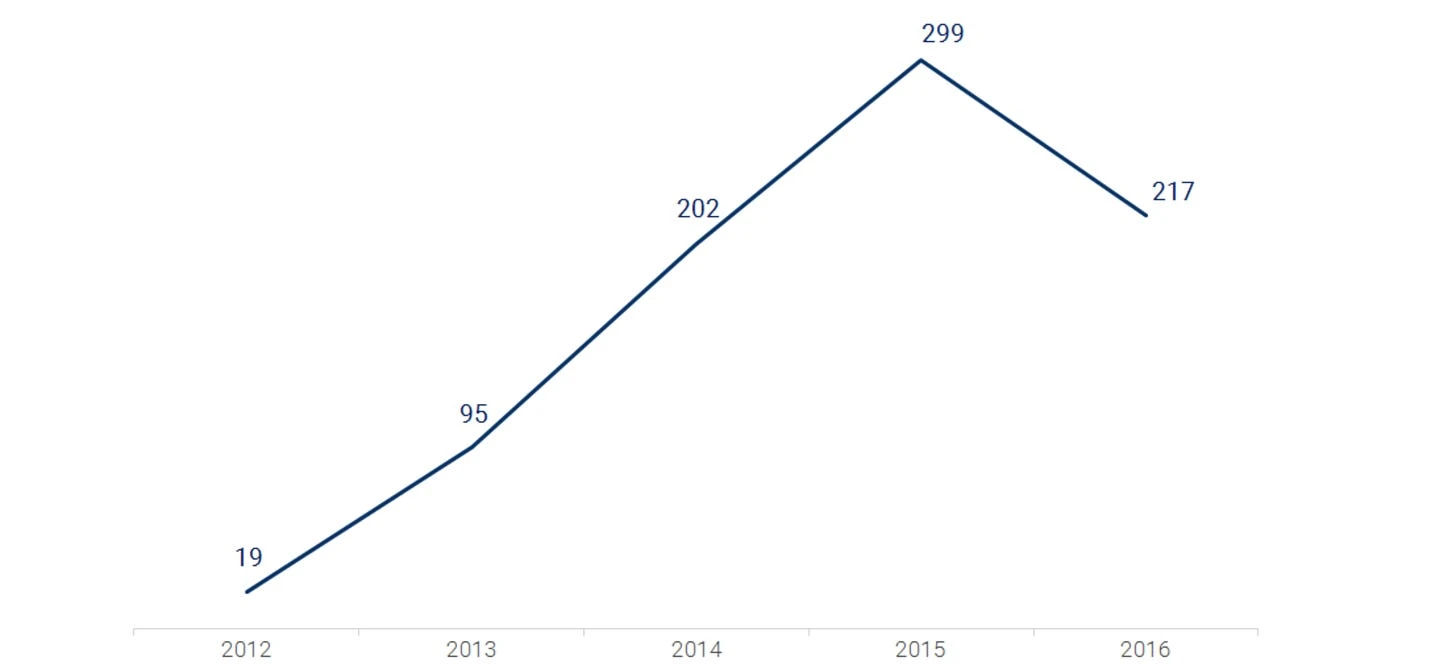

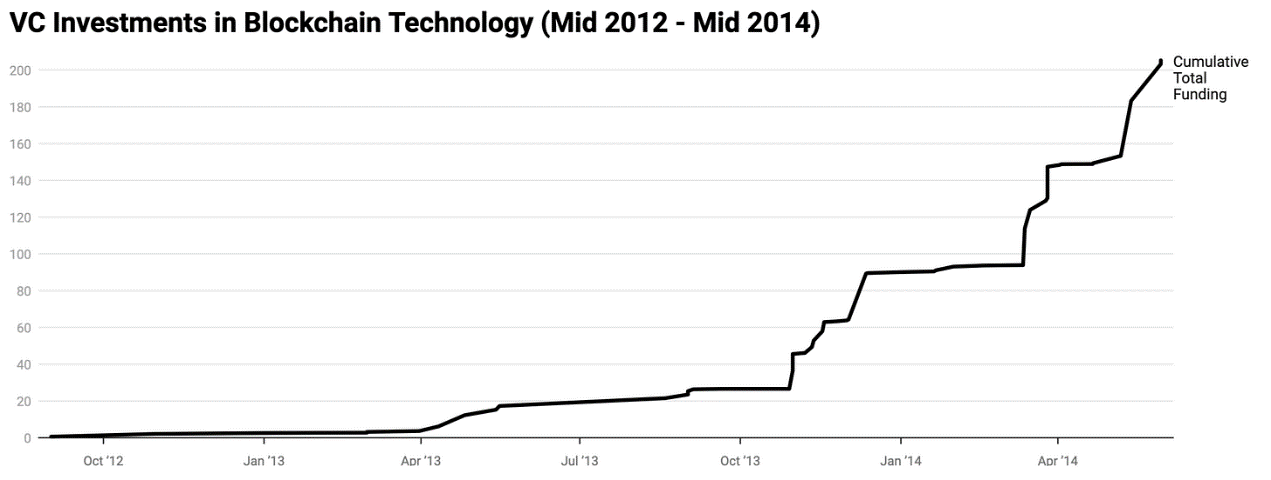

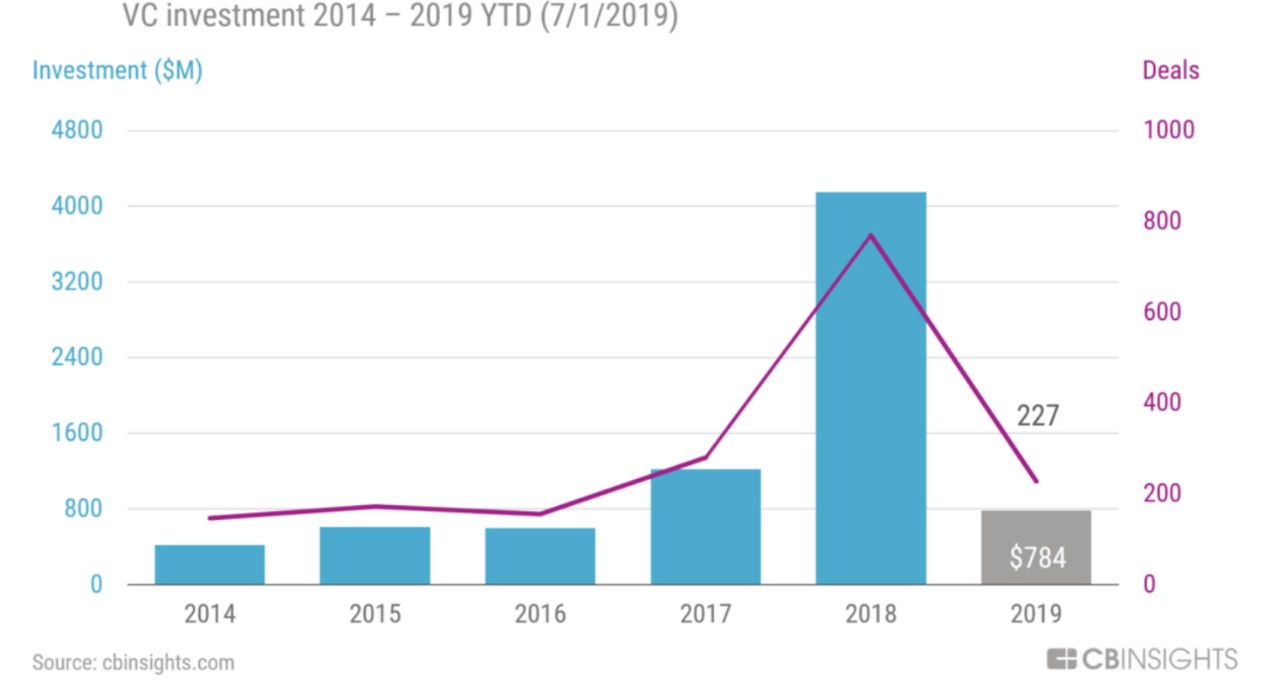

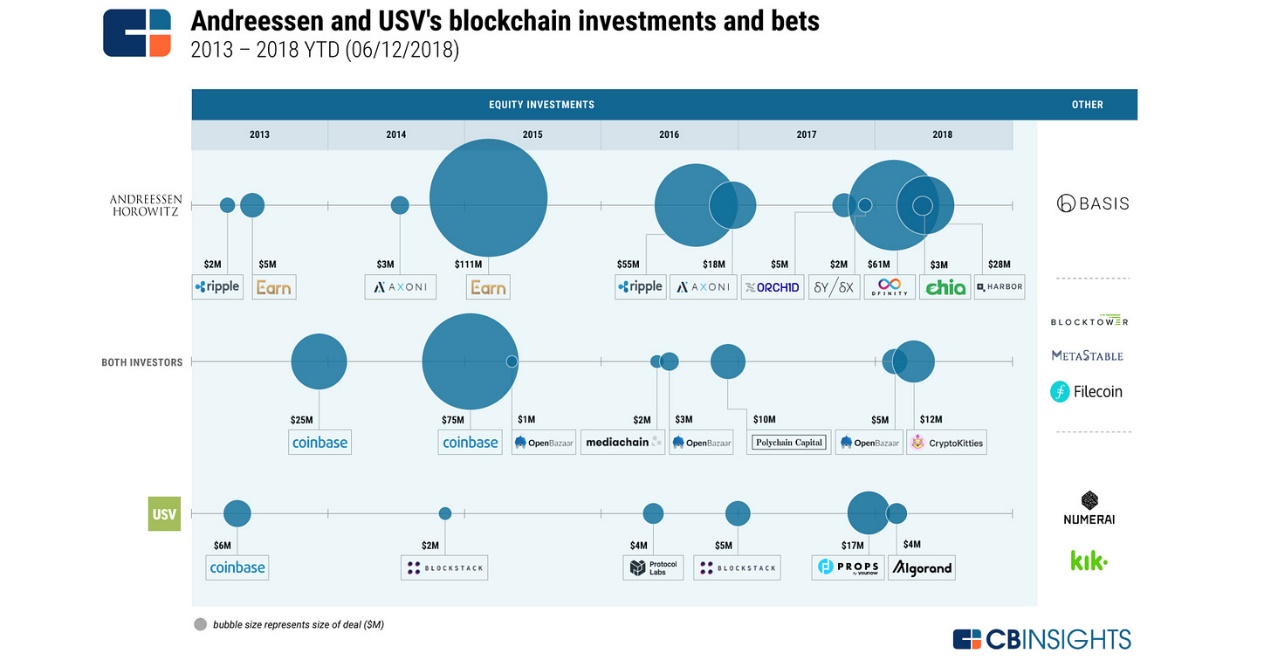

比特幣和區塊鏈獨立投資者(CBINSIGHTS )

比特幣和加密項目的風投格局在 2010 年代初开始形成。Fred Wilson 領導的 Union Square Ventures(USV)和 Andreessen Horowitz(a16z)是最早投資區塊鏈項目的公司之一,兩家公司都在 2013 年投資了 Coinbase。

Ribbit Capital 由 Meyer “Micky” Malka 於 2012 年創立,專注於顛覆性金融技術,也是 Coinbase 等比特幣相關公司的早期投資者。Boost VC 由 Adam Draper 於 2012 年創立,最初是一家新興技術的加速器和風投基金,包括比特幣和區塊鏈初創公司。Lightspeed Venture Partners 於 2013 年投資了 Blockchain.info(現為 Blockchain.com)。

其他值得注意的早期基金包括 Barry Silbert 於 2013 年創立的 Bitcoin Opportunity Corp,以及 2013 年將重點轉向比特幣和區塊鏈的 Pantera Capital。Blockchain Capital 由 Bart Stephens、Brad Stephens 和 Brock Pierce 於 2013 年創立,是首批專注於區塊鏈和加密貨幣投資的公司之一。

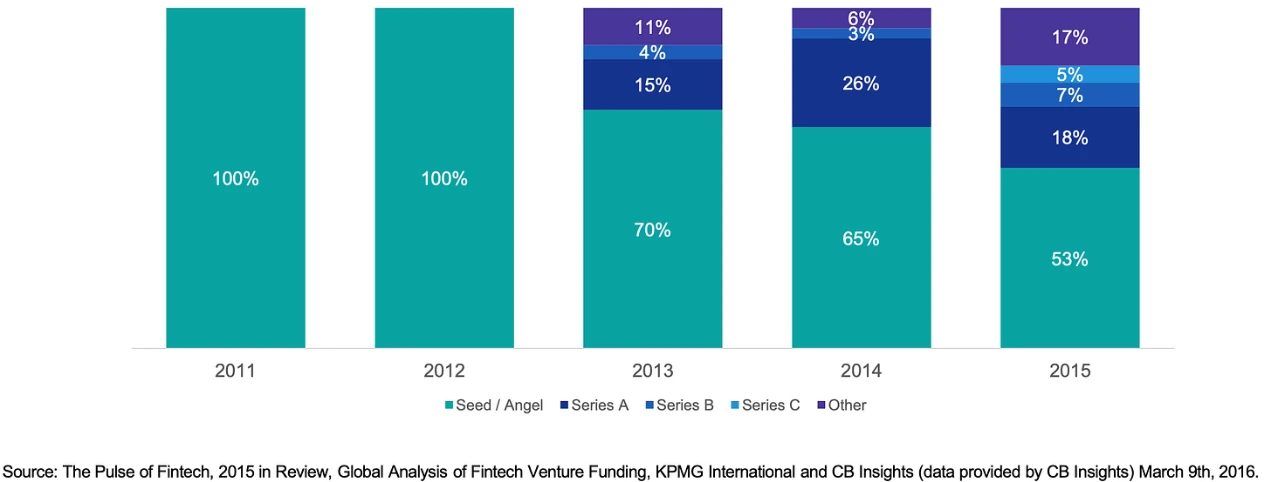

按年度劃分的區塊鏈和比特幣交易份額(2011 年 - 2015 年)

2012 年

比特幣初創企業只獲得了 210 萬美元的投資。

2013 年

重要的裏程碑包括:

-

Coinbase:單筆融資最大,由 Andreessen Horowitz、Union Square Ventures 和 Ribbit Capital 支持。Coinbase 現在是一家上市公司,是比特幣領域的關鍵參與者。

-

比特幣中國:中國最大、最早的比特幣交易所,從光速中國(Lightspeed China)獲得 500 萬美元融資。盡管這項投資最終失敗了,但其仍然是中國早期加密歷史的重要組成部分。

-

Circle Internet Financial:Circle 最初是一家比特幣應用公司,從 Breyer Capital 和 Accel Capital 籌集了 900 萬美元。Jeremy Allaire 的目標是推廣比特幣的使用,類似於 Skype 或電子郵件。Circle 後來因在 2018 年發行 USDC 而聞名。

投資和重大突破:

2013 年風投總額: 8800 萬美元,較上年大幅增長。

2013 年的重大突破:

-

11 月份,比特幣價格首次突破 1000 美元大關。

-

首臺比特幣 ATM 機在溫哥華的 Waves 咖啡店推出。

-

比特幣的挖礦算力從 20 Th/s 飆升至 9000 Th/s。

值得關注的風投公司和項目:

-

Union Square Ventures:投資了 Protocol Labs、Dapper Labs、Arweave、Polygon、zkSync、Polychain 和 Multicoin Capital 等重大項目。

-

Ribbit Capital:活躍於早期行業投資,支持以太坊、AAVE 和 Arbitrum 等項目。

2013 年最大的 5 筆區塊鏈初創企業融資

2014 年

2014 年 6 月,區塊鏈行業融資額超過了 2013 年全年的總額,達到了 3.14 億美元,比 2013 年的 9, 380 萬美元增長了 3.3 倍。

500 Startups 成為最活躍的投資機構,與 Boost VC、Plug and Play Technology Center 和 CrossCoin Ventures 一起支持比特幣應用公司。500 Startups 最初專注於加密行業,後來轉向早期投資。

對比特幣應用的重大投資包括:

-

Blockchain: 3050 萬美元

-

BitPay: 3000 萬美元

-

Blockstream: 2100 萬美元

-

Bitfury: 2000 萬美元

比特幣支付平臺 BitPay 融資 3000 萬美元,由 Index Ventures 領投,AME Cloud Ventures、Horizons Ventures 和 Felicis Ventures 參與。

Blockstream 專注於閃電網絡,這是比特幣支付的一項重大創新,並开發了 c-lightning 客戶端和比特幣側鏈 Liquid。

OKcoin(現為 OKX)獲得了 1000 萬美元融資,投資者包括策源資本、Mandra Capital 和 venturelab。值得注意的是,策源的聯合創始人馮波於 2018 年創立了 Dragonfly Capital,該機構在隨後的幾年裏推出了大量加密基金。

總體而言, 2014 年加密風險投資穩步增長。

2015 年

盡管 2015 年比特幣的價格從 2013 年的峯值回落,但區塊鏈技術吸引了越來越多的資本和創業者興趣。比特幣初創公司的總融資額達到 3.8 億美元。

主要融資包括:

-

Coinbase: 7500 萬美元 C 輪融資

-

Circle: 5000 萬美元 C 輪融資

-

BitFury: 2000 萬美元 B 輪融資

-

Chain: 3000 萬美元 B 輪融資 ,包括 Visa 和納斯達克等战略投資者

Ripple Labs(前身為 OpenCoin)在 A 輪融資中籌集了 2800 萬美元,而 21 Inc.從a16z、高通、思科和 PayPal 那裏獲得了 1.16 億美元。

來自加拿大的 OMERS Ventures 宣布了投資區塊鏈的計劃,展現出機構的興趣日益濃厚。值得注意的活躍風投公司包括a16z、Union Square Ventures、Ribbit Capital、Boost VC 和 DCG。

2015 年的投資活動突顯出,盡管市場處於熊市,但資本市場的參與度仍在繼續。

2016 年

隨着金融科技投資的減少,加密市場的風險投資有所下降。根據 CB Insights 數據,比特幣和區塊鏈初創公司的融資活動比 2015 年下降了 27% ,回到了 2014 年的水平。

盡管投資活動有所減少,但總融資額達到 5.5 億美元,主要投資於較為成熟的公司。重大融資包括:

-

Circle: 6000 萬美元 D 輪融資

-

Digital Asset Holdings: 6000 萬美元 A 輪融資

-

Ripple: 5500 萬美元 B 輪融資

-

Blockstream: 5500 萬美元 A 輪融資

Circle 從比特幣交易服務轉向匯款和支付服務,為其穩定幣鋪平了道路。由 Coinbase 前員工 Carlson-Wee 創立的 Polychain Capital,在a16z、Union Square Ventures 和紅杉資本的支持下,為其第三只風險基金籌集了 7.5 億美元。

2016 年,基於 ICO 的項目融資开始增長,The DAO 籌集了 1.5 億美元,標志着 ICO 熱潮的开始。

2017 年

流動性投資

在 ICO 熱潮和對代幣化資產的興趣的推動下, 2017-2018 年左右,流動性投資的風投格局开始形成。由 Olaf Carlson-Wee 於 2016 年創立的 Polychain Capital 和由 Naval Ravikant 共同創立的 MetaStable Capital 等先鋒基金,專注於代幣而非股權。Pantera Capital 於 2017 年推出了 ICO 基金,目標是 ICO 和代幣項目,而 Blockchain Capital 推出了 BCAP 代幣,這是一種代表其基金份額的證券代幣。由 Kyle Samani 和 Tushar Jain 於 2017 年創立的 Multicoin Capital 和由前 Coinbase 員工 Nick Tomaino 領導的1co nfirmation 也強調了代幣投資。Amentum Investment Management 於 2017 年加入,專注於通過區塊鏈和代幣經濟投資進行長期資本增值。這些基金認識到代幣化資產的潛力,從傳統的股權模式轉向流動性強的代幣策略。

2017 年,區塊鏈行業經歷了狂熱與監管並存的時期,以太坊 ERC-20 協議引發 ICO 熱潮,但監管導致加密行業進入長期熊市。

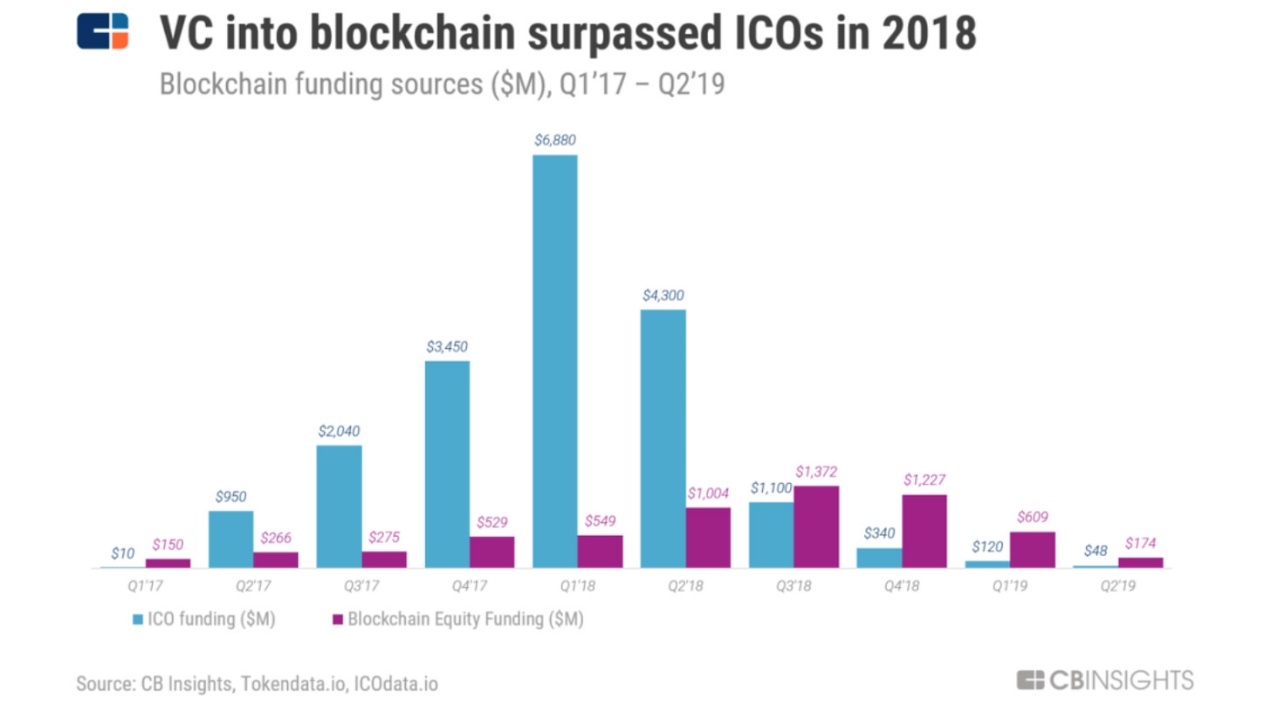

ICO 與 VC 的表現:

-

2017 年第一季度: 19 個 ICO 籌集了 2100 萬美元。

-

2017 年第四季度:超過 500 個 ICO 籌集了近 30 億美元。

-

2017 年全年:ICO 在近 800 個項目中籌集了 50 億美元,是 215 筆交易中 10 億美元 VC 投資的 5 倍。

值得關注的 ICO 項目:

-

Filecoin: 2.57 億美元

-

Tezos: 2.32 億美元

-

Bancor: 1.523 億美元

-

Polkadot: 1.4 億美元

-

Quoine: 1.05 億美元

Union Square Ventures 和 Blockchain Capital 等機構被快速回報所吸引,也參與了 ICO。

地理分布:

-

歐盟:佔 ICO 的 40% ,融資 17.6 億美元。

-

北美:融資 10.76 億美元。

監管政策出臺後,中國的風投公司轉移到了香港和新加坡等地區。由於監管壓力和不可持續的商業模式,ICO 泡沫破裂。

2018 年

ICO 活動持續到 2018 年,第一季度有 400 多個項目籌集了 33 億美元。CoinSchedule 報告稱, 2018 年全球有 1253 個 ICO 項目,籌集了 78 億美元。

最大的 ICO 項目:

-

EOS:融資超 40 億美元。

-

Telegram:兩輪融資 17 億美元,但該項目後來被放棄。

-

Petro:委內瑞拉政府籌集了 7.4 億美元,但最終未能成功。

-

Basis:籌集了 1.3 億美元,不過該項目後來陷入了困境。

VC 股權融資:

-

比特大陸:B 輪融資 4 億美元,獲紅衫資本投資;Pre-IPO 融資 10 億美元,獲騰訊、軟銀和中金公司投資。

-

風險投資總額: 42.6 億美元。

主要進展:

-

Coinbase 推出了 Coinbase Ventures。

-

Paradigm 由 Coinbase 聯合創始人 Fred Ehrsam 和 Matt Huang 創立。

-

A16z為其加密基金籌集了 3 億美元,投資於 CryptoKitties 和 Dfinity 等項目。

-

富達推出了加密貨幣機構平臺。

2018 年出現了各種“區塊鏈+”應用,其中許多仍處於概念階段,為未來的創新奠定了基礎。

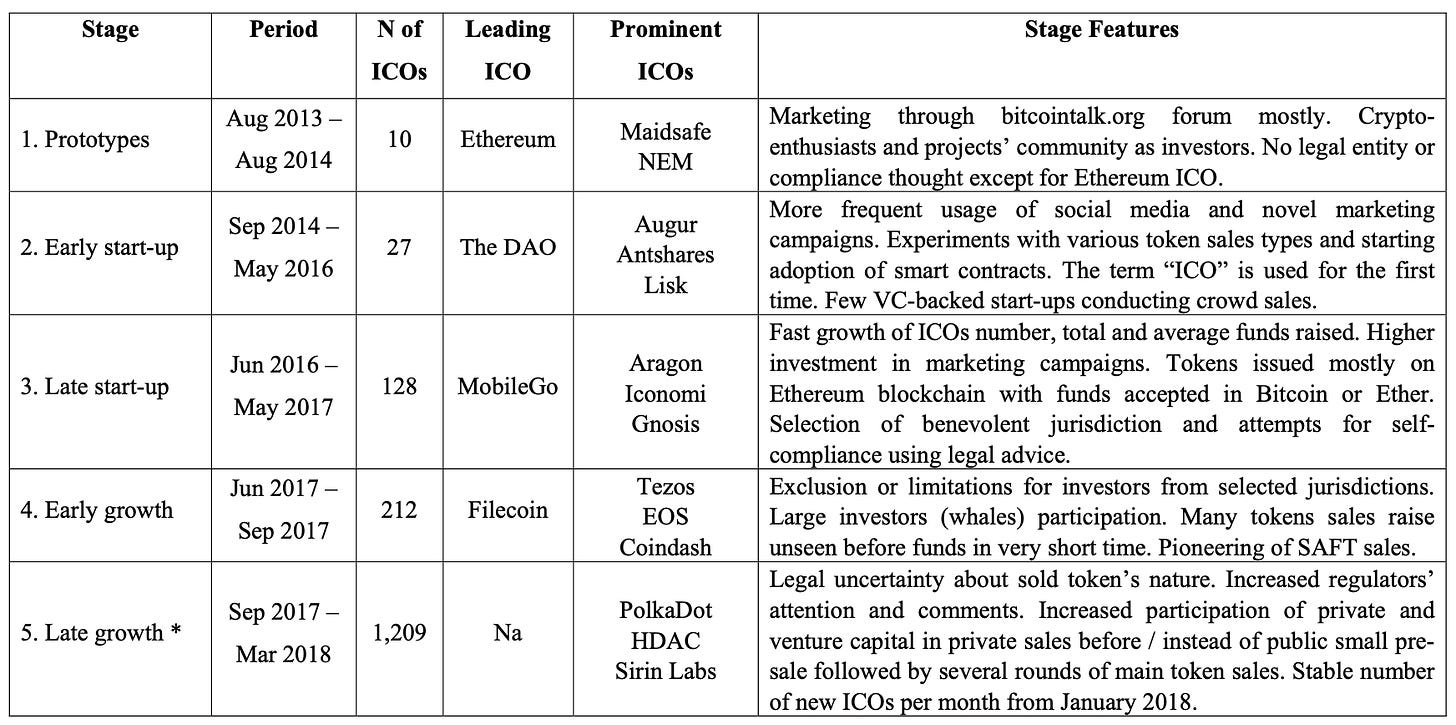

2013-2018 年 ICO 的演變

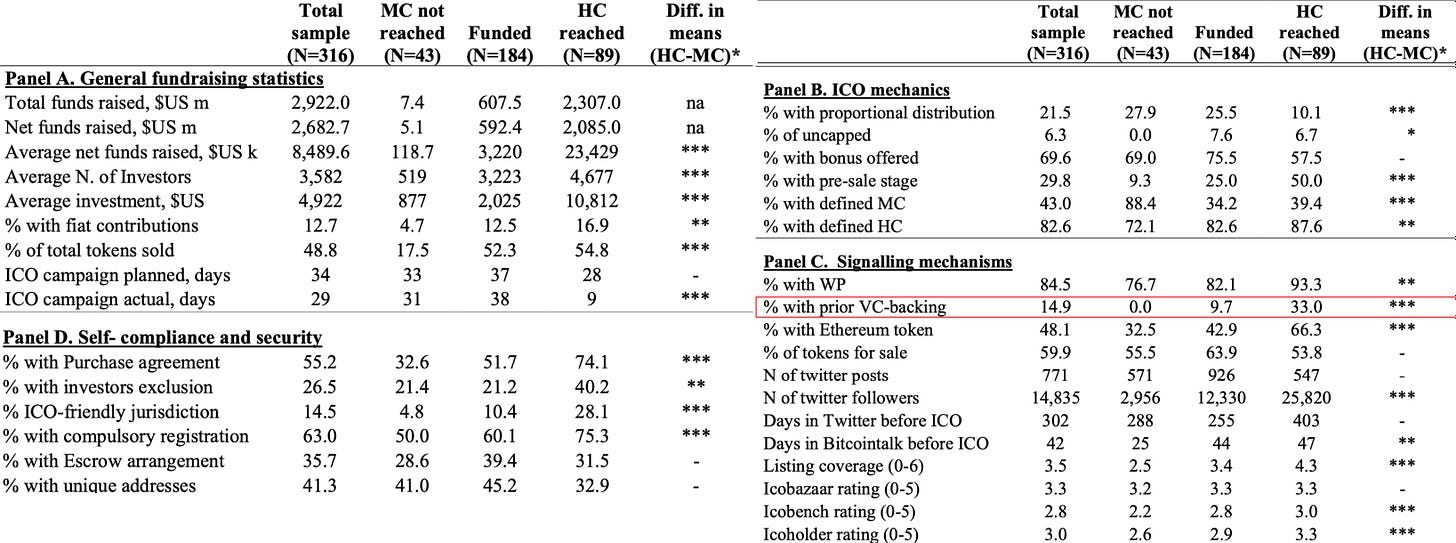

進行 ICO 還是不進行 ICO 的實證分析

-

總樣本 (N= 316): 14.9% - 在分析的 316 個 ICO 中, 14.9% 在推出之前就獲得了 VC 支持,這意味着大約七分之一的 ICO 在代幣銷售之前獲得了 VC 支持。

-

資金不足(未達到最低融資目標)(N= 43): 0.0% - 所有資金不足的 ICO 均未獲得過 VC 支持,這表明缺乏 VC 支持與未能達到最低融資目標之間可能存在聯系。

-

資金充足(達到最低融資目標)(N= 89): 9.7% - 在資金充足的 ICO 中, 9.7% 獲得了過 VC 支持,這表明近十分之一的成功 ICO 得到了 VC 的支持。

-

均值差異(平均融資目標-最低融資目標): 9.7% - 與資金不足的 ICO 相比,獲得 VC 支持的資金充足的 ICO 比例顯著更高,這凸顯了 VC 支持對融資成功的積極影響。

2013 年至 2018 年期間,Union Square Ventures 和 Andreessen Horowitz 的股權投資

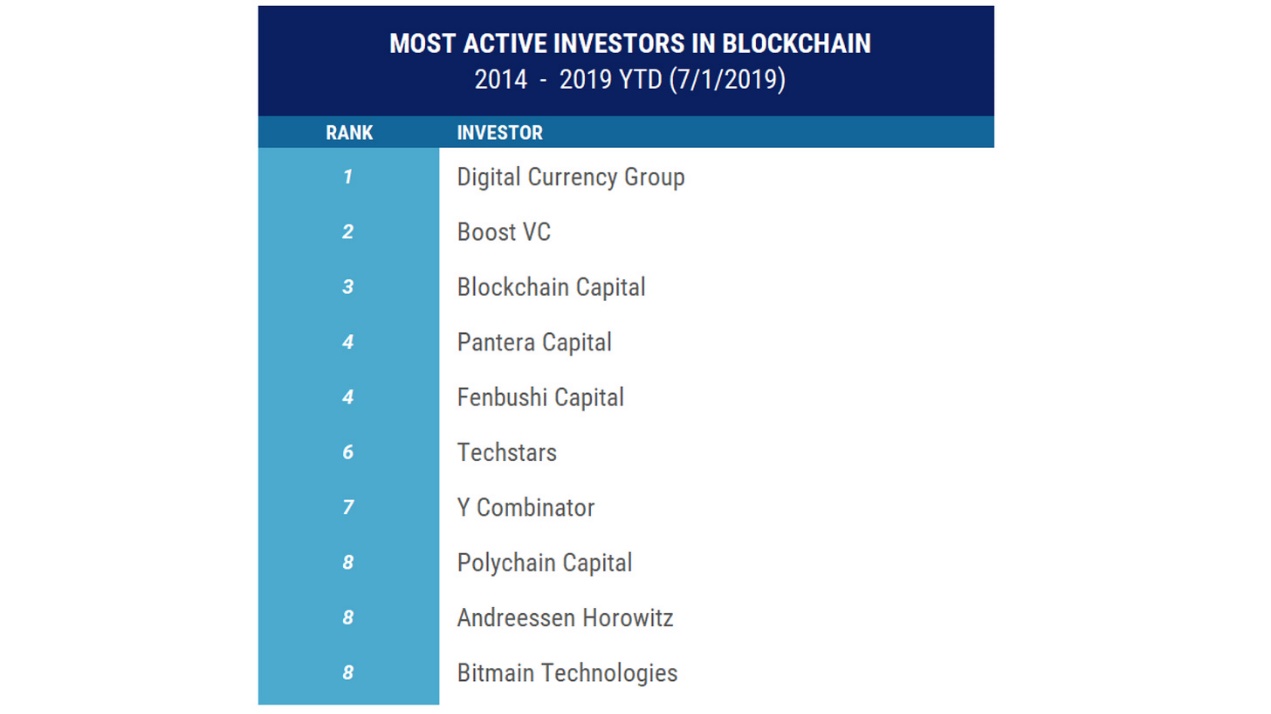

2014 - 2019 年最活躍的投資者名單

2019 年:後 ICO 的繁榮時代

2019 年,區塊鏈交易環境在 2018 年激增之後趨於穩定,共有 622 筆交易,總額為 27.5 億美元,高於 2017 年的 322 筆交易,總額 12.8 億美元。區塊鏈在 VC 交易中的份額從 2017 年的 1.5% 上升至 2.8% ,而種子輪和早期區塊鏈交易從 1.8% 上升至 3.6% 。區塊鏈交易的早期估值中值為 1250 萬美元,比所有投資的中值 1600 萬美元低 22% 。

區塊鏈交易的重點發生了變化, 2019 年有 68% 的投資被歸類為金融科技,低於 2017 年的 76% ,表明除了“加密貨幣”之外還有更廣泛的應用。北美佔區塊鏈交易的 45.3% ,亞洲佔 26.8% ,反映出全球分布更加廣泛。

2019 年,區塊鏈佔全球創業投資的 2.8% ,佔總資本的 1.1% ,而 2018 年這一比例分別為 3.6% 和 2.7% 。交易估值中值從 2018 年的 1660 萬美元降至 2019 年的 1300 萬美元。值得注意的非加密區塊鏈公司包括 Securitize、Figure、PeerNova 和 Spring Labs。

CB Insights 報告稱, 2019 年全球區塊鏈投資交易為 806 筆,而 2018 年為 822 筆,投資規模下降 27.9% ,至 42.6 億美元。Zeroone Finance 認為,Digital Currency Group 是 2019 年最活躍的區塊鏈投資者,共進行了 14 次投資,其次是 Collins Capital、Coinbase Ventures 和 Fenbushi Capital。

2019 年的投資機構專注於數字貨幣交易所、遊戲、數字錢包、數字資產管理、智能合約和 DeFi。在澳大利亞證券交易所上市的香港手機遊戲开發商 Animoca Brands 在區塊鏈遊戲領域佔據了重要地位。FTX 是在 Alameda Research 的大力支持下成立的。

2019 年,全球區塊鏈投資熱情大幅下降,傳統機構變得更加謹慎。投資機構在熊市中的表現表明了其嚴謹的態度。

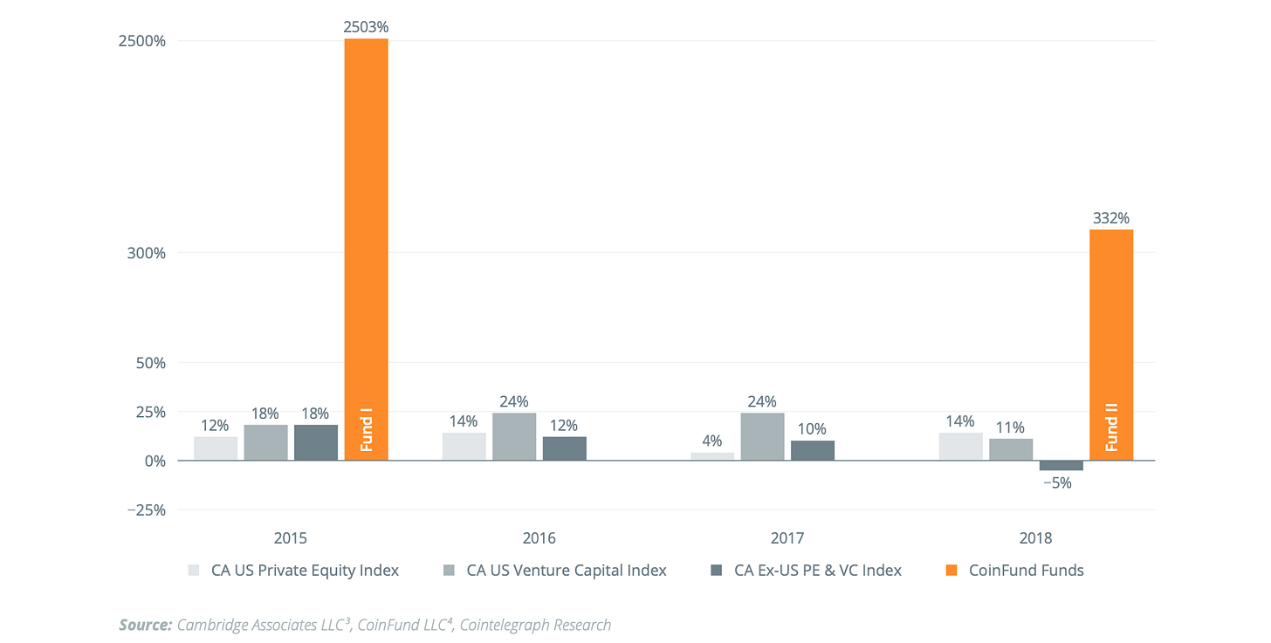

2020 年 - 2021 年:融資額再度增長並激增

2020 年,受高回報潛力的推動,區塊鏈風險資本成為全球私募股權市場的重要組成部分。自 2012 年以來, 942 名風險投資家投資了 2700 多筆涉及區塊鏈創業公司的交易。頂級區塊鏈 VC 基金的表現一直優於傳統 VC 基金和更廣泛的科技行業。

區塊鏈私募股權表現優於傳統私募股權(自 2013 - 2020 年 IRR 基金成立以來)

盡管區塊鏈私募股權很重要,但它在全球風險投資市場中所佔的比例不到 1% ,在 2017 年加密牛市期間,約達到了 2% 。

總體而言,區塊鏈風投表現出韌性,在市場低迷時期表現良好。其高回報潛力和多元化優勢使其成為投資者的一個有吸引力的選擇。

2020 年,DeFi 开始受到廣泛關注。根據 PANews 旗下 PAData 數據 ,加密行業的總投資和融資額約為 35.66 億美元,與 2019 年的數字相當。DeFi 項目獲得 2.78 億美元,佔總額的 7.8% 。盡管數額相對較小,但 DeFi 的融資數量最多,在披露的 407 個項目中,超過四分之一與 DeFi 相關。這表明人們對這種新型加密原生項目的興趣越來越大。

突出的 DeFi 應用在 2020 年吸引了大量投資。Uniswap 完成了 1100 萬美元的 A 輪融資,1inch獲得了 280 萬美元的種子資金,借貸平臺 AAVE 在 A 輪融資中籌集了 2500 萬美元。全年,DeFi 鎖倉規模增長了近 2100% ,獨立地址數增長了 10 倍。雖然與未來的數據相比,這些數字似乎並不大,但“DeFi 之夏”標志着一個重要的轉折點。

值得注意的是,原生區塊鏈 VC 機構對行業應用項目(尤其是 DeFi)表現出了偏好,採用了更激進、風險更高的方法。各機構的投資策略各不相同。PAData 報告稱 , 2020 年有 700 多家機構和個人投資了區塊鏈項目,其中 NGC Ventures 是最活躍的投資者,其次是 Coinbase Ventures 和 Alameda Research。

2021 年

隨着區塊鏈技術的進步,全球 VC 機構越來越認識到區塊鏈的重要性,特別是隨着 Metaverse 和Web3等概念的出現。2021 年,區塊鏈初創公司獲得了大約 330 億美元的融資,這是有史以來最高的一年。根據普華永道數據, 2021 年加密行業的項目平均融資額達 2630 萬美元。

區塊鏈風險投資交易數量在 2021 年也創下歷史新高,超過 2000 筆交易,是 2020 年的兩倍。後期融資的頻率增加,導致 65 家初創公司的估值達到或超過 10 億美元,反映了加密市場從小衆市場向主流市場的轉變。

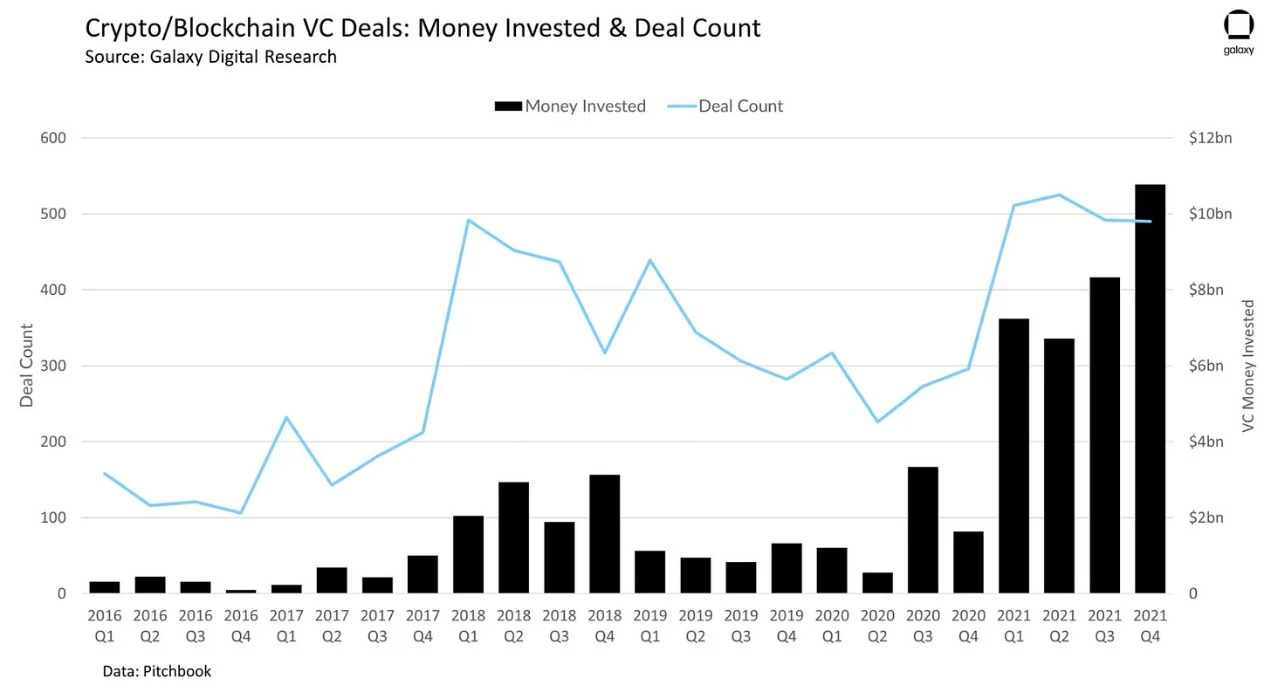

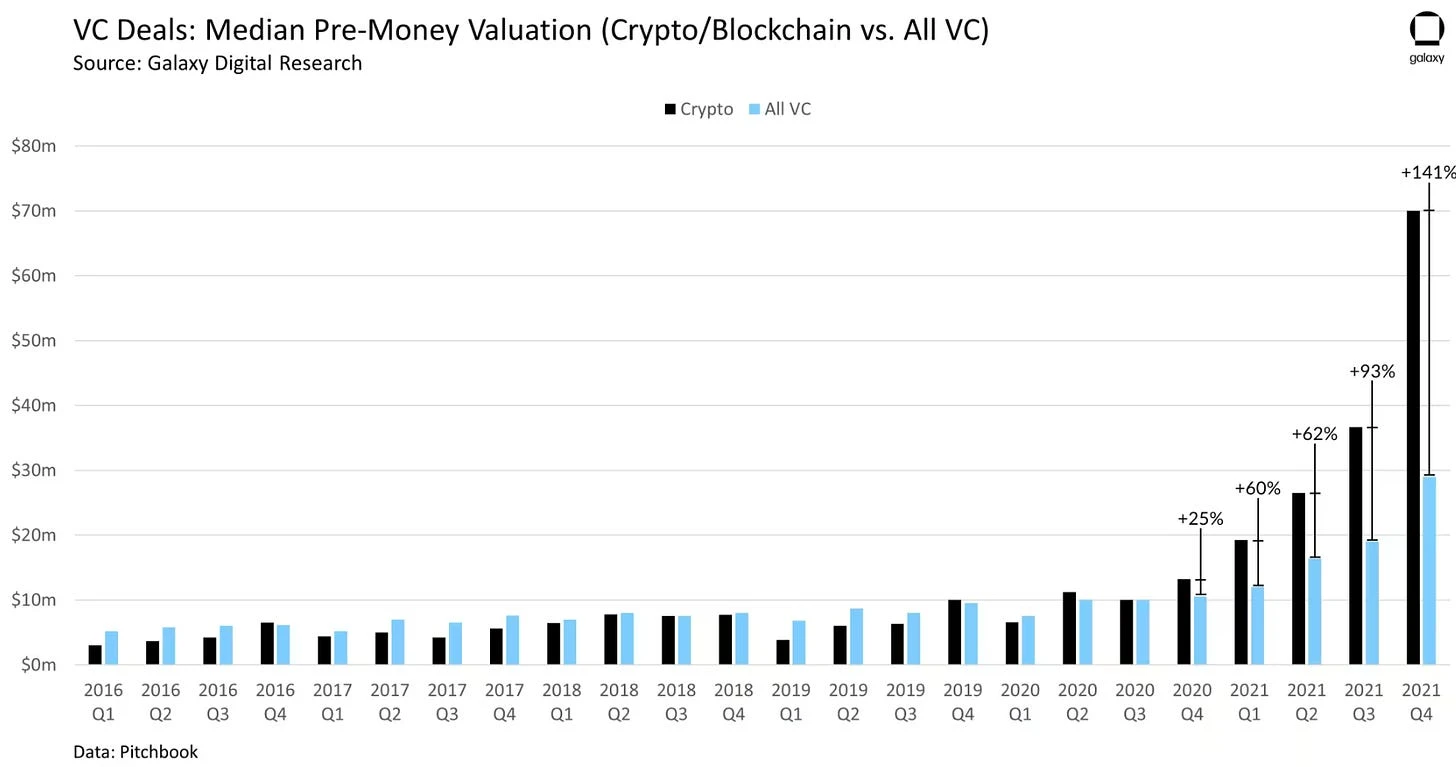

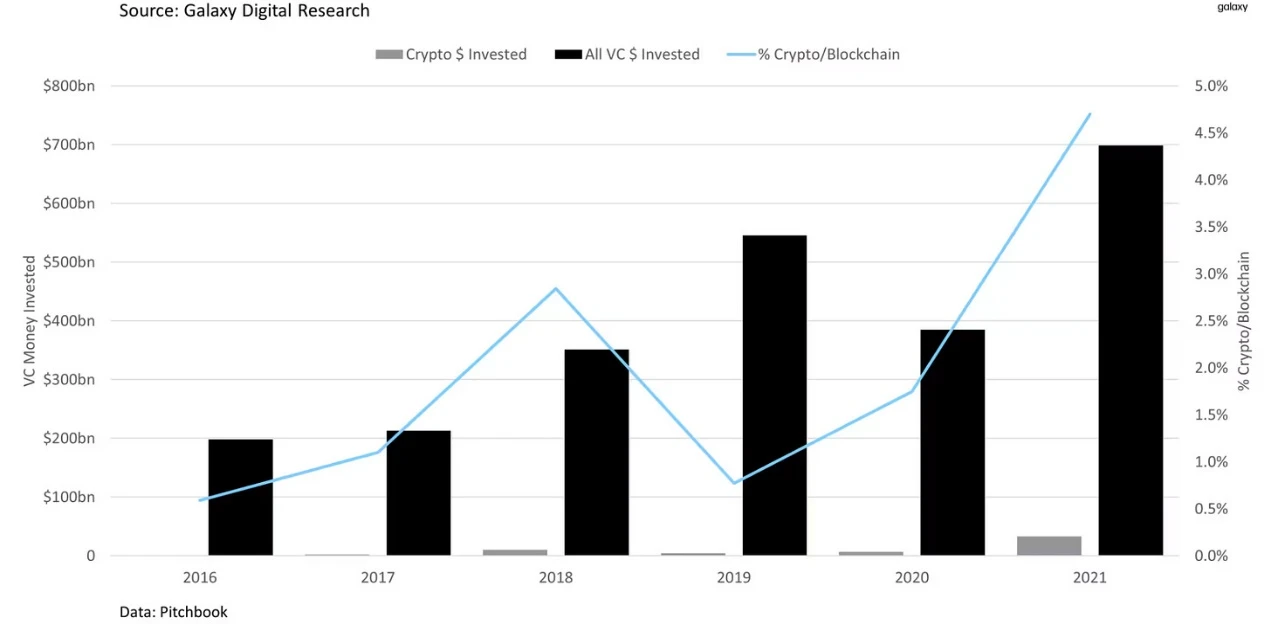

VC 投資於加密/區塊鏈 vs 總投資

Galaxy 統計顯示, 2021 年全球區塊鏈 VC 機構近 500 家,基金數量和規模均達到歷史最高水平。摩根士丹利(Morgan Stanley)、老虎環球(Tiger Global)、紅杉資本(Sequoia Capital)、三星(Samsung)和高盛(Goldman Sachs)等主要機構通過後期股權投資進入區塊鏈市場,為市場帶來了充足的資金。

2021 年,加密領域經歷了大量新用戶和投資的湧入:

據 Gemini 數據,主要加密地區近一半的用戶於 2021 年开始投資。

新用戶佔比:

-

拉丁美洲佔 46%

-

亞太地區佔 45%

-

歐洲佔 40%

-

美國佔 44%

這種湧入為加密應用程序的增長和發展奠定了堅實的用戶基礎。

主要投資:

2021 年 7 月,FTX 宣布以 180 億美元的估值完成 9 億美元的 B 輪融資,這是加密歷史上最大的私募股權融資。本輪融資涉及 60 家投資機構,包括軟銀集團、紅杉資本、Lightspeed Venture Capital 等。

活躍投資者:

Coinbase Ventures 是 2021 年最活躍的區塊鏈投資機構。4 月在美國上市後,該機構投資了 68 家區塊鏈初創公司。在上市之前,Coinbase 在 13 輪融資中籌集了近 5.47 億美元。其他值得注意的投資者包括:AU 21 Capital(總部位於中國),投資了 51 家公司,a16z投資了 48 家公司。

風險投資:

在 2021 年第四季度,投資額超過 105 億美元,使加密貨幣和區塊鏈領域的風險資本投資總額達到 338 億美元的歷史新高,佔當年風險資本投資總額的 4.7% 。這一年的交易數量也是最多的,總計 2018 筆,幾乎是 2020 年的兩倍,超過了 2019 年 1698 筆的前紀錄。

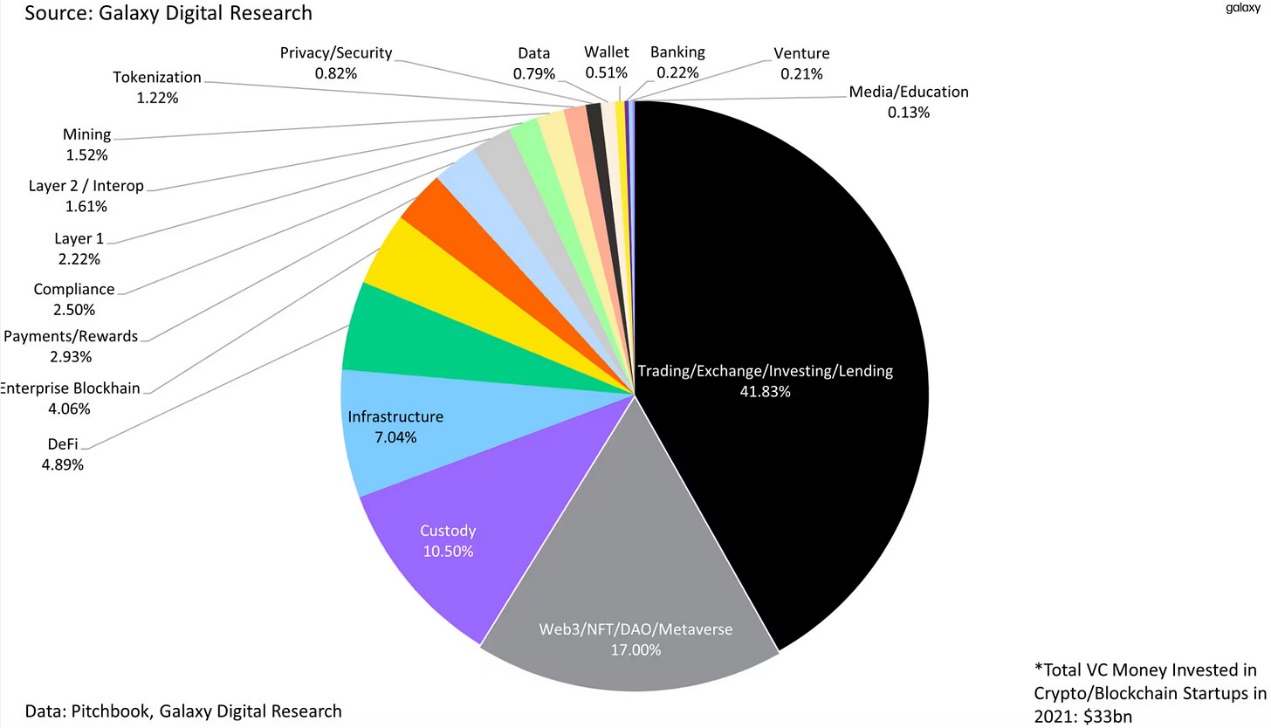

2021 年 VC 資金在加密貨幣/區塊鏈領域的投資情況(按類別)

在 VC 對加密貨幣和區塊鏈創業生態系統的 338 億美元投資中,最大的一部分流向了提供交易、投資、兌換和借貸服務的公司,獲得了超過 138 億美元( 41.83% )。越來越多的 VC 投資於Web3公司,包括那些开發 NFT、DAO 和元宇宙工具、基礎設施和遊戲的公司,佔總投資的 17% 。

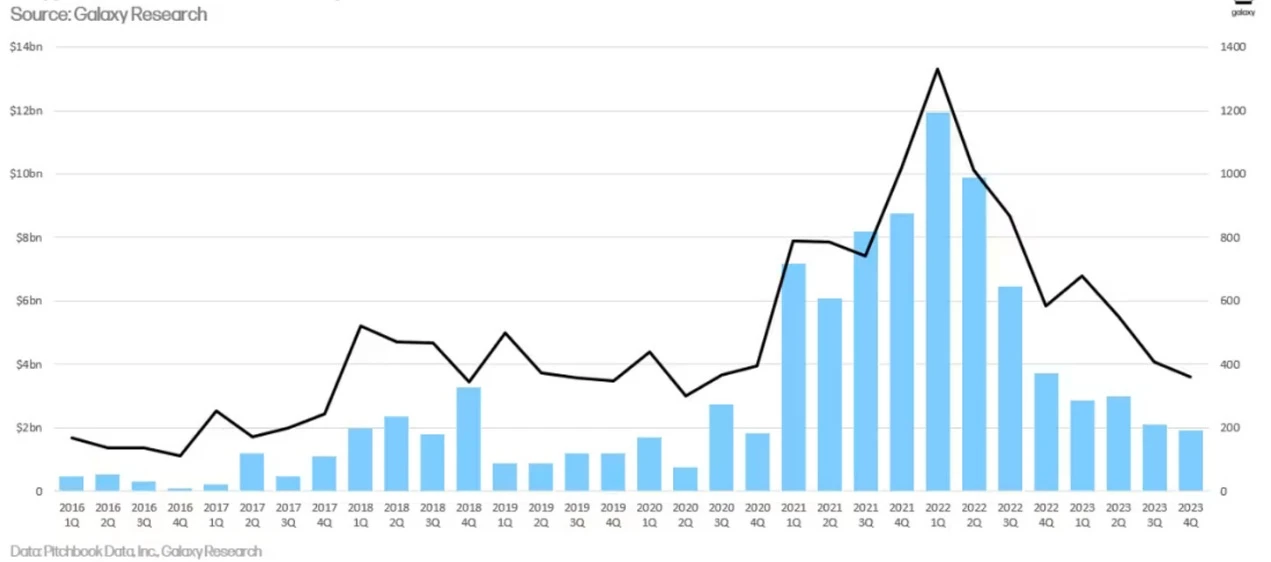

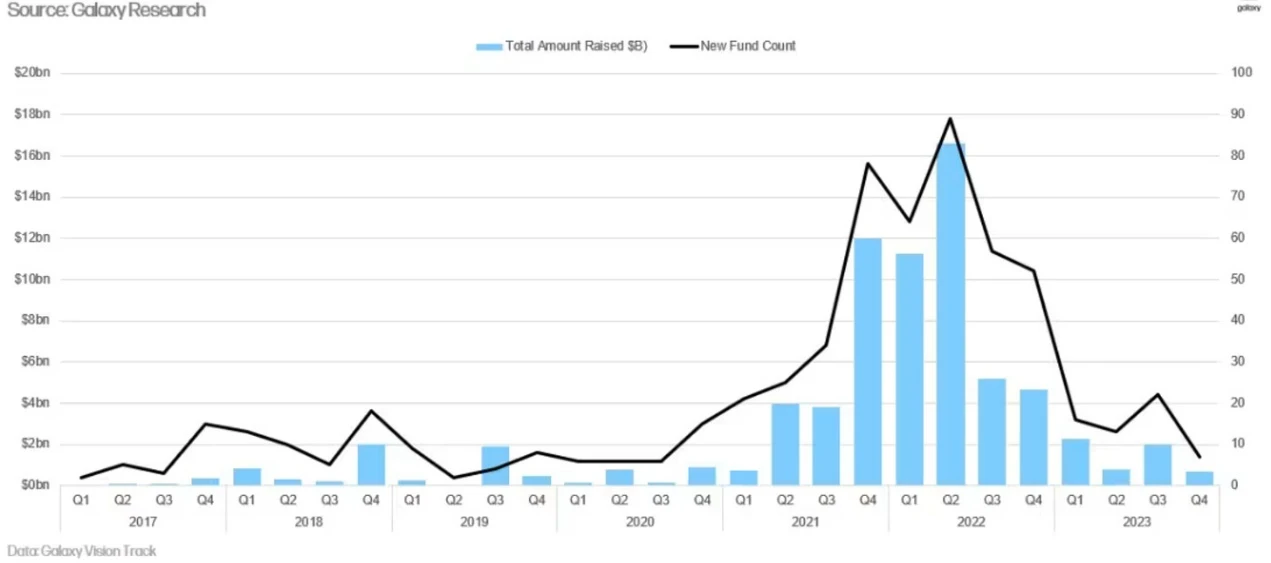

2022 年和 2023 年:VC 投資大幅下降

2022 年

投資概況:

-

VC 向加密貨幣和區塊鏈初創公司投資了超 300 億美元,幾乎與 2021 年的 310 億美元持平。

-

投資在上半年達到頂峯,第三季度和第四季度大幅下降。

-

2022 年第四季度的交易數量和資本投資是兩年來最低的。

-

投資 FTX 的知名風投公司面臨重大損失。紅杉資本將其 2 億美元的投資減記為零,淡馬錫持有的價值 3.2 億美元的 FTX 股份也變得“一文不值”。

趨勢:

-

後期階段的公司獲得了更大的資本份額,而種子前的投資繼續減少。

-

Web3在交易數量上領先,但交易和投資平臺籌集的資金最多。

-

交易規模和估值中值處於 2021 年第一季度以來的最低水平。

VC 融資:

-

2022 年是加密 VC 融資額最高的一年,超 330 億美元,盡管第四季度籌集的金額是 2021 年第一季度以來最小的。

-

平均基金規模有所增加,募集的基金超過 200 只,平均每只基金規模超 1.6 億美元。

2023 年

投資概況:

-

加密 VC 投資大幅下滑,與前兩年相比,投資額僅佔三分之一。

-

交易數量和投資資本每個季度都持續創下新低。

趨勢:

-

早期階段的公司佔據了交易的大多數,下半年種子前交易的份額有所下降。

-

估值和交易規模跌至 2020 年第四季度以來的最低水平。

-

交易公司籌集的資金最多,其次是 Layer 2 和互操作性以及Web3。

VC 融資:

-

由於宏觀經濟狀況和加密市場的動蕩,融資面臨挑战。

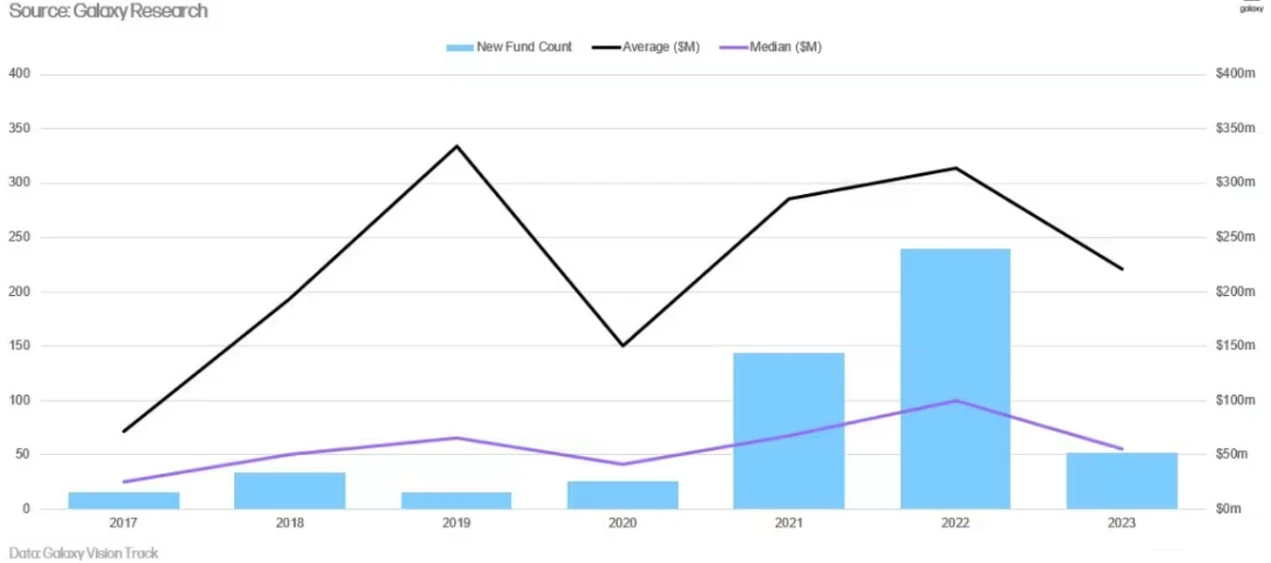

加密 VC 籌款基金規模

-

2023 年新加密 VC 基金成立數量是 2020 年以來最少的,平均基金規模下降了 30% ,基金規模中位數下降了 45% 。

2022 年和 2023 年興趣和投資明顯下降, 2023 年下降尤其顯著。盡管如此,Web3在交易數量上仍然領先,而交易平臺在融資方面佔據主導地位。盡管面臨監管挑战,但美國仍然是加密初創企業生態系統的主導者。此外,宏觀經濟和市場動蕩給創始人和投資者創造了一個艱難的環境,融資面臨重大挑战。

2022 年和 2023 年興趣和投資明顯下降, 2023 年下降尤其顯著。盡管如此,Web3在交易數量上仍然領先,而交易平臺在融資方面佔據主導地位。盡管面臨監管挑战,但美國仍然是加密初創企業生態系統的主導者。此外,宏觀經濟和市場動蕩給創始人和投資者創造了一個艱難的環境,融資面臨重大挑战。

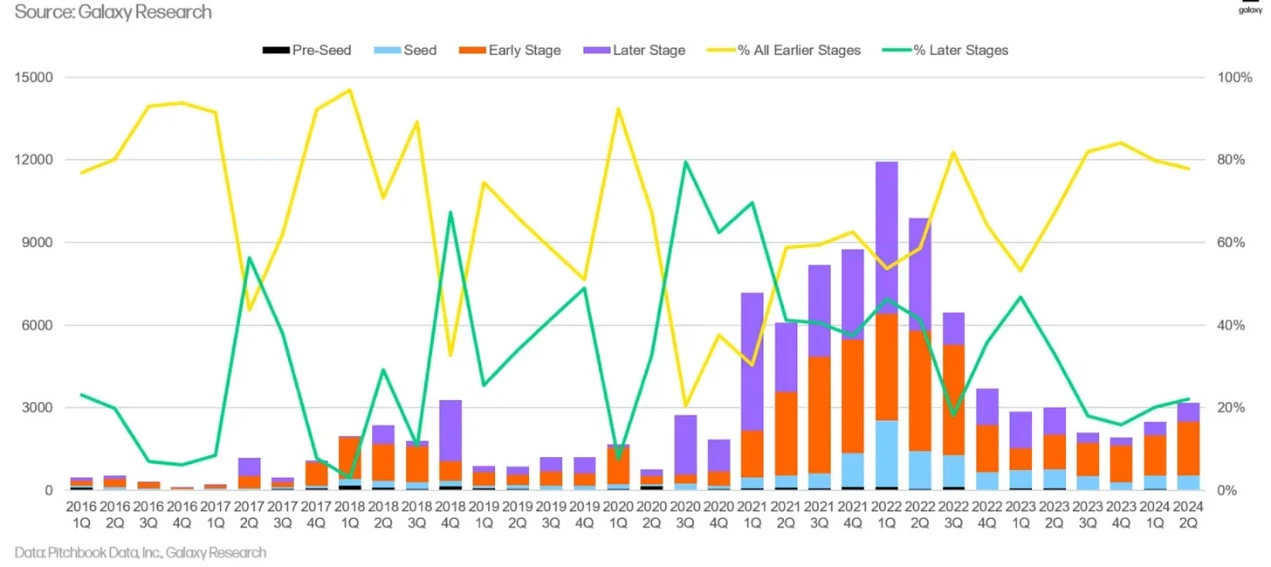

2024 年:VC 現狀

2024 年第一季度和第二季度的風險投資格局已在之前的文章中詳細介紹。此處僅重點介紹下圖中可見的內容,這是自 2021 年第一季度末以來的持續趨勢,早期投資明顯超過後期投資。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

Uniswap公告Unichain主網明年初上線!首測路線圖兩功能,UNI強彈17%

去 中心化交易所(DEX)龍頭 Uniswap 於 10 月宣佈推出專為 DeFi 設計的 Lay...

下周必關注|LayerZero決定是否开啓“費用开關”;Aligned空投注冊結束(12.23-12.29)

下周重點預告 12 月 23 日 Aligned 將向 891322 個地址空投 26% 的 AL...

空投周報 | OpenSea基金會官推上线;Azuki、Doodles疑似即將發幣(12.16-12.22)

@OdailyChina @web3_golem Odaily星球日報盤點了 12 月 16 日至...

資金費率的演變:從2021年黃金時代,到2024-2025年套利復興

資金費率起源 資金費率起源於加密貨幣衍生品市場,特別是從永續期貨合約中發展而來。它作為一種機制,用...

星球日報

文章數量

7670粉絲數

0