情緒觸底,槓杆已清,5個理由看漲未來行情

原文標題:《Where are we in the current crypto cycle and where do we go from here?》

編譯:Joyce,BlockBeats 編者按:德美政府賣幣以及門頭溝案件對市場的影響漸入尾聲,社區情緒已經觸底。接下來,加密市場該走向何方?這個過程中有許多因素需要考慮。本文作者 Tom Dunleavy 對未來市場保持樂觀,認為當前的加密市場正站在歷史轉折點上,比特幣潛力巨大,市場波動只是暫時的調整。

與一般的簡單看漲發聲不同,Tom Dunleavy 從技術指標、宏觀流動性和市場結構等方面給出了看漲的具體原因,並對加密市場上潛在的新危機作出了自己的分析。無論是持有看漲或看跌態度的讀者都能從本文的梳理中得到一些啓發。

在這篇文章中,我將討論:

當前市場狀態: 我們正站在歷史轉折點,比特幣潛力巨大,市場波動是暫時的調整。

未來 18 個月展望: 全球流動性增加和機構資金湧入將持續推動市場,前景可期。

投資建議: 選擇有潛力的領域和早期項目至關重要,專注和謹慎投資。

簡而言之,你還不夠樂觀。

大規模去槓杆之後,市場即將啓動

首先,讓我們回顧一下當前的市場狀況。2023 年第四季度,美國即將批准比特幣 ETF 的預期引發了一波熱潮,標志着本輪周期的开始。2024 年上半年,市場吸引了大約 150 億美元的新資金流入。特別是以太坊 ETF 在 5 月 23 日的發布,使得價格一度飆升了 30% 以上,盡管最近幾周有所回調,但這只是周期內的正常波動,不必過於擔心。

與此同時,我們也經歷了一次大規模的去槓杆事件。第二季度末,一個周末內近 10 億美元的資產被清算。雖然這看起來有些嚇人,但實際上有助於市場擺脫過度槓杆的負擔,使其更加健康穩定。

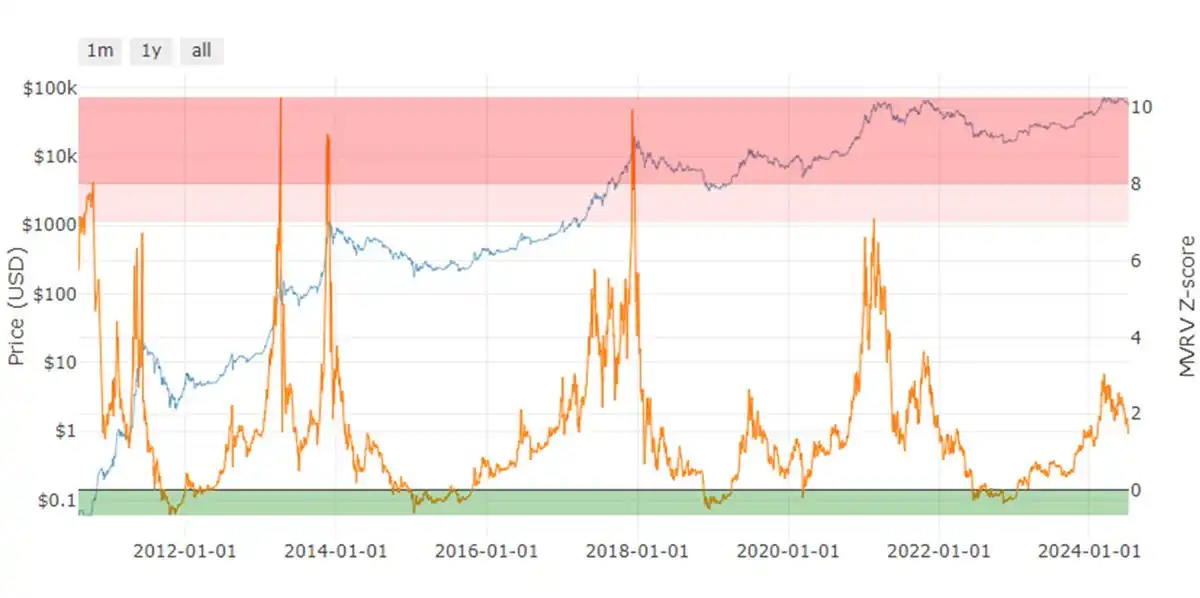

關鍵指標:MVRV

我們看看一個非常重要的市場指標——MVRV,即市場價值與實現價值的比率。這個比率是判斷市場高估或低估的重要參考,也是提示 BTC 賣空或超賣情況最可靠的指標。目前,BTC 的 MVRV 比率為 1.5 ,說明市場相對低估。

隨着市場中的大量槓杆被清除,當前的低 MVRV 值暗示市場有進一步上升的潛力。歷史數據顯示,當比率超過 4 時,往往是賣出的信號;而低於 1 時,則是买入的好時機。因此,從這個角度來看,比特幣未來還有很大的上升空間。

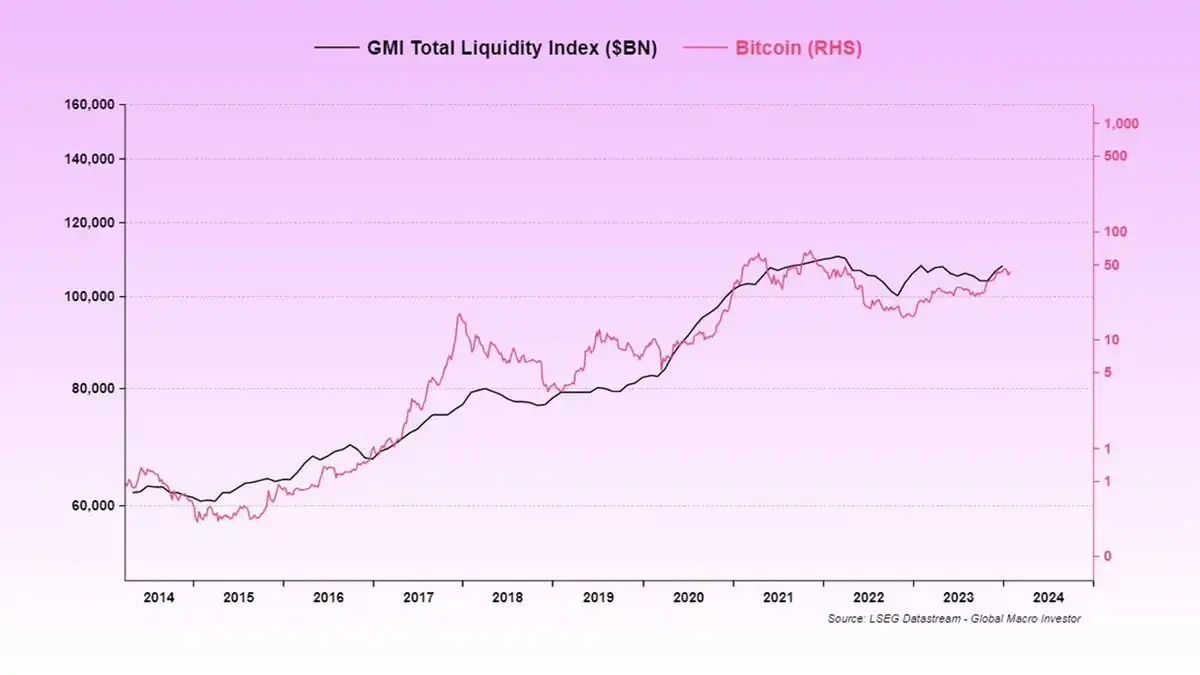

全球流動性的利好刺激

全球流動性是市場周期的重要推手。大家都知道,全球央行和政府的刺激政策對市場有着深遠的影響,尤其是美國。作為全球最大的經濟體,美國的政策變化對市場至關重要。目前,市場預計今年美聯儲可能會降息 2 次,而花旗銀行甚至預測未來 12 個月內可能會降息 8 次。這將大大增加市場的流動性,對加密貨幣市場來說無疑是個利好消息。

專注於流動性的機構 crossbordercap,已經呼籲將 2024 年下半年的流動性增長率提高到 20% 。此外,瑞典和歐洲央行也表示將开始放松貨幣政策。這樣的政策變化,將為市場注入更多的資金,推動風險資產價格上漲。

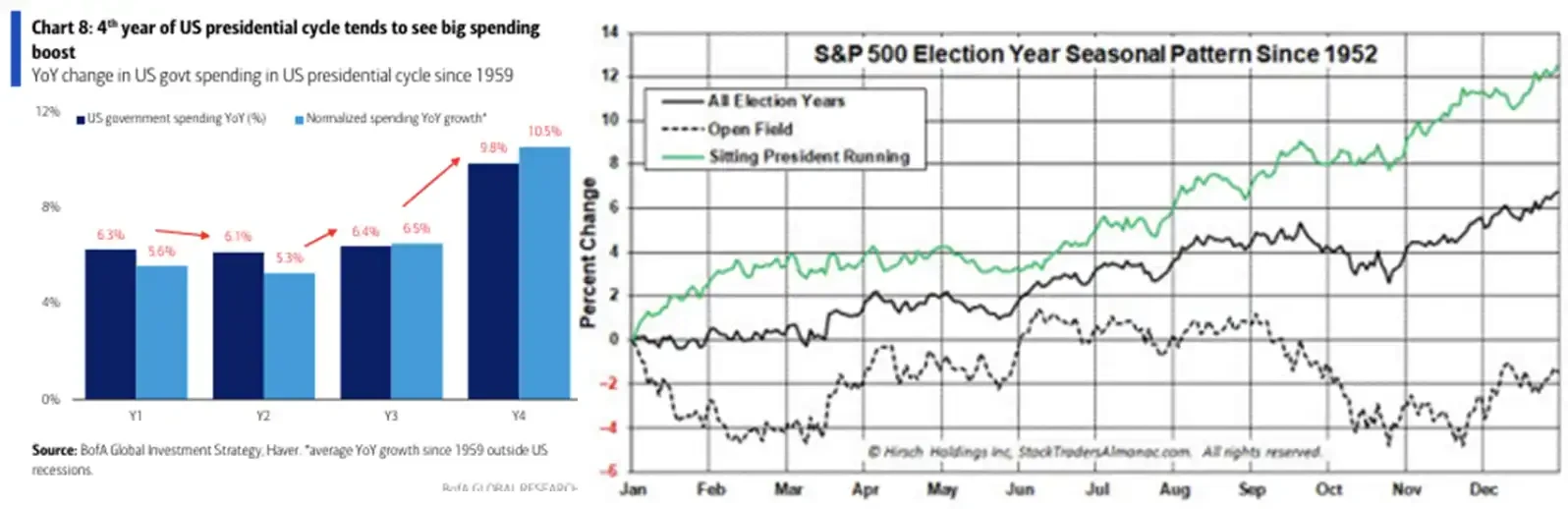

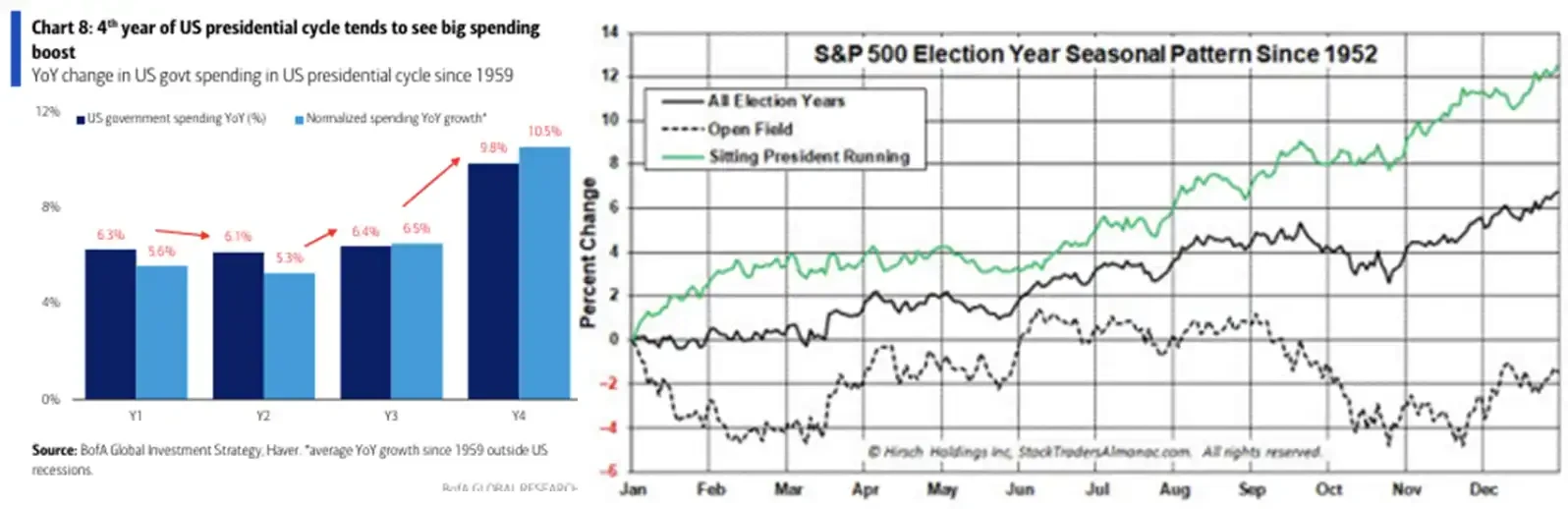

選舉周期的影響

選舉周期對市場的影響同樣不容忽視。每逢選舉年,政府的支出往往會增加,這對市場來說也是一個積極信號。特別是現任政府在競選期間通常會加大直接和間接的支出,這通常會導致年初市場表現強勁,夏季稍顯平靜,而到了下半年市場會再次反彈。2024 年的選舉周期也不例外,預計下半年市場將表現出色。

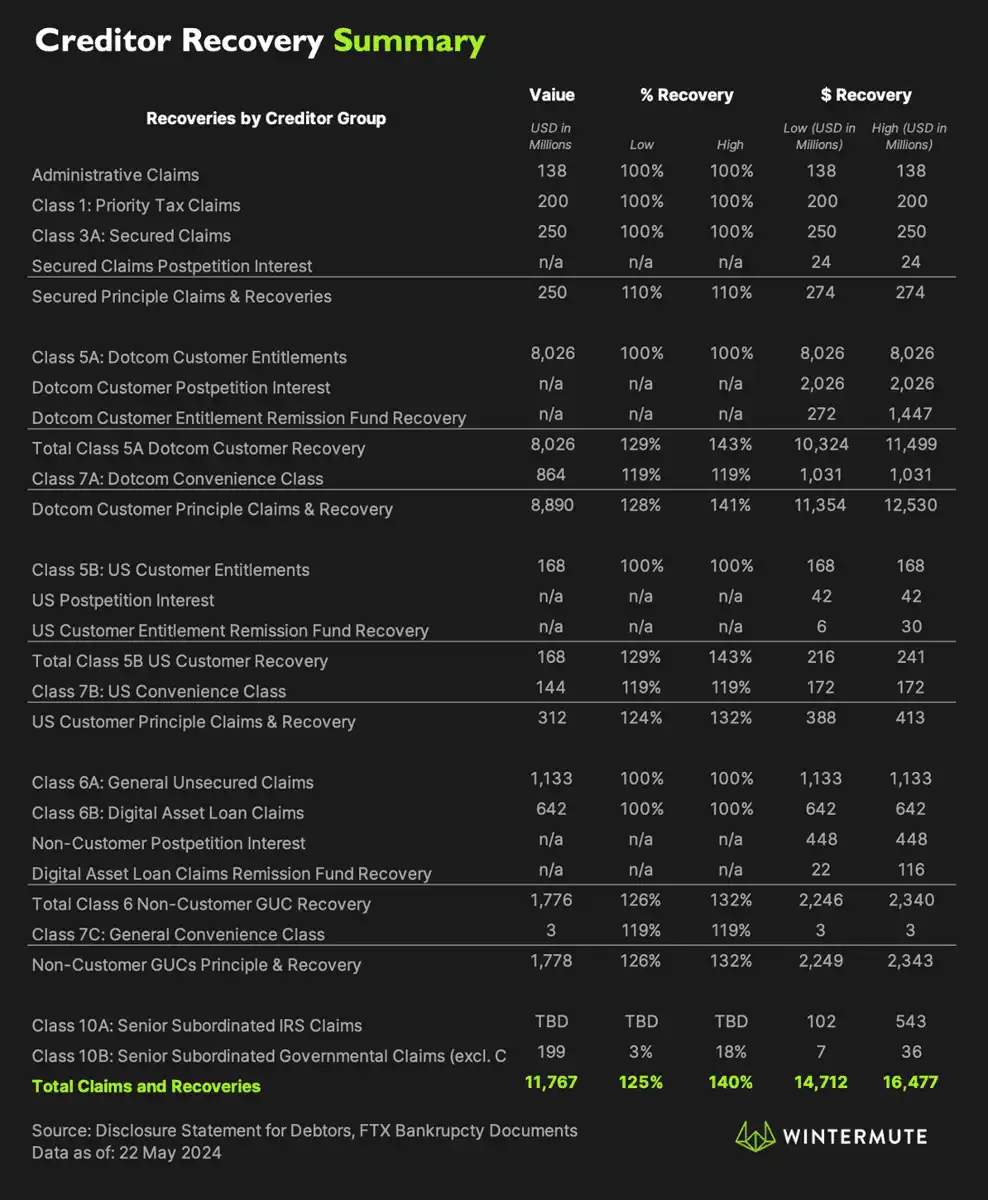

來自 FTX 的新增購买力

我們還有額外看漲催化劑,FTX 賠款索賠的 120 億至 140 億美元預計將在 2024 年 10 月和 11 月流入市場。這將為加密貨幣市場注入大量新資金,進一步推高市場價格。對於投資者來說,這無疑是個非常利好的消息。

減半「傳統」

說到這裏,我們也不能忽略過去的經驗教訓。歷史上,加密貨幣市場往往遵循以比特幣減半為中心的四年周期。減半後的第一年,市場迅速上漲;第二年,漲幅开始放緩;第三年,價格大致保持不變;第四年,價格則會急劇下跌。價格通常在減半後 500 天左右達到頂峯。如果這一次的周期遵循同樣的模式,市場可能會在 2025 年 10 月左右達到頂峯。

如果按照這個「傳統」來看,我們還處於周期的初期階段,在未來快速上漲的 12 個月之前,預計 7 月和 8 月市場還會比較平靜。

不刻舟求劍,如何駕馭本輪牛市?

雖然我們認為大盤會遵循之前的周期上漲,但本周期市場確實存在着一些細微差別。

不容忽視的市場變量

機構入場的影響

在本輪周期中,我們看到了一些新的因素。首先,機構產品的影響越來越大。自比特幣 ETF 獲批以來,市場已經吸引了超過 150 億美元的資金流入。而且,目前只有大約 25% 的美國財務顧問可以向客戶推薦這些產品,這意味着未來還有很大的增長空間。

黃金 ETF 在獲批後,連續五年淨流入,因此我們可以預期比特幣 ETF 也會持續吸引資金流入。這將有助於減弱市場的波動性,延長周期的持續時間。

更多代幣與更大的發型積壓

其次,可供購买的代幣數量大幅增加。2021 年,市場上約有 40 萬個代幣,而如今這個數字已經超過了 300 萬個,每天新增 10 萬個代幣。此外,還有大量從先前發行解鎖的代幣,僅在 7 月,就有價值 3.5 億美元的代幣解鎖。這樣的供應增加無疑會對市場產生影響。

市場上還有大量准備上市的私人項目。這些項目預計將在秋季進行代幣生成活動。2023 年和 2024 年初資助的 1000 多個項目尚未發行代幣,預計總供應量將達到數十億美元。這些新代幣的發行可能會對市場產生重大影響。

宏觀經濟條件

美國的宏觀經濟條件也對市場有着重要影響。當前,美國的失業率仍然很低,通脹繼續下降,失業救濟申請持平,工資增長停滯。這些因素為美聯儲提供了降息的理由。預計 2024 年和 2025 年我們將看到降息,這將降低企業的資本成本,降低消費者的債務利率,並為風險資產提供更多資金。

VC 的儲備資金

在 2021 年和 2022 年,多個 10 億美元以上的加密貨幣專注基金募集成功。這些基金通常有 3-4 年的資本部署時間线。由於 FTX 的影響,許多基金在 2022 年底和 2023 年初投資謹慎。然而,最近的市場上漲使許多風險投資公司感到意外,導致大量儲備資金在本輪周期中處於觀望狀態。許多儲備資金在 2024 年第一季度和第二季度被積極部署。

更明確的監管環境

最後,監管環境的變化也對市場產生了重要影響。雖然即將出臺的法規可能存在爭議,但明確的規則可以降低市場的不確定性。歐盟的 MiCA 已經啓動,美國也有多項關於市場結構、銀行服務和穩定幣的法案。如果共和黨贏得總統和參議院,這些法案將在 2024 年第一季度迅速出臺。

如何看待本輪周期?

更長且波動性較低

總體而言,我們認為本輪周期很可能比以前的周期更長且波動性較低。大型資產將領漲,風險投資公司的大量儲備資金將支持一系列新項目,但我們仍然需要新的淨买家來支撐更多的資產。盡管通過 ETF 我們獲得了許多买家,但這些买家不太可能是支持其他代幣估值的鏈上用戶。

大盤資產領漲,「山寨幣季」不再

我們預計本輪周期中,大型資產將領漲,而長尾資產的波動性將更大。許多頂級資產可能會被納入機構級產品。與過去的周期相比,許多小型或新興協議將歸零,因為爭奪資本的競爭加劇。本輪周期中,長尾協議的投資和表現將出現巨大分化。

選擇與專注至關重要

在這個周期中,資產選擇比以往任何時候都更為重要。以往「撒網捕魚」的方法已經不再奏效。由於供應增加,注意力幾乎與基本面同等重要(在某些垂直領域甚至更重要)。投資者應重點關注種子輪和 A 輪階段的垂直領域和協議。

原文鏈接

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

評論