交易員需要克服的十大心理問題

撰文:Koroush AK

編譯:Chris,Techub News

一個交易者在交易上所犯下的最大的錯誤可能更多來自於心態的失衡而並非技術上的失誤,類似的情況已經發生在了無數交易者身上。作為交易者,你應該避免犯下這些錯誤:

-

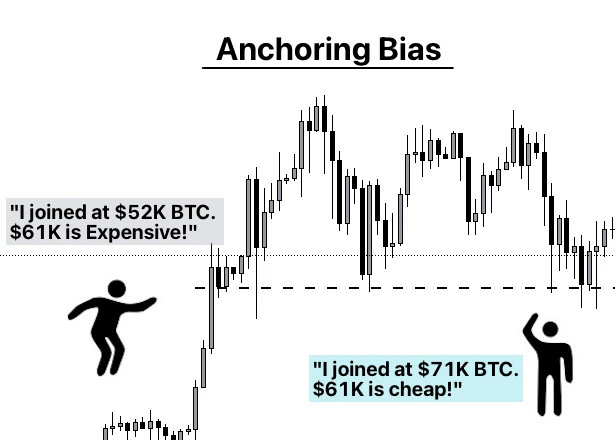

錨定偏差(Anchoring Bias)

交易者往往會非常主觀的將自己固定在某個價格(錨點)上,這會影響他們的決策。

-

如果交易者A在 比特幣 價格為52,000美元時進入 加密貨幣 市場,那么61,000美元的比特幣看起來就很貴。

-

如果交易者B在比特幣價格為71,000美元時進入加密貨幣市場,那么61,000美元的比特幣就顯得便宜。

-

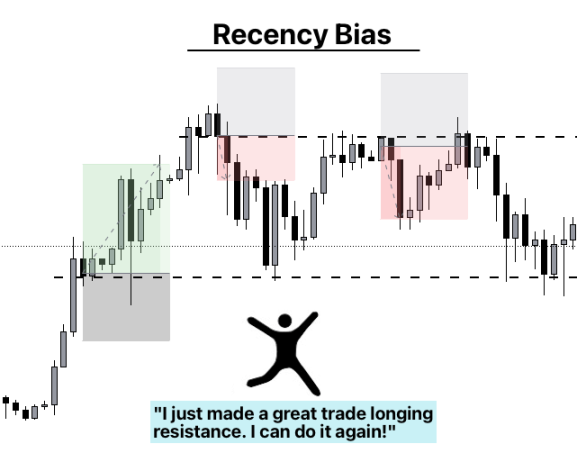

近期偏差(Recency Bias)

這是指人們傾向於記住最新的信息並將其看得很重要。

交易者可能會將最近交易中的信息帶入下一次交易中,這會導致交易過程中出現失誤。

-

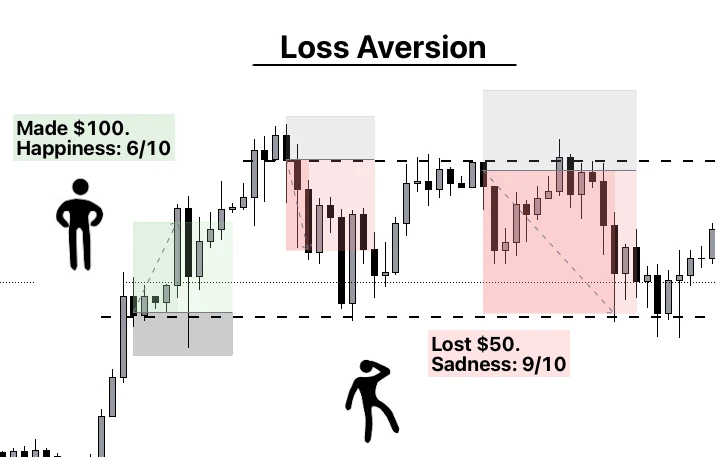

厭惡損失(Loss Aversion)

交易員在面對虧損時往往會比面對盈利時的情緒波動更大,比如在做交易時損失100美元帶來的痛苦往往比賺取100美元帶來的快樂更大。這種錯誤可能導致交易員過早鎖定利潤,因為他們害怕這些收益減少或者變成虧損。

-

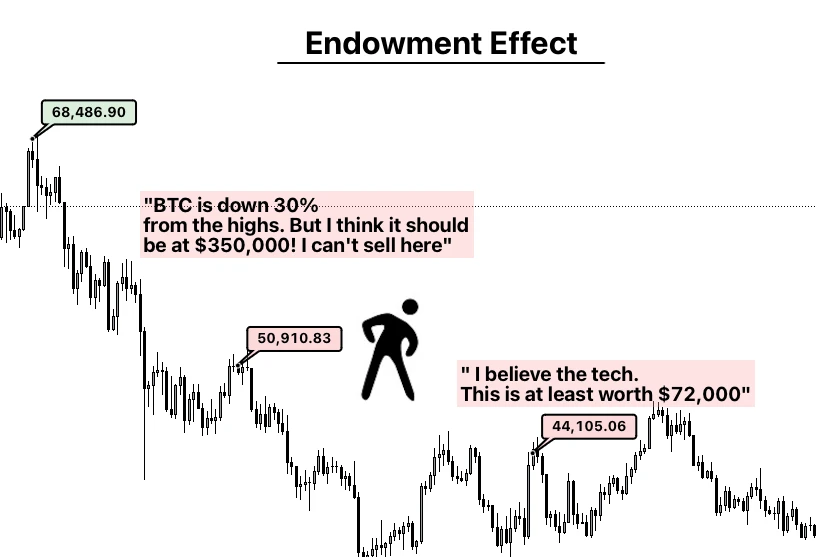

稟賦效應(Endowment Effect)

當交易者持有某項資產時,他們往往會高估其價值。這種主觀的情感使他們難以在虧損時賣出,或者難以止盈,因為他們更多地依賴自己內心的期望,而不是市場的實際情況來判斷資產的未來價格。

-

從衆心理(Herd Mentality)

無論是盲目跟隨大衆還是刻意反其道而行,都存在風險。應堅持自己的交易計劃,避免因從衆心理而衝動行事。只有在進行客觀的市場情緒分析時,才應考慮大衆的行為。

-

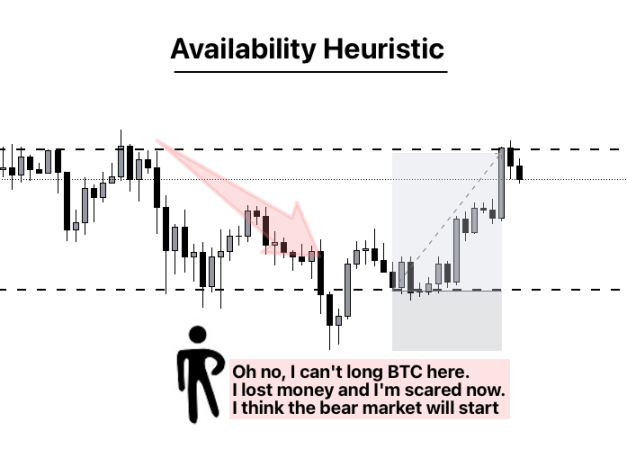

可得性啓發(Availability Heuristic)

交易者往往會過於關注近期的市場情緒以及市場上發生的一些事情。例如,近期的市場崩盤仍可能導致交易者過於謹慎。

-

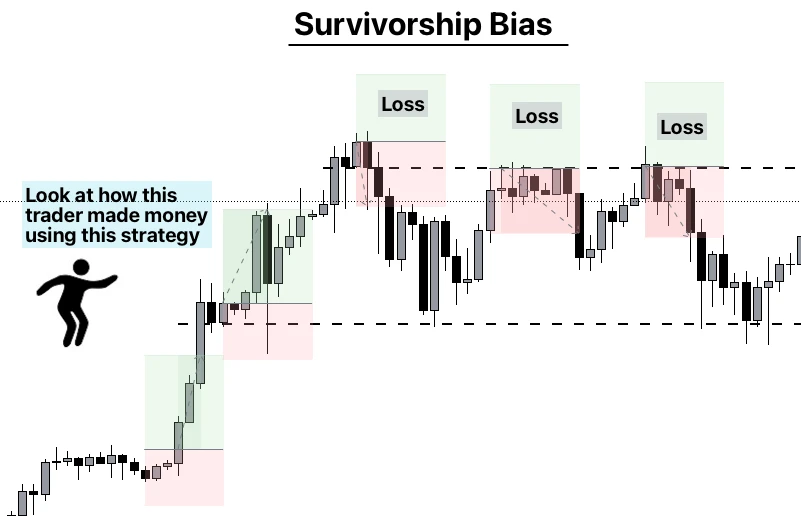

幸存者偏差(Survivorship Bias)

因為我們常聽到的都是成功的故事,很少有失敗的故事,所以交易者往往會主觀的認為自己成功的概率很高。

-

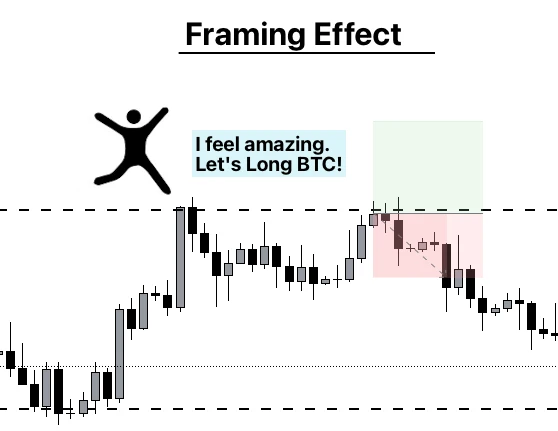

框架效應(Framing Effect)

交易者的情緒和自信心在交易過程中起着關鍵作用。積極情緒往往會讓人低估風險,而消極情緒則可能導致高估風險。

-

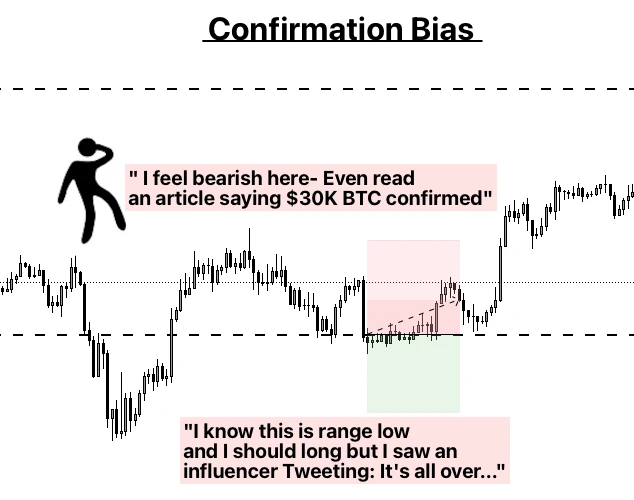

確認偏差(Confirmation Bias)

交易者往往傾向於尋找符合自己看法的數據。比如你看好某項資產,你會搜尋所有支持該資產上漲的信息,而忽略看跌的信息。

-

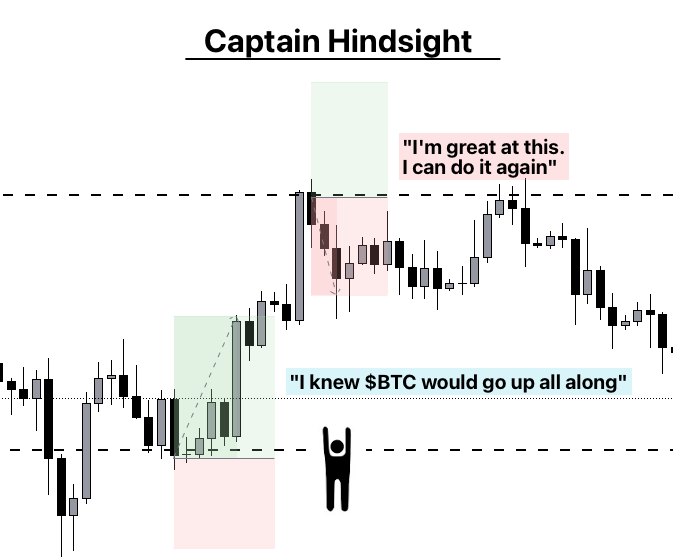

事後諸葛亮(Captain Hindsight)

交易者經常會在事件發生後,覺得自己早已預見了結果。

這種錯誤會導致對未來預測的過度自信,並對自己的交易能力產生錯誤的判斷。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

Virtuals上线Solana首日遭遇“水土不服”,Agent畢業率僅8.3%,數據遭市場波動挑战

作者:Nancy,PANews 今日(2月12日)凌晨,Solana Degens在電腦前枯坐許久...

博鏈財經

文章數量

738粉絲數

0

評論