3 萬到 5000 萬操盤手,在幣圈要淡化基本面研究?

主持人 |SevenX 創始合夥人 FC

嘉賓 | MVC 合夥人 Paleking

交易的成長經歷:從 EOS 入圈,順周期時下場交易,逆周期時什么事都不做

FC:什么時候入圈的?

Paleking:17 年十月份第一次开始炒幣的,第一個炒作的東西叫 EOS。當時就是用 1 萬塊錢變成了 10 萬塊。我是先知道 EOS,後面才知道有比特幣和以太坊的存在的,所以 EOS 當時承擔了一個破圈的工作,把我破到這個圈裏面來了。

FC:你最开始多少資金,用多久了多久以及做了什么能夠得到今天的結果?

Paleking:EOS 之後我當時可能就充了這 20 萬人民幣,大概是 3 萬美金开始在這個行業裏玩。18 年 19 年這兩年對我來說是無效年份,18 年大熊市虧了一整年,19 年上半年賺了一點,下半年過山車就過出去了。真正的开始在這個行業裏顯著地獲利,是從 20 年开始的,因為疫情美聯儲也放水,所有的資產都在暴漲,我也是趁着這波流動性的大漲賺到的初始資本,一路做到今天。這個過程比較好的一點就是沒有什么虧大錢的地方,因為很少使用槓杆並且及時清倉。

21 年的時候明顯覺得大周期的行情走完了,所以很早(5.19 之前)就清倉了,後半年就是大家在炒作 NFT 和遊戲的時候我沒參與。然後 22 年一整年都在遊山玩水,直到了 22 年年底,23 年初覺得市場跌差不多了,那時候比特幣在 2 萬美金左右,才重新回來玩的,一直做到現在。

所以歸根結底,我自己是一個比較典型的周期流派。我比較信奉的一個原則就是在順周期的時候下場交易,在逆周期的時候就出去談戀愛、旅遊,什么事都別做。這就是大體上我過去幾年在行業裏的一個跌宕起伏的成長過程。

交易策略詳解 Part I:通過鏈上數據進行大周期擇時

FC:如何用一句話來概括你的整個交易策略?

Paleking:我在這個市場裏存在的主要目的其實只有兩個:第一個就是穩定獲利,我是來賺錢的,不是來賭錢的,第二點就是我要求自己跑贏貝塔即可。因為在二級市場,無論你交易的標的是什么,它都有一個定律——七虧二平一賺,就是即便是有牛市有熊市,但是一整輪下來,70% 的人是虧的,20% 人是打平,只有 10% 的人是能賺到錢的,在這 10% 裏面,可能又有一個 28 定律,就是只有 20% 能跑贏貝塔。所以裏外裏算下來,其實只有 10% 乘以 20%,也就是總共炒幣人口的 2% 是能穩定獲利並且跑贏貝塔的,我就希望自己成為這個 2% 左右的狀態就可以了。

所以我的交易策略其實很簡單,就是大周期擇時。在比特幣的周期低點進入,然後我相信就是买什么什么都能漲。在比特幣的周期高點退出之後,就漫長的大熊市中什么都不看。我還記得咱們 17 年入行的人,一位老前輩說過一句話,就是已經跌 99% 的幣還可以再跌 99%,所以熊市周期就不要再看,等到什么時候徹底跌透了,判斷下一個大周期即將從啓動的時候再回來。

FC:那關於周期底部的判斷有沒有一個通用的方法?

Paleking:判斷周期的關鍵在於觀察比特幣的籌碼結構 / 籌碼分布。因為我覺得所有的資產的上漲,首先需要有一個莊家出現,他把市場上的流通盤都吸走,讓籌碼變得集中,籌碼集中到一定程度,它就可以开始漲到市場高位,然後莊家派發籌碼,籌碼的狀態變得分散,行情就結束了。這個莊家不一定是什么人或者某個個體,它大概是一種市場的合力,這個合力控制大盤的籌碼。

那具體是通過什么指標來判斷這個事情的?我最參考的其實鏈上數據了。Glassnode 這個網站大家有幾個免費的公开指標其實對於判斷比特幣的大周期是特別好用的。

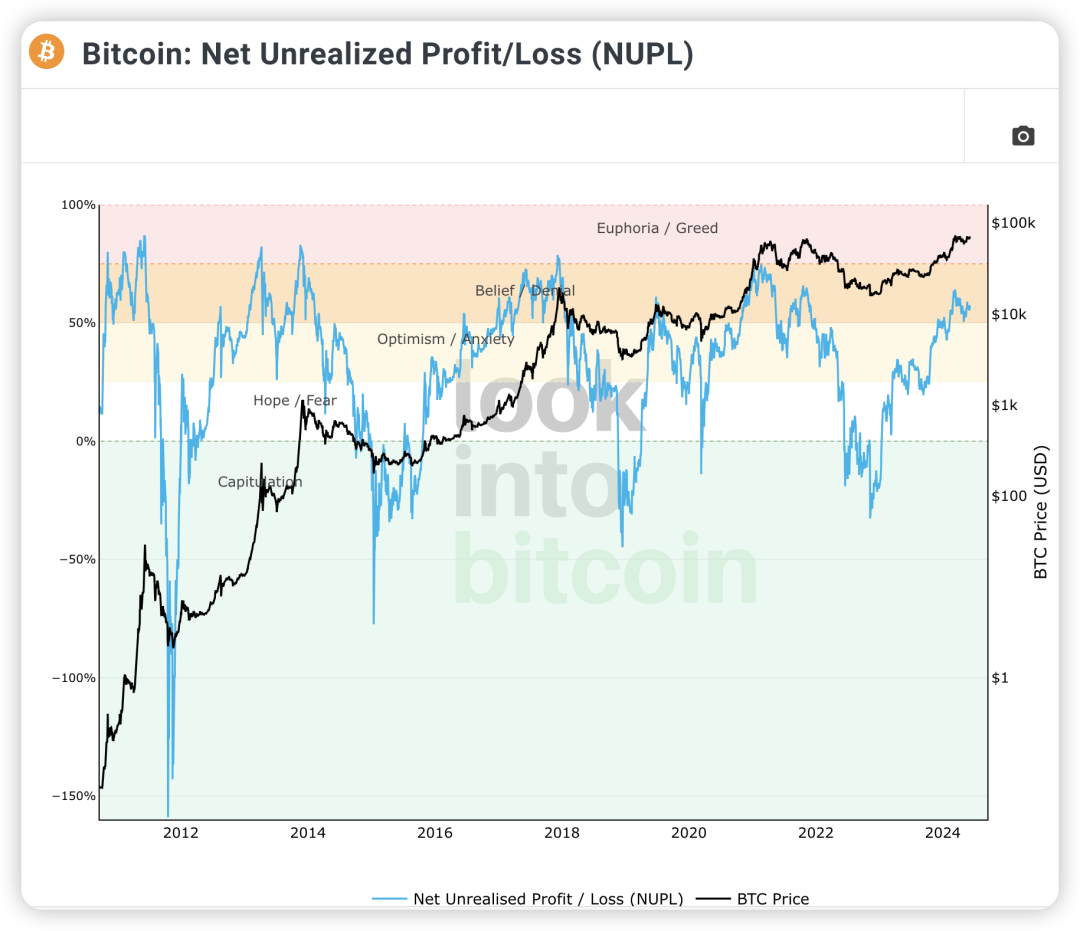

第一個叫 NUPL,就是衡量比特幣鏈上大家的虧損 / 獲利水平的,它呈現了一種紅橙黃綠青藍紫的一個彩虹圖的狀態。每次變成那個深紅色的時候,就說明所有买比特幣的人都虧錢了,當虧錢虧到一個極致的時候,大家就頻繁割肉,籌碼就會被接走,這個時候就證明是市場的低點,买進去沒關系。它變成藍色代表什么?就是世界上所有炒幣的為人全都大額獲利了,而且這個獲利的浮盈水平特別的高。一旦獲利盤出逃,市場就要崩盤,那么我判斷市場獲利盤進入到一個特別高的水平,市場情緒極度樂觀,這時候就是周期的頂部,你就該逃了。

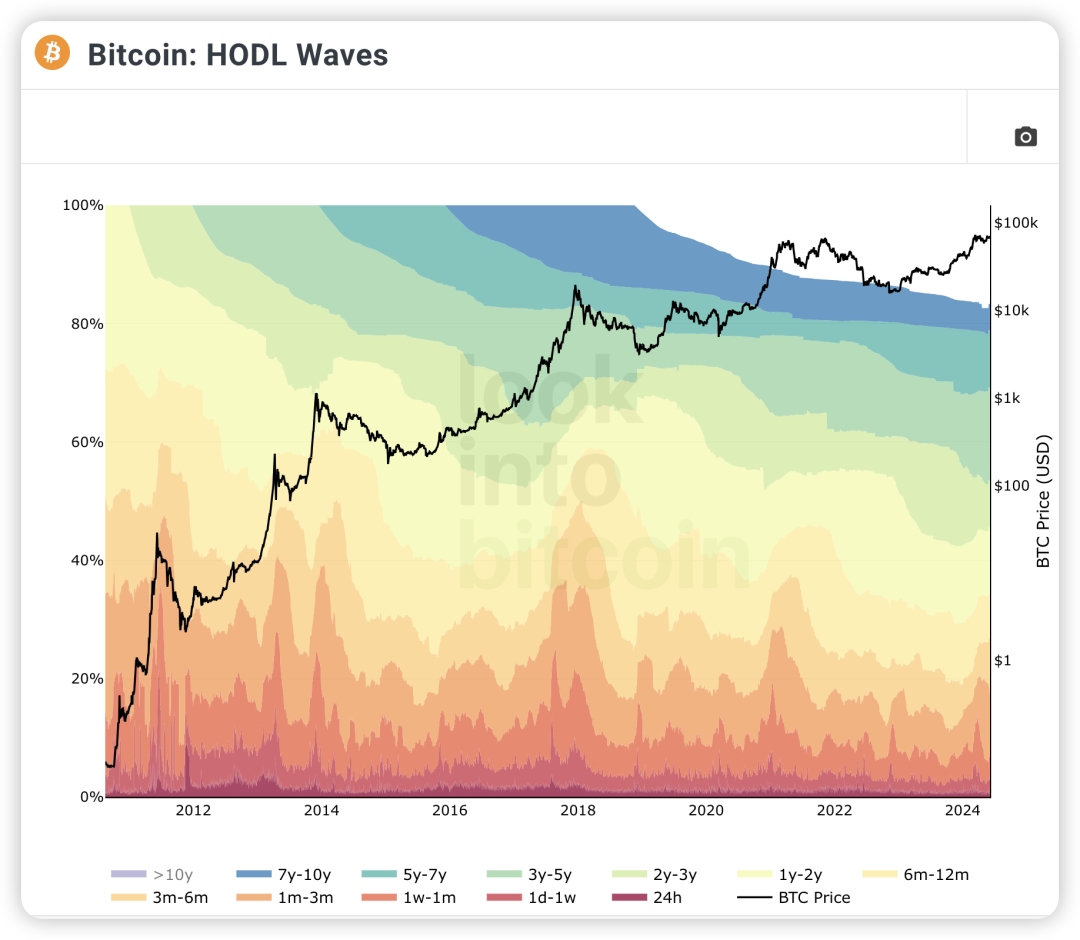

第二個指標是 HODL Waves,用來判斷比特幣持有人的分層,它分成持有比特幣在一個月以下的用戶(短期用戶),和持有比特幣在 1 年到 3 年中的用戶的(長期用戶)。在比特幣瘋狂下跌 70% 的過程中,短期用戶瘋狂割肉,從數據上來看這種用戶佔比會劇烈減少,當它減少到一個特別低的水平,說明短期用戶全都被洗出這個市場,側面證明比特幣見底了。而當長期用戶的佔比劇烈地減少,說明“老韭菜”全在出逃,獲利砸盤,而短期用戶瘋狂進入,它的佔比瘋狂提高,那這個時候肯定就是行情頂部了。

本輪周期我在比特幣一萬八的時候上車,以及 21 年的時候在 4 月底“逃頂”,都是依靠了以上兩個數據指標,所以我覺得這個東西一直都挺有效的,未來應該還會一直有效下去。至於什么宏觀、情緒這些亂七八糟這些東西,我覺得在判斷比特幣的周期擇時上是沒有任何意義的。

交易策略詳解 Part II:用“歸零”策略成功找到 Alpha

FC:擇時完成之後如何找到貝塔增強或者阿爾法?也是靠指標嗎?整個的篩選邏輯是什么?

Paleking:在不同的時間段內,尋找阿爾法的方法是不一樣的,需要根據市場情況來調整策略。

2020 年 3.12 之後到 5 月比特幣減半之前的空窗期,我們通過觀察幣安、OK、火幣等大型中心化交易所的盤面的時候發現,一些代幣已經开始莫名其妙地上漲,比如 SNX 等,5 個月之後,市場給這個題材冠名為“DeFi”。到了 2020 年下半年,我發現大家开始吐槽以太坊是“貴族鏈”,gas 很貴,資金开始湧向 Solana,Avalanche 等。2020 年我基本就只交易了這兩個題材。

到了 22 年年底,我們又在开始尋找阿爾法的時候,就啓用了一個全新的策略,叫歸零。因為我們回顧了 20 年到 21 年這樣一個牛市周期裏面,所有漲幅超過 100 倍的項目,發現他們有共同的特徵,大致可以歸納為 5 點: 在熊市中誕生並且發力,說明創始人敢於在熊市中出來創業,他的決心和做事的意愿很強; 從估值層面具有比較好的性價比,即發幣的時候便宜,通過漫長的熊市,價格進一步下跌,變得極其便宜; 代幣的解鎖比例比較好,說明盤面籌碼特別幹淨,沒什么拋壓,因為有大籌碼的投資人都洗掉了,同時項目方手上還有巨大的籌碼,而且一整個熊市做下來還沒賺錢,所以他們有比較強的拉盤意愿; 較好的投資人背景; 有沒有上好的交易所,說明說明市場行情一旦恢復,他們是最先能獲得流動性的,因為當時市場上 Uniswap 還沒有發展起來,所以就沒考慮過 DEX 的事情。

進一步思考,同時滿足以上五個特徵的項目代表什么?團隊創始人有決心,團隊創始人有籌碼,團隊創始人有拉盤的意愿,團隊創始人有獲得全球宏觀流動性的能力。滿足以上條件的項目在 20 年到 21 年周期漲了 100 倍。所以我們在 22 年年底到 23 年年初的時候,就是帶着這個標准去審視了市場上排名前 1200 名的項目,然後把 21 年 10 月份之前發幣的老項目全都刪掉,就尋找 21 年 10 月份之後敢於下海創業的創業者,篩選了一通,差不多選了 30 個幣买了進去,獲取了一些阿爾法。跑到今年春節,我覺得效果還都不錯。

但我覺得接下來尋找阿爾法的玩法可能又跟以前不一樣了,因為市場從之前周期的全面牛市,變成結構性牛市了。

“山寨季”應該還會存在,但會呈現兩種特徵: 第一,板塊輪動。因為行業的資金明顯還是比較少,所以一個板塊漲的時候,其他的板塊都得躺平、反復輪動; 第二,分化劇烈,就是大部分 Altcoin 都漲不起來,或者大部分上漲都跑不贏比特幣,只有一小部分具有阿爾法表現,所以未來三個月如果再想獲取阿爾法,應該跟前兩個周期完全不一樣,就得再想想咋辦。

交易策略詳解 Part III:放棄基本面分析,專注強勢標的的趨勢交易

FC:那對於接下來阿爾法會表現出一個什么樣的特徵,你有一個初步的判斷嗎?

Paleking:其實這個問題我和我的團隊的夥伴們探討了很久。經過了過去半年這個結構性牛市的市場教育,突然對阿爾法這個詞產生一點恐懼,甚至得到一個結論說我們認為貝塔才是真正的阿爾法。

市場上普遍認為我們處於一個“互不接盤牛市”,這種背景下追求阿爾法的難度增加。一方面,由於市場的高波動性和對題材的過度炒作,從自上而下的角度埋伏某個題材的勝利降低;另一方面,即便是自下而上精選具體項目,也難以獲得資金市場的認可。因此,建議採取更加謹慎的策略:將大部分資金(80%)投入到市值較大、表現穩定的加密貨幣(Solana、BNB 等)中,以此獲取貝塔收益;同時,用較小比例(20%)的資金嘗試尋找潛在的阿爾法機會,做一些以小博大的事情。採用‘極致槓鈴策略’,旨在最大化保護本金的同時,盡可能捕捉到市場的上漲趨勢。

再往下說一步,我自己對阿爾法的審視是什么呢?就是我會徹底放棄對基本面的賽道的預判,只想做好一件事情,就是买在這裏和賣在那裏。

什么意思呢?就是我要找到市場上表現的強勢標的,做好我的趨勢交易就可以了。舉個例子,從去年 11 月到今年的 2 月份春節之前,我根本不關心市場上在發生什么,我也根本不關心大家在推特上討論什么賽道題材,我只做一個交易,就是尋找九個月的新高。我有一個數據監控機器人,每天就負責推送哪個幣,創下了九個月的新高。如果我通過 K 线發現橫了九個月放量突破,標的不錯且沒有什么明顯的坑,我就會追進去,結果證明這個策略效果特別的好。

究其原因,是因為數字貨幣行業是一個強周期的行業。比特幣四年一個周期,山寨幣在裏面有自己的小周期。目前總結下來,基本一個山寨幣的做事周期差不多六個月,就是三個月漲三個跌,基本就是這個狀態。假如有一個莊家想要做一個山寨幣的市值計劃,在這個過程中,他需要不斷吸籌,拉升出貨。所以如果我們發現一個幣在熊市中一直橫盤,一直吸籌,一直准備,那么它一旦突破九個月的新增高之後,它的漲幅會非常驚人。因為一個主力花了很多錢,在過去的九個月耐心的呵護了這個盤子,收集了很多籌碼,他決定拉升之後,就證明他的決心是星辰大海,你就等着他給你付錢就行了。比如 Solana,在十幾到三十中間震蕩了九個月,突破之後,三倍;TON,突破兩塊幾的時候應該是突破了一個一年半左右的新高,三倍;還有當時此起彼伏的什么 RNDR 和 INJECTIVE 等等。

所以未來三個月我自己的樸素思考是什么呢?就是我判斷不來賽道,判斷不來基本面,所以不如回歸我的第一性原理,關注是否有莊家在運作。我認為自己在下一波行情裏面的阿爾法,應該不是從賽道題材和標的的判斷中得來的。更多的是從強勢標的的這個價格表現中來的,賺的是一些趨勢跟蹤的錢。

交易策略詳解 Part IV:能正確的識別哪個標的能跑贏比特幣,就是最強的阿爾法

FC:從 3 萬到 5000 萬美金,你覺得規模的變化對於你整個的交易系統有什么影響?

Paleking:影響非常大。規模是利潤的敵人,規模越大,你的絕對回報的倍數就會變得越小,因為當你規模很大的時候,投資標的需要具備更高的流動性和更大的成交量才能滿足需求,因此會導致持倉集中在少數大型標的上。同時,規模增大也會影響交易策略,減少高拋低吸等操作,更加注重長期穩健的投資。因此,規模越大的機構投資者需要更謹慎地選擇投資標的,並採取相應的交易策略來保證收益。

所以坦白講幣圈很多紛繁復雜的信息,很多所謂的阿爾法,很多什么生態項目對我們來說都沒意義,因為太小。一個合格的基金管理人,能正確的識別市值排名前二十裏面哪個標的能跑贏比特幣,其實就已經是最強的阿爾法。

交易的啓示錄:做減法才能形成自己的交易策略

FC:你再形成自己的交易策略的過程中有哪些關鍵點?比如你遇到了什么人,哪些知識支撐了你這些交易策略?如果大家想復制你,他應該怎么做?

Paleking:其實我這個交易策略的形成就是一步一步給自己做減法的過程。18 年的時候對數字貨幣並不信任,只是為了賺錢而嘗試,那個時候將數字貨幣簡單地歸類為情緒,大家討論什么炒什么,什么項目在搞事炒什么。到了 19 年,市場疲軟,开始學習“擁抱強莊”,即從莊家的角度審視市場。一开始還會從技術分析來入手,後來發現只是隔靴搔癢,因為技術分析的指標只是莊家行為的結果而非原因,所以我开始轉而關注莊家的行為和意圖,他為什么要讓它跌?為什么要讓它漲?為什么放量漲?為什么放量跌?為什么縮量跌?就是分析莊家現在在幹什么,來判斷他下一步的意圖。這個現在是我自己炒幣的一個主要的方式。

第二個演進,就是我在過程中越來越放棄基本面的思考了。當然我並不否認基本面的作用,只是說針對我自己的交易框架,我是逐漸消減基本面的。我把一個幣的上漲的原因只歸結成三個,即資金、籌碼、情緒。我對基本面的認知就是我不關心基本面的客觀本身是什么,我只來判斷基本面衍生出來的情緒是什么,情緒能否凝聚成共識,資金是否為這共識买單。

FC:那在整個交易過程中,你最焦慮的狀態,一般會是因為發生了什么事情?

Paleking:最焦慮的狀態就是不知道自己在賺啥錢,單純的可能就是這筆交易做的沒有從我自己的框架出發,只是因為 FOMO 而买入。因為人是不可避免被情緒影響的,當所有人都在喊,且好像喊的還挺有道理,害怕踏空的情緒就會出現,但凡是出這樣的原因买的,首先肯定是拿的不开心,其次基本上結果也不太賺錢。

FC:你有什么 stop doing list 嗎?比如不 fomo?

Paleking:我的原則其實只有一個,就是:平時小賺,平時小虧,偶爾大賺,絕不大虧。我的止損不太針對單個標的,因為其實咱們行業波動很大,我是以我總倉位來控制,把它設置到了小賺小虧那個範疇裏,我絕不允許自己陷入大虧,就是我的總倉位每次回去了我就直接一鍵清倉了。

FC:其實我覺得很重要一點就是我覺得如何持續能夠保持一個對市場敏感,所以你現在自己提升自己的方式都是什么?哪些人對你影響比較大?你獲取信息主要依靠什么來源?

Paleking:兩個人對我影響比較大:一個是我的前老板,他對我最大的幫助就是讓我作為散戶的對手牌,用另外一個視角看這個市場,這個是對我的交易方法有巨大的提升;第二個人他對我的幫助就是給了我很大一筆錢,幫我提高了日常交易的規模,因為現在我們基金的規模是我自己規模的十倍,當我擁有這個很大的管理規模的時候,就被動地讓我成熟了。

至於日常獲取信息的渠道,坦白講我現在日常不獲取啥信息了,就是在中心化交易所標的的交易方面,我不跟任何人交流,不需要。因為本輪周期的牛市只剩最後一波,因此不再過多關注市場熱點和題材,而是專注於自己的投資標的,並通過盤面強度來判斷其走勢。最近有很多山寨幣能夠守住價格,這可能是因為莊家還沒有出貨或出貨不完全。所以還是要注意權衡風險和收益。

FC:那你推薦一本書?或者一個值得關注的人?你覺得對大家有幫助的

Paleking:推薦大家看繁花,繁華中服飾公司一战,阿寶和喬木傑針對服飾公司股價的博弈,其實跟我們數字貨幣很多幣在剛上交易所的博弈是一模一樣。我覺得只要能細細品味服飾公司一战,炒幣就能如有神助。

FC:最後一個問題,有沒有什么機制是能讓自己持續地對新東西,對 Alpha 保持敏感呢?

Paleking:三個方法吧。

第一,通過組織機構變化。我們採用分倉制度,讓每個合夥人擁有自己的倉位,從而提高整體的勝率和阿爾法收益。

第二,拋除偏見,遵循價格本身的行為。比如 Ordi,其實有很多建倉的機會,但很多我認識的朋友已經在這個標的上賺了百萬的收益,我要在他們十倍以後接盤,我時常因為邁不過這樣的門檻而踏空很多東西。

第三,明確自己在傳播鏈中的位置。因為一個題材從誕生到發酵,到進入主流共識,到進入“韭菜”接盤階段,它差不多有一個傳播鏈的 ABCD4 個環節,我會把我在這個行業認識的人安排一個屬於自己的小位置。現在大家都在說一個什么東西,我不太會觀察這個東西本身是什么,而是觀察現在誰在說它,然後說它這個人處於我定制的傳播鏈的哪個環節,再通過識別我自己在傳播鏈的位置,來決定我到底要用多大的決心和倉位來參與這個東西。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

Uniswap公告Unichain主網明年初上線!首測路線圖兩功能,UNI強彈17%

去 中心化交易所(DEX)龍頭 Uniswap 於 10 月宣佈推出專為 DeFi 設計的 Lay...

下周必關注|LayerZero決定是否开啓“費用开關”;Aligned空投注冊結束(12.23-12.29)

下周重點預告 12 月 23 日 Aligned 將向 891322 個地址空投 26% 的 AL...

空投周報 | OpenSea基金會官推上线;Azuki、Doodles疑似即將發幣(12.16-12.22)

@OdailyChina @web3_golem Odaily星球日報盤點了 12 月 16 日至...

資金費率的演變:從2021年黃金時代,到2024-2025年套利復興

資金費率起源 資金費率起源於加密貨幣衍生品市場,特別是從永續期貨合約中發展而來。它作為一種機制,用...

PANews

文章數量

303粉絲數

0