淺談以太坊現貨ETF:獲批概率與價格影響

原文作者:BloFin

原文編譯:Ehan 吳說區塊鏈

本文觀點為作者個人觀點,不代表吳說觀點與立場

與現貨比特幣 ETF 相比,PoS 機制的負面影響、價格操縱風險和證券化風險大幅降低了現貨 ETH ETF 獲批的概率。幸運的是,無論現貨 ETH ETF 是否獲批,最終結果都不會影響 ETH 價格的突破。然而,隨着其他競爭對手的追趕,ETH 的市場份額可能難以進一步增加。

“證券化風險”

不少投資者認為,現貨 BTC ETF 獲批後,現貨 ETH ETF 獲批只是時間問題。此前,有分析師認為,由於貝萊德是現貨 ETH ETF 的申請者之一,現貨 ETH ETF 的批准概率可能達到 80% 。不過,隨着更多細節的披露,分析師逐漸下調了對現貨 ETH ETF 的預期。

分析師的擔憂並非毫無根據。盡管去年 ETH 期貨 ETF 獲得批准,但隨着現貨比特幣 ETF 的上市,美國證券交易委員會(SEC)似乎已經找到了審核加密貨幣現貨 ETF 的標准——“商品代幣”,這些代幣沒有證券屬性,也沒有證券化風險。

毫無疑問,比特幣是 SEC 的“黃金標准”之一。

-

比特幣,像黃金等礦物一樣,儲量有限,不可再生,需要特定成本才能獲得。

-

比特幣網絡穩定成熟,未來不會因共識機制升級等因素出現顯著變化。

-

沒有經歷 ICO(首次代幣發行)或任何形式的融資,其市場逐漸形成基於用戶之間的买賣和交易。

-

比特幣持有者數量衆多且分散,價格操縱風險相對較低。

然而,對於以太坊來說,這些標准似乎並不符合。

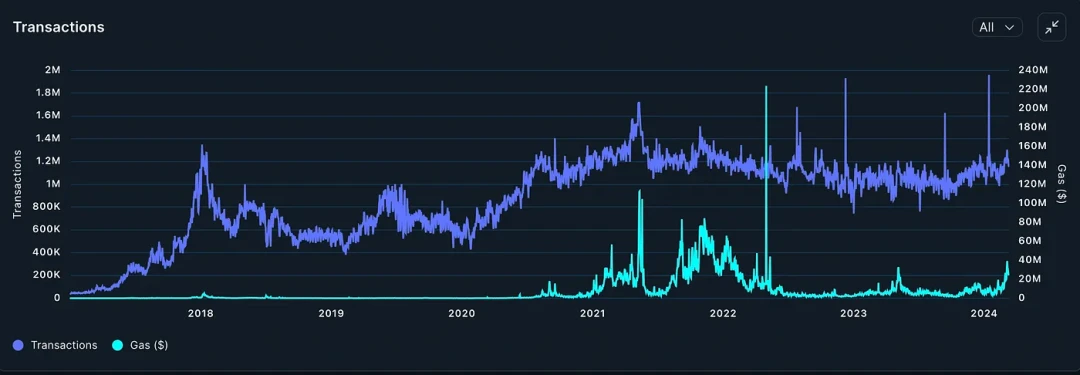

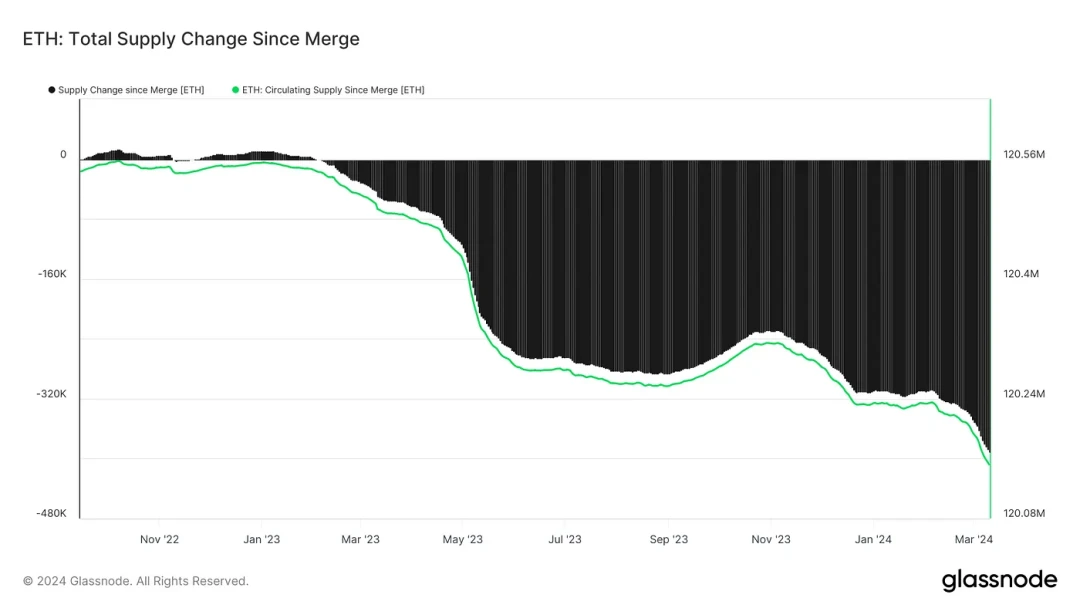

ETH 2.0 引入的新機制以及後續升級將導致 ETH 呈現通縮趨勢,減少其市場總存量。但 ETH 會不斷產生,理論總量無限制,其“通脹”和“通縮”與其自身網絡活躍程度高度相關。在以太坊網絡活躍度較低的時候(例如 2023 年 7 月),ETH 的“通脹”再次出現。

以太坊網絡活動的變化(來源:Nansen)

當然,有人可能會辯稱,以太坊是一種“可再生的數字商品”,是在數字空間中生長的“農作物”。權益證明(PoS)機制就像播種種子,在提供 32 ETH 的“種子”後獲得“收成”。不過,持有農作物並沒有投票權,而 PoS 機制下的 ETH 持有者可以獲得投票權。持有的 ETH 越多,持有的選票就越多,對以太坊網絡未來的影響也就越重大。

此外,對於以下一系列標准,很難找到更合理的解釋,使得 ETH 看起來更像是“商品”而不是“證券”。

-

以太坊網絡一直在不斷升級。ETH 期貨在 CME 正式上市後,第二年 ETH 就發生了重大變化,共識機制從 PoW 變為 PoS 並主網分叉。每一次升級,ETH 都變成了“忒修斯之船”: 2024 年 3 月的 ETH 和 2021 年 3 月的 ETH 都出現了顯着的差異。

-

以太坊在 2014 年進行了 ICO。ICO 記錄使得 ETH 本身具有一定的“證券屬性風險”,因為美國證券交易委員會和其他國家的金融機構都表示“ICO 代幣可能被視為證券”。對於屬性有爭議的資產,SEC 可能會更加謹慎地考慮。

-

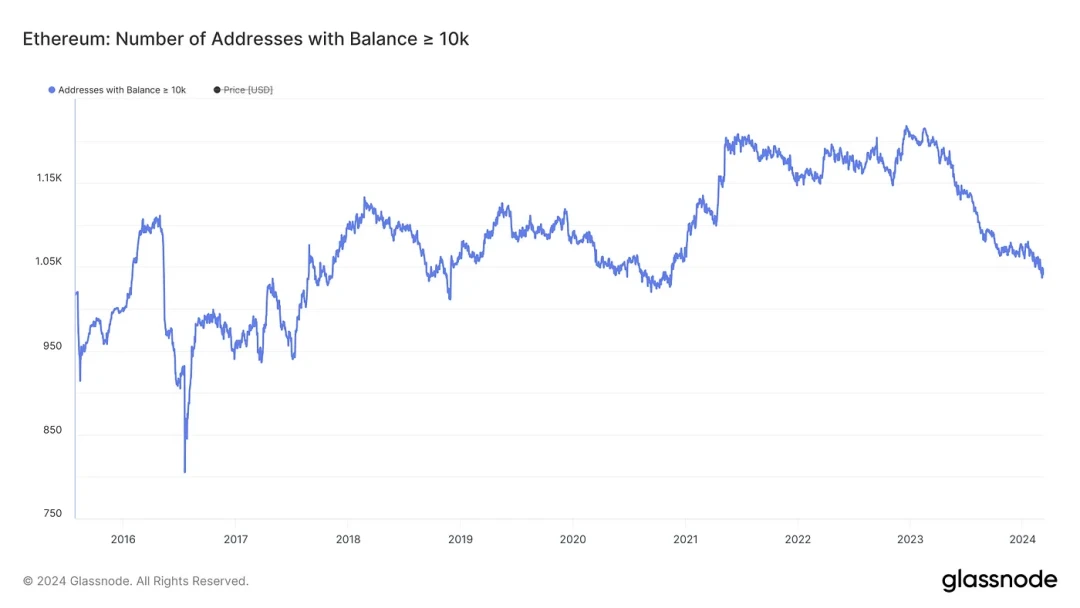

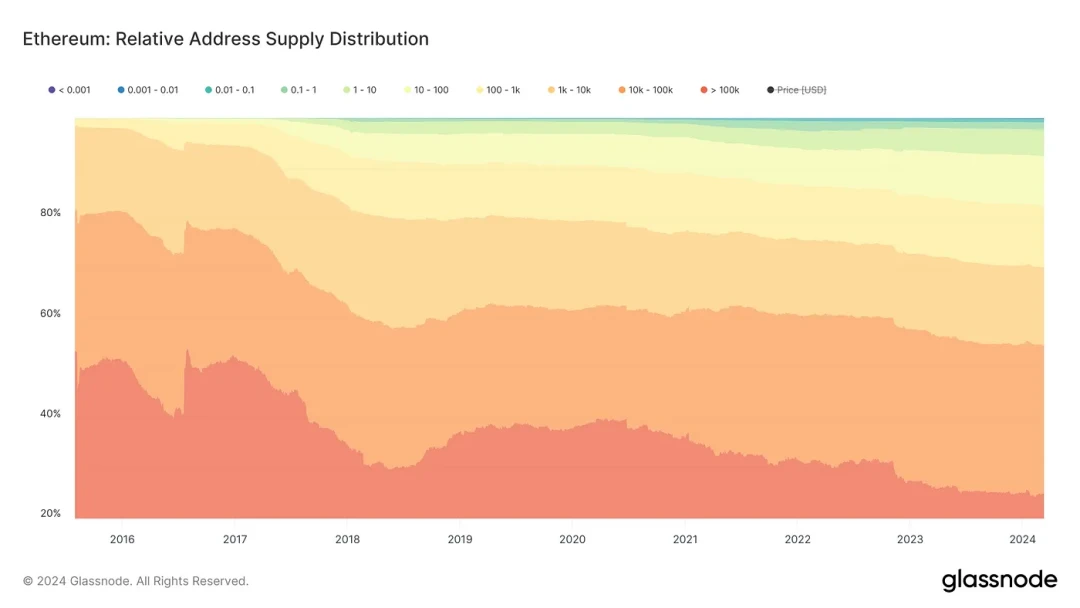

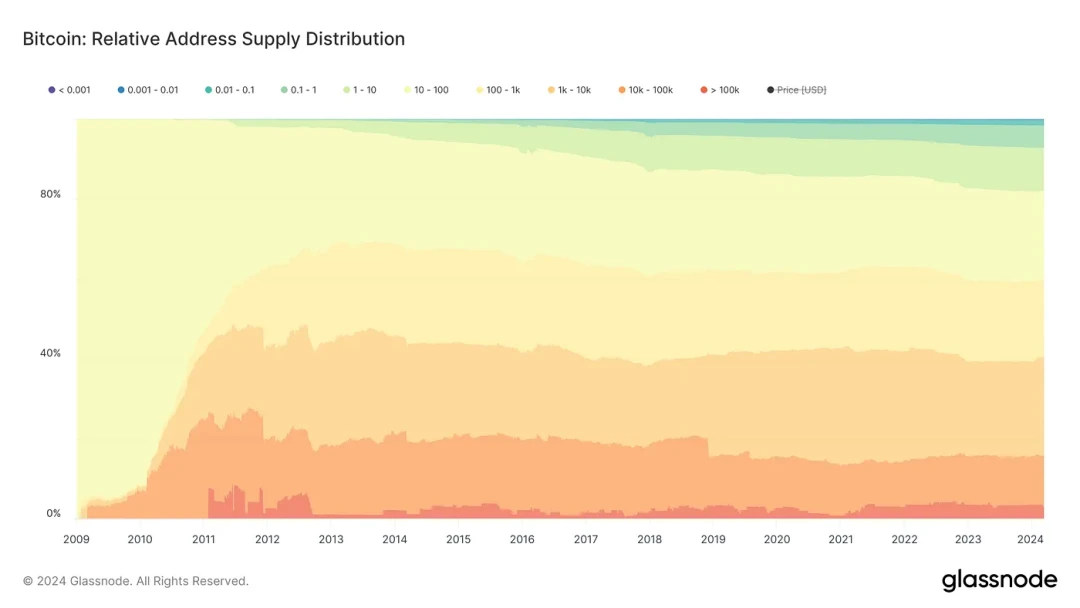

根據 Glassnode 的統計數據,近 55% 的 ETH 供應量(約 6600 萬個代幣)由 1, 041 個地址持有,平均余額超過 10, 000 ETH。相比之下,零售交易者只佔不到 45% 的 ETH 供應量。同時,考慮到在 PoS 機制下,代幣持有幾乎直接關聯到投票權,這 1, 041 個地址的持有者可以對 ETH 網絡的升級和運營產生重大影響。

相比之下,BTC 持有者沒有投票權,不會對 BTC 網絡的運行產生重大影響。自 2009 年以來,BTC 持有者的分布變得相當自然和均勻:截至 2024 年 3 月,持有 1000 枚以上 BTC 的鯨魚僅擁有 BTC 供應量的 40% 左右,而鯨魚地址數量也達到 2100 個,這使得 BTC 價格操縱的可能性明顯低於 ETH。

SEC 目前並未开始淡化對 ETH PoS 機制可能帶來的風險的關注。在公开文件中,SEC 表示對 ETH PoS 機制可能帶來的風險表示關切:

“...以太坊及其生態系統的特定特徵,包括其權益證明共識機制以及少數個人或實體的控制或影響集中,是否存在導致以太坊易受欺詐和操縱的獨特關注點?”

總的來說,由於“證券化風險”,雖然希望現貨 ETH ETF 能夠獲得批准,但也必須為 SEC 的拒絕做好准備。

那么,鯨魚們又怎么看呢?

與現貨比特幣 ETF 獲批時的市場相比,現貨鯨魚和衍生品交易者似乎對現貨 ETH ETF 的批准並沒有足夠的期待,並為此做好了准備。

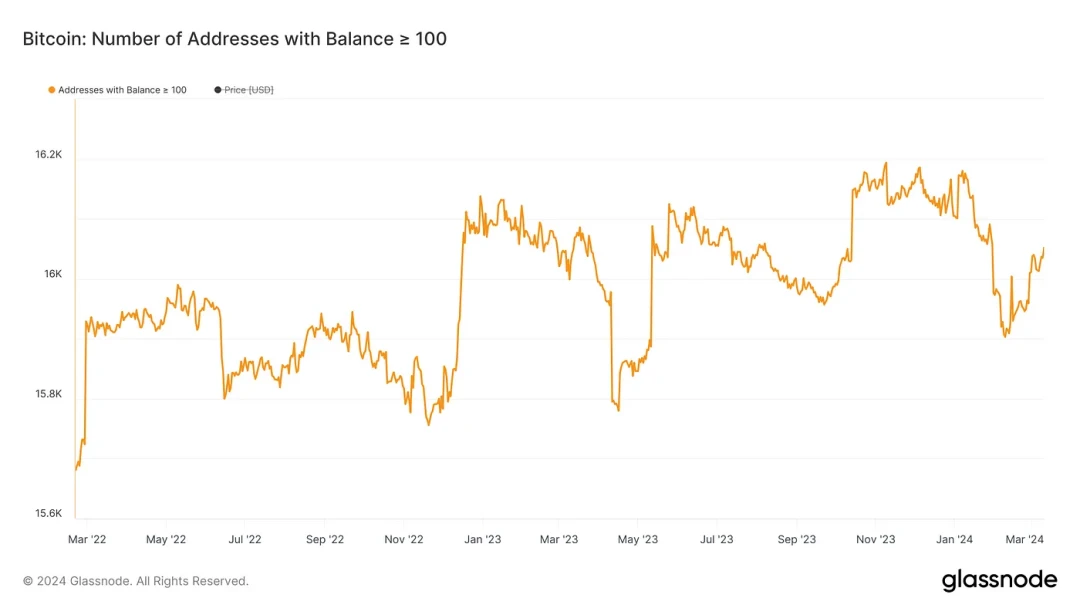

從鏈上數據的角度看,盡管礦工的季度拋售行為對統計數據產生了一定影響,但自 2023 年 5 月以來,持有余額超過 100 BTC 的地址數量呈現顯著上升趨勢。與 2022 年第一季度和 2023 年上半年相比,礦工拋售行為對地址數量的影響明顯減弱,這意味着許多現貨鯨魚在此期間买入了大量 BTC,現貨 BTC ETF 隨後獲得批准。

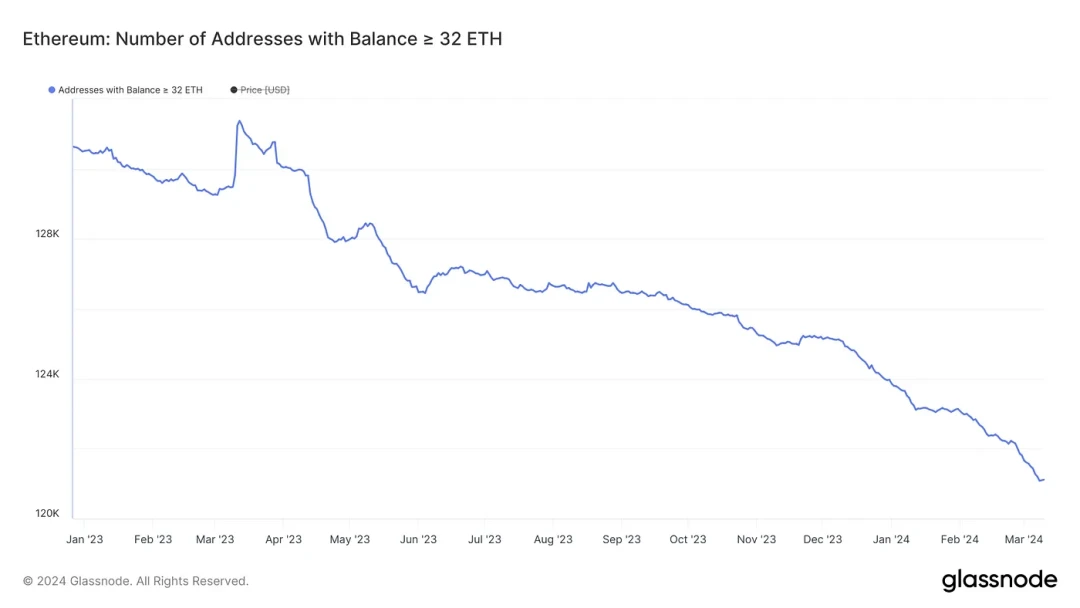

但在 ETH 上並沒有發現類似的跡象。即使採用相對寬松的標准,自 2023 年 1 月以來,余額超過 32 ETH 的地址數量持續減少,現貨 ETH ETF 的炒作並未對下降趨勢產生明顯影響。相反,下降趨勢有所加快。

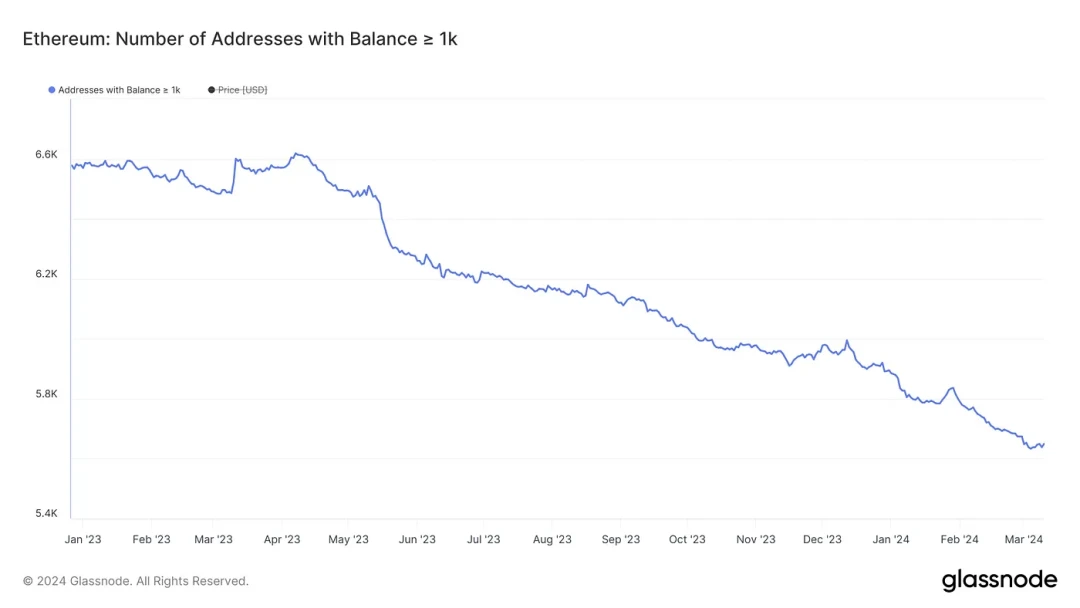

如果只考慮余額超過 1000 ETH 的地址,也可以得出同樣的結論。鯨魚似乎正在利用投機和樂觀情緒出售 ETH 來獲利。

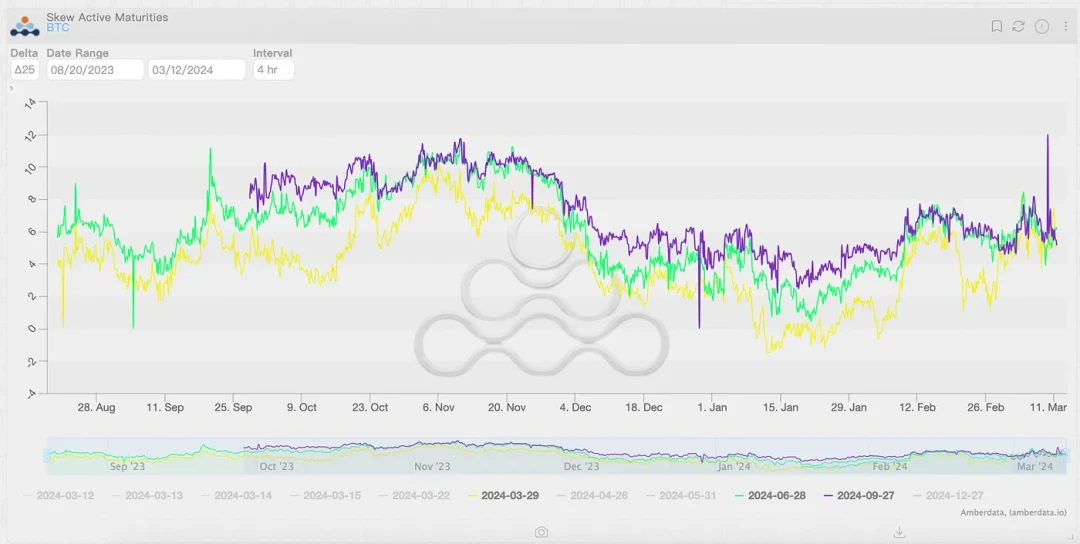

在期權市場上也有一些可能的线索。在現貨 BTC ETF 申請公布後,BTC 和 ETH 的遠月期權偏度均出現顯着上升,並於 2023 年 11 月達到峯值。相比之下,現貨 ETH ETF 申請公布後並沒有引起期權交易者的關注。價格看漲情緒增加, 2 月份遠月偏度加大更有可能是受到流動性回歸的影響。

現貨 ETF 重要嗎?

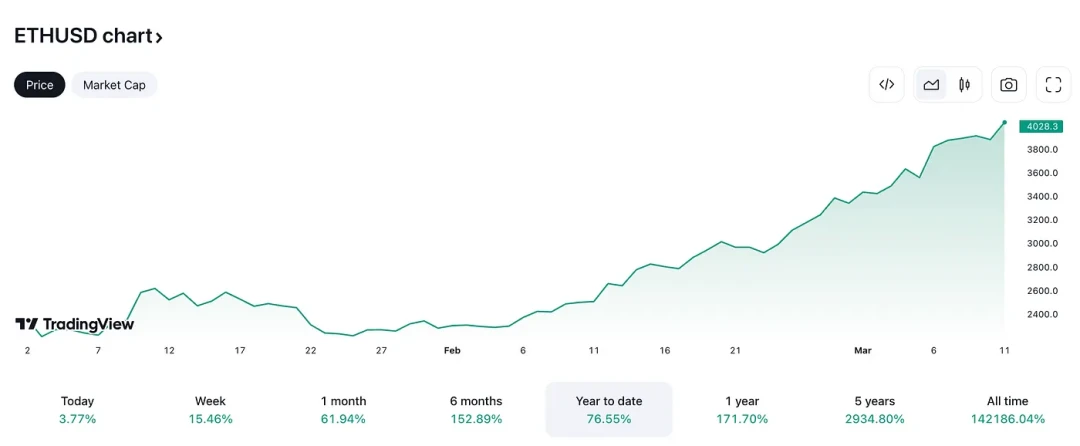

毫無疑問,現貨 ETF 的獲批將為 BTC 和 ETH 的價格表現提供充足的支撐。現貨 ETF 獲批後,美國股市額外的流動性支持推動 BTC 價格從年初至今上漲超過 71% ,BTC 價格一度突破 7.2 萬美元,創歷史新高。

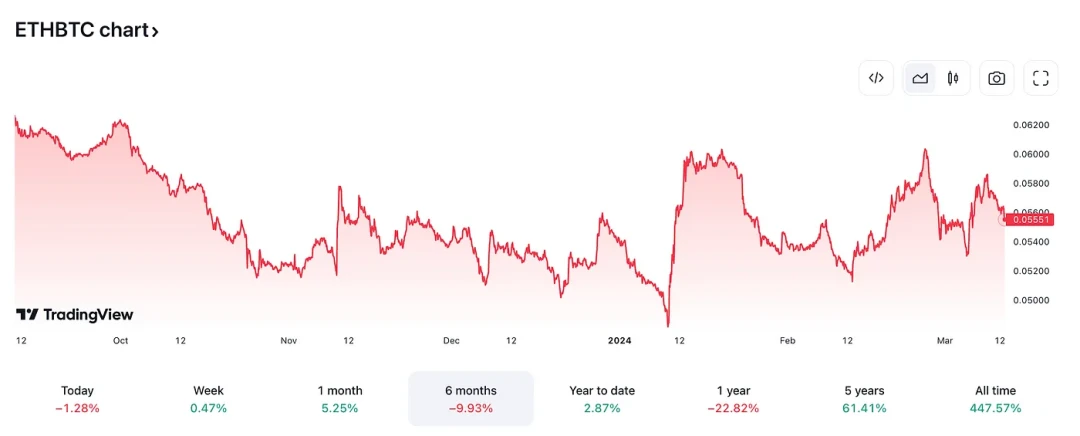

值得注意的是,雖然 ETH 在匯率方面的表現相比 BTC 相對較弱,但在價格漲幅方面,ETH 的價格表現並不遜色於 BTC,甚至年初至今的漲幅還略優於 BTC。

ETH 出人意料的良好表現取決於多種因素。一方面,加密市場投資者的慣性促使其在 BTC 價格大幅上漲時賣出 BTC 並买入 ETH,將 BTC 中存儲的現金流動性“橋接”到 ETH 等加密貨幣。同時,現金流動性的快速回歸為 ETH 的價格提供了更多支撐,ETH 相對較高的波動性帶來了更高的增長潛力。

因此,隨着更多的現金流動性流入加密市場,從中長期來看,ETH 價格上漲已在預期之中,並且已經在衍生品市場中定價。遠月 ETH 期權持續正偏度是投資者看漲情緒的最佳體現,ETH 價格再創新高只是時間問題。

現貨 ETF 的獲批只會加速上述進程,但如果不批准也沒關系。ETH 的價格可能會出現一些波動甚至大幅回調。但在牛市環境下,下跌造成的缺口將會被迅速填補,ETH 價格上漲的趨勢不會從根本上改變。

值得注意的是,在現貨 ETF 無法獲批的情況下,ETH 需要面對加密市場內的其他競爭對手。SOL 在過去六個月的表現相對優於 BTC,其他公鏈代幣也蠢蠢欲動。

雖然 ETH 的領先地位暫時不會受到挑战,但其他競爭對手無疑會奪走更多原本屬於 ETH 的現金流動性。由於全球央行都採取了相對穩定的貨幣政策,流動性回歸加密市場將是一個“相對緩慢且穩定”的過程。因此,對現有現金流動性的競爭將是 ETH 的主要挑战之一。

原文鏈接

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

“對等關稅”致納指跌入技術熊市, BTC再次回踩年线,市場預計6月降息概率超90%(03.31~04.06)

本報告所提及市場、項目、幣種等信息、觀點及判斷,僅供參考,不構成任何投資建議。 本周 BTC 开於...

更公平的啓動方式?詳解Unichain生態首個Memecoin啓動平臺Pure

作者:念青,ChainCatcher 今年 2 月,隨着 LIBRA 和陰謀集團的曝光,Pump....

Arbitrum選舉風波:5ETH撬動650萬美元投票權,DAO治理淪為資本獵場

作為以太坊 Layer 2 擴容方案的領軍者,ArbitrumDAO 被寄予厚望,不僅在於其技術實...

星球日報

文章數量

8886粉絲數

0

評論