LD Capital宏觀周報(1.29):搶籌中國,挑剔的投資者遇上科技股,萬億新債計劃出爐

摘要

-

中國市場上周最值得關注,一系列政策/傳聞支持了中國股票市場和大宗商品價格,人民幣也大幅升值。這似乎改變了人們對中國資產的負面情緒。

-

全球股票基金和新興市場基金上周大幅淨流入,中國股票基金流入規模創歷史新高。但機構對中國股票的倉位依然偏低。

-

美國四季度 GDP 數據、制造業 PMI 數據、個人消費支出數據好於預期。但標普 500 和美債收益率均小幅上漲,顯示市場更看重經濟增長而非利率。

-

英特爾業績主要數字超預期,但股票遭到重挫,反映投資者對高估值股票的挑剔態度。

-

中國 11 月份增持美債,可能因為中美關系和解及美債價格趨漲所致。

-

本周注目美國多家科技巨頭財報,波動性或加大。另外關注各國央行政策走向,及美國 1 季度政府債發行計劃的影響。

中國市場

上周最值得關注的是中國市場,一系列政策/傳聞支持了中國股票市場和大宗商品價格,人民幣也在前半周對美元大幅升值 500 點(7.19-7.14 也是時隔三周首次收漲),中國股市觸底反彈的情緒正在升溫,K 线上快速殺跌後走出三連陽的行情也是技術分析派喜聞樂見的底部形態。

背景

-

周二有關潛在 2 萬億股市救助計劃的傳聞,如果這個計劃成真,有望改變低迷的人民幣資產的情緒。這筆資金可能會使用國有企業存放在海外的現金,相當於中國內地股市自由流通市值的 8% 左右。

-

中國央行行長潘功勝周三意外宣布, 2 月 5 日下調存款准備金率 0.5 個百分點=向市場提供長期流動性人民幣 1 萬億元,以及 25 bp 的“定向降息”。中國人民銀行行長在發布會上突發宣布降准和降息等重大消息,且趕在收盤前發布,在中國金融歷史上非常罕見,凸顯中國資產連續大跌之際,中國監管提振全球投資者信心非常急迫。(由於市場一直預計央行要降息,之前預期撲空導致“股災”,監管壓力山大,)

-

周三,國務院國資委表示,將進一步研究將市值管理納入中央企業負責人業績考核,引導央企負責人更加重視所控股上市公司的市場表現。這意味着央企加大市場化增持、回購、分紅等真金白銀的操作將變成政治任務,後續估計也會傳導到地方上市企業,在此背景下,周四“中字頭”股票掀起漲停潮,高股息、低估值的企業成為买入熱點。

隨着經濟和股市陷入困境,政策制定者採取了一系列行動,但沒有一個被認為是足夠的。押注於火箭筒式刺激措施的投資者——就像全球金融危機期間看到的那樣——卻被冷落了。國家基金購买 ETF、降低股票交易印花稅以及限制新股上市等措施最多只提供了短暫的反彈。

但當局最近加大了支持力度,人們希望這一次可能會有所不同。本周股市罕見地連續三天上漲。這不是中國政府第一次在股市暴跌時大舉救市。2015 年,中國也動用了各種國有控股基金向股市投入巨資,最近還买入中國股票 ETF。

策略

關於投資策略,除了國企概念,與指數概念,一類投資人認為應堅守電動汽車和半導體等板塊,因為無論政府是否出臺大規模刺激政策,這些行業都已經具備充足的發展後勁。

還有一種觀點認為應該去港股撿便宜,那裏被情緒錯殺的標的更多,例如李嘉誠的投資公司長和(CK Hutchison)就是一個很好的例子:該公司有一半左右的收入來自歐洲,涉及港口和電信等多個行業。來自中國內地和香港的銷售額只佔該公司總銷售額的 14% ,因此,中國內地和香港經濟的不景氣對該公司的影響不大,並且股息收益率為 7.2% ,但長和股價目前的市盈率只有五倍。

持續性

鑑於中國股市估值偏低,短期反彈非常合理。但這種反彈能否持續,最終還取決於政府是否愿意通過更多的財政和貨幣寬松政策來提振實體經濟,對比歐美咱們這裏不只是工具本身的問題,還有 ZZ 環境的問題,例如去年央行劃歸中央金融委員會管理,削弱中國人民銀行和證監會等政府機構的權力。所以大家即便知道只有這幾招,但能否落地的信心不能維持的話,反彈持續性會很差。

現在政府接連已經放松一些城市的購房限制,並小幅下調了利率,但這仍然讓大部分市場參與者感到失望,相當一部分人認為中國經濟的快速放緩需要下猛藥,就像各國政府過去所做的那樣。但高層不想搞強刺激的原因也可以理解,這類措施雖然會提振增長,但也會推高債務、助長長期不穩定、還有分配不均、產業轉型放慢、匯率大幅貶值等等問題。

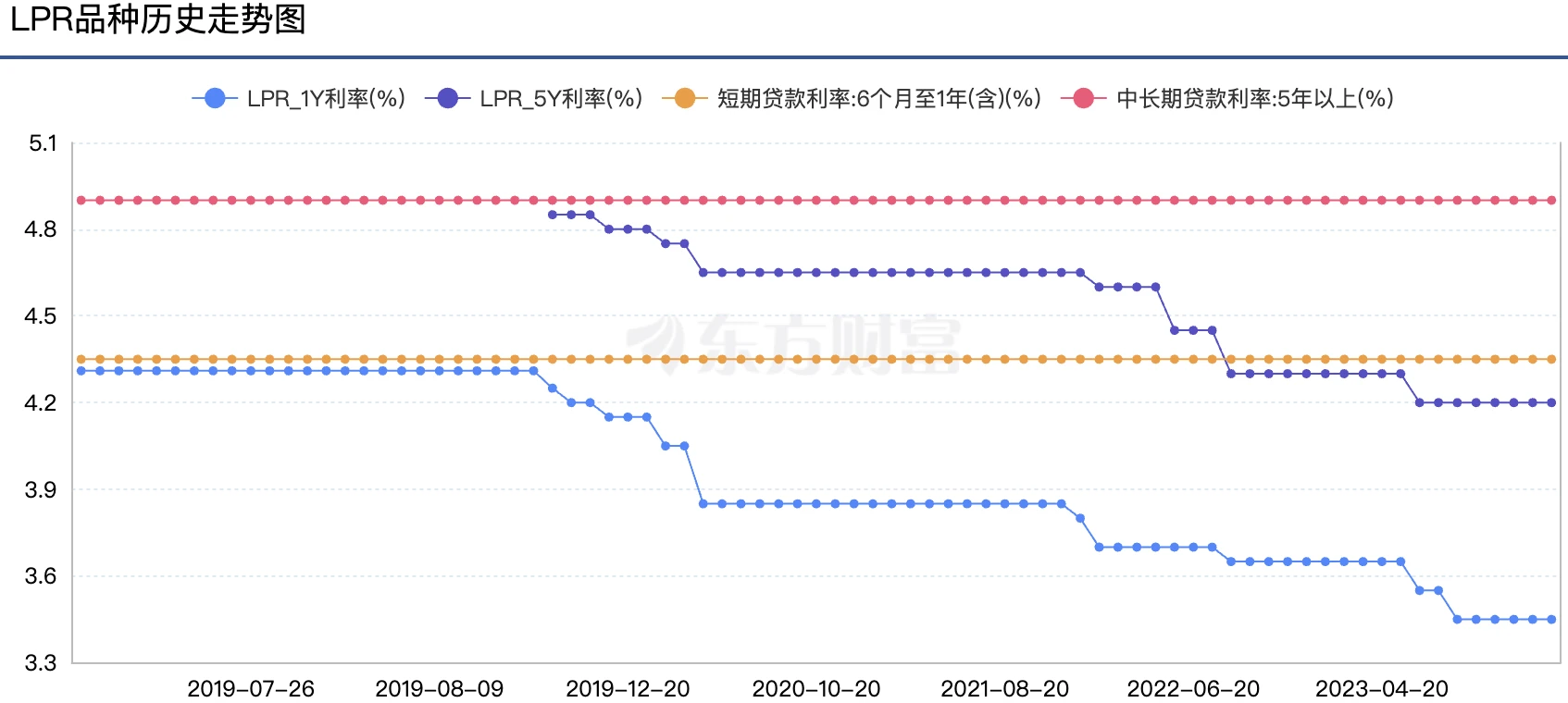

如下圖所示,自去年 9 月份以來,中國基准利率 LPR 已連續第五個月保持不變, 1 年期和 5 年期以上 LPR 分別報 3.45% 和 4.2% ,但中國的 CPI 接近 0 或者負數,這讓這樣的利率顯得十分具有“限制性”,這對於經濟下行的環境來說顯得不可理喻,對比英美等經濟還在擴張的國家也就是最近幾個月利率才高於通漲。

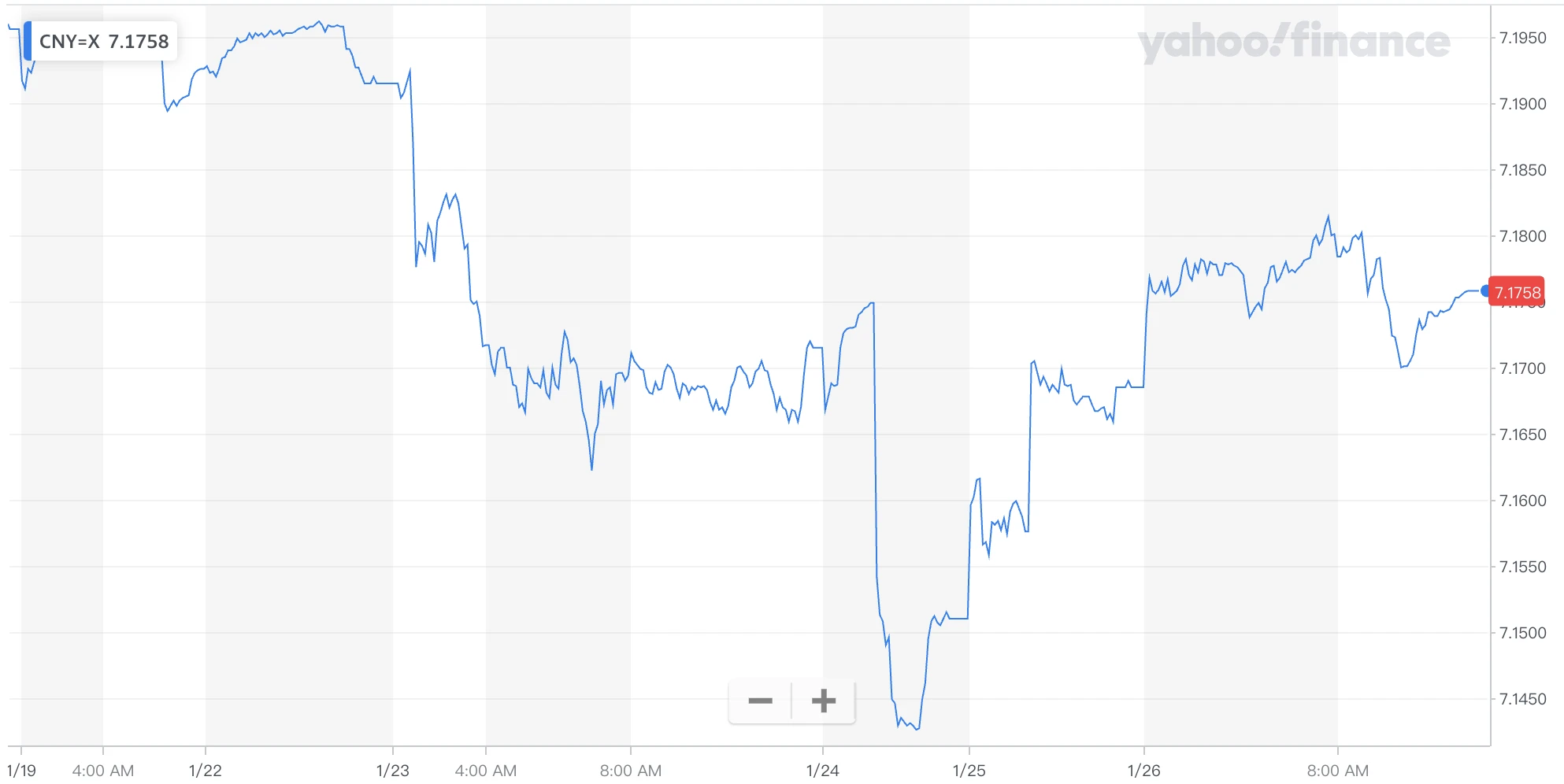

不過盡管人民幣在宣布 RRR 下調時走強(同時還有支持外匯穩定性的評論),但其未能保持這些漲幅,在隨後的交易中可能是因為進一步寬松預期增加所致。總的來說這是非常有趣的博弈,寬松的貨幣政策如果能帶領人民幣資產走出負循環,未必導致匯率走弱:

未來個人的觀點是偏樂觀的,因為發達國家普遍已經結束了加息周期,最快在 3 月开啓降息周期的話,會給中國施展更多寬松措施留出空間。

美國市場

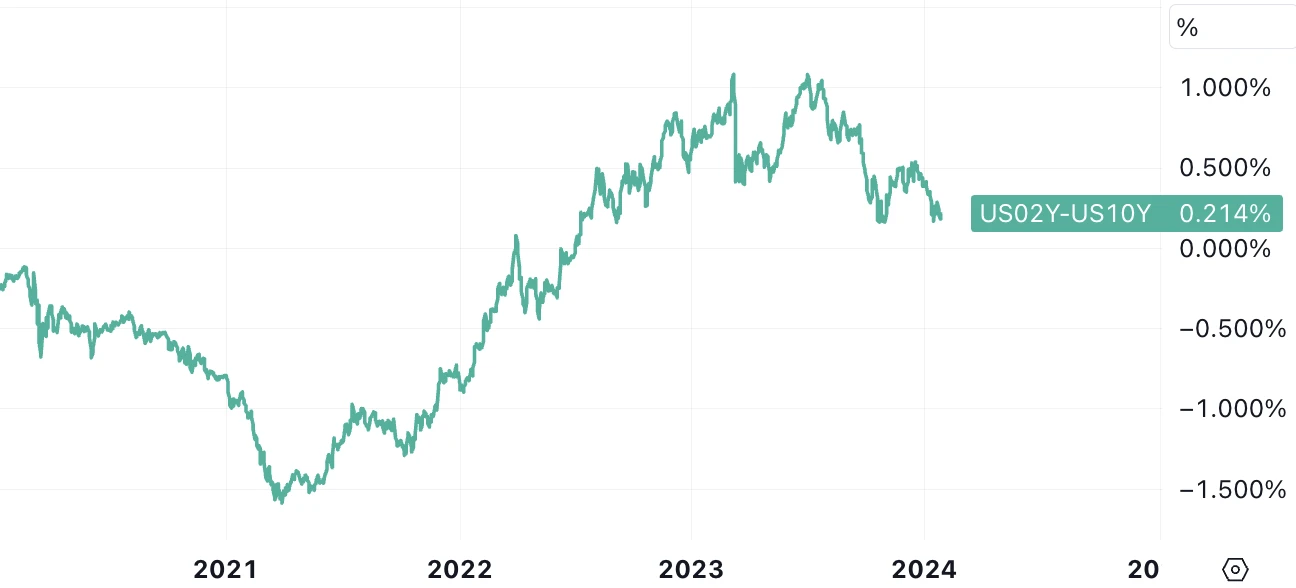

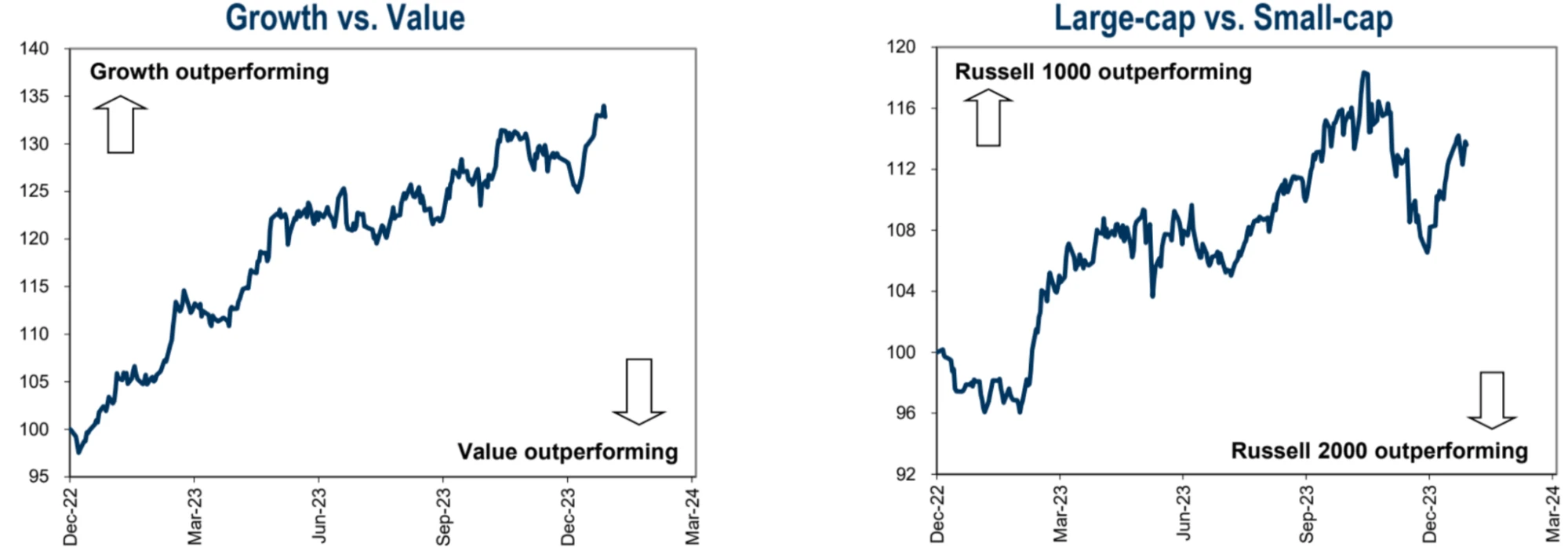

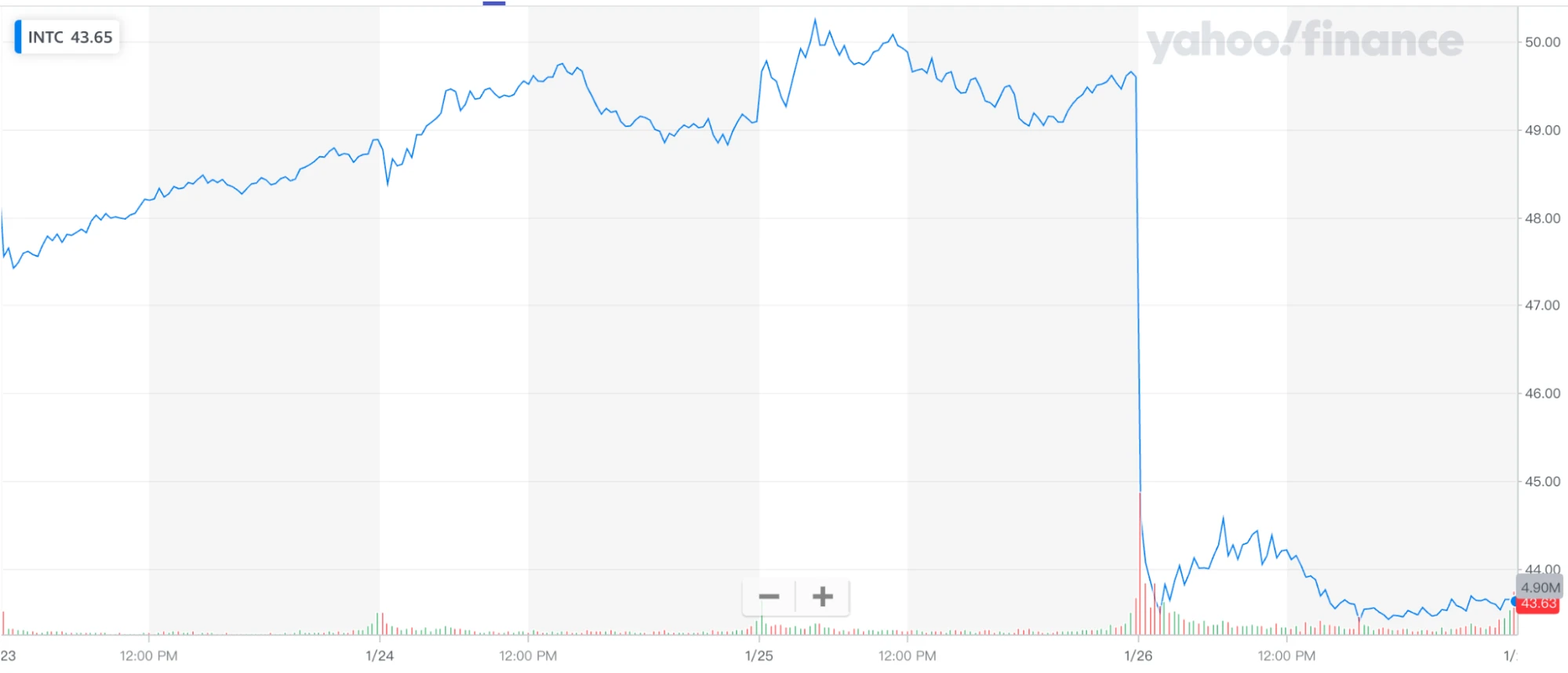

上周有遠強於預期的第四季度 GDP 數據(3.3% ),同時個人消費支出 (PCE) 走軟(核心 3 M 2% ,整體 3 M 1.7% ),初請失業金人數上升超預期,耐用品數據低於預期,制造業 PMI 重回到 50 以上(最弱的一環也恢復擴張了),結果是美元小幅走強, 10 美債收益率先跌後漲基本走平,短久期收益率降幅更大, 2-10 利差倒掛已經從去年最高 1% 縮窄至 0.21% ,收益率曲线“正常化”成為市場熱議主題。

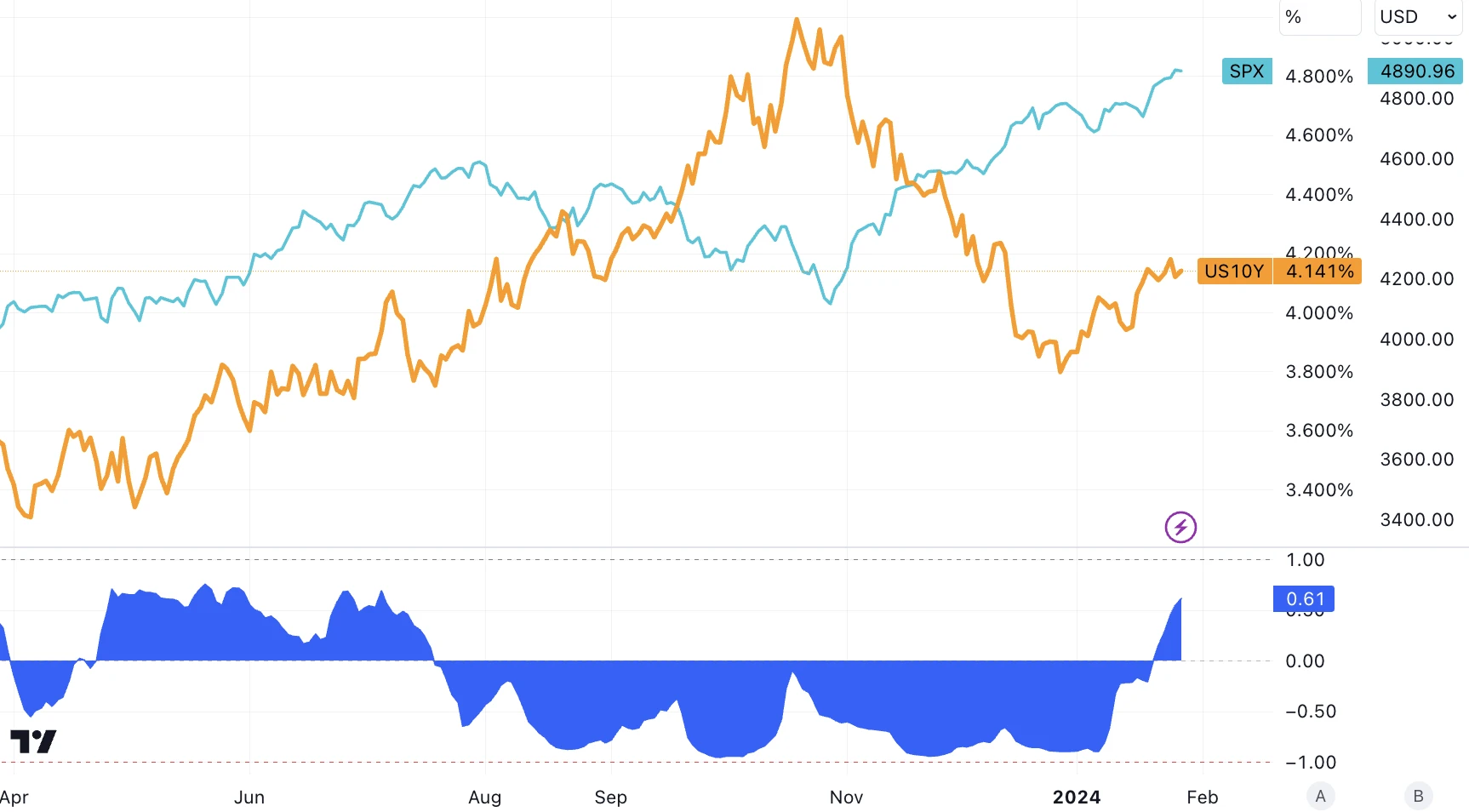

標普 500 指數上周繼續刷新歷史新高, 10 年期美國國債收益率幾乎橫盤在 4.14 附近。10 Y 今年开盤在 3.87% 已上升 27 個基點,SPX 今年也上漲了 2.4% ,盡管收益率走高。利率與股票的相關性逆轉是時隔半年來首現,這樣的情況顯示了市場如今更關注增長而不是利率:

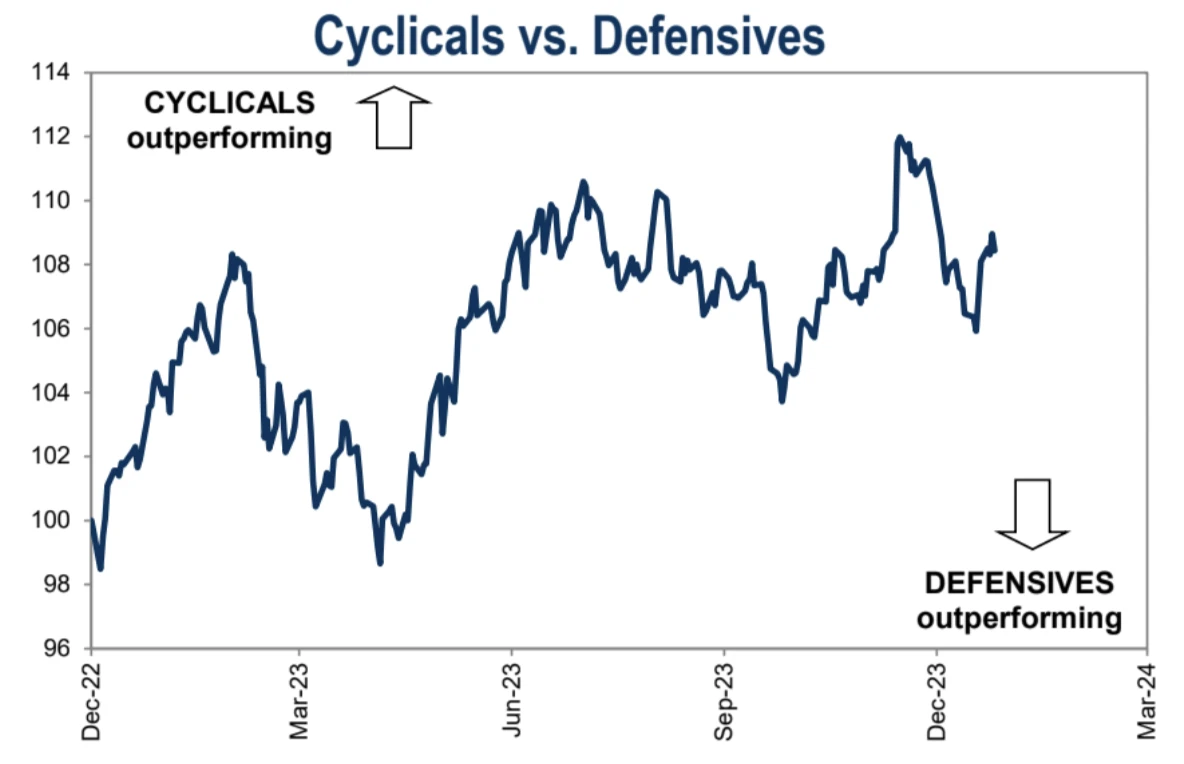

美股最近兩周風格積極,趨向周期、增長、大盤:

最近市場上有一些聲音在討論收益曲线正常化如何影響股票,尤其是考慮到股票與債券收益之間最近的負相關性。然而,經濟增長對於股票回報的影響比收益曲线的變動更為重要。在經濟增長強勁時期,無論收益曲线是陡峭還是平緩,股票通常都能獲得最大回報。只要美國經濟避免了衰退,即便正常化後的收益曲线也會帶來積極回報。

目前高盛預計美聯儲今年將實施 5 次 25 個基點的減息, 2 年期收益率將在年底降至 3.7% , 10 年期將在 2024 年底維持在當前水平的 4.0% ,如果成真的話利率曲线將恢復正常化,在此基礎上如果是債券多頭在短久期券類上的確定性會更高。

美銀策略稱美債任何下跌都是买入機會,建議在 10 年期國債收益率超過 4.1-4.15% 時增加久期(即买入國債),而當利率在 3.85-3.9% 左右時減持。

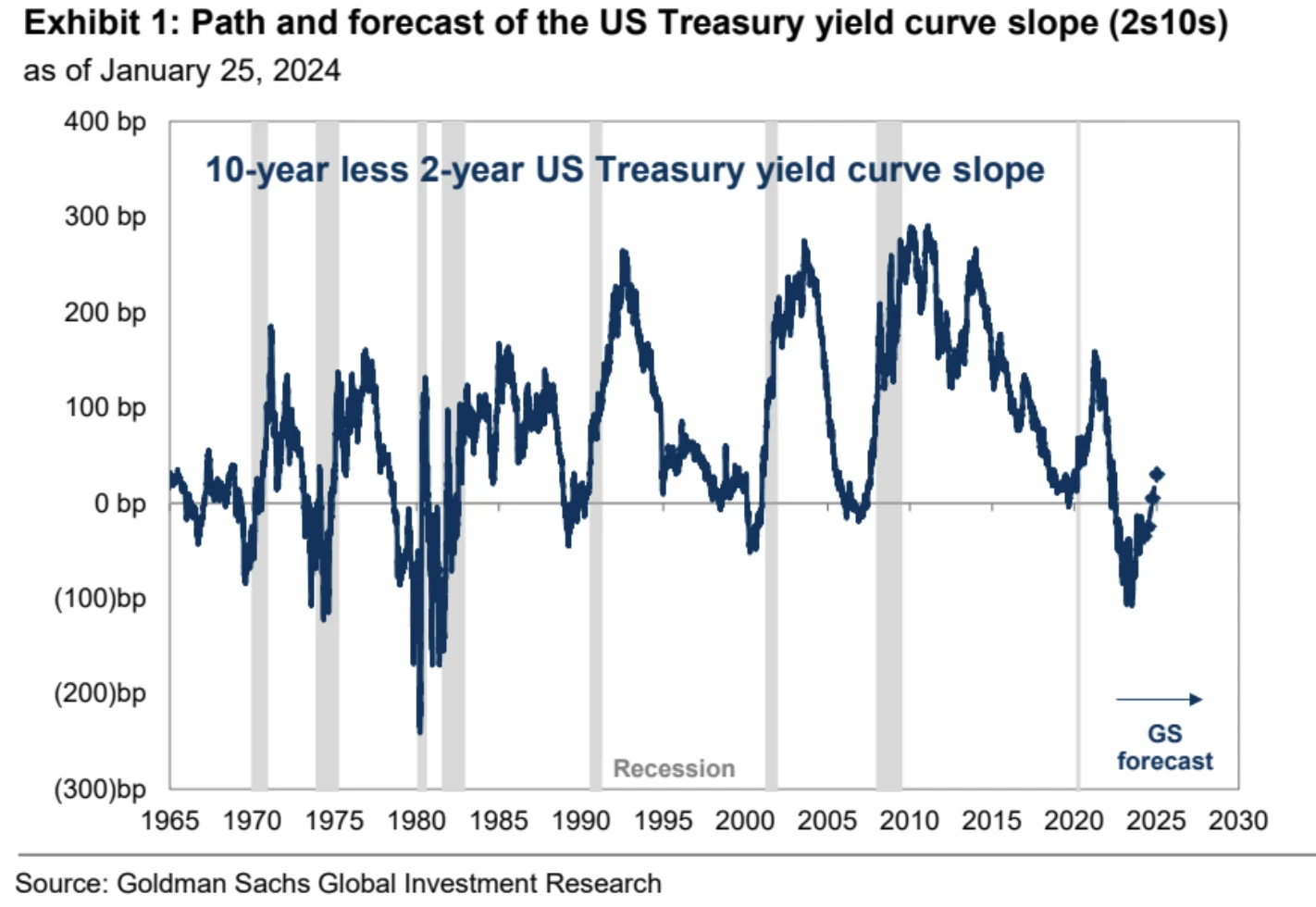

明星企業方面,因特爾業績主要數字超預期,但一季度業績指引遠不及分析師預期,尤其是備受關注的數據中心業務不及預期,顯示出英特爾在捍衛該行業一哥地位上力不從心。財測不佳導致英特爾周四盤後跌超 10% ,也側面反映出現在投資者在高估值企業面前挑剔的態度:

具體來看:

每股收益 0.63 美元,高於預期 0.45 美元

收入 154.1 億美元,超出預期 151.7 億美元

調整後營業收入 25.8 億美元,高於預期 21 億美元

調整後營業利潤率為 16.7% ,超出預期的 13.9%

調整後毛利率 48.8% ,也超出預期 46.5%

然而,英特爾預計第一季度的營收區間為 122 億美元至 132 億美元,遠不及分析師的平均預測為 142.5 億美元。預計一季度調整後每股收益將為 13 美分,不及分析師預計的 34 美分。

英特爾預計一季度毛利率為 44.5% ,略低於分析師預期的 45.5% ,顯示出英特爾芯片工廠的效率不佳。相比之下,在 2019 年之前,英特爾的毛利率經常遠超 60% 。

中國增持美債

美國財政部公布 2023 年 11 月國際資本流動報告(TIC)顯示,截至 2023 年 11 月底,中國持有美債規模達到 7820 億美元,較 10 月環比增持 124 億美元。這意味着中國結束連續七個月拋售美債趨勢,令美債總持倉規模從 2009 年 5 月以來的最低值有所回升。

在業內人士看來,中國增持美債,可能受到兩大因素影響,一是當月中美元首會晤令中美關系有所改善,二是 2023 年 11 月美聯儲釋放明確的加息周期結束信號令美債收益率大幅下跌(美債價格趨漲),吸引不少國家紛紛抄底美債獲利。

值得注意的是,TIC 數據顯示,在美債前十大持有國家和地區裏,除了开曼群島在 2023 年 11 月減持 47 億美元美債,其他國家和地區均選擇增持美債。

金融市場普遍認為,美聯儲加息周期結束或成為衆多國家增持美債的最重要驅動力。

資金流

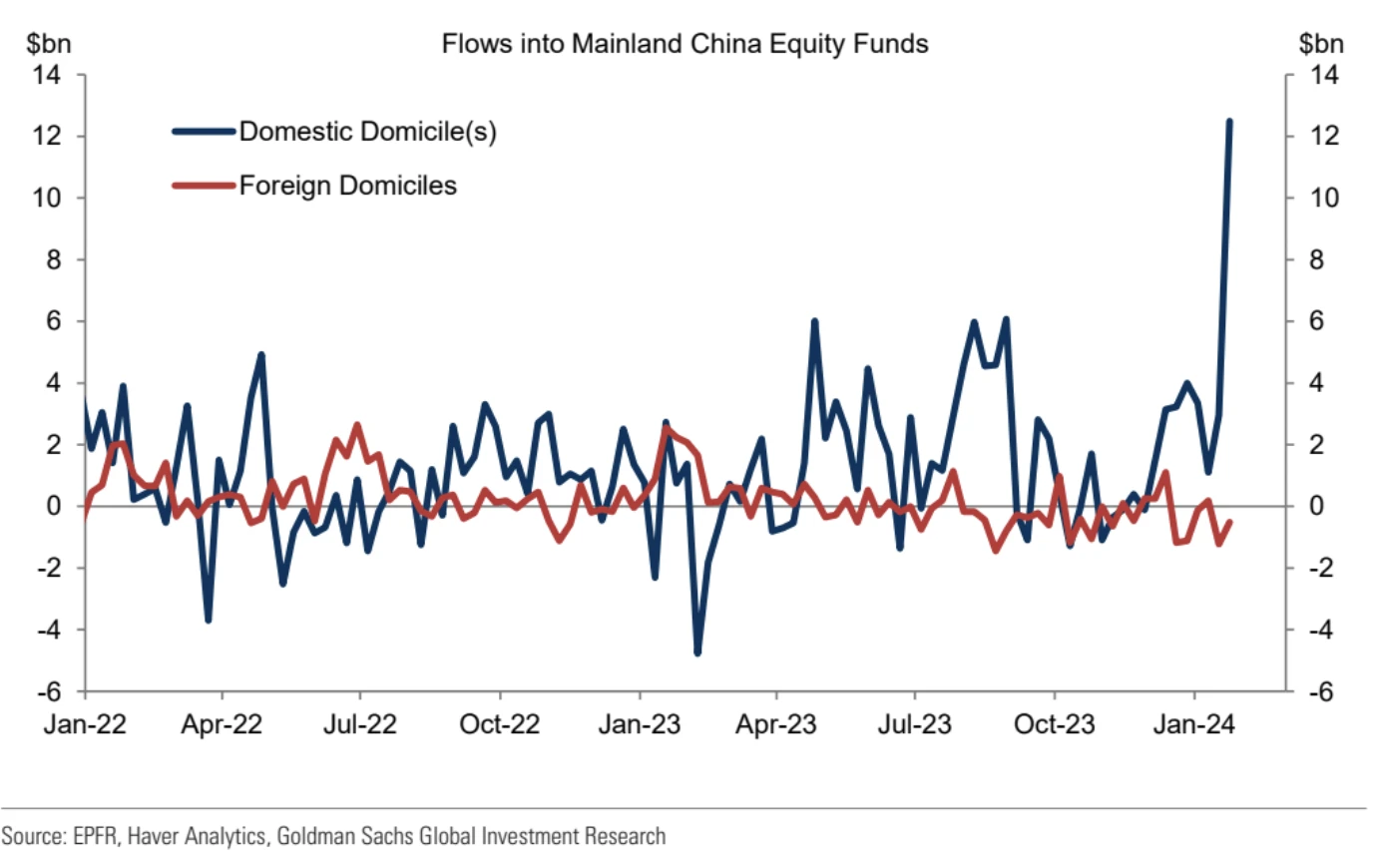

根據 EPFR 數據,全球股票基金的淨流入在截至 1 月 24 日的一周內表現強勁(與上一周相比,增加了 180 億美元,而上一周為負 9 億美元)。美國股票基金繼續推動 G 10 股票基金的淨正向流入。在新興市場中,對中國大陸的資金流入達到了歷史水平,總額約為 120 億美元,這是自 2015 年以來最大的周度資金流入。值得注意的是,這些資金流入幾乎完全由國內投資者驅動,暗示着“國家隊”的支持:

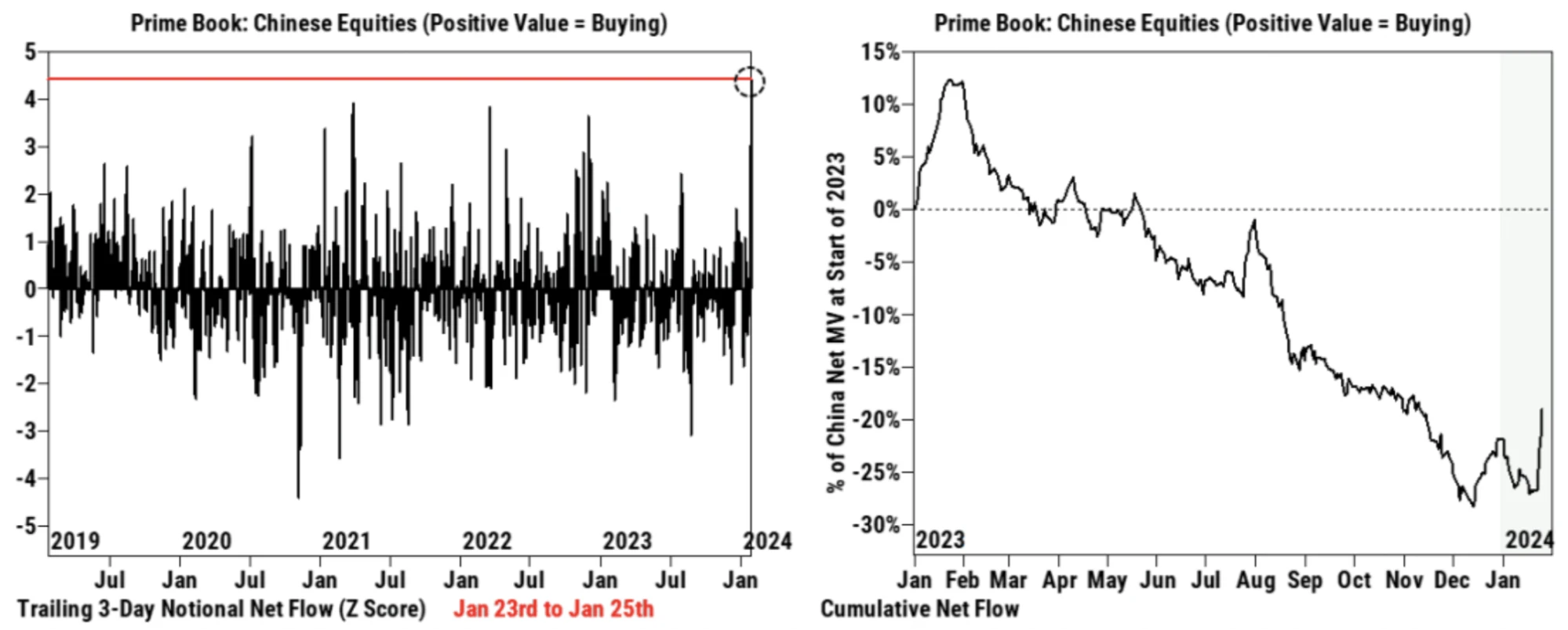

根據高盛的客戶數據,在市場救助計劃的消息下,周二中國股票出現大規模淨买入,周三和周四,在 Prime book 上繼續看到中國股票的淨买入,盡管按名義價值計算的購买速度相對於周二有所放緩。從 1 月 23 日到 1 月 25 日,中國股票累計淨購买額超過了過去五年中任何連續 3 天期間的數值(+ 4.4 Z score),這是由多方購买推動的。

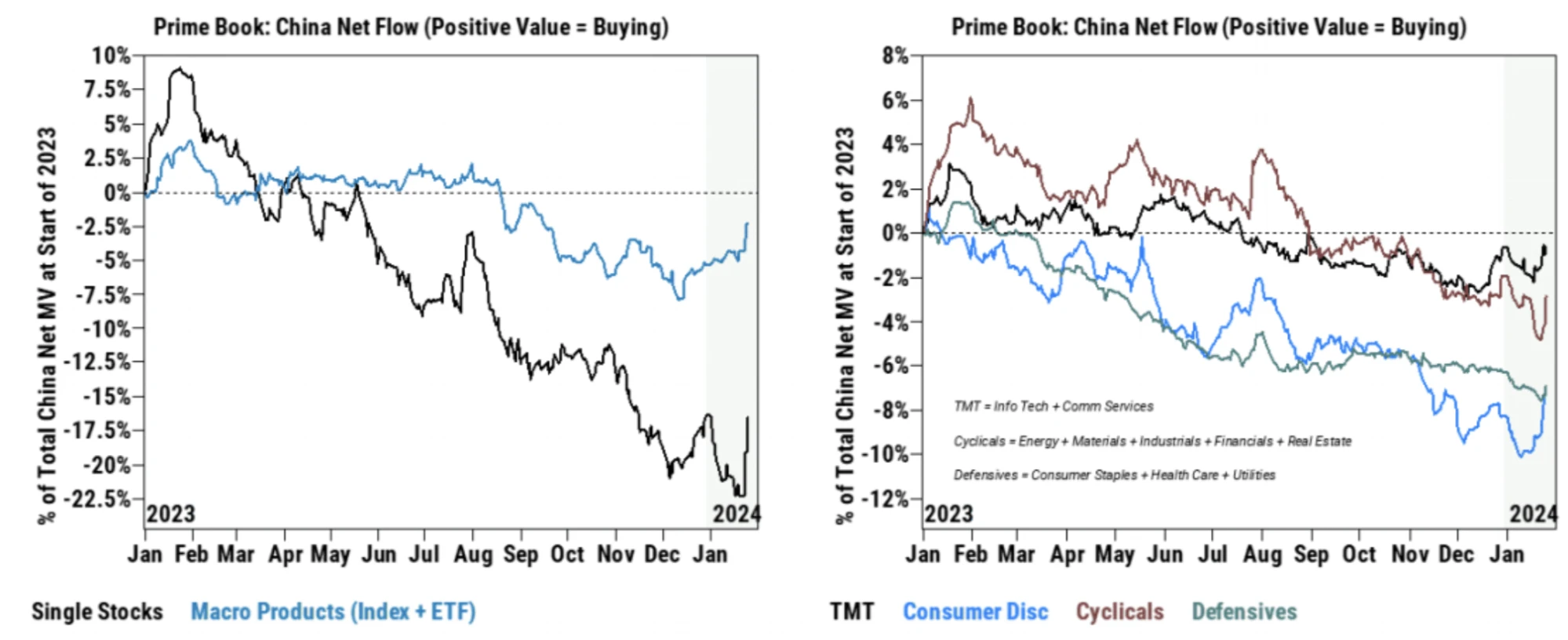

最近超過 70% 的淨买入活動由個股推動,這表明它可能具有持續力。所有 11 個中國行業在周二至周四都出現了淨买入,其中以消費者耐用品、工業、通信服務和金融為主導。

總體而言,無論是對衝基金還是共同基金,在中國股市的整體倉位,仍然處於非常低的水平。盡管最近有淨买入行為,但高盛 Primebook 上對中國股票的總配置和淨配置都處於近 5 年來的低點。與此同時,根據 EPFR 數據,全球範圍內的共同基金在 2023 年底時對中國的配置比例為 5.5% ,創下過去十年來最低水平。

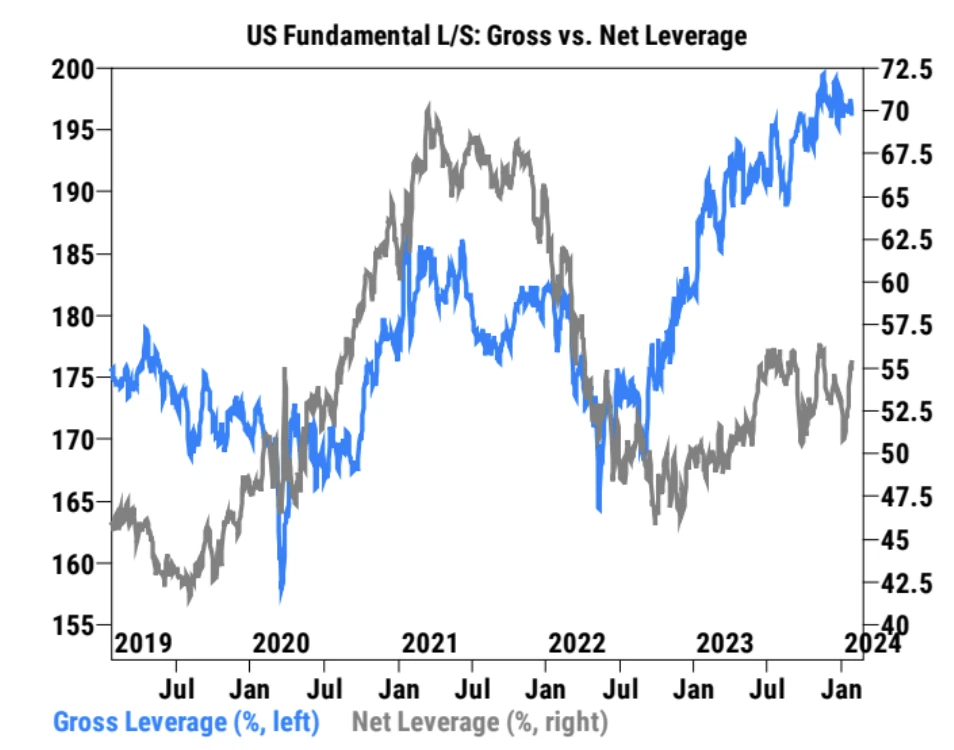

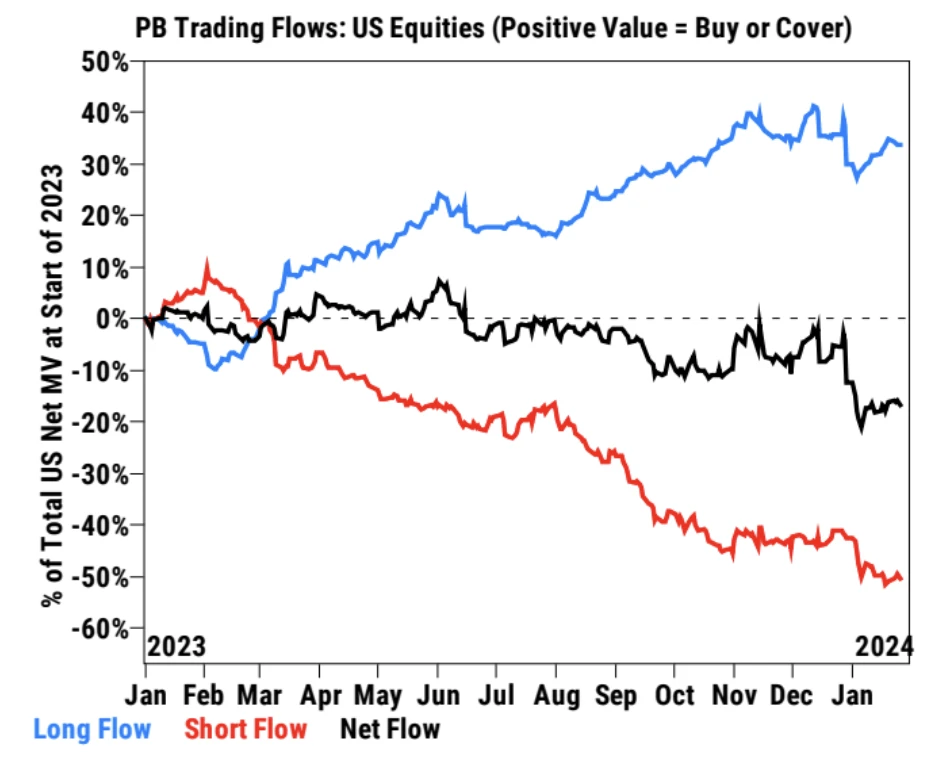

美股方面高盛客戶最近淨槓杆率快速擡升:

經資金流變化不大:

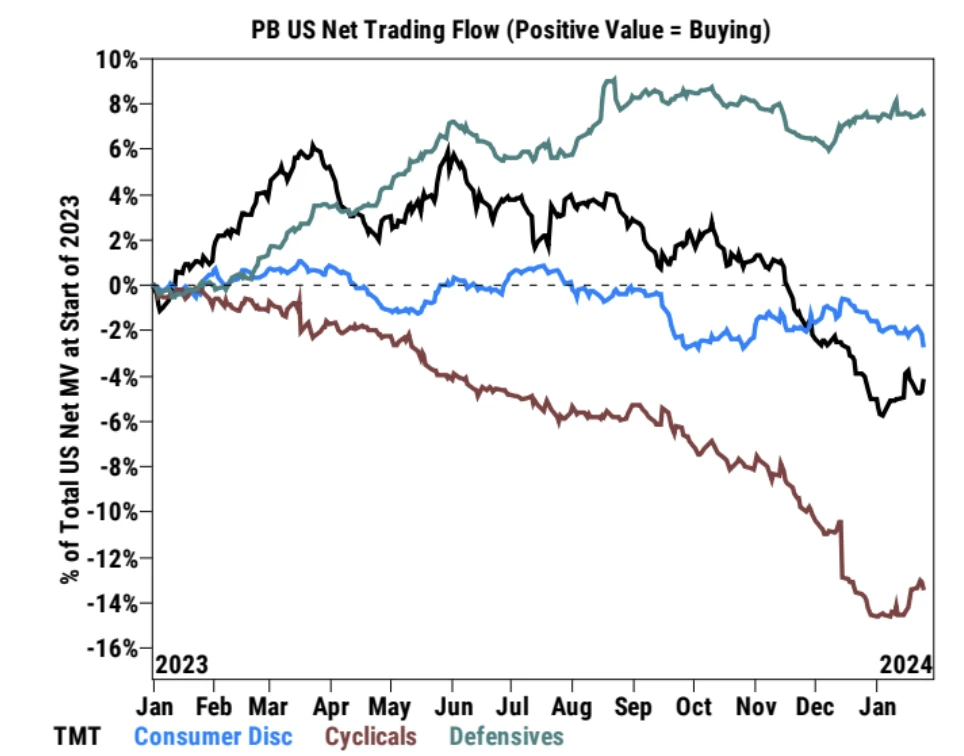

按行業資金流出可選消費,流入 TMT 和周期:

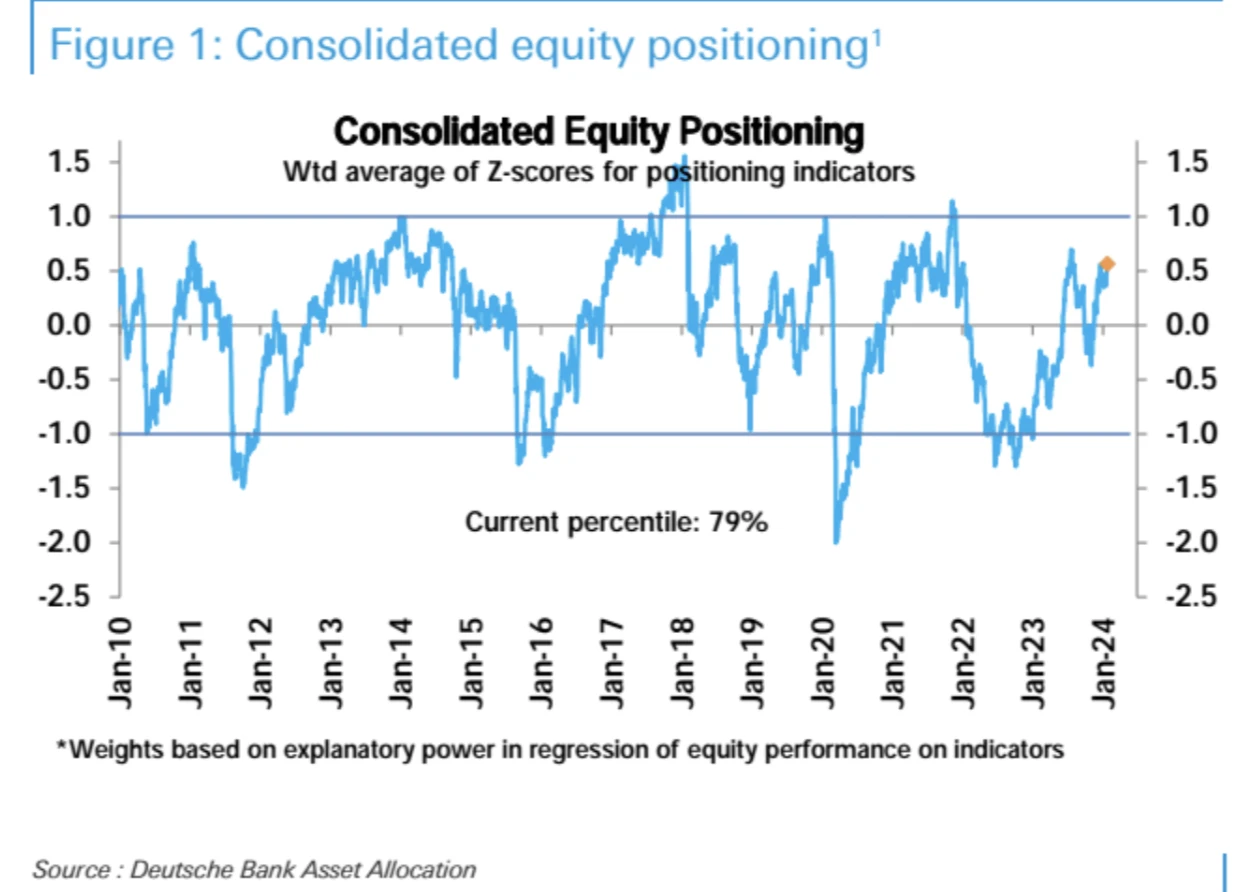

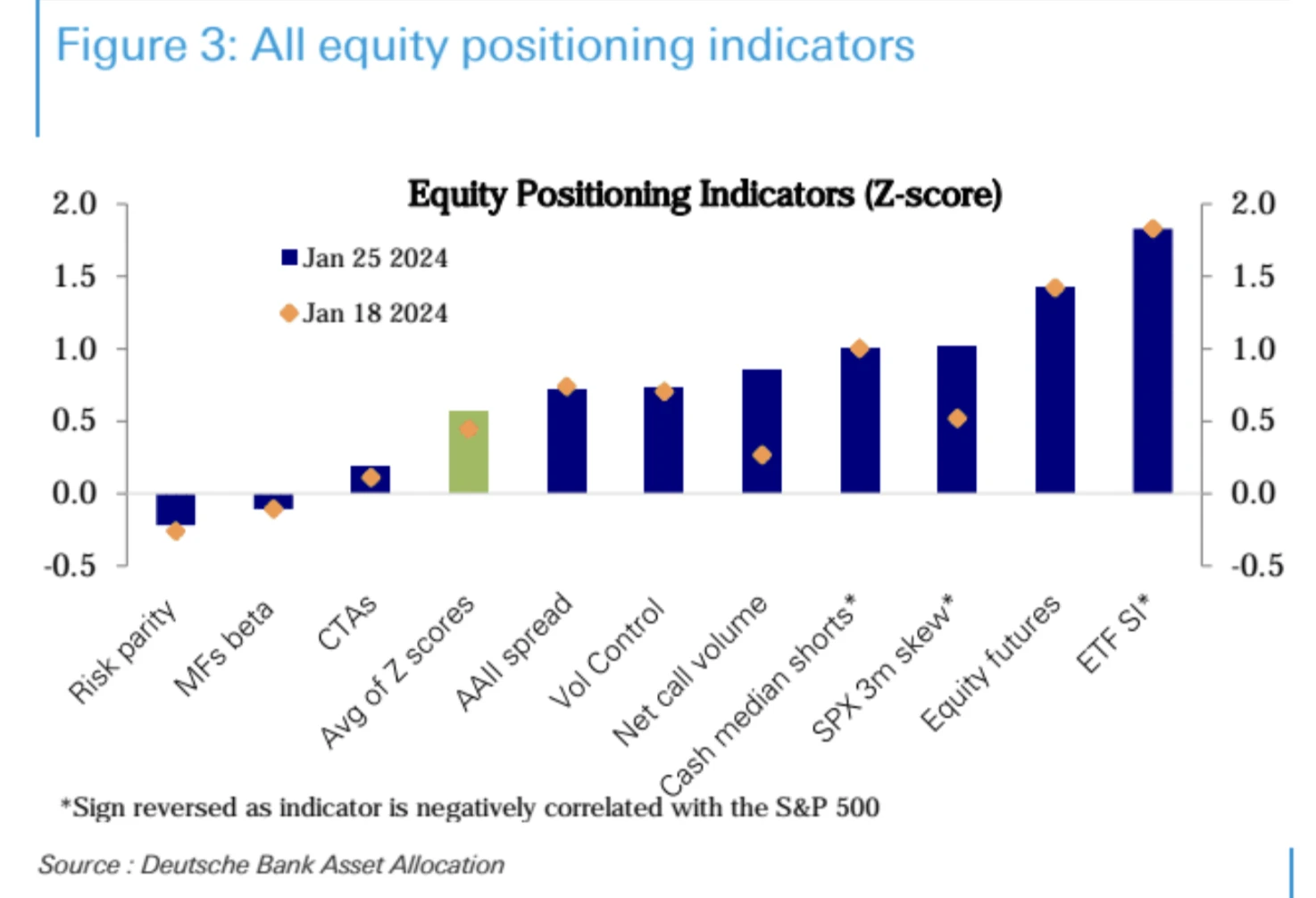

德銀統計口徑下,整體股票倉位水平上周大幅上升至六個月來的最高水平(79 百分位),此前 12 月中旬以來一直在一個狹窄範圍內波動。盡管倉位明顯偏高,但還未達到極端水平。

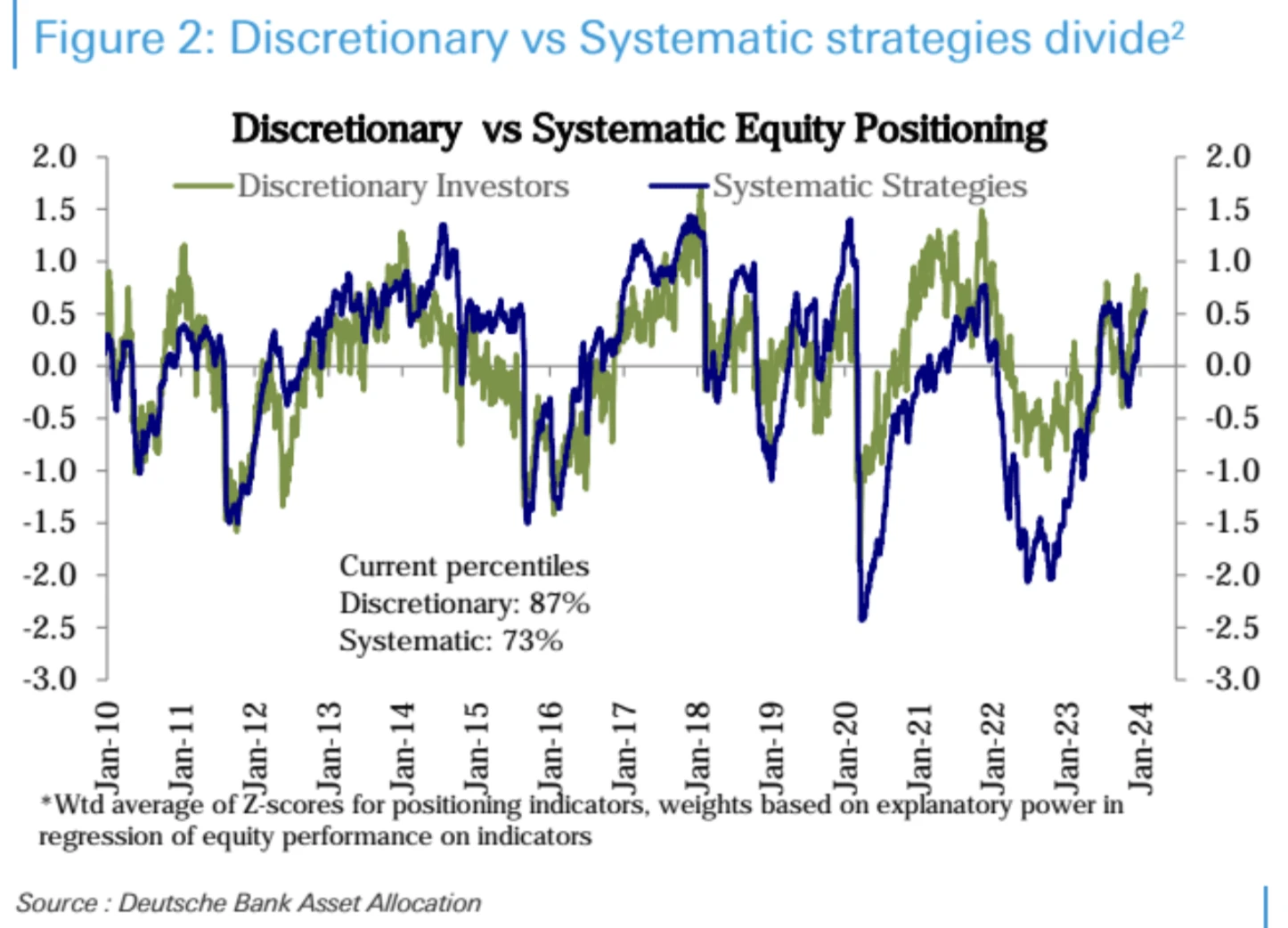

按投資者類型看,主觀投資者倉位最近上升明顯,其已經上升至 87 百分位,而系統性策略的倉位繼續穩步攀升至 73 百分位。在各個行業中,科技行業(排名第 73 百分位)的倉位進一步上升,並且是唯一明顯超過歷史平均水平的行業。

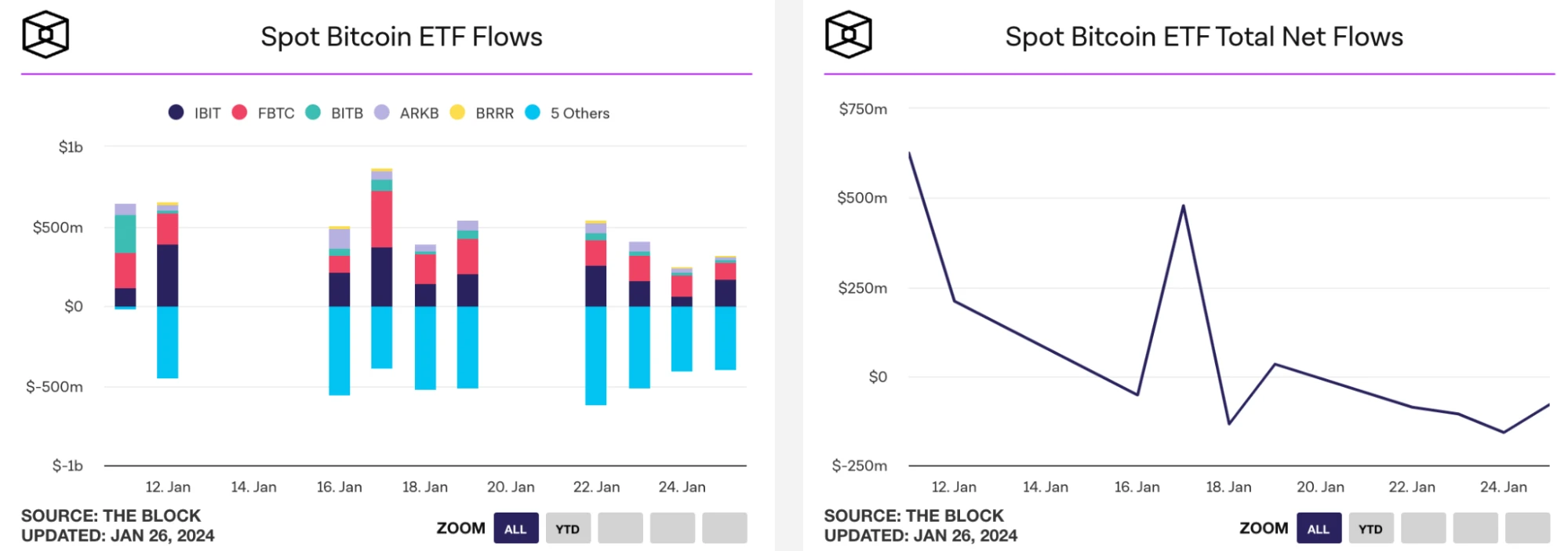

比特幣現貨 ETF 上周每日均處於淨流出狀態,資金流入貝萊德的 IBIT 和富達的 FBTC 等基金未能跟上市場退出灰度的 GBTC 的速度,上市兩周來總淨流入為 8 億美元左右也就是 1.7 ~ 2 萬個 BTC,考慮到 GBTC 的拋壓,總體依然能有 8 億流入,這已經是頗為積極的信號,BTC 價格上周也大漲 5% :

市場情緒

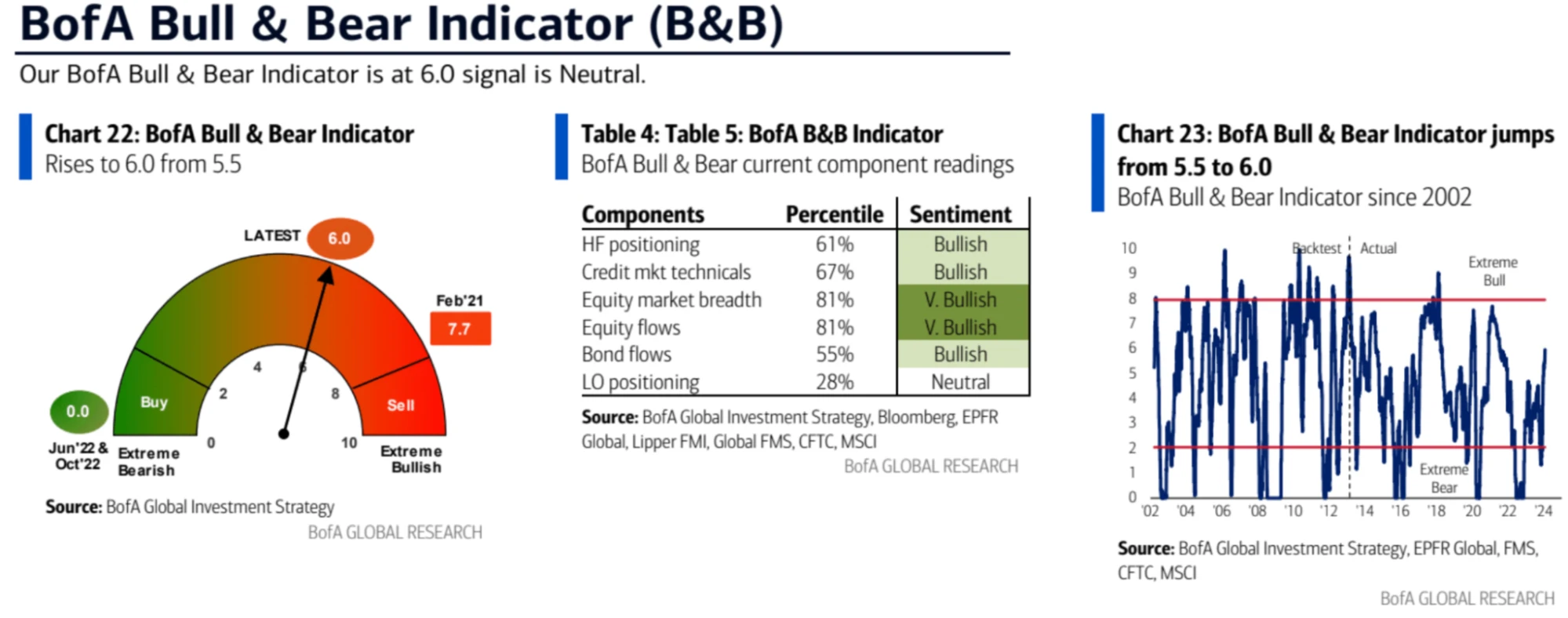

美國銀行牛熊指標:從 5.5 上漲至 6.0 , 2021 年 7 月以來最高,因股票大量流入、強勁的股市廣度(7% 上升至 44% )和強勁的信貸市場。

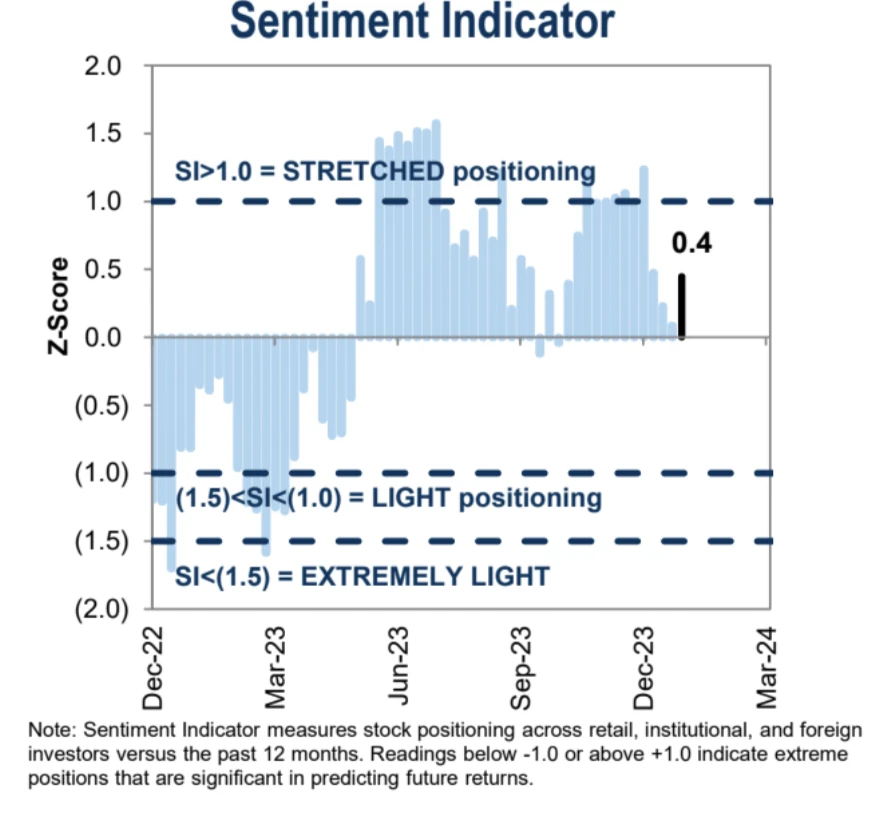

高盛的機構情緒連續三周回落後再次上升:

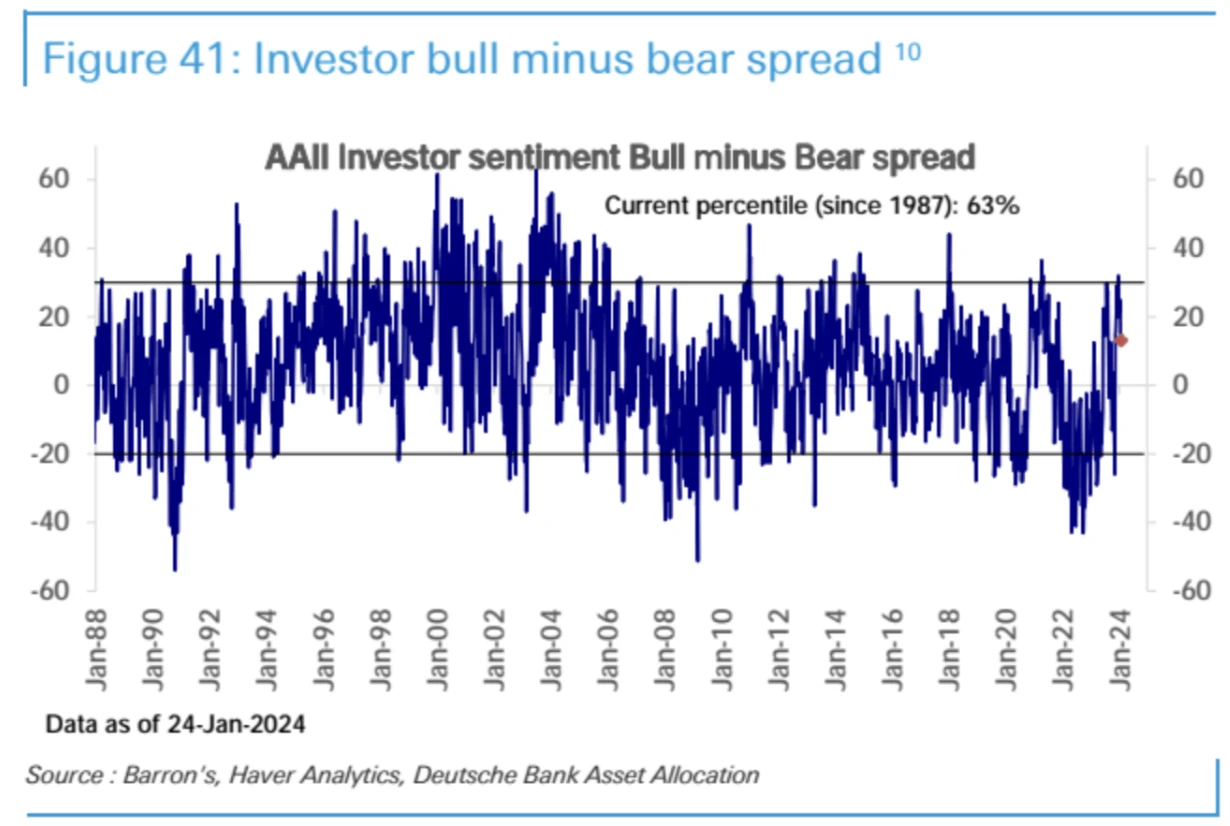

AAII 牛熊差值從極值回落:

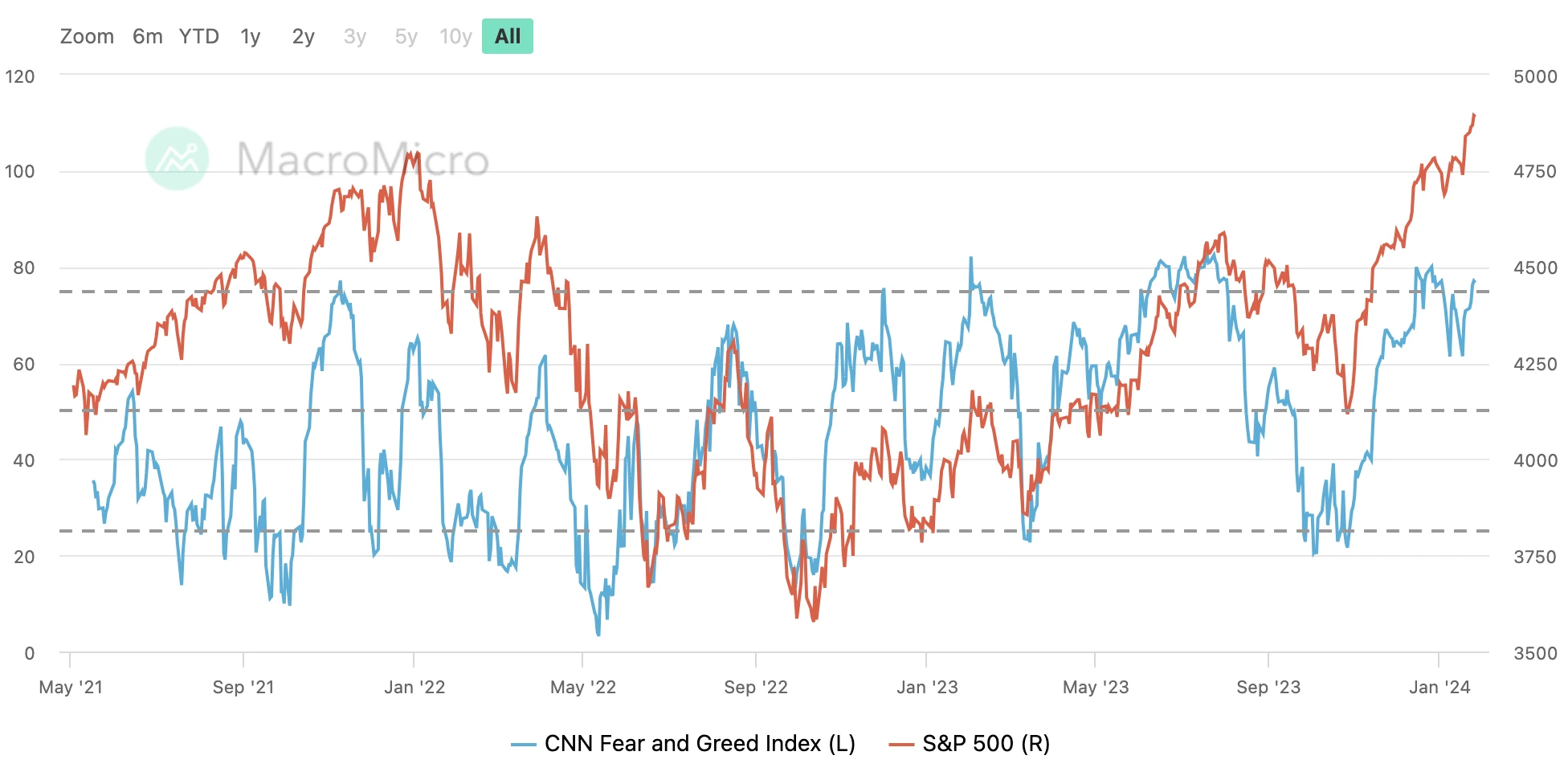

CNN 恐懼貪婪指數重回“極度貪婪”區間:

本周關注

財報

本周標普 500 中 32% 的公司將發布財報,投資者將關注 AI 給哪些公司帶來了實際的收益,包括 AMD、Alphabet、微軟(周二)以及 Meta、亞馬遜和蘋果(周四)的財報出爐,波動性勢必增加,INTEL 的跳水已經為我們展示了投資者如今有多么挑剔。

央行

本周繼續關注央行的動向,美聯儲將於周三公布決議,英國央行和瑞典央行則將在周四公布決議。周二,日本央行還會發布本周會議的意見摘要。

鑑於 3 個月和 6 個月年化通脹已經低於 2% 的目標,央行也可能通過將聲明中的剔除一些鷹派措辭(additional policy firming )增加移除一些鴿派措辭(通脹接近目標)來承認這一進展。

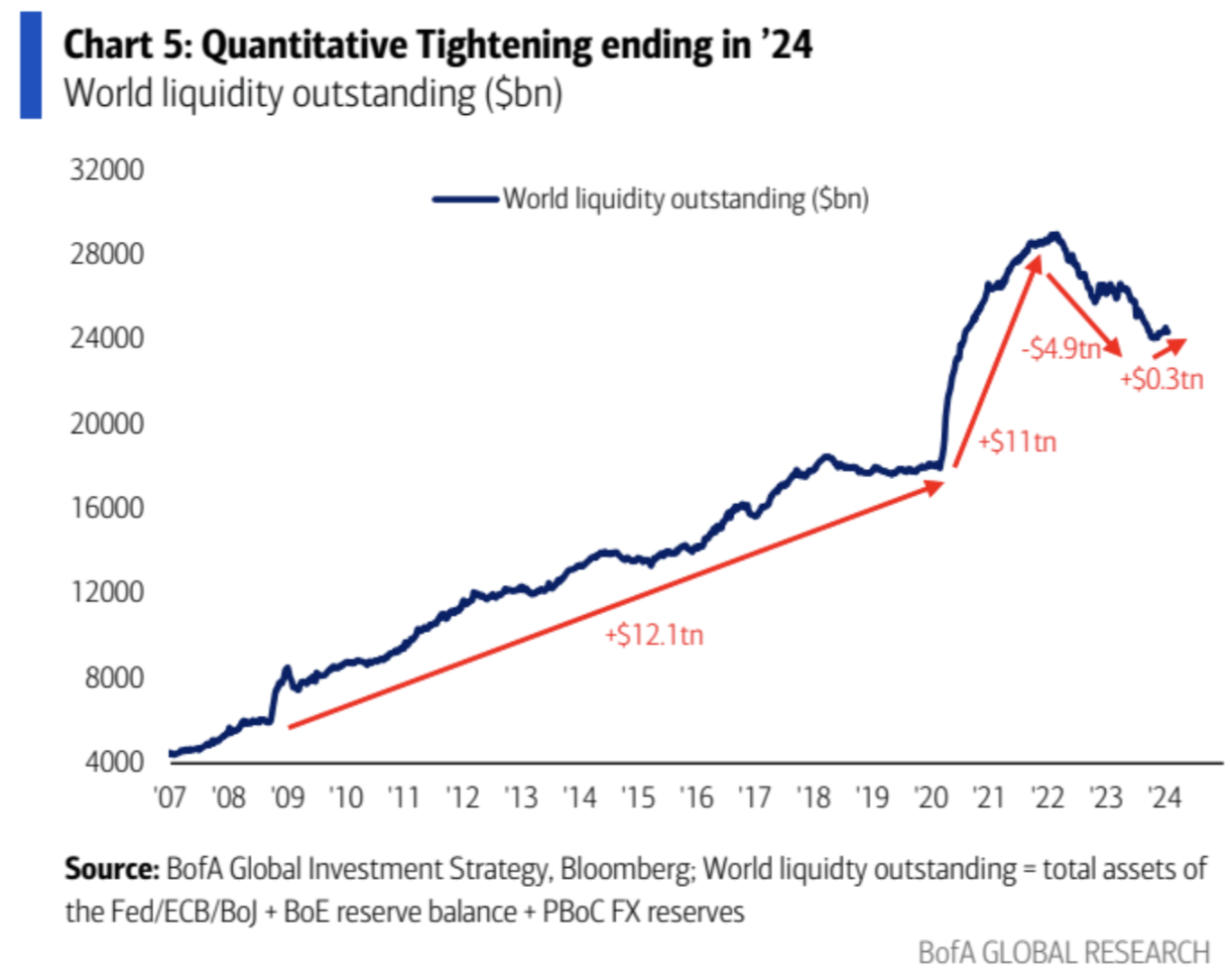

在新聞發布會,鮑威爾很可能被問到 3 月會否降息,屆時看他是否能清晰的回答這個問題,如果斷然拒絕(邊走邊看概率更大)可能對市場產生打壓。另外可能會被問及自 12 月會議以來金融狀況的大幅寬松、通脹率下降以及 QT 政策的變化,尤其注意 QT 削減的預期是否會被鮑威爾確認——也就是官員不只是在“談論”而是在“制定計劃”,根據歷史來看至少需要 2 次會議才能出臺具體計劃,而 RRP 工具的余額可能在 3 月就耗盡。

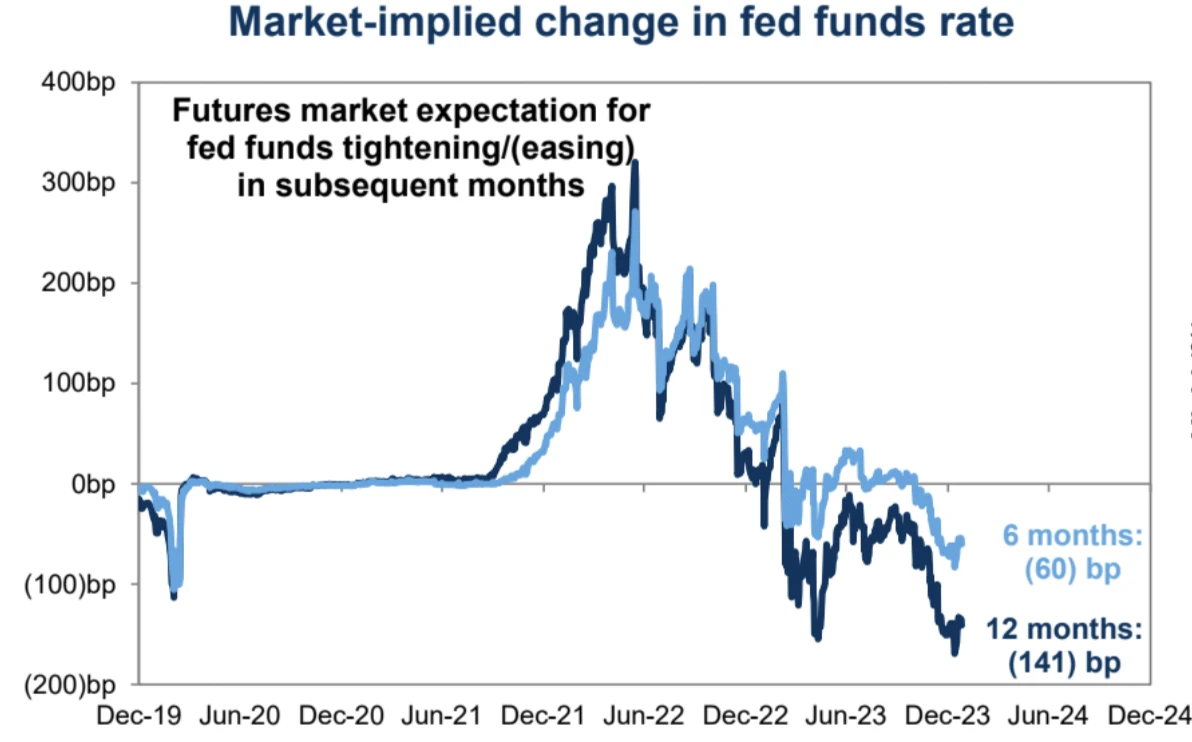

總的來說,目前關於降息的預期有些分裂,經濟學家調查認為是 6 月降息,市場定價是 3 月,FOMC 可能需要做一些努力,從 12 月會議上“僅” 3 次降息的鷹派傾向轉變為與市場預期更加一致的情況,否則市場可能借此機會通過回調來對其預期。

盡管近幾周除了股市外的外匯和利率市場價格已經有所調整,但風險仍然偏向於過度定價:

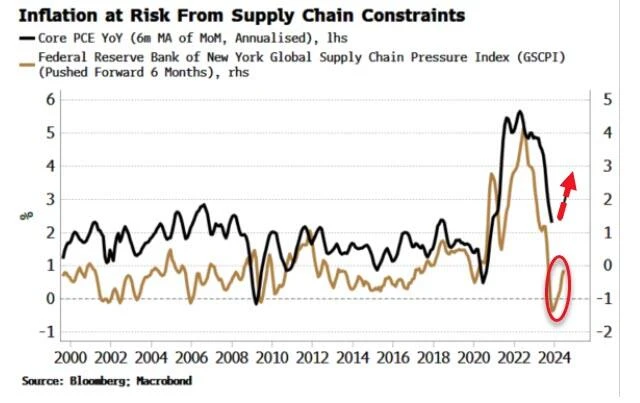

另外就是領先通漲指標——供應鏈成本壓力已經持續走高,該指標領先年化核心 PCE 約六個月,如果中國也能开始復蘇對供應鏈價格的壓力只會更大,今年晚些時候通脹反撲的陰影仍然存在,Bloomberg 策略師 Simon White 就寫到“PCE 可能證明美聯儲三月份降息是合理的,但這將是愚蠢的”。

今年迄今為止美元和美債收益率走強主要是由於去年最後一個月市場過於自信以及聯儲終於自己確認轉向,市場出現了一些賣事實。這種調整趨勢可能在本周還是有可能繼續,因為目前看來 FOMC 官員們的態度還沒有像市場定價那樣進展。另外,美國數據持續領先其他發達國家,這意味着市場很可能無法像歐洲央行那樣推斷出更明確的寬松傾向,美元依舊沒有拿得出手的對手。

非農

周五的美國一月非農就業報告不是關於最新就業數字,季節性調整對市場的影響可能更大,因為過去的數字連續被大幅下修。

財政部發債計劃

財政部將於周一公布未來兩個季度的融資預估,並於周三提供拍賣規模的詳細信息。財政部自己上季度時的預期是 8160 億,美銀預估美國淨借款規模為 9700 億美元,德銀預估預計為 7970 億美元。如果債務供應數字需要超過 1 萬億美元將對美國國債的上漲勢頭產生影響。自去年 7 月政府宣布第三季度借款需求高於預期後,引發美國國債債券拋售,美國財政部的季度再融資報告就一直備受關注。

不過過去兩周美債拍賣的結果意外的還不錯,財政部經歷上次超發贏得廣泛批評之後,也表示充分了解市場對增發的擔憂,並且愿意採取行動來安撫市場,在本次拍賣計劃中不太能傳出供給方面的意外。有分析預期財政部這次可能宣布啓動回購計劃的計劃,涉及回購流動性較低的債務,並增加流動性最強的當前債券的發行,旨在改善市場的流動性。另外,要關注本次是的增發否更傾向於短期國債發行而不是長期,因為目前長期國債市場表現相對更差。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

美股崩盤創紀錄,費半指數暴跌10%!川普:關稅沒得談,除非提供美國了不起的東西

美 國總統川普昨(3)日清晨在美股收盤後推出其最新 關稅 計劃,根據白宮發表的聲明,此次關稅計劃包...

摩根大通警告「川普關稅風險」:全球經濟衰退機率增至60%,美國通膨會失控

美 國總統川普昨(3)日在白宮玫瑰園正式公佈其最新 關稅 政策,宣佈對所有進口商品設立 10% 的...

彭博罵川普關稅「藐視市場智慧」:錯誤由美國買單,最慘世界大門已開啟

美 國總統川普昨(3)日正式推出其針對多個國家的全面 關稅 計劃,並宣佈進入國家緊急狀態,宣稱要為...

24H熱門幣種與要聞 | Coinbase提交XRP期貨申請;Babylon公布代幣經濟學和空投查詢(4月4日)

1、CEX 熱門幣種 CEX 成交額 Top 10 及 24 小時漲跌幅: BTC: -0.45%...

Solana與BNB Chain的Meme生態博弈,誰將主導多鏈時代的流量战爭?

當 CZ 在 X 上發文,以“Mubarak” “BNB Card”等熱梗點燃 BNB Chain...

星球日報

文章數量

8823粉絲數

0

評論