数据解读7大L2:初始流动性分布有何特征?

原文作者: Keyrock

原文编译:Luffy,Foresight News

欢迎来到我们深度数据报告系列的第 2 部分,我们将揭示备受瞩目的 L2 网络在主网启动后最初几天的链上性能表现。

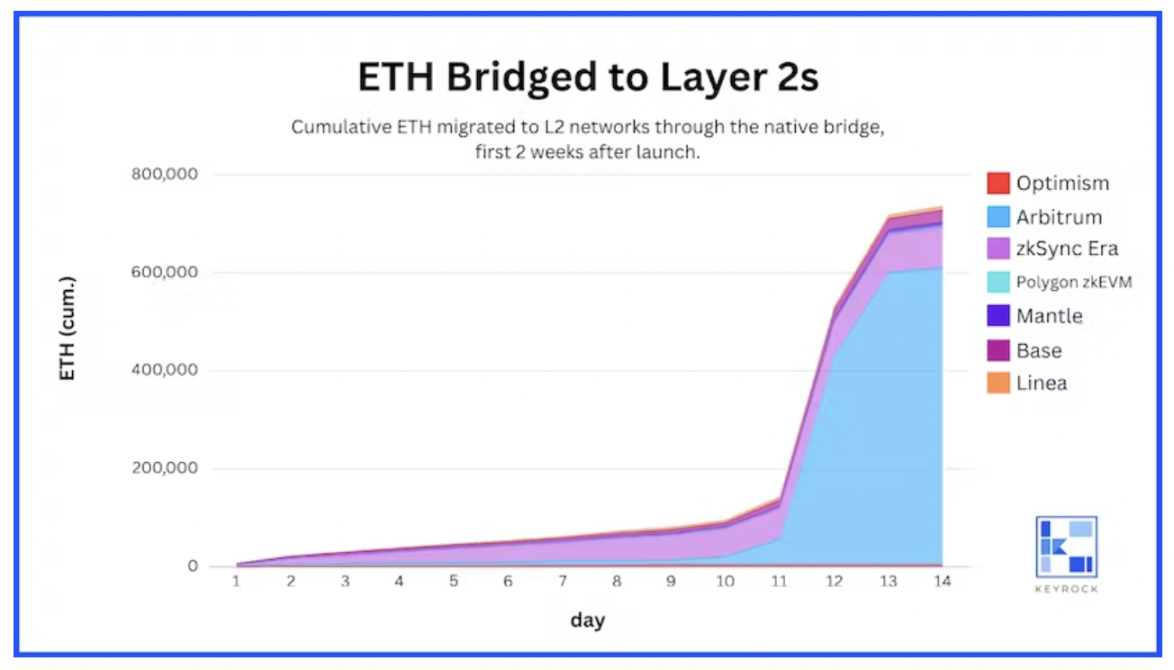

在 第 1 部分 分析中,我们观察了 ETH 在 L2 启动最初 24 小时及随后两周内从以太坊流入 L2 网络的情况。第 1 部分让我们了解了这些网络在获取流动性、关注度和早期采用方面的表现,并考虑到市场环境(熊市或牛市)、基础技术(ZK 与非 ZK)和品牌认知度的不同,我们得出了三个主要结论:

-

对未来代币分配的预期是推动 ETH 早期迁移到新 L2 的关键因素。

-

最初的 24 小时迁移规模可作为接下来 2 周表现的可靠衡量标准。

-

偏离结论#2 的网络起步缓慢,随后出现爆炸性增长。这些异常模式是巨鲸大量充值的结果。

在此基础上,我们提出了下一个重要问题:一旦 ETH 迁移到这些 L2,它们会发生什么? L2 仅仅吸引 ETH 是不够的;这些网络上的应用程序还必须吸引流动性,以确保为用户和交易者提供有吸引力的生态系统。

在第 1 部分中,我们了解了哪些 L2 在最初的几个小时和几天内吸引了最多的流动性。在第 2 部分中,我们将回答这些 L2 中的哪些应用程序在网络启动后的前两周内吸引了最多的 ETH。

数据结论

我们对观察到的 7 个 L2 网络中的应用程序 TVL 进行了分析,得出以下结论:

-

与永续合约、借贷和其他 DeFi 协议相比,DEX 最初吸引的 TVL 最多。 DEX 已经证明了它们对于任何新网络的早期成功的重要性,并且在主网启动后,用户流动性会继续流向这些应用程序。

-

流动性往往流向由 L2 孵化或与之对齐的应用程序。流动性先集中于这些协议,然后再分散到其他协议中。

-

L2 DEX 的潜在空投有助于吸引大量流动性,因为 LP 寻求「一箭双雕」——从提供的流动性中赚取收益,同时也瞄准未来的空投。

-

流动性挖矿机会可以为承诺短期收益的特定应用程序带来流动性,从而显着提高 L2 的 TVL。结果是 L2 的 TVL 集中在该应用程序中。

-

最著名和最受欢迎的 DeFi 应用程序在 L2 网络上发布往往会稍微滞后一些。这些 DeFi 应用程序似乎在等待其他应用程序测试 L2 后再启动。这里值得注意的例外是开发 L2 主网的公司拥有显著声誉的情况,像 Consensys 和 Coinbase 这样久经考验的公司最初会吸引更高质量的 DeFi 项目。

数据范围

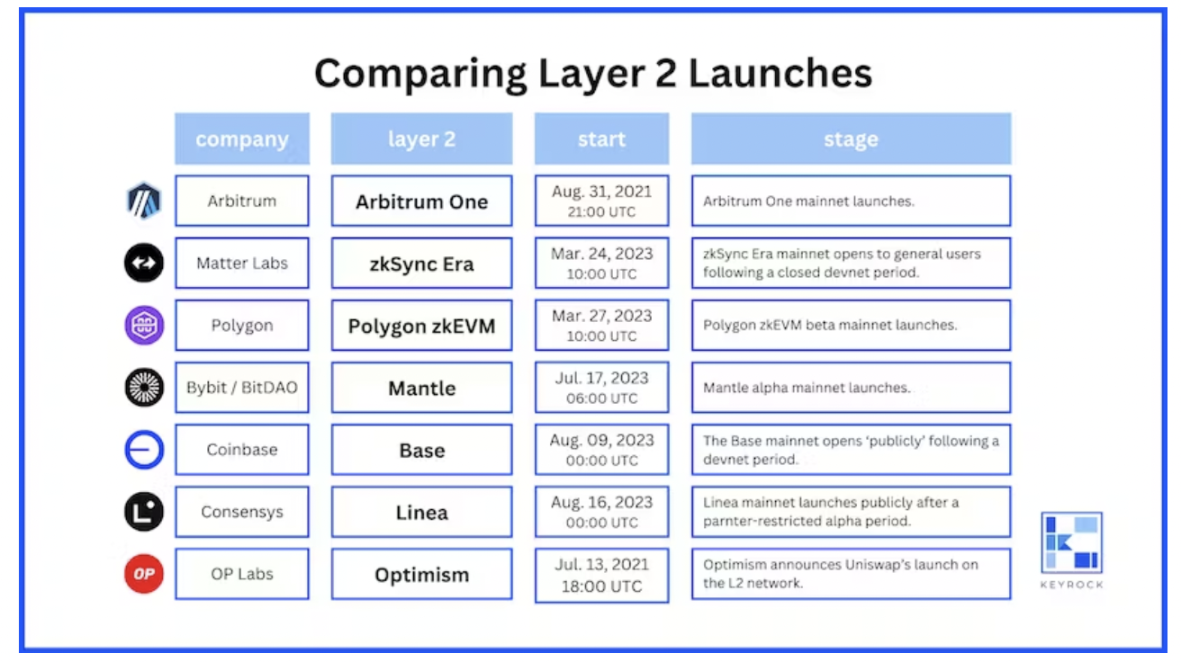

与第 1 部分一样,我们观察了 2021 年至 2023 年间启动的 7 个不同 L2 网络的链上 ETH 流动。我们跟踪了每个 L2 公共主网启动后的前两周内为 L2 提供流动性的跨链应用程序。

有些 L2 网络在启动之初就拥有大量应用程序,我们仅观察了启动两周内 TVL 最多的 10 个应用程序。

比较 Layer 2 启动

ETH 跨链到 L2

Arbitrum

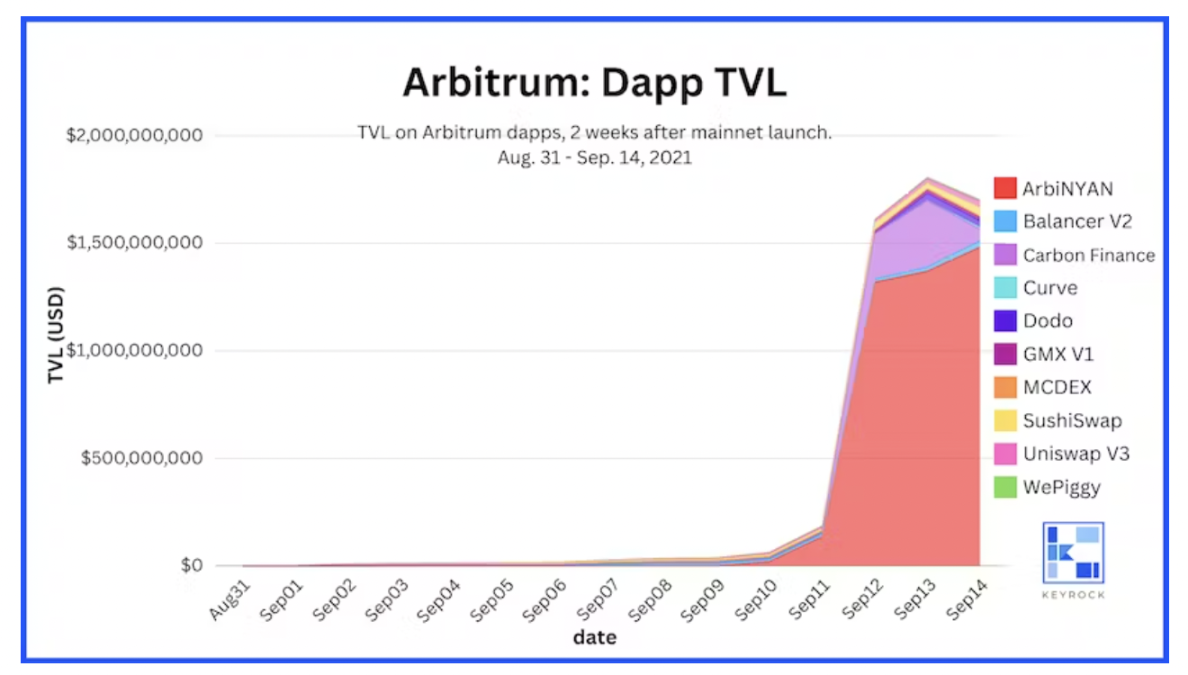

Arbitrum Dapp TVL

我们在 2021 年 8 月 31 日 Arbitrum One 主网启动后的两周观察了应用程序 TVL。

尽管于 8 月 31 日启动,但直到 9 月 11 日,Arbitrum 应用程序的 TVL 才显著增加。应用程序活动与我们在第 1 部分中的最初观察结果一致,表明 Arbitrum 经历了来自以太坊的 ETH 的大量涌入。

9 月 11 日,不到一小时就有 180, 000 ETH 存入 Arbitrum。截至 9 月 12 日,近 600, 000 ETH 已从以太坊存入 Arbitrum 主网。

在第 1 部分中,我们没有得出推动 ETH 跨链大幅上涨的原因。然而,查看应用程序 TVL 数据,可以发现 9 月 11 日将 ETH 大量存入 Arbitrum 主网背后的推动者是 ArbiNYAN 。

ArbiNYAN 是一种 memecoin 流动性挖矿项目,在 2021 年 9 月爆发。它是第一个引起广泛关注的原生 Arbitrum 应用程序。正如今年的 BALD 在 Base 生态所起到的作用,ArbiNYAN 将 Arbitrum 推向了 Web3 热潮。

9 月 10 日,Arbitrum 上排名前 10 名的应用程序的总 TVL 为 61, 929, 474 美元。 ArbiNYAN 占 TVL 的 31% (1934 万美元)。截至 9 月 12 日,Arbitrum 排名前 10 名的应用程序的 TVL 已飙升至 1, 609, 246, 339 美元—— 48 小时内增长了 2, 500% 。当时,ArbiNYAN 占 TVL 的 82% (13.1 亿美元)。

换句话说, 9 月 12 日,仅 ArbiNYAN 的 TVL 就比 2 天前整个 Arbitrum 网络的 TVL 多了 21 倍。

zkSync Era

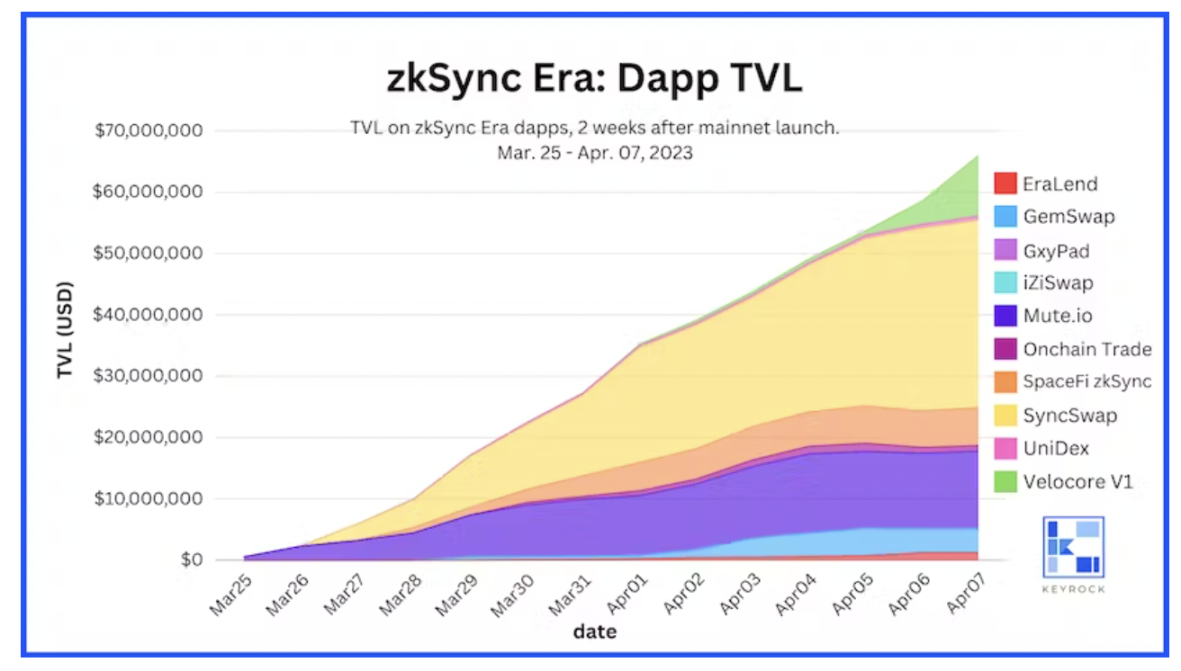

zkSync Era Dapp TVL

我们在 2023 年 3 月 23 日 zkSync Era 主网启动后的两周观察了应用程序 TVL。

ZkSync Era 在推出后的两周内,从以太坊迁移到其主网的 ETH 数量稳步增长。另一方面,我们看到 zkSync Era 的 DeFi 应用程序中 TVL 也经历了类似的稳定增长,因为这些 ETH 分布在整个生态系统中。

两周结束时,一款应用程序 SyncSwap 脱颖而出,占 zkSync Era 的 TVL 的 46% (只统计排名前 10 的应用程序)。我们还看到另外两个协议 Mute .io 和 Velocore ,两周结束时他们的 TVL 占比都达到了两位数。

SyncSwap 是一个建立在 zkSync Era 之上的 DEX。它是第一个在 zkSync Era 上上线的原生 DEX,因此在 zkSync Era 推出后的前两周就吸引了大量的流动性。由 Uniswap 等以太坊生态领导者打造的 DEX 仍然是最受欢迎的 DeFi 协议之一,为早期 LP 提供了熟悉的场所来进行交易和提供流动性。

我们得出的结论是,zkSync Era 在前两周取得突破性成功(就 ETH 迁移而言)的部分原因在于代币空投预期。将资金迁移到 zkSync Era 的 ETH 持有者似乎更进一步,在跨链 ETH 后向 SyncSwap 提供了流动性。他们的动机可能是尝试「一鱼双吃」: 同时获取 zkSync Era 和 SyncSwap 的代币空投机会。

Polygon zkEVM

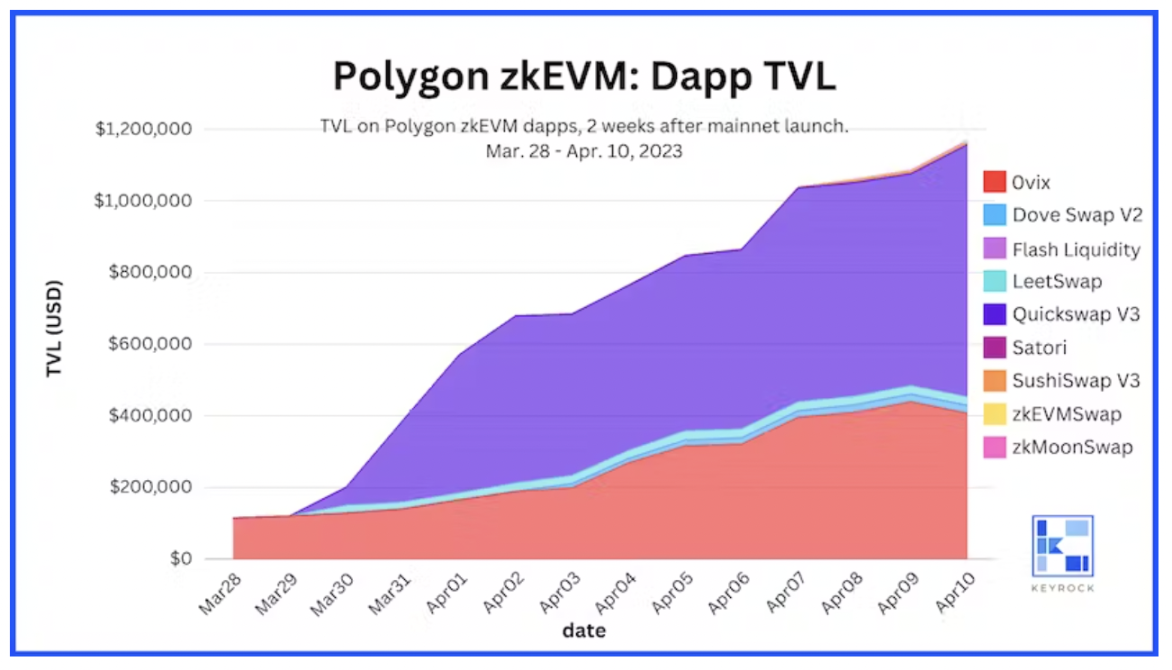

Polygon zkEVM Dapp TVL

我们在 2023 年 3 月 27 日 Polygon zkEVM 主网启动后的两周观察了应用程序 TVL。

Polygon zkEVM 上的 TVL 主要集中在两个应用程序: Quickswap 和 0 vix。

尤其是 Quickswap V3,它占据了主导地位,占 Polygon zkEVM TVL 的 60% (117 万美元中的 70.4 万美元)。 Quickswap 的成功是有原因的。在 zkEVM 推出之前,Quickswap 已经是 Polygon 上占主导地位的 DEX,历史上曾超越 Uniswap。 Polygon 可以确保 Quickswap 在 zkEVM 上的发布被优先考虑,并且早期的 zkEVM 用户可以放心,他们使用的是已经在其他地方得到验证的 DEX。

借贷平台 0 vix 也是 Polygon 生态系统的原生产品。尽管 0 vix 在 POlygon 上的借贷平台中相对较小(落后于 Aave 和 Compound ),但它在 zkEVM 上的早期推出提供了非 DEX DeFi 原语(借贷),使其在 zkEVM 的早期占据了上风。

TVL 在 Polygon 上的这种分布揭示了与构建 L2 的公司具有天然一致性的应用程序的优势。奇怪的是,在主网启动后的前两周,zkEVM 上没有任何主流 DeFi 应用程序(Uniswap、Aave、Compound)。 Polygon 是 Web3 领域的老玩家,拥有强大的品牌认知度和开发人员采用率。

一种可能性可能是 zkEVM 是一个由 zk 支持的 L2,主流 DeFi 应用程序在前两周需要观察和了解其他应用程序的表现。有趣的是,Base 和 Linera 的情况似乎说明了这一点,这两个平台都是由备受信任的实体(分别是 Coinbase 和 Consensys)构建的。然而,Base 在推出的前两周就吸引了主流 DeFi 应用,而 Linea 却没有。 Linea 与 zkEVM 一样,是一个由 zk 支持的 L2。

Mantle

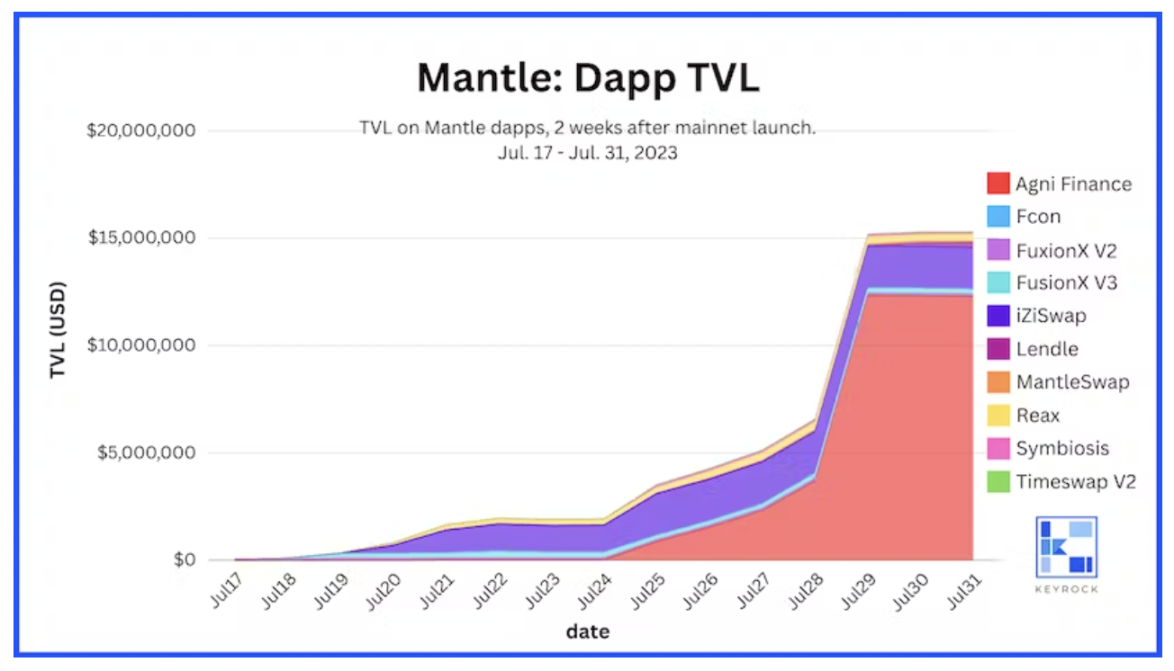

Mantle Dapp TVL

我们在 2023 年 7 月 17 日 Mantle 主网启动后的两周观察了应用程序 TVL。

两周后,应用程序 AgniFinance 和 iZiSwap 占据了 Mantle 的大部分 TVL。 7 月 31 日,AgniFinance 拥有 Mantle 超过 80% 的 TVL(只统计排名前 10 的应用程序)(1230 万美元 /1530 万 美元)。 iZiSwap TVL 占比 12.6% (195 万美元)。

AgniFinance 和 iZiSwap 都是 AMM,这再次表明 DEX 能够在 L2 推出后捕获大部分早期 LP ETH。

在第 1 部分中,我们讨论了 Mantle 奇怪的 ETH 迁移模式。在主网启动后的最初几天,Mantle 的 ETH 迁移速度相对缓慢。然后, 7 月 28 日,单个地址将 5, 000 ETH 迁移到 Mantle,跨链 ETH 总量瞬间从 2, 500 增加到 7, 500 。

在上图中,我们可以看到 Mantle 顶级应用程序的 TVL 在 7 月 28 日飙升。数据显示,AgniFinance 的 TVL 飙升尤为明显,这表明 7 月 28 日存入的 5, 000 ETH 中,绝大多数都直接流向了 AgniFinance。

Base

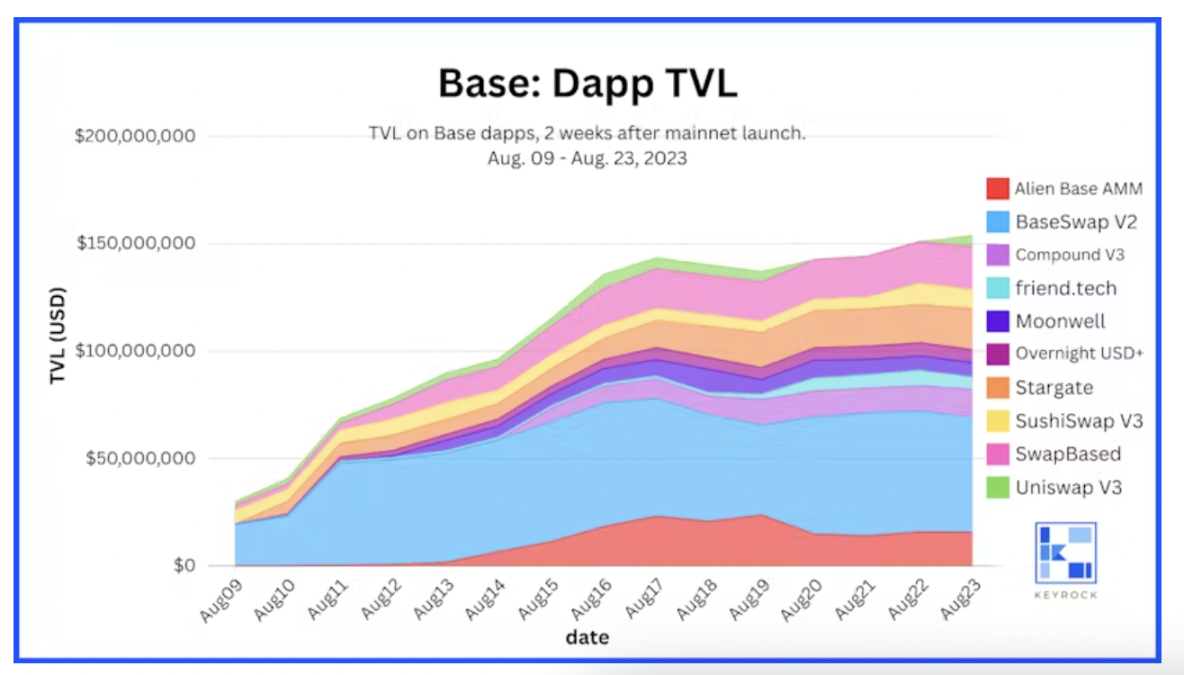

Base Dapp TVL

我们在 2023 年 8 月 9 日 Base 主网启动后的两周观察了应用程序 TVL。

两周结束时,有 6 个应用程序拥有超过 5% 的 TVL 占比,并且没有一个应用程序控制着超过 35% 的 TVL。

在占 Base TVL 5% 以上的 6 个应用程序中,其中 4 个是 DEX——再次支持了这样的结论:DEX 最容易在全新的 L2 上吸引流动性。 BaseSwap 贡献了最大份额的 TVL(约 35% ),这再次表明:与 L2 开发公司密切合作的应用程序在网络的早期阶段具有优势。

在观察到的所有 L2 启动中,Base 吸引了最早期、最引人注目的 DeFi 应用程序(Uniswap、SushisWap、Compound)。这可能归功于 Coinbase 的声誉,以及 Base 是使用 OP Stack 构建的,而 OP Stack 已经与 Optimism 网络经历了长期的实践检验。

有趣的是, Stargate 是我们观察到的仅有的非原生跨链桥。这种异常现象可能是因为非原生跨链桥通常需要更多时间才能在全新网络上上线。

Linea

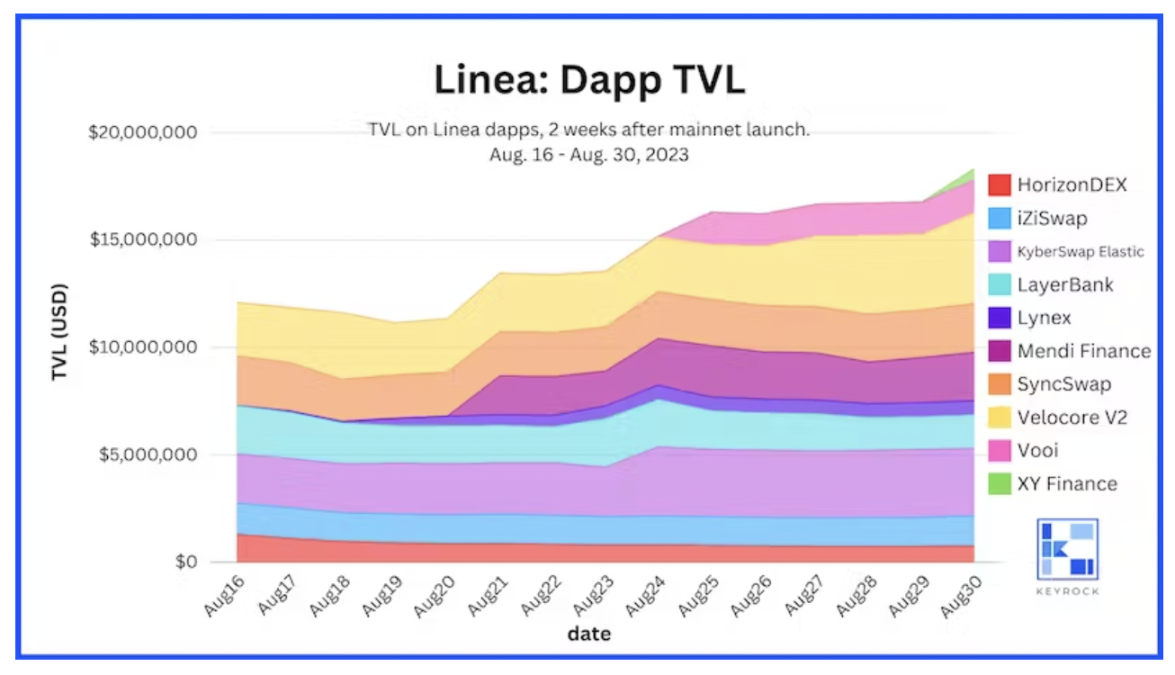

Linea Dapp TVL

我们在 2023 年 8 月 16 日 Linea 主网启动后的两周观察了应用程序 TVL。

两周结束时, 7 个应用程序的 Linea TVL 占比超过 5% ,并且没有一个应用程序控制了超过 25% 的网络 TVL。

在所有观察到的 L2 中,Base 和 Linea 在启动后两周内的应用程序中 TVL 多样性和平衡性最高。 Linea 和 Coinbase 都是在熊市中推出的,但这两个网络的架构和品牌不同。 Base 是一个更「经典」的 L2 Rollup,构建在 Optimism OP Stack 之上。 Linea 是一个 ZK Rollup。

这两条链之间引人注目的相似之处在于创建它们的公司具备良好的业界声誉:Coinbase 和 Consensys。两家公司都拥有广泛的认可、资金和用户。

对于 Base 和 Linea 推出后的 TVL 多样性,一个相对简单的结论是与他们的声誉有关。与其他 L2 相比,Coinbase 和 Consensys 各自的声誉在主网启动之前可能会吸引更多开发者的兴趣。开发人员可以花更多时间准备他们的应用程序,以便在主网启动后尽快在 Base 和 Linea 上上线,因为预计会有大量用户涌入。与其他 TVL 高度集中在少数应用程序中的 L2 相比,Base 和 Linea 的流动性在主网启动后很快就分散到更多的应用程序中。

Optimism

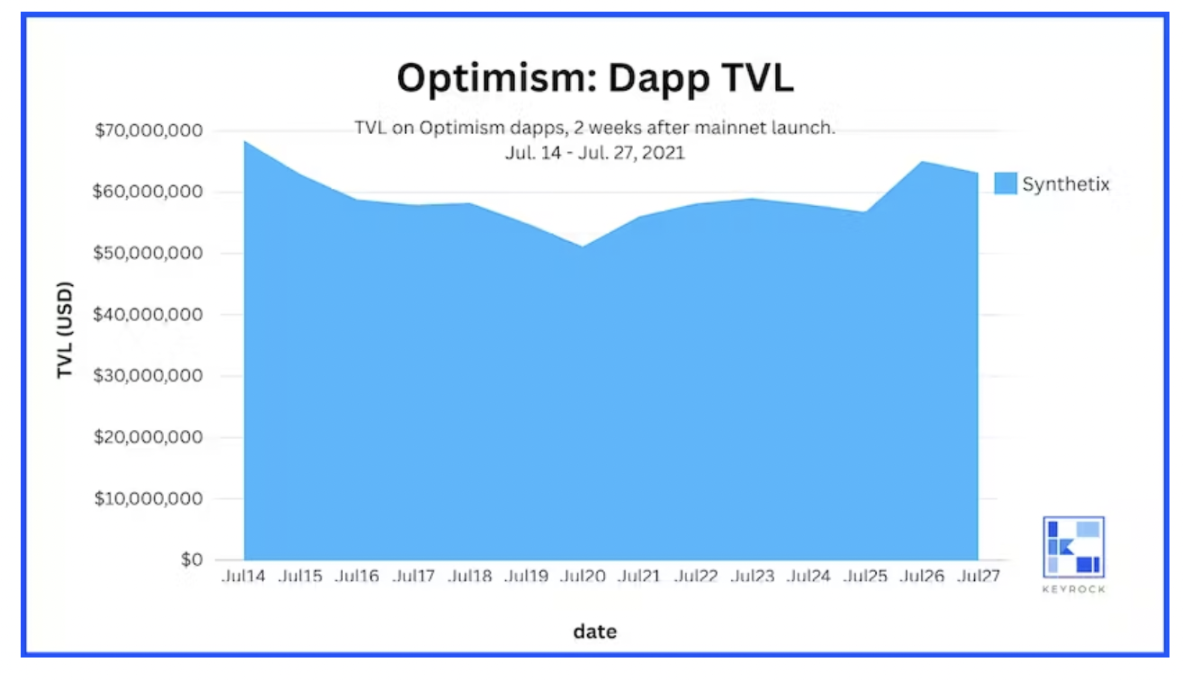

Optimism Dapp TVL

Optimism 在 2021 年分阶段推出了其 L2 网络。7 月 14 日是 Optimism 宣布对 Uniswap 提供支持的一个重要时刻。有趣的是,在这一消息发布后的两周内,Optimism 的应用 TVL 仍然完全由 Synthetix 主导。

整个 2021 年,Optimism 都在积极建设中,并在路线图早期与 Synthetix 建立了独特的密切关系。早在 2021 年初,就发布激励计划来激励 Synthetix 的流动性。到 7 月,我们看到这些激励措施得到了回报,在 Optimism 宣布支持 Uniswap 两周后,Synthetix 的 TVL 超过了 6000 万 美元。

结论

本报告系列揭示了新推出的 L2 网络应用程序中 TVL 的分配趋势。我们得出结论:

-

DEX 是早期 L2 成功的关键,占据了大部分初始 TVL。

-

由 L2 团队本身开发或支持的应用程序在获得早期流动性时具备明显优势。

-

L2 应用程序(尤其是 DEX)的空投预期会吸引大量流动性。

-

流动性挖矿可能会导致 TVL 急剧上升。

-

主流 DeFi 应用程序通常会推迟在新 L2 上的发布,除非 L2 得到信誉良好的公司的支持。

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

早报 | Lighter 24 小时交易量突破 110 亿美元;Circle Q3 财报公布;Strategy 美股市值跌破其 BTC 持仓价值

整理:ChainCatcher 重要资讯: 币安将停止币安直播平台服务,币安广场将继续提供直播服务...

24H热门币种与要闻 | Sui将推出原生稳定币USDsui;美SEC拟推出基于Howey测试的代币分类法(11月13日)

1、CEX 热门币种 CEX 成交额 Top 10 及 24 小时涨跌幅: BNB -0.78%...

星球日报

文章数量

11042粉丝数

0