Matrixport:2024上半年加密市場的六個預測

原文作者: Matrixport 分析師 Markus Thielen

原文編譯:吳說

摘要

-

在 2024 年上半年,加密行業將有五個微觀事件和一個宏觀事件,這些事件可能對行業產生積極影響,可能會推高比特幣的價格。

-

到 2024 年 1 月,我們預計美國證券交易委員會將批准比特幣 ETF,預計交易將於 2 月或 3 月开始。

-

穩定幣發行人 Circle 可能於 4 月份在股市上市。

-

雖然 FTX 中標的消息可能會在 2023 年 12 月宣布,但我們預計該交易所將在 2024 年 5 月或 6 月投入運營。FTX 預計將在 12 個月內恢復其前 3 大交易所的地位。

-

上述三個事件和比特幣減半周期預計將為接下來的一年提供健康的動力。

-

盡管將其視為重要的上行催化劑具有挑战性,但以太坊的 EIP-4844 升級計劃於 2024 年第一季度進行。

-

這也與美聯儲可能在 2024 年年中降息相吻合,因為市場定價顯示,美聯儲將在 2024 年 6 月首次降息。

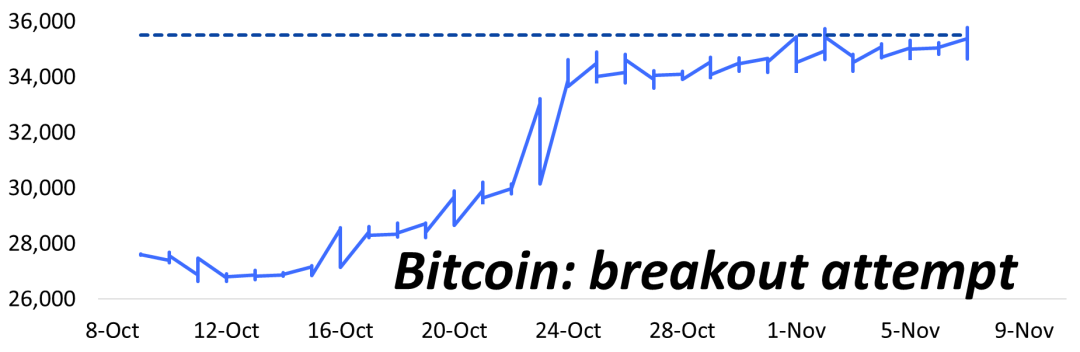

如果通脹再次下降,下周美國的 CPI 數據可能會引發比特幣的又一輪上漲。我們預計比特幣將試圖突破最近 3.4 萬至 3.5 萬美元的交易區間。突破 36, 000 美元可能會推動比特幣走向下一個技術阻力位 40, 000 美元,到 2023 年底可能達到 45, 000 美元。隨着美國交易時間內买家的穩步增加,以及比特幣突破的持續嘗試,我們可以看到價格在本月底(和年底)反彈。聖誕老人行情隨時可能开始。

圖表 1:比特幣正試圖突破更高的價位——目標是 4 萬美元,甚至可能達到 4.5 萬美元

2024 年美國上市比特幣 ETF 的預期潛在影響

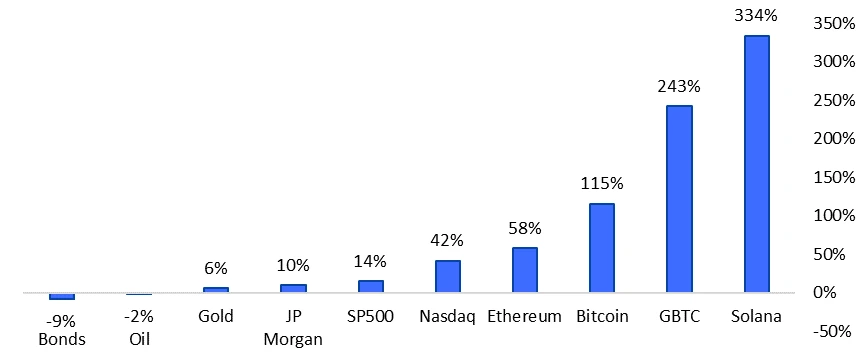

在 2024 年上半年,加密行業將有五個微觀事件和一個宏觀事件,這些事件可能對行業產生積極影響,可能會推高比特幣的價格。2023 年,加密資產表現強勁,表現優於大多數其他資產。我們的基本價值主張在於在美國上市的比特幣 ETF,具有注冊投資顧問(RIA)的潛力,主要通過 ETF 管理 5 萬億美元的資產,將比特幣作為多資產投資組合的基石。僅僅 1% 的配置就會導致 500 億美元的比特幣流入。

圖表 2:精選資產年初至今的表現

到 2024 年 1 月,我們預計美國證券交易委員會將批准比特幣 ETF,預計交易將於 2 月或 3 月开始。穩定幣發行人 Circle 可能於 4 月份在股市上市。雖然 FTX 中標的消息可能會在 2023 年 12 月宣布,但我們預計該交易所將在 2024 年 5 月或 6 月投入運營。上述三個事件和比特幣減半周期預計將為接下來的一年提供健康的動力。盡管將其視為重要的上行催化劑具有挑战性,但在 2024 年第一季度,以太坊的 IEP-4844 升級計劃將進行。與此同時,美國聯邦儲備委員會可能在 2024 年年中降息,因為市場定價顯示,美聯儲將在 2024 年 6 月首次降息。當宏觀流動性從利率見頂驅動的順風轉變為通過降息提供雙倍流動性時,就會出現這種情況。

我們的年終價格目標從雄心變為可實現

一年前,我們發布了一份題為“比特幣可能在 2024 年 3 月反彈至 63160 美元”的報告。在報告中,我們認為,理想的比特幣購买機會在歷史上出現在下一個減半之前的 14-16 個月,即 2022 年 10 月下旬,當時比特幣的交易價格約為 20, 000 美元。然而,正是我們在 2022 年 12 月 2 日發布的報告《在宏觀經濟的推動下,比特幣可能在 2023 年達到 2.9 萬美元》,根據我們對美國通貨膨脹率將下降並為加密市場提供大量流動性的預期,該報告預計比特幣將上漲 70% 。

從那時起,通貨膨脹確實大幅下降,雖然以太坊收入數據等加密貨幣基本面一直疲軟,但隨着我們進入 2024 年,加密貨幣市場的上行勢頭可能會重新加速。一個月前,市場進入了另一個拐點,這可能為第五次牛市的持續提供足夠的推動力。當我們發布報告時,我們在 2023 年 2 月 3 日設定的 2023 年年底目標為 45, 000 美元,這一目標顯得雄心勃勃,因為當時比特幣的交易價格為 22, 500 美元。然而,隨着行情走高接近 40, 000 美元的水平,這個價格目標可能是可以實現的。

釋放機構投資者的潛力

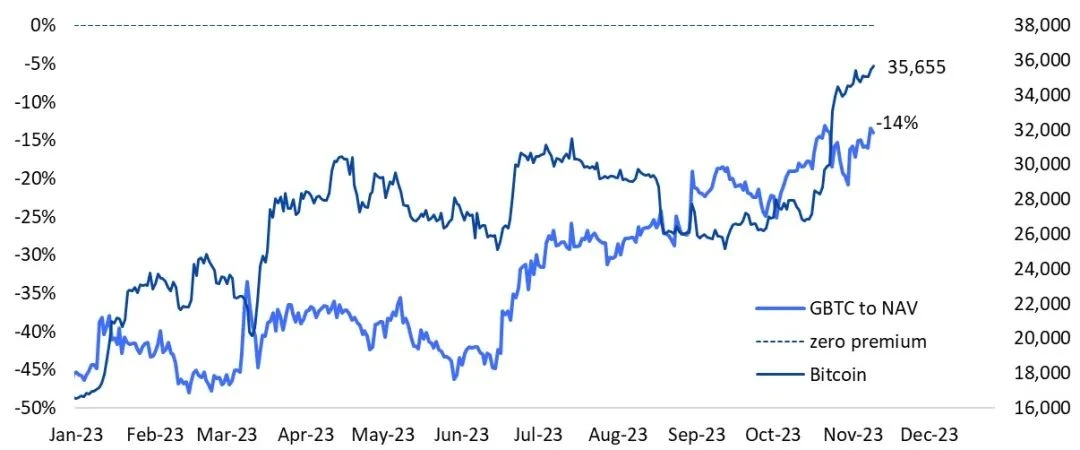

圖表 3:灰度 GBTC 相對資產淨值的折扣已從-45% 收窄至-14% ,表現優於比特幣

Grayscale 的比特幣信托(GBTC)股票似乎由 61 家機構公司持有——除了高淨值個人、家族辦公室等其他投資者之外——任何可報告資產低於 1 億美元的人都持有。SPDR Gold (GLD) ETF 擁有 1, 090 名機構投資者,與 BlackRock 的 iShares Gold ETF 類似。僅貝萊德比特幣 ETF 一項就可以吸引超過 1, 000 家機構投資者。雖然大約 4500 萬美國人已經持有加密貨幣,但有 1.6 億美國人擁有股票投資。投資者對加密貨幣市場的潛在影響仍然巨大,但往往被低估。這種湧入可以顯着提高加密貨幣市場的流動性,並極大地改善法幣到加密貨幣的通道,目前主要僅限於 Tether ——至少基於我們可以監控的實時數據。

溢出效應:CoinbaseIPO 和 FTX 的新東家

由於預計 Coinbase 將於 2021 年 4 月 14 日進行首次公开募股(或直接上市),比特幣價格已飆升至 61, 500 美元。各方協調一致,盡可能多地進行炒作。市場評論員 Jim Cramer 在推特上表示,“我們對 Coinbase 的看好價為 475 美元”,這為該公司提供了與高盛相似的估值。盡管該公司給出的參考價為每股 250 美元,但許多(主要是)散戶投資者認為他們可以購买該水平的股票,從而將該公司估值為 650 億美元。隨着媒體報道的加強,IPO 往往會為一個行業帶來巨大的動力,而 Coinbase 在 IPO 前階段吸引了最多的客戶。

該股开盤價為 381 美元,最高為 429.5 美元,首個交易日收於 328 美元。如今,該股股價為 88 美元,比直接上市價格低 77% ,市值為 210 億美元。Coinbase 大約有 9800 萬用戶,每月有 900 萬人在 Coinbase 上交易。

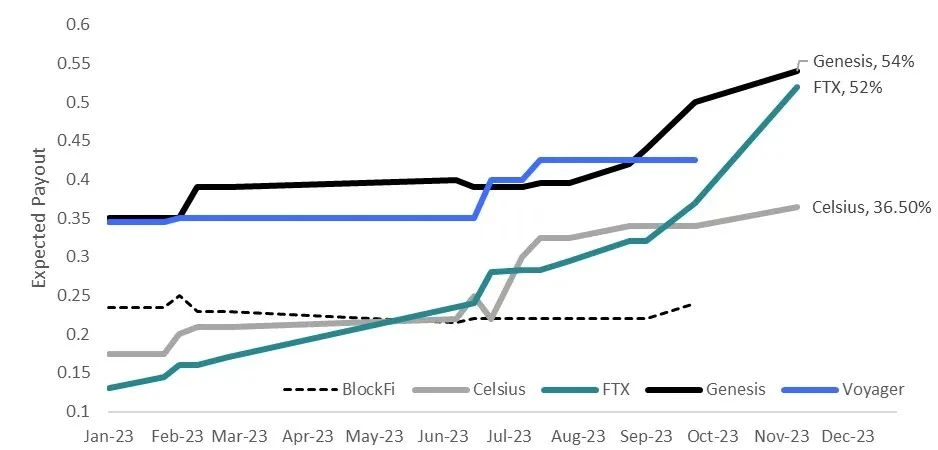

圖表 4:以債權人價值百分比計價的債權-FTX 債權今年增加了兩倍

一年前 FTX 崩潰時,Coinbase 的市值為 120 億美元。在上一輪融資中,FTX 估值為 320 億美元,據說擁有 800 萬注冊用戶,其中有 500 萬活躍用戶。盡管 Sam Bankman-Fried 醜聞纏身且最近被定罪,但 FTX 品牌及其用戶群仍然具有重要價值。到 2023 年 12 月,新所有者可能會接管該交易所。我們認為 FTX 的售價可能為 2-30 億美元,考慮到注冊用戶數量及其全球品牌知名度,這是一個有吸引力的價格。客戶流失主要歸因於 SBF 的核心圈子,而交易所的品牌價值相對完好。

Matrix on Target 預計鮮為人知的加密貨幣交易所“Bullish”將收購該實體。通過 Block .one 所有權獲得了充足的資金,並且與資金雄厚的投資者擁有良好的聯系,但“Bullish”的交易所極度缺乏活躍的用戶群(並且迫切需要一個更好的名字,以“Matrix on Target”的拙見))。FTX 的價格標籤可能會繼續讓 FTX 債權人受益。據一些估計,FTX 債權人債權的交易價格高於 55 美分,而且這是在有關將交易所出售給另一位投資者的明確消息之前。SEC 主席 Gensler 還表示,FTX 可能會在新的領導層下重新啓動。這表明加密貨幣將繼續存在,並且 SEC 並未明確排除加密貨幣。新所有者可能會使用大量的營銷資源並提供激勵費用來留住交易所的用戶。這將創造巨大的動力,有利於加密貨幣市場的整體情緒。

Circle 的 IPO 雄心和 Tether 驚人的市值增長

預計穩定幣發行人 Circle 也將重啓 IPO 計劃。2022 年底,SPAC (特殊目的收購公司)的一筆交易以失敗告終,該交易旨在將該公司估值為 90 億美元,但最終失敗。這表明,加密貨幣運營商對加密貨幣牛市將持續到 2024 年(如果不是更長的話)越來越有信心。然而,持批評態度的投資者可能會指出,Coinbase 的 IPO 發生在市場接近絕對頂部的時候,讓許多投資者“坐等喫虧”。

在過去 12 個月中,Circle 的 USDC 市值下降了-47% ,即從 450 億美元跌至 240 億美元。下跌的大部分發生在 2023 年 3 月美國政府為加密貨幣投資者查封了三家重要銀行時。Circle 本身也陷入了困境,因為這三家銀行中至少有一家存有數十億美元。但盡管(或由於) Circle 提供定期審計細節並與美國監管機構密切合作,投資者還是更喜歡 Circle 的大哥——USDT。

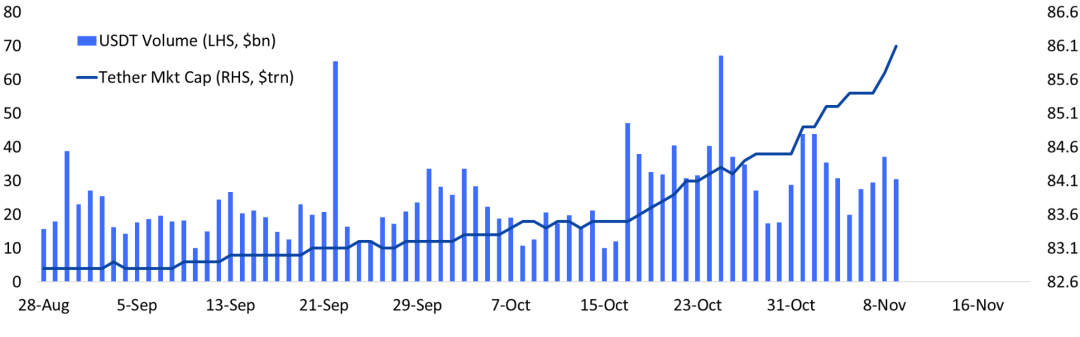

圖表 5:TetherUSDT 市值大幅上漲,新鑄幣意味着新流入, 860 億美元

雖然 USDC 的市值去年有所下降,但 Tether 的 USDT 卻增長了 30% ,從 660 億美元增長到 860 億美元,達到了歷史最高水平。即使在上個月,隨着市值不斷增加,似乎又有 30 億美元流入加密市場。自 2023 年 10 月中旬以來,隨着投資者越來越相信宏觀環境有利於加密貨幣流動性狀況,這些流量再次上升。

隨着宏觀數據信號的走強,比特幣即將突破通貨膨脹和宏觀因素對比特幣交易行為的影響。

兩個月前,美國的通貨膨脹率(CPI)出人意料地從 3.2% 上升到 3.7% 。這種上漲打破了通貨膨脹的持續下降,這也許可以解釋為什么比特幣在夏末的交易價格在 2.5 萬美元到 2.6 萬美元之間相對平靜。

正如我們的讀者所知,自 2022 年 11 月以來,通貨膨脹的下降一直是宏觀流動性的巨大推動力,這也是比特幣價格今年飆升超過 113% 的關鍵原因。一個月前,美國的通脹率還停留在 3.7% 。隨着交易員對這一水平越來越適應,並認為這是暫時的上漲,比特幣價格在通脹數據發布一周後從 2.7 萬美元漲到了 3.4 萬美元。

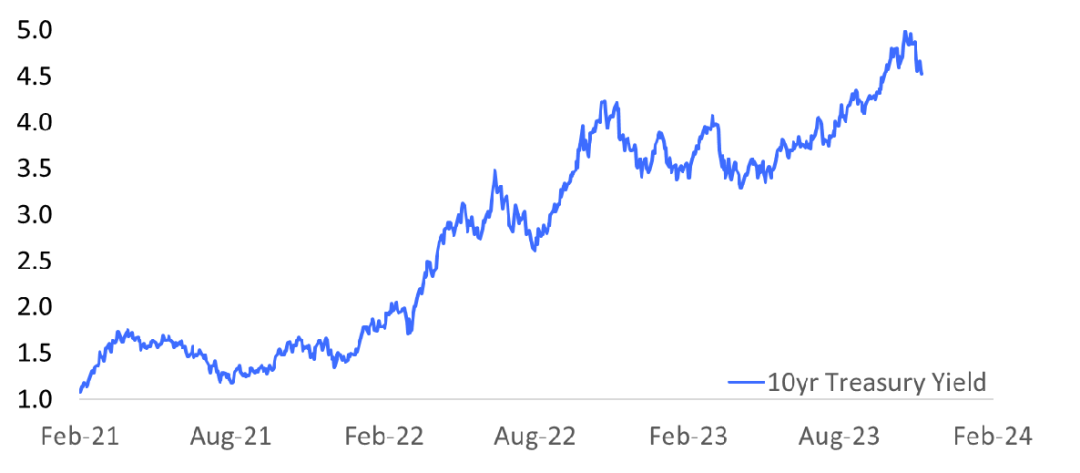

圖表 6:與通貨膨脹一起,美國國債收益率一直是 2022 年加密貨幣的阻力

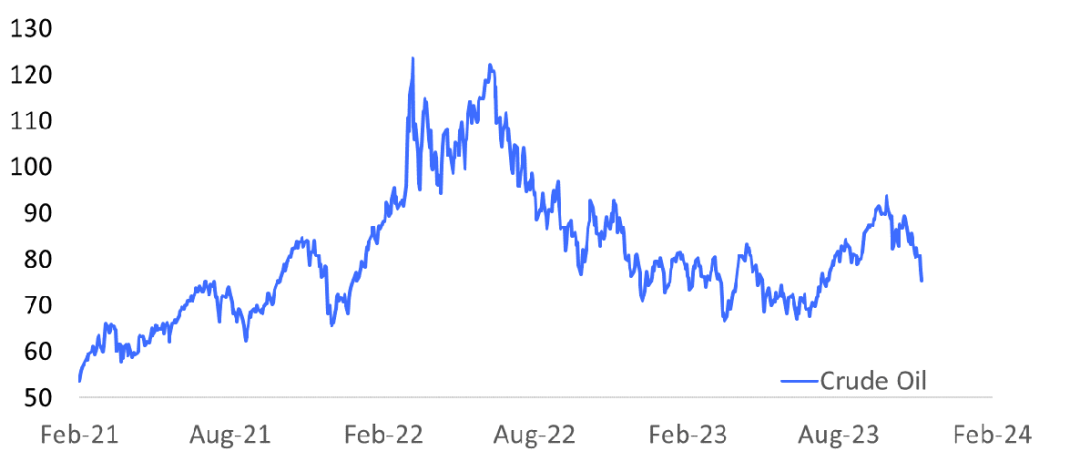

其他因素也可能發揮了作用,例如比特幣期權做市商的短期伽馬值或與“不幸”的 13 號星期五購买比特幣相關的積極統計數據。然而,正如我們多次證明的那樣,通脹數據的下降引發了今年早些時候比特幣價格的上漲。原油價格從夏季低點上漲了 30% 以上,這可能會影響通脹預期。盡管如此,自 9 月下旬以來,油價已下跌 -20% 。交易員可能預計通脹將再次下降,這從宏觀流動性角度支持風險資產。

圖表 7:油價下跌可能引發另一輪美國通脹走低

如果通脹再次下降,下周美國的 CPI 數據可能會引發比特幣的又一輪上漲。在此數據發布之前,我們可以看到比特幣試圖突破最近的 34, 000- 35, 000 美元交易區間。突破 36, 000 美元可能會推動比特幣走向下一個技術阻力位 40, 000 美元,到 2023 年底可能達到 45, 000 美元。

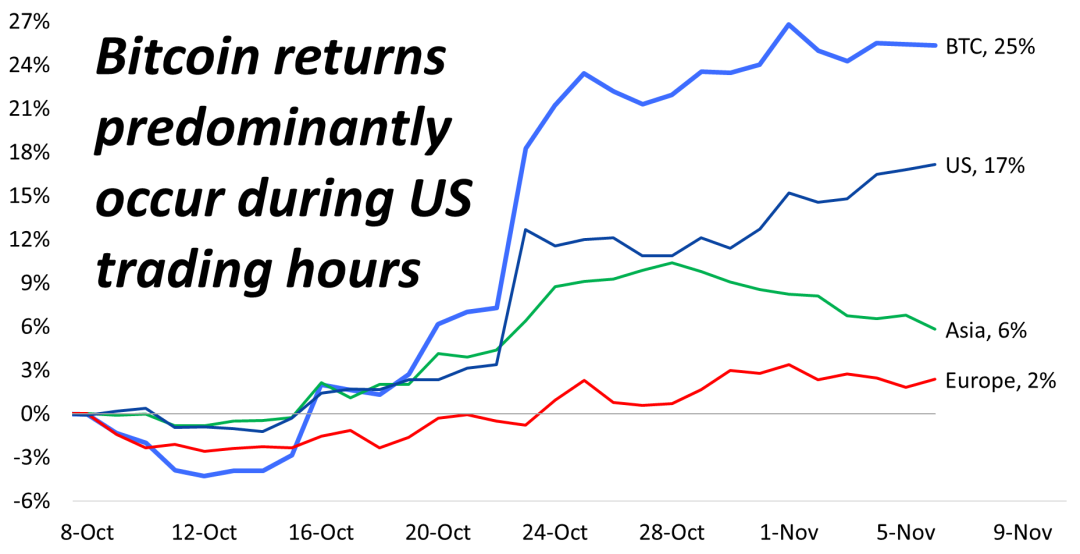

交易模式:美國比特幣購买活動穩定

圖表 8: 比特幣價格主要在美國交易時段飆升

值得注意的是,盡管比特幣在亞洲交易時段出現下跌,但在美國交易時段卻出現了持續而漸進的購买活動。一種可能的解釋是,相對於比特幣,亞洲交易員更青睞山寨幣。

然而,盡管以太坊的回報率增長了+ 16% ,值得注意的是,其中 70% 的回報(相當於+ 11% )發生在美國交易時段。另一方面, Solana 在所有三個地區都保持着更加平衡的表現。這是令人驚訝的,因為與美國和亞洲交易時段的交易量相比,來自歐洲的資金流量相對較小。流量分布均勻可以歸因於歐洲(阿姆斯特丹)的 Solana 突破會議。

上周出現了三個“宏觀利好”數據: 1)美國財政部放慢了長期債券的發行步伐,這表明債券收益率應該會下降;2)主席鮑威爾在 FOMC 會議後新聞發布會上的鴿派立場,表明美聯儲不太可能在周期內再次加息;3)美國就業數據令人失望,強化了前兩點。

圖表 9:夏季 CPI 的小幅上漲導致比特幣保持在區間波動

下一個關鍵宏觀數據點將是美國 CPI(通脹)數據,定於下周二(11 月 14 日)發布。隨着美國交易時段买家的穩步增加以及比特幣不斷突破的嘗試,我們可能會看到價格在月底(和今年)反彈。聖誕老人行情隨時可能开始。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

星球日報

文章數量

8623粉絲數

0

評論