LD Capital宏观周报(10.30):A股启动,中美积极进展;地面战开打,本周变盘事件

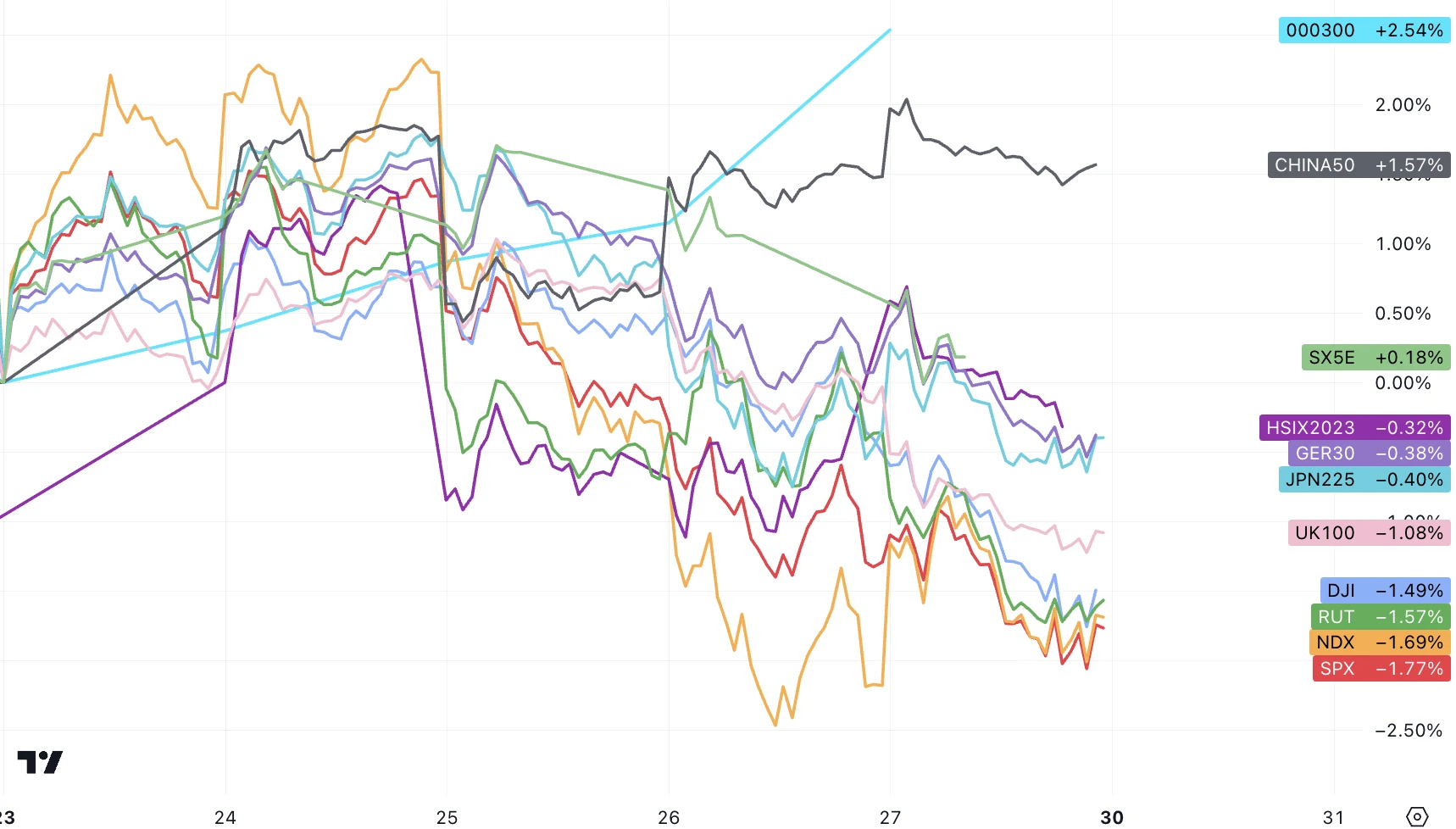

发达国家股市上周短暂反弹后下跌,美股跌幅尤为大,中国股市终于反弹(三个月来最大)影响市场的主要事件包括中国突破财政预算红线(市场期待已久的中央加杠杆),强劲的美国第三季度 GDP 增长报告、温和的 PCE 通胀发布、仍处于高位的 10 年期国债收益率以及被解释为“不够好”的大盘科技股(尤其是谷歌和 META)的财报、鸽派的 ECB 会议、以色列正式开始地面行动。

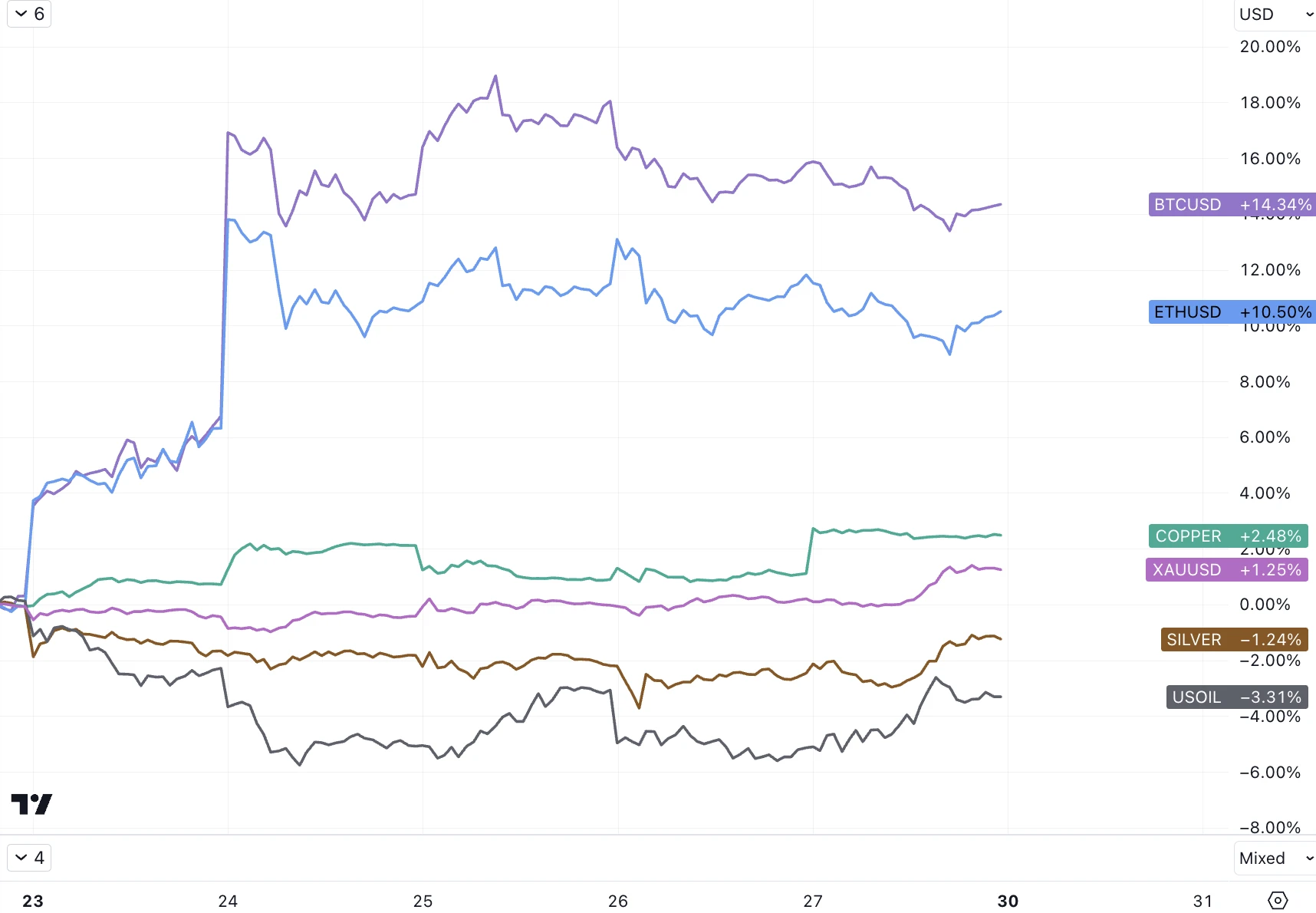

加密资产伴随黄金继续大涨,尽管 ETF 方面没有新进展,印证了我们之前的观点,即这一波牛市不只是 ETF 的利好,也是不确定性积累到一定程度下另类资产分散配置的需求,ETF 即便没成可能也影响不大。

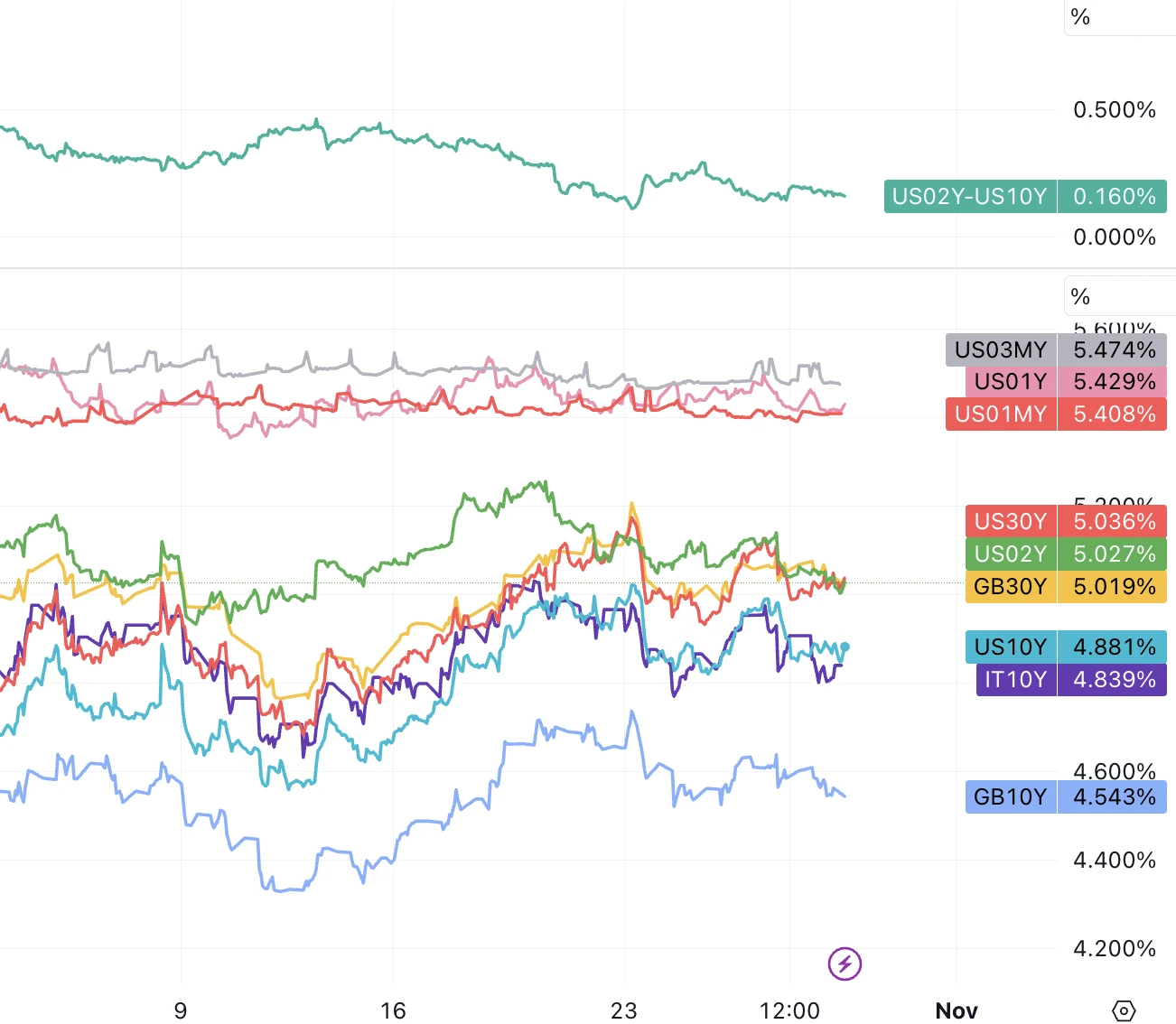

美国长债收益率明显走低, 30 yr 跌 15 bp, 10 yr 没能站稳 5% 跌 13 bp 回到 4.9% 下方, 02 yr 跌 8 bp 至 5% 关口:

美股分化

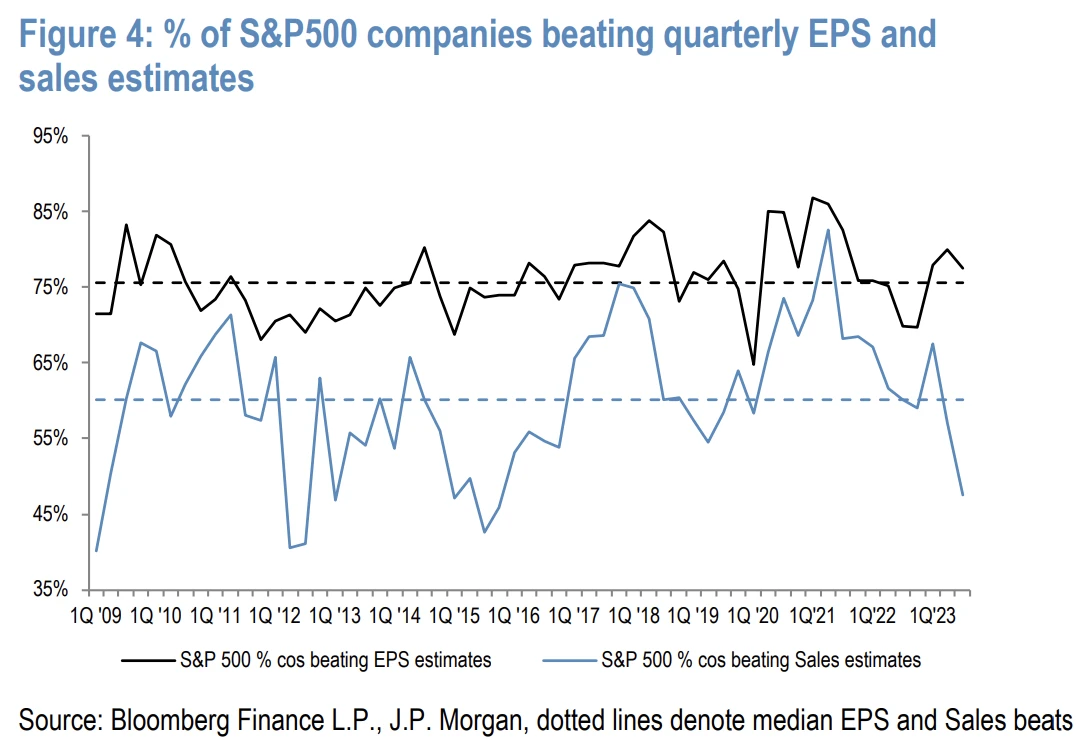

财报季接近过半,这个财报季的大多数时间股市都在下跌,并且对任何业绩不达预期的公司都是非常残酷的:从财报发布首日价格表现来看,不及预期的公司股价平均落后标普 500 指数 5.7% ,这是一年来最糟糕的表现,也是彭博资讯自 2017 年以来数据中第二差的表现。

上周我们得到了大科技公司重磅的 4 份财报:谷歌、微软、亚马逊和 META。拥有公共云业务的前 3 大公司的结果参差不齐。微软和亚马逊的报告显示其云业务正在加速或者至少保持稳定。另一方面,谷歌未能达到预期,其云增长和利润率受客户优化和前期投资的负面影响。本周,亚马逊和微软股价上涨 2 – 3% ,而谷歌股价下跌超过 10% ,突显基本面在今天的市场中仍然重要。

之前 7 大科技股掩盖了表面下的整体疲软情况,如今标准普尔 500 指数中绝大多数股票( 500 支里的 493 支)的估值不再值得担忧,估值处于 16 倍市盈率,略低于 10 年中位数。当然,指数中前 7 只股票仍以非常高的盈利倍数交易,使整个指数的市盈率被拉高至 18 倍,根据历史标准仍处于高位。所以,对于那些选股能力强的投资者来说,除了大科技,估值目前似乎不会成为大多数股票的不利因素。

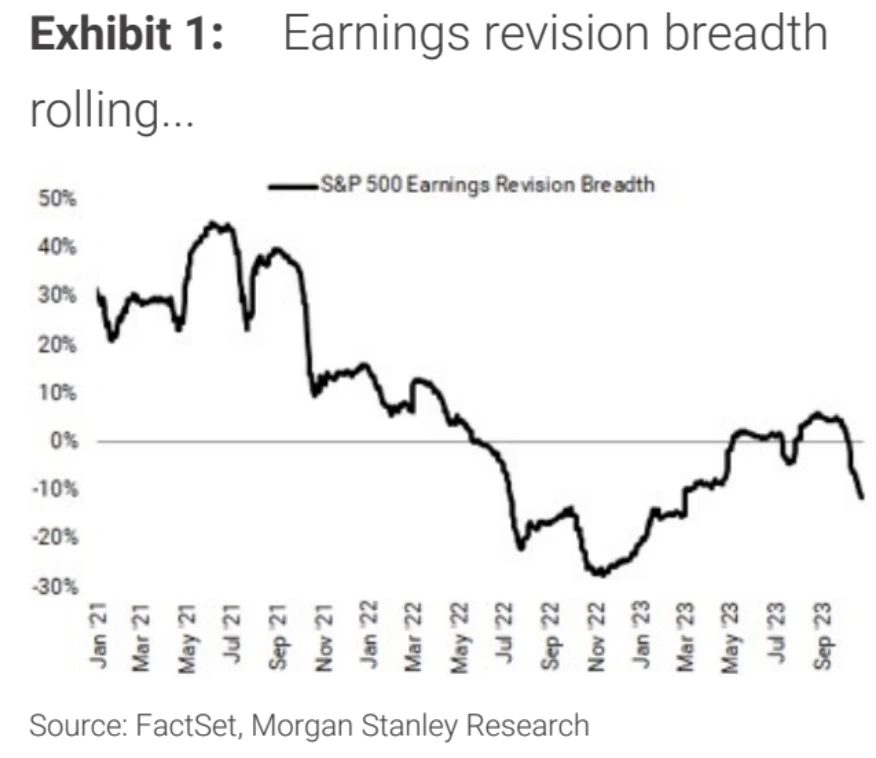

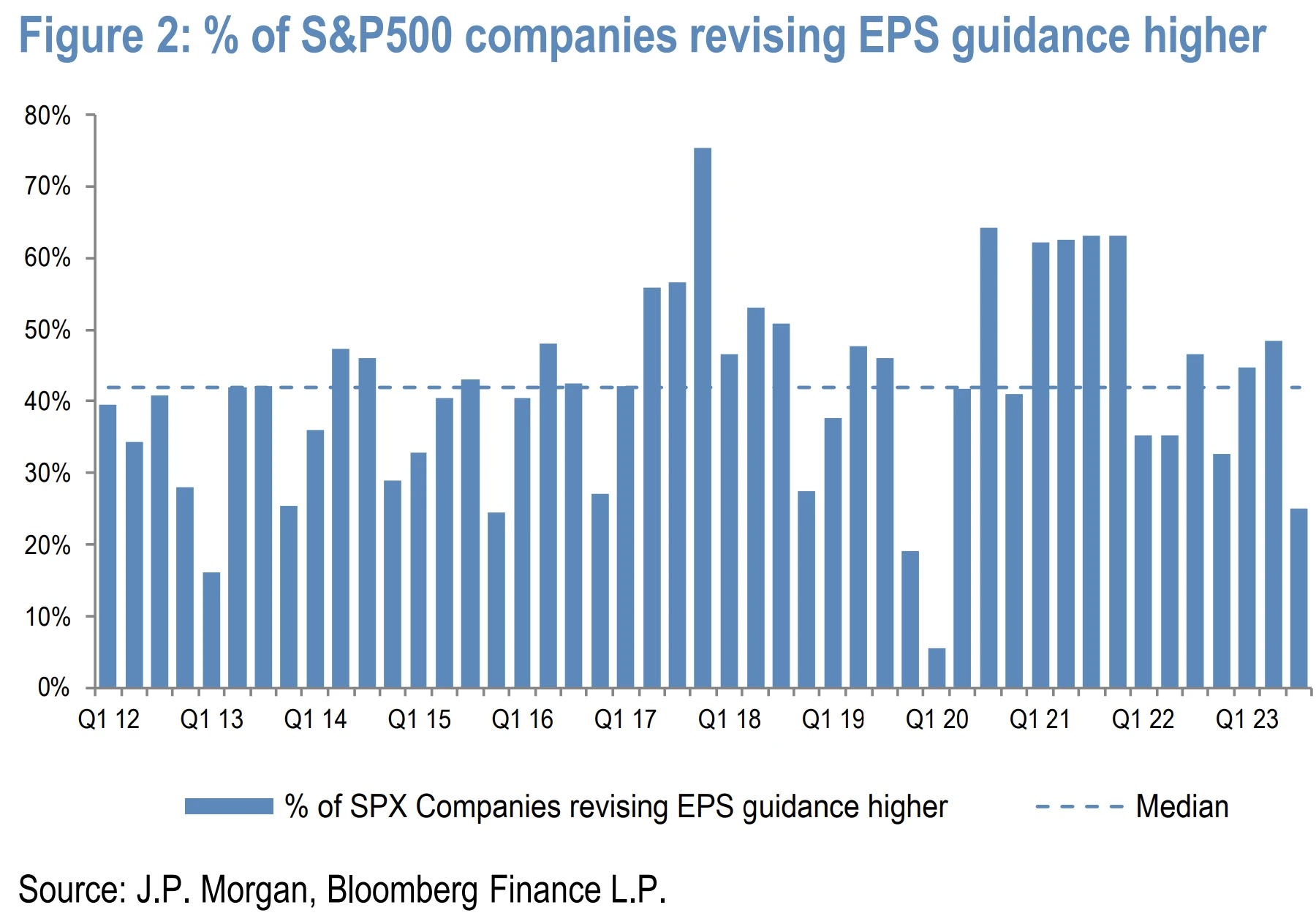

本轮财报季以来,尽管高于预期的公司偏多,但盈利预期不断下修,结合消费者信心下滑,预期支出放缓,基本面难言乐观。

高于平均水平的公司警告利润下滑,标志出销售/需求走弱、宏观环境恶化和通胀压力,提高下一年 EPS 指引的公司比例创 2020 年以来最低。

另外一方面债券市场价格下跌环境下,意味着高质量的担保品也会面临折价。当债券 m 2 m 市值评估出现大幅亏损时,持有债券的机构为控制风险也会被迫抛售股票。所以利率上行通过迫使机构去杠杆和抛售股票的方式,对股指形成承压作用。这就是我们经常看到的利率上行对股市的第二种传导机制。

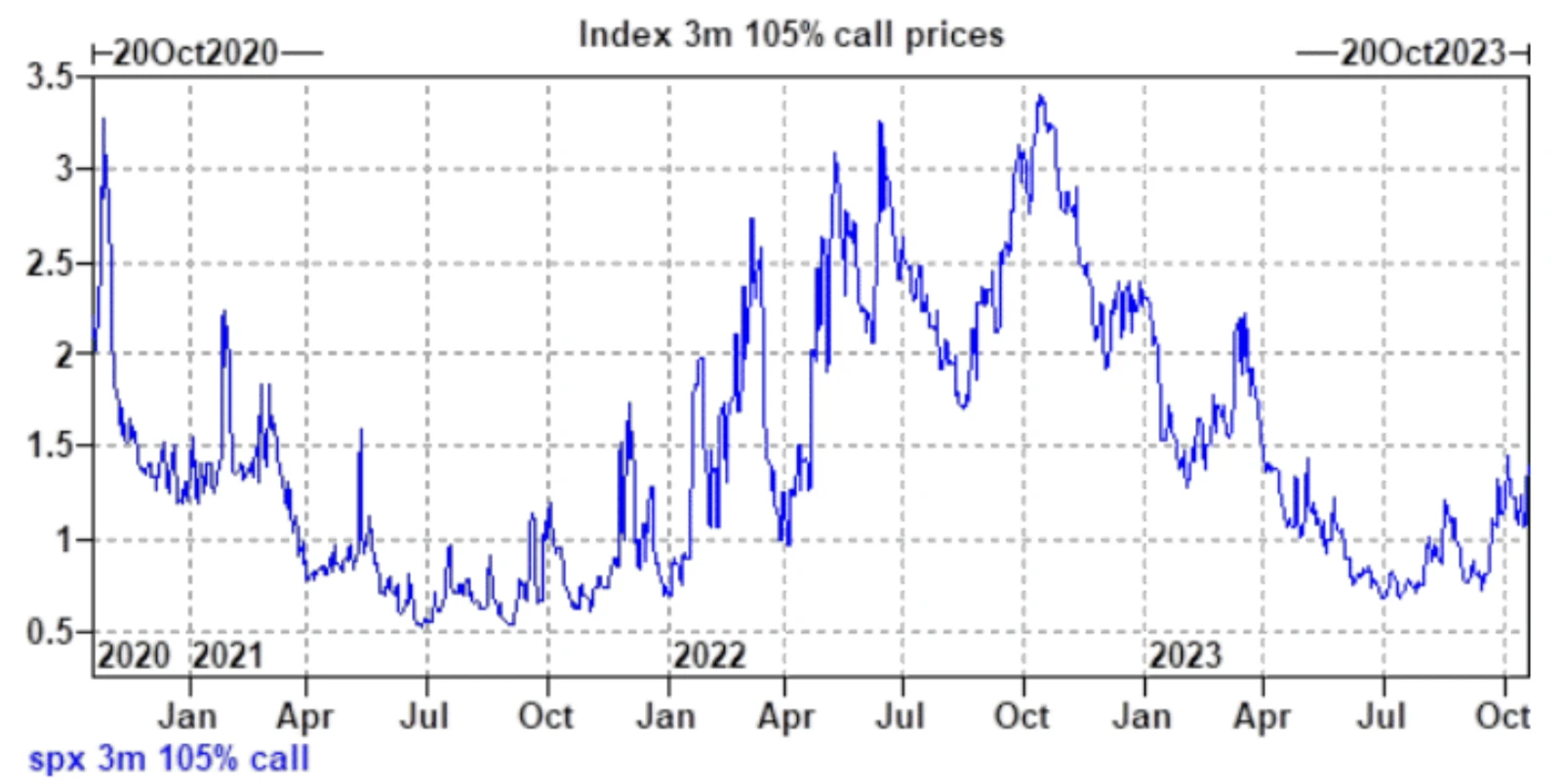

高盛预计不利因素将持续存在,“但我们会将成长前景进一步大幅下调视为买入机会”…现在买入 3 个月到期 105% 行权价看涨期权的绝对成本为 1.4% ,价格非常有吸引力,只要 SPX 能收复周五的跌幅就能覆盖成本。高盛依旧维持 SPX 年底 4500 点预期 Vs 当前 4137 点。

但是摩根士丹利持不同意见,该机构预期年末点位只有 3900 ,MS Michael Wilson 认为现在市场对企业Q4盈利预期颇高,且市场广度通常领先价格,但现在广度还是很窄(没有更多的股票参与上涨),看不到任何反弹的迹象。

大喜 GDP 和走低的收益率

上周还有美国第三季度 GDP 增长达到+ 4.9% 的速度,这是 2021 年第四季度峰值以来最快的增长速度。即使在美联储实施的所有加息和随之而来的债券收益率上升后,美国经济仍在以强劲的后疫情步伐稳步前进。

但需要知道的是, 4.9% 是经过通货膨胀调整后的数字,其中价格指数是 3.5% ,意味着,名义 GDP 增长了 8.4% ,这是相当高的数字(与中国正好相反)。

展望未来,经济学家们预测第四季度增长将大幅放缓至 0.8% 。可以看到本次 GDP 数据被理解为美国经济利好出尽,美债收益率甚至出现一些回落,这与之前的理应出现的市场反应相反。

目前美国 GDP 和 10 y 美债收益率几乎相同, 这种 5% + 5% 的组合对美国经济十分罕见:上一次出现这种情况还是在 2006 年一季度,随后次贷危机的风险浮出水面;更上一次是 2000 年二季度,正值互联网泡沫破裂的前夜,所以可以理解市场的担忧。不过随着经济动能放缓预期十分强烈,二级市场利率有回落需求,这将与美国财政过度举债和政府内乱、地缘冲突等宏观叙事之间形成拉扯。最差的情况则是两方共振,美债的安全性受到挑战。

本周的通胀数据基本符合预期。核心商品通胀实际已转为负值,“过渡性通胀”的主张得到支持。甚至已经有人开始讨论“通缩可能是一个比通胀更大的问题”。他们的证据例如房租数据反应之后、工资并没有和物价一起出现螺旋上升,这表明导致通胀的原因是一次性的;另外即使面对非常扩张性的财政政策,今年通货膨胀也迅速下降,说明财政对物价影响不大,Fed 有过度紧缩的风险。

不管怎么样,就目前已经出炉的经济数据普遍坚挺,如果趋势能够保持,衰退预期在Q4也可能被削弱。

信用利差可能要加速

由下图可见,白线彭博统计的美国公司高收益债债收益率是 9.3% ,对应蓝线美国 10 yr 是 4.9% ,两者的利差是 4.4% 绿线。

与 2022 年 10 月利差峰值约 6.1% 相距甚远,并且最近两个月债券大熊市里几乎没有扩大。除非市场现在认为国债的风险上升高于垃圾债券,否则高收益债的收益率应该继续向上定价。

这意味着对于企业端的信用紧缩似乎还没有完全体现出来。通常来说,信用利差越大,对企业的盈利能力要求越高,否则市盈率应该下降。

共和党团结起来

新众议院议长 Mike Johnson 当选,共和党内乱暂时迈过一大关。他是 Trump 盟友,他的当选让 Trump 一派欣喜若狂。Bannon 直接发 x 称赞他是反对认定拜登当选的共和党人中的重要思想领袖和策划者。

目前 Mike 表示支持一个临时性的开支法以避免 11 月 7 号政府关门,当选之后也的确和 Biden 积极磋商。市场因而降低了对于 shutdown 的预期。但是预计两党在正式的财政支出的方案上争执将会更加惨烈,至少肯定比较为温和的 McCarthy 在任的时候冲突更大。

以色列正式开展地面行动

上周五尾盘,在以色列正式开始地面“入侵”加沙,消息传出后美债收益率美股下跌,黄金原油上涨。不过到了地面行动第二天,周日开盘的中东市场几乎没有表现出恐慌的迹象。

中东股票市场认为发生更广泛地区战争的可能性较低。在以色列开始地面入侵加沙的第二天,周日开盘的中东市场几乎没有表现出恐慌的迹象。以色列 TA-35 股指在特拉维夫收盘时上涨 1.3% ,为三个交易日以来首次上涨。自 10 月 7 日哈马斯渗透后以色列宣战以来,该指数已下跌 11% 。

周中哈马斯曾宣布主动停火,一度让市场开心了一下。这次哈马斯的军事行动与以往不同,不仅装备明显改进,战略也有改进。包括注重质量而非数量,瞬间瘫痪铁穹防御系统,善待人质,主动宣传等。

目前市场认为以色列和哈马斯之间的战斗升级为更广泛的中东战争的可能性仍然很小。 因该地区所有其他参与者都有明确的动机来避免更广泛的冲突。其中包括真主党,虽然它向以色列控制的领土发射了导弹,但迄今为止都比较克制。

不过另外一方面黄金和原油的价格仍然上涨/维持高位。周五,当以色列加强地面行动时,原油价格上涨 3.2% ,交易价格超过每桶 85 美元,不过仍低于冲突爆发以来的最高点(略高于 90 美元)。黄金价格周五上涨 1% ,突破 2000 美元大关。

尽管为到目前为止,全球供应尚未受到真正影响,原油市场主要担忧的未来走向有如下两点:

-

美国制裁伊朗原油出口,(不过伊朗大部分原油出口到中国影响可能有限)

-

霍尔木兹海峡受干扰,油轮每天通过该水路运输近 1700 万桶原油。在 1984 年,伊朗和伊拉克经常相互攻击对方的油船,最近一段时间里,伊朗加大了扣押船只和骚扰商船的行动。

中美关系积极进展

美国交通部发布公告称,自 11 月 9 日起,允许中国航司执飞的中美往返航班数量从每周 24 对增至每周 35 对。2019 年,中美往返航班曾达到每周超 300 班。

航班增加数小时前,中国外交部长王毅结束了在华盛顿与国务卿布林肯和国家安全顾问沙利文为期两天的会谈,并会见了拜登。

据两位熟悉计划的美国官员透露,美国总统拜登和中国主席习近平预计将于下个月在旧金山举行的亚太经合组织峰会期间会面。

同时就在上周,习近平主席意外与加州州长 Gavin Newsom 会面,Newsom 最近周正在中国访问先后到访深圳和北京。尽管纽森只是美国一个州的领导人,但中国好像把他当作美国政府的代表来对待,西方媒体评论这是一个中国向西方展示友善的信号。

此外,上周中国还签署了价值数十亿美元的美国农产品(大豆为主)采购意向协议,这是中美自 2017 年以来首次签署此类大宗协议。

根据路透社,美国大豆出口委员会星期二(10 月 24 日)说,中国大宗商品进口商代表团星期一(10 月 23 日)在爱荷华州举行的中美可持续农业贸易论坛上,签署了价值数十亿美元、主要是大豆等农产品的采购协议。

资金流和仓位

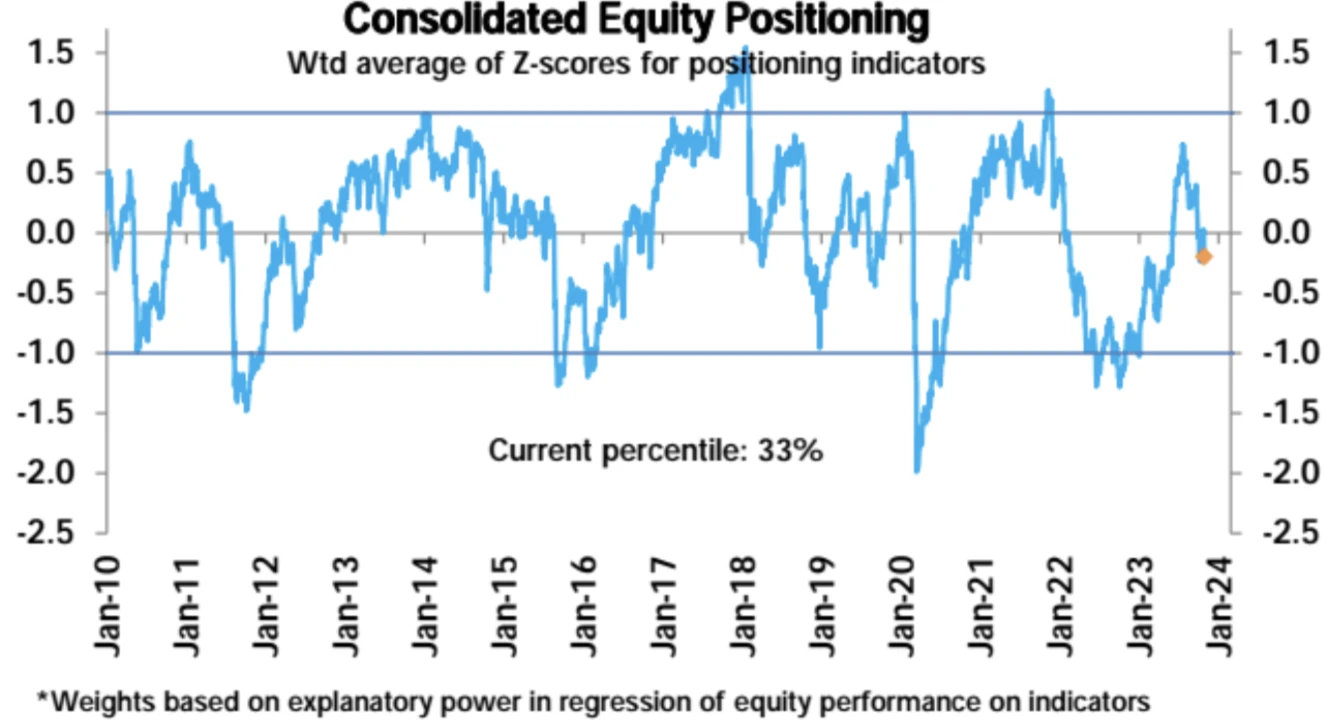

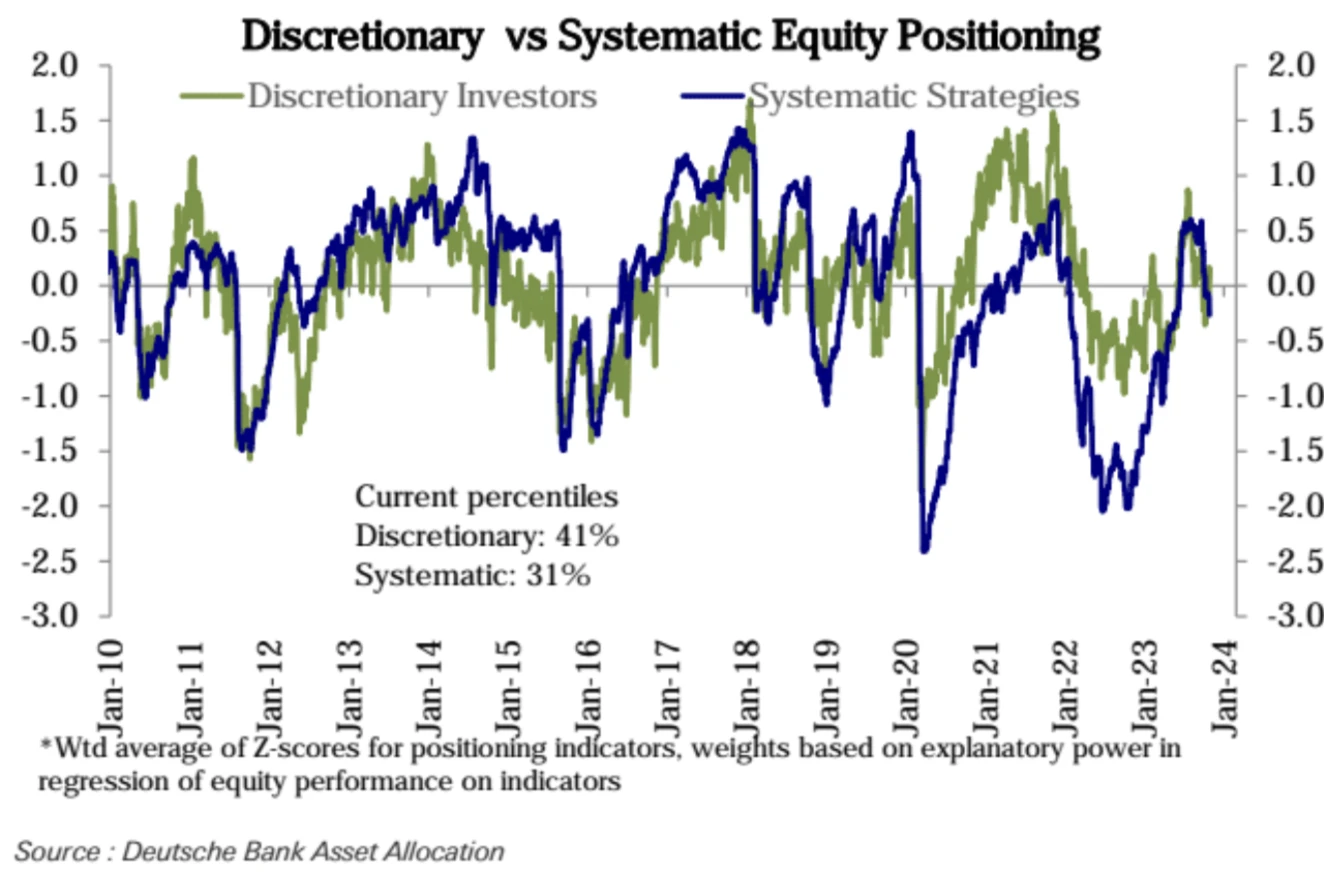

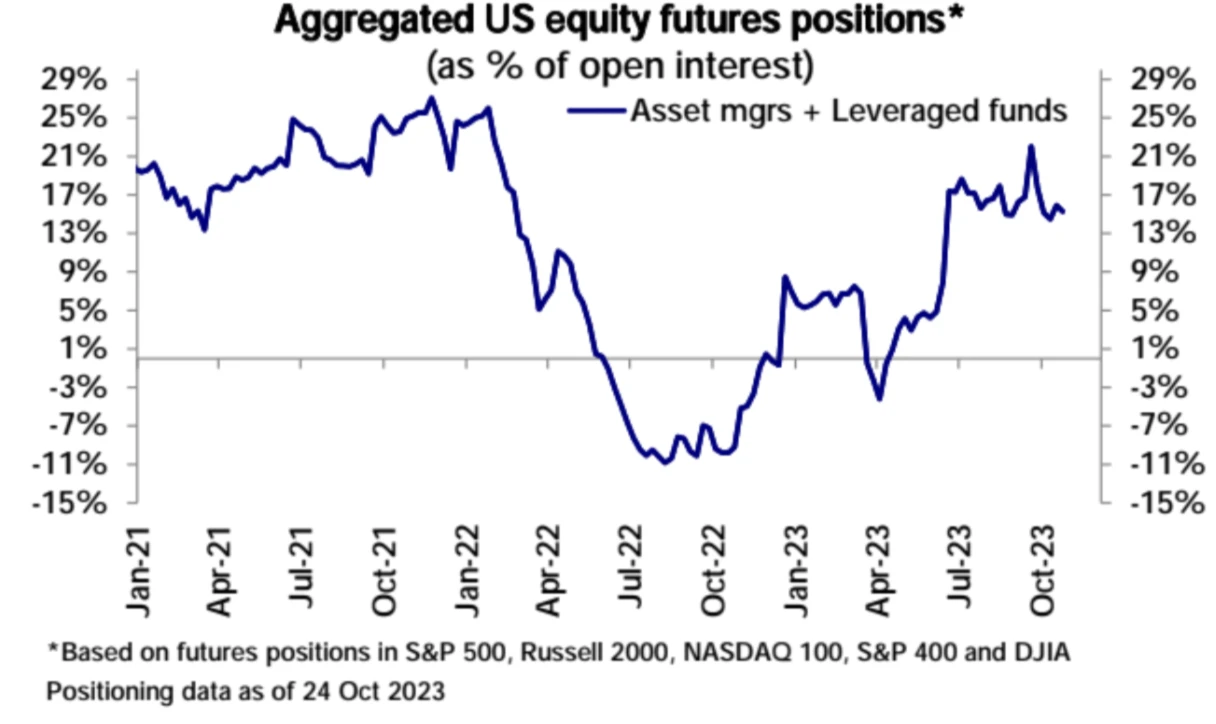

上周美股综合仓位小幅下降至历史 33 百分位,主观投资者持仓略有上升 37 – 41 百分位,而系统性策略持仓则大幅下降至更低位 36 – 31 百分位。

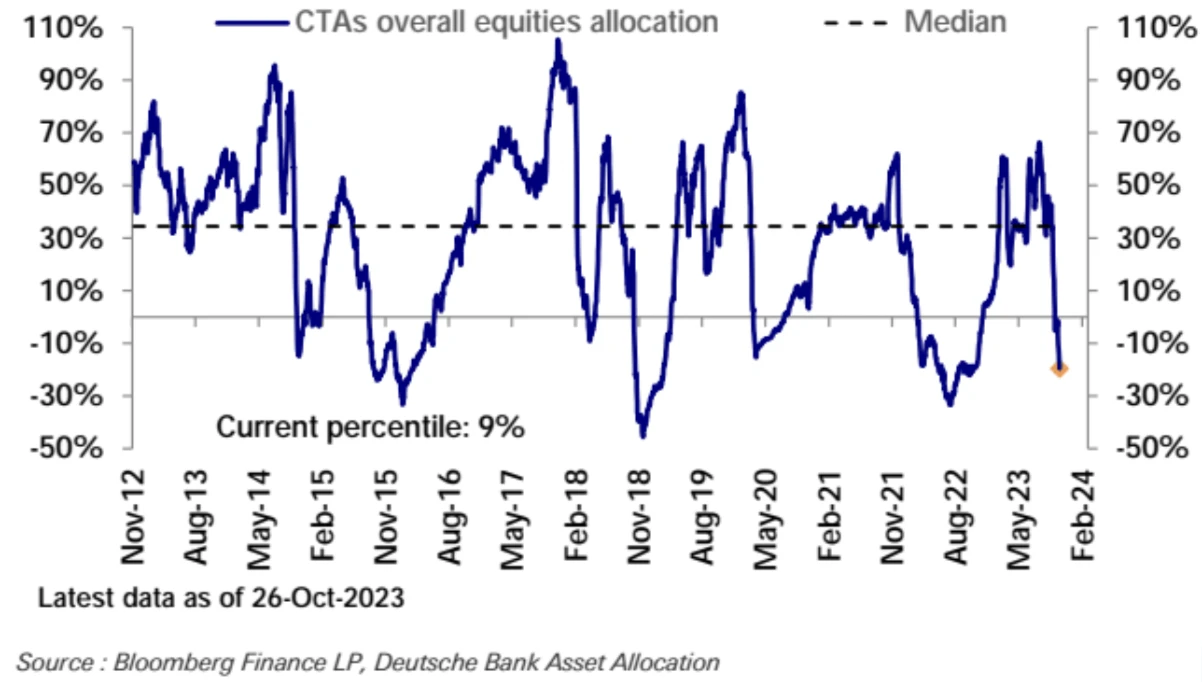

CTA 策略的仓位降至极端偏空的历史 9 百分位:

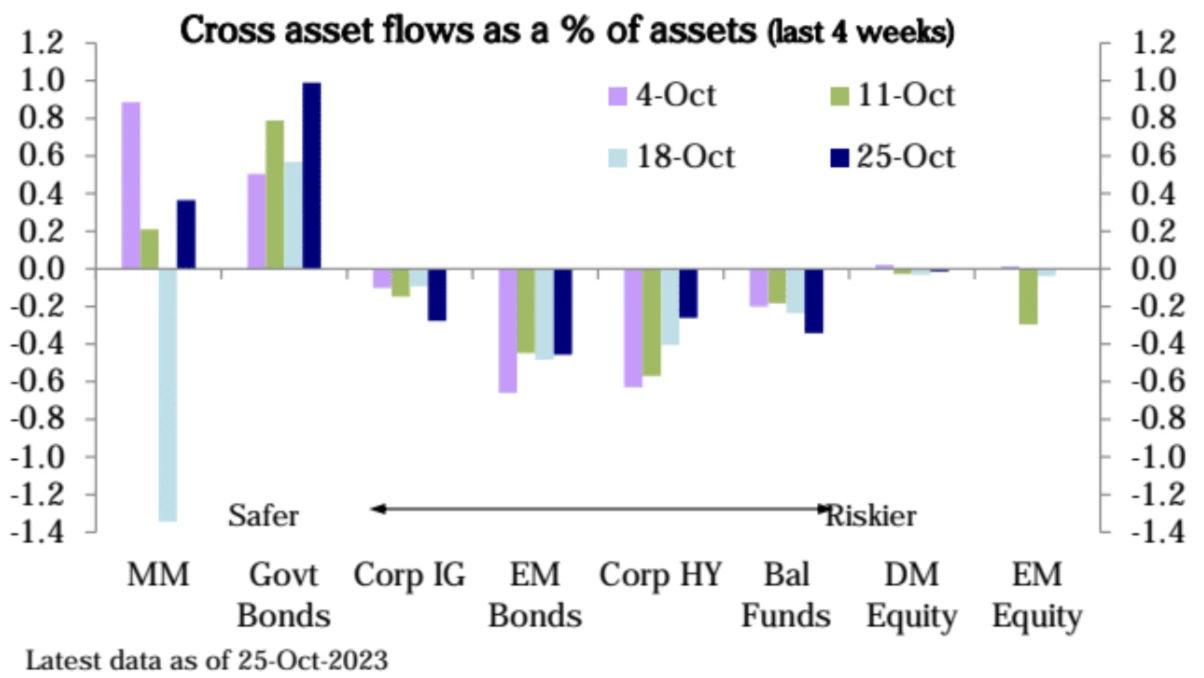

股票基金连续第三周流出,主要来自欧洲和全球基金;债券基金连续第三周流入,主要流向政府债;货币市场基金转为中等幅度流入(290 亿美元)看起来前一周创纪录的流出是一次性因素导致的:

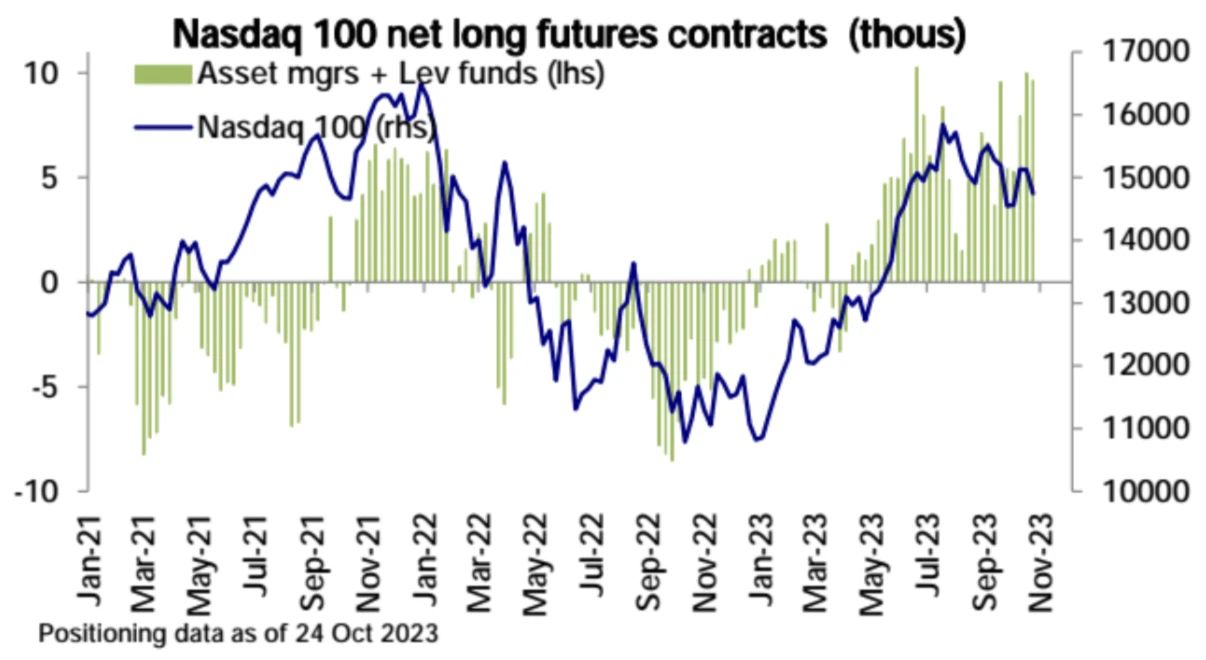

纳斯达克 100 做多情绪依旧高涨:

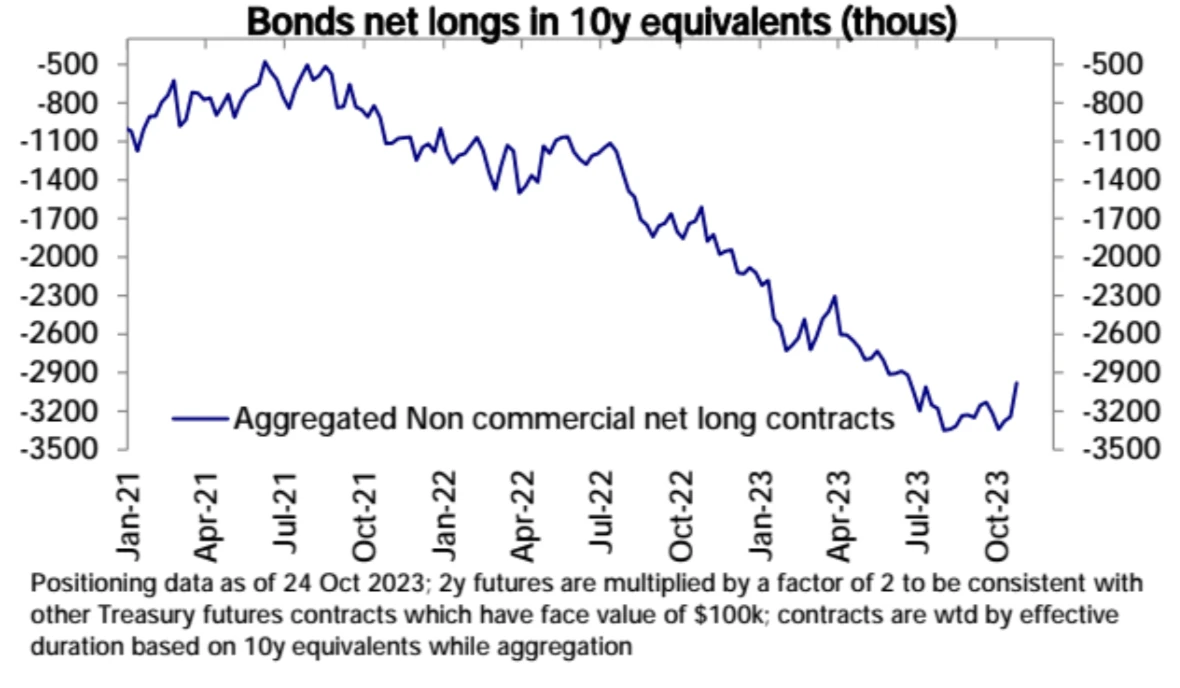

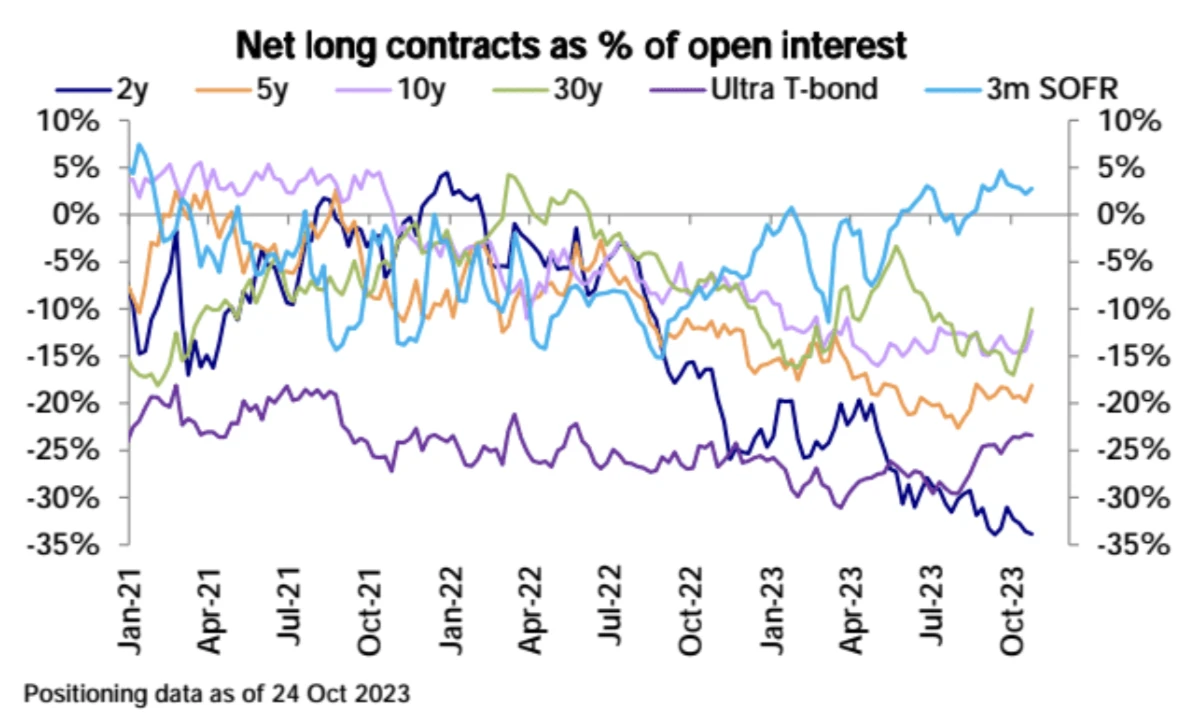

美债期货空头上周大规模平仓:

尤其是 30 年期国债,可能受到 Ackman 喊单的影响:

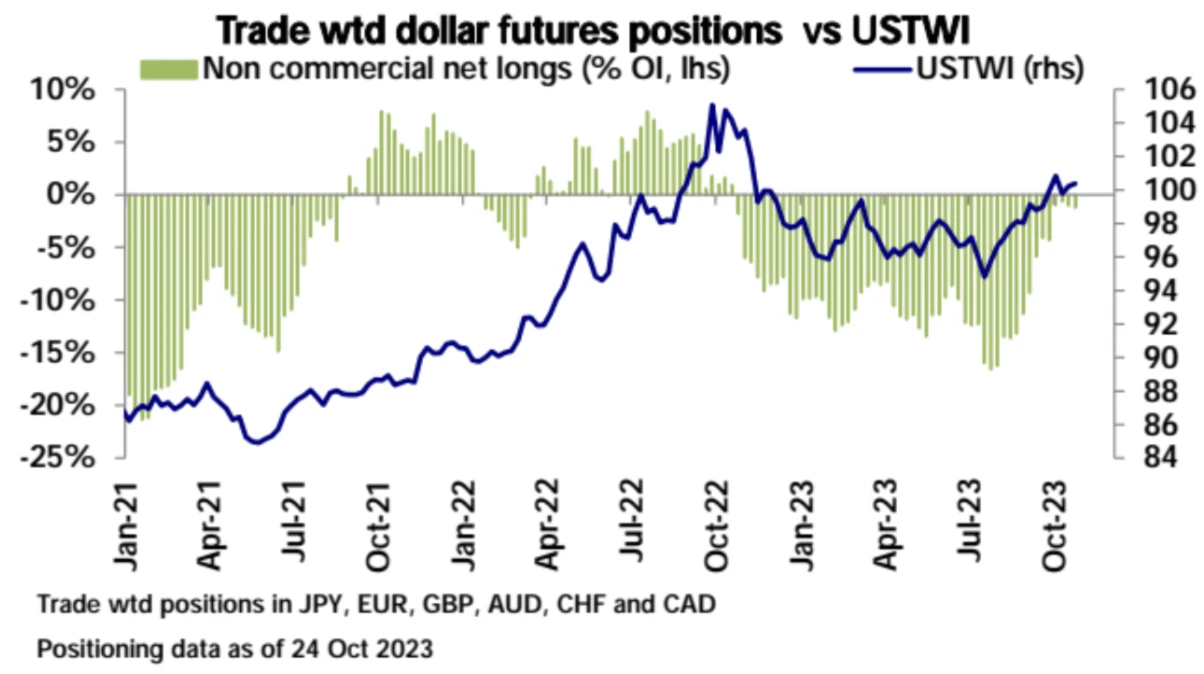

美元维持小幅净空状态:

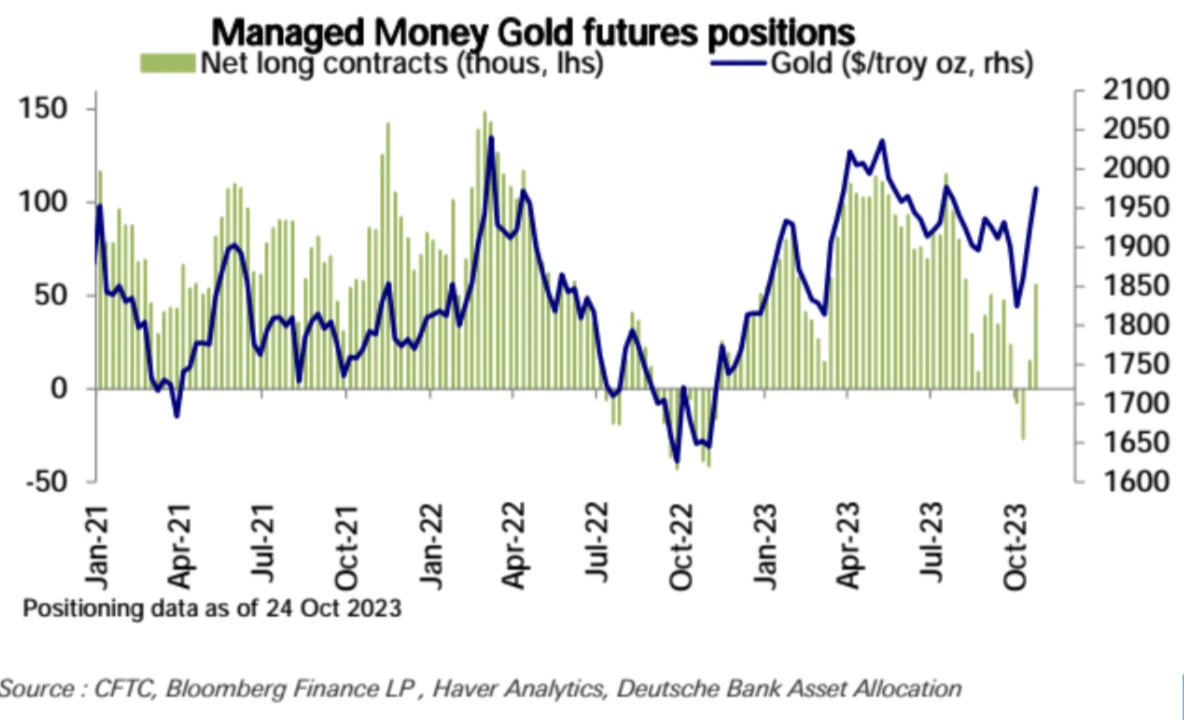

黄金净多头跳升,幅度是今年 3 月来最大:

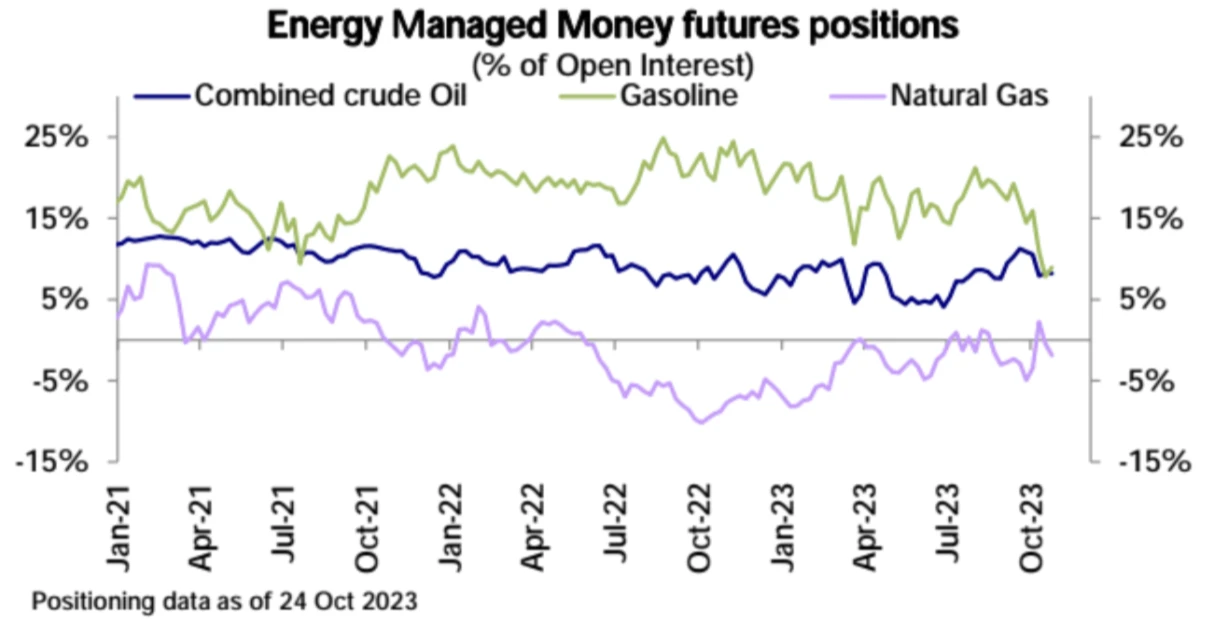

原油、汽油净多头变化不大,但天然气转为净空:

情绪指标

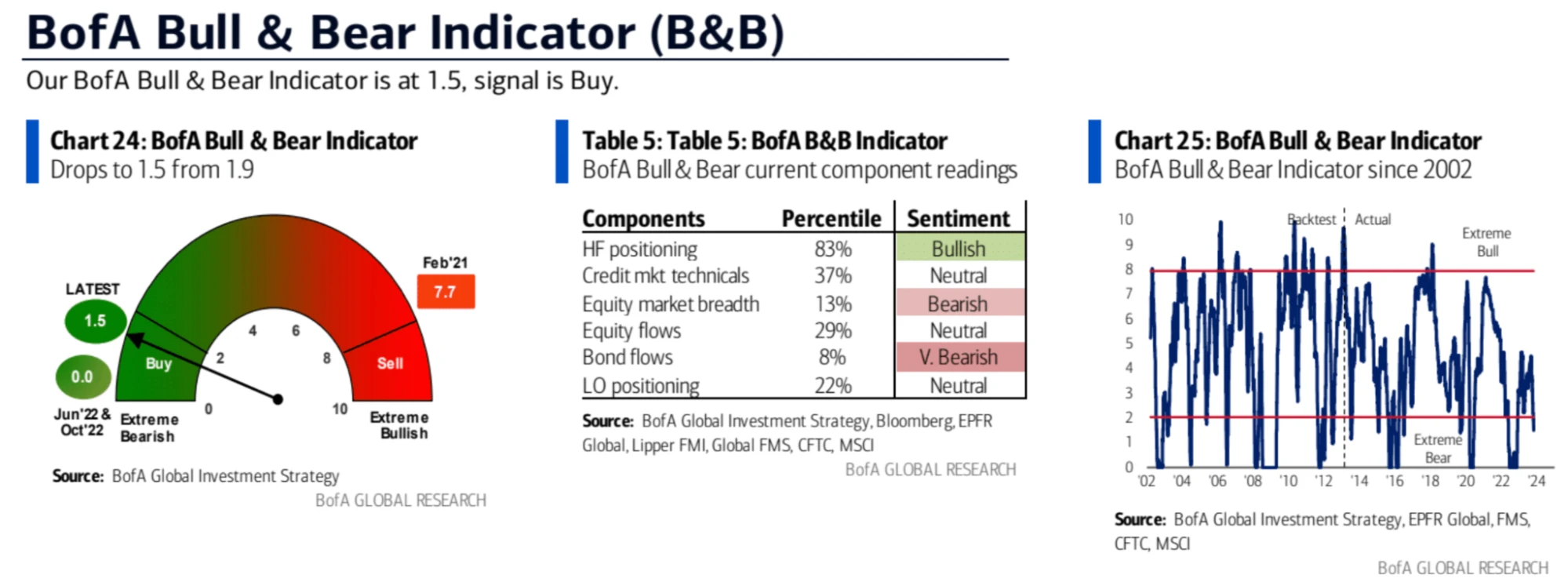

美银美林牛熊指标继续下降 1.9 – 1.5 ,属于买入区间:

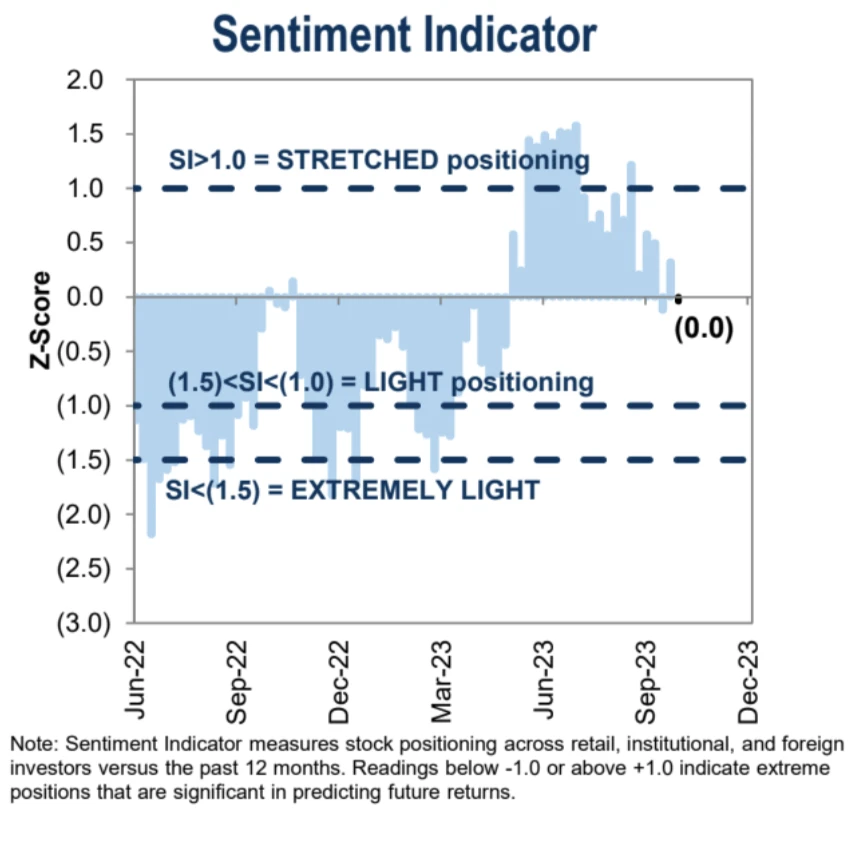

高盛机构仓位情绪指标回落至中性:

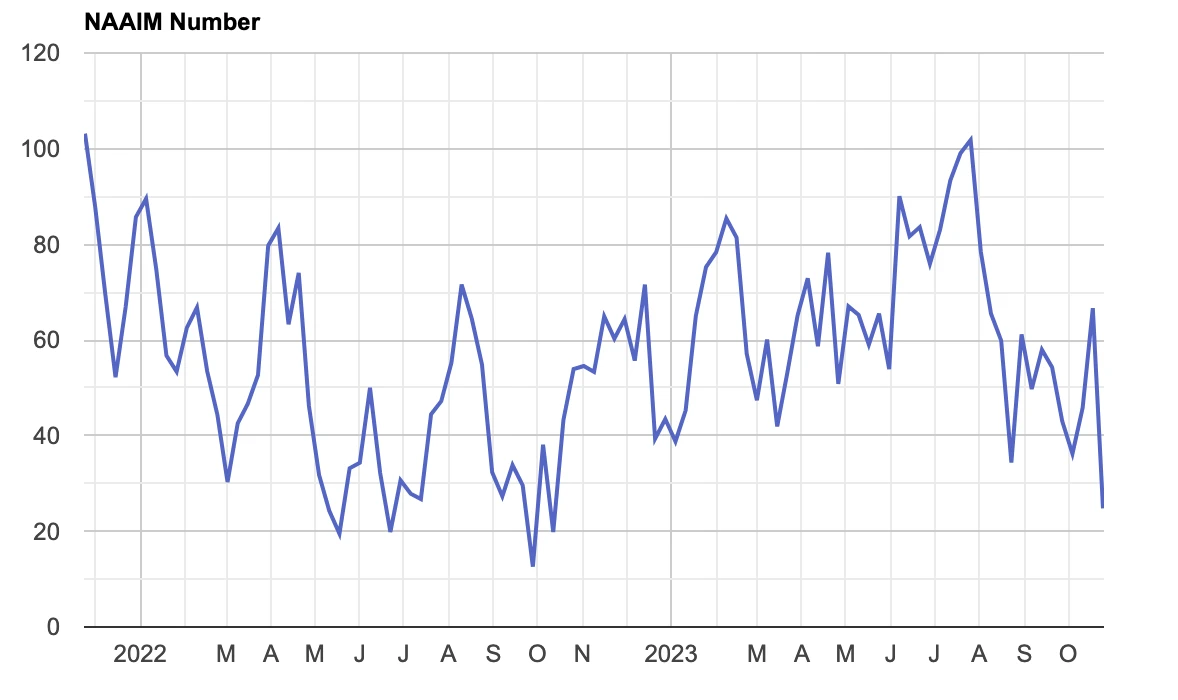

美国主动投资经理协会(National Association of Active Investment Managers)敞口指数,代表该协会会员报告的美国股票市场的平均敞口。上周大幅度跳水(67% -25% ),降至去年 10 月以来最低水平

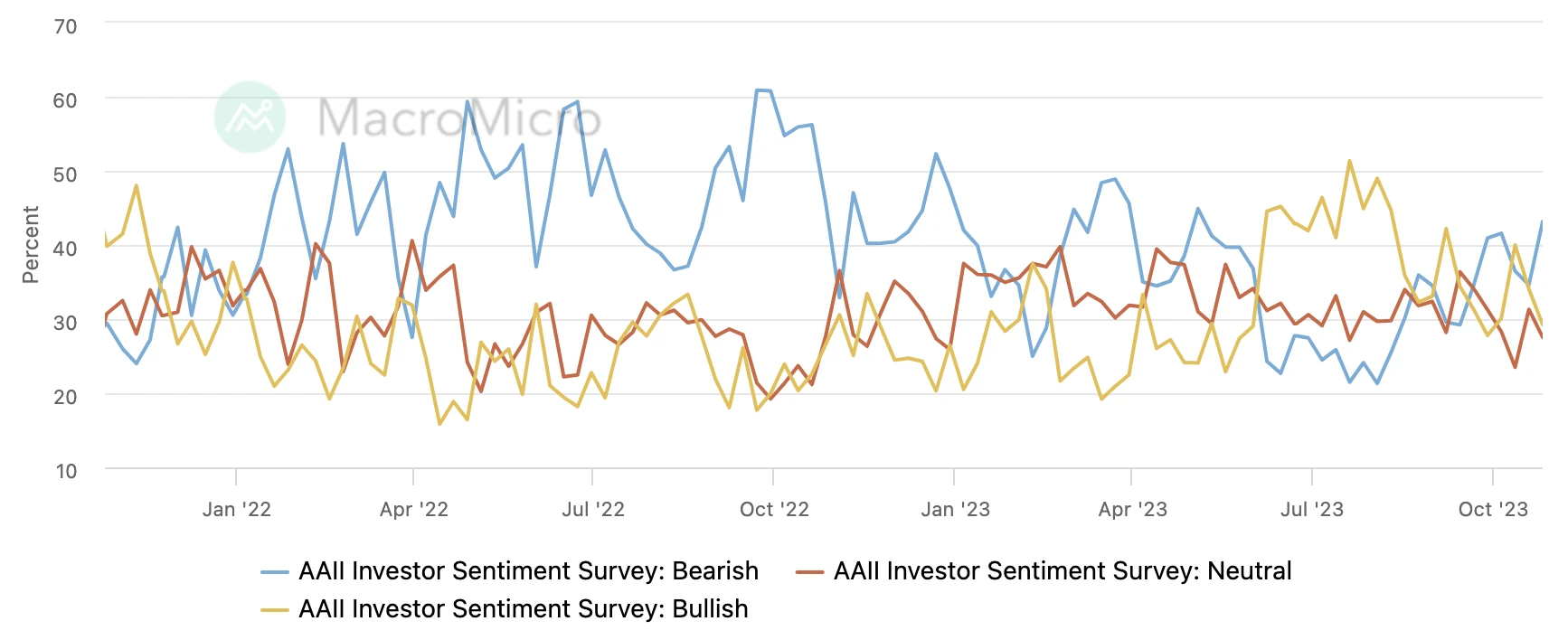

AAII 投资者调查,看空比例升高(35% -43% )至今年 5 月以来最高水平:

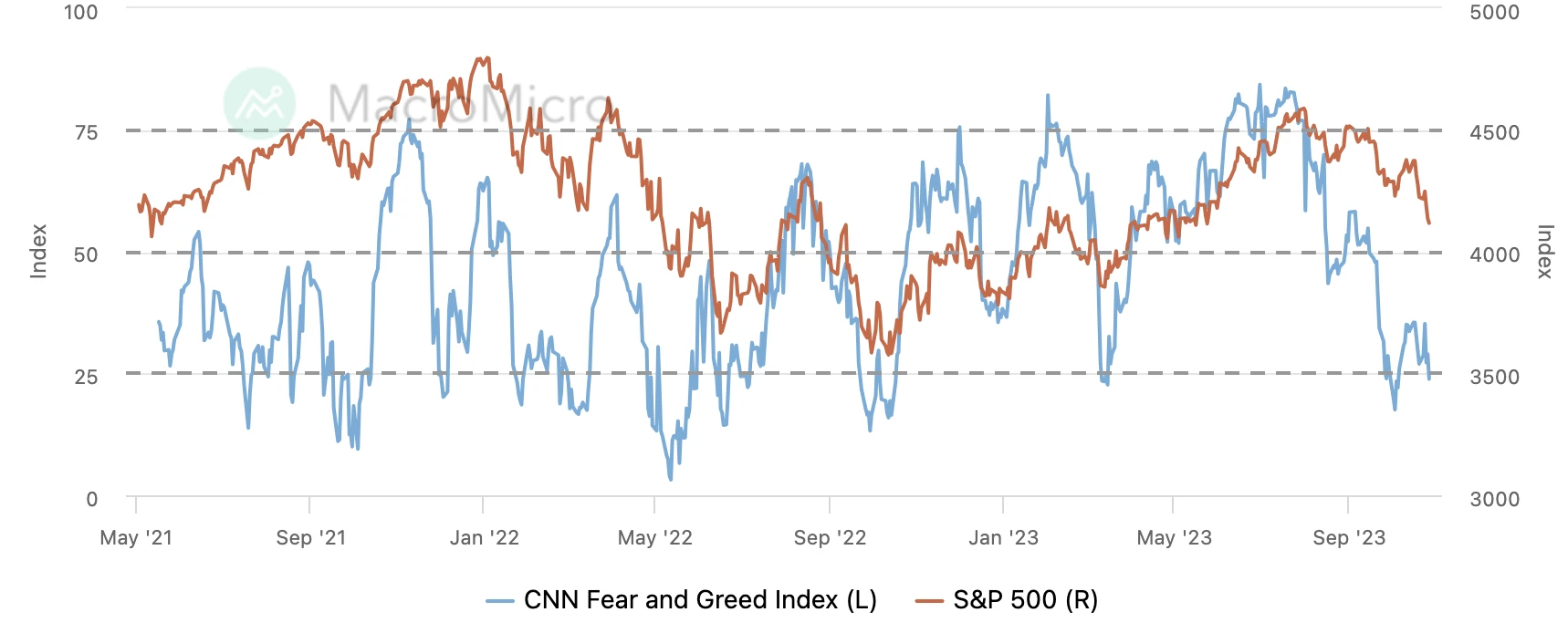

CNN 恐惧贪婪指数,跌回极度恐慌区间:

机构观点

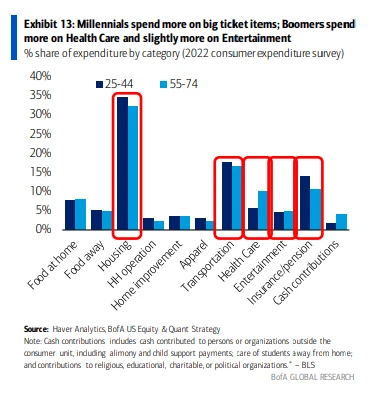

美银:Buy Boomers, Sell Millennials(做多 50 后,做空 80 后)

高利率正在为拥有储蓄的老年人支付费用,挤压没有储蓄的年轻人,所以要做多老年人股票。避免那些财富依赖于囊中羞涩的千禧一代的人。

受益的板块有医疗保健、娱乐、保险等老年人消费较多的行业。房屋装修股也可能表现不错,因为婴儿潮一代的寿命比前几代人更长,并且越来越不愿意出售抵押贷款利率较低的房屋。

在千禧一代方面,美国银行指出,服装、电商零售等行业将受打击较大。

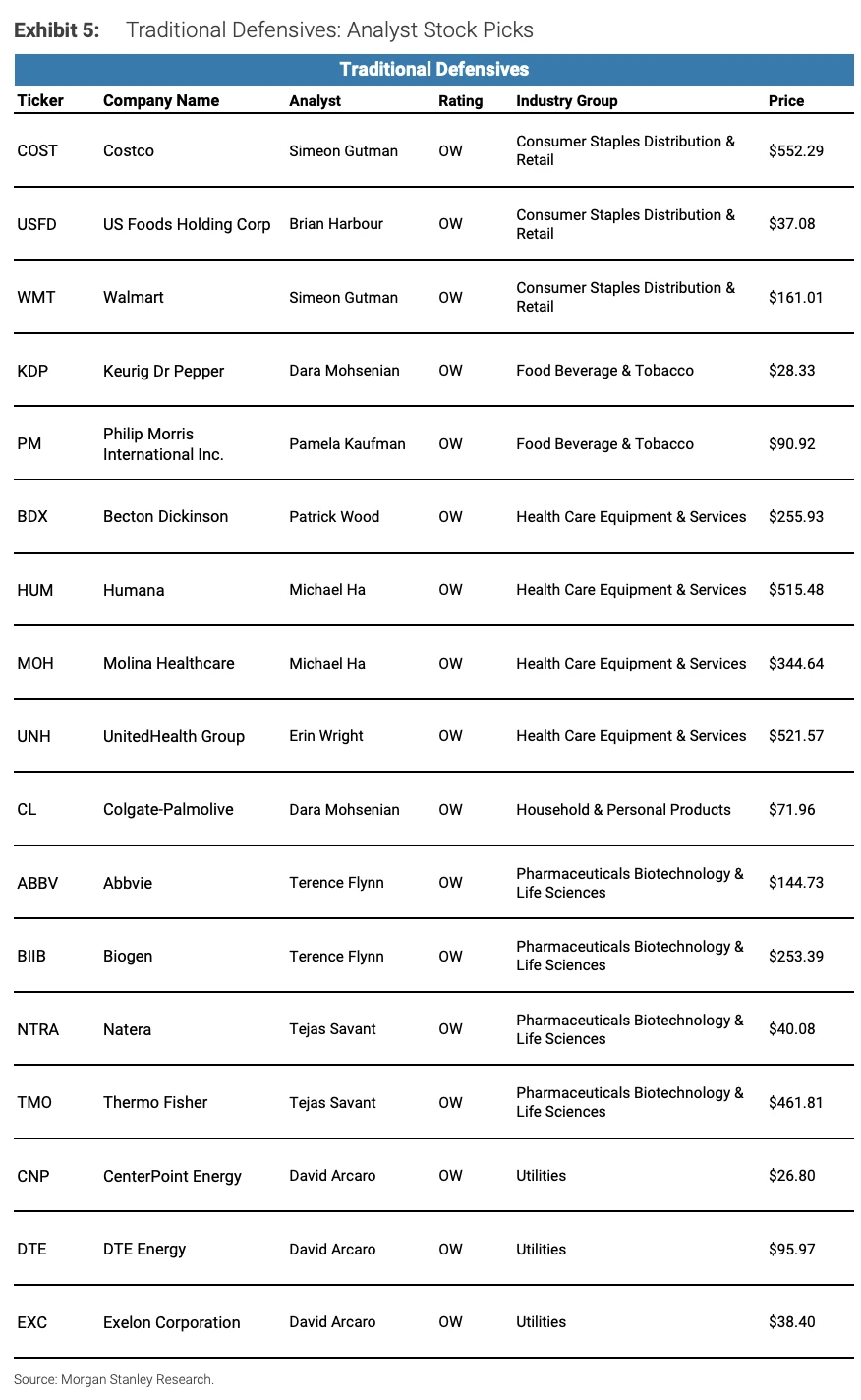

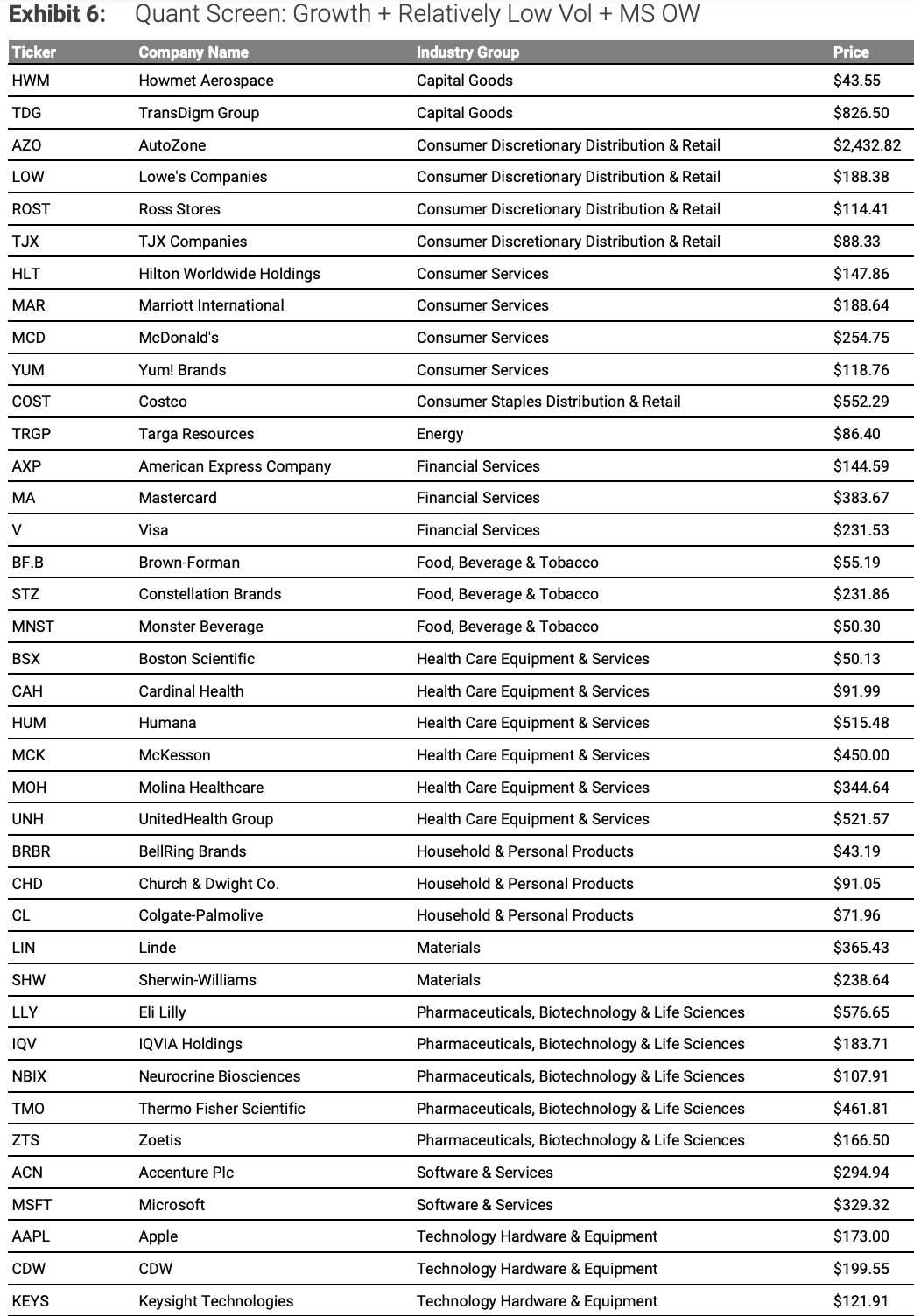

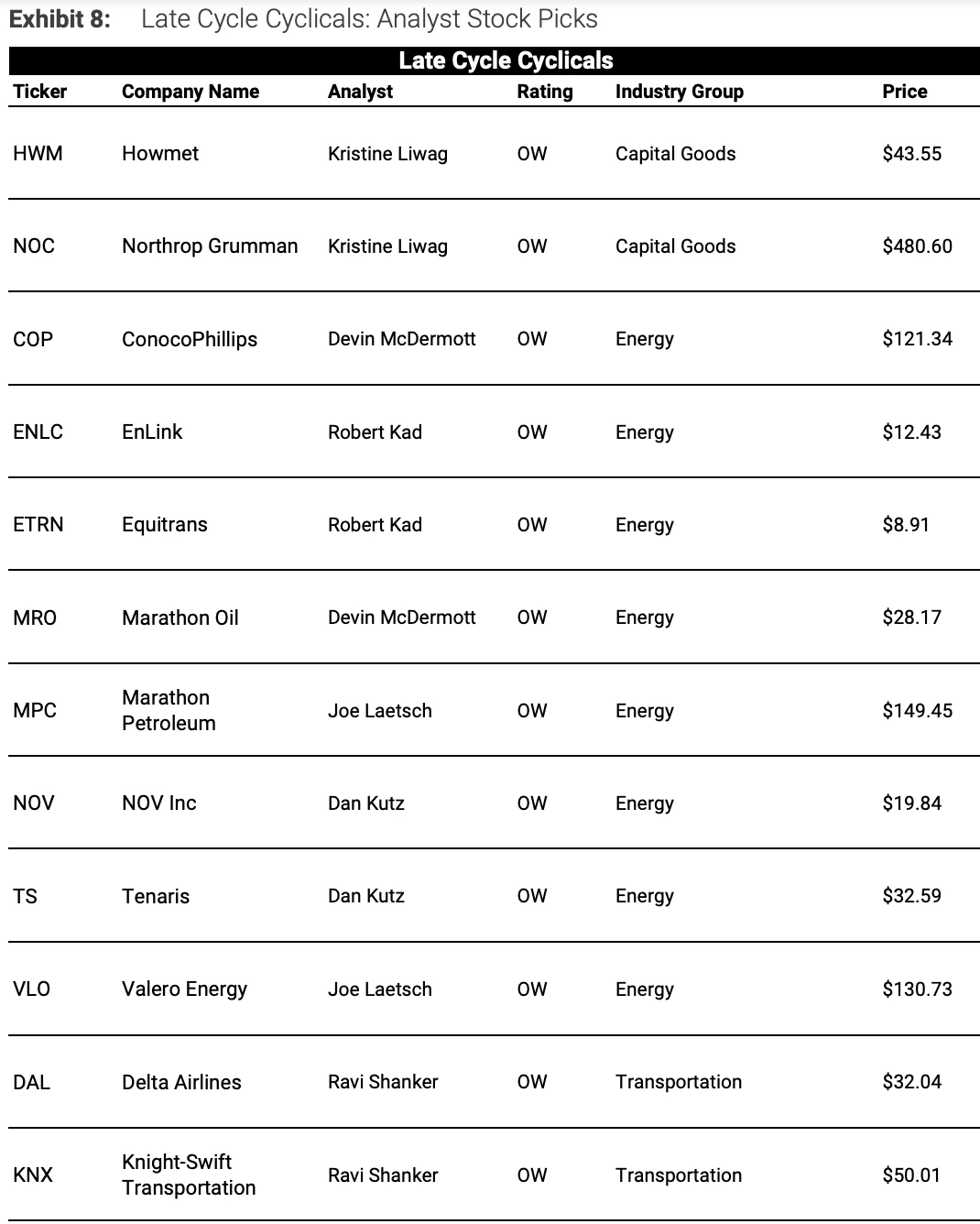

摩根士丹利:后周期配置思路

我们正处于周期后期环境(GDP 增速、企业利润增长等经济指标接近峰值,增速放缓;货币政策较为紧张;资产波动加大)。从历史上看,这对以下三个方向的企业形成了有利的业绩支持:( 1)传统防御性股票(医疗保健、必需消费品和公用事业),( 2)选择性增长机会(特别是波动率较低的增长股票,以及那些能够克服周期性风险的股票比如 AI),( 3)后周期周期性股票(工业和能源)

报告列出了以下领域及个股 ideas:

( 1)医疗保健板块:Humana, UnitedHealth 等大型保险公司,以及 Thermo Fisher 等大型设备公司,这些公司业绩稳健,现金流充裕。

( 2)必需消费品:Costco, Colgate 等消费必需品股,不受经济周期和消费下滑影响。

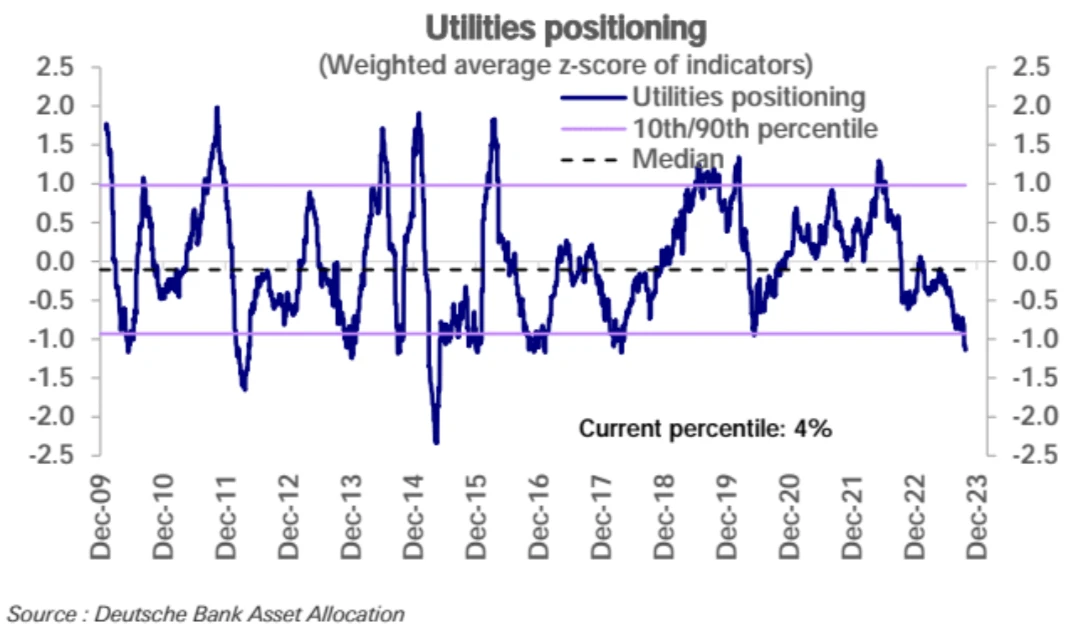

( 3)公用事业板块:CenterPoint Energy 等股票,受产能缺口和环保政策支持。

( 4)低波动率增长: Microsoft , Apple 等知名科技股,以及调研机构认为受益于人工智能趋势的股票。

( 5)后周期周期性板块:工业品如 Howmet,以及能源股如 Marathon Oil 和 Valero Energy。

从市场表现来看,防御性标的的反攻已经开始 Via GS:

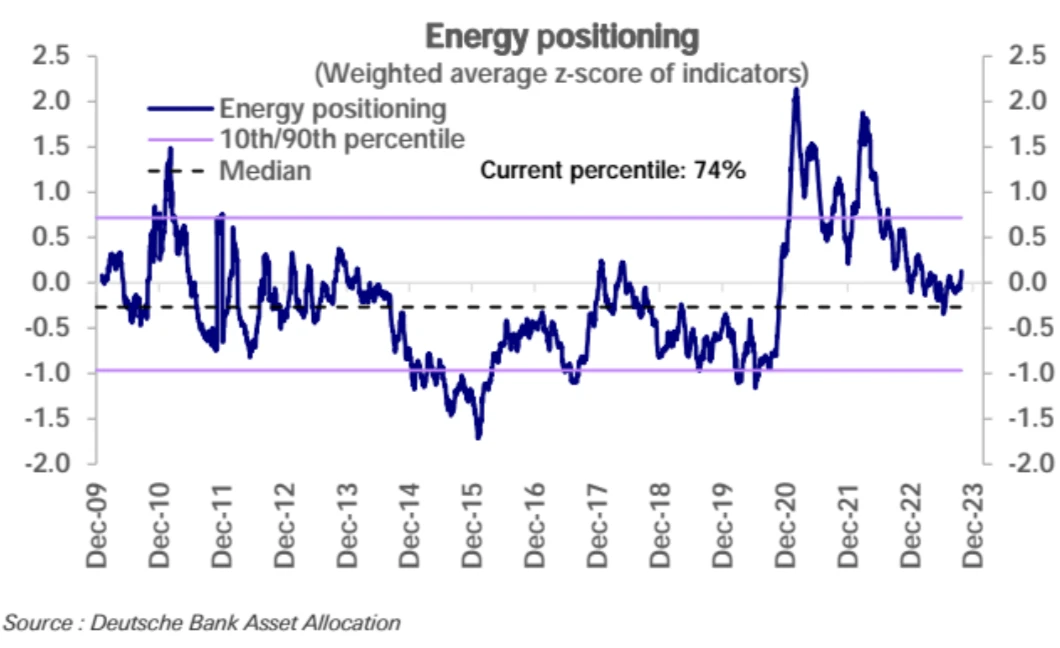

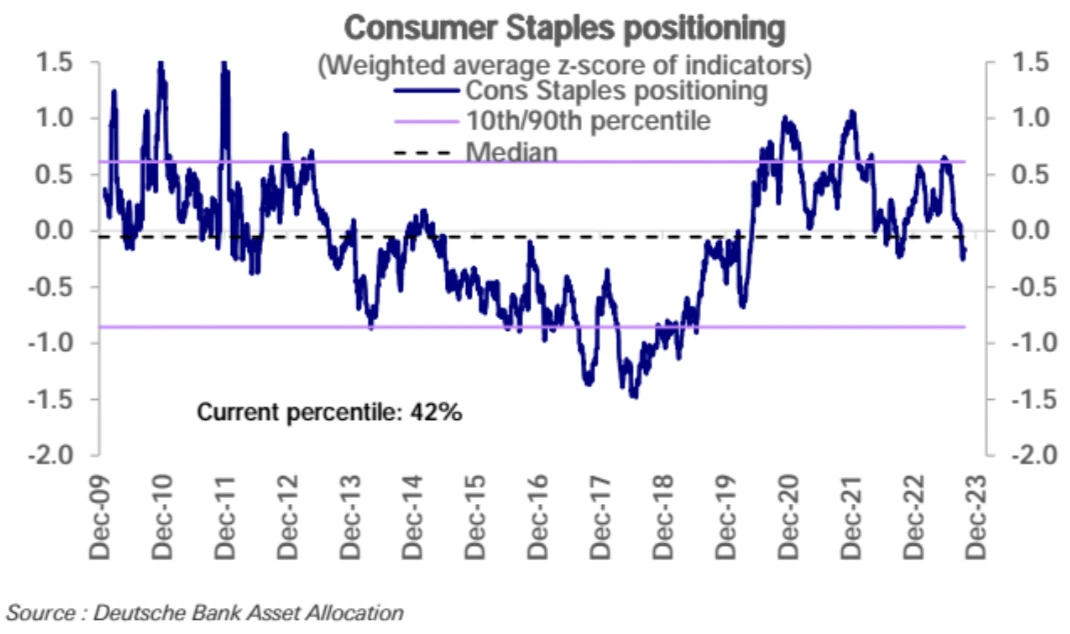

MS 提到的几个板块除了能源,目前仓位水平也比较低,特别是公用事业 Via DB:

本周关注

季度国债销售计划是重点

本周最重要的事件发生在纽约时间 11 月 1 日上午 8: 30 ,届时财政部将宣布未来几个月的债券销售计划。8 月初,在财政部宣布两年多以来首次增加季度债务出售规模后,导致市场长期收益率上升。财政部长耶伦公开否认有关不断膨胀的赤字融资的需要推高收益率的观点,可能这样的评论很难引起市场的认同。并且市场普遍认为本周的国债拍卖计划可能全面增加,如过成真,大概率会刺激市场收益率走高。

日本央行公布利率决议

10 月 31 日密切关注日本央行是否会再次“突袭”。如取消收益率曲线控制,会对国债产生看跌冲击,也是全球流动性主要来源(美、欧、日)最后悬而未决的事项。鉴于基准日债收益率目前已接近 0.9% ,为十年来最高,日本央行未来要么会进一步扩大收益率的波动限制,要么彻底废除 YCC。维持 YCC 可能会迫使日本央行加大债券购买力度,并扩大其本已庞大的资产负债表。如果日本国内市场的收益率更具竞争力,日本投资者可能会开始撤回海外投资。这可能会给全球金融市场带来巨大影响。上周 Nikkei 报道 BOJ 可能调高 24 财年通胀目标,并称这次议息会议可能会再次调整 YCC。

10 月 FOMC

1 号下午 2 点,美联储 FOMC 预计将宣布决定将利率稳定在 5.5% 。在美联储主席鲍威尔最近表示,长期收益率上升降低了“边际”进一步收紧政策的必要性,市场可能借由此次会议押注美联储加息可能会结束,例如利率期货市场目前预期年内再加息的概率只有 19% ,一周前是 20% ,一个月前是 31% 。

本次没有新的经济预测发布,声明也不太可能较 9 月的有多少变化,所以人们的注意力将是新闻发布会。预计鲍威尔将再次提到金融条件的紧缩(市场利率走高)是货币政策保持不变的原因(鸽派喜欢的信息),也就是大概率鲍威尔不会再释放边际 higher 的信息,但是要关注鲍威尔是否对 longer 松口,也就是 9 月点阵图传达的政策会在明年年底之前保持限制性的时间点是否可能提前。

较低预期的非农

11 月 3 日非农数据市场预计放缓至 16.8 万人,不及 9 月份的一半(33.6 万人),主要是受休闲和酒店业临时招聘放缓,以及美国汽车工人罢工的影响。

更多财报

苹果、诺和诺德、礼来、 AMD 、辉瑞、高通、伯克希尔哈萨维(可能)

LD Capital

As a global blockchain investment firm, we have built a portfolio of over 250 investments since 2016, spanning across various sectors, including infrastructure, DeFi, GameFi, AI, and the Ethereum ecosystem. We focus on investing in projects with disruptive innovations, actively taking on the role of primary investors, and providing comprehensive post-investment services to these projects. We employ a combination of direct investment from our own funds and a distributed fund model to cover all-stages of investment.

Trend Research

Trend Research division specializes in crypto hedge funds focusing on secondary areas within the crypto market. Our team members come from top platforms and institutions like Binance and CITIC. We excel in macroeconomics, industry trends, and project data analysis, with trend, hedge, and liquidity funds.

Cycle Trading

We specialize in Web3 project investment and service, with a strong emphasis on Infra, applications, and AI. We have a team of nearly 20 senior engineers and dozens of crypto experts as advisors, assisting projects in strategic design, capital platform relations, and liquidity enhancement.

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

早报 | Lighter 24 小时交易量突破 110 亿美元;Circle Q3 财报公布;Strategy 美股市值跌破其 BTC 持仓价值

整理:ChainCatcher 重要资讯: 币安将停止币安直播平台服务,币安广场将继续提供直播服务...

24H热门币种与要闻 | Sui将推出原生稳定币USDsui;美SEC拟推出基于Howey测试的代币分类法(11月13日)

1、CEX 热门币种 CEX 成交额 Top 10 及 24 小时涨跌幅: BNB -0.78%...

星球日报

文章数量

11042粉丝数

0