从近3年美元市场变化史中,我们能学到什么?

原文作者:Ben Lilly

原文编译:深潮 TechFlow

如果有一个基本问题影响我们如何设计指标,那就是:

“钱是什么?”

特别是,是什么让人们使用、消费或持有它。这是一个思维练习,帮助我们更好地掌握常规政府发行的货币和加密货币代币的动态。

有些人可能认为这些原则不适用于后者。但我们更喜欢将加密货币代币视为原生的数字货币。这意味着传统货币的许多定义和心智模型都可以应用到我们这个领域。

而不是花时间为你提供我们所提及的高级概述,让我们直接切入主题。

通货膨胀不仅仅是供应问题

货币有多种用途。

我们可以点燃它取暖,用它做折纸,买糖果,存储财富,作为抵押物存放,或用它购买证券。

每种用途都是独特的。而每种用途的受欢迎程度都向市场传递了货币的价值。

如果在世界的某个地区,货币主要被用作火的燃料,那么它的价值可能与其组成材料类似。与此同时,如果世界的另一个地方使用他们的钱来获得收益...那么这两者可能有很大的价值差异。

这种对货币的看法可能看起来很奇怪。毕竟,我们谈论的是货币。我们主要用它来买东西...对吧?

但数据告诉我们不同的事情...而这些事情随着时间的推移而改变。

为了帮助解释我们在这里的意思,让我们试着回忆一下 2020 年 3 月 16 日——新冠病毒时我们的精神状态。

道琼斯工业平均指数当天就下跌了 12.9% 。

整体经济也处于类似的情况。企业关闭,员工被送回家,不确定性达到了极点。那是一个手中有美元意味着比任何其他东西都重要的时刻。

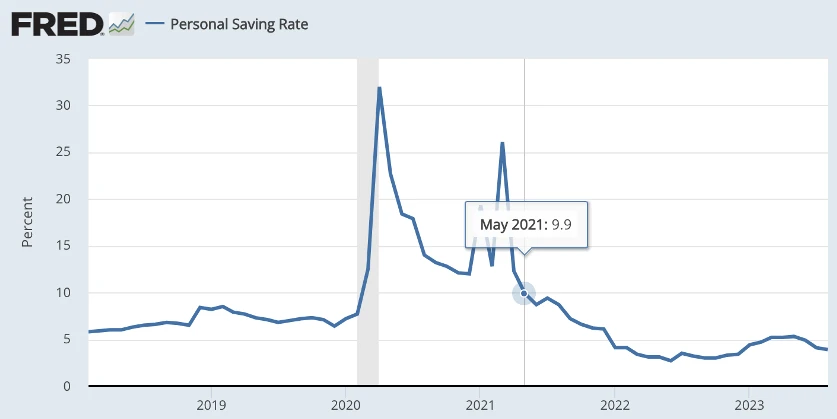

实际上,美国的储蓄率从年初的 7.2% 飙升到 4 月的 32% ...这是美联储的最高储蓄率的两倍。

进入 2020 年夏天,美元的主要用途是持有。

在加密领域,我们将其视为 hodl 指标。

当时,这种程度的持有货币是一种巨大的行为变化。其影响现在已经非常明显。

较少的美元在经济中流通,并被用来购买商品和服务意味着通货膨胀是微不足道的。

2020 年初,通货膨胀率为 2.5% ...到 4 月,当行为从“正常”切换为“持有”时,通货膨胀率下降到 0.3% , 5 月甚至下降到 0.1% 。

这种货币使用的变化直接影响了通货膨胀。

与此同时,按 M 2 衡量的货币供应量从 3 月初的 15.4 万亿美元增加到短短几周内的超过 17 万亿美元。当涉及到货币供应量如此大幅度的增加时,我们往往认为通货膨胀会立即随之而来。但它没有。

如果说有什么不同的话,那么这些新铸造的钱更像是通货膨胀的引火索。但它需要一个火柴。

这个火柴是美元的使用方式的转变。

在经济学世界中,我们通过一个叫做货币数量论的心智模型来表达这种心态的变化,简称 QTM。这个观点是由经济学家 Anna Schwartz 和 Milton Friedman 在他们的著作《美国货币史, 1867 —— 1960 》中普及的。

这个标题听起来像是一本教科书,但这个概念并不难理解。简单来说,它基本上表示经济中的货币量乘以货币被使用的频率(例如,流通速度,与储蓄率相反),会影响货币的价值。

货币多,但花费很少,意味着没有通货膨胀。

货币多,但花费多...好吧,这是我们提到的火柴点燃了

我们所说的引火索的情况。这带领我们进入下一个心态状态。

2021 年夏天的狂欢

在 2020 年的 COVID 封锁措施实施后的一年,它们在 2021 年夏天结束了。全球各地的经济开始重新开放。计划举办音乐会...游行...这是一种“学校暑假放学”的感觉。

我们不再需要因为害怕失去工作或需要生活而囤积钱的观念已经消失了。围绕货币的心态发生了转变。

之前,人们像在冷战期间的军备竞赛一样。然后突然之间,好像每个人都发现不用担心核武器。

这种心态转变导致了储蓄率从 26.1% 在两个月内跌到不到 10% 。以下是以 2021 年 5 月为参考的储蓄率,这是 2021 年夏天狂欢的开始...

美元不是用来持有的,而是用来消费的。也就是说,美元更多的是用来作为支付方式,而不是储存财富。

更多的钱,就会有更多的支出……

通货膨胀已经到来。

这是图表上的通货膨胀。我猜您能看出红色箭头突出显示的是哪个时期 —— 2021 年夏季。

2021 年初的通货膨胀率为 1.4% ...到 5 月,已经达到 5% 。

就好像美元是烫手的山芋。没有人想拿着它。

回想那时,你可能会记得买了一些你真的不需要的东西。这可能是一个更大的电视,一个电脑显示器,某种豪华的居家办公椅,或者甚至是对你的房子进行了一些翻新工作。狂欢是真实的。

不管你在孩子般的购物狂欢中后悔购买了什么...

你希望你留着口袋里的那些钱吗?我是说…

现在那一美元给你带来了 5% 的回报。想象一下,如果您在 2022 年初将您的财富换成美元,现在你能获得 5% 的回报。我猜你会对自己更满意一点。

这让我们想到了关于使用的最近的心态变化...

美元成为了一个 Hodl 资产

如果我们回头看看之前的通货膨胀率图表,我们可以看到通货膨胀在 2022 年 6 月达到峰值,为 9.1% 。

几乎不可能想象经济是如何允许通货膨胀率从 0.1% 增长到一年内超过 9% 的。货币的主要使用形式很重要。而随着我们下一个使用上的变化,你会再次看到它。

下面是上面的储蓄率图表,更多地关注在 COVID 后的时期。我们可以看到图表在 2022 年 6 月达到最低点——也就是通货膨胀率达到峰值的同一个月。

然而,美元的供应几乎没有变化...不是供应的突然减少导致通货膨胀逆转。那么这里到底发生了什么?

是美联储改变了市场行为。

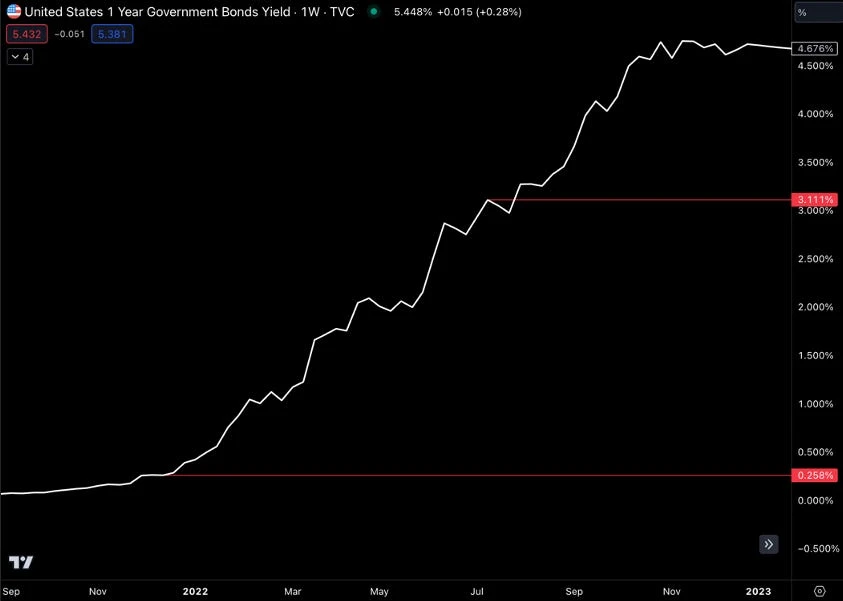

2022 年上半年央行三次上调借款利率,其中 3 月份小幅上调。然后在 5 月和 6 月,我们看到借款利率从约 0.25% 升至 1.5% 。这是一个巨大的变化。

这一重大举措导致了将美元发送给美国政府用于借款目的(即购买国债)来获得实际的现金流。在 2022 年之前不久借出那些美元可以为你带来 0.25% 的收益。也就是说,每借出 10 万美元,你可以得到 250 美元。

但到了那年 6 月,同样的 10 万美元能赚到超过 3, 100 美元。与六个月前相比,这是 1, 140% 的现金流增长。这是非常重要的。

所以市场在如何使用美元方面的偏好发生了变化。美元更多地是关于获得显著的现金流,而不是在商品和服务上花费它们。当然,美元实力的增强有所帮助,但无论如何,这是今天美元的主要用途。

人们希望在价格稳定的资产上获得回报 —— 请注意,代币经济学家。我们甚至看到几个项目将这种收益敞口带到公共区块链上。这就是它变得多么受欢迎的原因。

因此,我们有大致相同数量的美元供应,但现在它们的花费更少了...正如我在 2023 年 10 月写这篇文章时,通货膨胀率已经低于 4% 达四个月之久。如果说还有什么,现在比以往任何时候都有更多的人想持有美元。

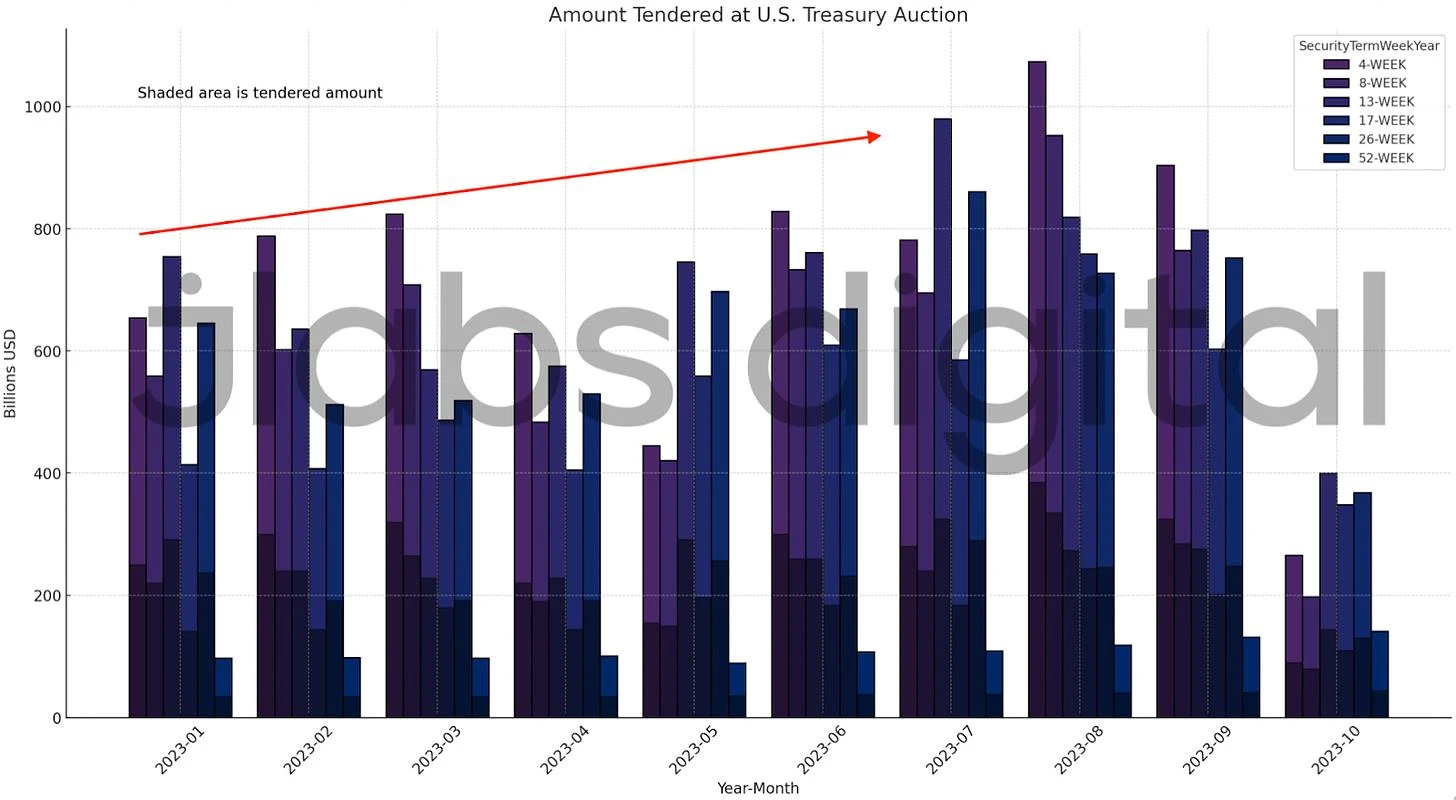

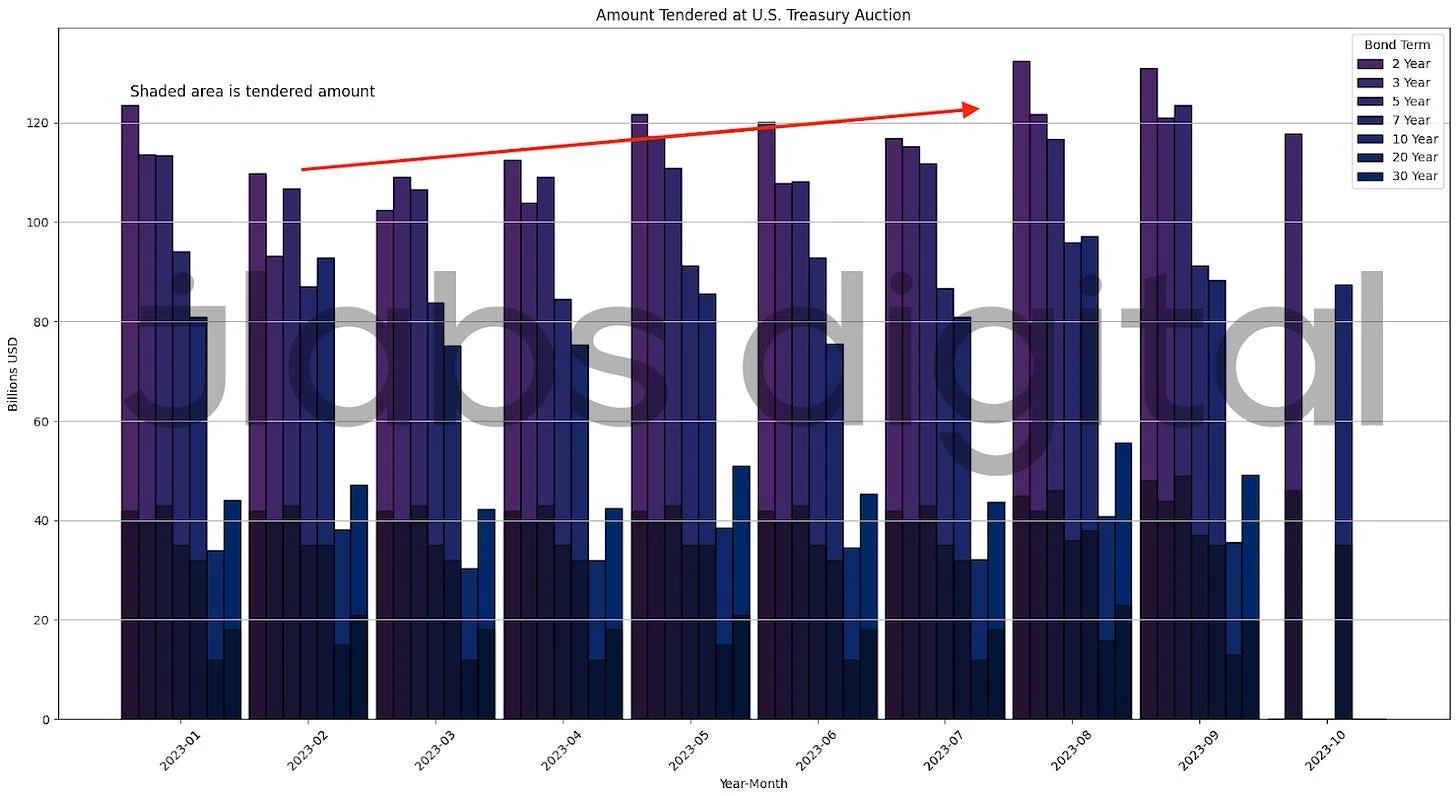

我们可以根据国债市场上升的需求来看到这一点。在下面的图表中,每一条彩色线代表一个美国国债期限。线的高度是每个月每个期限的投标金额。每个柱的阴影区域是美国财政部授予的投标数量。

我之前提到,在过去的四个月里,通货膨胀率一直低于 4% 。在过去的六到八个月里,财政部拍卖会上的资金投标量一直在增加。

以下是美国国债的拍卖,期限为 52 周或更短。

以下是期限超过 52 周的国债拍卖情况。

这两个图表展示了使用美元获得现金流的需求正在增加。这本质上是“hodling”的极致形式。

在 2020 年的夏天,人们出于恐惧而持有资金。到了 2023 年,美元持有者群体则持有以产生现金流。这是货币更有生产性的使用方式。

这就是为什么我支持的加密货币的 QTM 版本不集中于数量,而是集中于质量。我称之为“代币质量理论”。

故事还没有结束

这可能看起来有很多信息。

但我们可以通过回顾 2020 年 3 月的时间框架,并思考随后几年中货币使用方式如何改变来总结事情。

它从一个持有状态进化到一个花费状态,再到一个货币产生收益的状态。

在这一进程中,通货膨胀从非常低转变为非常高,然后再次降低。

与此同时,流通中的货币量对通货膨胀没有直接影响。这意味着货币供应量对美元价格的影响不如美元的使用对价格的影响那么大。

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

早报 | Lighter 24 小时交易量突破 110 亿美元;Circle Q3 财报公布;Strategy 美股市值跌破其 BTC 持仓价值

整理:ChainCatcher 重要资讯: 币安将停止币安直播平台服务,币安广场将继续提供直播服务...

24H热门币种与要闻 | Sui将推出原生稳定币USDsui;美SEC拟推出基于Howey测试的代币分类法(11月13日)

1、CEX 热门币种 CEX 成交额 Top 10 及 24 小时涨跌幅: BNB -0.78%...

星球日报

文章数量

11042粉丝数

0