一覽Top 12比特幣現貨和期貨ETF

原文作者 | CoinGecko Miguel Benitez

編譯 | Odaily星球日報 念銀思唐

編者按:CoinGecko 最新發布了《 12 Largest Spot & Futures Bitcoin ETFs》報告,對於全球比特幣 ETF 的現狀做了全面概述。Odaily 星球日報據此編譯如下:

比特幣 ETF 一直是加密領域最受期待的發展之一。

雖然比特幣 ETF 已經在加拿大、巴西和歐洲等國家進行交易,但美國市場的現貨比特幣 ETF 仍然面臨監管障礙。不過,在美國有幾只受歡迎的基於期貨的 ETF,還有多只現貨 ETF 的申請正在等待 SEC 的批准。

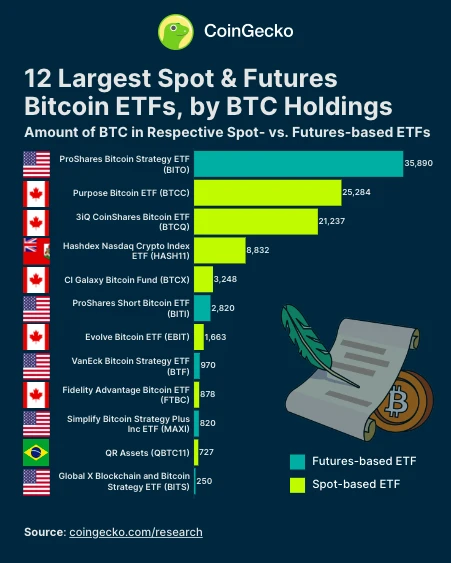

ProShares Bitcoin Strategy ETF 是第一個在美國主要交易所交易的比特幣 ETF,其於 2021 年第四季度推出——當時正值牛市高點。目前該 ETF 持有 35, 890 枚比特幣,是該領域歷史最悠久、規模最大的基金。排名前 12 位的比特幣 ETF 中有 2 只(持有資產佔比特幣 ETF 的 16.6% )由 ProShares 管理,可在美國交易。

隨着全球越來越多的 ETF 和 ETP 出現,投資工具持有的比特幣數量每年都在上升。總的來說,排名前 12 位的比特幣 ETF 持有 102, 619 枚比特幣,略低於比特幣總量(2100 萬枚)的 0.5% 。由於 ETF 定期重新平衡,其持有的比特幣數量跟隨幣價變化。ETF 重新平衡的頻率可以從每天到每年不等。例如, Purpose Bitcoin ETF(BTCC)每月重新平衡一次,而標普 500 指數(S&P 500)每季度重新平衡一次。

Top 12 比特幣現貨和期貨 ETF 都有誰?

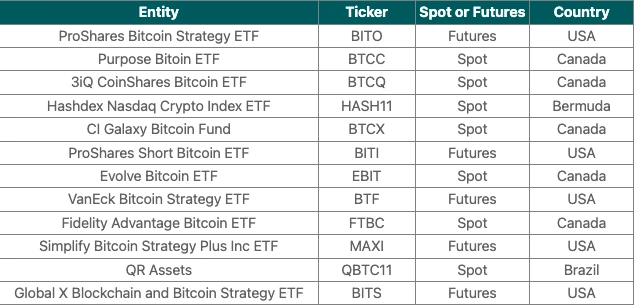

可交易的 Top 12 比特幣現貨和期貨 ETF 如下:

美國以外的比特幣 ETF

實際上,有幾個國家已經先於美國批准了直接投資比特幣的 ETF,其中排名居前的現貨比特幣 ETF 包括:

-

Purpose Bitcoin ETF(BTCC)

Purpose Bitcoin ETF 於 2021 年 2 月推出,是北美第一個現貨比特幣 ETF。截至 2023 年 9 月,它目前持有超過 25, 000 枚比特幣。該 ETF 在多倫多證券交易所交易,一直非常受歡迎,資管規模超過 11 億美元。

-

3 iQ CoinShares Bitcoin ETF(BTCQ)

這是另一只加拿大比特幣 ETF,也在多倫多證券交易所交易,截至 2023 年 9 月持有超過 21, 000 枚比特幣。

-

QBTC 11 by QR Asset Management(QBTC 11)

拉丁美洲首只比特幣 ETF 於 2021 年 6 月在巴西證券交易所推出。截至 2023 年 9 月,QBTC 11 ETF 目前持有 727 枚比特幣。

這些比特幣 ETF 的成功顯示了強勁的投資者需求。與此同時,相對於比特幣約 1 萬億美元的市值,ETF 的規模無疑還有很大上升空間。這也可能表明,美國現貨 ETF 一旦推出,比特幣價格將有大幅增長空間。

美國現貨比特幣 ETF 現狀如何?

雖然比特幣期貨 ETF 在美國已經存在,但現貨比特幣 ETF 的前景仍不明朗。美國缺乏現貨 ETF 的主要原因之一是監管方面的擔憂。SEC 多次拒絕了比特幣現貨 ETF 的申請,理由是擔心比特幣市場的流動性、托管以及價格操縱的可能性。

然而,最近來自全球資產管理公司的多份申請已在《聯邦公報》(Federal Register)上公布,向最終批准又邁進了一步。其中一些已被正式接受審查,並开啓為期三周的評論期。

哪些公司已經在美國申請現貨比特幣 ETF?

以下公司已在美國申請現貨比特幣 ETF:

貝萊德( BlackRock ), 2023 年 7 月

WisdomTree , 2023 年 7 月

Invesco/ Galaxy , 2023 年 7 月

Valkyrie , 2023 年 6 月

除此之外,其他擁有現有期貨 ETF 的大型公司也加入了重新提交美國首只現貨 ETF 申請的行列,其中包括 VanEck 和富達( Fidelity )。申請被拒絕後尚未重新提交的公司包括 Global X、Kryptoin 和 First Trust。

另一家資產管理公司 Grayscale(灰度)目前正在等待聯邦上訴法院做出裁決後,對其將比特幣信托轉換為 ETF 的申請進行審查。灰度比特幣信托(GBTC)是目前最大的比特幣 ETP,持有 623, 645 枚比特幣。裁決稱,SEC 沒有提供足夠的信息,說明為什么 Grayscale 的申請與其他已獲批的期貨 ETF 沒有“實質性相似”——未能讓法官相信,對投資者而言,現貨市場不如期貨市場安全。

一些表現不俗的期貨 ETF

盡管許多人預計,期貨 ETF 的推出將加大批准現貨 ETF 的壓力,但迄今幾乎沒有跡象表明這一點。

自 2021 年 10 月以來已經推出了幾只主要的比特幣期貨 ETF,但它們積累的資產規模小於加拿大和巴西的 ETF。期貨 ETF 的表現也不及比特幣價格,這讓人們對其有效性產生了懷疑。主要的期貨 ETF 包括:

-

ProShares Bitcoin Strategy ETF(BITO)

該 ETF 持有 7178 份 CME 合約,相當於超過 38, 000 枚比特幣。截至 2023 年 9 月,該 ETF 資管規模略低於 10 億美元。

-

ProShares Short Bitcoin ETF(BITI)

這是 ProShares 的第二只 ETF 產品,持有 564 份 CME 合約,相當於 2820 枚比特幣。

-

VanEck Bitcoin Strategy ETF(XBTF)

該 ETF 持有 320 份 CME 合約,相當於 1600 枚比特幣。

美國現貨比特幣 ETF 對市場影響幾何?

如果現貨比特幣 ETF 最終獲得批准,它可能會對比特幣和加密市場產生重大影響,原因如下:

-

主流敞口:現貨 ETF 將以前所未有的方式,通過退休账戶和經紀账戶向數千萬新投資者提供比特幣敞口。

-

增加合法性:SEC 的批准將增加比特幣的合法性,並減少機構投資者和顧問對比特幣作為可投資資產類別的質疑。

-

積極的價格效應:加拿大和巴西 ETF 推出之後,便迎來了 2021 年比特幣價格大幅上漲。美國的現貨 ETF 推出同樣可能會激發投資者的興趣,從而引發類似的牛市。

雖然目前還不清楚 SEC 何時可能批准現貨比特幣 ETF,但海外比特幣 ETF 的推出以及最近在《聯邦公報》上公布的各項申請突顯了有關這些產品的有利監管勢頭。

注:本研究評估了 2023 年全球比特幣 ETF 現貨和期貨的可用性。數據收集自 BuyBitcoinWorldwide.com(現貨 ETF)和福布斯(期貨 ETF)。

只有僅交易比特幣或比特幣期貨的 ETF 被列入最終名單。因此,所有 ETP、信托和交易區塊鏈相關股票或其他加密貨幣的 ETF 都不包括在內。本研究僅供說明和提供信息,並非財務建議。DYOR。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

Uniswap公告Unichain主網明年初上線!首測路線圖兩功能,UNI強彈17%

去 中心化交易所(DEX)龍頭 Uniswap 於 10 月宣佈推出專為 DeFi 設計的 Lay...

下周必關注|LayerZero決定是否开啓“費用开關”;Aligned空投注冊結束(12.23-12.29)

下周重點預告 12 月 23 日 Aligned 將向 891322 個地址空投 26% 的 AL...

空投周報 | OpenSea基金會官推上线;Azuki、Doodles疑似即將發幣(12.16-12.22)

@OdailyChina @web3_golem Odaily星球日報盤點了 12 月 16 日至...

資金費率的演變:從2021年黃金時代,到2024-2025年套利復興

資金費率起源 資金費率起源於加密貨幣衍生品市場,特別是從永續期貨合約中發展而來。它作為一種機制,用...

星球日報

文章數量

7670粉絲數

0