LD Capital:日益激烈的Pendle War

原文作者: Jaden, LD Capital Research

1、Pendle 現狀

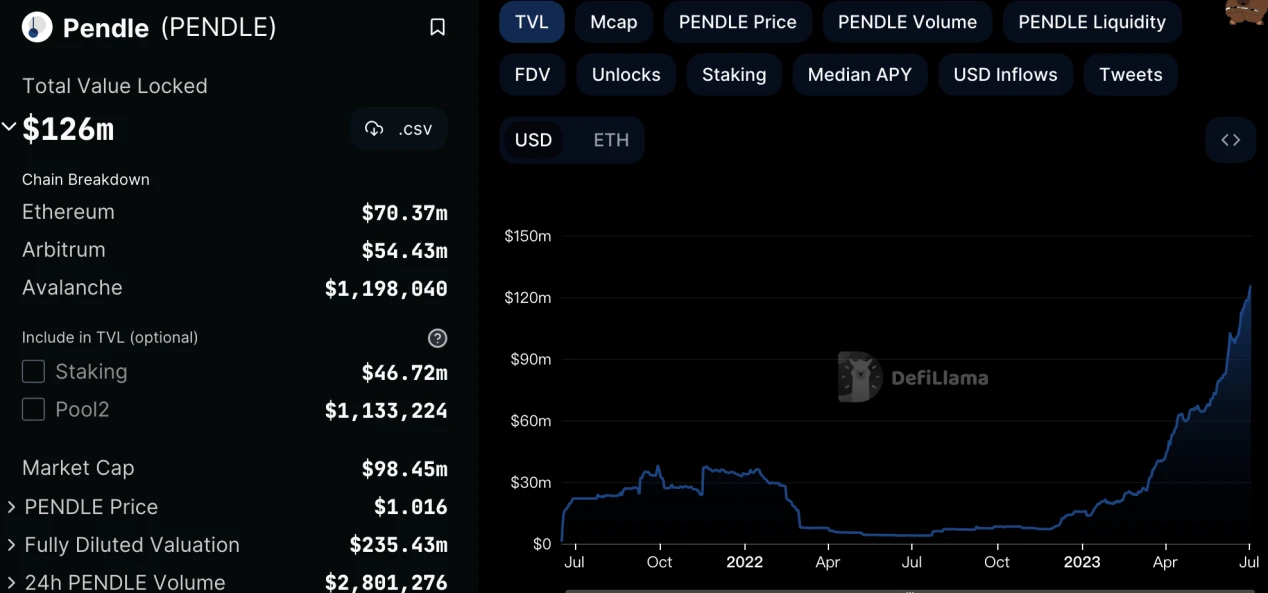

Pendle Finance 是部署在 Ethereum 和 Arbitrum 上的收益策略協議,在 2022 年底上线 v 2 版本並更改經濟模型,隨後支持 LST 資產並上线 Arbitrum。如需了解更多基本面信息,可查看 LD Pendle 歷史報告。

圖:Pendle TVL

來源:Defillama,LD Research

其 TVL 從 2022 年底开始持續增長,目前 TVL 已經突破 1.26 億美元。

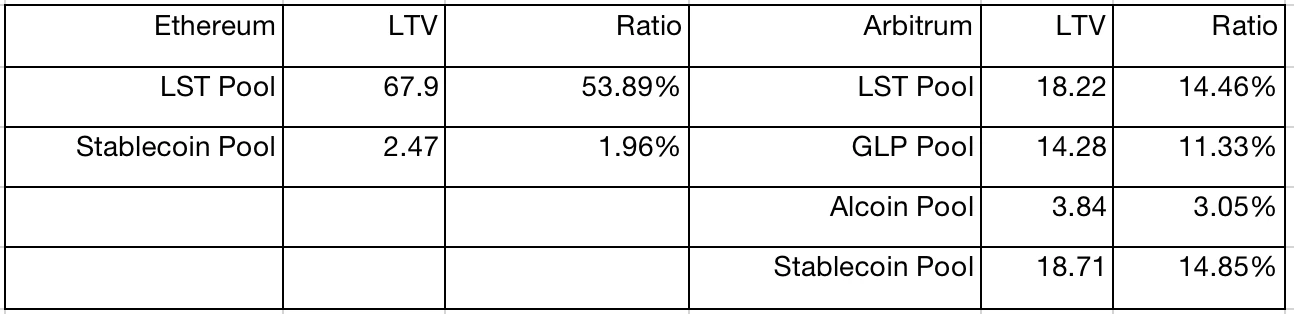

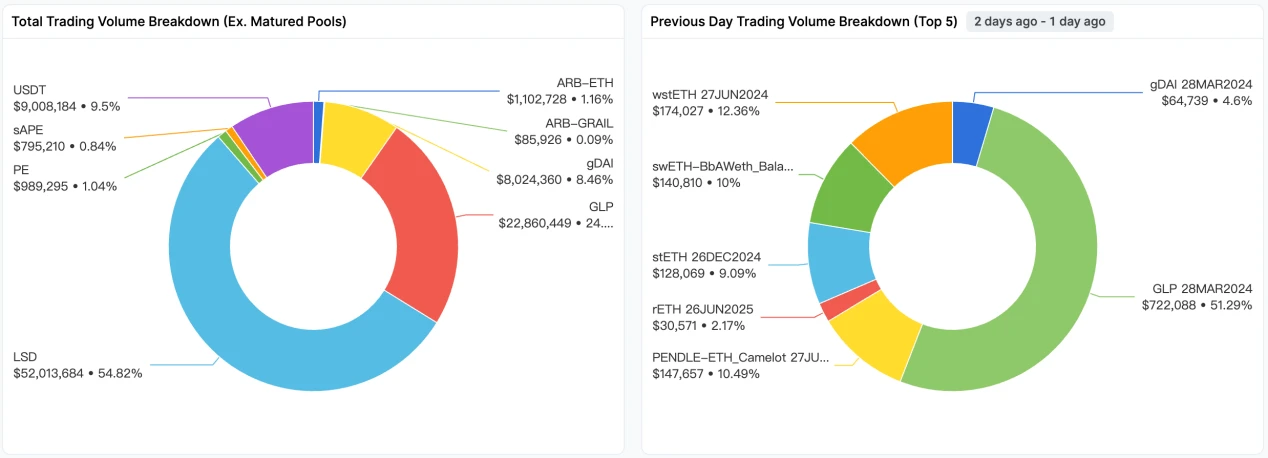

圖:流動性分布( Million )

來源:LD Research

Pendle 協議內流動性主要來自於 LST 資產,GLP、穩定幣和其他代幣僅佔其 TVL 的約 30% 。GLP 的收入來源主要是交易者損益和協議費用的 70% ,交易者損益和協議費用每天都在變化,收益率具有更高的博弈空間和可交易性。

LST 資產初始收益來自於 ETH PoS,而質押量變化、LSD 協議運行機制和平臺費用存在差異,因此各個 LSD 平臺收益率存在差距,但差距並不大,收益率通常維持在 4% 左右,收益率彈性變化小也決定了 LST 資產的收益率可交易性較差。Pendle 協議採取了 veToken 和 Gauge 投票模式進行流動性挖礦,因此 Pendle LST 池收益率可以達到 10% -30% 。

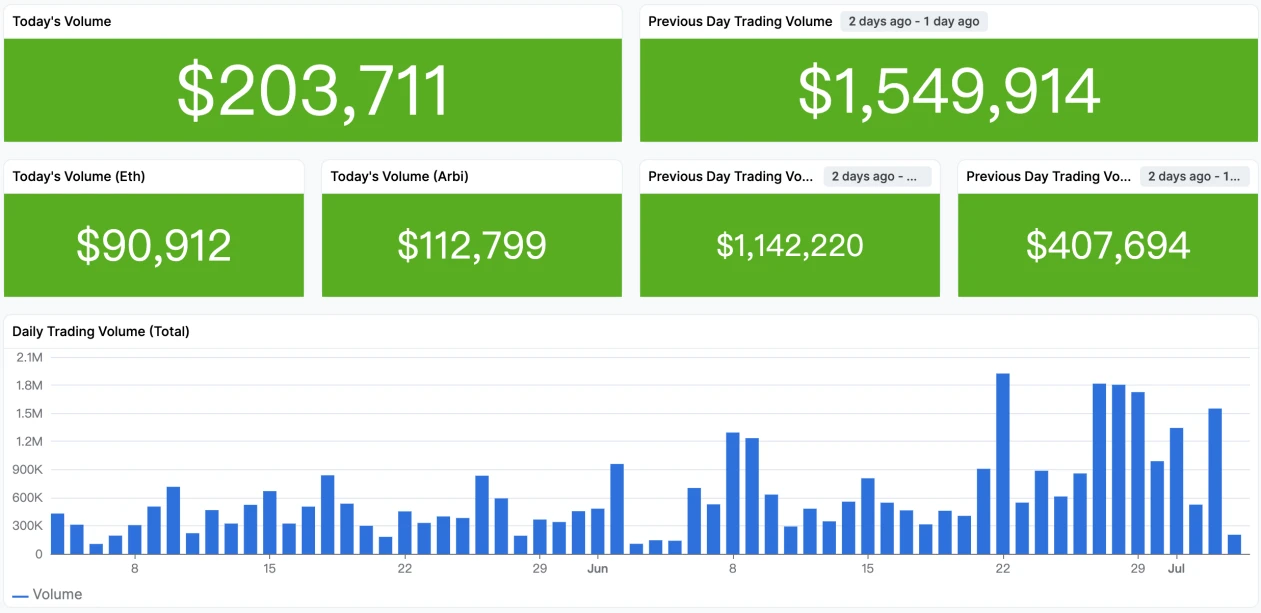

圖:Pendle 協議交易量

來源:app.sentio.xyz,LD Research

根據歷史交易量數據,Pendle 協議的日交易量基本都低於 100 萬美元。LSD 資產交易量佔總交易量的 54.82% ,GLP 歷史交易量佔總交易量 24.09% 。GLP 的交易通常發生在市場行情較活躍的情況下,因此過去 1 天的交易中 GLP 佔比達到了 51.29% 。結合各類資產在協議中的 LTV 佔比來看,GLP 收益率的博弈空間更大。

2、Pendle 經濟模型

代幣分配

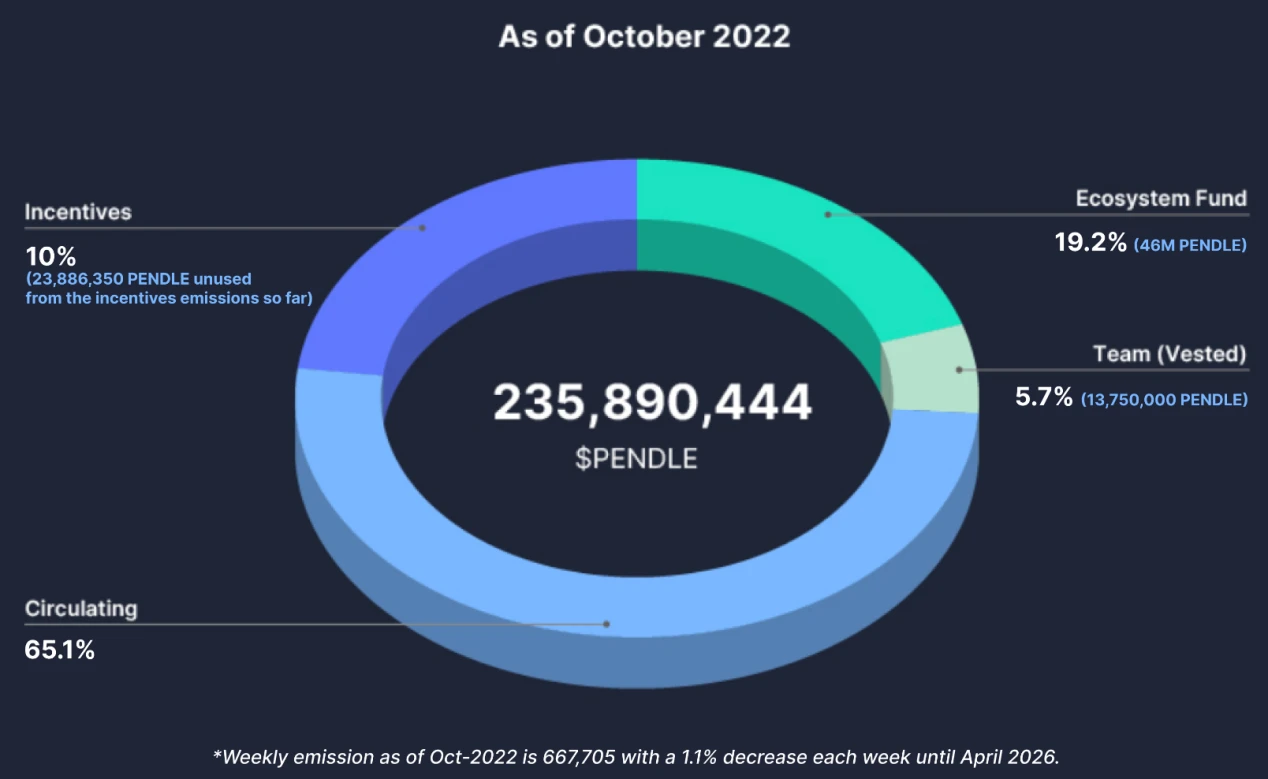

圖:代幣分配

來源:Pendle Docs,LD Research

目前團隊、顧問和投資者部分都已經解鎖完成。

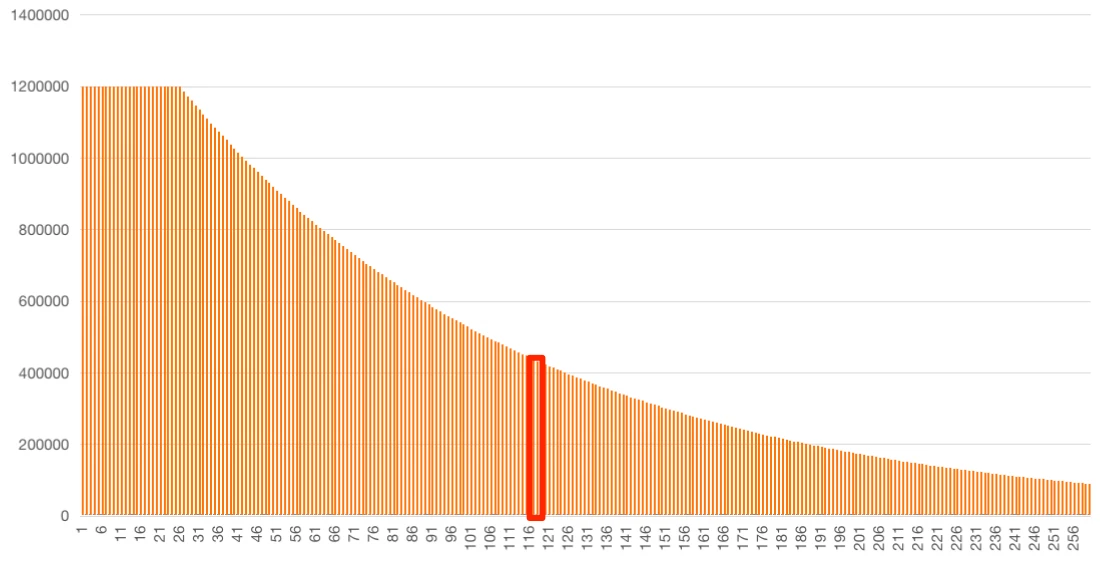

在流動性激勵部分,前 26 周每周分配 120 萬個,之後每周減少 1.1% ,直到第 260 周。第 260 周後最終每年通脹率為基於流通代幣供應的 2% ,每周流動性釋放量保持在一個相對穩定的水平。根據團隊描述, 2022 年 10 月周釋放量為 667, 705 (第 79 周釋放量),目前大概在 113 – 117 周之間,周釋放量約為 45 萬枚。PENDLE 將持續長期釋放。

圖:PENDLE 周釋放量

來源:LD Research

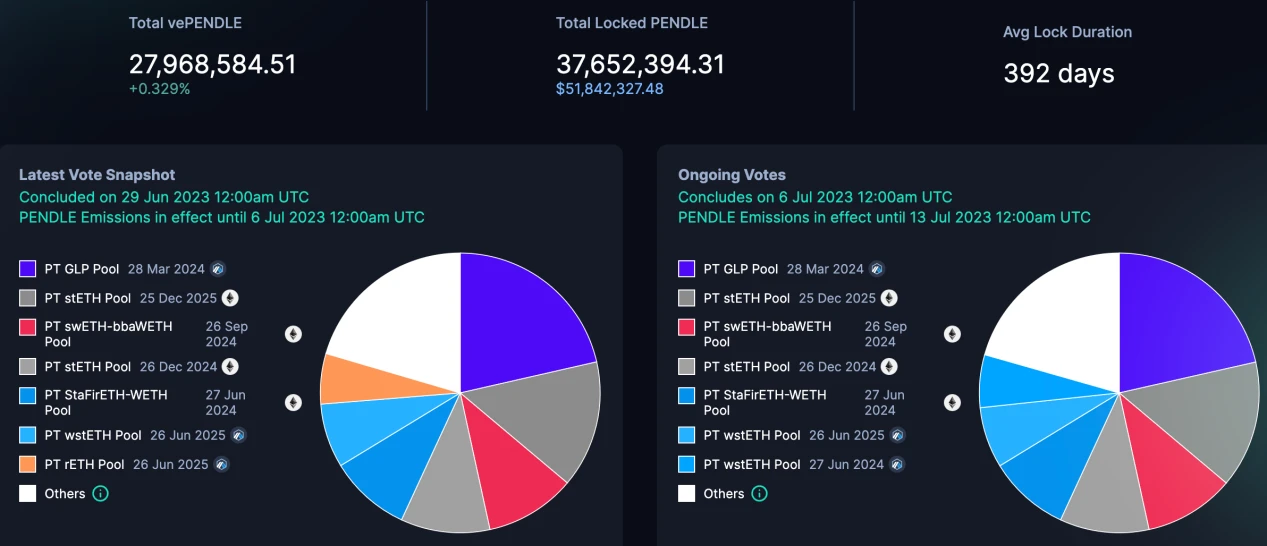

Pendle 於 2022 年 11 月引入了 veToken 模型,主要目的是為了提高協議的流動性。Pendle 的鎖定時間從 1 周-2 年之間不等。vePENDLE 持有者通過投票將獎勵流引導至不同的池,激勵投票池中的流動性。所有投票的快照會在周四 00: 00 UTC 的每個周期开始時快照,每個池的激勵率將相應調整。

vePENDLE 主要特點:

1)LST 資產發行方對 vePendle 賄賂的動機小。作為頭部 DEX,資產發行方為了提高本協議資產在 Curve 中的流動性,通常會提供自身代幣挖礦獎勵並且賄賂 veCRV 投票增加 CRV 流動性挖礦激勵。而 vePENDLE 的需求主要來自參與挖礦的 LP,缺乏來自資產發行方的強需求。

2)vePENDLE lockers 僅能參與進行投票的池子交易費用分配。

3)vePENDLE 持有者可分享 Yield Token (YT) 所產生收益的 3% 的費用。

4)vePENDLE 持有者可以分得所投票的 AMM 池 80% 的交易費。

圖:PENDLE 質押情況

來源:Pendle Finance,LD Research

截至 7 月 3 日,PENDLE 鎖定量為 3700 萬枚,平均鎖定時間為 392 天。

3、 Penpie / Equilibria

Penpie 和 Equilibria 均是在 Pendle veToken 經濟模型基礎上提高 LP 收益的輔助協議,LP 不需要質押 Pendle 即可獲得 Pendle 挖礦 boost 收益。兩者的業務模式並無太大區別。

Penpie

協議目前支持以太坊主網和 Arbitrum。

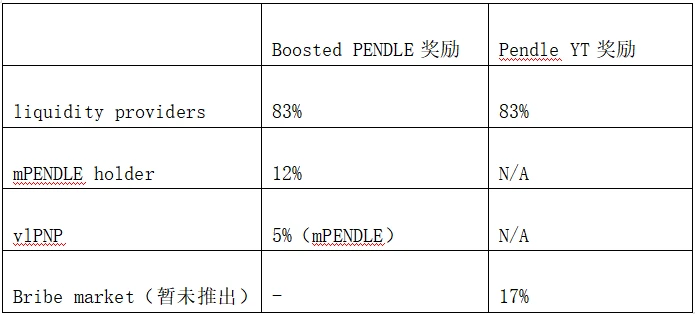

用戶可通過 Penpie 將 PENDLE 轉換為 mPENDLE,協議則收集來的 PENDLE 質押為 vePENDLE 為 LP 實現挖礦 boost。 Boost 收入將 83% 分配給 LP, 12% 分配給 mPENDLE holder, 5% 分配給 vlPNP。團隊計劃將 vePENDLE 權益中的 YT 獎勵的 17% 分配給 Bribe 市場,但目前仍未上线。

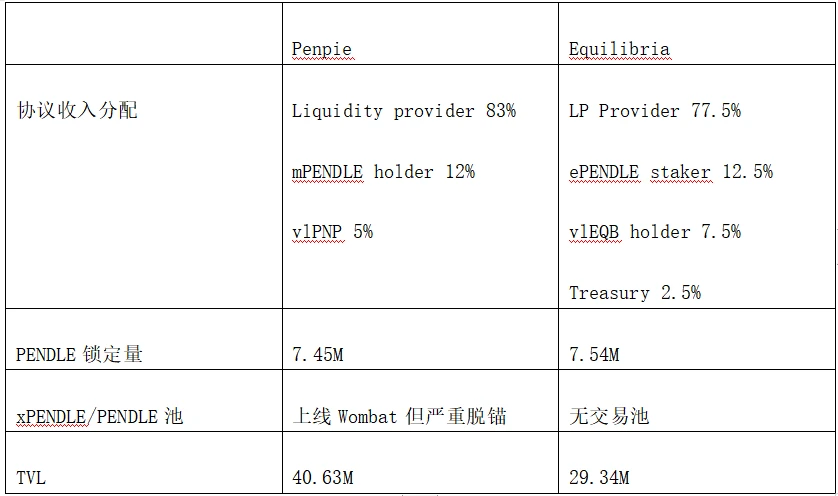

表:收入分配

PNP 是 Penpie 的治理代幣,用戶通過鎖定 PNP 代幣可以按 1: 1 的比例獲得 vlPNP。持有 vlPNP 可賺取協議分配收入並參與治理。一旦用戶將其 PNP 代幣鎖定為 vlPNP 就會進入默認鎖定狀態,鎖定期時長不受限制。用戶必須“开始解鎖”才能進入 60 天的冷卻期。在冷卻期間 vlPNP 持有者可繼續賺取被動收入但無法參與投票。60 天期限結束後,用戶可以將其 vlPNP 完全解鎖為 PNP。冷卻期第一天的懲罰成本為用戶鎖定的 PNP 代幣總量的 80% ,並將隨着時間的推移非线性下降。

Equilibria

Equilibria 的業務模式和 Penpie 基本一致,同樣是幫助 Pendle LP 實現無需質押 PENDLE 實現挖礦 boost。Pendle 質押為 ePendle 後不可逆轉。用戶需要將 EQB/xEQB 鎖定為 vlEQB 來獲得協議費用和投票權。xEQB 可轉換為 vlEQB,團隊計劃將 xEQB 集成至其他協議,但目前來看沒有太多用例。

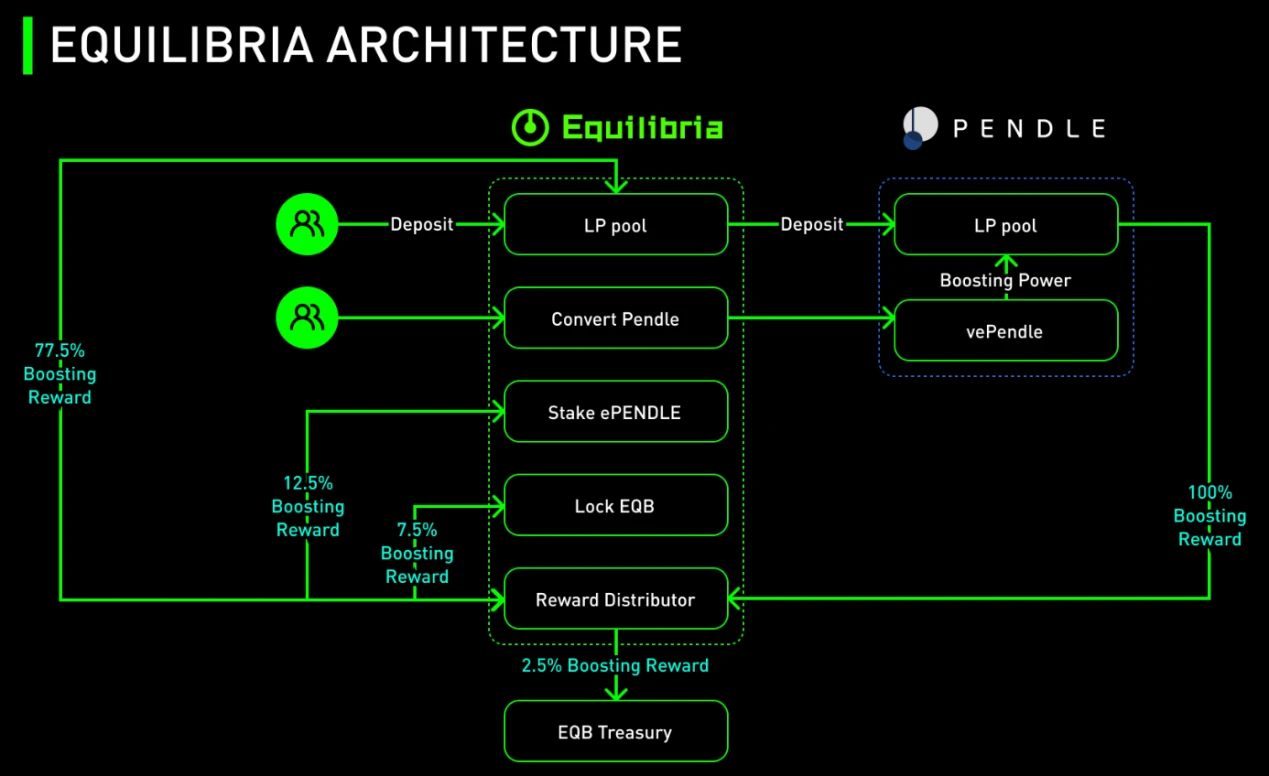

圖:Equilibria 架構

來源:Equilibria docs,LD Research

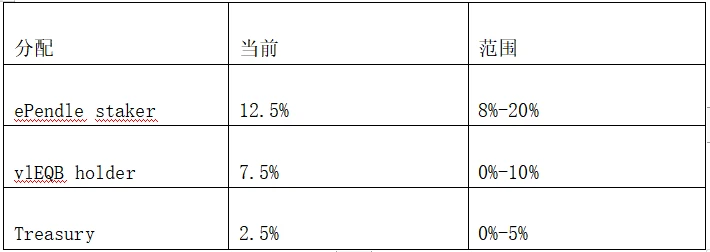

通過 Equilibria 實現挖礦 boost 後, 77.5% 分配給 LP, 12.5% 分配給 ePendle holder, 7.5% 分配給 vlEQB holder,Treasury 獲取 2.5% 。每個角色分配的收入比例有設定其範圍。

表:收入分配

協議數據

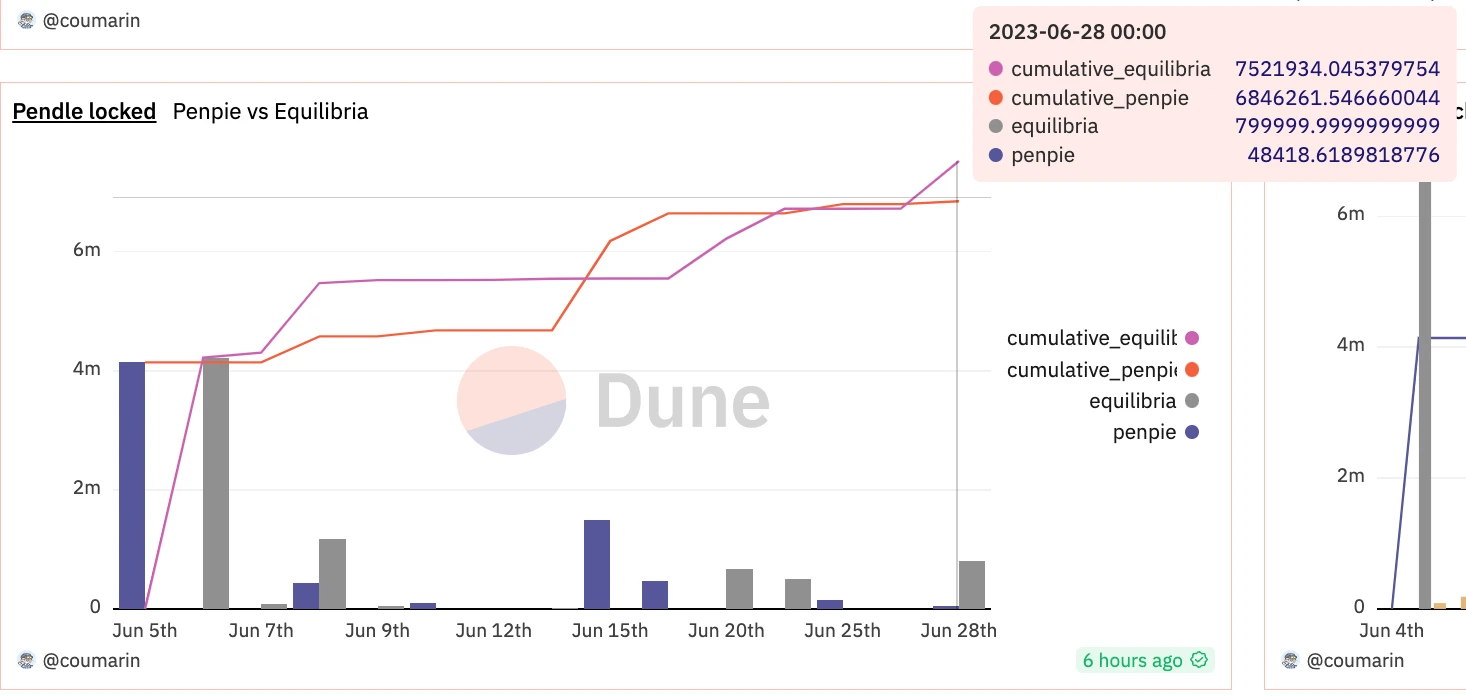

圖:PENDLE 鎖定數據

來源:dune.com,LD Research

*dune 數據作為參考(停滯在 6 月 28 日),與協議官網當前數據存在出入。

根據官網數據,截至 7 月 4 日,Penpie PENDLE 鎖定量為 7.45 M,Equilibria 鎖定量為 7.54 M。雖然 ePENDLE 和 mPENDLE 和 PENDLE 都是按照 1 : 1 兌換,但 Equilibria 在 6 月 19 日後宣布將暫停 ePENDLE/PENDLE 的流動性池,原計劃表示將推遲 2 周或更長時間,目前從社區動態來看,團隊還未給出確定時間,而 mPendle 則上线了 Wombat ,但兌換比例大約為 1: 0.72 ,磨損嚴重。

表:Penpie vs Equilibria

來源:LD Research

相較於 Equilibria,Penpie 將更大一部分 boost 收益分配給了 LP,對 LP 更為友好,為 LP 保留了更多的收益。在相同條件下,LP 會更愿意選擇 Penpie。

從數據面來看,Pendle 協議 TVL 穩步增長,基本面逐步夯實。而風險點在於目前 PENDLE 代幣持續排放,無論是 PENDLE 協議還是 Penpie 和 Equilibria 都無法長期保持高 APR,因此難以持續吸引用戶質押 PENDLE。並且目前有大量的 ePENDLE 和 mPENDLE 由於無池子或脫錨而無法賣出,都是隱性拋壓。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

24H熱門幣種與要聞 | 特朗普將為TRUMP代幣持有者舉辦晚宴;美國战略比特幣儲備或在未來幾周公布細節(4月24日)

1、CEX 熱門幣種 CEX 成交額 Top 10 及 24 小時漲跌幅: BTC: -0.03%...

交互教程|融資1200美元的掛機零擼項目Orochi,下一個Grass?

@OdailyChina @Asher_ 0210 對於擼毛黨來說,如何在有限的時間和精力下獲取更...

星球日報

文章數量

9059粉絲數

0

評論