10张图解析4类经典Tokenomics模型

原文作者: @DodoResearch

#Tokenomics 是 #DeFi 项目的支柱。对用户来说,理解激励来源以及如何分配至关重要。此外,飞轮的存在也有助于延长代币经济的可持续性。

在这里,我们带来 10 个 Value Flow 案例,涵盖了 4 种经典的 Tokenomic 模型。

0/

这条推文将涵盖:

-

vote-escrowed model: @CurveFinance, @ Balancer

-

ve( 3, 3): @ OlympusDAO , @VelodromeFi, @ChronosFi_

-

es Model: @GMX_IO, @CamelotDEX, @ 0x AcidDAO, @GainsNetwork_io

-

Lending: @AaveAave

-

如何绘制 Value Flow

1/

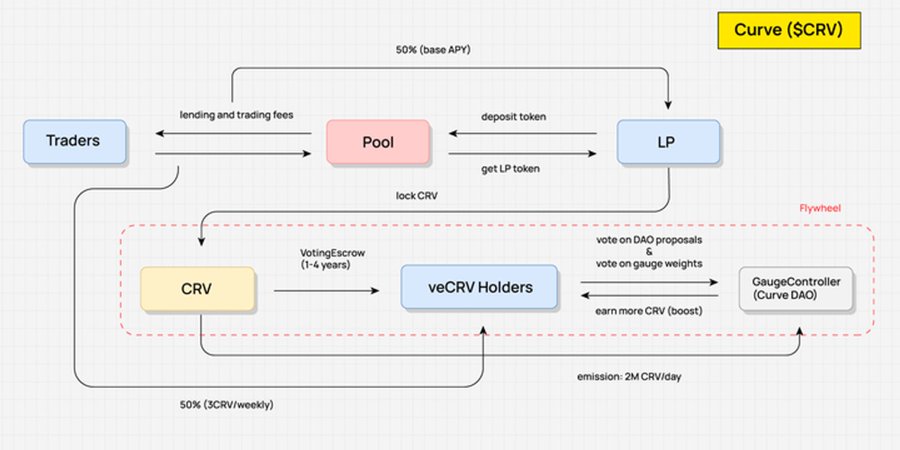

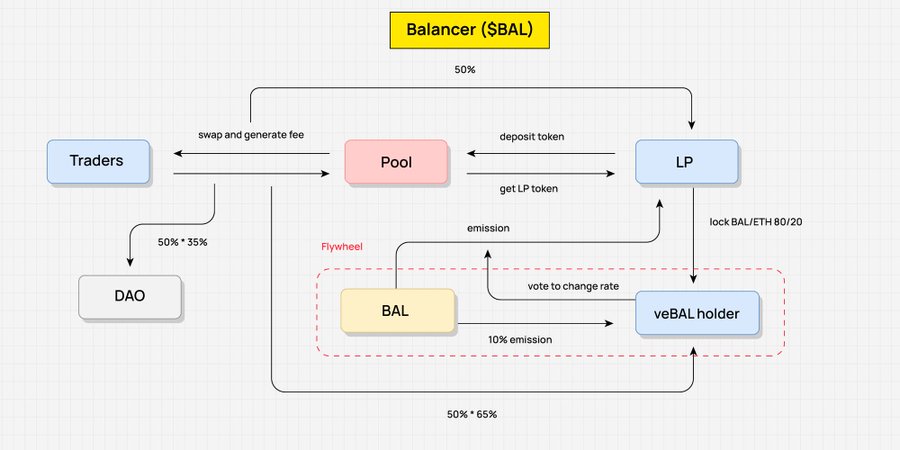

vote-escrowed model

在 ve 模型中,用户将协议代币锁定以换取 veToken。只有拥有 veToken,用户才能获得协议费用的份额、代币激增和投票权。 投票权决定了代币发行的分配,这与 veToken 持有者的利润密切相关。

2/

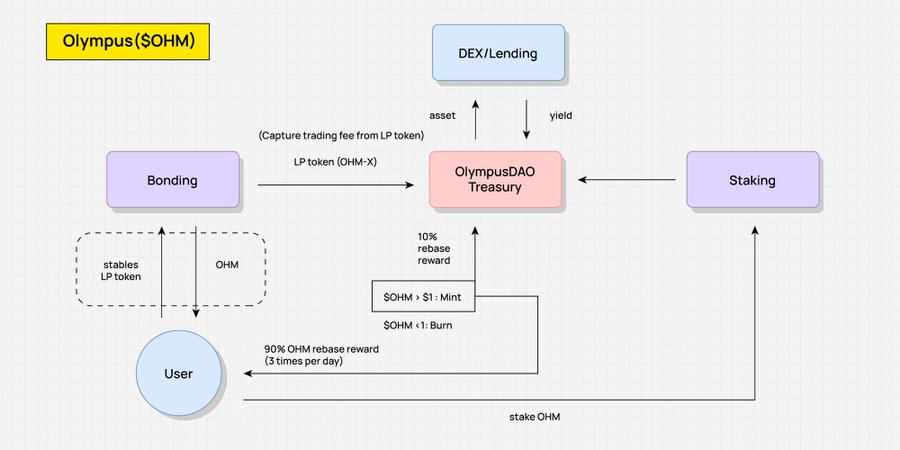

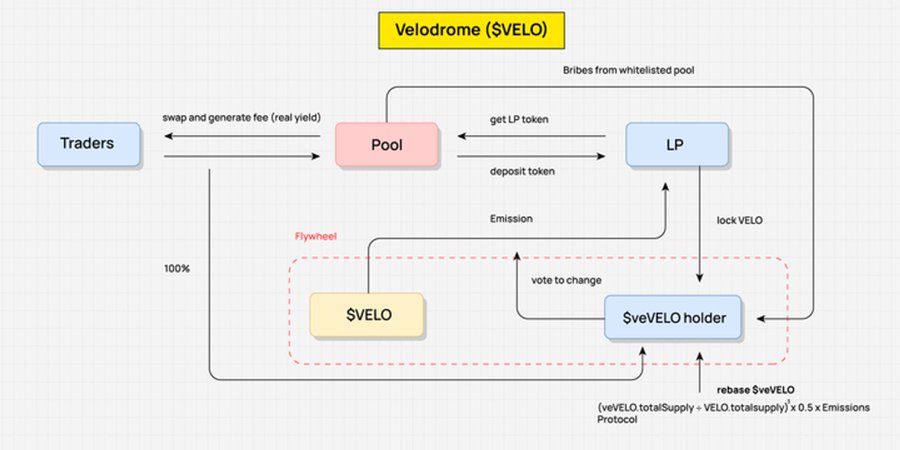

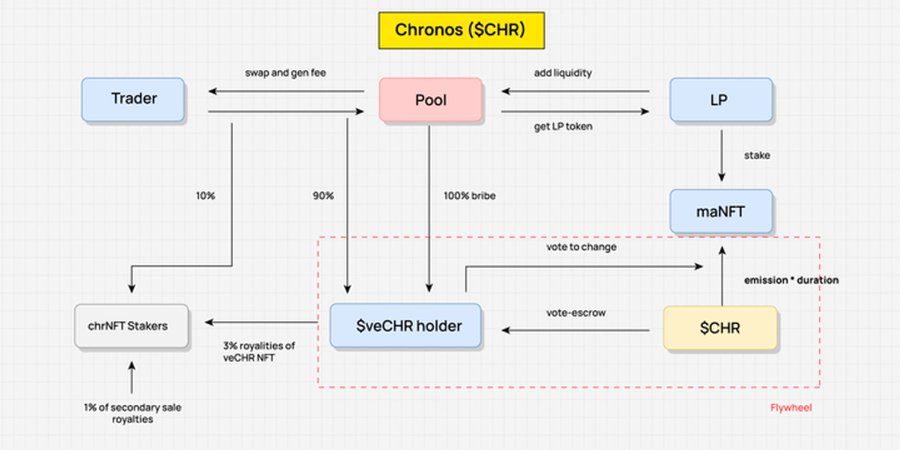

ve( 3, 3):

( 3, 3) 意味着最有利的状态 - 只有在所有参与者选择抵押协议代币时才能实现。此时,参与者和协议都处于双赢局面。

3/

ve( 3, 3) 是 ve 模型与 ( 3, 3) 的结合。

它改进了协议费用的分配方法,用户只能享受所投票的池产生的交易费用,鼓励用户为流动性最强的池投票。 基于 Olympus 的经典 rebasing 机制,后来的项目如 Velodrome 降低了对 ve 代币 holder 的增发奖励比率,而 Chronos 则完全取消了 rebasing 机制。

4/

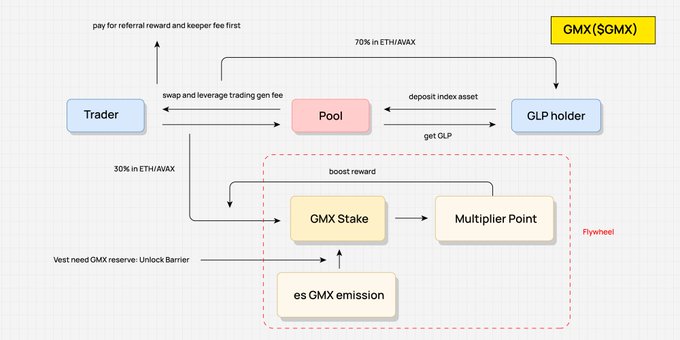

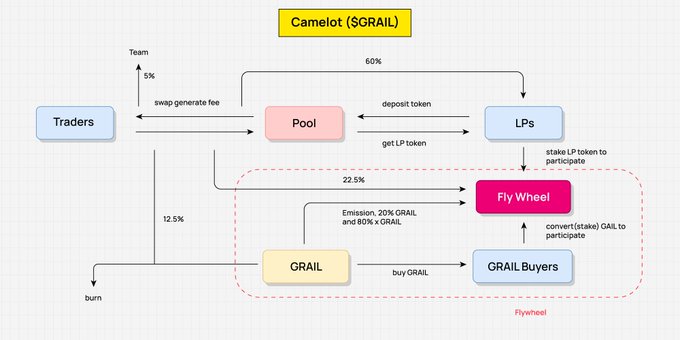

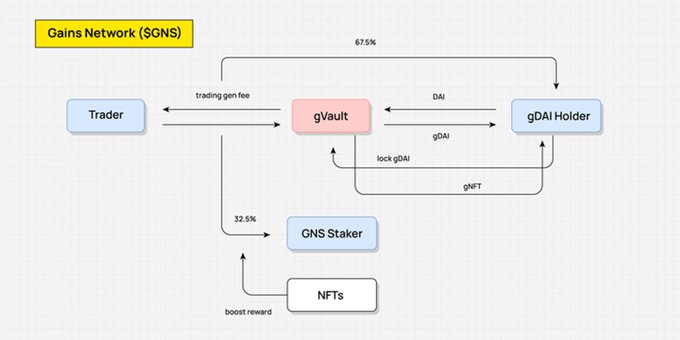

es Model:

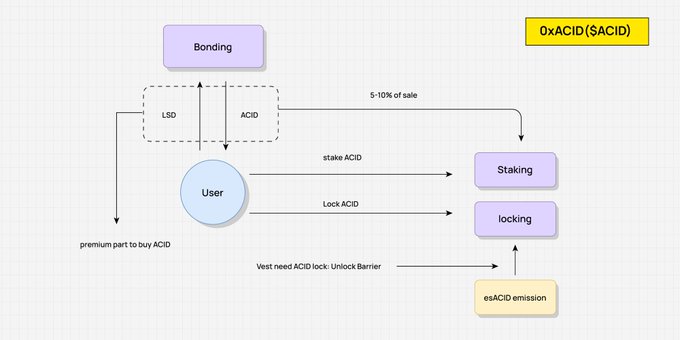

es 模型中的关键设计是引入了解锁障碍。要归属 esToken 价值,用户需要质押更高数量的协议代币。如果用户决定退出游戏,未进行归属的 esToken 将仍然留在协议中,"节省"协议代币的释放。

5/

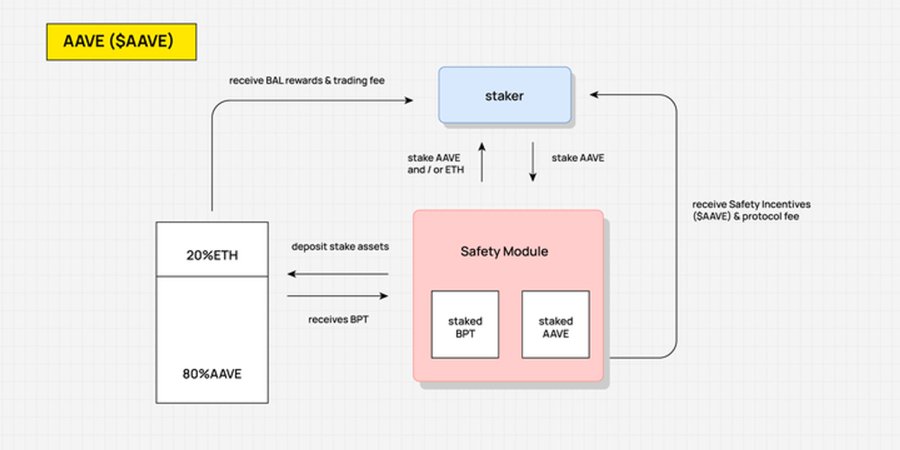

Lending: 在 DeFi 借贷协议中,代币主要用于治理和抵押。在 AAVE 中,用户被激励在安全模块中抵押 $AAVE 以获得安全奖励和协议费用。

6/

如何绘制 Value Flow

在研究 Tokenomics 的时候,项目文档里大量的信息和数字可能会使人眼花缭乱。 为了提取与 Tokenomics 相关的关键信息,可以问三个问题: 1)协议费用和代币发行是如何分配的? 2)谁是这些激励的接收者(LP,locker)? 3)是否有飞轮,是如何形成的?

7/

Tips:

标记协议费用 / 代币释放的产生,并将其与不同的接收者连接起来; 连接参与者和结果(例如,veToken 持有者 —> 代币释放); 使用不同的颜色来代表 Pools,Token,参与者。

8/

我们认为 Value Flow 是一个很好的基础框架,可以作为工具更好的理解 Tokenomics。 在这里我们与大家分享,也鼓励大家利用我们的方法绘制更多的 Value Flow 来解码新的 DeFi 项目。 如果你有更好的想法,或者对 Value Flow 的任何部分有不同意见,请随时向我们发送私信或在下面留言。

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

早报 | Lighter 24 小时交易量突破 110 亿美元;Circle Q3 财报公布;Strategy 美股市值跌破其 BTC 持仓价值

整理:ChainCatcher 重要资讯: 币安将停止币安直播平台服务,币安广场将继续提供直播服务...

24H热门币种与要闻 | Sui将推出原生稳定币USDsui;美SEC拟推出基于Howey测试的代币分类法(11月13日)

1、CEX 热门币种 CEX 成交额 Top 10 及 24 小时涨跌幅: BNB -0.78%...

星球日报

文章数量

11042粉丝数

0