LD宏观周报(2023/07/04):风险资产集体上涨,无视利率继续攀升

摘要

本周全球市场继续上扬,数字货币和股市相关性也回归正值区间。尽管人们对进一步的货币紧缩持担忧态度。本周我们看到了更多偏热的经济数据、基金们季度末仓位调整、逐渐进入 Stretch 状态的仓位水平、利率和股票之间的历史相关性的破裂。

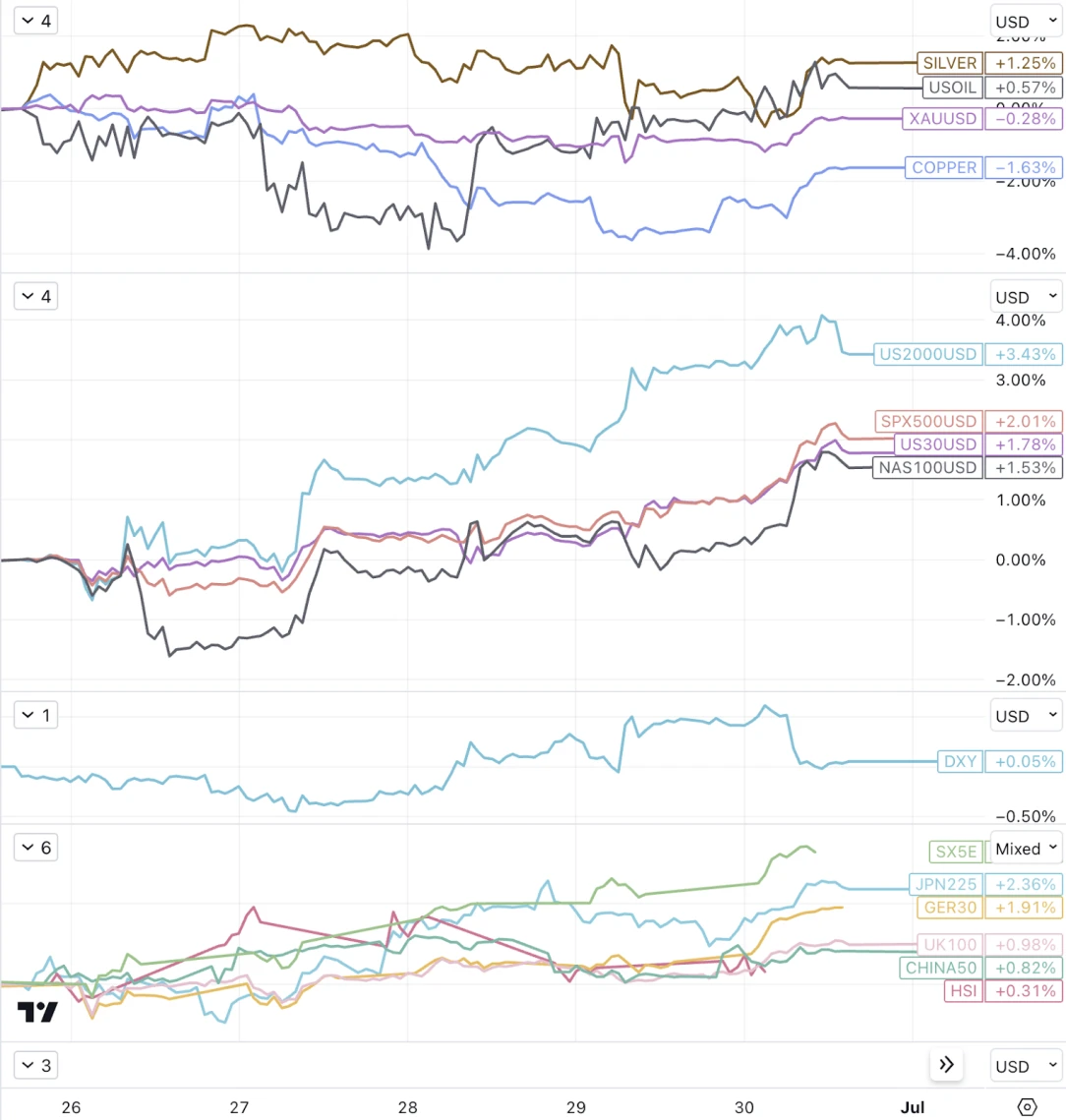

图:主要股票指数和商品上周价格走势

来源:Tradingview, TrendResearch

随着 6 月结束,标准普尔 500 指数顶住了经济衰退的担忧和美国银行业危机,上半年上涨了 15.9 %,纳斯达克综合指数上涨 31.7% ,创下 40 年来最大的上半年涨幅。

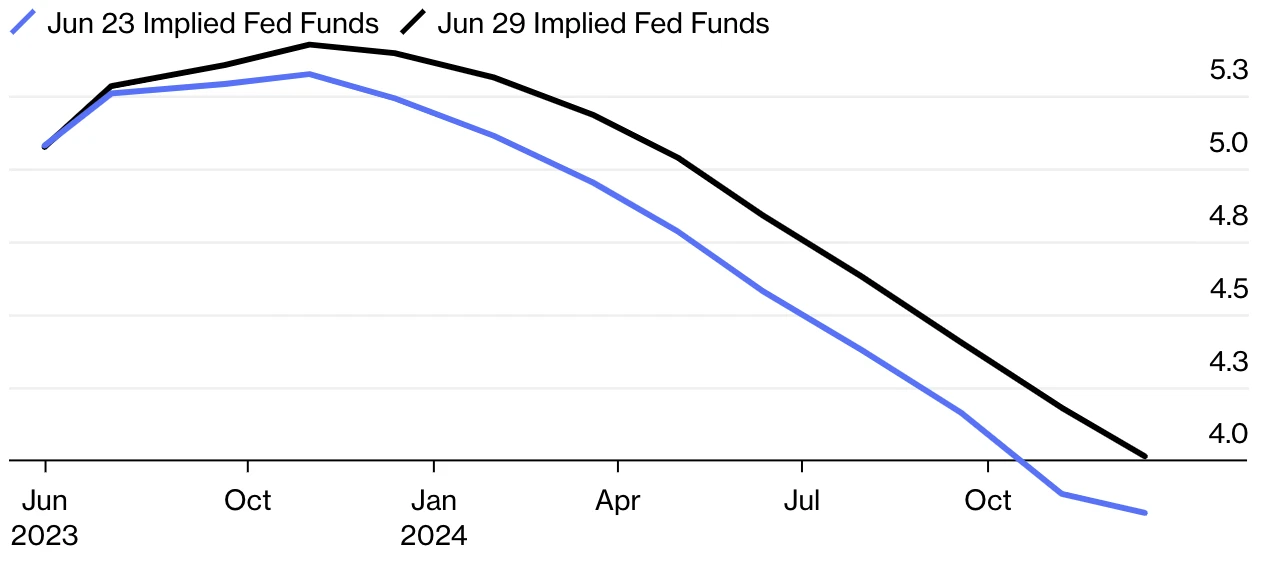

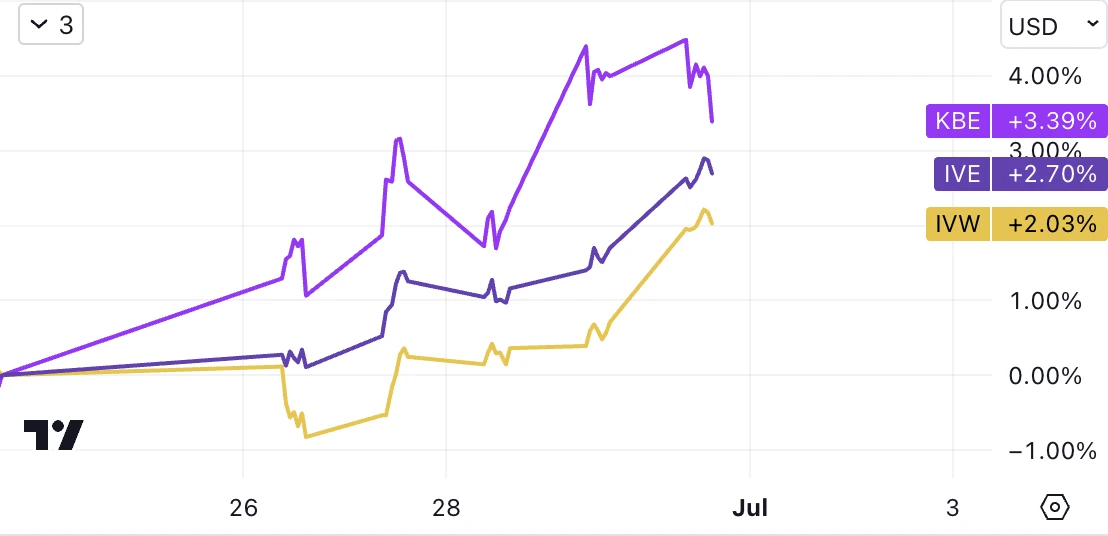

上周美国的宏观数据继续描绘出经济弹性的图景 — — 住房、消费者信心和耐用品均高于预期,加上美联储的鹰派评论,利率上升的可能性似乎越来越大。市场现在预期 7 月份加息的概率为 84% , 9 月份为 29% ,并且预计整个 2024 年利率将保持在 4% 以上。这种预期已经引发了从成长股到价值股的大规模转向,并结合银行在最新的压力测试中获得了良好的健康证明,大金融机构纷纷提高股息并重启回购,金融股大举反弹。

图:联邦基金利率期货上周定价整体上移

来源:Bloomberg, TrendResearch

图:KBE 银行业指数、IVE 价值股指数、IVW 成长股指数上周表现

来源:Tradingview, TrendResearch

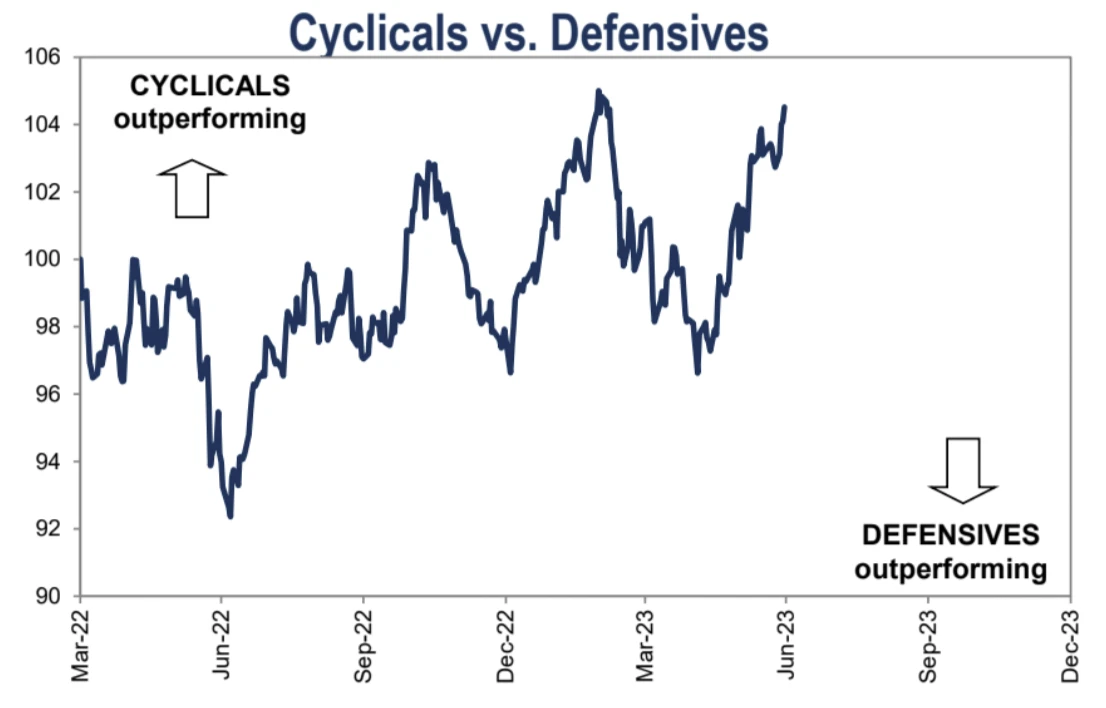

图:周期股 Vs 防御股

来源:GS, TrendResearch

尽管长期利率提升理应带来风险,但股票市场仍然表现良好,可以看到市场中普遍存在三种理解:

1.对经济软着陆持乐观态度

2.认为以 AI 为首科技创新带来的生产效率的提高可以对冲利率上升(盈利增长预期↑)

3.很多资金仍然不相信美联储的政策会真的那么严格(利率预期↓)

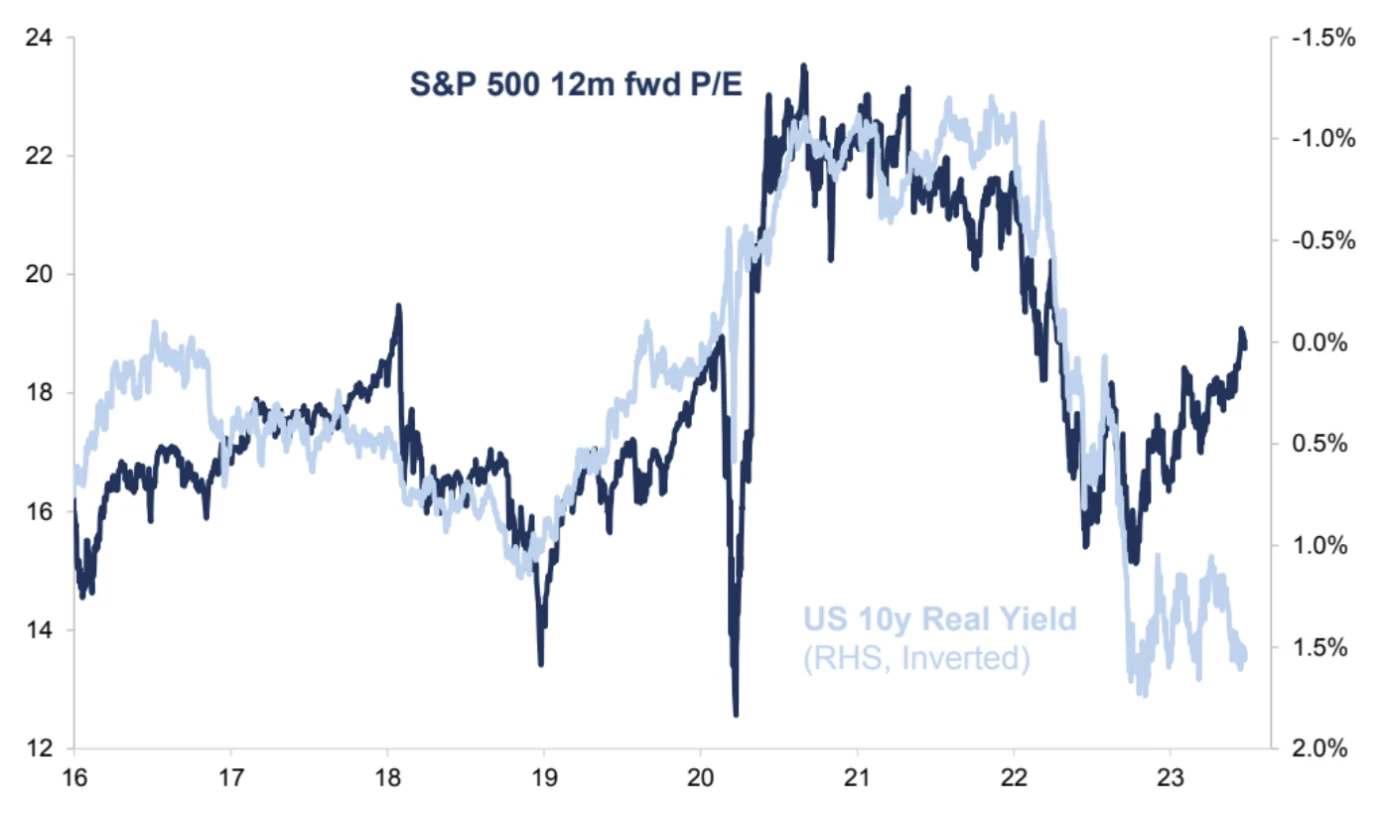

图:标普 500 12 个月远期 PE 与实际利率走势脱钩

来源:GS, TrendResearch

历史上,长期债券收益率大部分时间和股市走势相反,当长期收益率见顶,股市也倾向于见底。然而,在当前环境下,股市已经因为上述乐观预期,按捺不住的持续反弹,现在看起来只有十分严重的鹰派冲击或外部增长冲击(类似于 COVID-19)才可能对风险资产造成重大损害,让市场再次探底。

美股经济惊喜程度接近一年来高点,欧洲分道扬镳

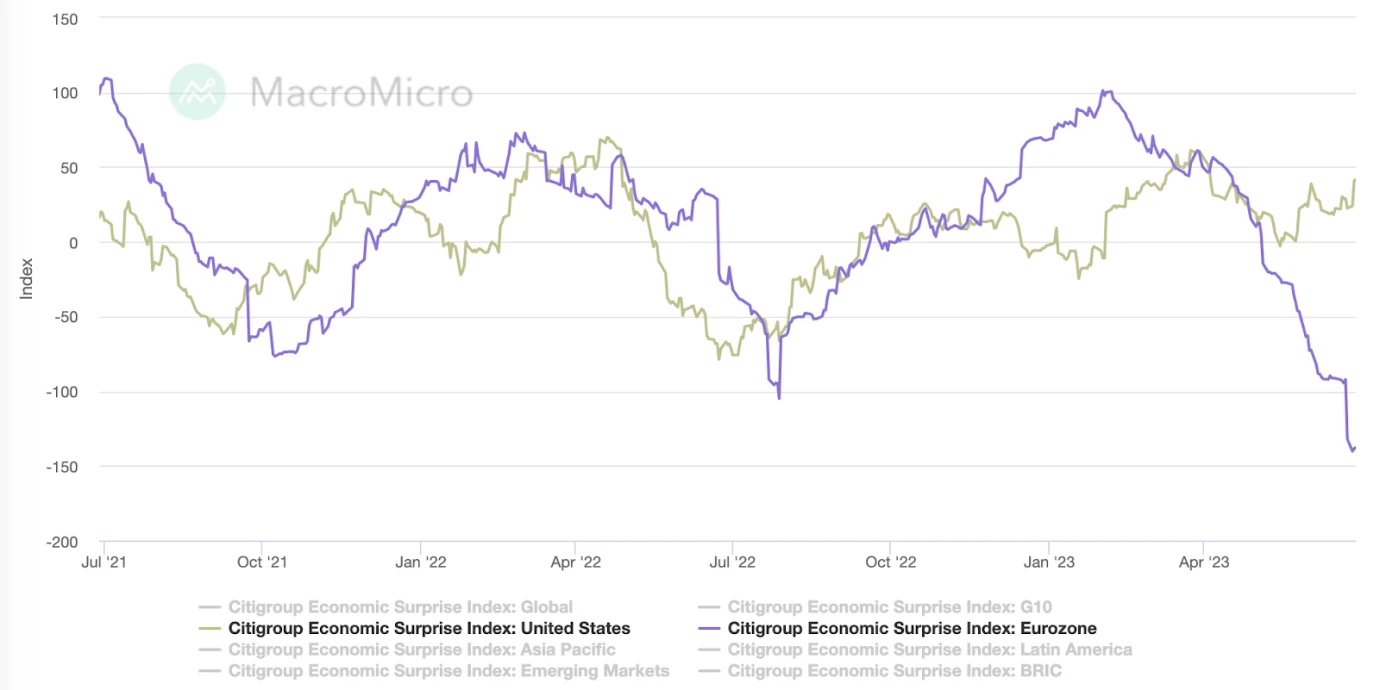

数据方面,美国第二季度 GDP 再次超过预期(+ 2% 对比预期的+ 1.4% ),将美国经济惊喜指数推至接近一年高点。然而,也有数据表现出松动的前景,美国消费者市场放缓(例如, 5 月 PCE 环比仅上涨 0.1 个百分点,较前值 0.4% 明显放缓),工业领域出现多个警示信号(出厂价格下跌,产出降速)。

欧洲和美国之间的分歧值得注意。基金们对美国市场空头回补引发了本轮反弹,目前仍然在持续加仓进行时,各种仓位指标逐渐“拥挤”但还没有过度,市场往往到了过度才会反转。但对欧洲的对冲基金净敞口接近五年高点,而对美国股票的净敞口处于五年低点。这种情况可能会对欧洲股票产生下行压力。

图:欧(紫)美(绿)经济数据惊喜指数过去一个多月的走势形成了鲜明反差

来源:Citi, MacroMicro, TrendResearch

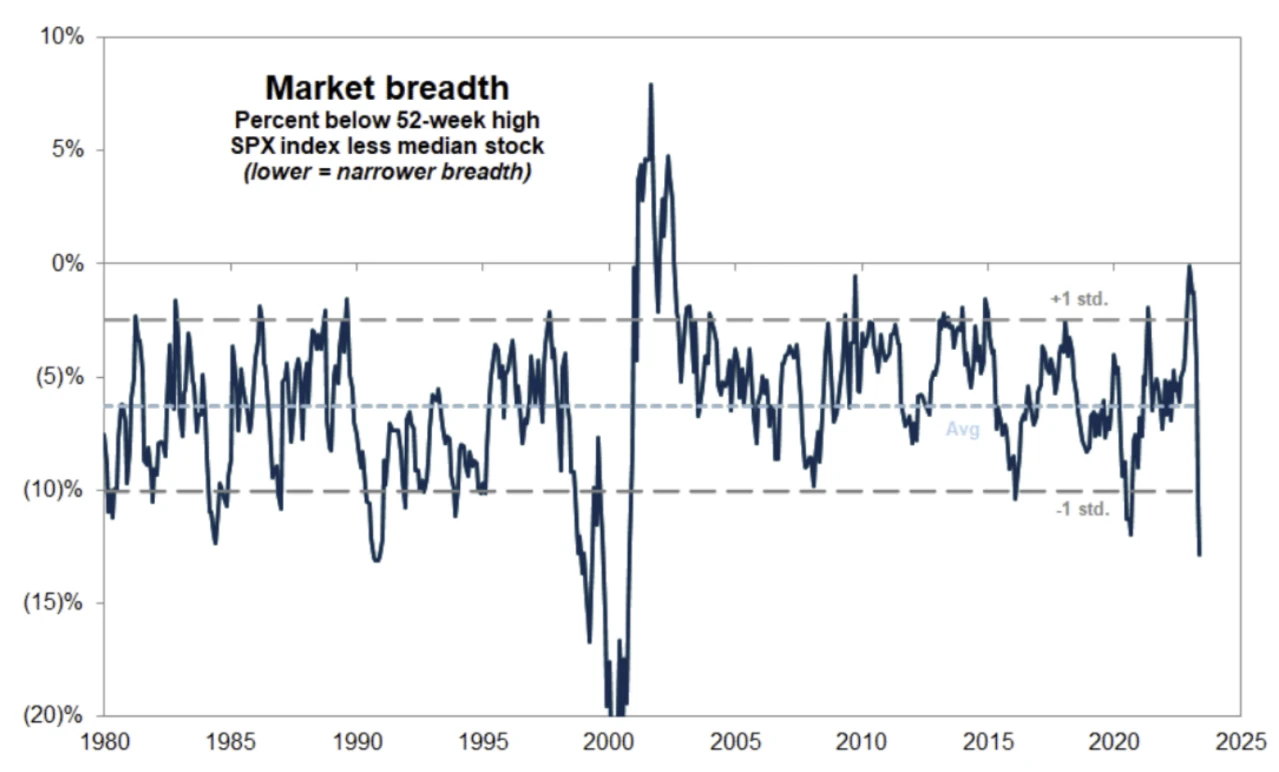

市场宽度极低,历史的经验…

最近两周股票市场宽度略有改善,但也需要注意目前市场宽度仍然较低,这一方面市场有人将其理解为看涨信号,认为补涨行情可期,另一方面也有人理解为上涨集中所以存在脆弱性,当巨头的财报数字弱于预期的时候大盘涨势就会停止。

图:高盛统计的标普 500 成分股市场宽度目前低于历史 1 个标准差之外

来源:GS, TrendResearch

宽度窄,也就是涨势集中,这是合乎当前环境逻辑的。在经济增长缓慢、普遍担心衰退的情况下,投资者寻求最高质量稳健的增长,一般来说安全性是和企业市场规模、市值规模成正比的。大型、高质量的成长型企业很少存在。因此,尽管广度变窄,但市场却走高了。

历史上看市场宽度的暴跌在历史上往往出现在非顶即底的时候。上图可以看到的一些明显的低点,包括 1984 年、 1990 年、 2016 年、 2020 时,市场出现底部, 2000 年、 2007 年的宽度下跌则是市场的顶部。所以不管是乐观者还是悲观者都能找到自己的逻辑和历史证据,但放到更长期来看还是那句经典名言:悲观者正确,乐观者赚钱。

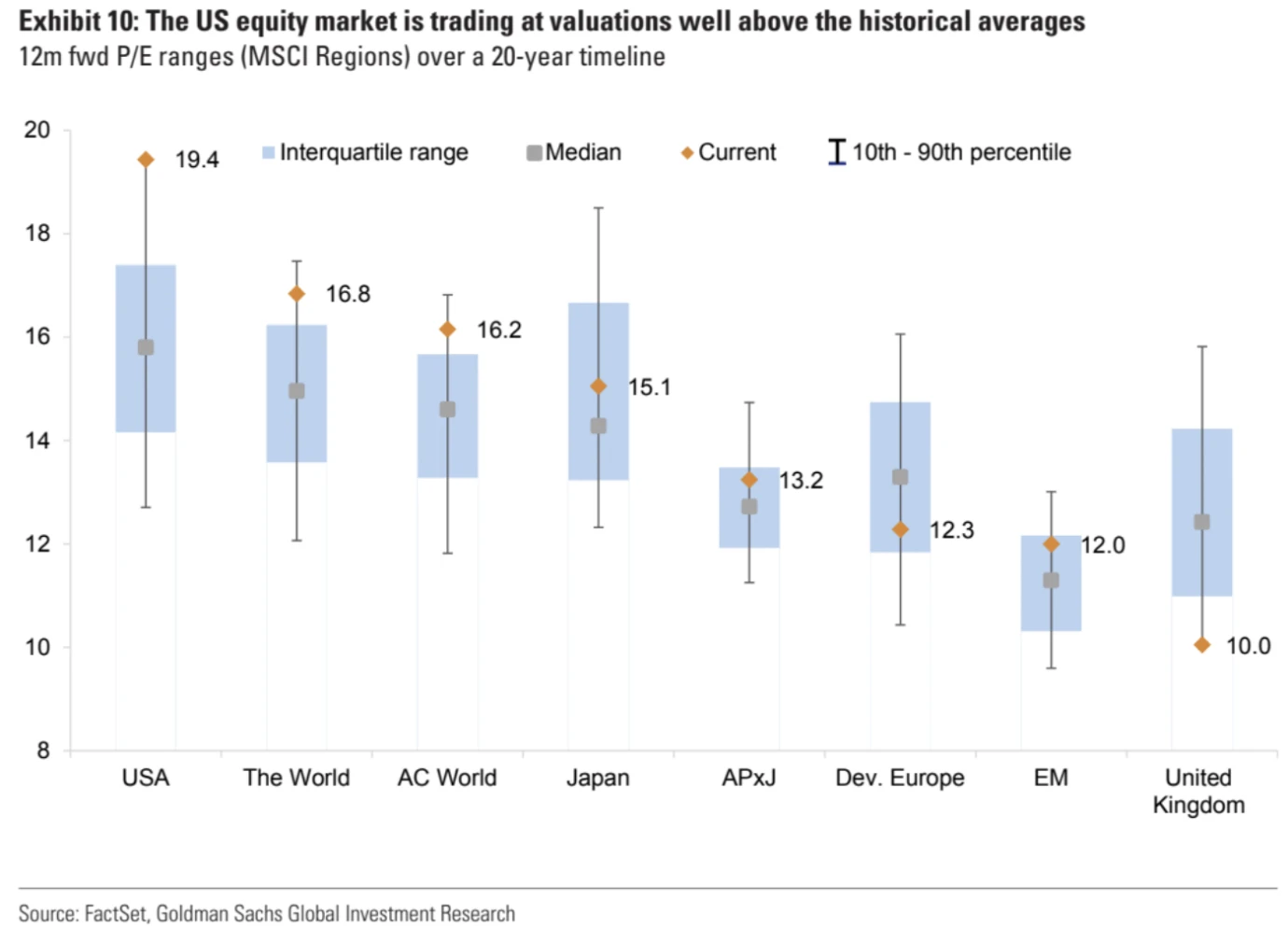

二季度财报季拉开帷幕

短期来看,美股能否持续获得上涨动力,接下来最大的挑战是二季度财报(从本周开始至八月陆续发布)。此前人工智能热潮引发了科技股新的牛市,但目前华尔街预期标准普尔 500 指数公司的整体盈利预计将较去年同期下降 5.7% ,标准普尔 500 指数的预期市盈率为 19.4 倍,高于历史平均市盈率 15.8 倍,已经进入前 10% 估值水平区间,显然不便宜。

图:MSCI 指数框架下各地区的股市估值情况

来源:GS, TrendResearch

美政府猛踩发债油门,但金融条件继续宽松

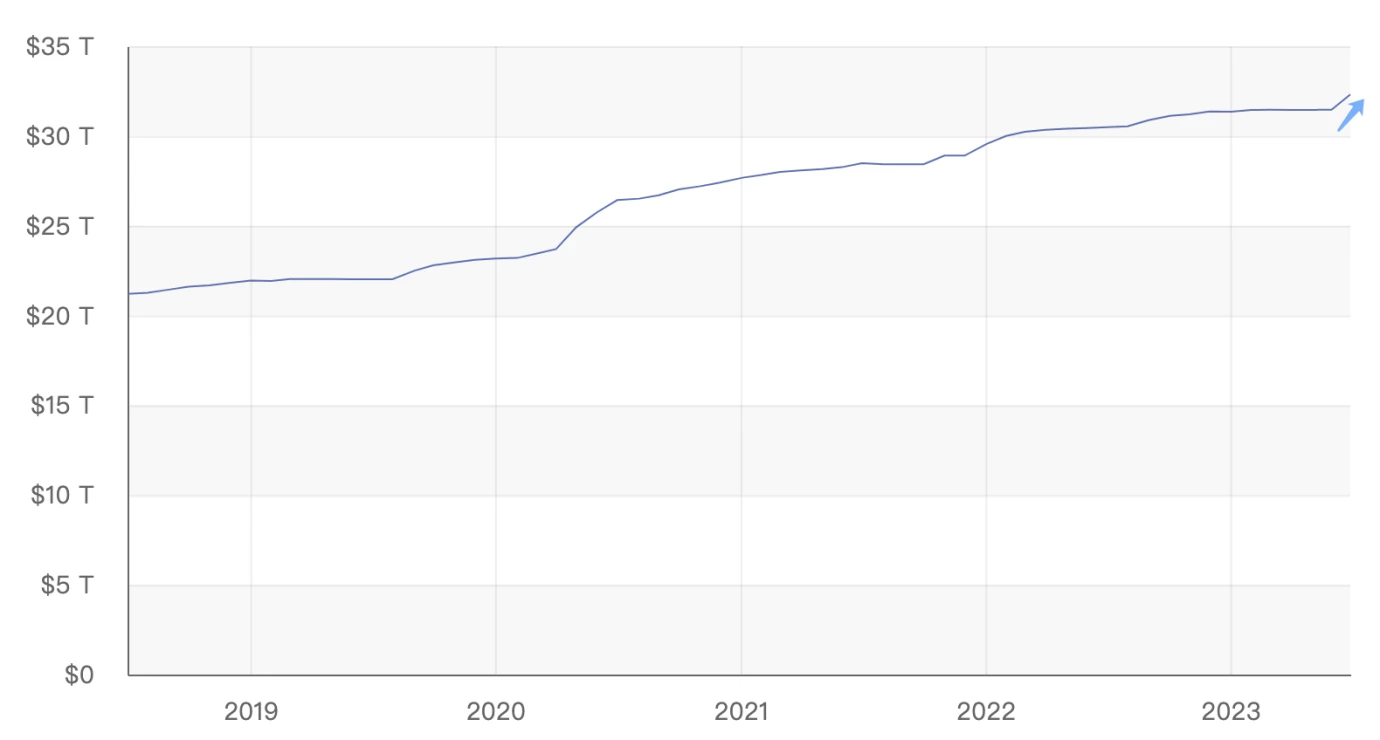

5 月底债务上限解除后,美国政府立刻加快了举债速度来补充财政账户, 6 月份总债务增长了 8500 亿美元至 32.32 万亿美元,没有任何意外的不断刷新历史新高:

图:美国政府总债务

来源:fiscaldata.treasury.gov, TrendResearch

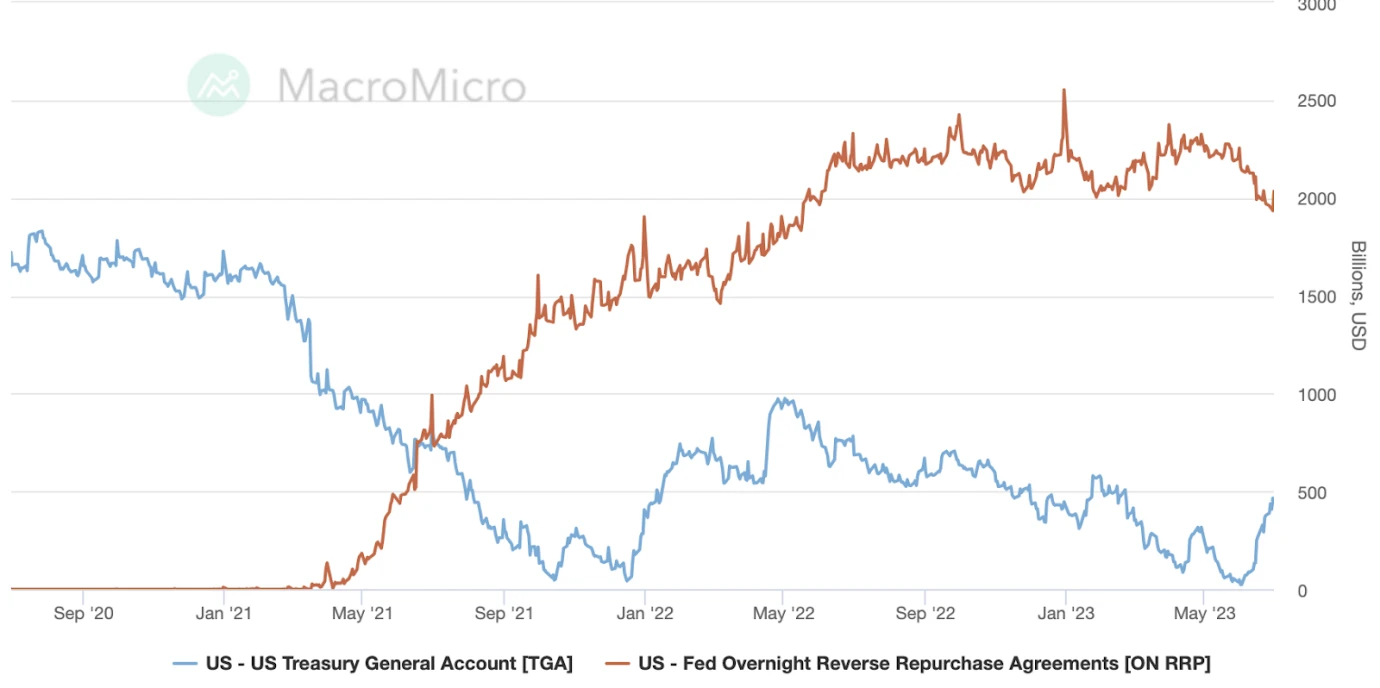

财政部账户的余额从即将见底的 230 亿美元迅速补充到 4650 亿美元(下图蓝线),不过同期美联储的隔夜逆回购账户余额也下降 1200 亿美元,可以理解成这部分资金或许从短期联储理财账户转移到了债券市场,从而对冲了部分债券发行对市场的吸水效应,不过从量的对比来看对冲程度有限:

图:美国财政部余额对比美联储隔夜逆回购余额

来源:MacroMicro, TrendResearch

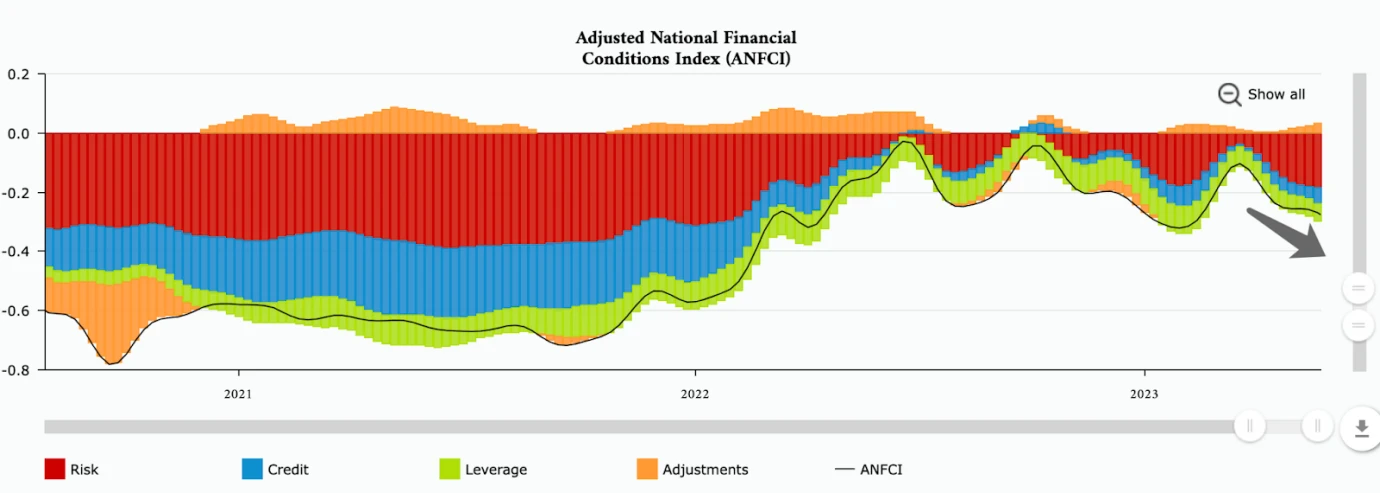

但奇怪的是金融市场条件指数却变得更为宽松(这个指数构建包括债券利差,市场波动率,银行借贷条件等),显示市场并没有被真的“吸水”:

图:芝加哥联储金融状况指数

来源:chicagofed.org, TrendResearch

我们怀疑这主要是因为国际投资者对美债的需求增长导致的,美国的官方数据里有外国持有国债量的变化,但要滞后两个月才能得到数据,所以这种推测是根据最近 EPFR 的国际资金流动趋势来推测的 — — 截止上周,美国债券基金已经连续第 26 周正流入。

考虑到财政部余额预期只会补充到 5 ~ 7 千亿美元,所以最快的发债阶段即将过去,那么预期中的发债紧缩不会出现,美国的金融条件可能仍然继续宽松。

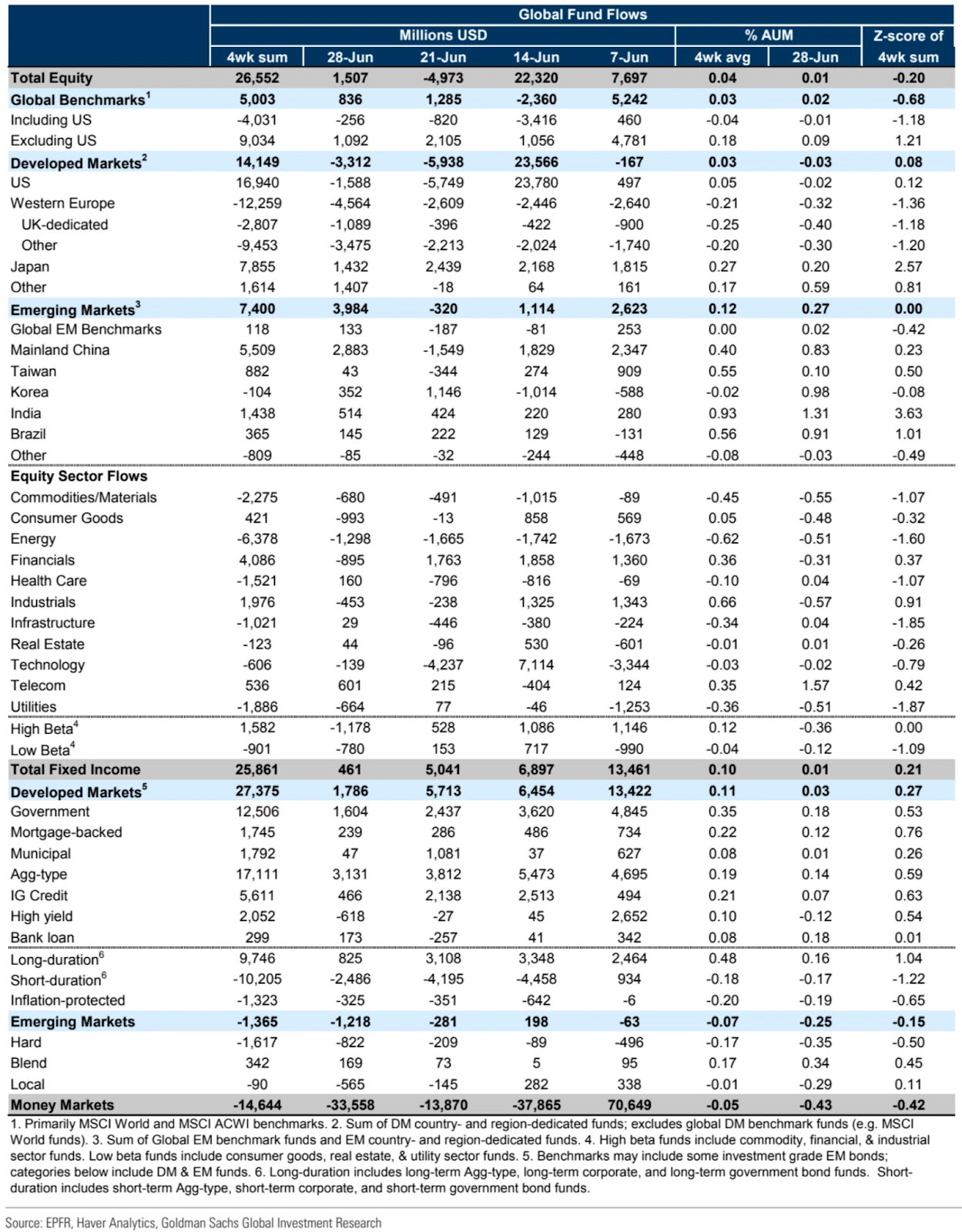

全球资金流动数据:欧美股市

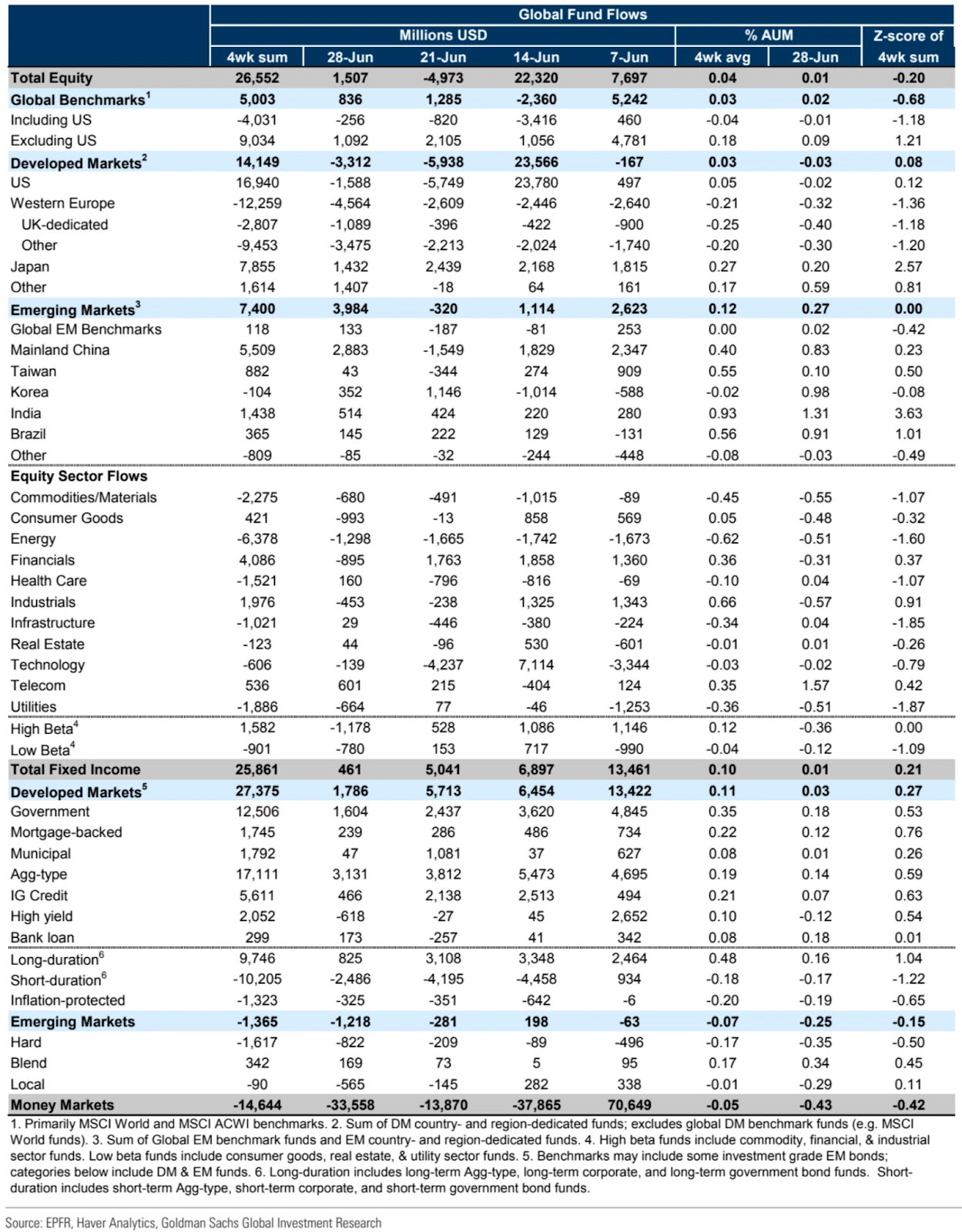

根据 EPFR 数据,截至 6 月 28 日的这周,投入到共同基金的资金流相当有限,股票和债券基金的净流入都相对较弱,分别为 15 亿美元(prv -49.7 亿)和 4 亿美元(prv + 50.4 亿)。

其中全球股票见到了 15 亿美元的流入虽然规模不大,但对比前值净流出 49.7 亿有了大幅改善,主要是由于流入到新兴市场的资金支撑,本周为+ 39.8 亿美元,相比上周的-0.32 亿美元,主要由中国推动(+ 28.8 亿)。不过港股和 A 股上周仅录得微幅上涨。

来源:GS, TrendResearch

发达市场股票上周净流出 33.1 亿美元,其中美国净流出 15.9 亿美元,为连续第二周净流出,西欧流出 45.6 亿,为连续第 16 周外流,今年迄今为止的撤资总额达到 270 亿美元。但相关流出没能让欧美股市下跌,欧洲股市的涨势弱于美国。

日本股票基金上周流入 14 亿美元,在过去四周内流入了 78.6 亿美元,这是自 2020 年 4 月以来四周内的最大流入量。

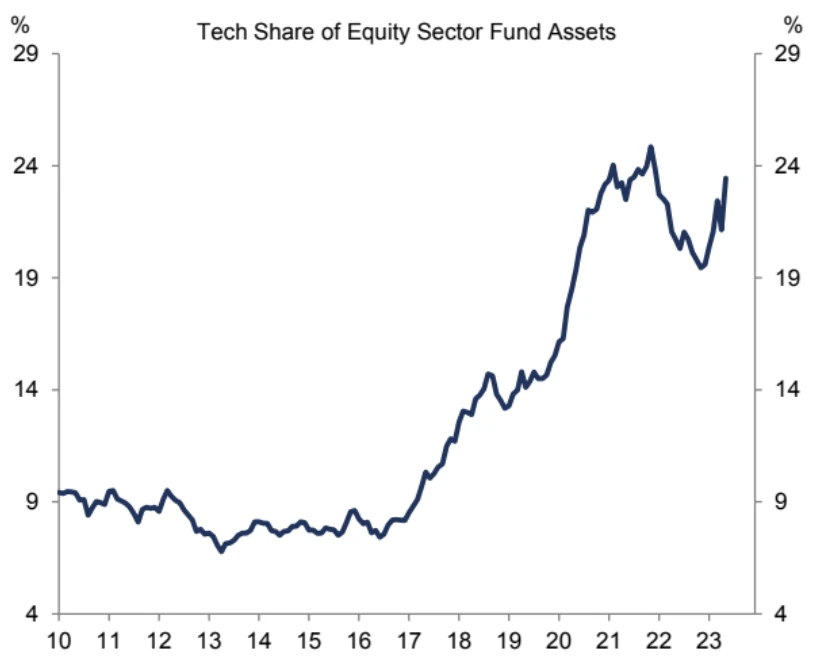

从行业来看,科技股的配置比例仅下跌了一周后再度大幅拉升,目前占所有股票配置近 24% :

来源:GS, TrendResearch

全球债券连续第 14 周有小幅净流入,总额 4.6 亿美元。发达市场和新兴市场之间的分歧显著。发达市场看到了 17.9 亿美元的净流入,而新兴市场则经历了 12.2 亿美元的净流出。

来源:GS, TrendResearch

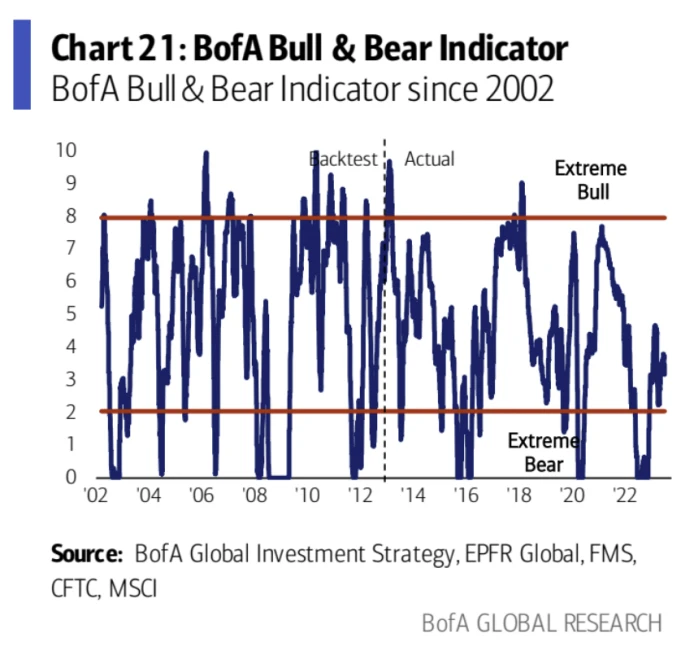

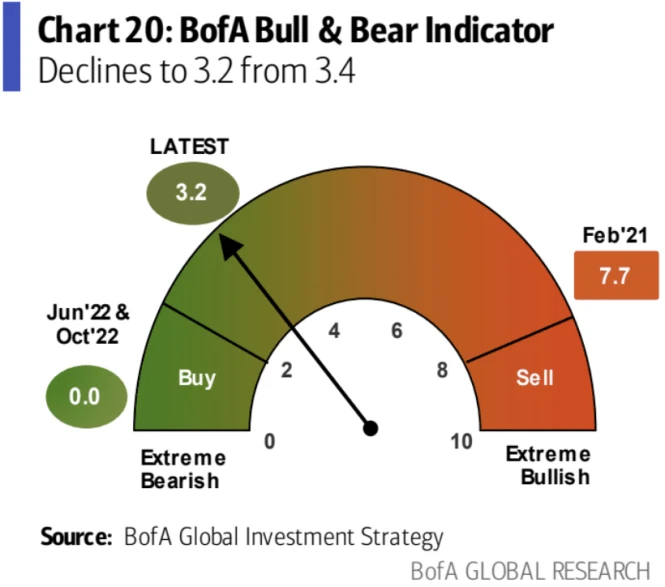

市场情绪指标

美银美林情绪指标从前周的 3.4 小幅下降到 3.2 ,目前处于中性区间:

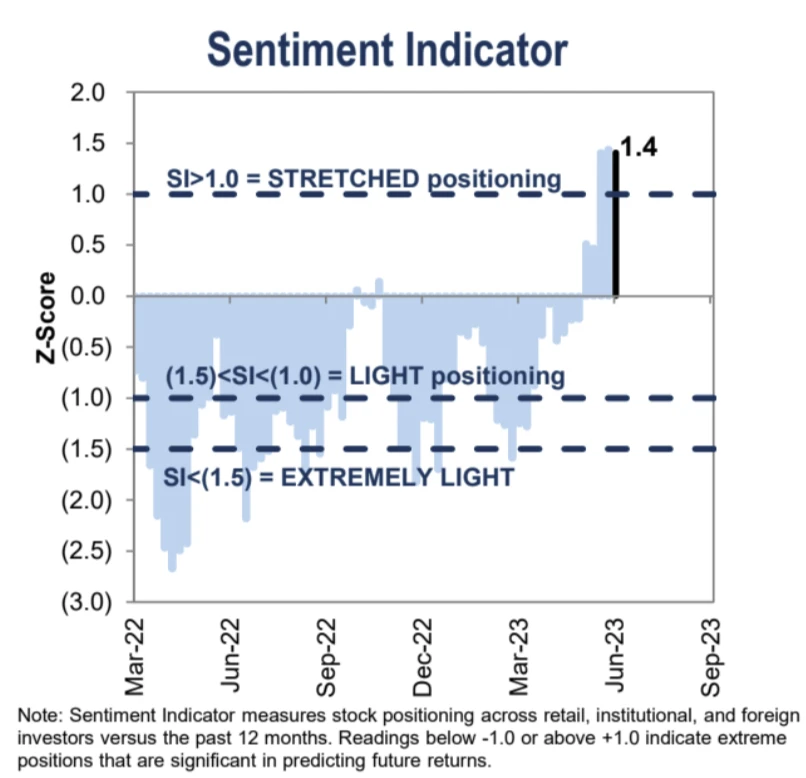

高盛的仓位情绪指标连续第三周位于重仓做多区间,但还未延伸到极端重仓的程度:

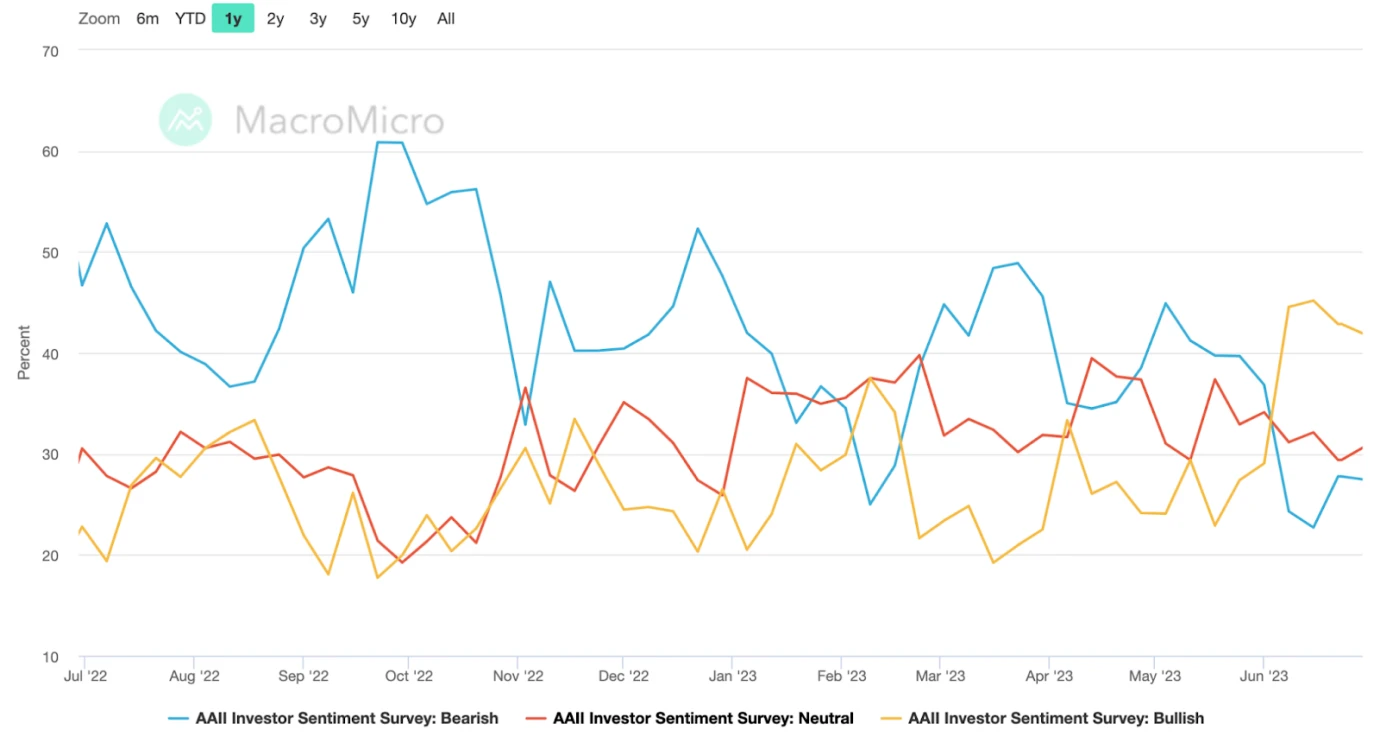

AAII 投资者情绪调查,看多比例连续两周下降,但仍维持在 2021 年 11 月以来高位:

AAII 投资者情绪调查,看多比例连续两周下降,但仍维持在 2021 年 11 月以来高位:

CNN Money 恐惧贪婪指数上周重回 80 极度贪婪区间:

数字货币

数字货币市场上周伴随传统市场一起上升,相关性也终于回归正值区间,这次负相关性持续的时间也仅有 40 天,符合历史规律(2018 年以来 30 日负相关有 15 次,平均持续 35.5 天,中值 39 天):

中心化交易所的稳定币余额上周基本持平,没有随价格继续上升:

链上稳定币总量从 1286 亿小幅下降到 1274 亿,基本回吐 6 月下半的增长:

机构观点

高盛: 10% 规则

年初至今的股市表现是一个很好的提醒,通常只有一小部分股票决定了指数的收益。七大科技股(AAPL、MSFT、GOOGL、AMZN、META、TSLA、NVDA)今年以来的收益率达 58% ,而剩下的 493 只标普 500 股票的收益率仅为 5% 。

所以现实表明,识别出能够持续实现收入增长超过 10% 公司对投资者来说可能有回报。我们刷新了我们的” 10% 规则”筛选,识别出 2021 年至 2025 年五年间实现并预期年销售增长超过 10% 的股票。预计 2022 年至 2025 年增长最快的股票包括 ENPH、TSLA、SEDG、PANW、NOW。我们还根据净收入增长提供了类似的筛选。有 8 只股票同时出现在这两个筛选中:NOW, PAYC, FTNT, PODD, CMG, INTU, CDNS, APTV。

低宏观不确定性将推升股市

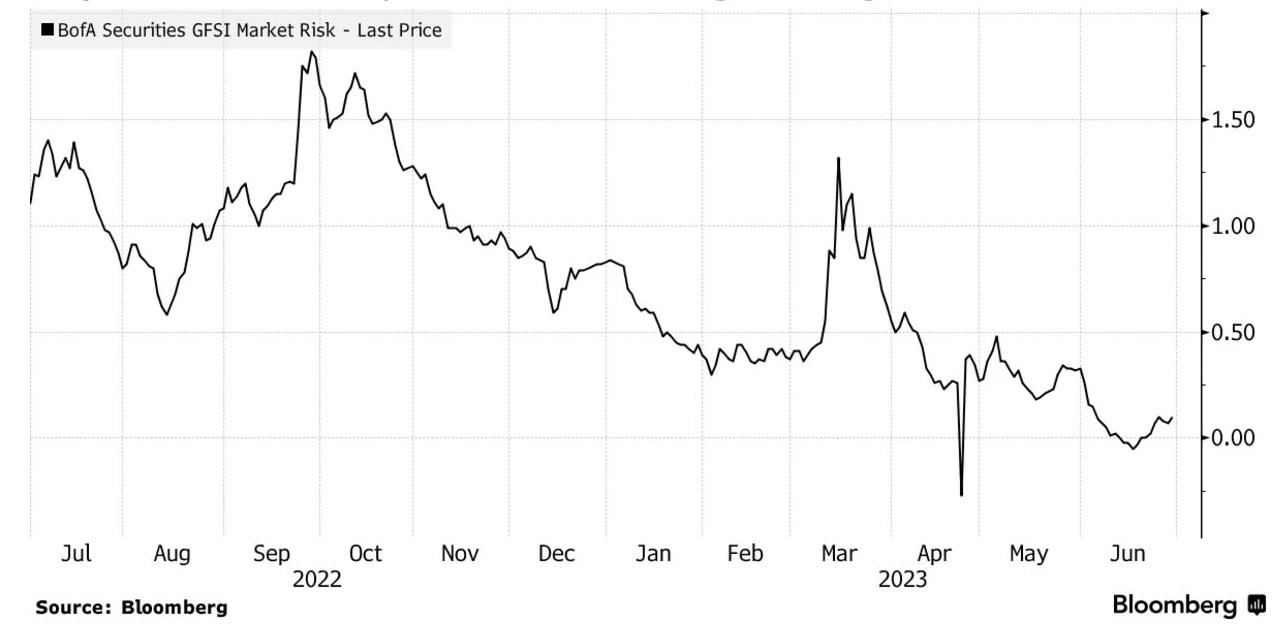

Macro Risk Advisors 分析师 John Kolovos:隐含波动率低迷助长了看涨言论。“我们对宏观经济的担忧已经消失,”他说:“宏观不确定性非常低时,这对股市来说是一个巨大的推动力。”

本周关注

本周美国市场在星期二(独立日)休市。重要的数据包括 6 月非农就业人数, 6 月 ISM 制造业和非制造业 PMI,每周失业救济申请人数,以及 6 月 FOMC 会议纪要。

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

早报 | Lighter 24 小时交易量突破 110 亿美元;Circle Q3 财报公布;Strategy 美股市值跌破其 BTC 持仓价值

整理:ChainCatcher 重要资讯: 币安将停止币安直播平台服务,币安广场将继续提供直播服务...

24H热门币种与要闻 | Sui将推出原生稳定币USDsui;美SEC拟推出基于Howey测试的代币分类法(11月13日)

1、CEX 热门币种 CEX 成交额 Top 10 及 24 小时涨跌幅: BNB -0.78%...

星球日报

文章数量

11042粉丝数

0