LD賽道周報(2023/06/20):公鏈TVL繼續下降,DEX交易量回升明顯

摘要

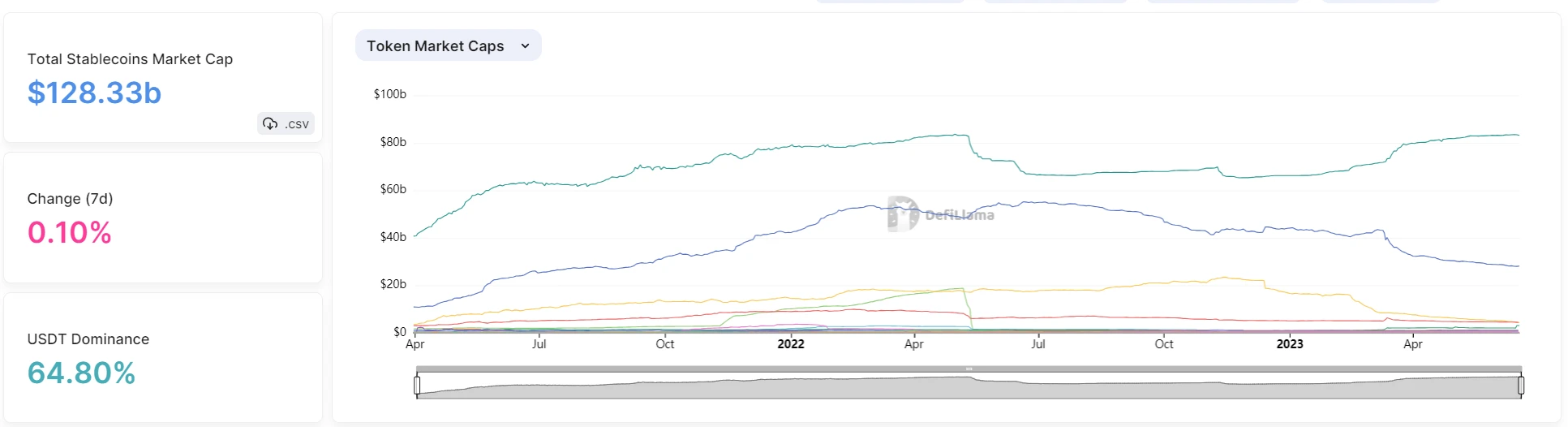

穩定幣 :本周穩定幣板塊整體市值變動不大,但是 BUSD 和 TUSD 受幣安影響,市值有較大幅度變動。BUSD 一周下跌 9.91% ,TUSD 一周上漲 51.29% 。

LSD :上周 ETH 質押率上漲至 19.15% ,環比增長 0.09% 。主流 LSD 協議中,從價格表現來看,FXS 一周漲幅 10.4% ,是表現最好的標的。FXS 漲幅主要受 FraxChain 與 Frax V2的推動。

以太坊L2 :Layer 2 TVL 總量略有上漲,總體較上周增加 1.1 億美元,總鎖倉金額 84.4 億美元。Zksync era 漲幅最為強勁,較上周上漲 14.48% 。Zksync era TVL 連續上漲已超過一個月,TVL 總量到達 optimism 的三分之一。

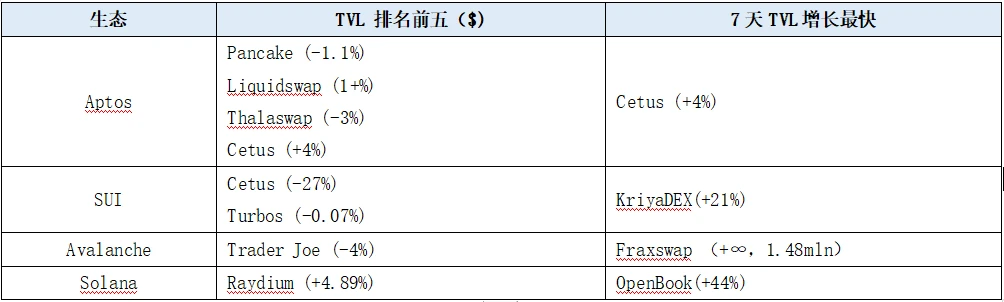

DEX :Dex 合並 TVL 達到 151 億美元, 較上周減少 4.5 億美元。Dex 24 小時交易量 15.3 億美元, 7 天交易量 172.5 億美元, 較上周減少 16.4 億美元。由於 Frax Finance 擬推出以太坊 Layer 2 網絡 Fraxchain,Frax Swap 在 Polygon、Arbitrum、Avalanche 等幾條鏈上的 TVL 增幅明顯。

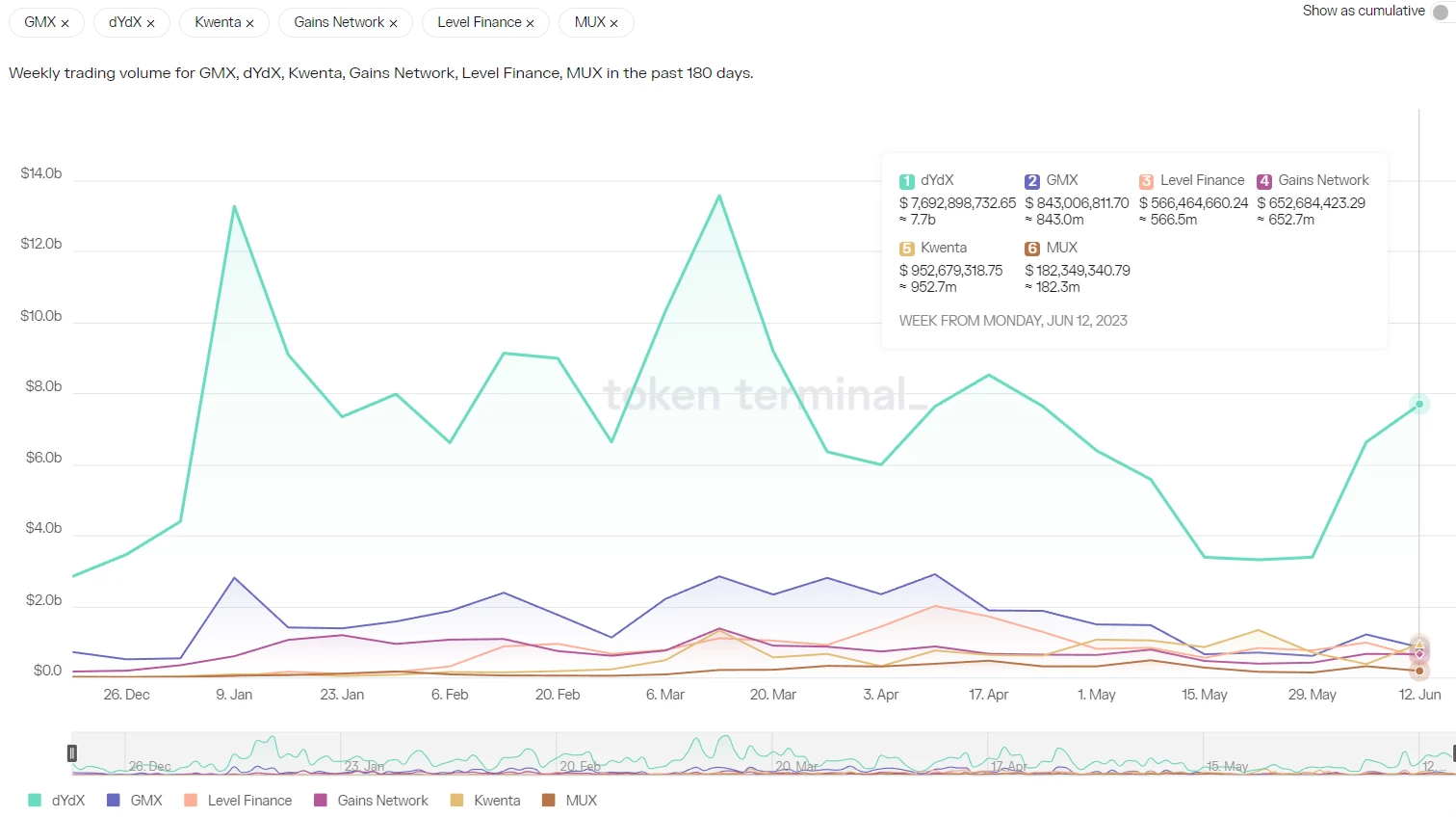

衍生品 DEX :上周(6 月 12 日至 6 月 18 日)衍生品 DEX 的整體交易量較此前一周有所上漲。6 個主要衍生品 DEX 協議的周交易量約為 120 億美元,漲幅約為 20% 。從周交易量變化趨勢看, 5 月中旬到 6 月初,是 2023 年交易最為冷清的兩周。6 月中旬以來回升明顯。

穩定幣

本周穩定幣板塊整體市值變動不大,但是 BUSD 和 TUSD 受幣安影響,市值有較大幅度變動。

來源: defillama ,LD Capital

依據 defillama.com 數據顯示,目前穩定幣板塊總市值約 1, 283 億美元,相較上周僅有 0.1% 的下滑。主流穩定幣中 BUSD 因受 SEC 對幣安的指控影響,仍有較大幅度下跌。同時,幣安官方公告完成 TrueUSD(TUSD)於 BNB Smart Chain(BEP 20 )的合約置換,幣安地址在波場鏈上鑄造 10.7 億枚 TUSD。 TUSD 目前市值為 30.09 億美元,一周上漲 51.29% 。

熱點事件:

1 )“因 CRV 價格下跌,Curve 創始人地址將 3, 800 萬枚 CRV 存入 Aave,以降低自己借貸頭寸的清算風險”一事引起社區熱議。原因在於 Curve 創始人已總共向 Aave 借貸平臺存入了 2.9 億枚 CRV(價值約 1.87 億美元),借入 7, 100 萬美元穩定幣。而目前 CRV 的流通供應量為 8.52 億枚,Curve 創始人地址在 Aave 中的頭寸就佔了 CRV 流通供應量的 34% 。如此大體量的 CRV,創始人 Michael 沒有選擇在二級市場直接賣出獲利,而是選擇在借貸協議中抵押換取資金,避免對市場造成直接的拋壓,看起來是惜售。但是,從另一角度看,如果市場進一步下跌,一旦 CRV 價格跌至清算线,很有可能會導致連環清算。甚至,如果有人進行惡意地

精准做空,對於 Curve 和 Aave 兩大頭部 DeFi 平臺來說都是極大的風險。

不過,自從去年 11 月 CRV 多空大战導致 Aave 產生約 160 萬美元壞账之後,Aave 就禁止了用戶借 CRV,所以一定程度上降低了 CRV 被做空的風險。(更多內容: Curve 做空歷史和當前潛在做空成本 )

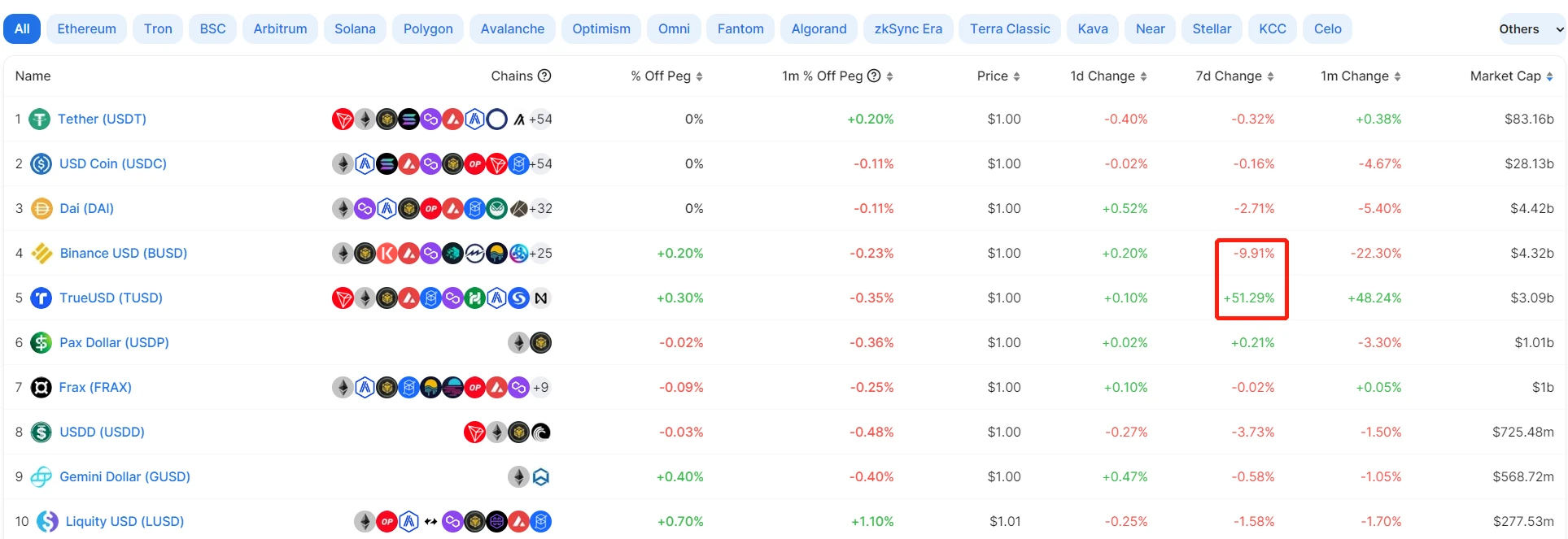

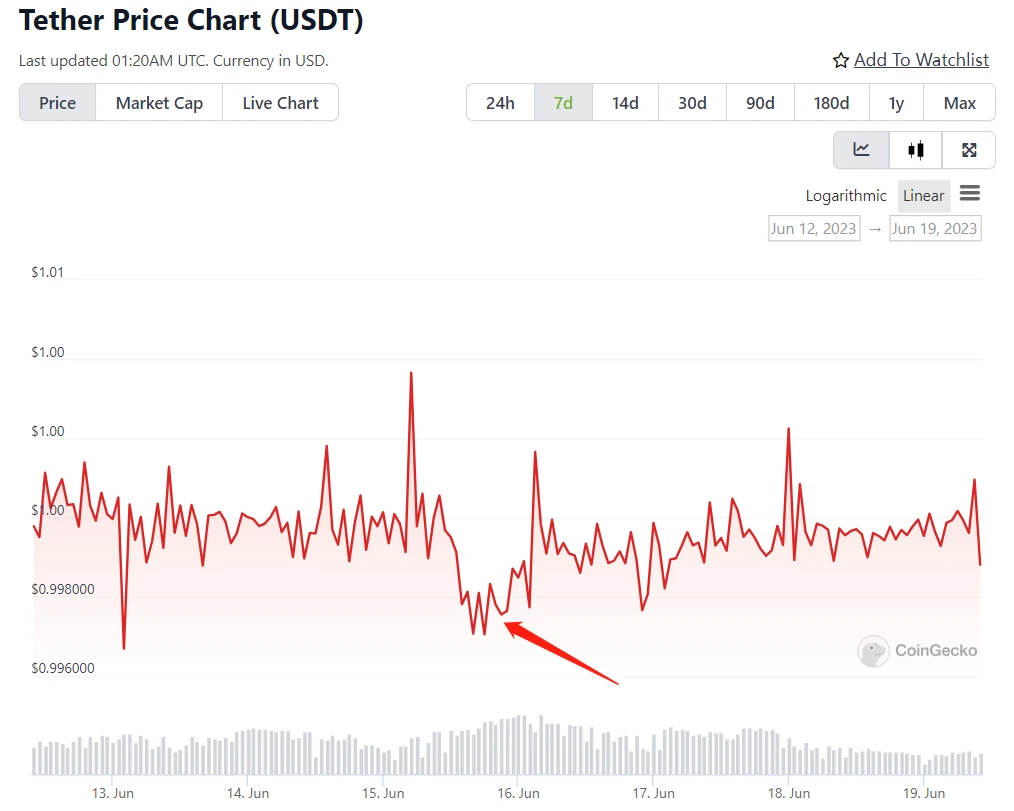

來源: Twitter

2 ) 6 月 15 日,USDT 發生短暫脫錨, 根據@look on chain 鏈上監控數據顯示,鯨魚“0x 3356 ”創建了一個新地址,在 Aave 和 Compound 上存入 5, 250 萬美元 USDC 並借入 4, 000 萬美元 USDT,之後他將 4, 000 萬美元的 USDT 存入 Coinbase 和 Kraken,之後 USDT 开始脫錨。在將 USDT 存入中心化交易所 4 個小時後,他又從 Coinbase 提取了 2, 500 萬美元的 USDC。

在 USDT 脫錨的 4 個小時前,@CZSamSun 在 Aave V2上做空了 USDT。鯨魚“0x d 275 ”在@CZSamSun 做空 USDT 後,开始向 Aave 和 Compound 借入 USDC 並买入 USDT 進行套利,USDT 开始重新掛鉤。( @lookonchain Twitter Thread )

來源: Coingecko

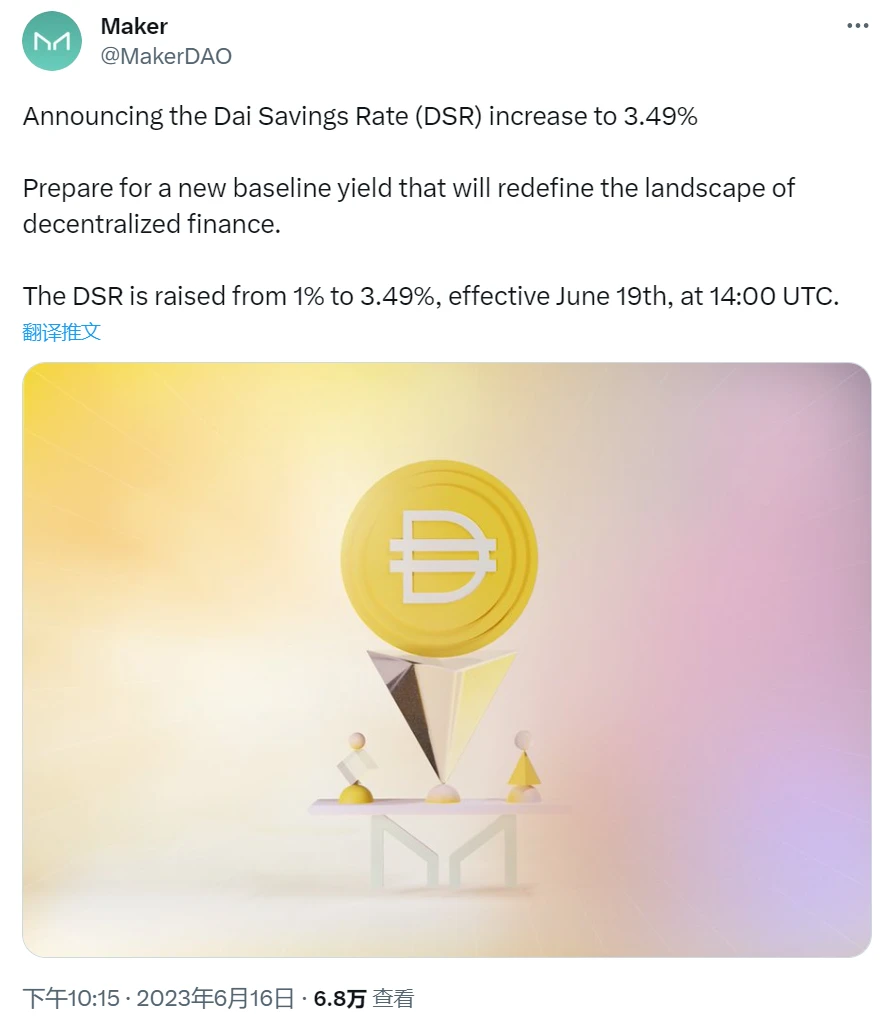

3 ) Maker 將其 DAI 存款利率(DSR)從 1% 提高至 3.49% , 6 月 19 日正式生效。 此次利率上調對於 Maker 來說是比較大的一次調整,不僅是存款利率本身的一次大幅度上調。

DAI 目前整體市值僅居 USDT 和 USDC 之後,作為去中心化穩定幣龍頭,此次加息行為可以看作是加密市場在構建自己的基准利率。

來源: Twitter

自 Maker 官方發布消息以來,DSR 內 TVL 增加 100 萬枚左右,過去一周存款達到 500 萬枚,取款 2.3 萬枚。

LSD

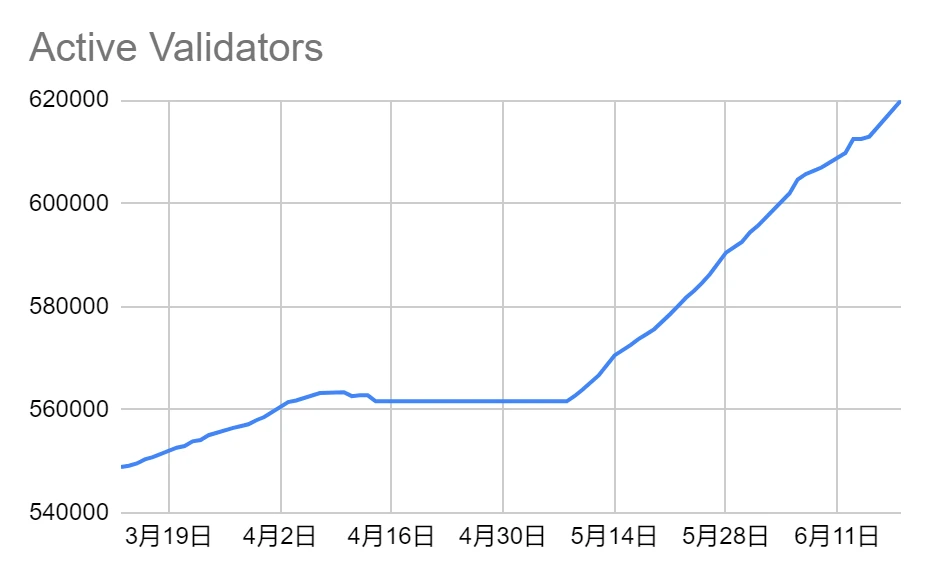

上周 ETH 質押率上漲至 19.15% ,環比增長 0.09% 。 上周有 2302.20 萬枚 ETH 鎖定在信標鏈中,對應質押率 19.15% ,環比增長 0.09% ;其中已參與節點質押的 ETH 62 萬枚,環比增長 1.67% ,進入隊列 9.14 萬枚,環比下降 1.50% ;其中上周監管對 ETH 質押的不利影響持續發酵,Coinbase 繼續出現大量解質押,一周 ETH 質押量下降 0.29% ,目前信標鏈退出隊列已出清。

圖:Coinbase 持續解質押,信標鏈驗證者增長繼續放緩

來源:LD Capital

圖:ETH 質押收益率繼續回落

來源:LD Capital

主流 LSD 協議中,從價格表現來看,FXS 一周漲幅 10.4% ,是表現最好的標的。LDO 一周跌幅 5% ,RPL 一周跌幅 6.7% 。

FXS 漲幅主要受 FraxChain 與 Frax V2的推動, 上周三 Frax 創始人 Sam 在採訪中提及 Frax 擬在年底推出基於 zk 與 op 混合證明的 Layer 2 網絡,該 Layer 2 的亮點在於使用 FrxETH 作為網絡 Gas 以及去中心化的排序器(Sequencer);上周末外媒出現較多報道,目前 FXS 市值 3.88 億相較主流 Layer 2 如 Arb 12.76 億、OP 7.12 億具備較大成長空間。從 TVL 角度來看,上周 Rocket Pool 的 ETH 質押量環比增長 1.89% ,高於 Frax 1.18% 與 Lido 1.09% ,在監管壓力下,Rocket Pool 作為去中心化程度最高的 LSD 協議捕獲了較多的質押量。

值得一提的是, Swell 通過空投預期的社區營銷方式 TVL 一周增長 19.64% , 目前 ETH 質押量 2.60 萬枚;ether.fi 發行 NFT 作為質押憑證,通過 NFT 抵押借貸釋放流動性,並引入忠誠度玩法(質押時間越久,apr 越高),ETH 質押量一周上漲 11.32% 。

LSDFi 中,Prisma、Raft、Gravita 等大部分新的潛力項目還在开發階段或未發幣的狀態。 其中 ZeroLiquid 上周發布公共測試網,是主網上线的最後一個階段。LBR 由於幣安研報的影響出現了短暫的大幅反彈。EigenLayer 上周主網上线,還未啓動 Operators 與 AVS。基於 EigenLayer 構建的 CDP 項目 IonProtocol 上线進度加快。

以太坊L2

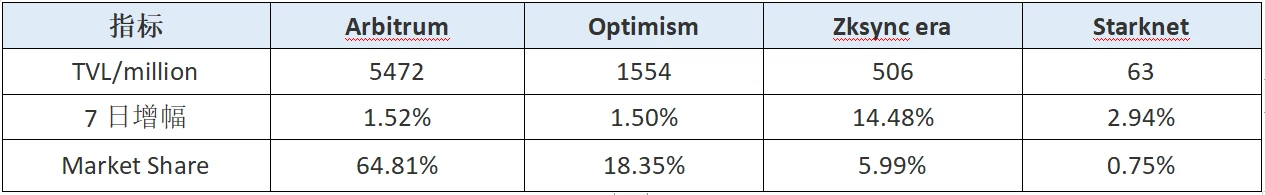

1、TVL

Layer 2 TVL 總量略有上漲,總體較上周增加 1.1 億美元,總鎖倉金額 84.4 億美元。

數據來源:l 2b eat

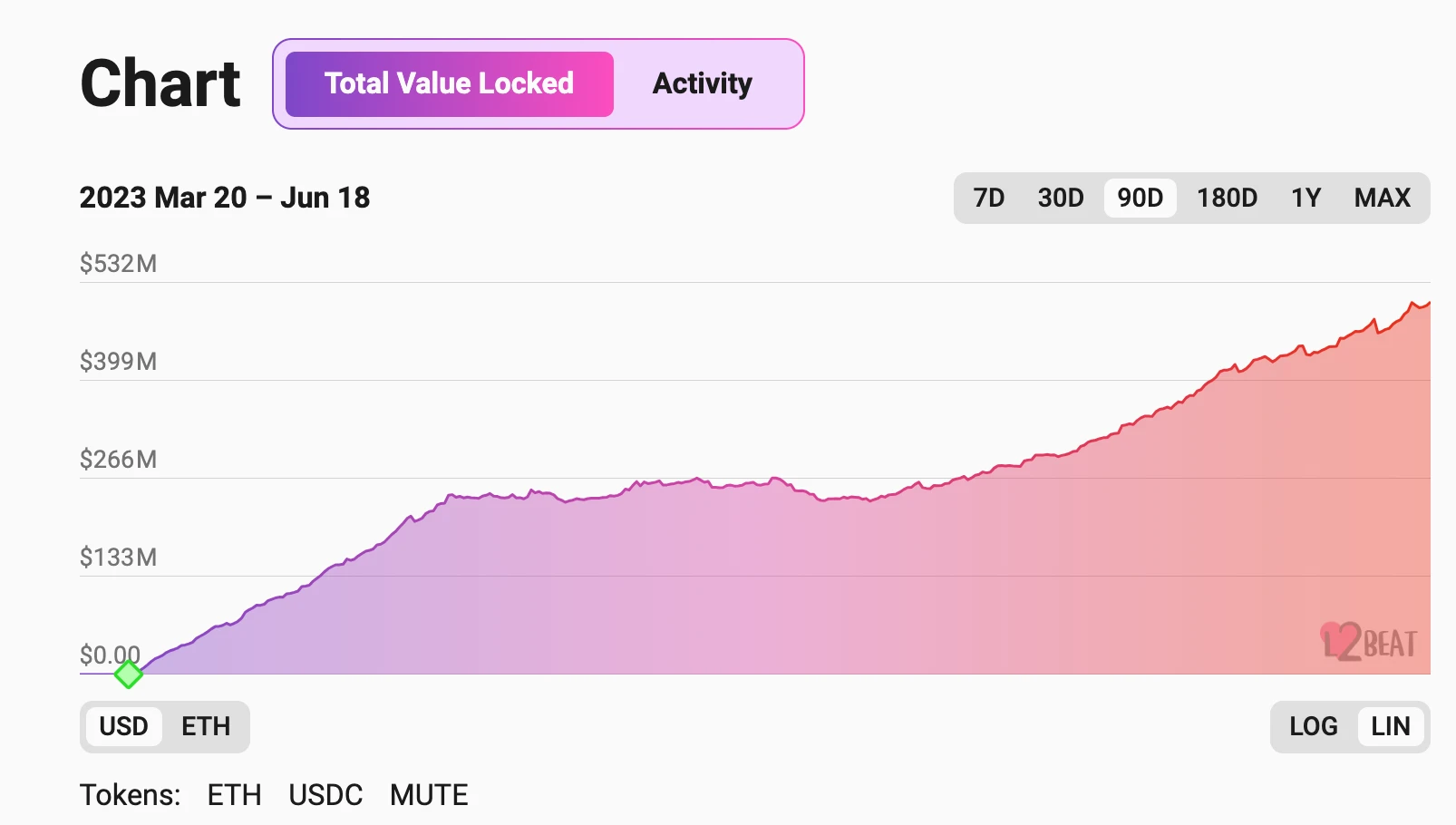

Arbitrum、optimism、Zksync era、Starknet TVL 較上周均有回升,其中依舊是 Zksync era 漲幅最為強勁,較上周上漲 14.48% 。Zksync era TVL 連續上漲已超過一個月,TVL 總量到達 optimism 的三分之一。

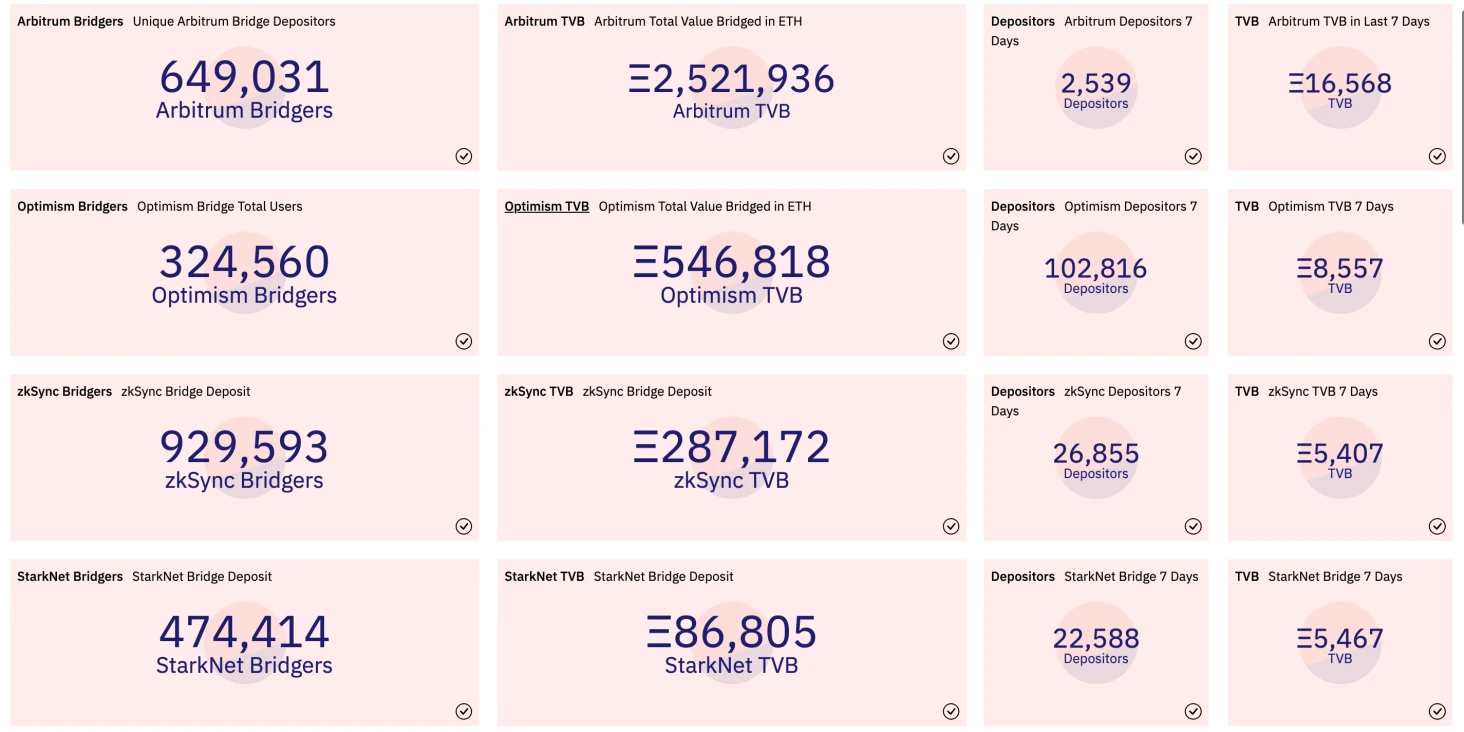

2、跨鏈資金情況

Arbitrum 跨鏈資金量大增,超過上周 TVB 數量的兩倍。

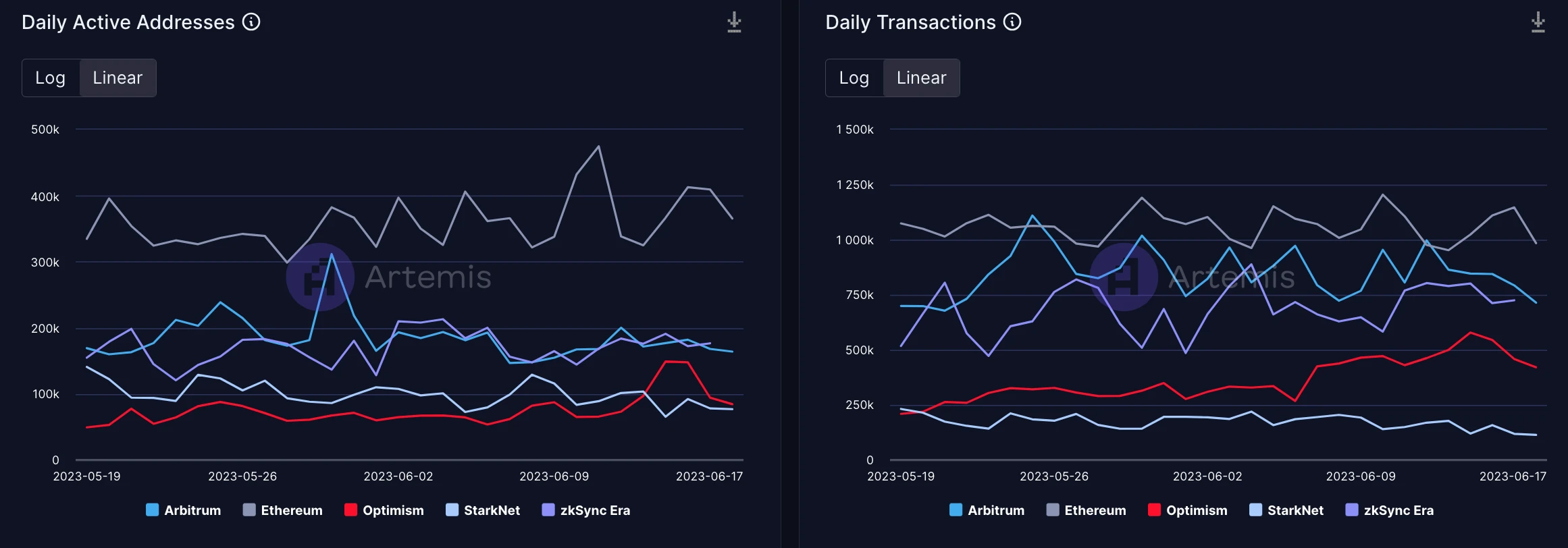

3、鏈上活躍度

近期鏈上活躍度總體都有所回落 ,排序上依舊是 arbitrum > zksync era > optimism > Starknet。

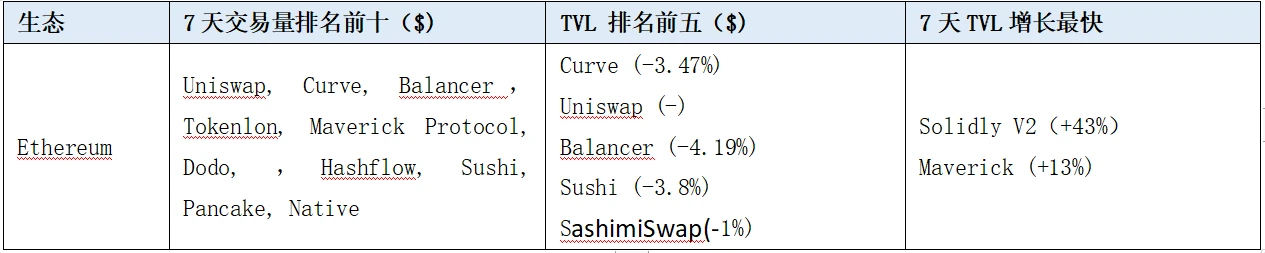

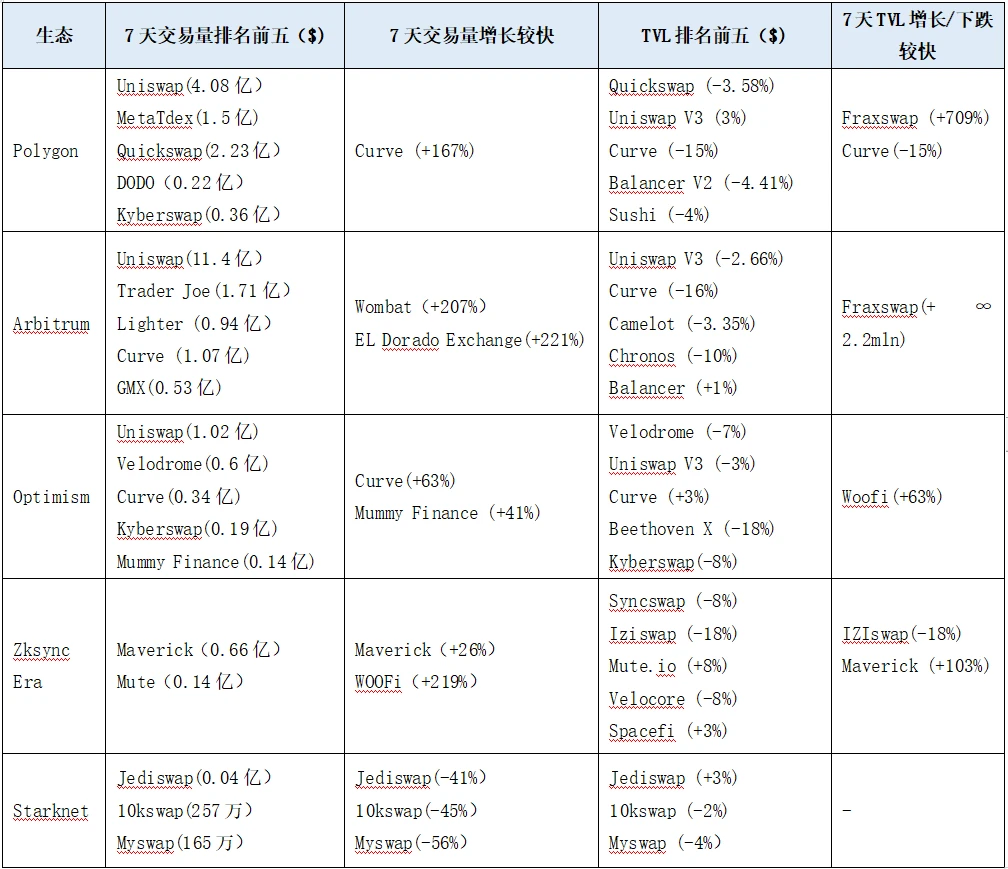

DEX

Dex 合並 TVL 達到 151 億美元, 較上周減少 4.5 億美元。Dex 24 小時交易量 15.3 億美元, 7 天交易量 172.5 億美元, 較上周減少 16.4 億美元。由於 Frax Finance 擬推出以太坊 Layer 2 網絡 Fraxchain,Frax Swap 在 Polygon、Arbitrum、Avalanche 等幾條鏈上的 TVL 增幅明顯。

-

Ethereum

-

ETH L2/sidechain

-

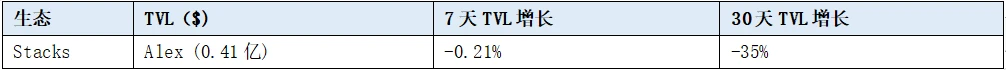

BTC L2/sidechain

-

Alt L1

衍生品 DEX

上周(6 月 12 日至 6 月 18 日)衍生品 DEX 的整體交易量較此前一周有所上漲。6 個主要衍生品 DEX 協議的周交易量約為 120 億美元,漲幅約為 20% 。 從周交易量變化趨勢看, 5 月中旬到 6 月初,是 2023 年交易最為冷清的兩周。

圖:DYDX 周交易量變化情況

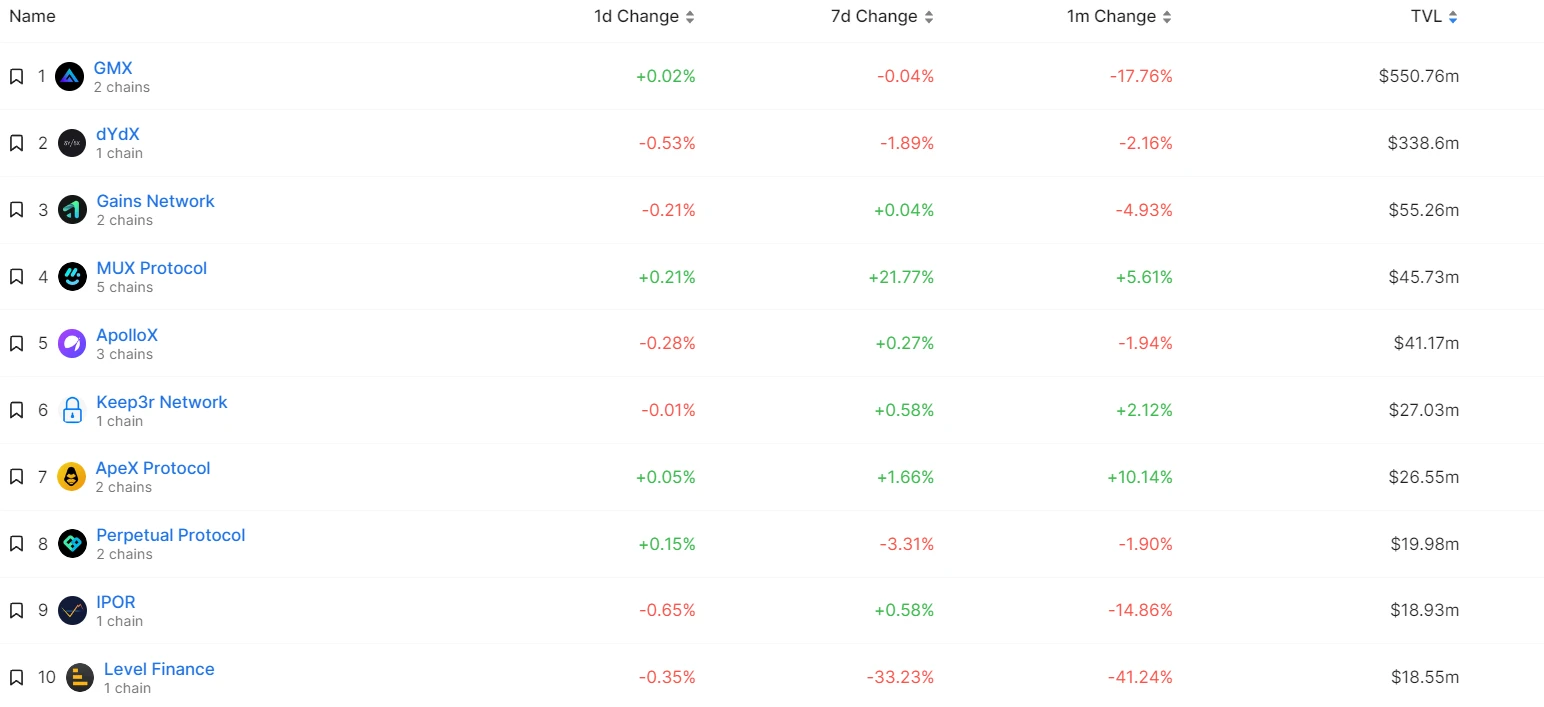

本周 TVL 略有回升。 SEC 監管事件暫告一段落後,此前從 DeFi 協議中退出的資金重新進入。變化比較大的協議是 MUX Protocol 和 Level Finance。MUX TVL 本周增長 21.77% ,Level 降低 33.23% 。收益率可能是影響因素之一。MUXLP APR 約為 28% ;Level 的低風險池收益率約為 14% ;GLP (Arbitrum)的收益率為 10% 。

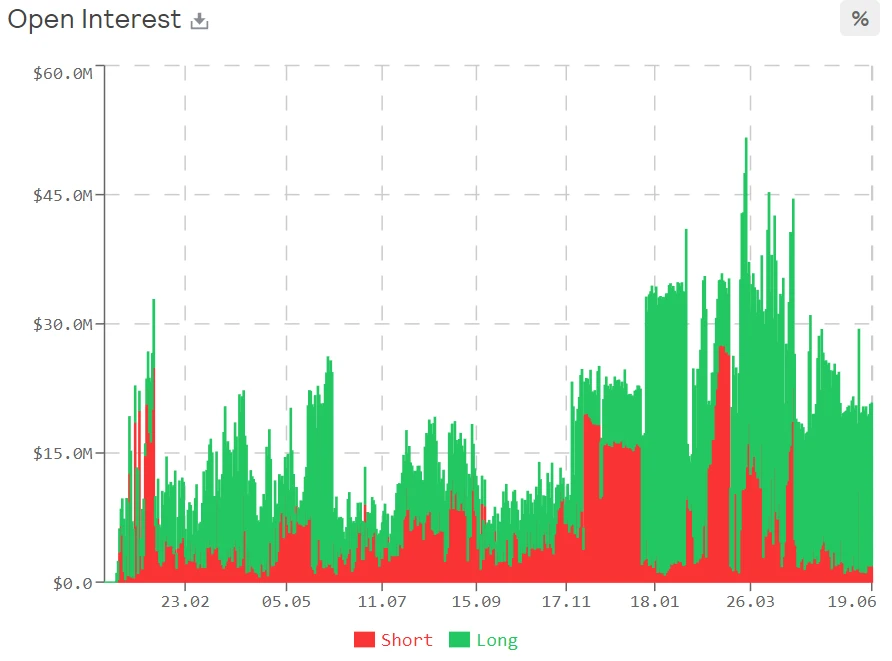

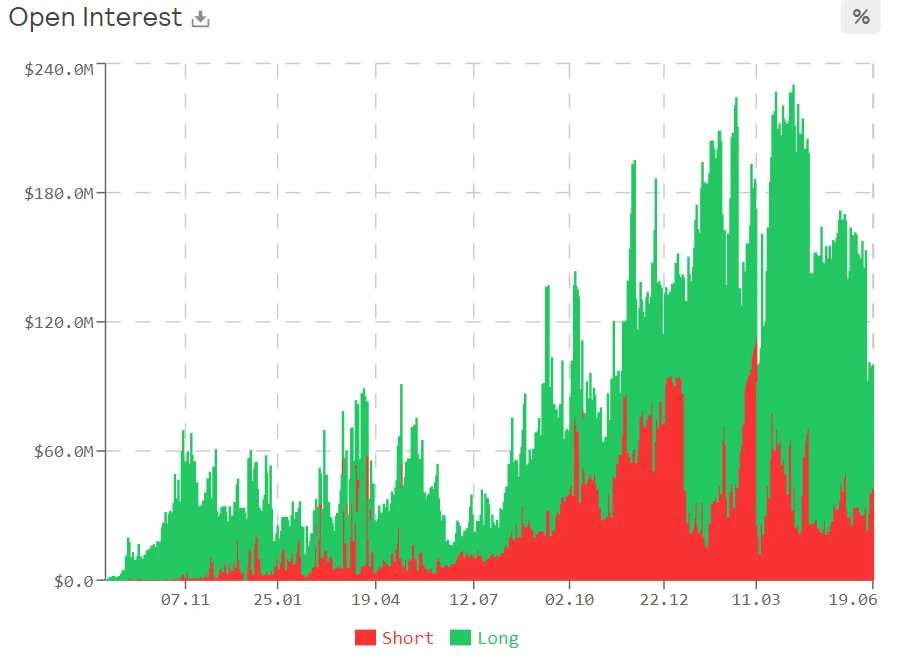

從持倉量看,GMX 的持倉量處在下降趨勢中。 峯值出現在 2023 年 3 月中旬到 4 月中旬,峯值超過 2.5 億美元。自 4 月下旬以來進入下降趨勢,最近一周持倉金額約為 1.1 億美元,與 2022 年 11 月中旬水平相當。

圖:GMX 在 Arbitrum 和 Avalanche 上的持倉量變化圖

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

auto.fun上线,這個新Launchpad會成為ai16z的下一個增長點嗎?

作者:Asher 千呼萬喚始出來,上周末,ELIZA 生態 Launchpad 平臺 auto.f...

SOL 重回 150 美元,Upexi 化身 “Solana 版微策略”,無限增長要开始了?

隨着特朗普宣布將下調對中國的關稅,全球市場情緒迅速回暖。比特幣強勢突破 94,000 美元,Sol...

星球日報

文章數量

9047粉絲數

0

評論