LD宏觀周報2023/06/05:AI之火不能停

債務上限危機已得到解決,非農數據大超預期帶來樂觀情緒,以美國為首的發達國家股市繼續大漲;

加密市場也受到了傳統市場樂觀情緒的帶動,但總體未能收復之前的跌幅,對比股市明顯偏弱;AI 賽道如果過快泡沫化陷入滯漲的話,可能就會讓這股“東風”消失;

非農工時的增長停滯可能暗示勞動力市場緊張狀況的緩解,工時和就業之間可能先行-滯後關系;

1.6 萬億美元學生貸款寬恕政策的終結可能會在今年夏末對消費支出構成一定的影響;

Fed 6 月料暫停,但若 Fed 官員們對經濟增長和信貸緊縮的負面影響沒有密集關注的話,進一步的加息仍然會來到;

股票基金上周出現了 17 周來最強勁的周流入其中科技基金的流入量創下了歷史記錄;

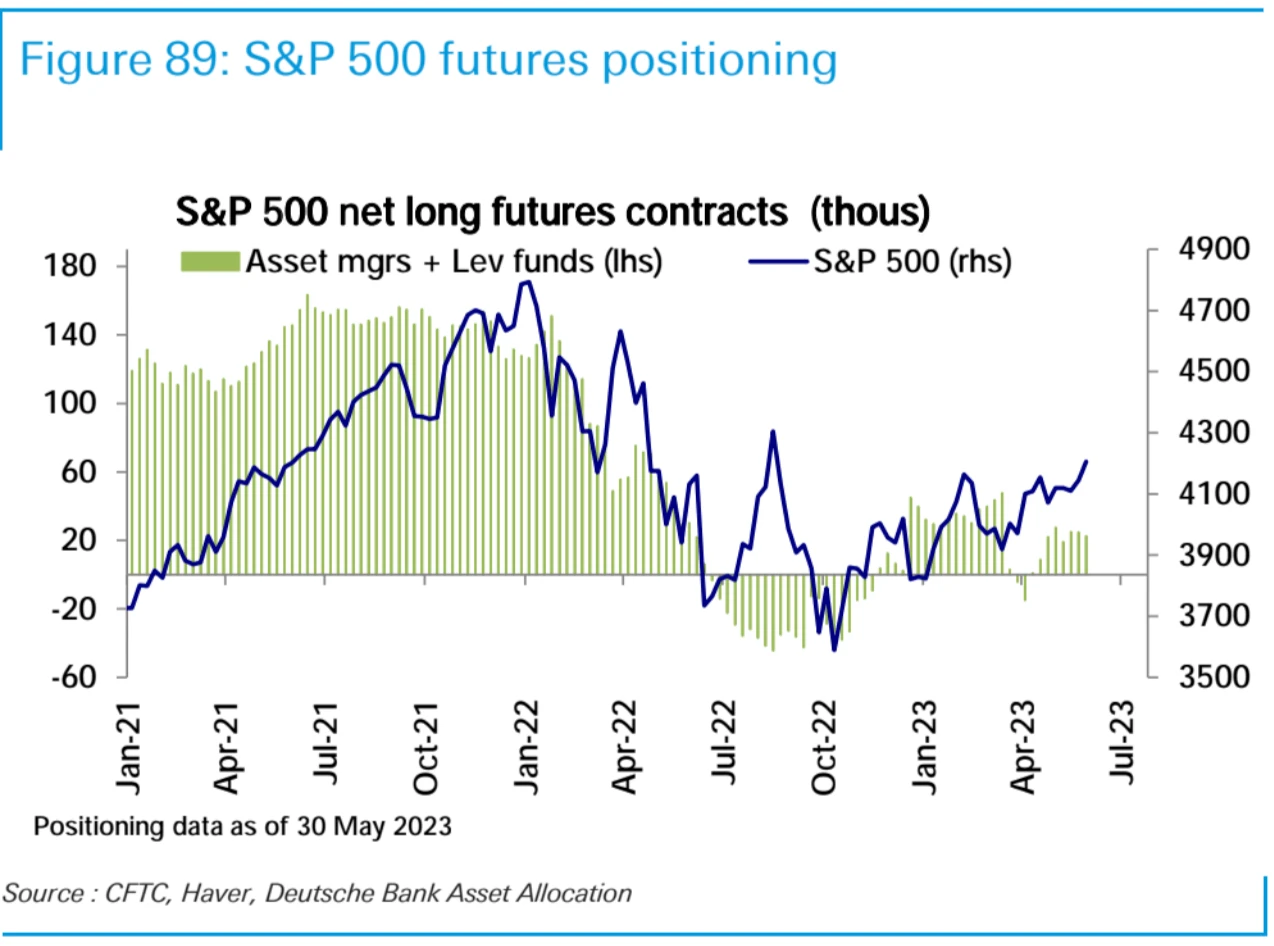

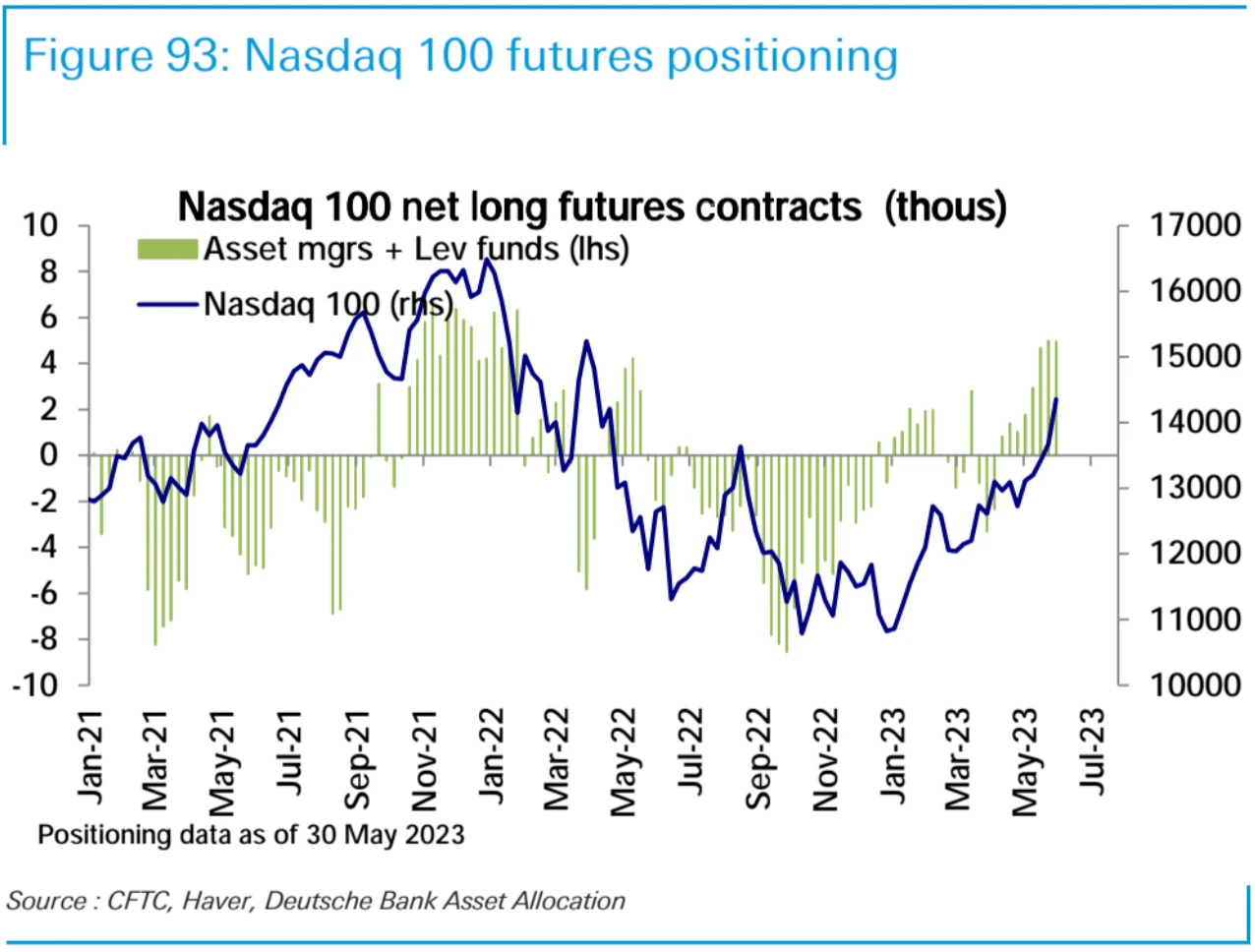

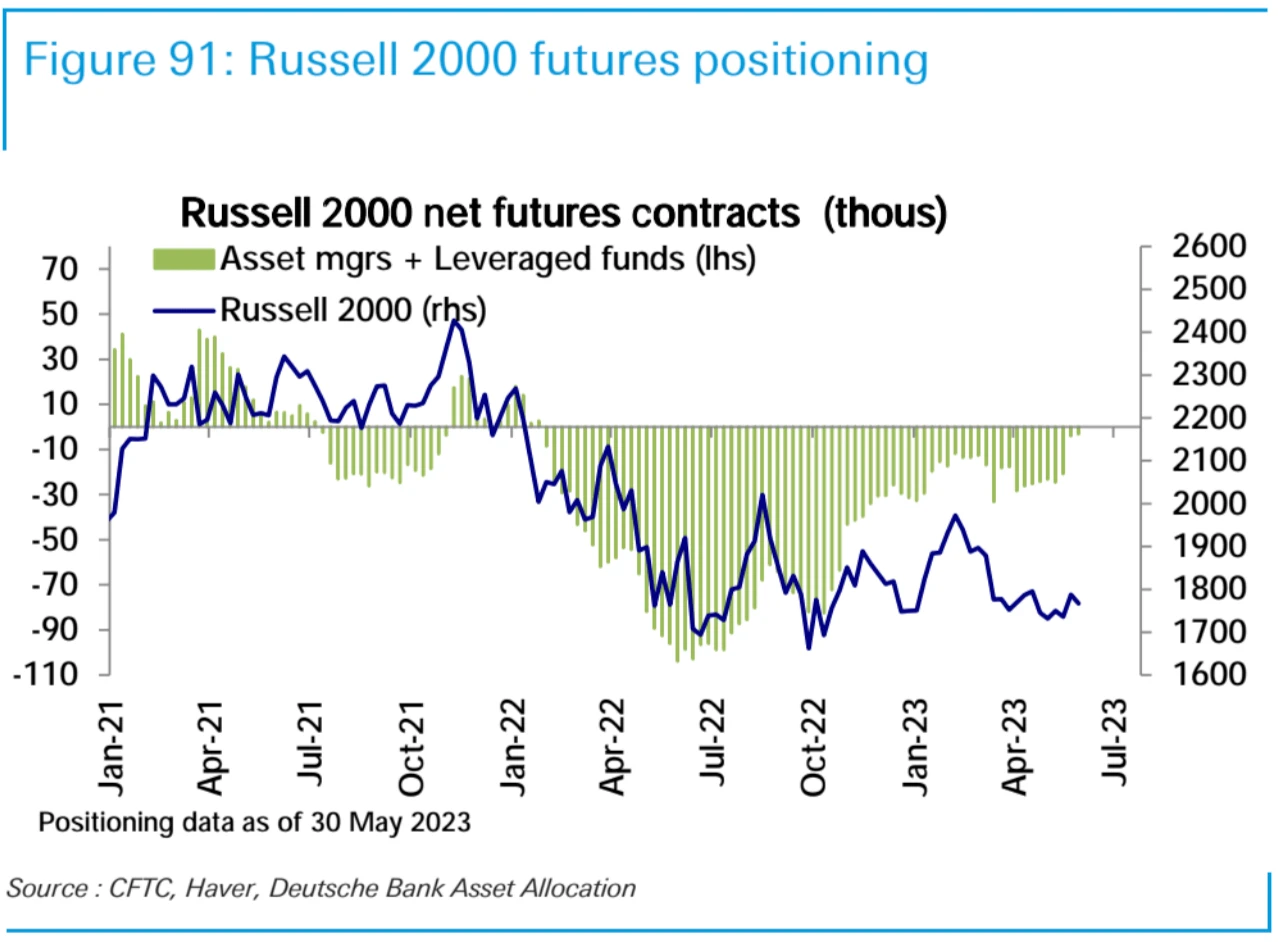

盡管市場上漲大型投機者的美股淨多頭倉位較前周略有減少;

數據顯示大型投機者們可能已經把現貨頭寸加到了比較高的水平,但同時沒有放棄看跌保護,盡管淨敞口不高,但現貨买盤力量或已消耗了很多;

以太坊 5 月以來表現持續強於比特幣因另類配置需求減弱,供需對價格的影響力放大,而以太坊相對具有通縮屬性;

隨着債務危機的解決,本周比較平靜,我們將看到更多關於企業支出的數據,另外關注 Coinbase 的期貨交易平臺上线的影響。

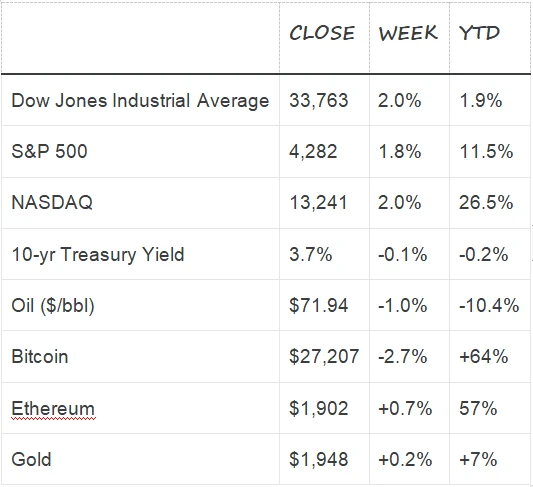

一周市場回顧

上周全球是趨險情緒繼續升溫,聯儲加息預期僅被推後一個月,但發達國家股指紛紛創下階段新高,尤其是周五強勁的非農數據後,債市收益率隨股指一起大漲,VIX 降至 Covid 之前的水平,顯示市場參與者對未來經濟前景十分樂觀。

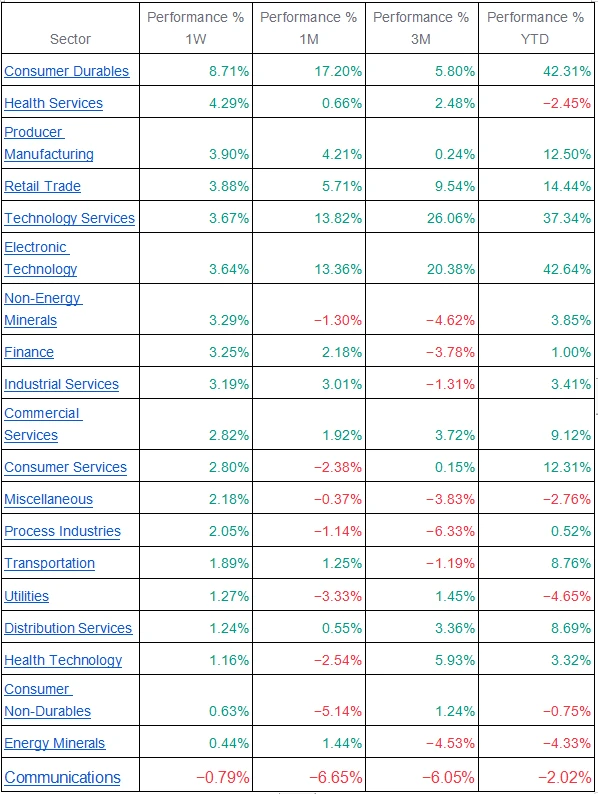

板塊方面,上周幾乎所有板塊都上漲,耐用品板塊大漲 8.7% ,健康服務漲 4.3% ,熱門的電子技術板塊漲勢放緩為 3.6% ,防御型的標地例如公用事業和消費必需品板塊漲幅依舊靠後,只有 1.27% 和 0.63% 。值得注意的是周五科技股漲勢落後,似乎有潛在的板塊輪動的跡象,下周關注這種輪動是否能延續,若成真有望讓市場樂觀情緒延續更久。

數字貨幣市場也受到了傳統市場樂觀情緒的帶動在周五和周末維持反彈行情,但總體未能收復之前的跌幅,對比股市明顯偏弱。

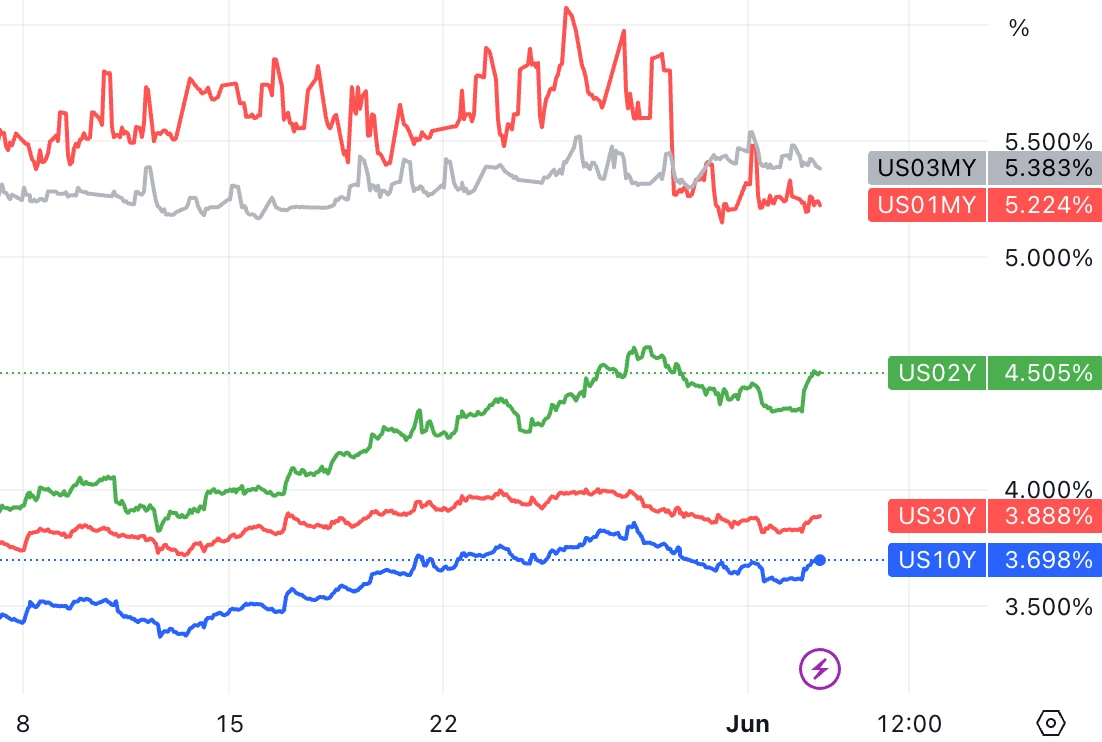

隨着經濟數據和 Fed 官員擡升終點利率的講話, 2 ~ 10 年期國債收益率上周後半明顯反彈,債務上限的解決對衝了超短期國債的下跌,導致 1 ~ 3 個月國債收益率上周變化不大。

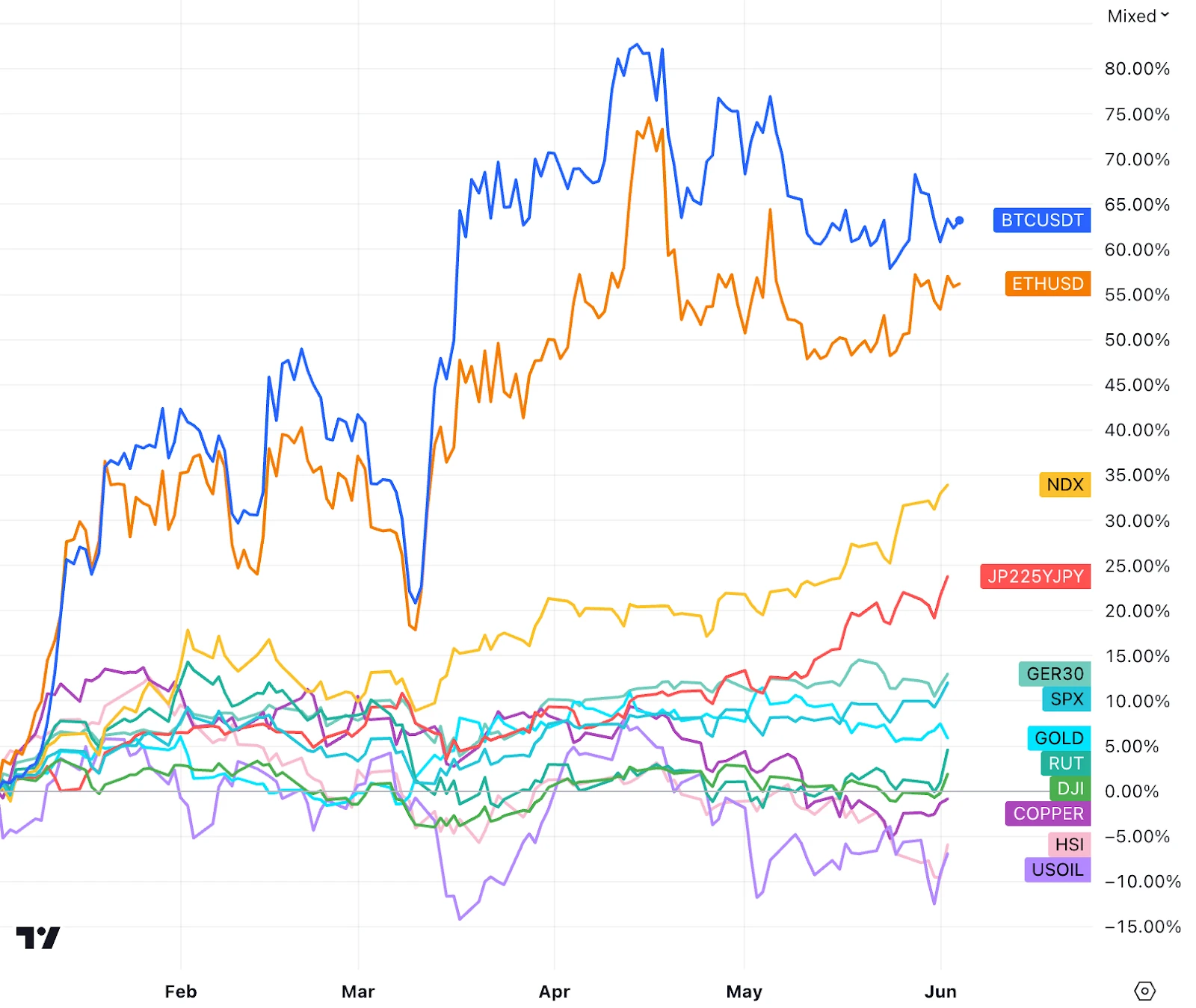

2023 已經過完了 5 個月,今年以來的美股市場分為三個階段, 1 ~ 2 月份市場的超跌反彈, 3 月銀行業危機避險情緒上漲, 4 – 5 月債務上限危機的壓制, 5 月風險逐漸出清和一季報大多超預期帶來的區間突破。

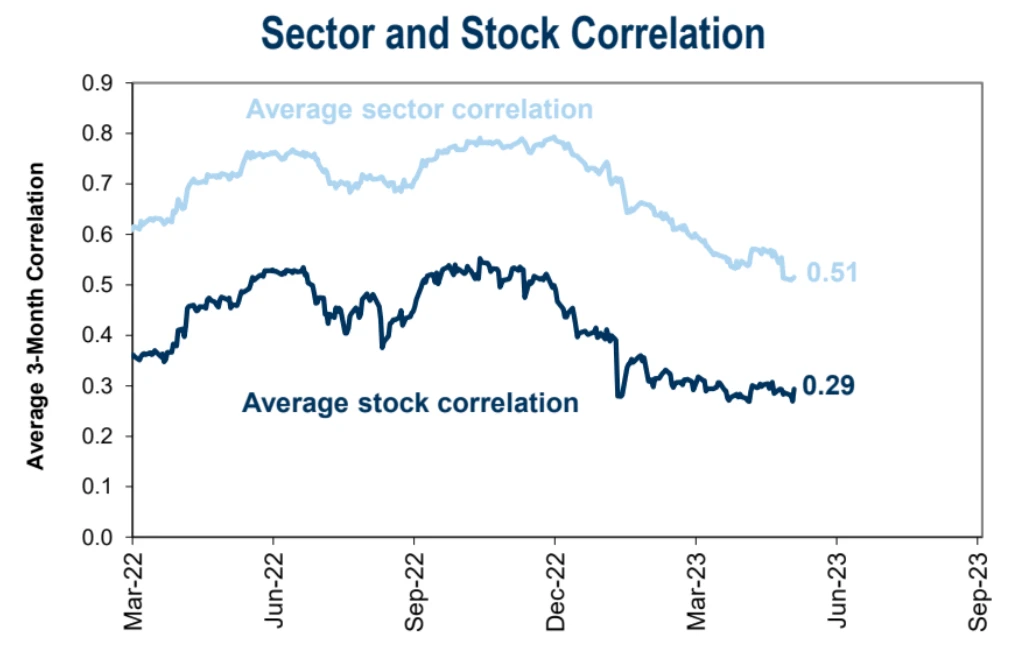

現在的環境對 Stock Picking 要求提高。截至上周,S&P 500 成分股的平均 3 個月內相關性下降到 29% ,這是過去十多年裏最低的水平:

上周宏觀事件進展:

債務上限危機已得到解決: 美國兩院成功通過了預算協議,避免了觸及債務上限和可能的違約風險。與 2011 年的危機相比,這次的協議在財政約束上顯得輕松許多,聯邦支出在下一個財年(10 月 1 日开始)僅減少大約 GDP 的 0.2% 。

財政政策影響: 最新的預算協議可能意味着未來幾個月國庫的借款將增加。隨着借款的增加,可能會從銀行系統中抽出流動性,這可能會給美聯儲帶來一些挑战。此外學生貸款寬恕政策的終結可能會在今年夏末對消費支出構成一定的影響。

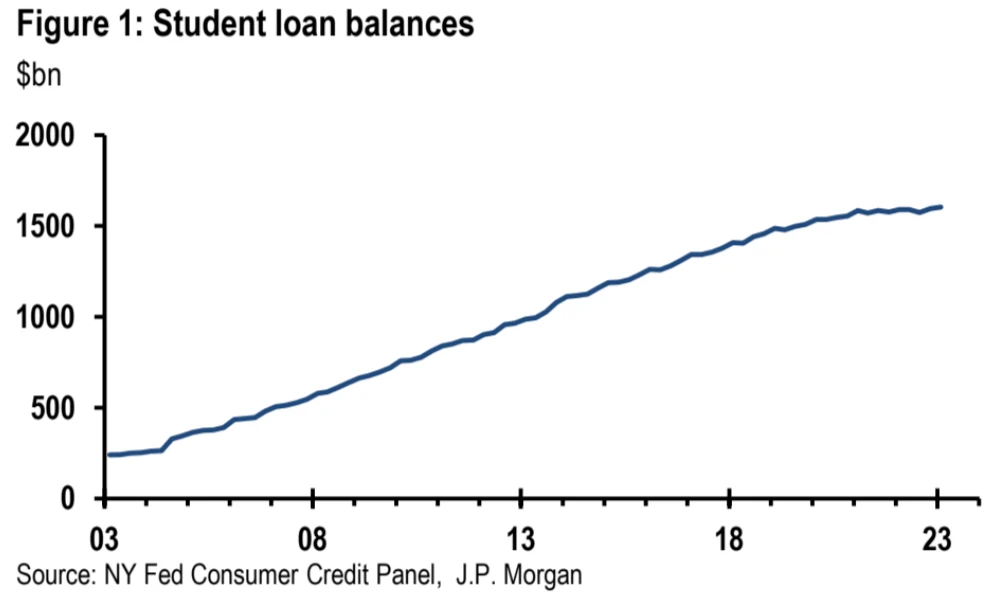

學生貸款還款重啓的影響: 美國的學生貸款債務在 2023 年第一季度超過 1.6 萬億美元,預計將在夏季面臨兩種不確定性。首先,聯邦學生貸款的還款將在某個時間點恢復。這項在疫情期間开始的計劃已經延長了八次,包括推遲付款和暫停利息的累積。根據最新的政策,除非再次延期,否則這個計劃將在 6 月 30 日結束,付款將在 60 天後恢復。第二種不確定性是關於政府尋求為大多數借款人減免 1 萬到 2 萬美元學生貸款的政策能否落地,該政策目前在法庭上受阻。

當學生貸款付款恢復時,這將會減少家庭儲蓄,並可能對消費構成額外的拖累。美國 BEA 數據顯示,這項計劃在實施期間,每季度使個人利息付款(個人支出的一部分)降低了 378 億美元。假設借款人儲蓄了所有的月度付款,那么這意味着在免息期間,個人儲蓄率可能會得到小幅提升,約 0.2 個百分點。當然,個人可能已經用部分儲蓄進行了額外的消費,因此在付款恢復時會降低他們的支出。據 JPM 估計,這種消費降低可能會佔 GDP 的 0.1% 。

美聯儲可能維持現狀:近幾周對美聯儲再次加息的預期已經在增強,但是副主席提名人 Jefferson 在周三的講話中對這種觀點進行了反駁。他表示,美聯儲在即將到來的會議上決定保持政策利率不變,不應被解讀為我們已經達到了這個周期的利率峯值。反而,跳過一次會議的利率上調會讓委員會在做出進一步政策收緊決定之前,有更多的時間觀察數據。

Fed 6 月的暫停可能對金融市場產生積極的影響, 6 月 13 – 14 日的 FOMC 會議是下個關鍵時點,預計會有幾位委員呼籲繼續加息,甚至可能轉化為投票異議。

不過我們預計,再過幾周,如果 Fed 官員們對經濟增長和信貸緊縮的負面影響沒有密集關注的話,按照目前的態勢,進一步的加息仍然會來到。

上周重要數據回顧:

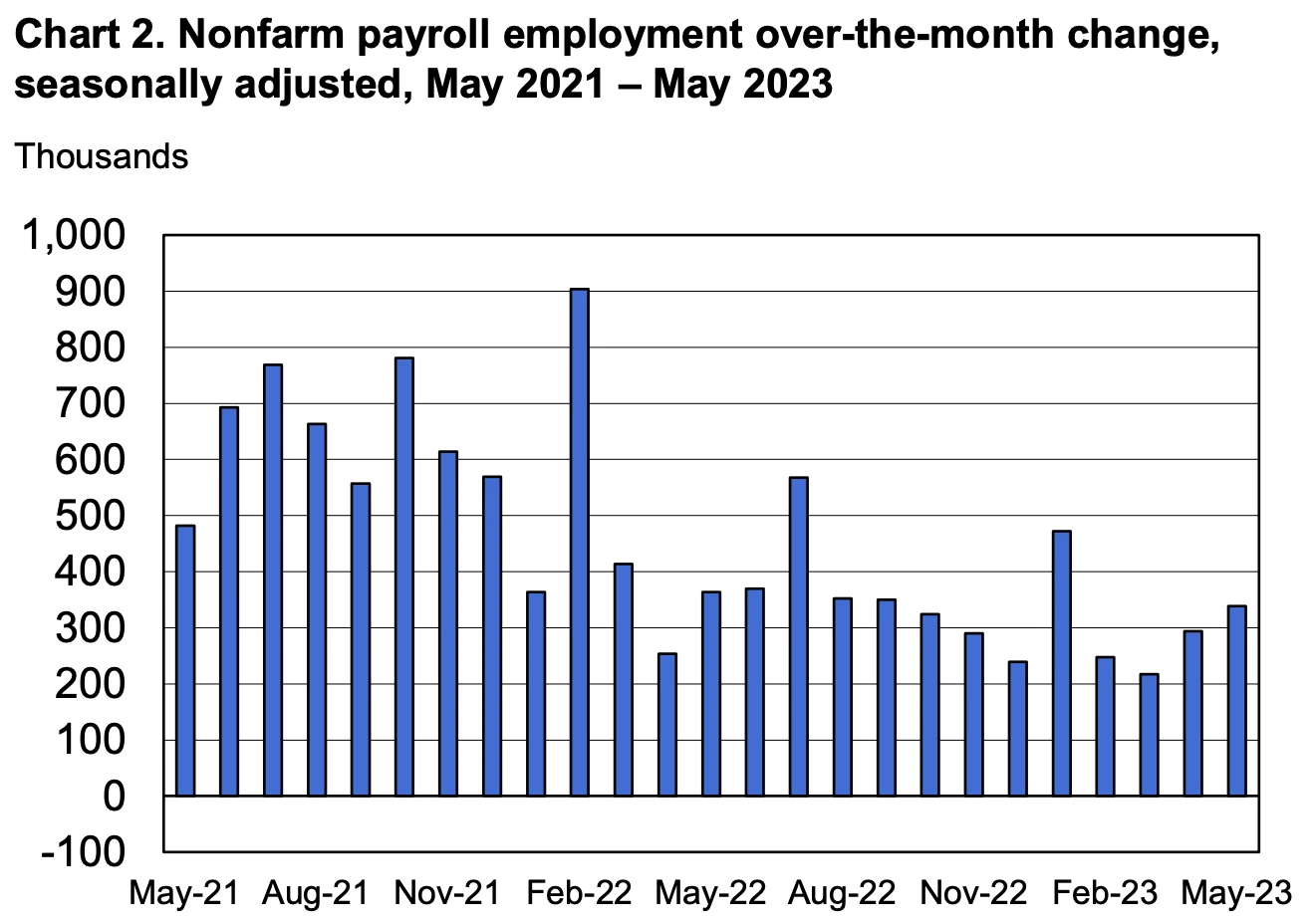

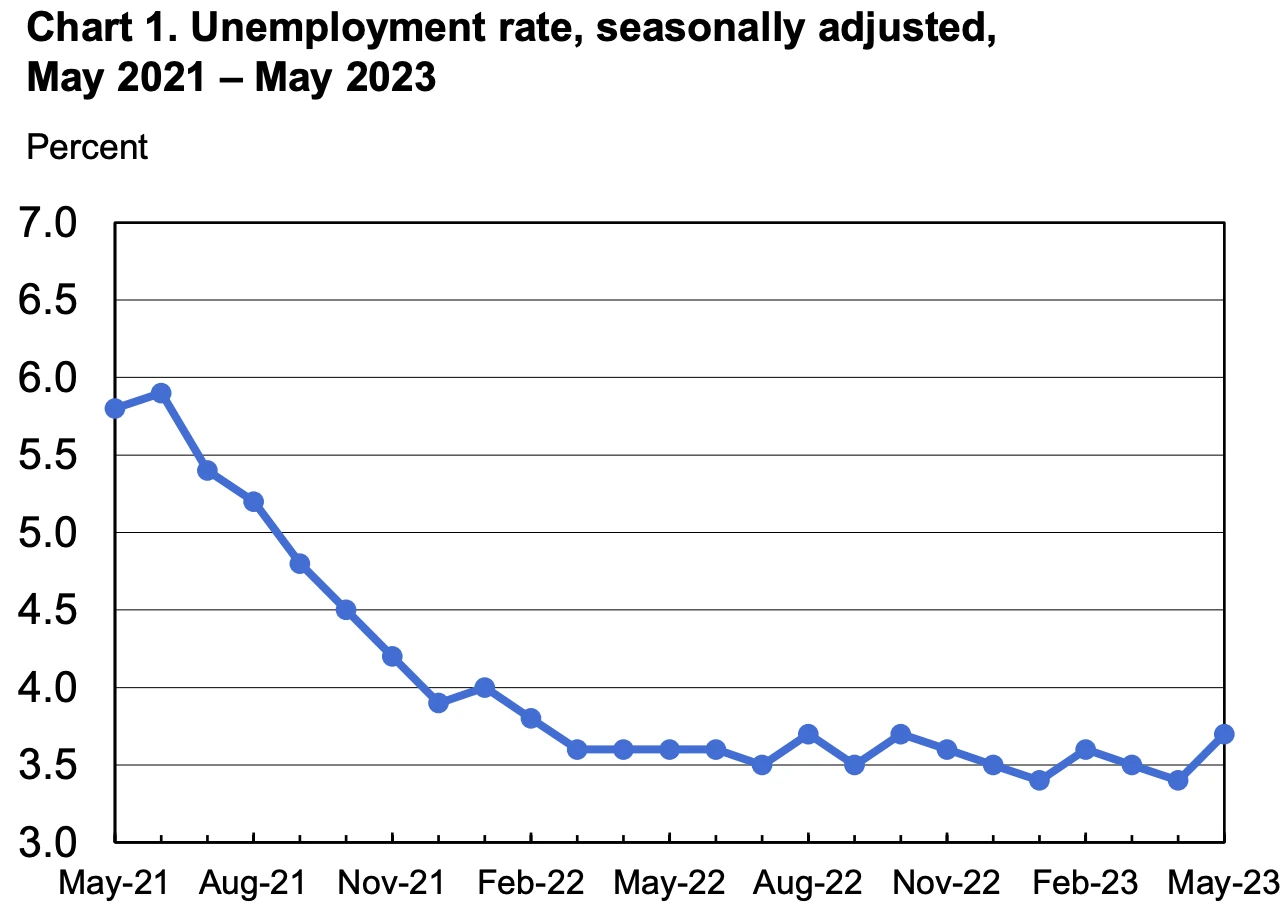

就業增長持續: 盡管美聯儲(FOMC)自 2022 年 3 月以來已經提高了政策利率 500 個基點,但美國的勞動力市場仍然表現出韌性。五月份的就業人數增加了 339 K,而今年的平均每月增長已達 314 K。盡管不及去年的平均 399 K,但仍表明勞動力市場健康。

失業率上升: 另一方面,家庭調查的數據卻發出了一個不那么樂觀的信號,調查失業率上升了 0.3 個百分點,達到 3.7% ,在非衰退期間看到這樣大小的增長還是相當罕見的,盡管部分與風暴或罷工或統計口徑有關,但這也給人們發出了一個較為謹慎的信號。

勞動力參與率持穩: 上個月總體勞動力參與率穩定在 62.6% ,而 25 至 54 歲的主要工作年齡段的參與率略有上升,達到 82.4% ,這大約是過去二十年的最高水平。這些參與率和就業增長的數據顯示出勞動力市場的緊張,這一直是美聯儲的主要關注點。

勞動力市場緊張繼續: 來自四月份的 JOLTS 數據也顯示出勞動力市場的緊張情況持續。職位空缺的下降趨勢在四月份逆轉,空缺數從三月份向上修訂的 9.745 mn 增加到 10.103 mn。空缺對失業的比例(V/U 比)從 1.7 上升到 1.8 ;雖然低於最近的 2.0 的高點,但 V/U 比仍遠高於被認為與勞動力市場平衡相一致的 1.0 – 1.2 的範圍。

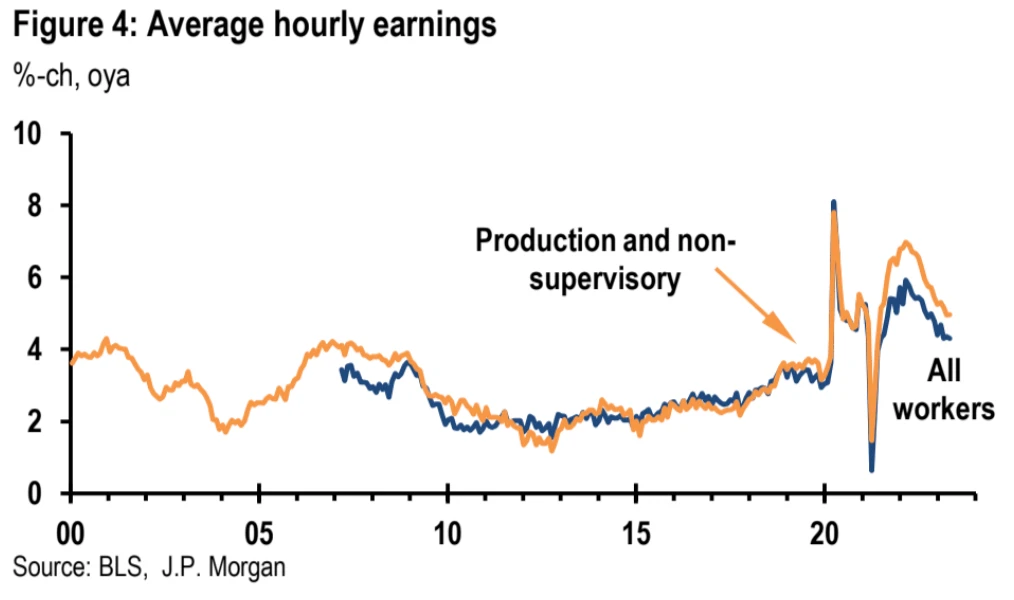

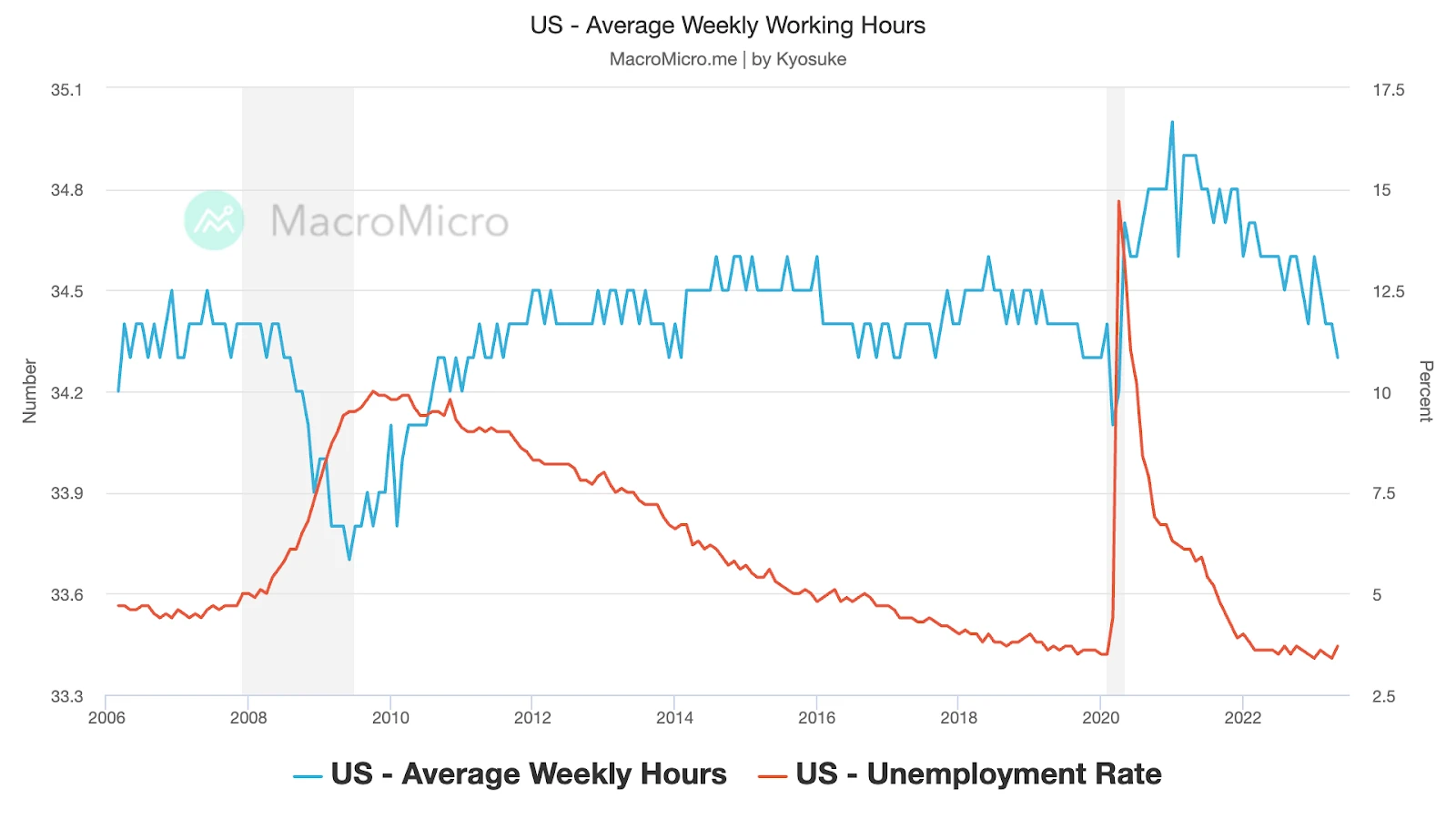

工資增速和工時下降: 平均每小時工資增長 0.3% ,稍微低於預期和前值的 0.4% ,平均工作周數減少到 34.3 小時,這位於過去十年波動區間的底部範圍,工時的增長停滯可能暗示勞動力市場緊張狀況的緩解,工時和就業之間可能先行-滯後關系。

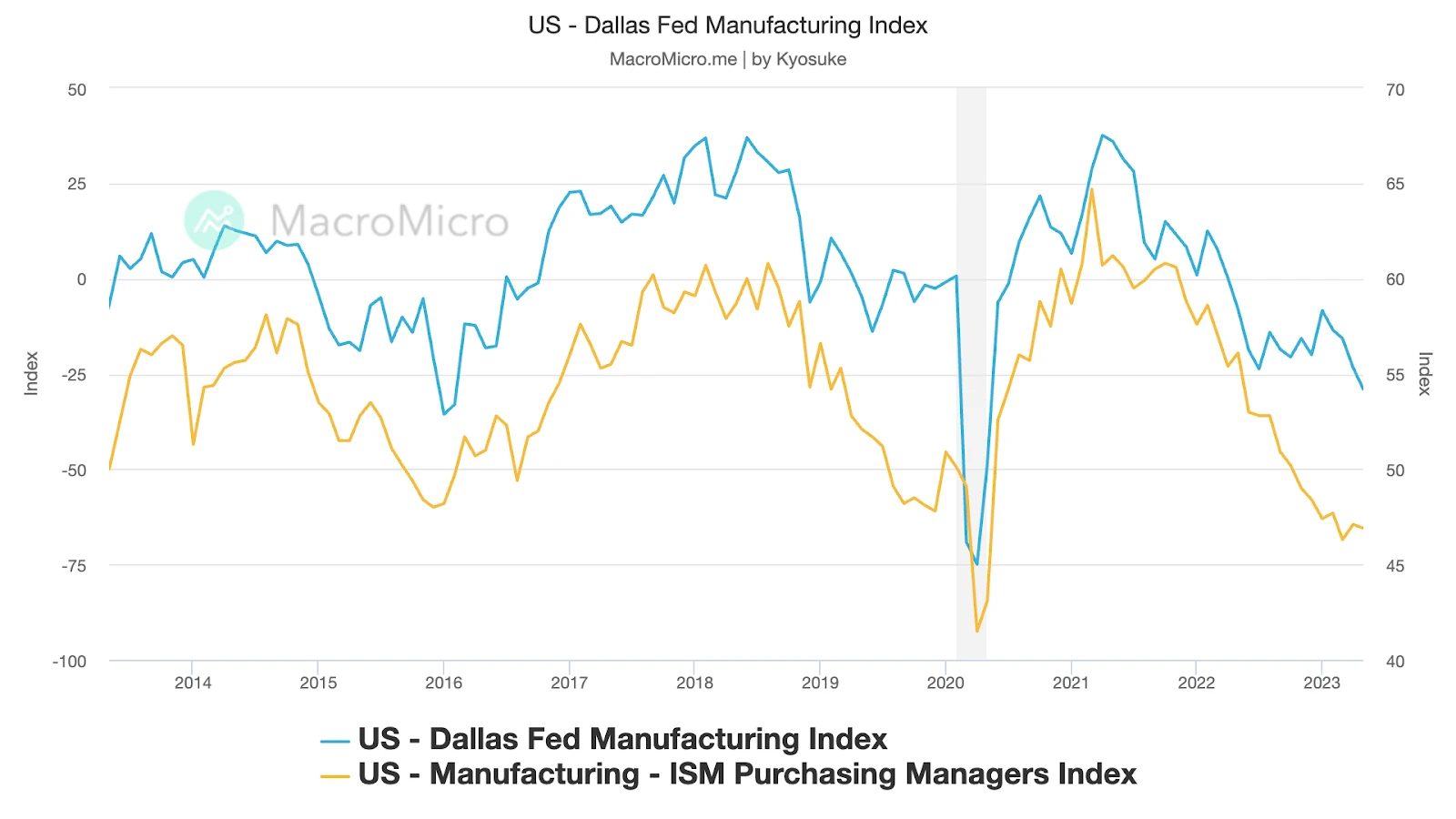

制造業調查結果不佳 :最近的制造業活動調查結果一直是低迷的。上周我們看到這種趨勢在達拉斯聯儲的調查和五月份的 ISM 制造業指數中繼續。達拉斯聯儲商業活動數字從四月份的-23.4 下降到上個月的-29.1 ,這是本輪周期的新低。分項數據大多也在負值。ISM 制造業指數,小幅下滑到 46.9 。自去年十月以來,這數字一直低於 50 。

投資者倉位更新:

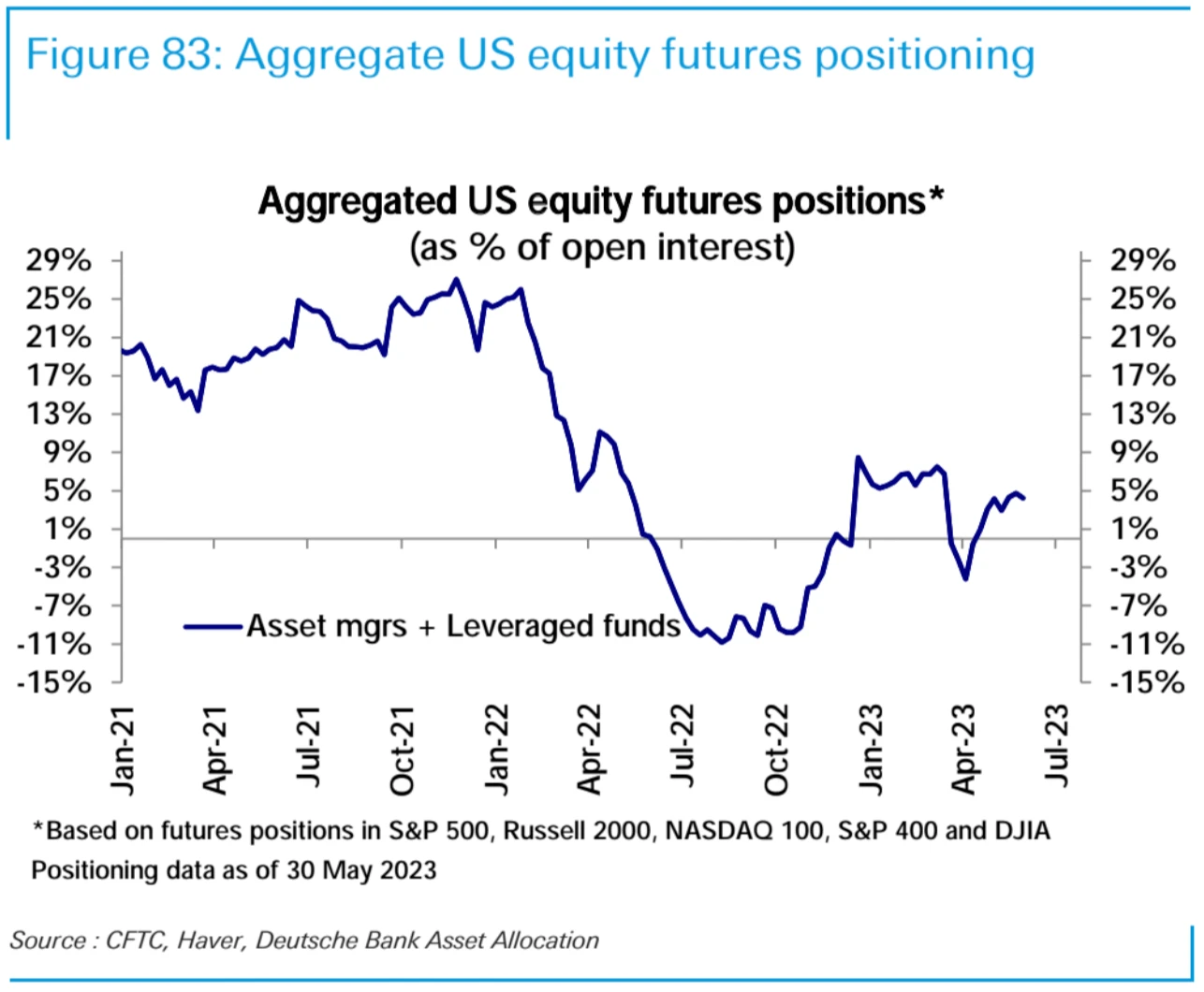

CFTC 數據顯示,截止 5 月 30 日,Asset manager+槓杆基金的美股淨多頭倉位較前周略有減少,但仍對 S&P 500 和納斯達克 100 期貨持有淨多頭倉位,而對羅素 2000 略持空頭倉位。

標普 500 期貨淨多頭小幅下降:

納斯達克 100 期貨淨多頭已經連續三周保持在 2022 年初以來最高水平:

羅素 2000 指數期貨淨空頭小幅減少:

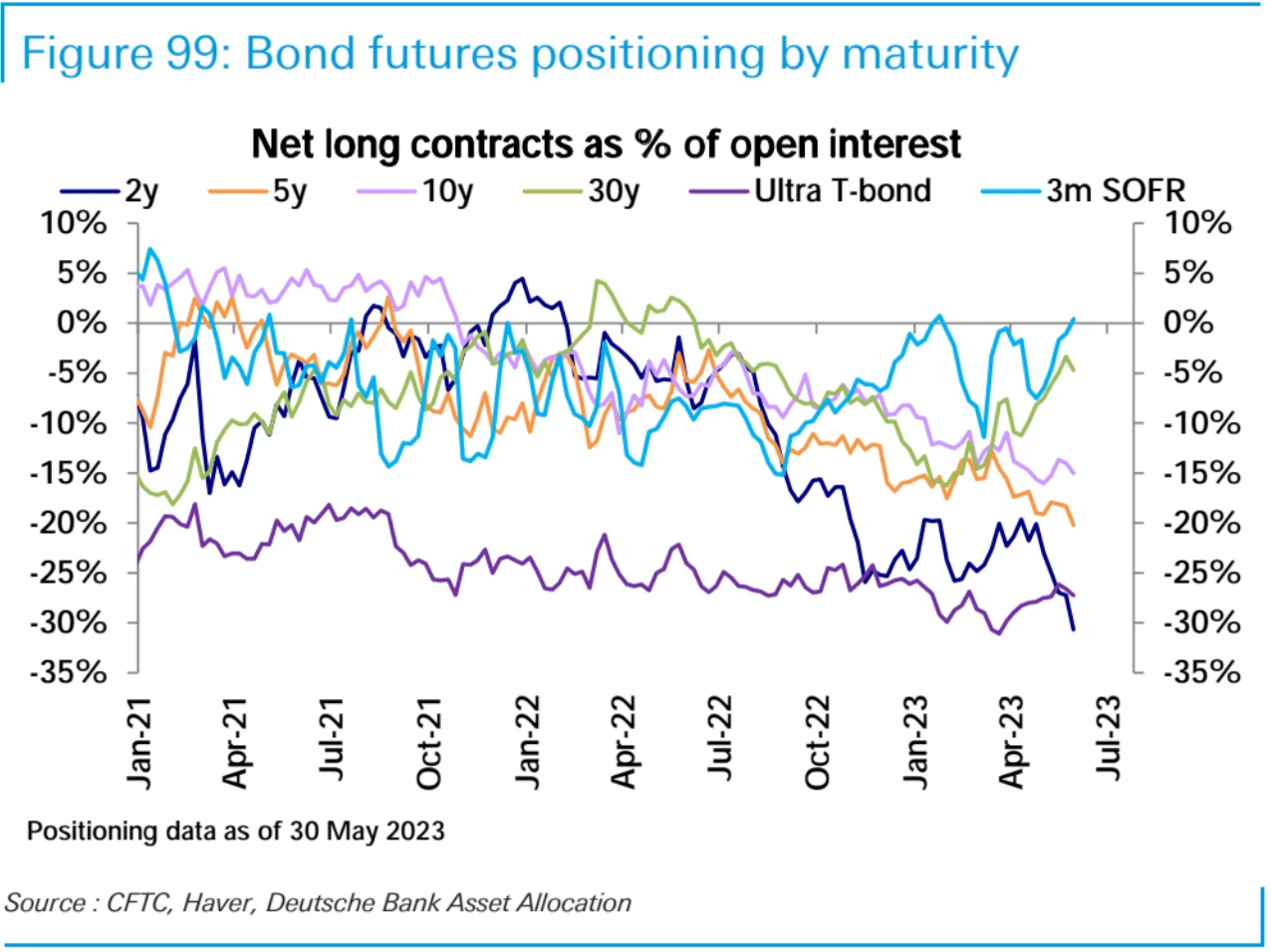

債券的淨空頭倉位本周增加到新的紀錄水平,所有到期日的淨空頭倉位都有所增加,這與最近上升的利率終點預期一致。

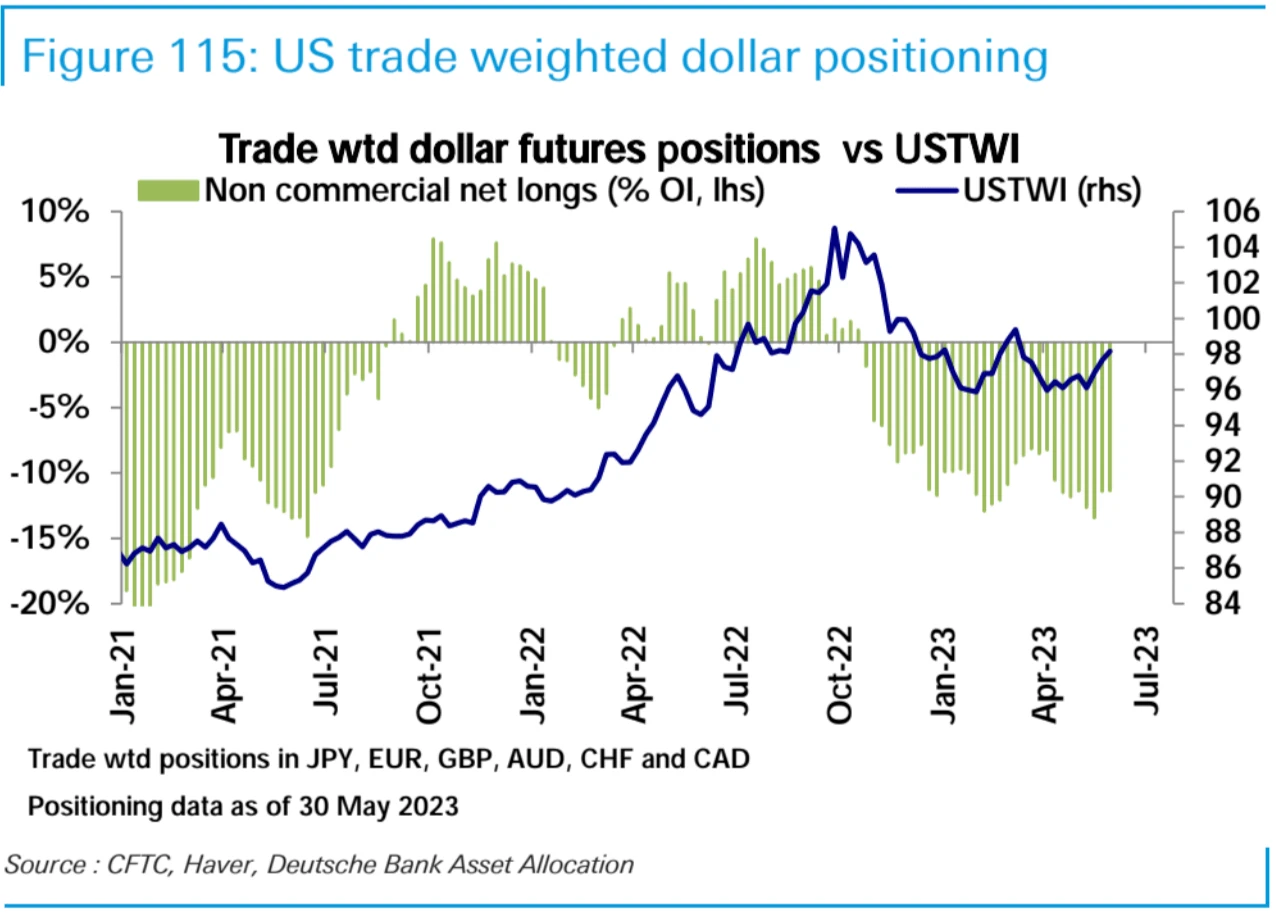

外匯期貨市場,美元的淨空頭持平,歐元的淨多頭減少;日元的空頭增加,但澳元和加元的空頭減少。

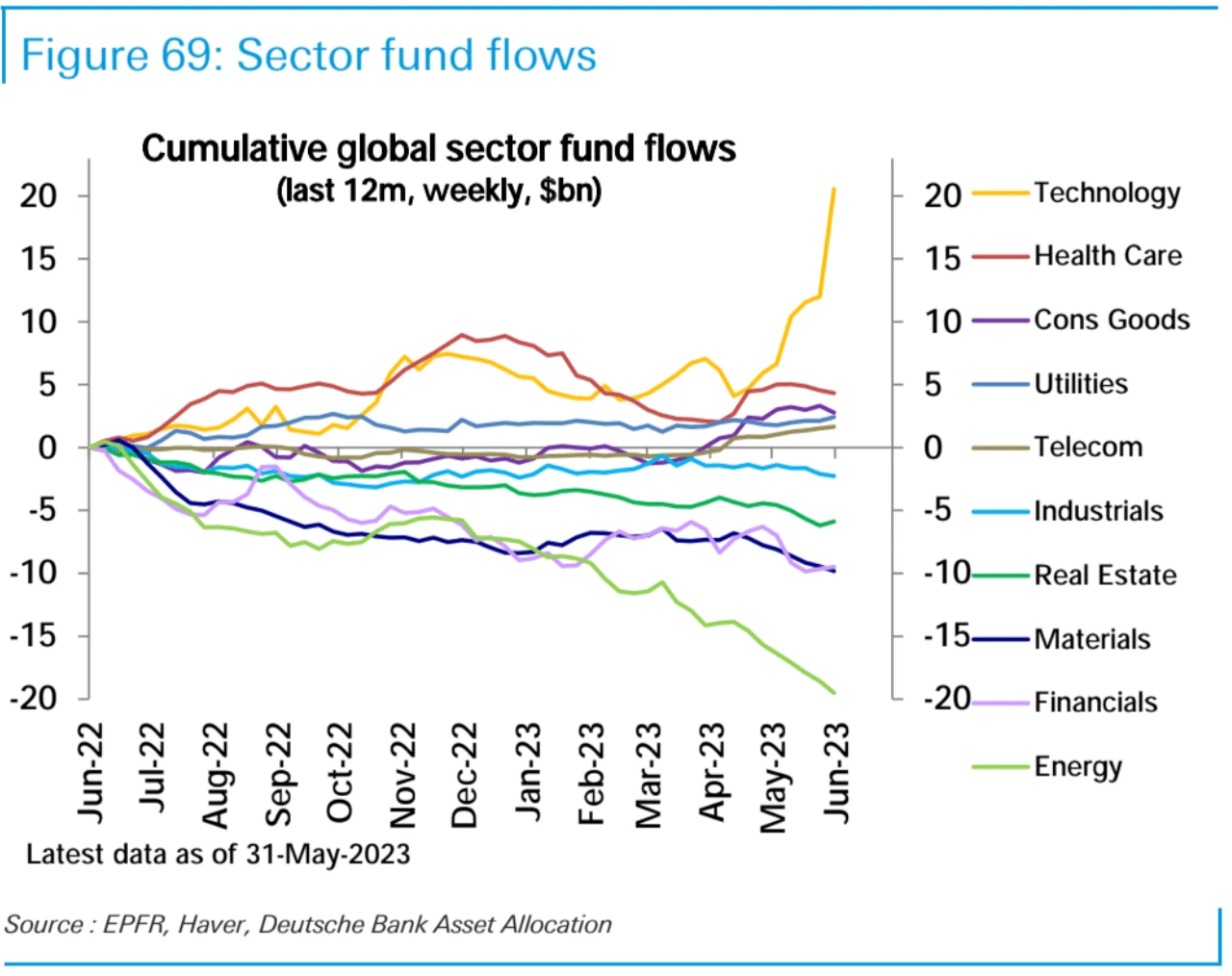

EPFR 數據顯示,股票基金上周出現了 17 周來最強勁的周流入,總額為 148 億美元,其中科技基金的流入量創下了紀錄,達到 85 億美元。能源、原材料、Utilities 繼續大幅流出。

在地區方面,美國(133 億美元)和新興市場(48 億美元)主導了流入,這是它們今年迄今為止的最大周流入。然而,歐洲(-18 億美元)已連續第 12 周出現流出,全球範圍內的基金(-11 億美元)和 S 類別基金(-7 億美元)也出現了流出。在風格方面,長期增長基金(83 億美元)收到了強勁的流入,而價值型基金(-35 億美元),周期性基金(-26 億美元)和防御型基金(-2 億美元)遭受了贖回。

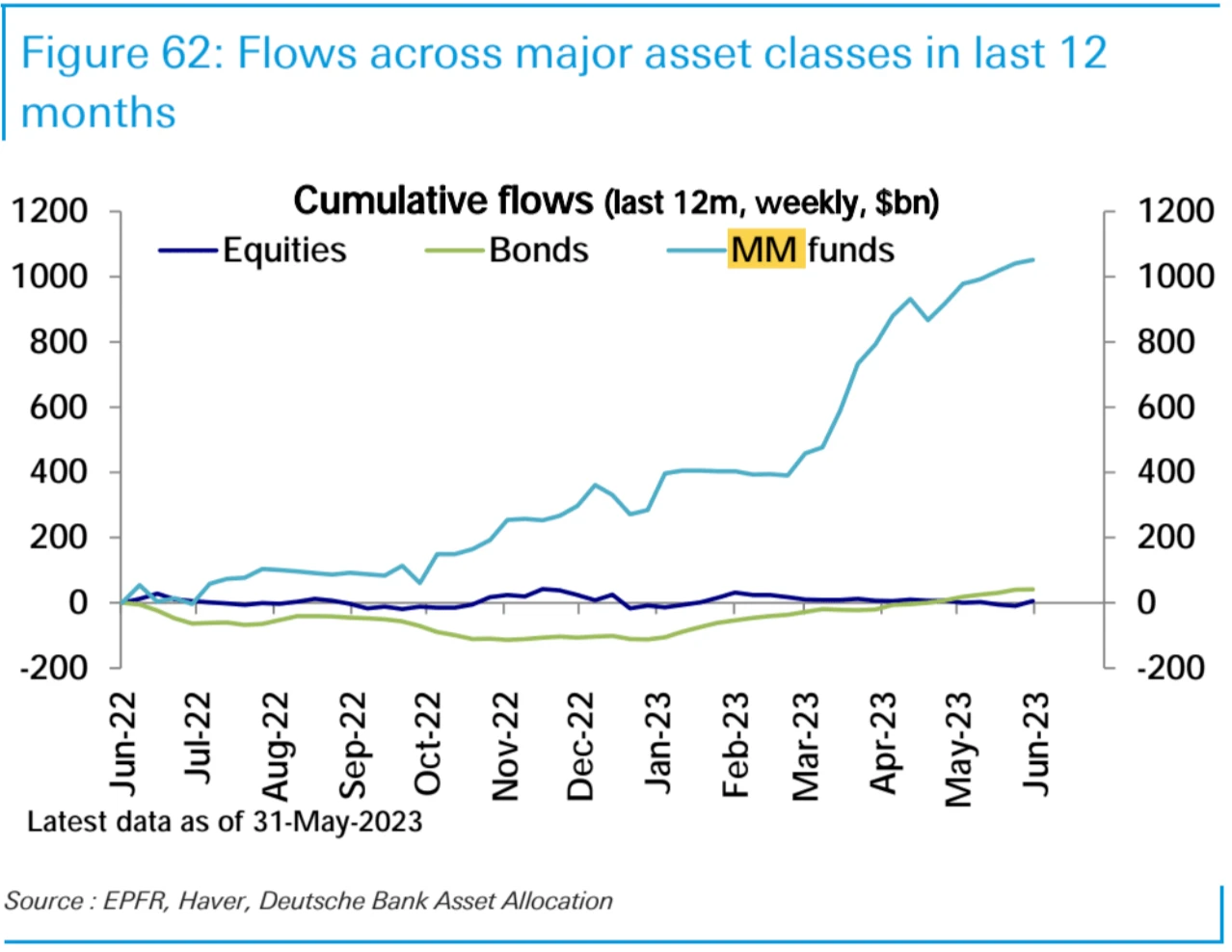

債券基金的流入(11 億美元)大幅放緩,貨幣市場基金(MM)的流入(112 億美元)雖然放緩,但已連續第六周增加。

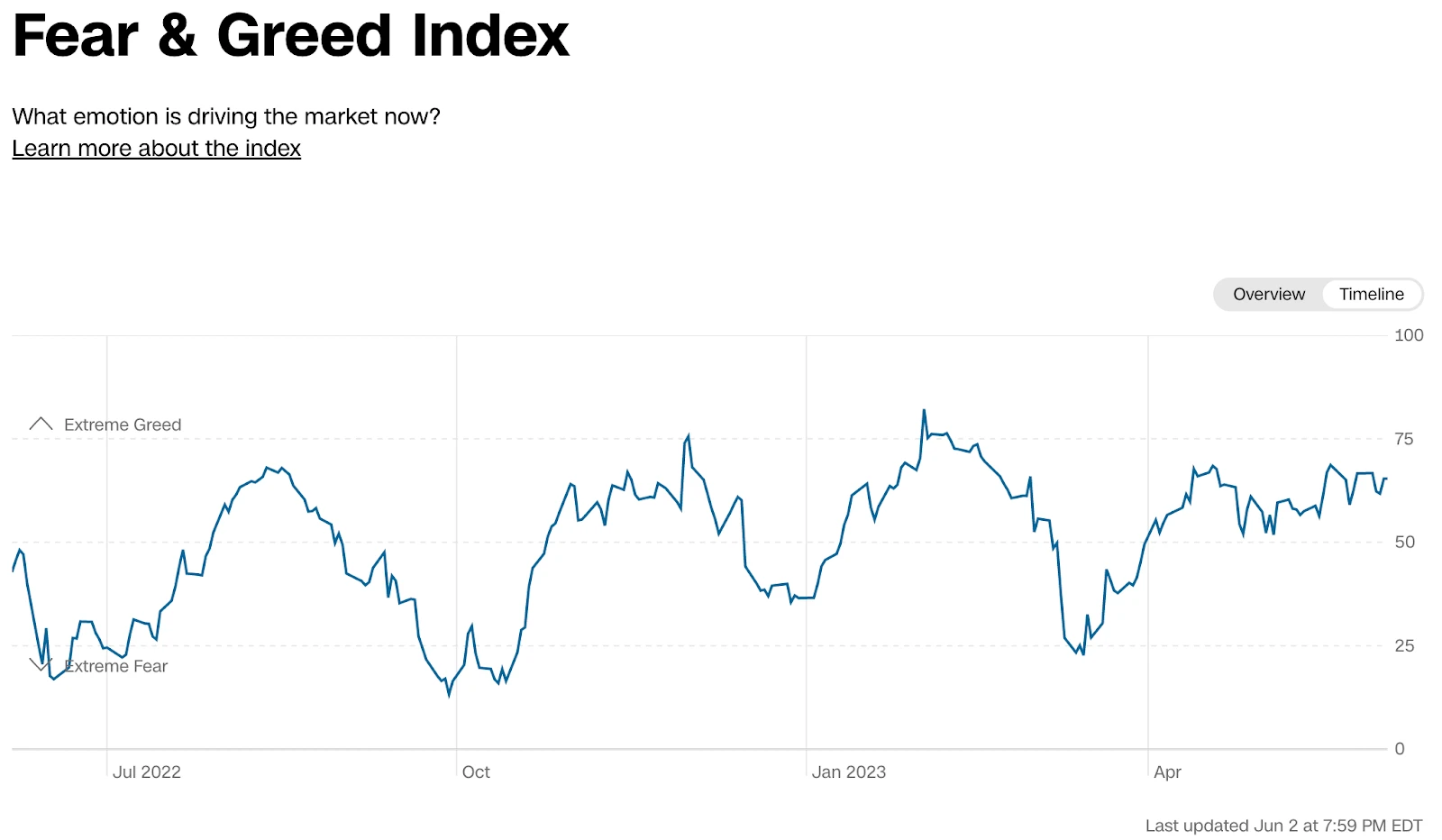

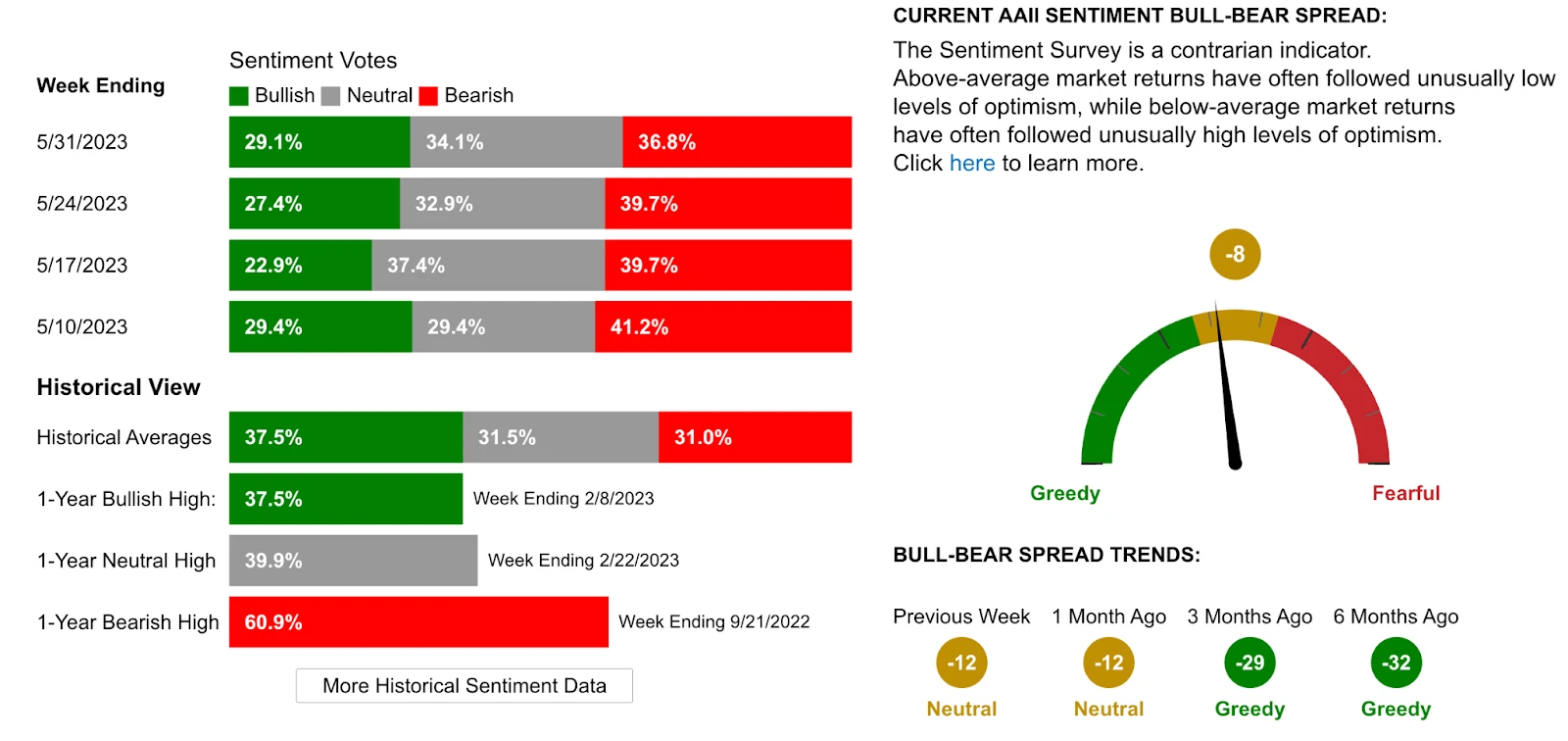

CNN Money 恐懼貪婪指數,目前讀數中性

The CNN Money Fear & Greed Index is currently at a neutral reading.

AAII 恐懼與貪婪指數,目前讀數中性。

我們的其它評論:

有廣泛的預期,認為美國可能在 2023 年下半年到 2024 年上半年出現經濟衰退。盡管近期的宏觀經濟數據和股票市場漲勢打臉了這種看法:就業市場火熱,美國經濟穩步增長,第二季度 GDP 預測上調至 2.2% ,同時美股已漲到一年以來的最高點。

盡管大型科技股的表現尚可,但市場內部的其他標志性信號(例如利率曲线、大宗商品以及股市內部嚴重分化情況)仍顯示出對經濟衰退的擔憂。同時,利率期貨已預期到 7 月再次加息,這在一個月前是絕大多數人所沒有預期到的。

人工智能(AI)行業成為市場唯一的驅動力,然而,就大型科技公司而言,只有 Nvidia 等少數公司可以直接從營收上受益,蘋果、亞馬遜和 META 等仍在等待他們的 AI“爆發”時刻。需要注意的是,最近不少股票的大漲,更多是因為他們在成本端的控制,而不是營收的增長,現在的炒作還需要更高質量的數字來支撐。

在日本,股市在本周再次狂漲,年初以來累計上漲 21% 。另一方面,美國債務上限問題已成為過去,但市場流動性撤離問題又开始被人們關注,特別是隨着大量國債進入市場以及財政部現金账戶(TGA)的重建。

盡管目前的市場已經上漲,但市場內部分化情況並沒有得到顯著改善,歷史經驗告訴我們,在市場領漲標地如此有限的情況下,我們應該保持警惕。

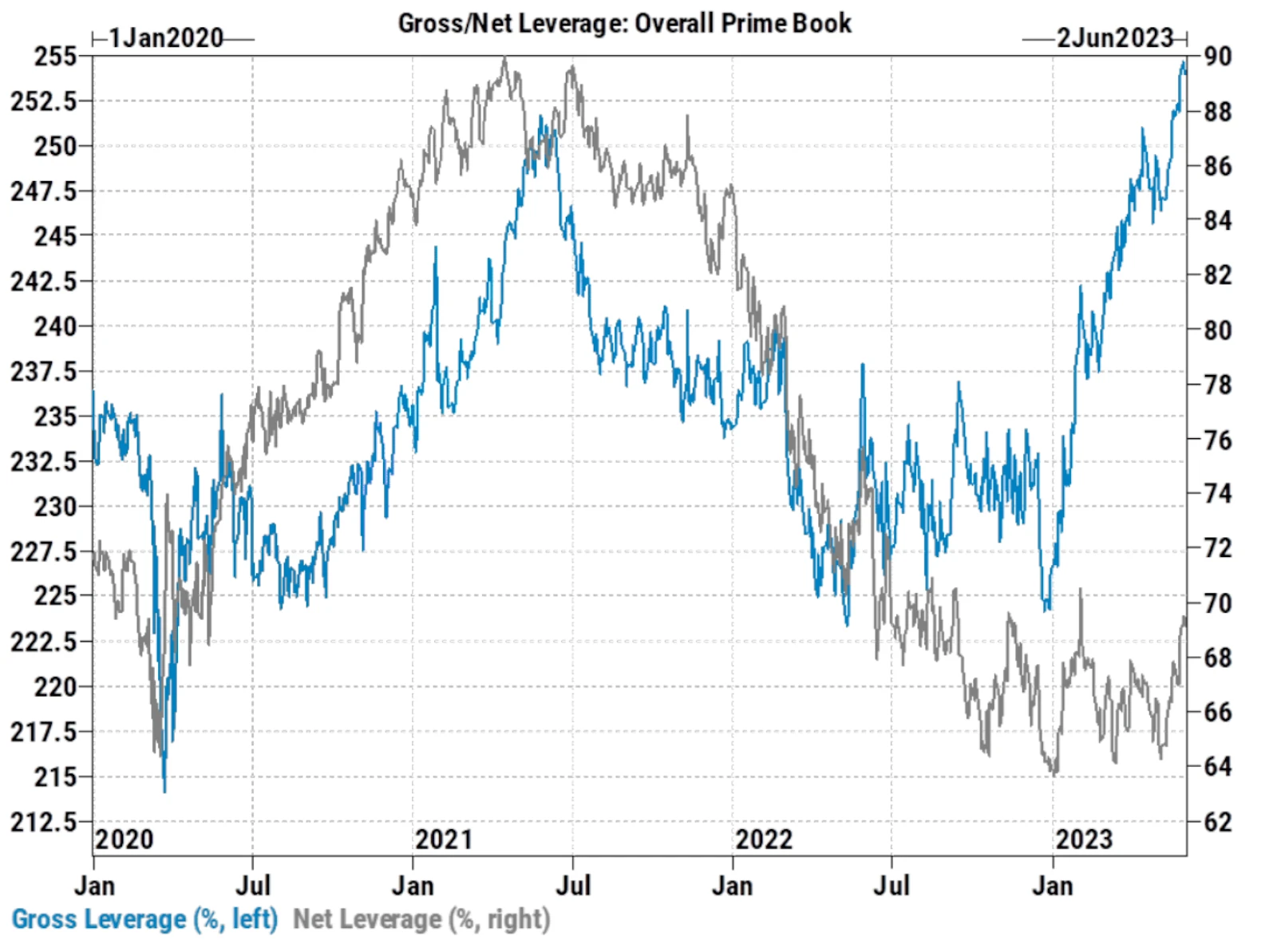

隨着科技股的估值越來越高,大型投機者們在 2023 年下半可能會發現投資機會有所減少。以高盛 PrimeBook 統計口徑來看,從今年三月中旬开始,對衝基金風險淨敞口上升有限,但他們的總敞口極高,已經達到歷史新高:

這表明大型投機者們可能已經把現貨頭寸加到了比較高的水平,但同時沒有放棄看跌保護(美股期貨還存在大量空頭),所以盡管淨敞口不高,但現貨买盤力量已經消耗了很多。

相比之下,對於股票純多頭的公募基金的流入/流出情況相對平淡,這意味着散戶投資者既沒有大規模买入,也沒有大規模賣出,大家傾向在高收益的貨幣市場基金和某些熱門個股上尋找投資機會。

在美國勞動力市場和美國大型科技公司交出的成績單仍然非常強勁的背景下,目前的市場結構可能構成了一次正在進行中的 pain trade。以下是一些可能的跡象,可以輔助判斷 pain trade 是否臨近結束:

情緒指標的變化: 市場情緒可能是一個重要的信號。例如,如果市場中的恐懼或貪婪指數(例如 CNN 或 AAII 的恐懼與貪婪指數)开始明顯變化,極度貪婪時市場可能見頂。

倉位的調整: 大量的看空交易被平倉,或者大量資金流入或流出某些市場或資產,可能暗示了投資者开始調整他們的立場。

市場走勢的改變: 如果市場走勢开始出現反轉,例如熱門科技股开始滯漲,無法支撐大盤,廣泛的市場开始回調,這可能表明 pain trade 可能接近尾聲。

經濟和基本面數據的改變: 如果經濟數據或者公司基本面數據無法持續擊敗預期,這可能影響市場的觀點,並可能導致 pain trade 的結束。

市場波動性的變化: 如果市場的波動性开始增大或者減小,這可能表明市場觀點的改變,可能預示 pain trade 的結束。

數字貨幣市場方面,以太坊 5 月以來表現持續強於比特幣,BTC/ETH:

這主要是由於 3 月銀行業危機迅速恢復,信用利差持續縮窄,AI 概念主導資金方向,另類配置需求減弱,供需對價格的影響力放大。而以太坊相對具有通縮屬性(例如 2023 年已經有大約 550 K 個 ETH 被燃燒)加上 Shapella 升級後, 2.0 質押量上升(例如 2023 年 5 月的大多數日子都看到了淨流入,全月共有約 267 萬個淨 ETH 存入),所以在新的另類配置需求爆發之前,ETH 相比 BTC 都有望更為強勢,但總體來說由於 Crypto 圈目前缺乏熱點,雖然可以部分蹭到傳統市場樂觀情緒的“東風”,但並不預期有增量資金會流入。AI 賽道如果過快泡沫化陷入滯漲的話,可能就會讓這股“東風”消失。

本周重點關注:

隨着債務上限問題的解決,本周應該會比較平靜。我們將看到更多關於企業支出的數據,包括工廠訂單數據以及 ISM 服務業和 4 月貿易數據。另外 Coinbase 的期貨交易平臺將於 6 月 5 日上线,由於多數加密交易所的營收八成以上來自槓杆衍生品交易,關注這家美國最大加密交易所期貨平臺對自身營收和加密市場格局的影響,一般來說上线初期會是情緒上的利好,但也會對現貨市場資金形成抽水。

周一, 6 月 5 日

4 月份的美國工廠訂單: 市場共識預計工廠訂單將月環比增長 0.8% ,大幅超過 3 月份報告的 0.4% 增長。

美國 ISM 服務數據: 市場預計 5 月的 ISM 服務業指數將達到 52.4 ,高於 4 月的 51.9 。

l Coinbase 的期貨交易平臺上线。

周二, 6 月 6 日

澳大利亞 RBA 會議: 市場預計 RBA 將保持 3.85% 的利率不變,但保持收緊的傾向。

德國制造訂單: 我們預計制造訂單將增長 0.7% 。

周三, 6 月 7 日

美國貿易余額: 市場預計貿易余額將在 4 月份達到逆差-753 億美元,比 3 月份的-642 億美元更高。

中國貿易數據: 市場預計受外需不振和上年高基數等因素拖累, 5 月中國進出口可能繼續走弱,按美元計,出口可能同比下降 1.6% 、進口可能同比下降 8% 。

德國工業產出: 市場預計工業產出將環比增長 0.5% ,優於前值-3.4% 。

加拿大央行利率決定: 預計加拿大央行會保持 4.50% 的利率不變。

周四, 6 月 8 日

美國批發庫存: 共識預計批發庫存在 4 月份將為-0.2% ,與 3 月份相同。

日本一季度 GDP 終值: 市場預測 2023 年 1 月-3 月名義、實際 GDP 將分別以 1.8% 、 1.9% 的同比速度增長,商業投資將增長 1.1% 。

周五, 6 月 9 日

中國 CPI、PPI: 市場預期受國內需求改善和去年低基數推動, 5 月份 CPI 同比漲幅或較 4 月份小幅回升。同時,受能源等大宗商品價格進一步回落、國內企業主要原材料採購成本降低等因素影響, 5 月份 PPI 同比降幅將進一步擴大。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

以太坊信仰者三理由看好 ETH 2025 年大爆發:漲幅料超過比特幣

年 初至今,以太坊的表現相較多數主流幣種遜色,僅上漲 52.8%,低於比特幣的 127.7%、SO...

Glassnode 研究:比特幣每輪週期回撤幅度正在減弱,或已進入牛市後期

比 特幣(BTC)在 17 日刷新 108,365 美元歷史高點後,隨後出現最高近 15% 的大型...

Aave 與 Lido 總 TVL 首突破 700 億美元,霸佔 DeFi 世界半邊天

根 據 DeFi 分析工具 TokenTerminal 的最新數據,去中心化金融(DeFi)市場中...

星球日報

文章數量

7726粉絲數

0