Messari:圖解14條L1公鏈一季度表現

原文來源:節選自 Messari

原文編譯:Felix, PANews

要點

-

網絡使用並沒有隨着加密市場在第一季度的反彈而復蘇。盡管 L1 的市場份額平均環比增長 83% ,但網絡使用率卻下降約 2.5% 。

-

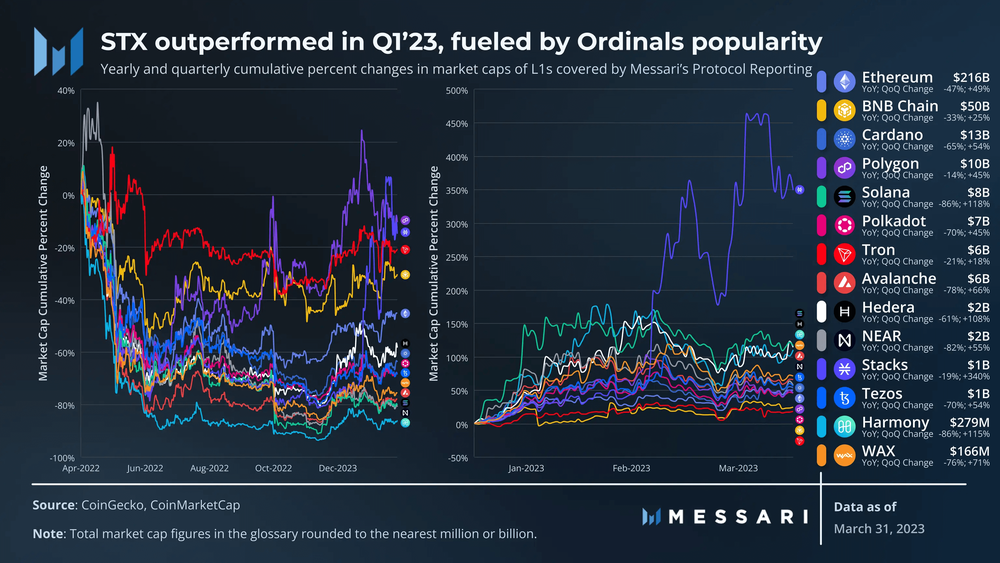

由於 Ordinals 的出現,市場重新燃起了對比特幣可編程的興趣,Stacks 在多個指標上優於其他公鏈,體現在市值 ( 340% )、收入 ( 218% )、網絡使用率 (~ 35% )、DeFi TVL ( 276% ) 和 DEX 交易量 ( 330% ) 方面。

-

以太坊在多數關鍵指標上仍處於領先地位,包括市值、收入、DeFi TVL 和交易量、NFT 交易量和全職开發者。

-

受 USDC 脫錨和 Paxos 停止發行 BUSD 事件的影響,穩定幣市場的主導地位轉向了 USDT,從而使波場 TRON 受益。波場 TRON 上的穩定幣市值環比增長 30% 至 436 億美元;其他所有 L1 發行的穩定幣,其市值均出現了環比下降。

本報告匯總並比較了 14 個 L1 區塊鏈的財務、網絡和生態系統。包括:Avalanche、BNB Chain、Cardano、Ethereum、Harmony、Hedera、NEAR、Polkadot、Polygon、Solana、Stacks、Tezos、TRON 和 WAX。

財務分析

-

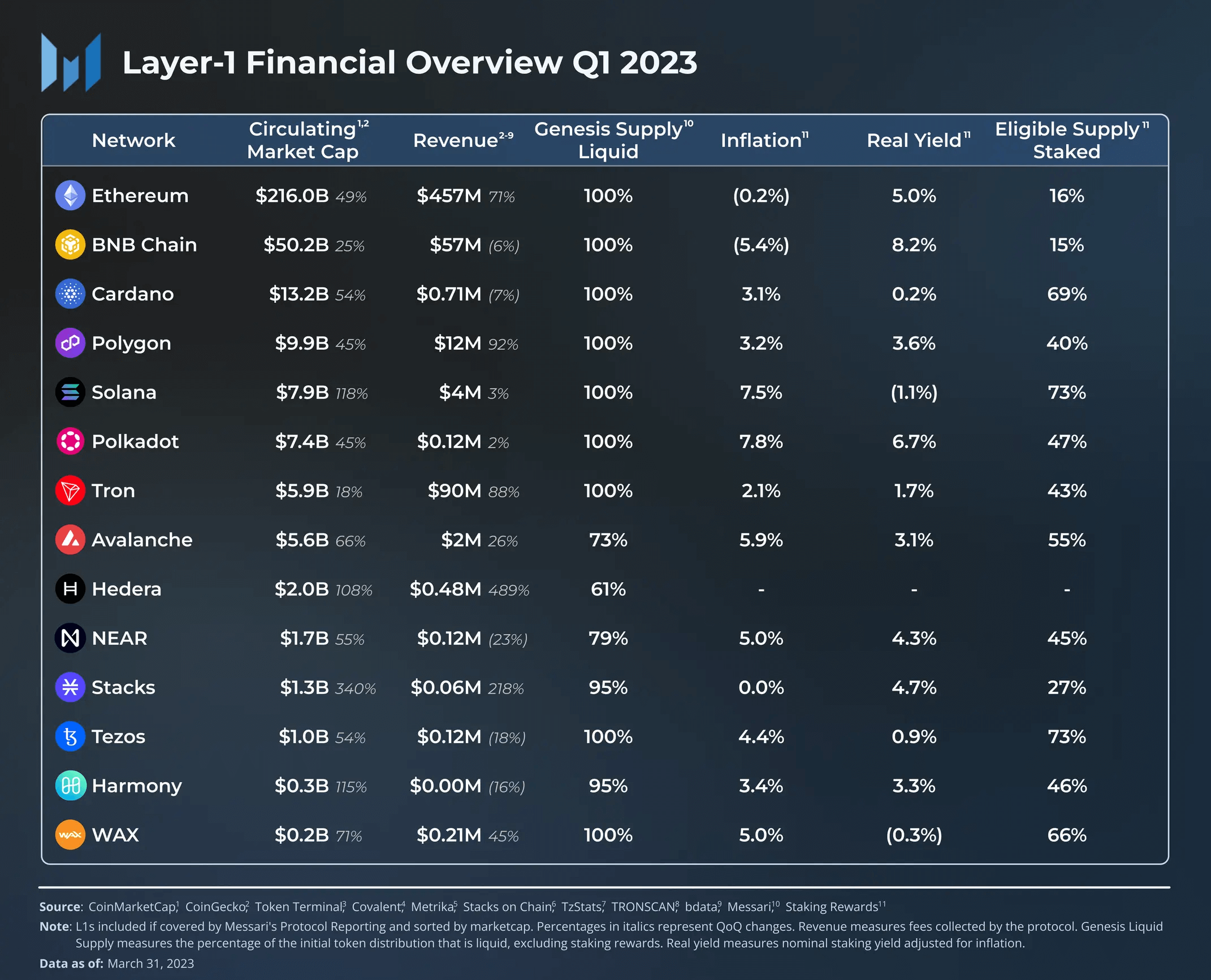

市值

在經歷了動蕩的 2022 年之後,加密市場在 23 年第一季度出現反彈。平均而言,L1 的市值環比增長 83% ,但同比仍下降 58% 。在 Bitcoin Ordinals 的推動下,Stacks 的代幣 STX 在第一季度表現出色,Ordinals 重新引起了市場對比特幣可編程的興趣。在絕對水平上,ETH 的市值仍然是其他公鏈代幣總和的 2 倍以上。

-

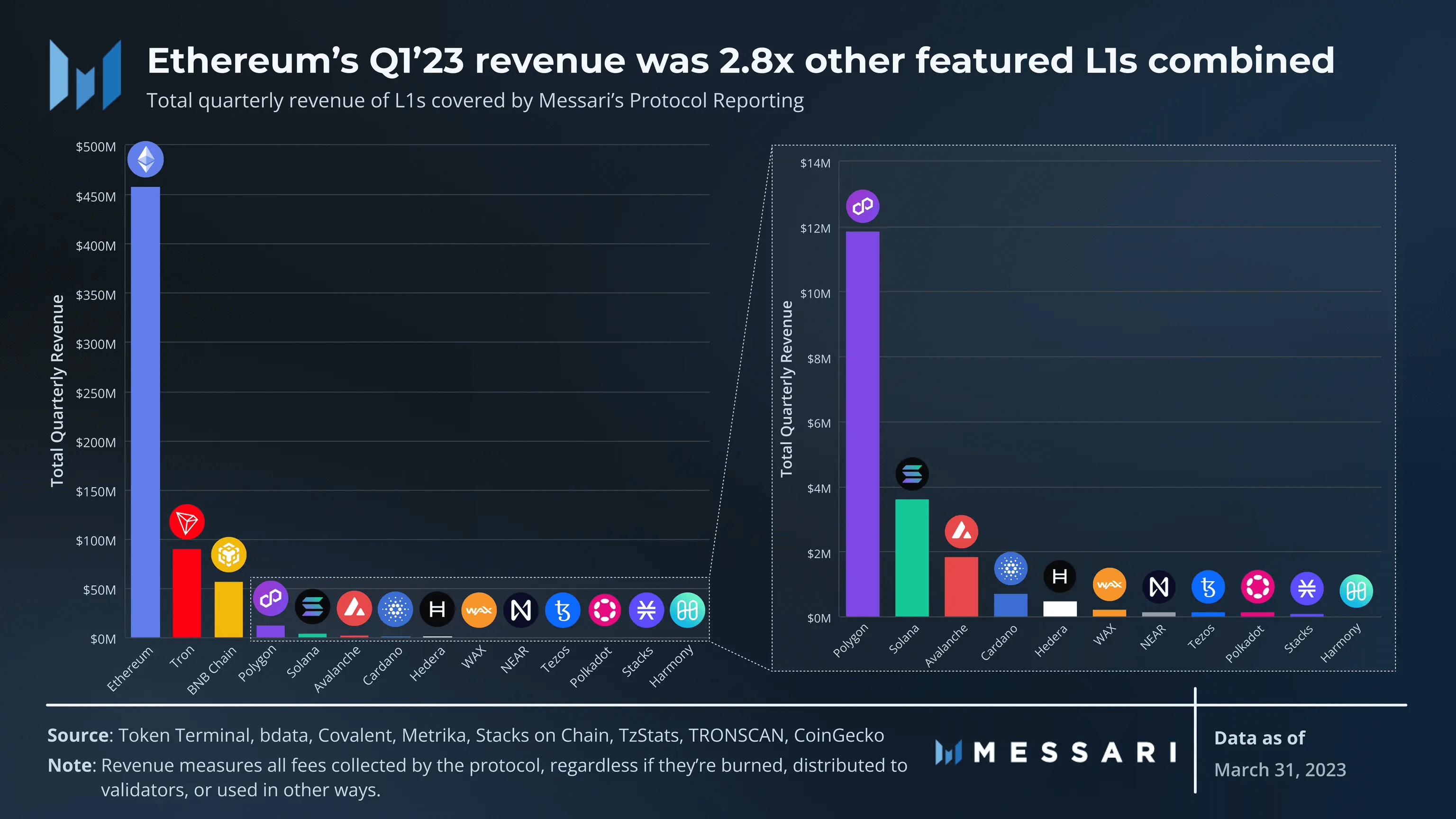

收入

這裏的收入是指協議所收取的所有費用總和。由於相對較高的使用率和 gas 費,以太坊在第一季度的收入為 4.57 億美元,幾乎是所有其他 L1 總收入的 2.8 倍。收入增長最顯著的是 Hedera,環比增長 489% ,這在很大程度上是由其共識服務的使用增加所驅動的,該服務為 Web2 和 Web3 應用程序提供了可驗證的時間戳和事件排序。這些應用包括跟蹤來源,在 DAO 中計算選票,以及監控物聯網設備。

-

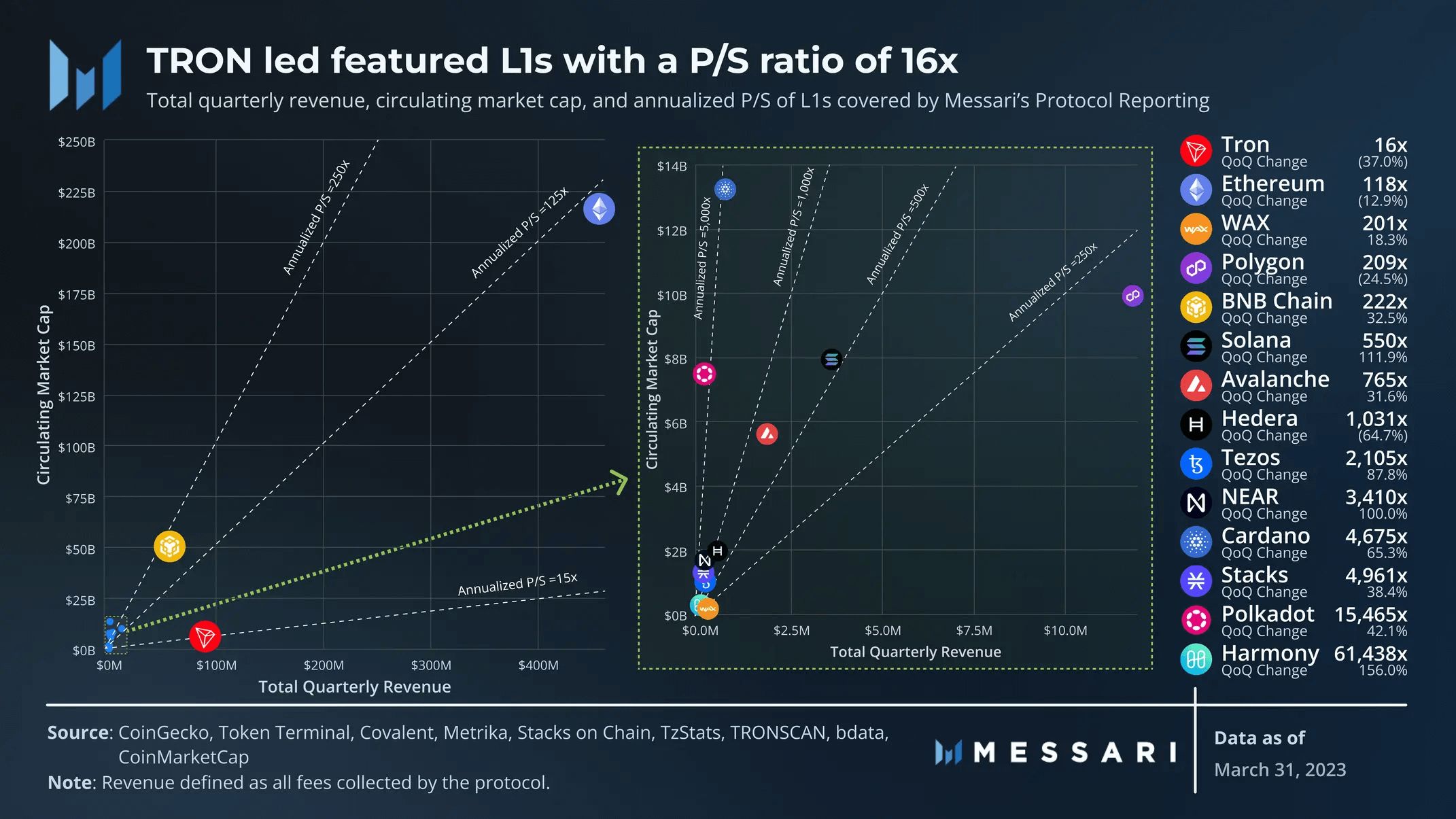

市銷率

市銷率顯示代幣與其收入相比的比率。波場 TRON 在第一季度以 16 倍的市銷率領先,其次是以太坊,為 188 倍。WAX 是市值排名前 20 位之外唯一一個市銷率靠前的公鏈。雖然大多數公鏈從交易費中獲得收入,但 WAX 的收入是由 NFT 市場 2% 的稅費所驅動。

波場、以太坊、Polygon 和 Hedera 是一季度僅有的市銷率下降的公鏈,也即它們的收入增長超過了代幣市值的增長。按季度計算,市銷率增幅最大的公鏈是 NEAR ( 100% )、Solana ( 112% ) 和 Harmony ( 156% )。

-

通脹

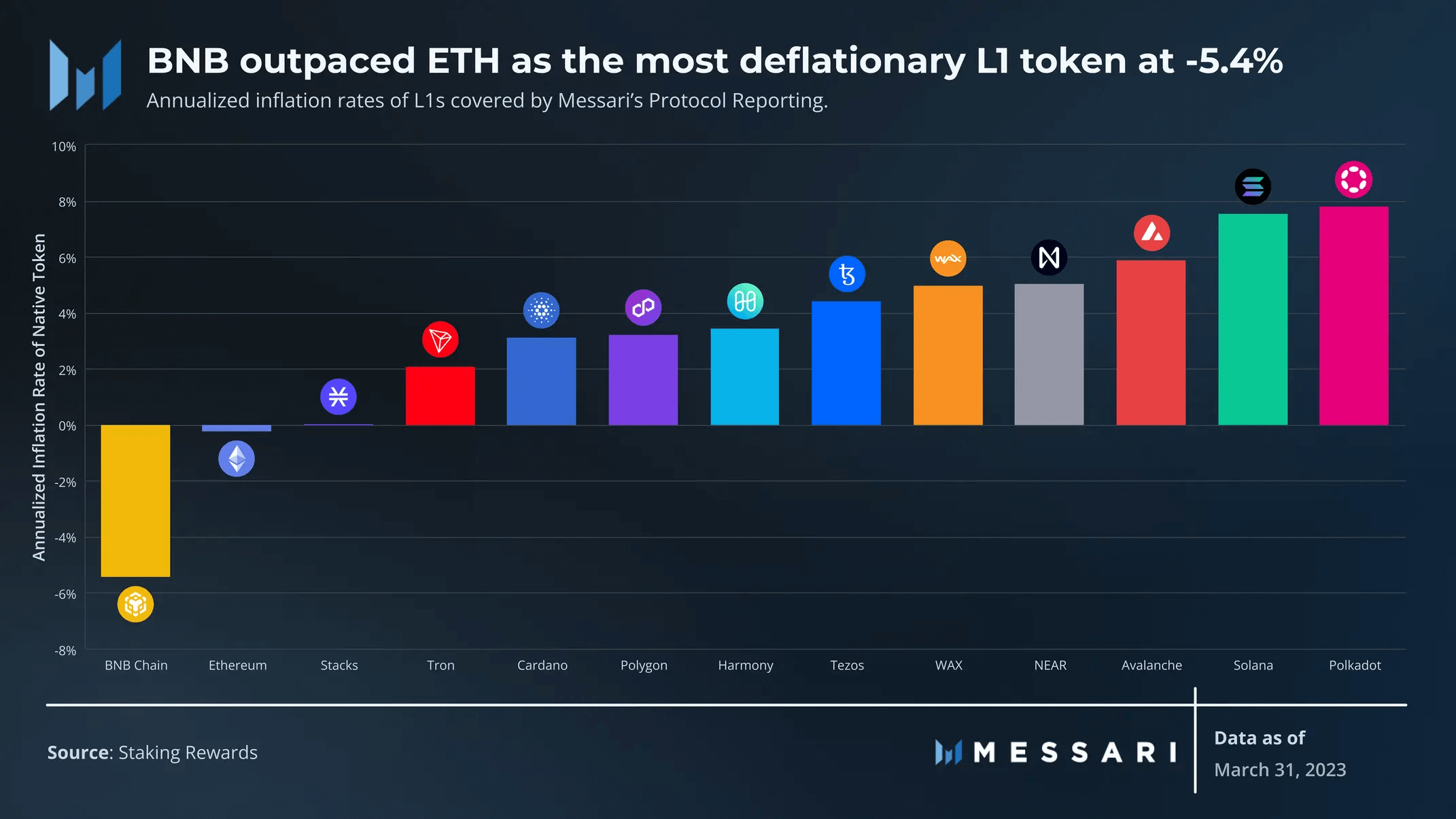

PoS 獎勵發行帶來的通脹是一種財富從持有者向利益相關者的轉移。通脹率越高,質押者越有利,持有者越不利,反之亦然。

BNB 和 ETH 是 23 年第一季度唯一的通貨緊縮代幣,分別為 -5.4% 和 -0.2% 。兩個公鏈都要銷毀一部分交易費。此外,Binance 每個季度都會回購和銷毀代幣,這是其通貨緊縮壓力的主要原因。

-

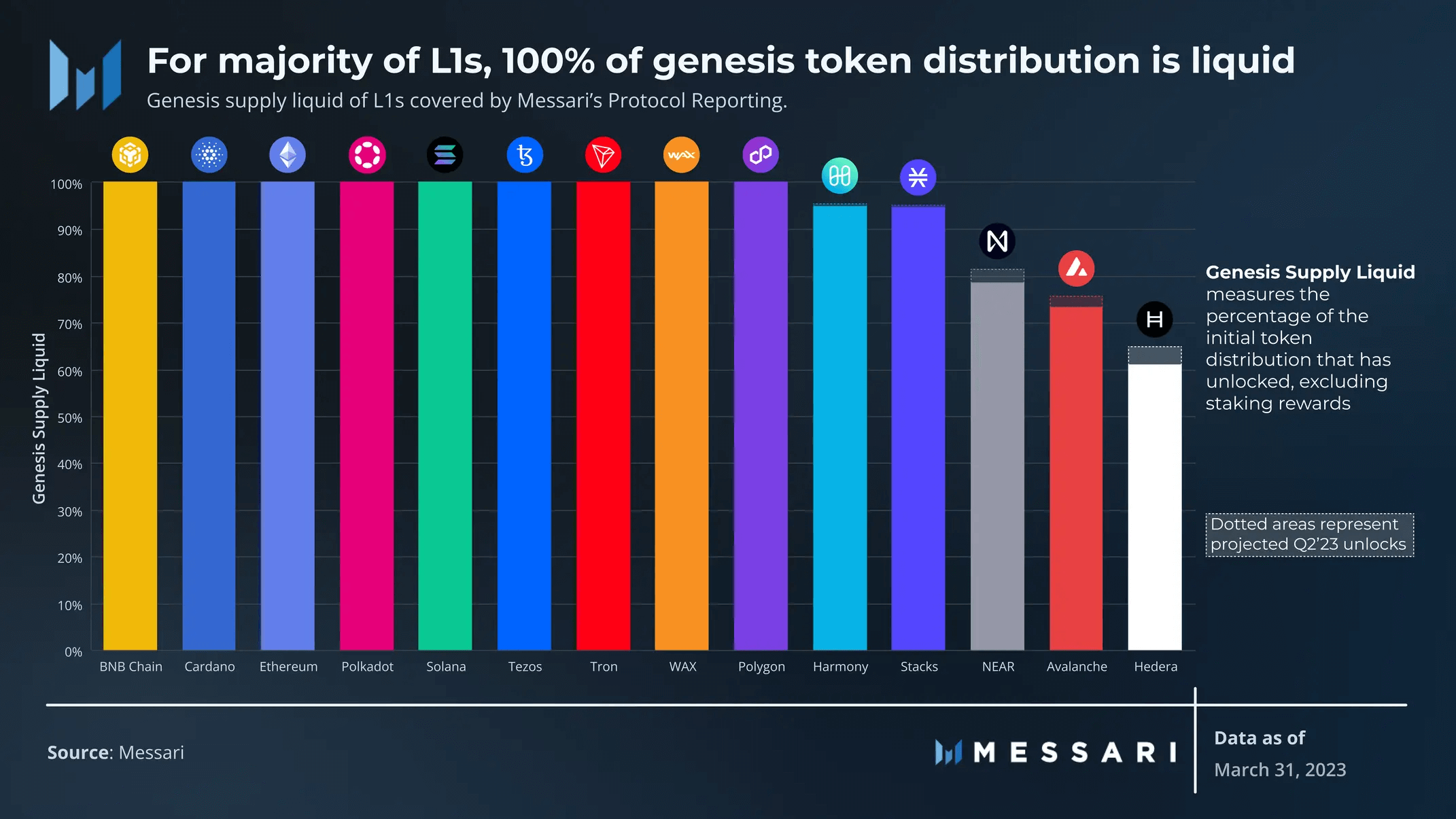

代幣流通量

除了 PoS 獎勵,創世代幣的解鎖也可能帶來通脹壓力。Genesis Supply Liquid 衡量已解鎖的創世代幣的百分比,不包括質押獎勵。該指標在具有上限供應(初始分配中包含固定數量的質押獎勵)和無上限供應(初始分配中未包含無限質押獎勵)的網絡之間進行標准化。

除 Avalanche、Hedera、NEAR 和 Harmony 外,大多數公鏈的代幣都已完全解鎖:

-

Stacks 解鎖大約 95% ,大約 0.5% 在 2023 年第二季度解鎖到國庫。

-

Harmony 解鎖大約 95% ,大約 0.6% 在 2023 年第二季度解鎖,用於生態系統發展。

-

NEAR 解鎖約 79% ,另外 3% 將在 2023 年第二季度解鎖給贈款、核心貢獻者和投資者。

-

Avalanche 解鎖約 73% ,另外 2.5% 將在 23 年第二季度解鎖給战略合作夥伴、基金會和核心團隊。

-

Hedera 解鎖約 61% ,另外約 4% 將在 23 年第二季度解鎖。

-

Avalanche 和 Hedera 有供應上限,這些解鎖百分比是創世供應(不包括質押獎勵)而不是總供應。

-

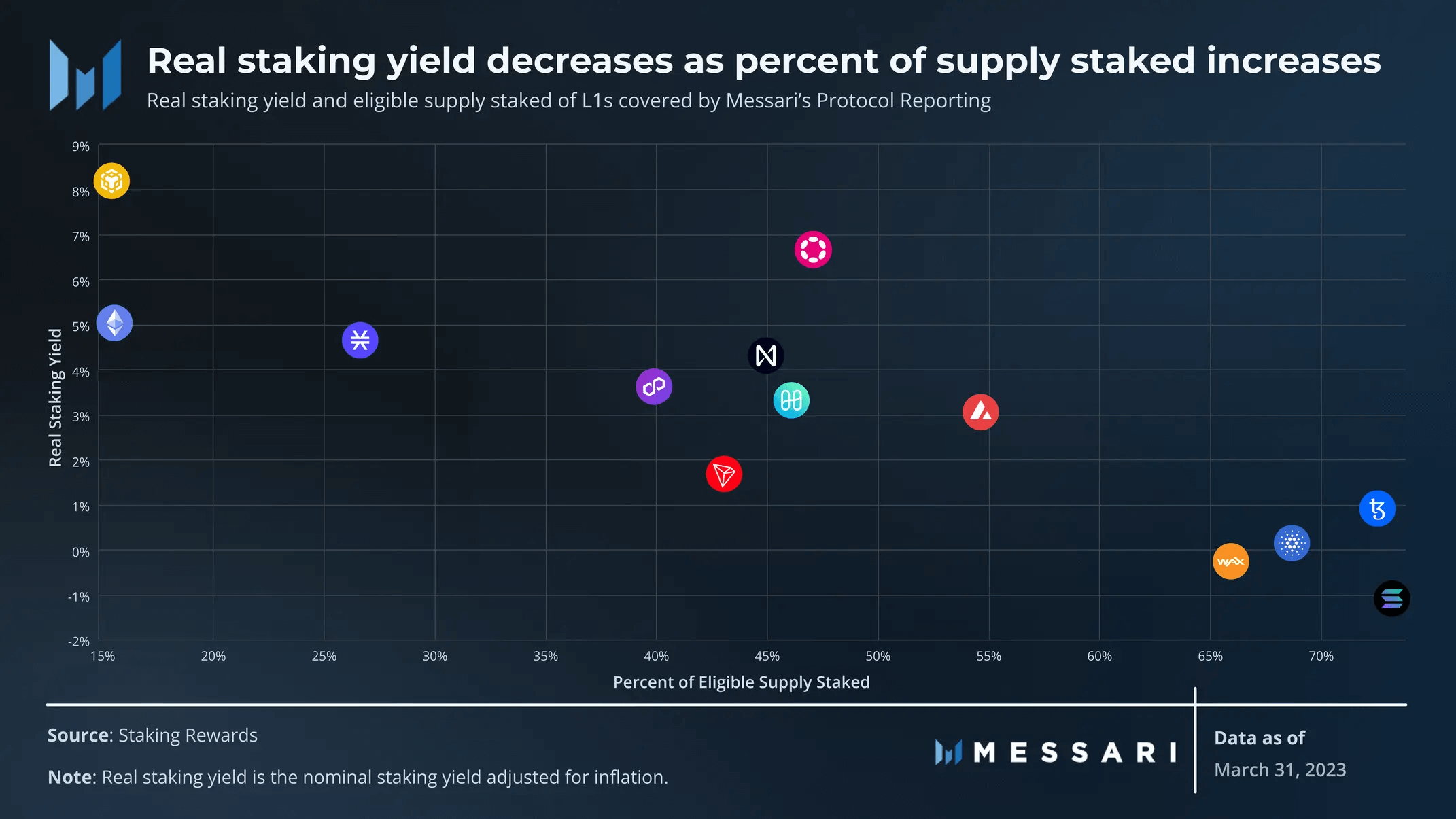

實際收益和合格供應質押

PoS 獎勵的發放率通常取決於質押供應的百分比和 / 或驗證者的數量。BNB、ETH 和 STX 等低通脹的代幣允許持有者自由使用代幣,而不會因為不質押而受到懲罰,因此質押率較低。另一方面,通貨膨脹率較高的代幣會針對更高的質押率進行優化。盡管流動性質押可以讓質押的代幣也參與到生態系統中,但通常會帶來更差的流動性、智能合約風險和不同的稅收影響。

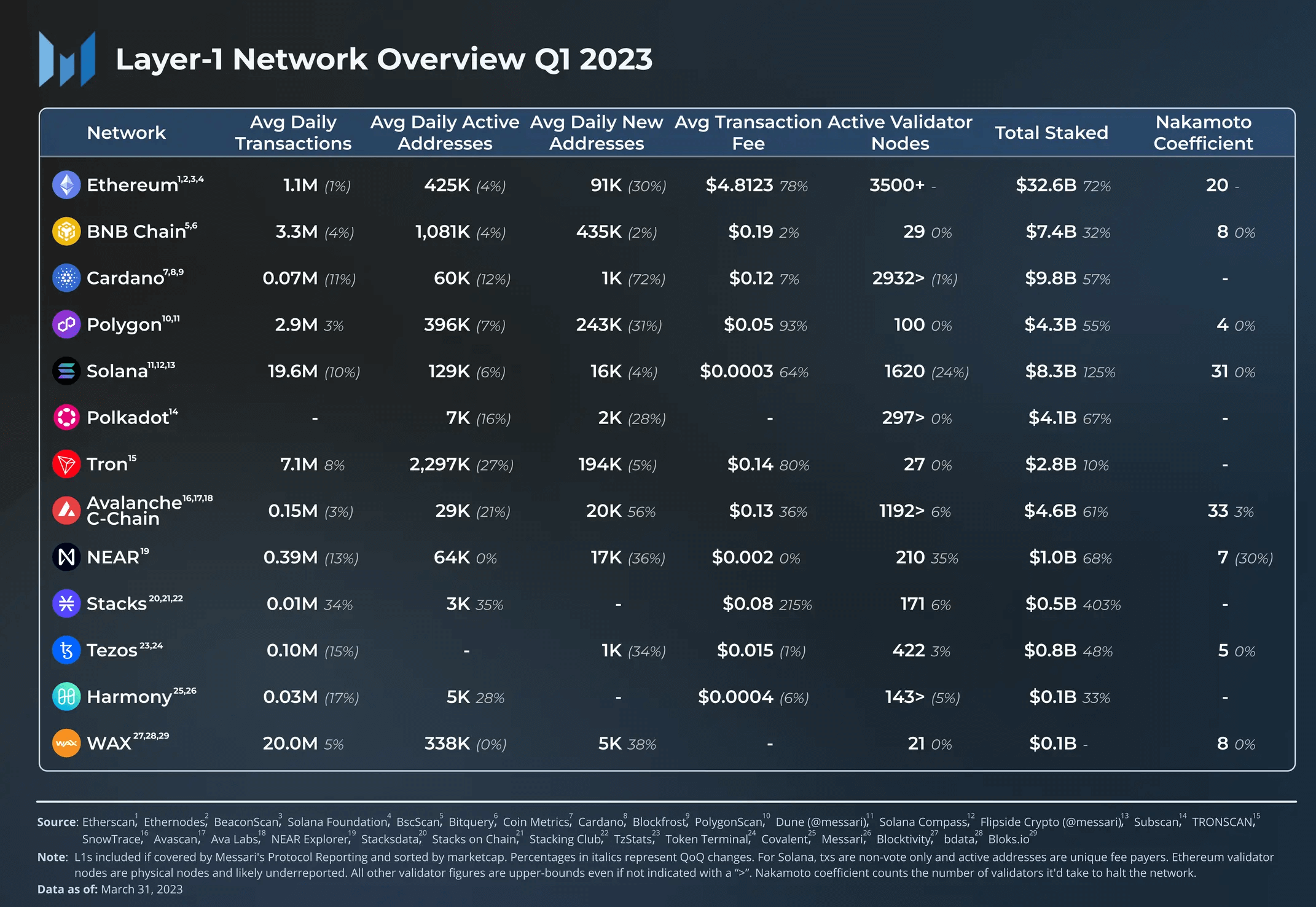

網絡分析

-

用戶活動

用戶活動很難在不同的系統之間進行比較(例如 EVM、SVM 與 Antelope)。每個體系架構都有處理和記錄事務和地址活動的獨特方式。此外,地址與用戶的比例也不是 1: 1 ,比例因公鏈而異。

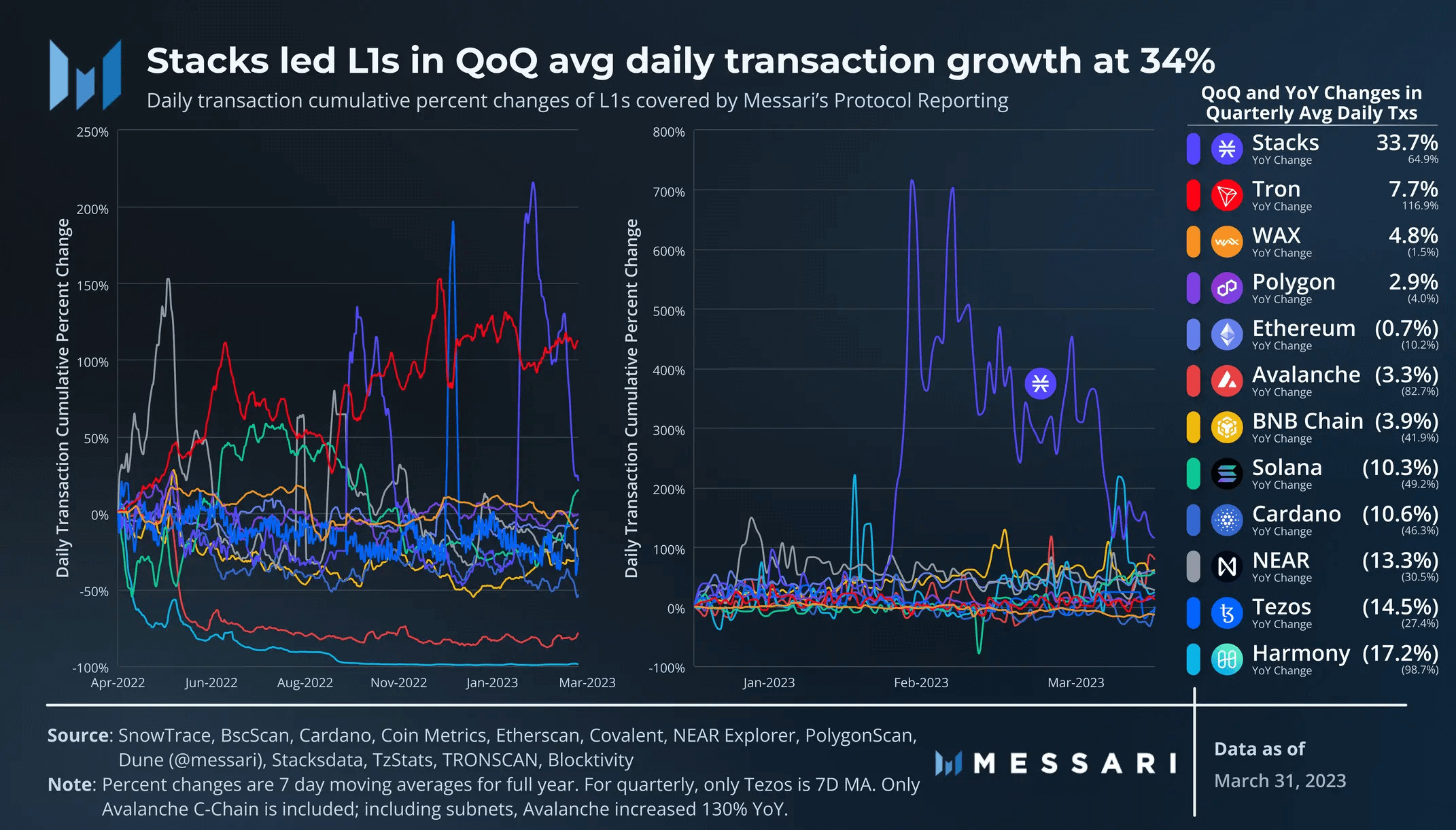

交易活動並沒有隨着市場反彈而增長。每日交易的平均季流量變化為 -2% 。Stacks 是一個明顯的例外:其用戶活動的增長略早於 STX 價格的飆升,並在本季度結束時環比上漲 34% 。

注意,Avalanche 的數據只包括 C 鏈活動。由於子網的推出,C 鏈交易同比下降 82.7% 。包括子網在內,日均交易量同比增長 130% 。

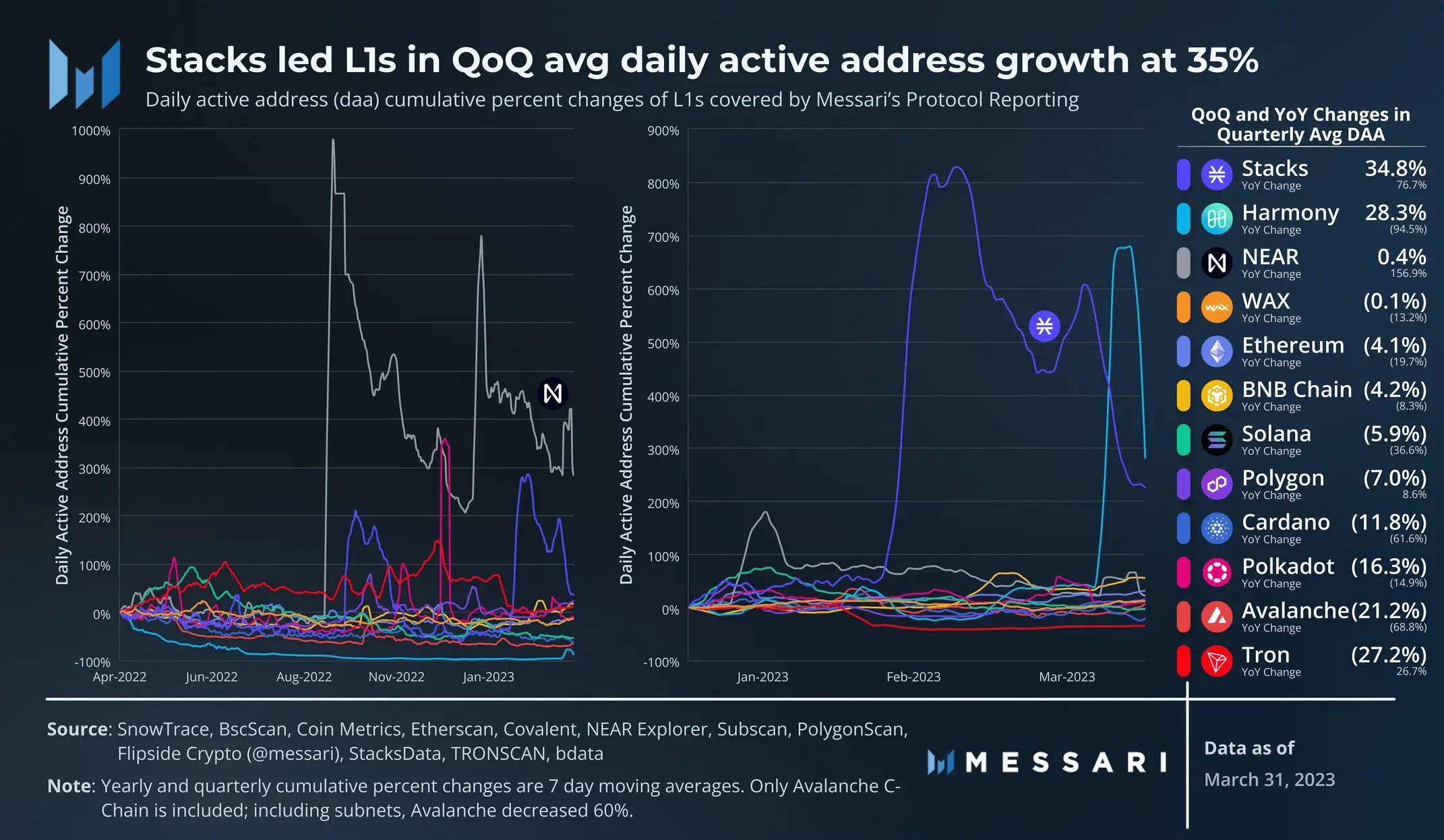

日活躍地址的平均環比變化為 -3% 。在交易方面,Stacks 以 35% 的增幅領跑。Harmony 的 28% 的漲幅主要是由於本季度末出現異常飆升,但並未持續。

受去年 9 月中旬推出的 Sweat Economy 影響,NEAR 的日均活躍地址同比增幅最大,達 157% 。

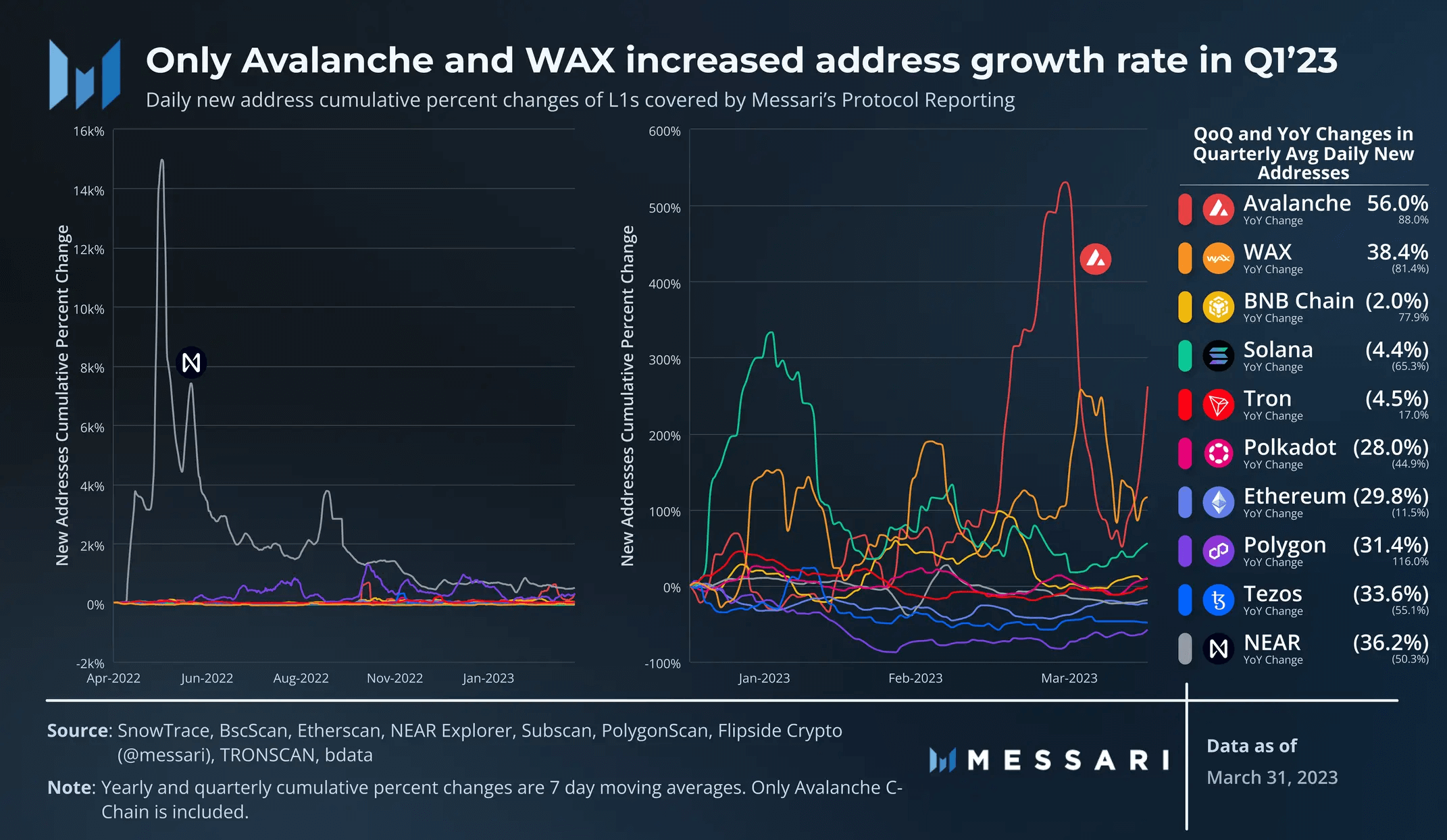

只有 Avalanche C-Chain 和 WAX 在第一季度地址增長率有所增加。Avalanche 的新地址環比增長了 56% 。WAX 環比增長了 38% 。

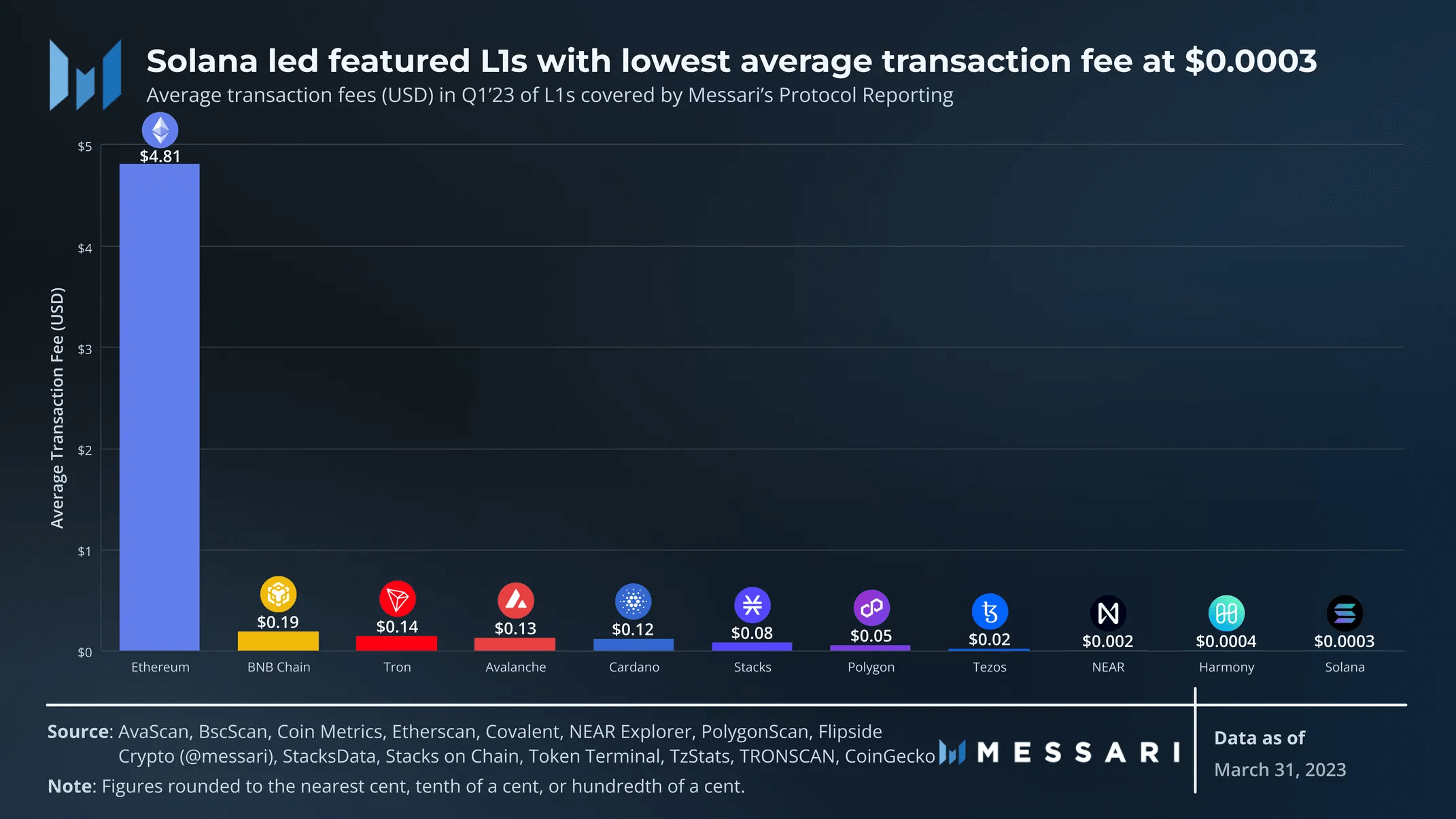

Solana 在第一季度的平均交易費用為 0.0003 美元,遠低於其他 L1。Solana 开發團隊在過去一年中發布了多項升級,以改善其費用市場和整體網絡性能。

-

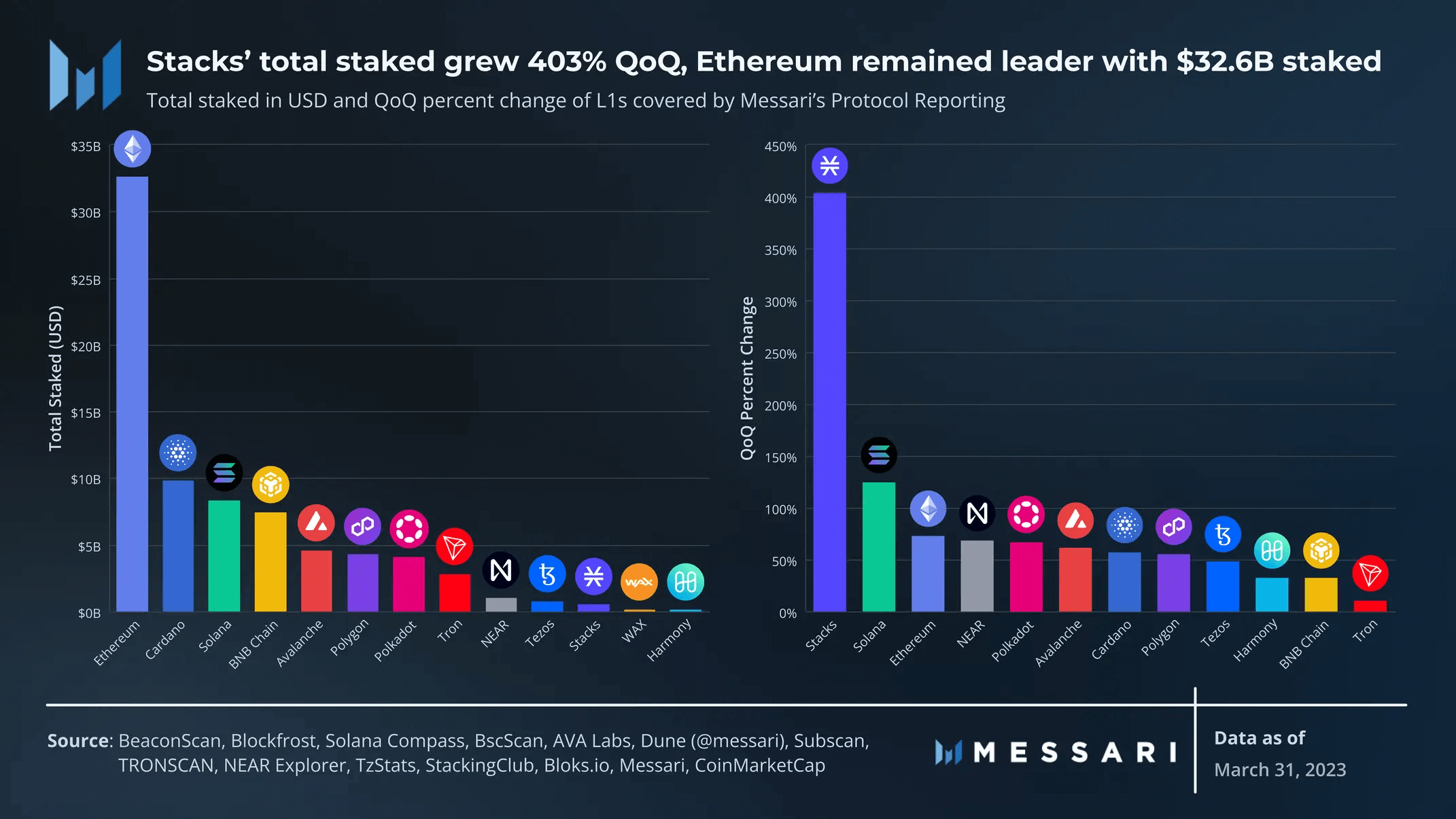

驗證者

正如市場上漲期間所預期的那樣,以美元計價的總質押代幣在所有網絡都實現了環比增長,其中 Stacks ( 403% ) 和 Solana ( 125% ) 引領增長。每個網絡的質押總額(美元)的增長略高於其市值增長,表明質押的原生代幣出現淨增長。以太坊的安全預算仍然是最大的,超過 200 億美元,在第一季度結束時,質押的 ETH 達 326 億美元。

與用戶一樣,驗證者數量在網絡中也沒有完全標准化。雖然跟蹤驗證者的數量很容易,但跟蹤節點運營商的數量卻比較困難。每個節點運營商的驗證者比例因網絡而異,主要取決於質押權重機制。

-

以太坊:質押權重上限為 32 ETH(佔第一季度末總質押的 0.0001% )。

-

Avalanche:質押權重上限為 300 萬 AVAX( 佔 2013 年第一季度末總質押的 1.3% )。

-

Cardano:質押權重限制由動態參數決定,目前為 7000 萬 ADA(佔 23 年第一季度末總質押的 0.3% )。

-

Polkadot:所有活躍的驗證者都獲得相同的獎勵,無論權重如何。最低質押權重是動態的,目前約為 214 萬 DOT(佔第一季度末總質押的 0.3% )。

-

Harmony:質押權重限制在有效質押中位數的 85% 至 115% 之間。

-

相對於其總質押,以太坊的質押權重限制最低。雖然在第一季度末有超過 56 萬個驗證者,但節點運營商要少得多。根據 ethernodes 顯示,有超過 3500 個同步的物理驗證器節點。這可能是一個被低估的數字,因為 Nodewatch 的數據大約是這個數字的兩倍,盡管目前還不清楚 Nodewatch 是否還包括除驗證者之外的其他節點。

生態系統分析

-

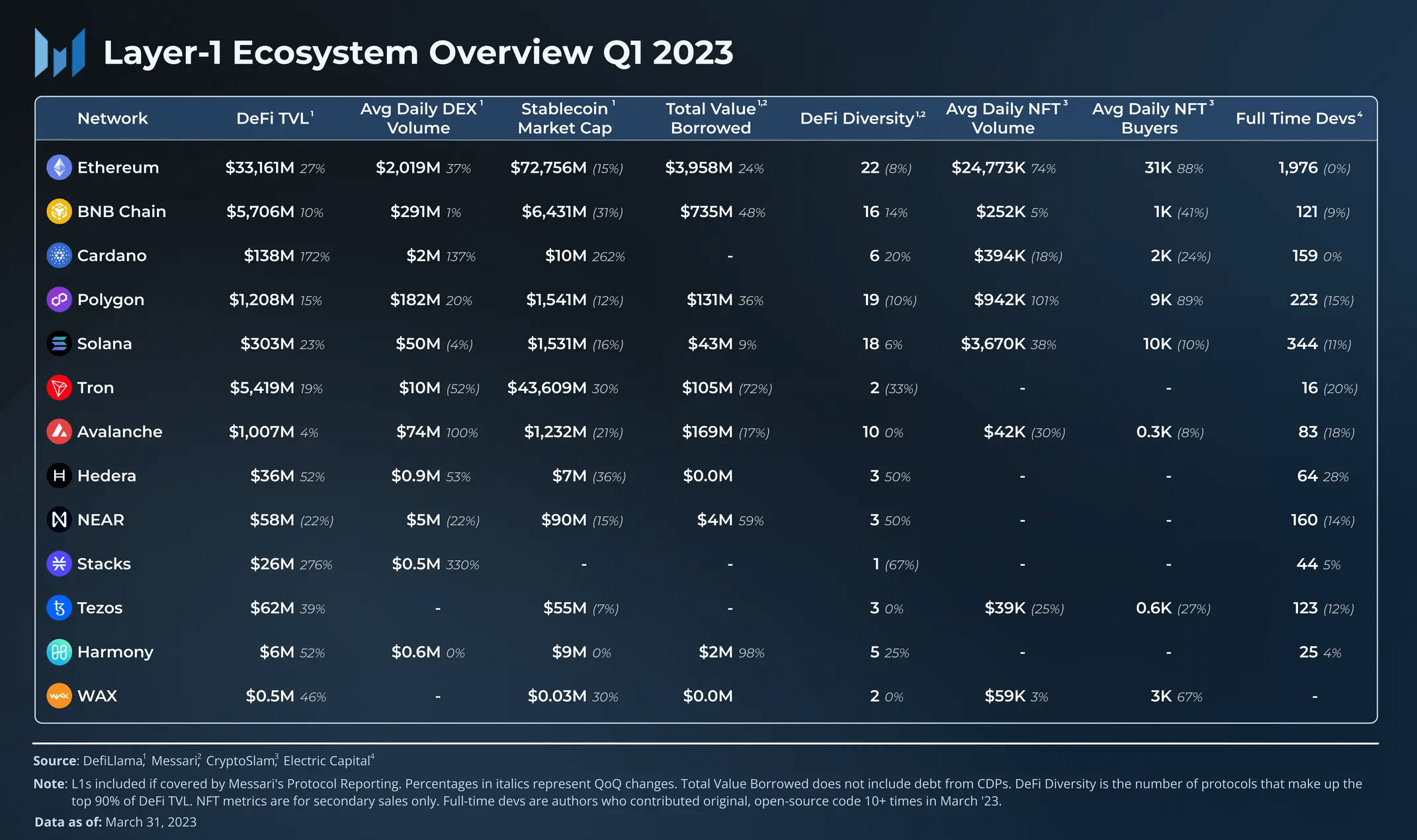

DeFi

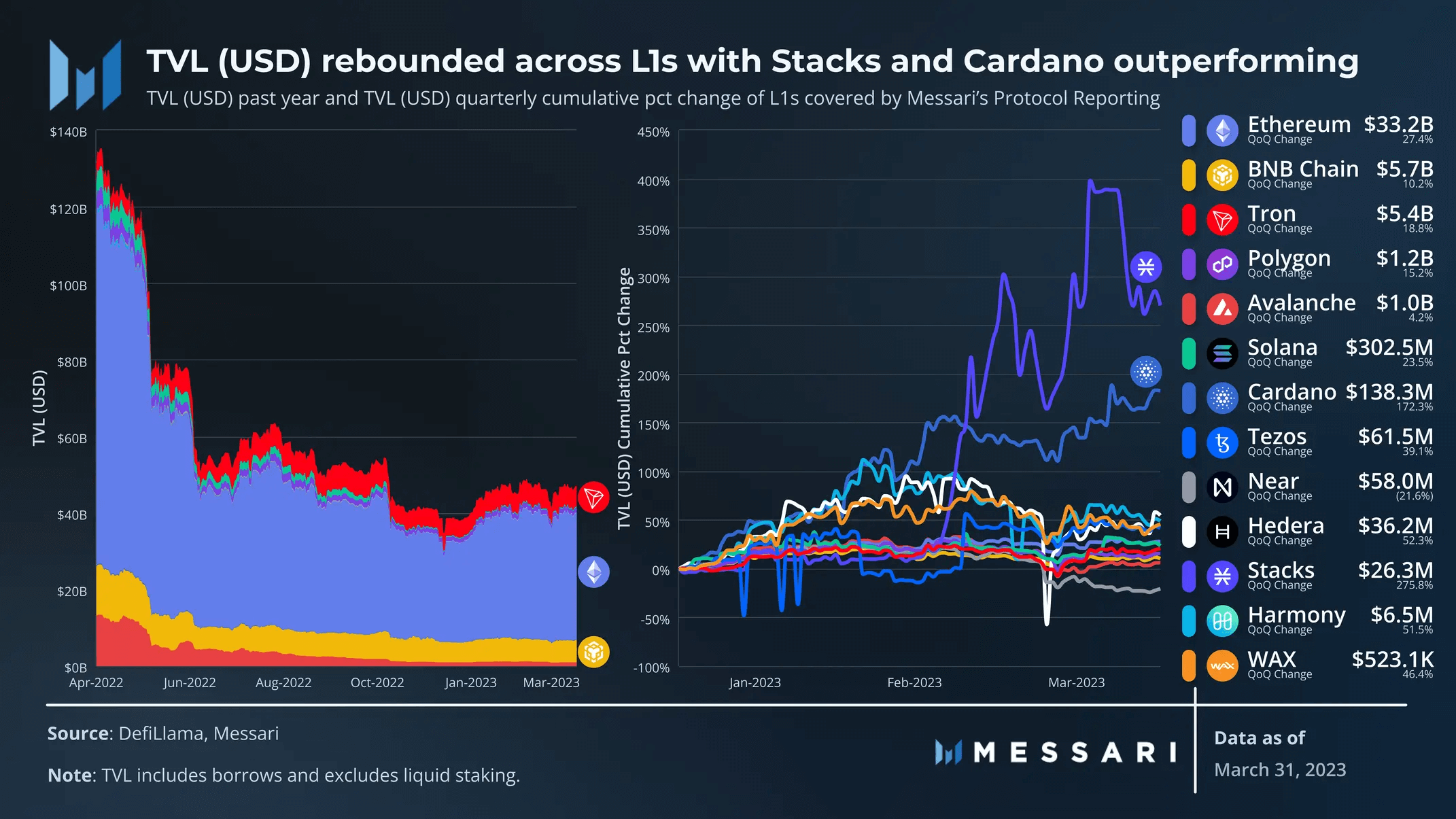

正如市場反彈期間預期的那樣,以美元計價的 TVL 也有所增長。大多數公鏈的市值環比變化都大於 TVL。這種關系潛在地表明,TVL 的增加更多是由於價格升值,而不是淨資本流入。

盡管如此,以太坊仍然是 TVL 的主要參與者,其次是 BNB Chain 和 TRON。Stacks 和 Cardano 的表現優於其他公鏈,分別上漲了 276% 和 172% 。從大約 2 月 17 日到 22 日,Stacks 的 TVL 大幅上漲,與 STX 的價格上漲一致。Cardano TVL 在整個季度穩步上升,並受益於下面進一步詳細介紹的幾個穩定幣的推出。

NEAR 是一個例外,它的 TVL 在整個季度都在下降。22% 的環比下降主要發生在 USDC 脫鉤期間。

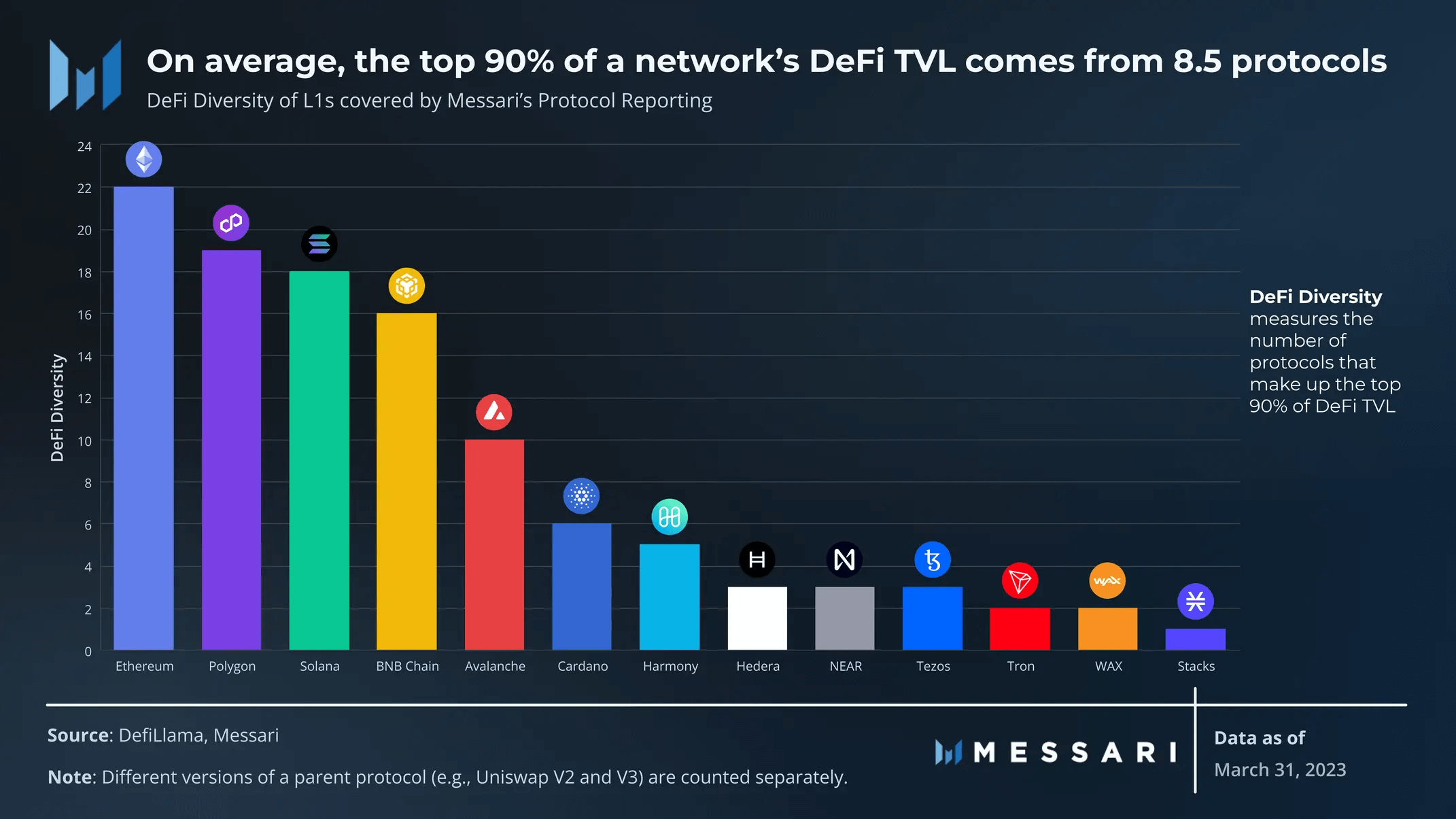

DeFi 多樣化衡量構成 DeFi TVL 前 90% 的協議數量。以太坊在 DeFi 多樣化中獲得 22 分,其次是 Polygon(19 )、Solana(18 )和 BNB Chain(16 )。該排名與 TVL 的排名大致相似,但 TRON 明顯是一個例外。TRON 的 TVL 排名第三(54 億美元),其中超過 70% 是在 JustLend。

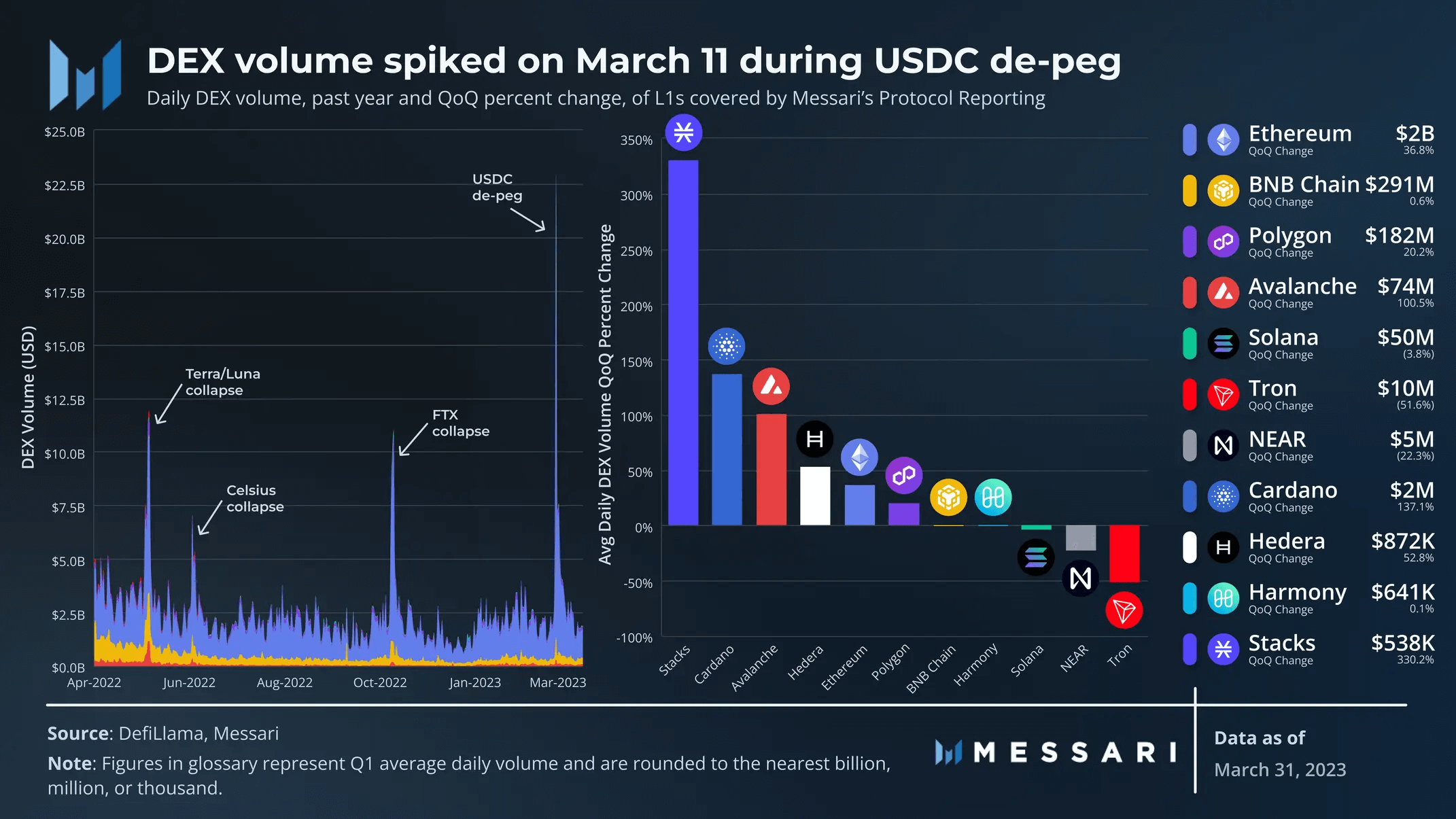

大多數公鏈的日均交易量環比均有所增加。與 TVL 一樣,Stacks 和 Cardano 的季度環比增幅最大,分別為 330% 和 101% 。3 月 11 日,在 USDC 脫錨期間,受以太坊超過 200 億美元交易量的推動,DEX 的每日交易量飆升。這一峯值幾乎是之前 Terra/Luna、Celsius 和 FTX 崩潰期間峯值的兩倍。

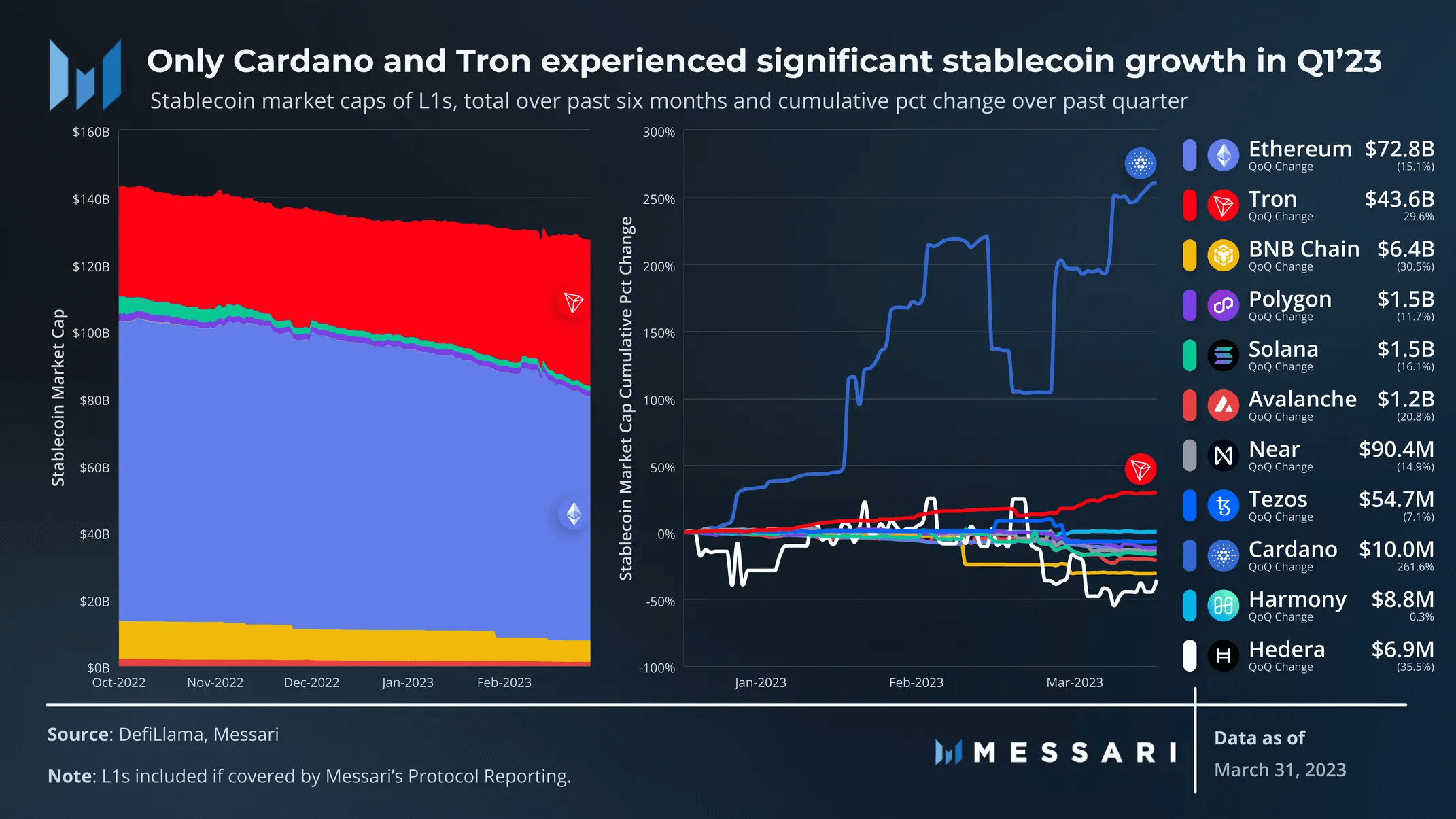

總體而言,穩定幣市值在過去一個季度繼續穩步下降,其中有幾起與穩定幣相關的大型事件:

硅谷銀行的擠兌導致 USDC 在 3 月 10 日至 3 月 13 日期間暫時貶值,跌至約 0.87 美元的低點。從 3 月 10 日到季度末,USDC 在所有鏈上的市值下降了 24% 。

2 月 13 日,監管機構指示 Paxos 停止發行 BUSD,BUSD 當時是僅次於 USDC 和 USDT 的第三大穩定幣。從 2 月 13 日到季度末,BUSD 在所有鏈上的市值下降了 52% 。

USDC 脫錨事件前,USDC 是每個區塊鏈的頭部穩定幣,Ethereum、Polygon、Solana、Avalanche 和 Hedera 都有原生的 USDC 發行。同樣,BUSD 是 BNB 鏈上的主要穩定幣,導致其穩定幣市值環比下降 31% 。

上述事件導致一些 BUSD 和 USDC 持有人轉換為 USDT,從 2 月 13 日到季度末,USDT 市值增長了 17% 。波場 TRON 是這一遷移的最大受益者(因為波場 TRON 的主要用例之一是持有和轉移 USDT),其穩定幣市值環比增長 30% 。

只有 Cardano 的穩定幣市值環比增長了 262% 。Cardano 沒有任何 USDC, USDT 或 BUSD,因此不受上述事件的影響。按市值計算,Cardano 的前兩大穩定幣 IUSD 和 DJED 分別於 2022 年第四季度和 2023 年第一季度推出。它們的持續增長對 Cardano 生態至關重要。

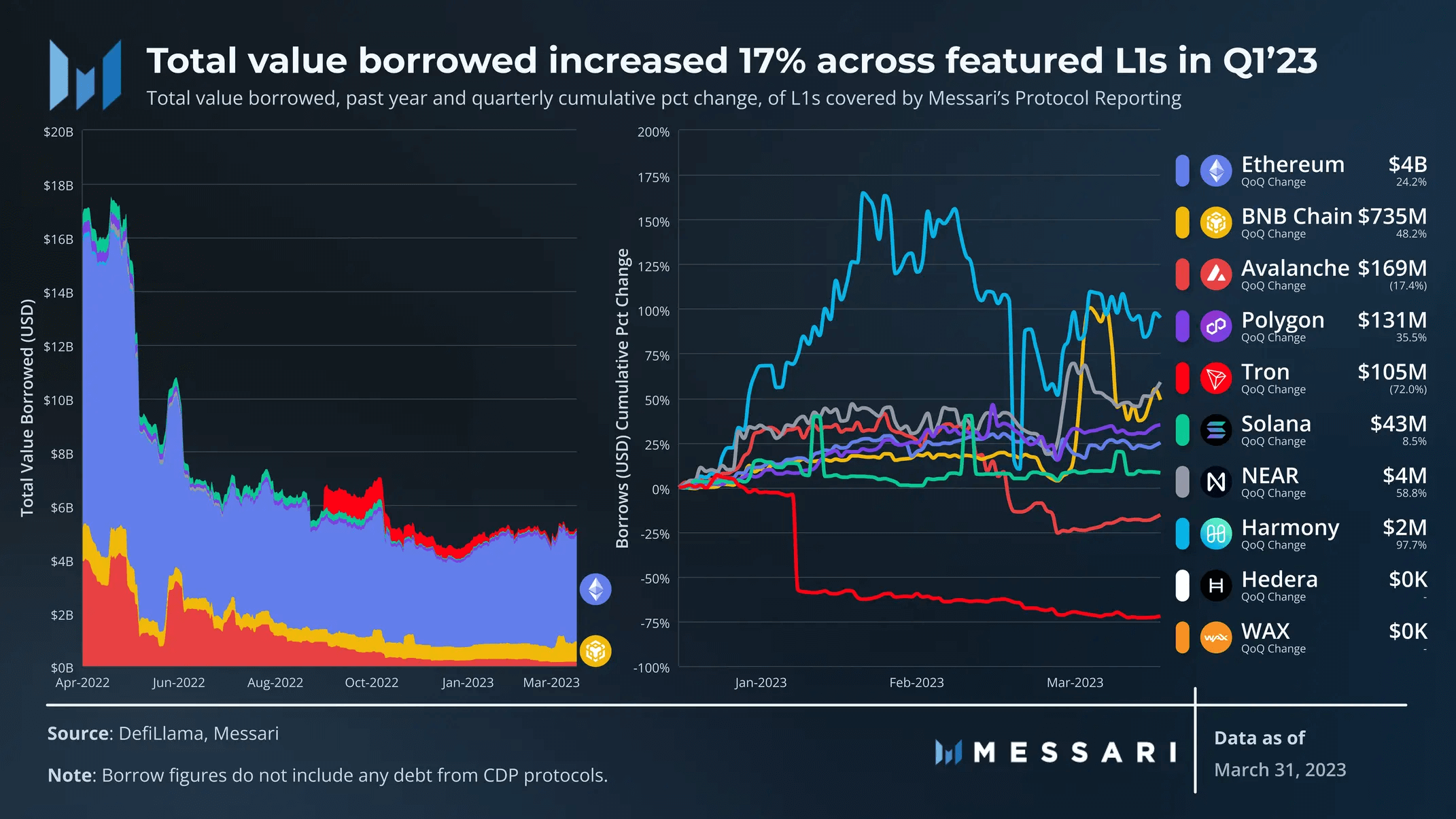

借貸價值指標為公鏈的 DeFi 活動提供了額外的背景信息。盡管大量借貸會導致更多不穩定的清算,但借貸通常是用戶信任借債的地方以及協議賺錢的地方(來自清算和借貸費用)。注意,DefiLlama 的借款數據中不包括 CDP 債務。因此,Cardano、Stacks 和 Tezos 已被排除在該分析之外,因為它們的全部或大部分 DeFi 債務都來自 CDP 協議。

在所有公鏈中,借貸總價值環比增長 17% 。與 TVL 和 DEX 交易量一樣,以太坊仍然以近 40 億美元佔據主導地位,其次是 BNB Chain,為 7.35 億美元。與這些指標不同,Avalanche 領先於 Polygon,盡管在整個季度中差距有所縮小。

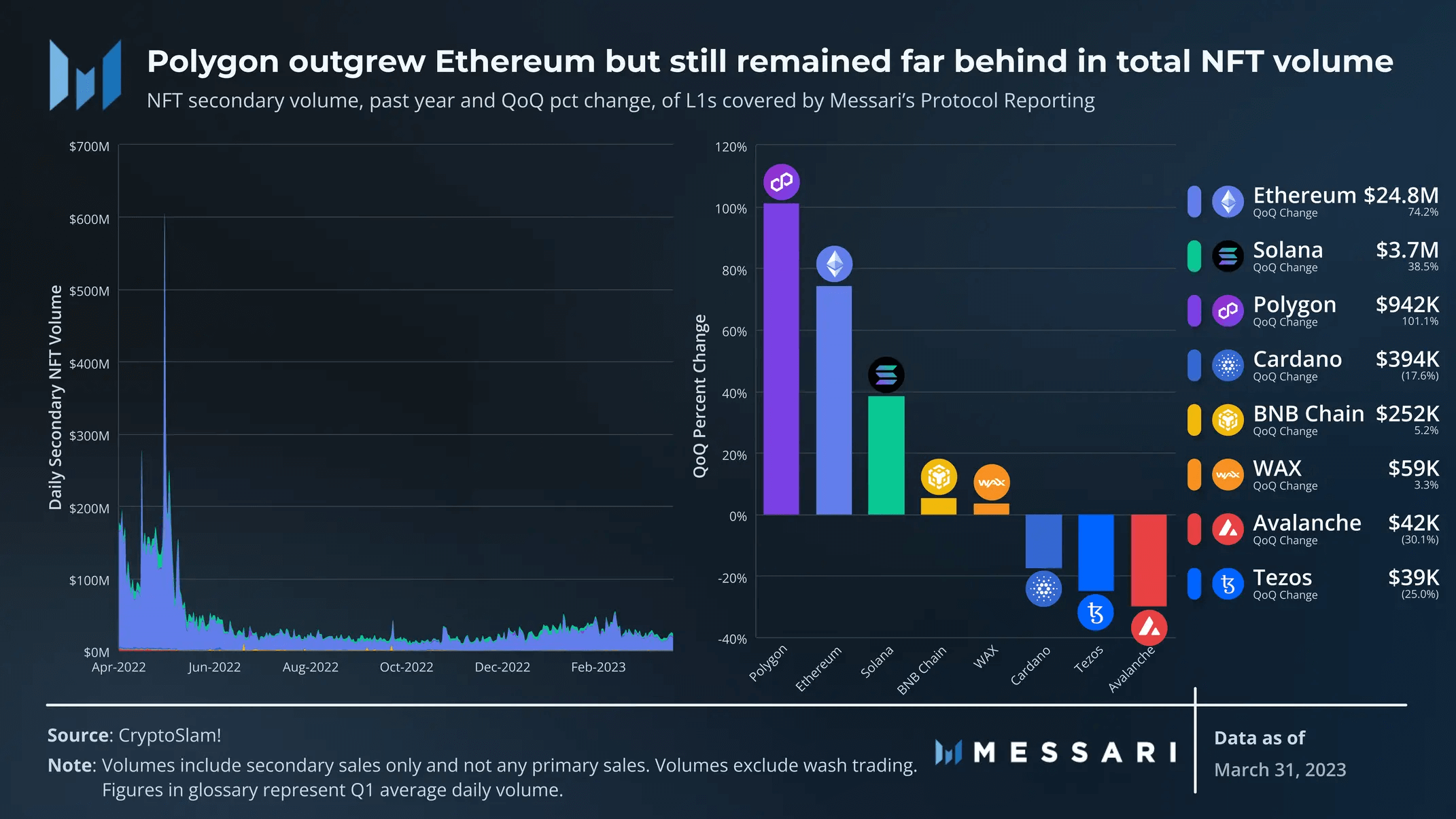

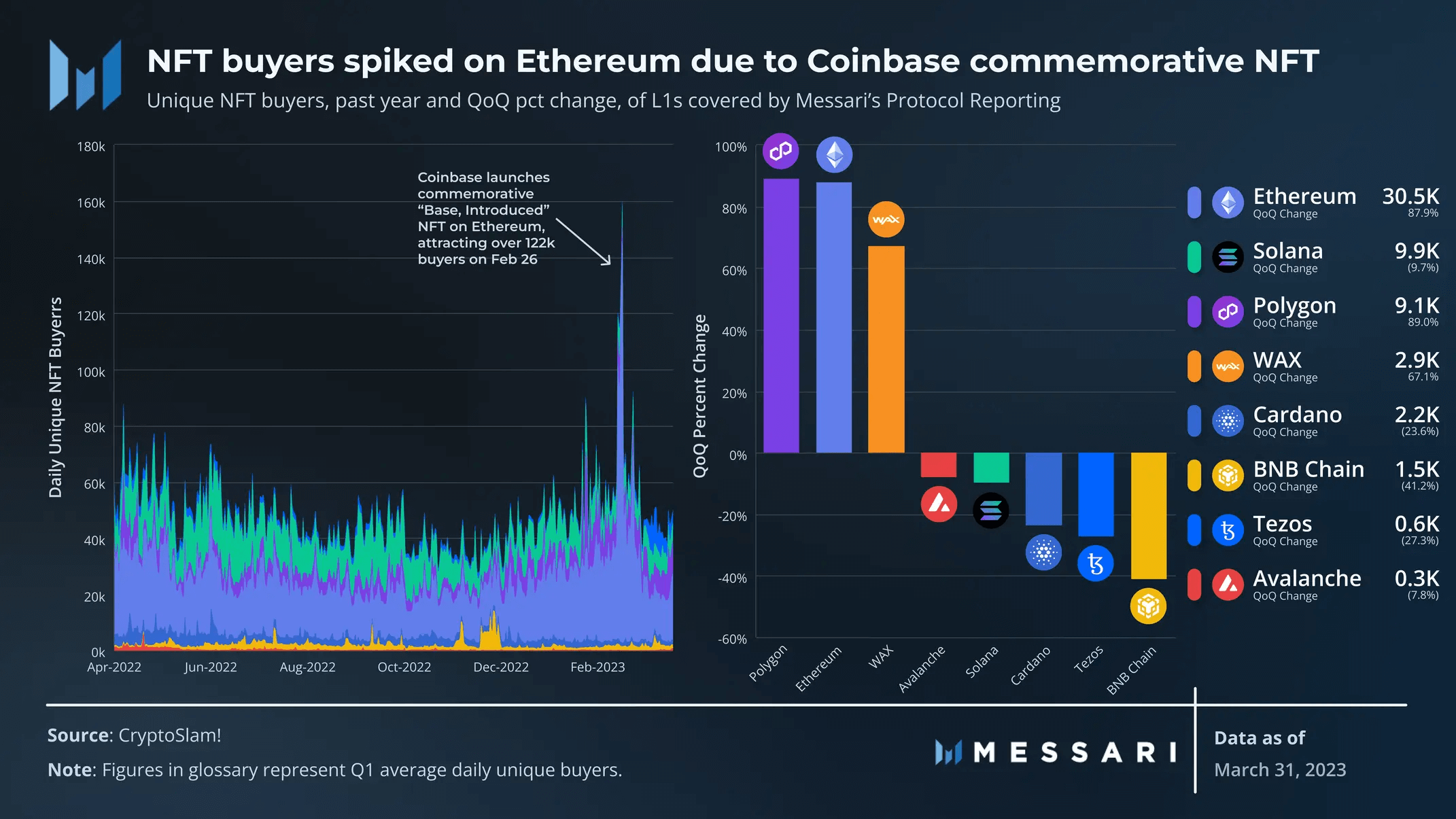

NFTs

盡管 gas 費用較高,但以太坊仍然是 NFT 活動的首要場所。Blur 在 23 年第一季度確立了自己在以太坊市場的主導地位,通過代幣發行和 2 月中旬的空投獲得了強大的立足點。根據 hildobby 的 Dune 儀表盤,Blur 平均每周交易量份額從 31% 增加到 59% 。只有 Polygon 在季度平均日交易量上超過了以太坊,季度增長了 101% 。

以太坊在每日唯一 NFT 买家方面也處於領先地位,環比增長 88% 。2 月底,Coinbase 在以太坊上推出了一個紀念性的 NFT,以慶祝其 Base 的發布。「Base, Introduced」系列在幾天內免費鑄造,在 2 月 26 日達到了超過 12.2 萬名獨立买家的峯值。

只有 Polygon 在季度平均每日獨立买家數量上超過了以太坊,環比增長 89% 。

盡管 Tezos 這一指標環比有所下降,但在本季度末推出免費的邁凱輪 F 1 系列後的一周內,Tezos 的 NFT 买家平均增加到 1 萬多人。

-

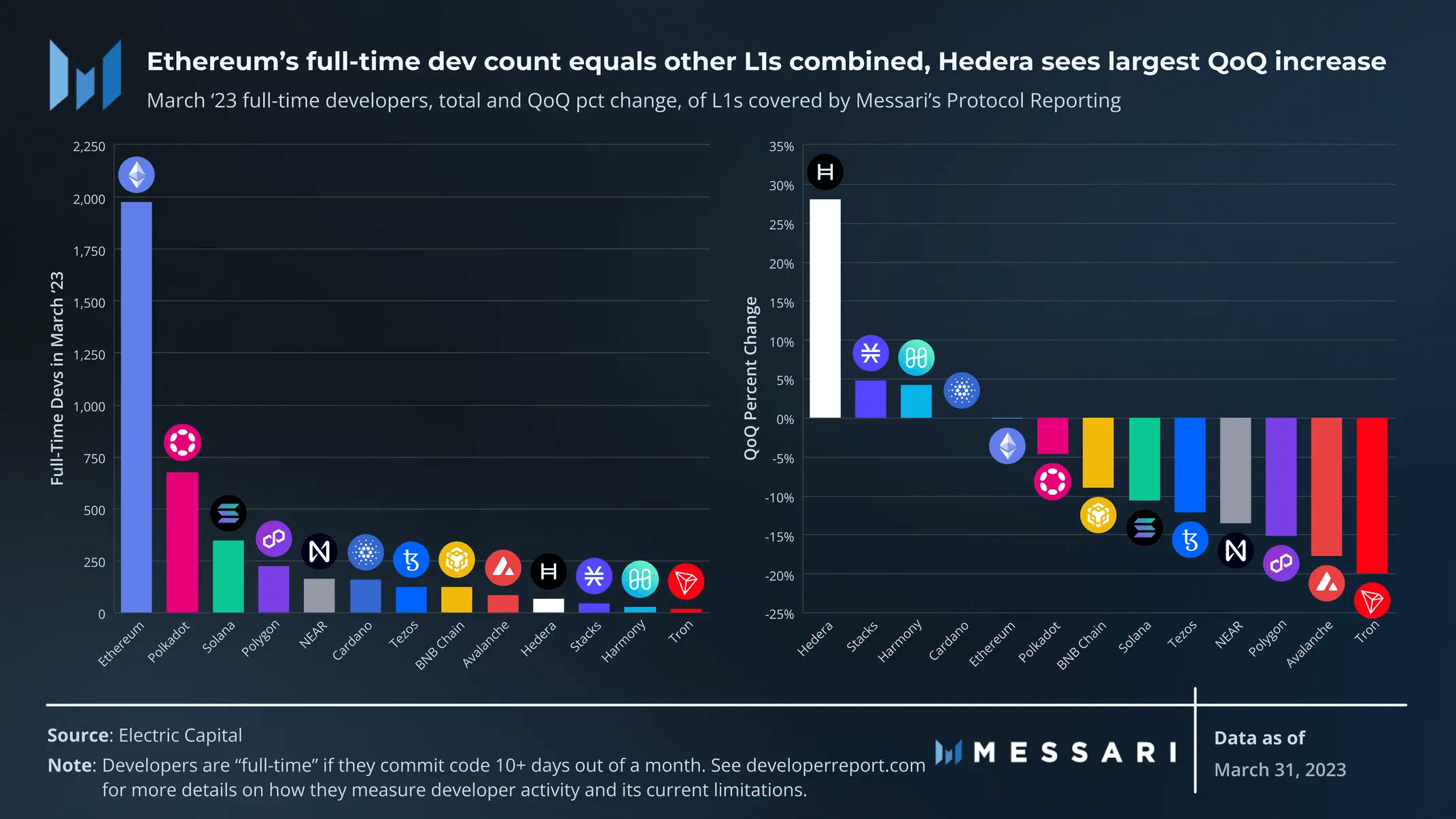

开發者

开發者數據總是不完善的,但 Electric Capital 的开發者報告中,為衡量开發者活動設定了最佳標准。它將开發者定義為為生態系統貢獻原創、开源代碼的作者,將全職开發者定義為每月貢獻原創、开源代碼 10 天以上的开發者。

在 14 條鏈中,全職开發者的數量環比下降了 4% 。以太坊只下降了 0.1% ,仍然是开發者的頭部生態系統。以太坊的全職开發人員數量為 1976 人,幾乎等於所有其他公鏈的總和。Hedera 的全職开發者數量增幅最高,環比增長 28% 至 64 人。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

億萬富豪投資加密貨幣原因:比黃金更易分割、購物、進行國際轉移!

隨着全球經濟局勢愈發動盪,加密貨幣市場再次成為投資者關注的焦點。其中,比特幣(Bitcoin)憑藉...

24H熱門幣種與要聞 |“大寫ELIZA”發布Litepaper和全新代幣經濟模型;索尼L2網絡Soneium宣布主網上线(1月15日)

1、CEX 熱門幣種 CEX 成交額 Top 10 及 24 小時漲跌幅: BTC:+ 2.12%...

星球日報

文章數量

7987粉絲數

0