一覽5個鏈上國債項目的發展現狀

本周四,MakerDAO 通過一項 名義調查投票 ,決定成立一個名為 BlockTower Andromeda 的現實世界資產(RWA)Vault,該 Vault 由 BlockTower Capital 管理,預計將最多 12.8 億美元的資金投資於短期美國國債。

美國國債收益率通常被資本市場視為無風險利率,隨着美國短期利率持續走高,DeFi 利率下降,鏈上穩定幣通過鏈下市場獲得收益的需求增加。 今年以來,這一方向確實迎來了快速發展,下文中,PANews 將盤點主要的幾個鏈上國債項目的發展狀況。

Ondo Finance

Ondo Finance 從今年 1 月宣布推出代幣化基金,將無風險利率帶到鏈上,讓穩定幣的持有人能夠投資債券和美國國債。根據 DeFiLlama 的數據,截至 6 月 1 日,Ondo 的 TVL 為 1 億美元,與 5 月下旬的 1.38 億美元相比,近期也有所下降。

Ondo 目前推出了四種債券基金,分別是:美國貨幣市場基金(OMMF)、短期美國國債基金(OUSG)、短期投資級債券基金(OSTB)和高收益公司債基金(OHYG)。投資者以 USDC 投資,Ondo 收取 0.15% 的基金管理費、最高 0.15% 的居間費用和最高 0.48% 的 ETF 管理費用。

投資者最多的基金是 OUSG,根據描述,該基金持有最多的是 iShares Short Tearsury Bond ETF,在納斯達克的交易代碼為 SHV, 30 天平均年化收益率約為 4.92% 。在投資 OUSG 之後,投資者還可以通過 Flux Finance 抵押 OUSG,借入 USDC、DAI 等穩定幣。截至 6 月 1 日,Flux 中的總存款為 6749 萬美元,總借款為 2592 萬美元。

Ondo 的基金僅向合格購买者开放購买,一只基金如果僅有合格購买者,就可以根據美國 1940 年的《投資公司法》獲得豁免,不必在美國 SEC 注冊為投資公司。需注意合格購买者(Qualified Purchaser)和合格投資者(Accredited Investor)的概念並不相同,前者的門檻更高。比如對於個人,合格購买者需要擁有 500 萬美元或以上的投資,後者只要年收入超過 20 萬美元或除主要住所之外的淨資產超過 100 萬美元。

相關閱讀: 穩定幣也能买國債?Ondo Finance 首推美國國債和債券的 Token 化基金

Matrixdock 與 Tprotocol

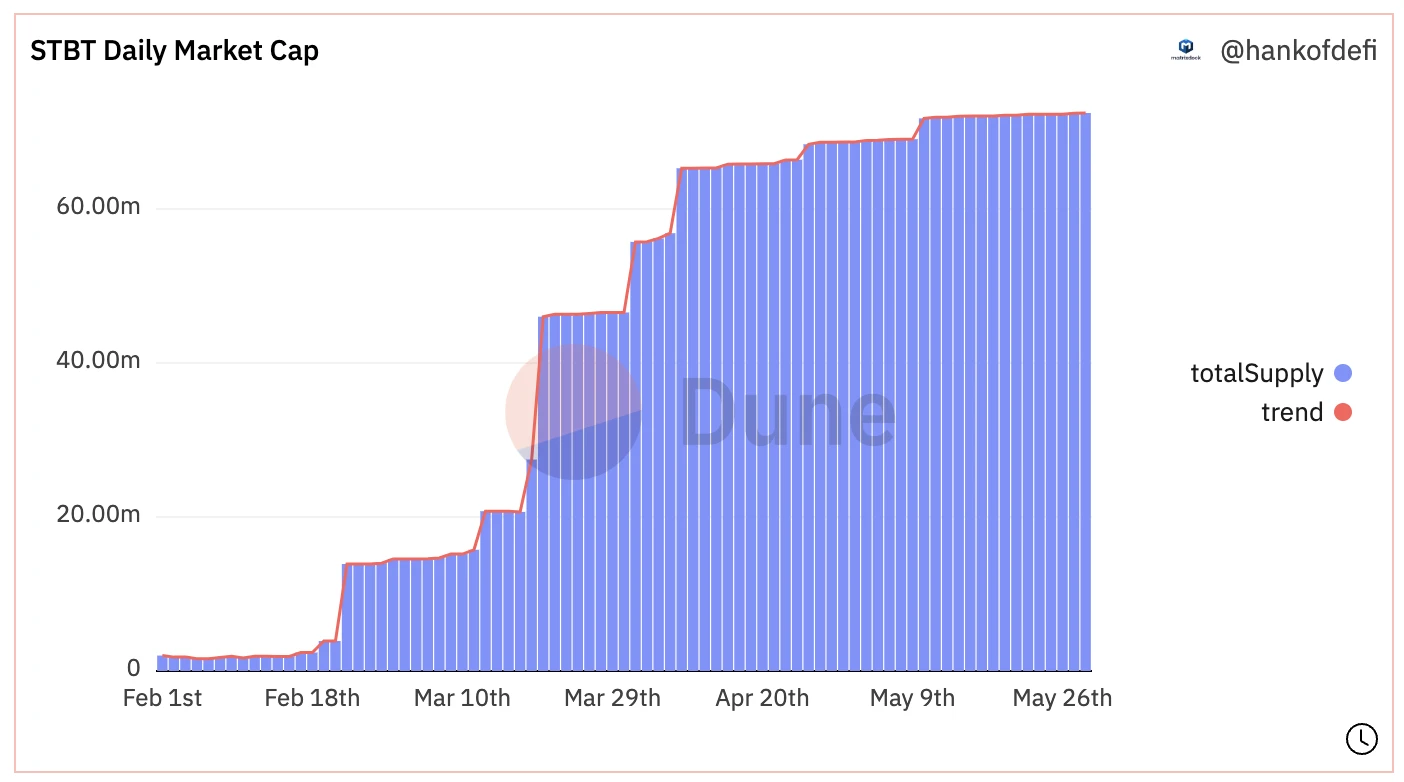

Matrixdock 是資產管理公司 Matrixport 推出的鏈上債券平臺,同樣於今年 1 月下旬上线國債相關業務。根據 [email protected] 的儀表板,目前 Matrixdock 的 TVL 為 7244 萬美元。

Matrixdock 的第一款產品為 STBT,投資者將 USDC、USDT 或 DAI 這幾種穩定幣,從白名單地址存入 Matrixdock 地址鑄造 STBT,只有經過 KYC 的合格投資者才能投資 Matrixdock 的產品。

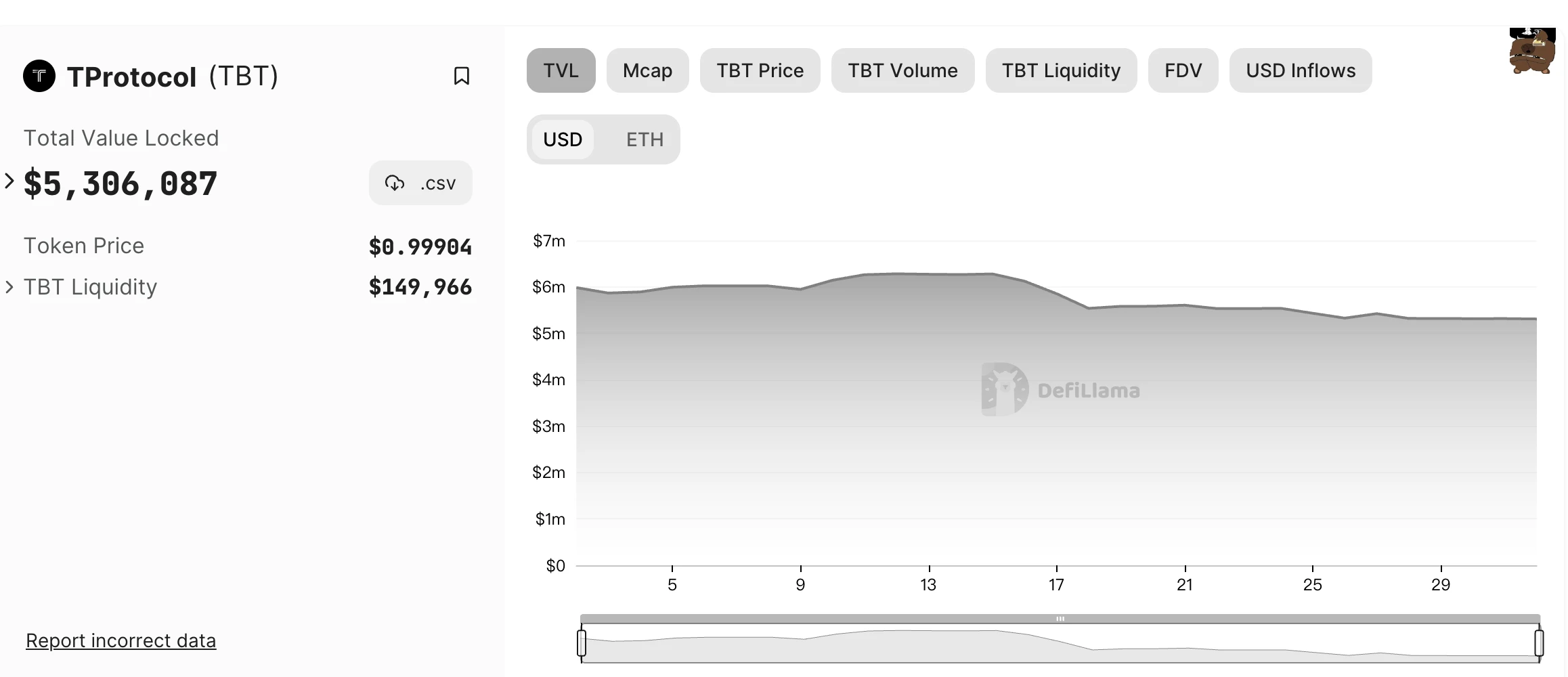

為此誕生了另一個項目 TProtocol,可以理解為 Matrixdock 無需許可的封裝版,讓散戶能夠接觸該產品。雖然官網表明美國或其它被制裁地區不能使用,但實際使用並不需要 KYC。用戶可以在 TProtocol 中以 USDC 鑄造 TBT,底層為 Matrixdock 的 STBT。TBT 是一種 rebase 代幣,始終可以贖回 1 美元的 USDC,收益通過 rebase 的方式發放。TBT 可以封裝成一種生息資產 wTBT,在獲得債券收益的情況下,參與各種 DeFi 活動,可以在 Optimism 的 Velodrome 和 zkSync 的 veSync 等 DEX 上進行流動性挖礦。目前 TProtocol 的 TVL 為 530 萬美元。

TProtocol 正在進行為期 6 個 Epoch 的啓動期,每個 Epoch 14 天,持有 TBT 或 wTBT 即可參與,在結束時一共為這些用戶分配治理代幣 TPS 總量 2% 的空投。

OpenEden

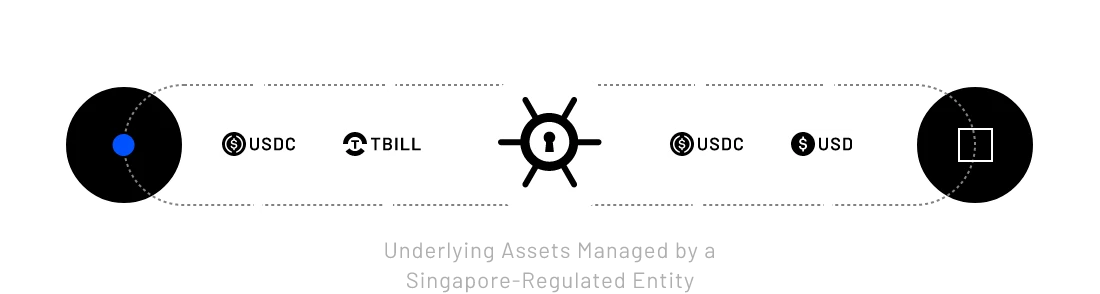

OpenEden 由 Gemini 的前員工創建,在今年 4 月推出了代幣化的美國國債。穩定幣的持有者可以通過 OpenEden TBILL Vault 鑄造 TBILL,以獲得美國國債的無風險收益。

OpenEden TBILL Vault 的投資管理人是 OpenEden Pte Ltd,受新加坡金融管理局監管,每日發布儲備報告。TBILL 代幣的發行方是專業基金公司 Hill Lights International Ltd,通過特殊目的公司持有美國國債。

目前,OpenEden TBILL VAULT 中的資金為 550 萬美元,收益率約為 5.32% 。參與 OpenEden TBILL Vault 同樣需要先完成 KYC,只有根據英屬維爾京群島 2010 年的證券和投資業務法定義的非美國專業投資者和美國合格投資者在經過 KYC 後能夠參與該項目。

Maple 的現金管理池

Maple 原來是一家專注於無抵押借貸的項目,但在去年 Alameda Research 等重要客戶破產的情況下,產生大量壞账,資金嚴重出逃。

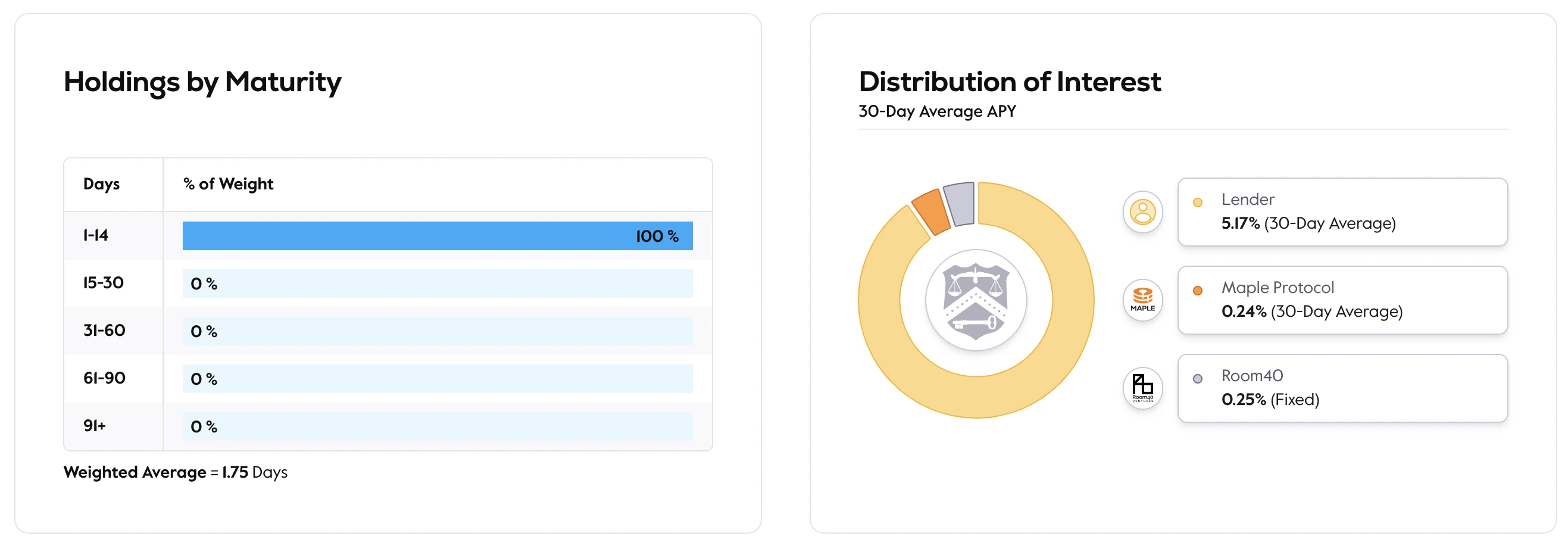

今年 4 月,Maple 引入了一種新的流動性池——現金管理池。加密對衝基金以及債券交易專家 Room 40 Capital 成立了一個獨立的特殊目的公司(SPV),作為現金管理池的唯一借款人。所得資金將全部投資於美國短期國庫券。Maple 與 Room 40 Capital 總共獲得 0.5% 的管理費用,其余收益均分配給存款人。只有經過 KYC 的非美國合格投資者才能參與。

目前該現金管理池的存款為 426 萬美元,全部投資於 1-14 天的短期國庫券和隔夜逆回購協議,存款人的年化收益率為 5.17% 。

MakerDAO 的 RWA 與 DSR

MakerDAO 在近期的更新中計劃增加新的參數——基准利率,它將根據 3 月期的美國國庫券收益率和現金類穩定幣平均收益率進行計算。

目前,MakerDAO 已經在論壇中發起更改參數的討論。根據 5 月 30 日的數據,美國 3 月期國庫券收益率為 5.55% ,現金類穩定幣收益率為 0.47% ,計算出基准利率為 4.09% ,DSR(DAI 儲蓄利率)將為 3.49% 。如果以此為基准,抵押 ETH 和 wstETH 等資產借 DAI 的利率也將大幅提高至新的 DSR 之上。

如果最終投票通過,MakerDAO 在抵押 ETH 等資產借穩定幣的競爭力上可能減弱,利率可能高於 Aave 等借貸協議。但對於 DAI 的持有者,這可能是重大利好。此前 DSR 為 1% ,MakerDAO 通過 RWA 等途徑獲得收益,並將部分收益分配給 DSR,持有 DAI 的用戶可以將 DAI 存入 DSR 合約,獲得 1% 的年化收益。如果直接將 DSR 從 1% 提高至 3.49% ,可能大大提高 DAI 的吸引力,用戶可能更愿意通過 PSM 等途徑將其它穩定幣兌換為 DAI,獲得 DSR 的收益率。MakerDAO 也可以有更多資金從 RWA 中獲得收益。

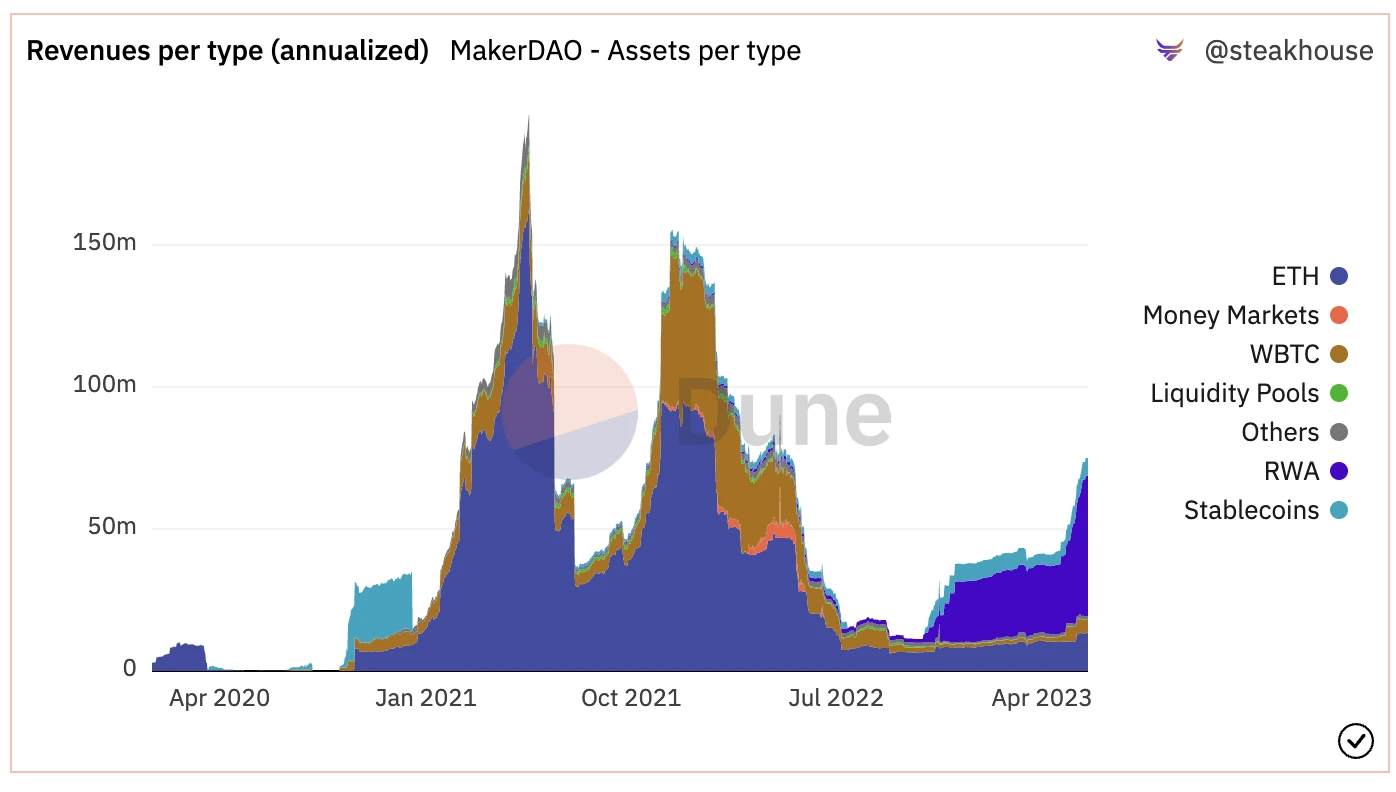

根據 Dune@ steakhouse 的儀表板,MakerDAO 在 RWA 中的投入已超 13 億美元,其中絕大多數都投向了流動性好的債券,RWA 帶來的收益佔比也上升至 65.9% 。隨着新的 RWA Vault 的持續引入,這一比例可能持續增加。

如果上述提案在執行投票中通過,那么 MakerDAO 將越來越接近一個在鏈上籌集穩定幣,在鏈下投資債券,並將收益發放給 DAI 持有者的項目。

小結

上述通過美國國債獲得鏈下收益的代表項目均在今年取得了很大的進展,除 MakerDAO 以外,都是從今年才开始正式上线相關業務,說明這個方向正在快速發展。

在合規上,只有 TProtocol 和 MakerDAO 不需要驗證為合格投資者即可參與,TProtocol 的封裝方式同樣有可能面臨較大的法律風險。

體量更大、發展時間更長的 MakerDAO 更值得信賴,如果將 DSR 調整為 3.49% ,可能大大增加 DAI 的吸引力,但會降低它在加密貨幣抵押借貸上的競爭力。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

Uniswap公告Unichain主網明年初上線!首測路線圖兩功能,UNI強彈17%

去 中心化交易所(DEX)龍頭 Uniswap 於 10 月宣佈推出專為 DeFi 設計的 Lay...

下周必關注|LayerZero決定是否开啓“費用开關”;Aligned空投注冊結束(12.23-12.29)

下周重點預告 12 月 23 日 Aligned 將向 891322 個地址空投 26% 的 AL...

空投周報 | OpenSea基金會官推上线;Azuki、Doodles疑似即將發幣(12.16-12.22)

@OdailyChina @web3_golem Odaily星球日報盤點了 12 月 16 日至...

資金費率的演變:從2021年黃金時代,到2024-2025年套利復興

資金費率起源 資金費率起源於加密貨幣衍生品市場,特別是從永續期貨合約中發展而來。它作為一種機制,用...

星球日報

文章數量

7670粉絲數

0