用1个BAYC领2个空投?详解「NFT银行」BendDAO

4 月 NFT 市场是火热躁动的,先是以 Moonbirds 为首的 NFT PASS 赛道因其显著的财富效应而名声大噪,后有 NFT 项目 Akutar 因合约漏洞导致价值 3400 万美元的 ETH 被永久锁死的事件成了各个社群的热点话题。同时,本月底即将迎来 Otherside 的发售,Otherside 作为 Yuga Labs 构筑的「猿宇宙」的重要组成之一,发售将采用 ApeCoin 支付,同时将对 BYAC、MAYC 的持有者进行空投。

一直以来,BAYC 因其居高不下的价格让大部分的投资者望而却步,如果掏空钱包购买一个 BAYC,则会大大限制自己的资金流动性,影响自己的投资效率。但一个蓝筹 NFT 理应是有价值的,它作为一种加密资产,应该像房子、车子一样可以作为抵押物去借贷。为了解决这个需求,一个全新的经济模式出现了:将 DeFi 和 NFT 结合的 NFT 借贷。

NFT 借贷是由智能合约执行,通过它 NFT 的持有者可以将自己的 NFT 进行抵押,按照一定的借贷比率来获得流动资金,在还款后将自己的 NFT 赎回。

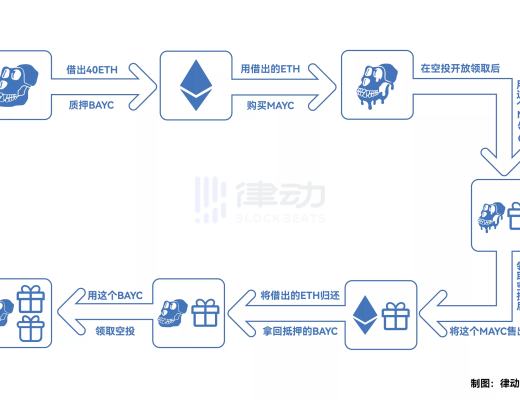

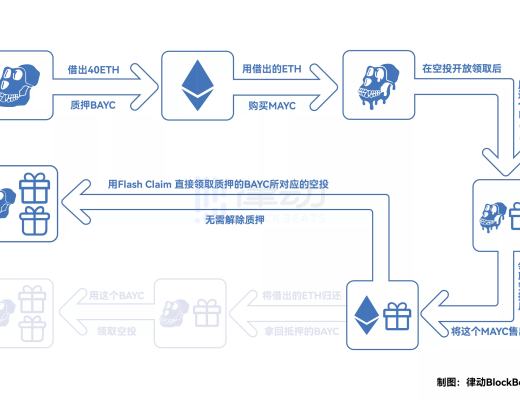

简单以一个示例讲解如何以 1 个 BAYC 领到 2 个 Otherside 空投,同时也解释了 NFT 借贷的基本原理:

1 个 BAYC 领到 2 个 Otherside 空投图解

(示例中为了方便计算演示,假设 BAYC 地板价为 100 ETH,MAYC 地板价为 40 ETH,借贷平台采用超额抵押,最大借贷比率为地板价的 40%(假设地板价不变,事实上可能出现波动)。假设 Otherland 空投采用和 ApeCoin 一样的领取方法,而不是快照或直接空投到持有者钱包)

1.将手中一个 BAYC 抵押,借出 40 ETH

2.用借出的 40ETH 买一个 MAYC

3.在空投领取当天,先用 MAYC 领取空投

4.领取空投后将 MAYC 以地板价售出,拿回 40 ETH

5.将 40 ETH (+部分利息) 还给借贷平台,取回自己抵押的 BAYC

6.用这个 BAYC 再领取一个空投,最终到手 2 个空投

在其中可以看到 NFT 借贷起到的关键作用:对于贷款方,为贷款方提供资金流动性,提高了资金利用率;对于借款方,可以获得利息作为提供资金流动性的奖励。

NFT 借贷的思路有了,但如何确定某个 NFT 以什么价格来借贷,如何提高借贷双方的撮合效率,以及如何解决相关的清算问题是目前 NFT 借贷平台正在探索的问题。在众多 NFT 借贷协议中,主网上线仅仅一个月的 BendDAO 表现十分亮眼:治理 Token BEND 在不到 24 小时内实现了超过 17 倍的涨幅,已成为了 BAYC、MAYC 最大持仓者,存款借贷 TVL 超过了 65,000 ETH。

BendDAO 迅速「霸占」了 NFT 借贷赛道,它的成功可以说是具备了「天时地利人和」。

BendDAO 的业务逻辑

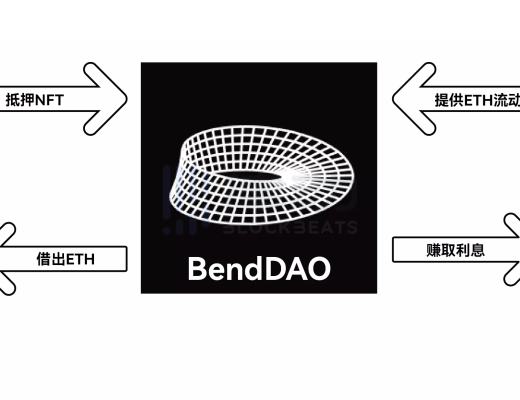

BendDAO 是第一个基于去中心化点对池的 NFT 流动性协议,主要由以下几个细分业务组成。

抵押借贷

BendDAO 的抵押借贷业务

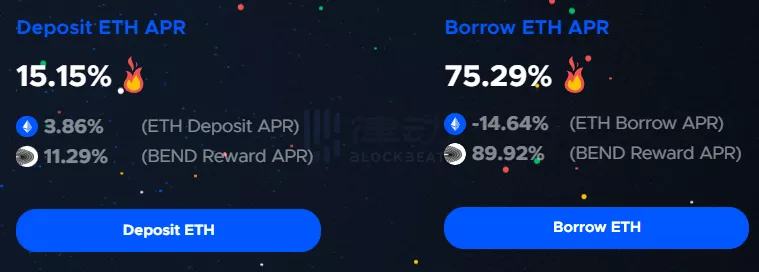

抵押借贷是 BendDAO 的核心业务。通过 BendDAO,贷款人可以向借贷池提供 ETH 流动性以赚取利息,借款人可以将 NFT 作为抵押品即时在借贷池借入 ETH,目前 BendDAO 采用 BEND Token 补贴的方式实现了负利率借款。

预言机喂价

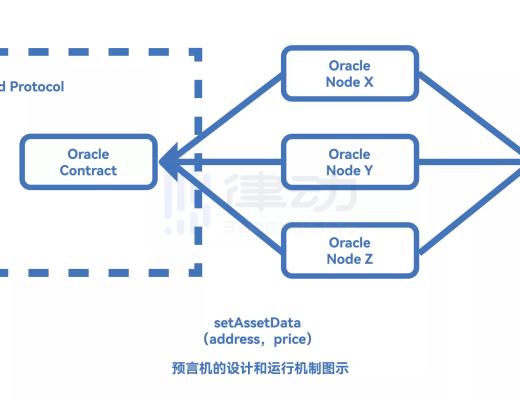

用户在 BendDAO 上抵押自己的 NFT 进行借贷时,BendDAO 将来自 OpenSea 的 NFT 地板价作为 NFT 抵押品价格的喂价数据,那么如何保证地板价的准确是十分重要的。

BendDAO 主要采用以下几个方法来保证价格的准确度:

1.目前仅支持部分蓝筹 NFT 资产,因为蓝筹 NFT 的地板价不易被恶意操纵。

2.计算地板价的时间加权平均价格 (Time Weighted Average Price, TWAP) 来避免 OpenSea 市场上 NFT 价格短期内剧烈波动带来的影响。

预言机的设计和运行机制图示

预言机的设计和运行机制:

1.预言机的链下节点从 OpenSea 交易市场获取 NFT 的原始地板价数据

2.过滤原始地板价数据,如与近期均价的不合理偏差

3.使用时间加权平均价格算法(TWAP)对地板价进行计算,确保价格是合理的

4.对比链上价格与最新地板价的差值,判断地板价是否需要上传到链上

5.调用预言机合约接口将地板价上传至链上合约

BendDAO 声称,为了安全性和可靠性,将会运行多个预言机节点来确保有效的价格数据始终能够及时上传到链上预言机合约。据悉,BendDAO 已经集成了 Chainlink Keepers 来实现预言机的喂价。

清算 赎回 拍卖

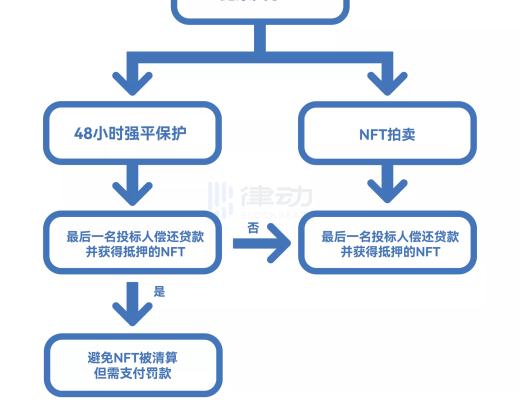

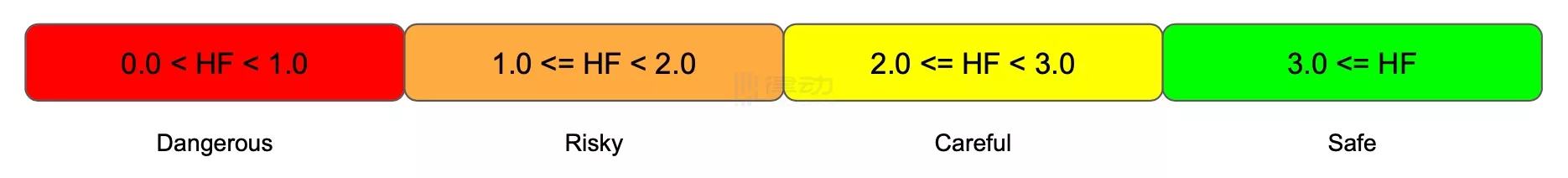

Bend 协议使用「健康因子(Health Factor)」来对当前的借贷情况进行评估,「健康因子」是对抵押的 NFT 相对于借出的 ETH 及其基础价值的安全性的数字表示,数值越高则资金状态就越安全,可以抵御清算风险。它的计算公式为:

健康因子 = (地板价 清算阈值) / 有利息的债务

当抵押的 NFT 资产地板价下跌,导致其对应贷款的「健康因子」低于 1,任何人都可以触发 NFT 拍卖的清算,48 小时强平保护和 NFT 抵押品的拍卖将同时启动。

清算、赎回、拍卖流程

以一个具体例子讲解整个流程:

1.假设 BAYC 地板价 = 100 ETH,借款人抵押 BAYC 后以 40% 的抵押比率借出 40 ETH

2.清算阈值为 90%,当 BAYC 地板价跌至 44 ETH 时,健康因子 = (44 90%)/(40+利息),由于健康因子小于 1,将会触发 48 小时强平保护并开启拍卖流程

3.当借款人在 48 小时内偿还借出的 40 ETH、借贷产生的利息及相关的罚款,即可赎回他的 BAYC,避免其被清算

4.如果借款人不能及时还款,那么在清算拍卖中出价最高的投标人会负责偿还对应的相关债务并获得这个 BAYC 作为回报

NFT 托管

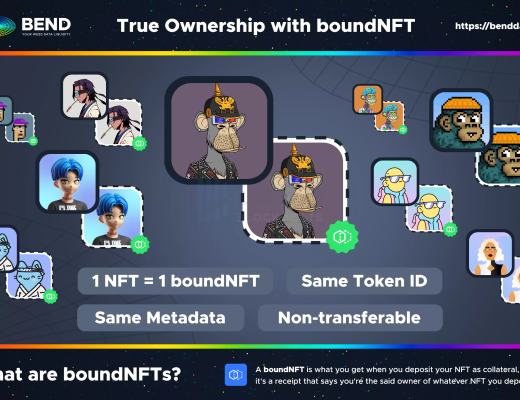

抵押的 NFT 会有一个相对应的 boundNFT

BendDAO 当借款人向 BendDAO 抵押 NFT 时,NFT 会被存入 BendDAO 的 NFT 池并转化为 boundNFT 作为抵押的凭证。boundNFT 可以保证用户拥有与原始 NFT 相同的元数据和 token ID,这可以保证用户仍可以在社交媒体上使用原 NFT 提供的元数据来呈现自己的 PFP,同时可以避免黑客攻击导致自己钱包中的 NFT 被转移,还可以通过 boundNFT 来领取对应的空投。

流动性挖矿

BendDAO 的借贷双方都有 BEND Token 补贴

贷款人通过为 Bend 协议提供资金流动性而获得流动性挖矿奖励。在质押 ETH 后会获得与相应存入资产的价值以 1:1 的比例挂钩的 bendETH,它采用与 AAVE 相同的利率模型,bendETH 与 aToken 的核心价值是一样的。

借款人在抵押自己的 NFT 进行借款后可以获得抵押奖励,这是由于目前 Bend 协议提供了 BEND Token 补贴来激励用户进行抵押。

用户还可以通过质押 BEND Token 来进行流动性挖矿,BEND Token的质押者(veBEND 持有者)可以按照对应的比例获得 Bend 协议全部收入。

BEND 的 Token 经济模型

BEND 与 veBEND

BEND 是 BendDAO 的治理 Token,初始总供应量为 100 亿(10,000,000,000),BEND 持有者可以质押 BEND 获得 veBEND,目前 veBEND 有两个用途:

投票:BEND 的质押者(veBEND 持有者)可以通过参与投票来选择将哪个 NFT 作为 Bend 协议可以支持借入 ETH 和提供流动性的抵押品。只要支持的 NFT 流动性得到改善,所有 NFT 持有者都会受益。

分享协议收益:veBEND 持有者可以按照对应的比例获得 Bend 协议 100% 的收入。

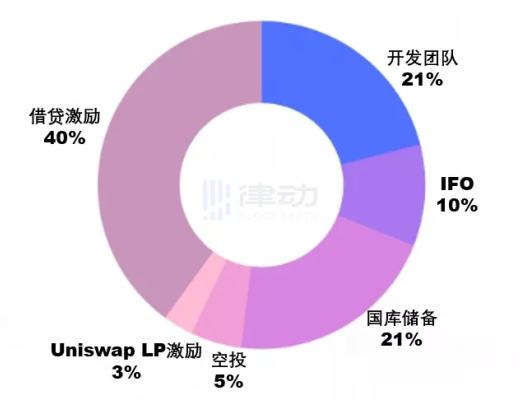

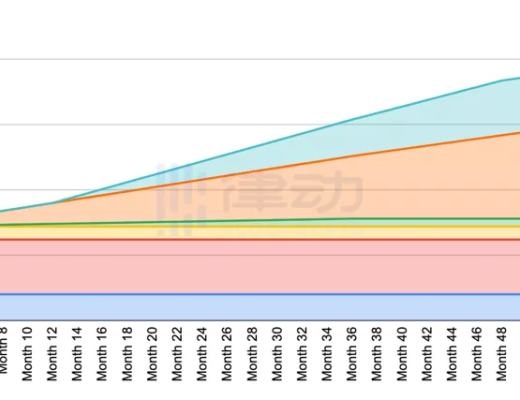

BEND Token 分配及释放

BEND Token 的分配及释放

BEND Token 分配由六个部分组成:

开发团队

21% 的 BEND Token 分配给 Bend 开发团队,第 1 年锁定,而后 3 年里的每一年将有 7% 以秒为单位进行线性释放。所以在第 1 年里,分配给 Bend 开发团队的 Token 不会向市场出售,只能参与协议收益的分配。

IFO

1,000,000,000 (10%) 的 BEND Token 将以 IFO(Initial Fair-launch Offering) 的形式发售,这保证了 Token 以尽可能公平的方式分配。1 ETH 可以购买 333,333 BEND,总共募集到 3,000 ETH,目前 IFO 已提前完成。每个参与者可以选择 IFO 期间的锁定期,锁定期为 0 周至 4 年。募集到的 66% 的 ETH 将用于 Bend 上的 ETH 借贷池,34% 的 ETH 将用于 Bend 协议开发。

国库储备

BEND Token 中的 21% 被锁定作为国库储备,它被用来建立生态系统,同时可以用来应对紧急情况下的资金安全,这些 Token 的使用只能通过社区投票来决定。

空投

根据 BendDAO 的空投规则,Bends Token 中的 5% 作为空投分别发放给了部分 OpenSea 用户、蓝筹 NFT 持有者、曾使用过 NFTfi 的借贷双方用户、Discord 中 500 个幸运 OG。

Uniswap LP 激励

为鼓励做市商在 Uniswap 上提供流动性,BEND Token 中的 3% 将通过流动性激励分配。Uniswap LP 激励将通过 DAO 治理来决定,目前该激励计划已投票通过,可以在 BEND/ETH Uniswap v2 LP 进行流动性挖矿。

借贷激励

为了鼓励贷款方和借款方能够为借贷池提供流动性,有 40% 的 BEND Token 将通过借贷激励分配,并以 1:3 的借贷比率在 5 年内线性释放。

BendDAO 的特色及优势

「点对池」模式实现即时借贷还款

与 NFTfi 那种点对点(Peer-to-Peer)的 NFT 借贷协议不同,Bend 协议采用了点对池(Peer-to-Pool)的方法。

用户在通过 BendDAO 借贷时,是以地板价的一定的比例(最高 40%)作为抵押比率,贷款方供应的流动性池保证了可以为借款方提供足够的流动性,用户可以实现即时借贷、还款。无需信任机构审核,通过智能合约即时完成借贷还款,这可以极大地释放 NFT 市场的流动性。

同时,NFT 二级市场上的大部分交易都是围绕着地板价附近的 NFT,即地板价附近的 NFT 交易频次更高,而稀有款的 NFT 的交易频次则相对较低,点对池的模式可以尽量满足大多数用户的需求。

点对点借贷需要借贷双方自行对 NFT 价值、抵押比率、利息等方面达成共识,这种模式导致借贷双方每次在使用它借贷时可能需要较长时间来对这些方面达成共识,所以它的撮合效率相较于点对池的模式是较为低下的。

「多管齐下」避免用户由于市场波动造成不必要的损失

健康因子风险等级

BendDAO 通过计算「健康因子」来对当前的借贷情况进行评估,划分为多个健康因子等级提前让用户对市场波动有相应的预期。

48 小时强平保障使得借款方可以在市场价格剧烈波动导致清算拍卖触发时,自己抵押的 NFT 资产不至于马上被清算,只要能够在 48 小时的清算保护期内偿还贷款,则不会被清算。

预言机通过计算地板价的时间加权平均价格 (Time Weighted Average Price, TWAP),也能够避免 OpenSea 市场上 NFT 价格短期内剧烈波动带来的影响。

真实所有权

NFT 具有「不可分割」的特性,「碎片化」的解决方案并不能满足相关的需求,同时「碎片化」的 NFT 在资产确权方面也存在一定的问题。

而 BendDAO 通过 boundNFT 实现了「真正所有权」,用户将 NFT 抵押借贷,如果有与抵押的 NFT 匹配的空投奖励,那么用户仍然能够获得该空投奖励。boundNFT 以 1:1 的比例与抵押的 NFT 锚定,用户持有的 boundNFT 可以方便地集成到 NFT 钱包和社交媒体账户中,例如:即使将手中的 NFT 抵押在 Bend 协议中,它仍可以作为 Twitter Blue 的认证头像。

Flash Claim 领取空投更方便

由于「真实所有权」,用户还可以使用 BendDAO 所开发的 Flash Claim 在无需解除质押的情况下领取对应的空投,更加方便快捷。这也能够释放市场流动性,例如之前 ApeCoin 的空投使得 BAYC、MAYC 等 NFT 项目的持有者获得了新的资金,这让市场变得更有活力。

Fair Launch 保障 Token 公平分配

1,000,000,000 (10%) 的 BEND Token 通过 IFO 来公平分配,没有 VC 融资。BendDAO 通过 IFO 完成协议借贷池流动性的供给,而用户可以获得公平的 Token 分配。

提高了 NFT 市场的资金流动性

NFT 借贷作为 NFT 市场的基础设施,需求一直很大。原本 NFT 用户面临着两难的选择:持有 NFT,但资金流动性则会大大受限,高价的蓝筹 NFT 尤甚;售出 NFT 获得流动性,可能踏空未来蓝筹 NFT 的涨幅,被「甩下车」。

在 NFT 借贷协议出现后,用户可以在不出售 NFT 的情况下获得资金流动性,而这部分资金又可以反哺 NFT 市场,促进 NFT 的交易,进一步加速 NFT 市场发展。

在 BendDAO 之前的 NFT 借贷协议没有很好的解决方案,它们撮合效率低,无法得到广泛利用。据悉,BendDAO 团队在去年 9 月开始开发,到今年 3 月主网正式上线,历时半年。瞄准了 NFT 市场借贷效率低的痛点,作为第一个基于去中心化点对池的 NFT 流动性协议,BendDAO 具有先发优势和头部效应。

可扩展性高

BendDAO 交易 NFT 的功能会在未来上线

除了 NFT 借贷业务,BendDAO 似乎也想从 OpenSea 中分一杯羹。官网显示计划上线 NFT 交易功能,用户可以通过购买/出售 NFT 来获得 BEND Token 奖励。在未来,用户通过「付首付」、「分期购」、「信用贷」等方式去购买一个蓝筹 NFT 也是有可能实现的。

NFT 市场存在多种需求,BendDAO 似乎不想仅仅局限于 NFT 借贷业务,高扩展性和对未来的无限想象,让它看起来更像是一个「NFT 银行」。

BendDAO 潜在的问题

点对池借贷导致稀有的 NFT 价值被低估

即使是有稀有属性的 BAYC 在 BendDAO 也只能以地板价借贷

一个具有稀有属性的 NFT 在 BendDAO 只能以该 NFT 系列的地板价去借贷,但如果通过点对点借贷对其稀有属性的价值进行合理评估,实际能借出的资金应该更多。点对点(Peer-to-Peer)的借贷模式虽然撮合效率相对低下,但如果借贷双方可以对一个 NFT 本身的价值达成共识,可以以双方更满意的价格完成借贷:借款方借出更多的资金,贷款方获得更多的利息。

但目前 NFT 市场上还没有能给非地板价的 NFT 进行估值的预言机模型,BendDAO 采用相对保守的借贷比率也无可非议,保持安全边际和高效、可持续地运转是目前的最优解,但 NFT 市场更期待适用性更广、能将资金利用率最大化的预言机解决方案。

「矿币」的抛压与「吸血鬼攻击」

目前 BEND Token 主要以作为借贷双方的补贴以流动性挖矿的方式产出,高 APY 的补贴短期内可能会吸引大量「流动性蝗虫」挖矿,不断产出的 BEND「矿币」通过「挖提卖」可能形成较大的抛压对币价造成影响,进而导致 APY 降低,进入「死亡螺旋」。虽然采用了 ve 模型,但质押 BEND 后获得的 veBEND 只有投票和分享协议收入的功能。也就是说想要激励用户去质押 BEND 减少抛压,需要保持可持续的高 APY 补贴,而这取决于 BEND 协议能否保持高收入增长。

BendDAO 作为第一个基于去中心化点对池的 NFT 流动性协议,目前暂时可以凭借它的先发优势坐享 NFT 借贷市场的早期红利,但如果有相似的竞品出现,采用「吸血鬼攻击」以更高的 APY 吸引用户进行质押(类似 Sushi 刚上线时通过 Token 奖励吸引了大量的 Uniswap 的流动性),可能会进一步加大 BEND Token 的抛压,造成币价下跌。BendDAO 能否保持核心竞争力坐稳 NFT 借贷赛道的头把交椅尚需观察。

相关的风险

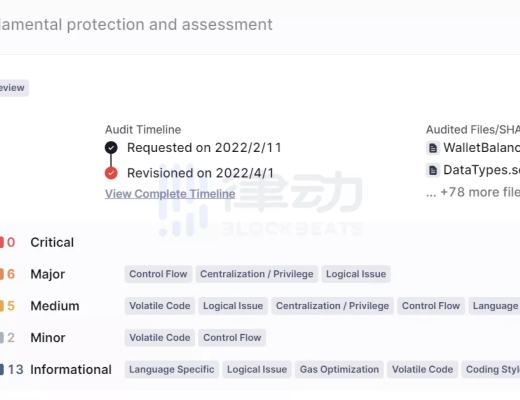

CertiK 对 BendDAO 的审计结果

根据 CertiK 对 BendDAO 的审计报告,是有一些问题存在的,如拍卖可能因价格波动而失败、中心化相关风险等。

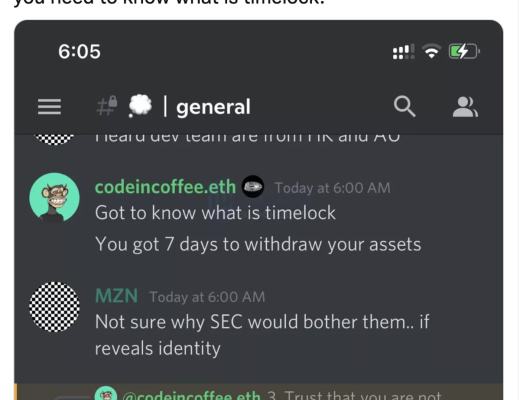

BendDAO 创始人 @CodeInCoffee 对 rug pool 的相关言论进行回应

同时,有推特用户 @0xQuit 指出,BendDAO 的领取空投和交易是安全的,但它的合约使用了可升级的代理合约让它看起来像「陷阱」。BendDAO 的回复是对领取空投的合约使用可升级的代理合约是为了保证资金安全,同时官方文档中也指出,BendDAO 已将所有 Bend 借贷协议合约的所有者设置为 24 小时时间锁控制器地址,已将所有关于 boundNFT 协议合约的所有者设置为 7 天时间锁控制器地址。

另外,在 IFO 中募集到的 3000 ETH 中有 66% 为借贷池提供流动性,另有 34% 用于「Bend 协议开发」,这看起来像是团队通过这种方法额外自留了 1000 多个 ETH,与团队公布的 Token 分配中「占比 21% 锁定一年的 BEND Token 分配」有一些出入。此外,BendDAO 团队始终保持匿名也是潜在的风险之一。

总结及展望

在过去的一周里,将 DeFi 与 NFT 结合的 BendDAO 可以说是加密圈的明星项目。有的人刚刚听说它,说它像是暴发的「拆迁户」;也有人很早就了解过它,好事多磨,优秀的项目需要时间沉淀。

事实上,它的成功具备了「天时地利人和」:

天时:月底 Yuga Labs 开发的 Otherside 即将迎来发售和空投,NFT 市场需要大量的资金流动性。BendDAO 的出现使得用户可以将自己的蓝筹 NFT 质押来获得资金参与 Otherside 的发售。

地利:NFT 借贷市场缺乏好的解决方案,BendDAO 没有强劲的竞争对手,凭借着先发优势和依靠多个创新的借贷机制迅速收获了大量的用户。

人和:有巨鲸分两次以共计 2290 ETH 的总额几乎「包场」了 IFO,这使得 IFO 提前结束,BEND Token 价格暴涨。在当天不到 24 小时内,BEND 币价从最低 0.00786 暴涨至最高 0.13812,涨幅高达 1,757%。财富效应就是最好的广告,BendDAO 一时成为各个社群的热点话题。

目前 NFT 市场的总市值已经超过了 180 亿美金,NFT 借贷协议作为 NFT 市场的基础设施拥有广阔的前景。BendDAO 凭借着它多个创新的借贷机制,利用先发优势和头部效应,尝试着坐稳 NFT 借贷赛道的头把交椅。它可能存在一些问题,但瑕不掩瑜。它在一定程度上解决了当前 NFT 市场借贷效率低下的问题,释放了蓝筹项目的资金流动性,为市场注入了更多的资金流动性、激发了市场的活力,同时也开拓了更多的玩法。

在网络上检索「NFT 借贷」,可以看到这个赛道可谓日新月异,新的 NFT 借贷项目和相关融资信息层出不穷。它们既能够助力 NFT 市场进一步扩张,又作为竞争对手相互掣肘抢占着市场份额。但 NFT 借贷只是 NFT 市场需求的一部分,NFT 玩家们也在期待着一个功能齐全的「NFT 银行」能够开发像房产一样的「付首付」、「分期购」、「信用贷」等新玩法。

那么,BendDAO 会是第一家成功开业的「NFT 银行」吗?

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

早报 | Lighter 24 小时交易量突破 110 亿美元;Circle Q3 财报公布;Strategy 美股市值跌破其 BTC 持仓价值

整理:ChainCatcher 重要资讯: 币安将停止币安直播平台服务,币安广场将继续提供直播服务...

24H热门币种与要闻 | Sui将推出原生稳定币USDsui;美SEC拟推出基于Howey测试的代币分类法(11月13日)

1、CEX 热门币种 CEX 成交额 Top 10 及 24 小时涨跌幅: BNB -0.78%...